監修 北田 悠策 公認会計士・税理士

資産管理会社は、不動産や株式などの資産管理を目的とする法人です。設立によって税負担の軽減や所得の分散、経費の範囲の拡大などのメリットを享受できることがあります。

ただし、移転した資産が自由に使えなくなり、維持コストもかかるなどデメリットも存在します。設立にあたっては、メリット・デメリットの両面を理解しておくことが重要です。

本記事では、資産管理会社のメリット・デメリット、設立の流れ、設立を検討すべき人などを解説します。

目次

- 資産管理会社とは

- 資産管理会社を設立するメリット

- 税負担を軽減できる

- 所得を分散できる

- 欠損金を繰越控除できる

- 経費の範囲を拡大できる

- 社会保険に加入できる

- 相続対策になる

- 資産管理会社を設立するデメリット

- 会社の設立・維持コストがかかる

- 移転した資産は自由に使えなくなる

- 資産管理会社に適した会社形態

- 資産管理会社(合同会社)設立までの流れ

- 1.会社の基本情報の決定

- 2.法人用の実印の作成

- 3.定款の作成

- 4.出資金の払い込み

- 5.法務局への登記申請

- 資産管理会社の設立を検討すべき人は?

- 個人投資家

- 多額の相続がある資産家

- オーナー社長

- 副業や資産運用をする会社員

- いくらから資産管理会社を設立する?

- まとめ

- 自分でかんたん・あんしんに会社設立する方法

- よくある質問

資産管理会社とは

資産管理会社とは、不動産や株式などの資産管理を目的として設立された、資産保有型会社・資産運用型会社の総称です。

一般的に「資産管理会社」という言葉は、法人を通じて資産を運用する「資産運用型会社」を意味するケースが多く見られます。

本記事でも、資産運用型会社としての資産管理会社の特徴や仕組みを解説していきます。

主に以下に当てはまる個人が資産管理会社を設立するケースが多く、「プライベートカンパニー」と呼ばれることもあります。

資産管理会社を設立するケース

- 資産を自己資金で購入して運用している個人事業主

- 将来多額の資産相続(相続税)が見込まれる個人

不動産の賃貸収入や保有株式の配当収入など、保有する資産を運用することで得られる収入が、資産管理会社の主な収入源です。

【関連記事】

投資会社は設立するべき?個人投資家が法人化する目安やメリット・デメリットについて解説

資産管理会社を設立するメリット

資産管理会社を設立する主なメリットは、以下の通りです。

資産管理会社を設立するメリット

- 税負担を軽減できる

- 所得を分散できる

- 欠損金を繰越控除できる

- 経費の範囲を拡大できる

ただし、実際に十分なメリットを享受できるかどうかは、所有する資産の内容や、本人および家族の状況などによって異なります。

税負担を軽減できる

会社設立によって税負担を軽減できるのは、役員報酬に給与所得控除が適用されるためです。

収入の一部を役員報酬として受け取った場合、役員報酬は給与所得に該当するため、給与所得控除が適用されます。

給与等の収入金額とそれぞれの給与所得控除額は、以下の通りです。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 162万5,000円まで | 55万円 |

| 162万5,001円から180万円まで | 収入金額 × 40% - 10万円 |

| 180万1円から360万円まで | 収入金額 × 30% + 8万円 |

| 360万1円から660万円まで | 収入金額 × 20% + 44万円 |

| 660万1円から850万円まで | 収入金額 × 10% + 110万円 |

| 850万1円以上 | 195万円(上限) |

たとえば、本人が所有していた資産を資産管理会社に移転し、その会社の役員として450万円の報酬を受け取ると、その全額が給与収入として計上されます。このとき、134万円の給与所得控除が適用されるため、課税対象となる所得は316万円です。

- 給与所得控除:4,500,000円 × 20% + 440,000円 = 1,340,000円

- 課税所得:4,500,000円 - 1,340,000円 = 3,160,000円

課税所得450万円の所得税率は20%ですが、課税所得が316万円になれば所得税率が10%になるため、さらに税負担の軽減が可能です。

課税対象の所得金額とそれぞれの税率・控除額は以下の通りとなります。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から194万9,000円まで | 5% | 0円 |

| 195万円から329万9,000円まで | 10% | 9万7,500円 |

| 330万円から694万9,000円まで | 20% | 42万7,500円 |

| 695万円から899万9,000円まで | 23% | 63万6,000円 |

| 900万円から1,799万9,000円まで | 33% | 153万6,000円 |

| 1,800万円から3,999万9,000円まで | 40% | 279万6,000円 |

| 4,000万円以上 | 45% | 479万6,000円 |

所得を分散できる

配偶者や親族に、設立した会社の役員として仕事に従事してもらい、それぞれの役務に対して役員報酬を支払えば、所得の分散が可能です。

役員が複数いればその人数分だけ控除額が積み上がり、合計金額分の節税効果が期待できます。

課税所得900万円の個人事業主の場合

所得税:9,000,000円 × 33% - 1,536,000円 = 1,434,000円

本人・配偶者・親族の3名にそれぞれ300万円の役員報酬を支払った場合

給与所得控除:3,000,000円 × 30% + 80,000円 = 980,000円

課税所得:3,000,000円 - 980,000円 = 2,020,000円

所得税:2,020,000円 × 10% - 97,500円 = 104,500円

計:104,500円 × 3名 = 313,500円

このように、3名それぞれに給与所得控除が適用されるため、1名あたりの課税所得額が少なくなります。さらに、所得が3名に分散されることで、一人ひとりの税率が低くなり、結果として全体の所得税額を軽減可能です。

なお、不動産所得または事業所得を得ている個人事業主の場合は、青色申告制度を利用すると最大65万円の特別控除が適用されます。所得分散による節税メリットと比較して資産管理会社を設立するかどうか判断しましょう。

欠損金を繰越控除できる

繰越控除とは、過去の年度に生じた赤字(欠損金)を、翌年以降の黒字の年度で相殺できる制度です。

個人事業主でも青色申告をおこなっていれば繰越控除が可能ですが、赤字が発生した翌年以降3年までしか繰り越しできません。一方、会社を設立すれば、青色申告を前提に原則として最長で10年間、赤字を繰り越せます。

経費の範囲を拡大できる

個人事業主は、事業に関わる経費と生活費との区別を明確にしなければなりません。

家賃や電気料金、通信費など、事業用と私用をはっきりと分けられない費用は、家事按分(かじあんぶん)を行う必要があります。家事按分は、事業用と私用が混在している費用を規定のルールで計算し、事業に使用した支出を算出することです。

一方、会社を設立すれば、事業とプライベートとの区別がつきやすくなります。さらに、個人事業主の場合に計上できる経費に加え、自身の給与や退職金も経費として計上が可能です。

また、法人として契約した生命保険料も、契約内容によっては全額を経費計上できます。

社会保険に加入できる

会社を設立すると、原則として社会保険への加入が必要です。個人事業主として加入していた国民年金・国民健康保険は、厚生年金・健康保険に切り替わります。

国民年金が厚生年金に切り替わることで、将来受け取れる年金額が高くなります。また、役員報酬を支払っている場合は、役員に就任している親族についても、社会保険への加入が可能です。

さらに、健康保険には被扶養者制度があります。この制度では、健康保険に加入している人の親族が一定の条件を満たすことで、追加の保険料負担なしで健康保険の適用を受けることができます。

相続対策になる

資産管理会社を設立することで、資産の相続がしやすくなることがあります。

不動産などを売却や現物出資によって資産管理会社に移転し、その会社の株式として保有すれば、不動産ごとの所有権移転登記が不要になり、株式として資産を分割できます。

また、資産管理会社を設立して資産を移転しておけば、評価額が低く算定されることがあり、相続税の節税につながります。そのほか、親族に支払う役員報酬で資産を分散すれば、生前贈与に適用される「死亡前7年内の持戻し」規定の対象にならず、相続対策として有効です。

【関連記事】

贈与税とは?かかるときや税率の計算について紹介

贈与税の改正内容は? 2023年度に生前贈与加算と相続時精算課税制度が変わる!

資産管理会社を設立するデメリット

資産管理会社を設立する際には、いくつかのデメリットも考慮する必要があります。主なデメリットは、以下の通りです。

資産管理会社を設立するデメリット

- 会社の設立・維持コストがかかる

- 移転した資産は自由に使えなくなる

会社の設立・維持コストがかかる

個人事業主であれば、開業届を提出するだけで開業でき、特別な維持費はかかりません。一方、資産管理会社を設立する場合には、設立時に一定の費用が必要です。

会社設立の手続きを全て自分で行う場合、株式会社であれば25万円程度、合同会社であれば10万円程度の設立費用がかかります。

株式会社・合同会社設立時の費用目安

| 費用 | 株式会社の場合 | 合同会社の場合 |

|---|---|---|

| 定款認証費用 | 5万円 | 0円 |

| 登録免許税 | 15万円 | 6万円 |

| 定款印紙代 | 4万円 | 4万円 |

| 印鑑作成、謄本手数料他 | 数千円 | 数千円 |

設立に関する手続きを行政書士や司法書士などに依頼する場合は、報酬としてさらに数万円の支払いが必要です。

また、事業が赤字であっても法人住民税を毎年支払う必要があります。さらに、経理手続きや法人税の確定申告を税理士に依頼する場合、その報酬も別途準備しなければなりません。

事業内容や収入状況によっても大きく差が出るため、自身の条件に基づいて会社設立が最適かどうかを判断する必要があります。

会社を設立することに不安を感じているなら、「freee会社設立」への登録と相談がおすすめです。会社設立前後に必要な書類を無料で一括出力でき、会社設立の手続き方法がわからない人向けの無料サポートもしています。

【関連記事】

会社設立の流れを徹底解説!株式会社を設立するメリットや注意点について

移転した資産は自由に使えなくなる

資産管理会社を設立して、個人で保有していた不動産や株式、現金を会社へ移転すると、資産を自由に使えません。

また、役員報酬は適正な範囲・手続きを守らないと会社の経費にできないため、急きょ通常の役員報酬を超えた金額を会社から個人へ支払いたい場合、その超過分を計上できなくなることがあります。さらに、役員個人に高額な所得税が発生する恐れもあります。

資産管理会社に適した会社形態

会社を設立する際は、以下の4つの形態から選択します。

会社の形態

- 株式会社

- 合同会社

- 合資会社

- 合名会社

このうち、資産管理会社には「株式会社」と「合同会社」が適しています。

株式会社と合同会社は有限責任のため、無限責任の合資会社・合名会社のように、出資した額以上の責任を問われることはありません。

さらに以下の2点を考慮すると、株式会社より合同会社を設立したほうが法人化のメリットが高くなります。

合同会社のメリット

- 設立・維持コストが低い

- 自由度が高い

資産管理会社は「個人の資産を運用する」ことを目的とする性質上、大量の従業員を雇うケースは稀で、基本的に会社の規模を大きくする必要がありません。

株式会社は、株主総会の開催や毎年の決算公告などが必要となり、一定の手間や費用がかかります。一方で合同会社は、これらの義務がなく運営コストを最小限に抑えられ、手続きも簡便なため、資産管理目的に適した形態といえるでしょう。

資産管理会社(合同会社)設立までの流れ

合同会社として資産管理会社を設立するには、下記の手順を踏みましょう。

資産管理会社(合同会社)を設立する流れ

- 会社の基本情報の決定

- 法人用の実印の作成

- 定款の作成

- 出資金の払い込み

- 法務局への登記申請

まず、会社の基本情報を決定し、法人用の実印を作成します。次に、定款を作成し、出資金を払い込み、その後法務局へ登記申請を行います。

それぞれのステップを、以下で解説します。

1.会社の基本情報の決定

まずは、以下のような会社の基本情報を決定します。

会社の基本情報

- 商号(会社名)

- 事業目的

- 本店所在地

- 資本金(出資財産額)

- 発起人の氏名と住所

- 社員構成の決定

- 会計年度(任意的記載事項)

2.法人用の実印の作成

会社設立時の登記申請や契約締結時に必要な、法人用の実印を作成しましょう。

実印を作成したら、代表者印を法務局に届け出るための印鑑届出書を作成します。

3.定款の作成

会社の基本情報や規則などを記載する定款(ていかん)を作成します。

定款には、事前に決めた会社の基本情報を記入します。なお、紙で作成すると4万円の収入印紙代がかかりますが、電子定款であれば収入印紙代は不要です。

4.出資金の払い込み

個人の口座へ会社の出資金を払い込みます。

「通帳の表紙と1ページ目」と「振り込み内容が記載されているページ」をコピーし、登記申請の際に必要な払込証明書を作成しましょう。

5.法務局への登記申請

所在地を管轄している法務局に合同会社設立に必要な書類を提出すれば、登記手続きは完了です。

合同会社の設立の流れについて詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

自分で合同会社を設立するには?用意する書類から必要手続きまで解説

資産管理会社の設立を検討すべき人は?

以下のような人は、資産管理会社の設立によって、節税やトラブル回避の面でメリットが受けられる場合があります。

資産管理会社の設立を検討すべき人

- 個人投資家

- 多額の相続がある資産家

- オーナー社長

- 副業や資産運用をする会社員

個人投資家

個人投資家は、資産管理会社を設立することで節税メリットが得られる場合があります。

個人にかかる所得税は累進課税制度で最大45%であり、住民税も加えると最大55%となります。

一方、法人税の税率は、普通法人の場合、原則23.2%(中小法人は課税所得が800万円以下の部分には15%)です。課税所得額によっては、法人住民税などの税金を加味しても、法人のほうが負担を軽減できることがあります。

また、法人化することで、経費に認められる範囲が広がります。たとえば、社会保険料や生命保険料、役員報酬などはいずれも経費計上が可能です。

なお、上場株式への投資だけをおこなうなら、個人では譲渡益や配当に対して一律20.315%の分離課税が適用されます。そのため、税制面では法人よりも個人のほうが有利な場合もあります。

出典:国税庁「No.2260 所得税の税率」

出典:国税庁「No.5759 法人税の税率」

多額の相続がある資産家

多額の相続がある資産家は、資産管理会社を設立しておくと、節税や相続のトラブル回避の面でメリットがあります。

個人で多額の遺産を相続すると、最大55%の相続税がかかります。一方、資産管理会社を設立し、親族に役員報酬として分配すれば、相続税より低い税負担で資産の移転が可能です。

また、不動産を会社名義にしておくと、相続手続きは株式の承継を通じて行えるため、不動産の分割をめぐる相続人間のトラブルを回避しやすくなります。

オーナー社長

オーナー社長も、自社株の相続・贈与を考えている場合、資産管理会社の設立が有効な場合があります。

資産管理会社では、普通株式と無議決権株式の発行ができます。後継者には普通株式を、後継者以外の相続人には無議決権株式を相続させることで、経営をめぐる対立を回避しながら円滑に相続を行うことが可能です。

また、生前に贈与する場合も、資産管理会社の無議決権株式を贈与すれば、オーナー社長自身が経営権を維持したまま贈与できます。

副業や資産運用をする会社員

副業や資産運用をする会社員も、課税所得によっては、個人として所得税などを支払うよりも、法人を設立して法人税として支払うほうが税負担を軽減できることがあります。また、法人化することで経費計上できる範囲が広がり、節税効果が期待できます。

さらに、資産管理会社を設立することで、家族を役員に任命することが可能です。これにより所得を分散でき、税額が抑えられることがあります。

いくらから資産管理会社を設立する?

資産管理会社を設立するひとつの目安は、課税所得が800~900万円を超えるあたりです。

所得税の税率は所得額によって0~45%と変化し、法人税の税率は原則23.2%(中小法人は課税所得が800万円以下の部分には15%)となります。こうした税率を加味すると、課税所得が800~900万円を超えたあたりが、法人化の目安です。

ただし、個人の住民税や法人住民税・法人事業税など、そのほかの税金も加味すると、一概に800~900万円付近が基準にならないこともあります。あくまでも目安として、個々の状況を踏まえて判断しましょう。

【関連記事】

法人化に適したタイミングとは?売上・利益・節税の3つの観点から解説

まとめ

資産管理会社は、資産の保有・管理のために設立される資産保有会社・資産運用会社の総称です。

税負担の軽減、所得の分散、経費の拡大、相続対策など、さまざまな目的で設立されます。

資産管理会社の形態としては、コストの低さや自由度を重視するなら、多くの場合、合同会社が適しています。合同会社は、会社の基本情報を決定後、実印・定款の作成、出資金の払い込み、登記申請をすることで設立が可能です。

資産管理会社の設立は、特に個人投資家、相続資産が大きい資産家、オーナー社長、副業や投資収益が多い会社員などが検討すべきです。

設立のメリット・デメリットを把握し、資産管理会社の設立を検討しましょう。

freee会社設立なら、法人化の手続きをかんたん・あんしんに!

個人事業主になる場合は、法務局に開業届を提出するだけで費用もかかりません。しかし、法人化する場合は約10種類の書類の作成や法定費用が必要です。freee会社設立を活用すれば、書類作成にかかる手間や費用を大幅に削減できます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数50,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

法人化のご検討からお手続きまでサポートしてくれるからあんしん!

「法人化のメリットは?」「法人化すべき?」「節税になる?」

法人化についての疑問解消は、「freee法人化相談カウンター」にお任せください。専任担当が、あなたのご状況をヒアリングしたうえで、今後のスケジュールをご提案。設立準備や法人化後の税額シミュレーションなど、まるっとサポートします。

必要に応じてあなたにあった税理士もご紹介可能です。

設立手続きに疑問や不安がある方、とにかく早く手続きを進めたい方はもちろん、起業を考え始めた方もご相談可能です。

まずはお気軽に全国対応の無料オンライン面談(初回最大60分)をご予約ください。

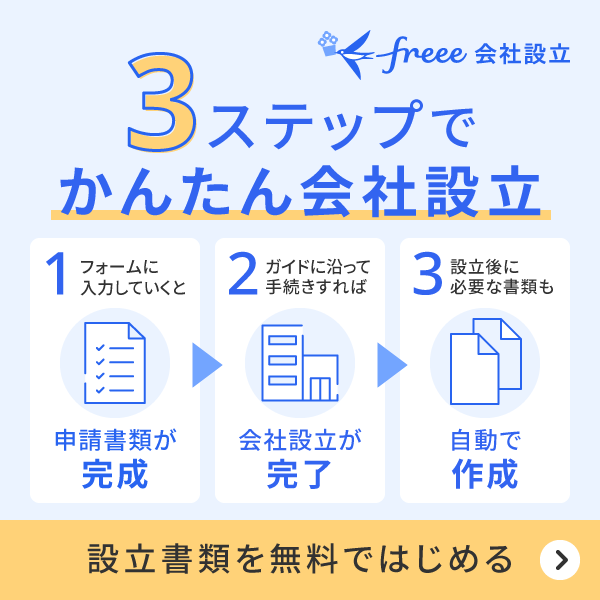

法人化に必要な書類を無料で作成・出力できる

法人化するために提出が必要な書類は約10種類あり、作成に時間がかかってしまいます。freee会社設立では、必要項目を入力するだけで会社設立に必要な書類を作成することができます。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で作成できる書類の一例>

- 定款(ていかん)

- 登記申請書

- 印鑑届出書 など

自分で手続きする時間のない方には「登記おまかせプラン」がおすすめ!

「初めての会社設立で不安」、「自分で手続きする時間がない」という方には、司法書士が手続きまで代行してくれる登記おまかせプランがおすすめです。

設立代行の費用相場は10万円前後ですが、freeeの登記おまかせプランは一律5万円で利用できます。※海外在留者が出資者・役員の場合等の特殊ケースを除く

登記おまかせプランの利用方法等の詳細は、freee会社設立の無料登録が完了後にメールにてご案内します。

会社設立の準備をお考えの方は、ぜひ登録無料のfreee会社設立をお試しください。

よくある質問

資産管理会社とは?

資産管理会社とは、保有する資産を管理・運用することで収益を上げる法人です。

近年では個人で資産を運用している事業主が法人化するケースがあり、「プライベートカンパニー」とも呼ばれています。

詳しくは、記事内「資産管理会社とは」をご覧ください。

資産管理会社を設立するメリットは?

資産管理会社を設立する主なメリットとして、「税負担の軽減」「所得の分散」などが挙げられます。ただし、実際に資産管理会社の設立によるメリットが大きいかどうかは、所有資産や個人の状況などによって異なります。

詳しくは記事内「資産管理会社を設立するメリット」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。