監修 税理士・CFP® 宮川真一 税理士法人みらいサクセスパートナーズ

「法人化(法人成り)したものの、後悔している」という事業者も、中には存在します。

法人化には社会的信用面や節税面でメリットがある一方、税制上の複雑な手続きや、想定外のコストがかかる場合もあります。法人化を考えるにあたっては、メリット・デメリットや事業の実情などを踏まえつつ、法人化の必要性を十分に検討しなければなりません。

本記事では、法人化したときに後悔するかもしれない主な理由、法人化した後の廃業や個人事業主に戻る際の手続きなどを解説します。

目次

- 法人化とは?

- 法人化(法人成り)と会社設立の違い

- 法人化で後悔するかもしれない主な理由

- 法人化にかかるコストが想定より高かった

- 個人事業主にはなかった費用が発生する

- 思ったよりも節税効果がなかった

- お金を自由に使えなくなった

- 経営方針を自分だけで決められなくなった

- 事務作業や精神面の負担が増えた

- マイクロ法人で後悔しやすいポイントと注意点

- 赤字でも税金がかかる

- 本業と別の事業で法人化する

- 法人化した後でも個人事業主に戻れる?

- 法人の解散に関する手続き

- 法人の休業に関する手続き

- 個人事業主に戻るときの手続き

- 経験者が「もっと早く法人化しておけば…」と思うのはどんなとき?

- 売上が安定して納税すべき額が増えたとき

- 社会的信用が低く事業を拡大できなかったとき

- 個人事業主から法人化する方法

- 会社設立サービスを利用するのも有効

- まとめ

- freee会社設立なら、法人化の手続きをかんたん・あんしんに!

- よくある質問

法人化とは?

法人化とは、それまで個人事業主として事業を行ってきた事業者が、株式会社や合同会社などの法人を設立し、その設立した法人へ事業を引き継ぐプロセスのことです。「法人成り」と呼ばれることもあります。

個人事業主は所得税法に基づいた申告・納税を行う一方で、法人化した事業は所得税法ではなく法人税法の適用を受けます。個人の所得に対して税金がかかっていたのが、法人の利益に対して課税されるようになるというのが大きな違いです。

法人化には次のようなメリットがあります。

法人化のメリット

- 個人事業主に比べて社会的信用度が高くなる

- 融資が通りやすい

- 節税効果が得られる

ただし、法人化すれば誰でもメリットが得られるわけではありません。個人事業主から法人化するベストなタイミングは、事業の状況などによって異なります。法人化によって後悔しないためには、税理士などの専門家と相談しつつ決めることを推奨します。

法人化(法人成り)と会社設立の違い

法人化(法人成り)と会社設立は、実施する手続き自体に変わりはありません。両者の違いは、「個人事業主としての事業を引き継ぐか否か」です。

通常の会社設立は、原則として新法人を設立してゼロから新しい事業を開始します。一方で法人化は、個人事業主としてすでに始めている事業や資産を、新法人へ引き継ぐという過程を経ます。

法人化により新法人へ引き継ぐもの

- 売掛金、短期貸付金、預金、未収収益などの流動資産

- 備品、車両などの固定資産

- 買掛金、短期借入金、未払金、前受金などの流動負債

- 個人事業主時代の契約関係や販売ルートなど

「すでに確立している事業や人脈をそのまま引き継ぐ」という意味では、法人化のほうがゼロからの会社設立よりも事業を有利にスタートできるでしょう。

詳しい会社設立の方法は、下記をご覧ください。

【関連記事】

会社設立の流れを解説! 株式会社の作り方や必要書類、手続きを紹介

法人化で後悔するかもしれない主な理由

法人化で後悔する可能性がある主な理由には、次のようなものがあります。

法人化で後悔するかもしれない主な理由

- 法人化にかかるコストが想定より高かった

- 個人事業主にはなかった費用が発生する

- 思ったよりも節税効果がなかった

- お金を自由に使えなくなった

- 経営方針を自分だけで決められなくなった

- 事務作業や精神面の負担が増えた

上記の理由を事前に確認し、「本当に法人化するべきなのか」をチェックしてみてください。

法人化にかかるコストが想定より高かった

法人化は個人事業主における開業と異なり、設立するだけでも手続きの労力やコストが発生します。

| 法人化にかかる費用の内訳 | 金額の目安 |

| 資本金 | 1円以上あればよいが、資本金が多いほど金融機関や取引先から信頼を得やすい |

| 登録免許税*1 | 株式会社:15万円~ 合同会社:6万円~ |

| 定款の認証手数料*2 | 株式会社:資本金の金額に応じて3万~5万円 合同会社:不要 |

| 収入印紙代*3 (紙の定款作成時のみ) | 4万円 電子定款なら不要 |

| 会社の実印や登記事項証明書の発行など | 数千円~数万円 |

※1:国税庁「登録免許税の税額表」

※2:日本公証人連合会「会社の定款手数料の改定」

※3:国税庁「印紙税額の一覧表(その2)第5号文書から第20号文書まで」

株式会社の場合は20万円から25万円程度、合同会社なら10万円から15万円程度のコストを見込んでおきましょう。

会社設立にかかる費用を把握していなかったことで、設備投資費用を減らしたり、生活用の資金を取り崩したりする必要性に迫られ、後悔する事例も少なくありません。

個人事業主にはなかった費用が発生する

法人化すると、個人事業主のときにはなかったさまざまな固定費が発生します。これは、社長1人だけの「マイクロ法人」であっても同じです。

法人化で原則として発生する固定費の例

- 従業員分の社会保険料(厚生年金保険・健康保険料)

- 赤字でも課税される法人住民税の均等割(約7万円~)

社会保険料は、従業員1人あたり「給与の約15%」といわれています。年収が500万円の従業員だと、社会保険料は75万円です。自分ひとりの国民健康保険料と国民年金保険料の支払いのみだった個人事業主とは異なり、負担がより大きくなります。

ただし個人事業主の中でも、従業員が常時5人以上いる事務所に関しては、一定の業種を除いて社会保険への加入が義務付けられています。今後、事業規模の拡大に伴って採用を強化することがあるなら、そのタイミングが法人化を検討するひとつの目安といえるでしょう。

また法人化の規模や事業内容によっては、ほかにも福利厚生費・従業員への給与・事務所や店舗の賃料・専門家への報酬などにかかるお金も必要になります。

思ったよりも節税効果がなかった

「法人化すれば節税できる」という謳い文句は、以前はよく使われてきました。しかし実際は、「法人化したのに節税できない」「むしろ金銭面で負担が増えた」など、予想より節税できず法人化したことを後悔している事業主が後を絶ちません。

先に触れた「個人事業主にはなかった費用が発生する」でも解説した通り、たとえば法人化すると新たに社会保険料の負担が発生します。このように金銭負担が増えるなかで、節税などでそれを超えるだけのメリットを実現できないケースが多いのです。

「節税を見込んで法人化したものの、あてが外れた…」というパターンにならないよう、注意しましょう。

お金を自由に使えなくなった

法人化すると、事業から得た利益は法人のものとして、個人の資産とは明確に分けて考えられます。そのため代表や役員であっても、法人のお金を自由に使うことはできません。事業で得た利益がすべて個人の所得となる個人事業主とは、この点が明確に異なります。

法人が得た利益を自分の生活費とするには、役員報酬という形で受け取る必要があります。

役員報酬の金額自体は自由に設定可能です。しかし、「社会通念上相当と認められる金額にすること」「(定款または)株主総会の決議で決定し、変更するときは株主総会の承認を得ること」などの制約がかかります。

また、役員報酬の変更は期首から3ヶ月以内でしか認められず、その後期末までは変更できません。受け取り方は、定期同額給与(支給時期が1ヶ月以下の一定期間ごとの給与で、支給額が同じである給与)で行うのが原則です。

このように、法人化すると自分で使えるお金の自由度が低くなる恐れがあります。

経営方針を自分だけで決められなくなった

法人化した際に他社から出資を受けたり別に役員がいたりした場合、法人の代表者であっても原則として経営方針を自由に決められなくなります。

たとえば出資者がいるケースだと、法人への出資比率が大きいほど影響力が強くなります。法人にとって重要な方針を決めるときは、出資者が自分と異なる意見を唱えていても完全に無視することは許されません。

やりがいや夢の実現のために起業したのに、自分の思うように経営ができないと、法人化したことを後悔する可能性があります。

事務作業や精神面の負担が増えた

法人化すると、設立や社会保険の手続き以外にも煩雑な事務作業が発生します。特に法人の確定申告や決算作業は、個人事業主のものと比較すると非常に複雑です。このように、事務作業の複雑化・増加による負担増が懸念されます。

個人事業主と比較して事務作業の負担が増える部分

- 益金や損金の考え方をもとにした経理処理と法人税算出

- 株主資本等変動計算書、個別注記表、勘定科目内訳書、事業概況説明書などの作成

- 決算公告の実施

- 株主総会の開催や議事録作成

- 役員の辞任・解任

- 定款の変更

- 出資者からの株式買取請求への対応

事務作業を税理士に依頼したり経理人材を採用したりしたとしても、経理システムの導入費・人件費・専門家への依頼料・備品購入費といったコストがかかります。

また協力してもらったとしても、個人事業主の頃より事務作業の負担は大きくなるでしょう。

マイクロ法人で後悔しやすいポイントと注意点

法人化する際には、ほかの従業員を雇わない「マイクロ法人」を設立する方法があります。

マイクロ法人には節税効果や精神的負担の軽減といったメリットがあるものの、マイクロ法人の設立に関する注意点を把握しておかないと、設立を後悔する結末になるかもしれません。

マイクロ法人を設立する際の後悔しやすいポイントと注意点を解説します。

マイクロ法人について詳しい情報は、ぜひ下記を参考にしてください。

【関連記事】

マイクロ法人とは?作り方や個人事業主の節税・メリットを簡単に解説

赤字でも税金がかかる

個人事業主の場合、事業が赤字のときは所得税や住民税が0円ですが、マイクロ法人では赤字でも法人住民税の均等割を納付しなければなりません。

均等割の金額は自治体によって異なりますが、年間7〜8万円ほどかかります。これは、法人化のデメリットとして見逃せないポイントです。

マイクロ法人での事業でも利益を出せなくては、損失が大きくなってしまう可能性があります。

本業と別の事業で法人化する

マイクロ法人を設立する際は、本業とは別の事業にしましょう。

仮に同じ事業でマイクロ法人を設立した場合、本業である個人事業の分も法人の役員として事業を行っていると見なされる可能性もあり、課税関係が複雑になる恐れがあります。

法人化した後でも個人事業主に戻れる?

法人化した後に、個人事業主になる(戻る)ことは可能です。これを個人成りといいます。「やっぱり個人事業主のほうがよかった」と後悔している人は、個人成りも検討してみましょう。従業員を雇っている場合でも、法人から個人事業主に戻ることは可能です。

しかし、個人事業主へ戻るには法人の廃業手続きが必要です。もし法人活動を一時的にストップしたいだけなら、休業手続きを行います(ほかにも会社の合併や売却といった選択肢もあります)。

法人を廃業する際は、非常に多くの法的手続きが求められます。特に法人の廃業に関する解散手続きは、数ヶ月から1年以上かかるケースもあるため覚えておきましょう。

法人の解散に関する手続き

法人を解散するには、法人の解散手続きと法人がもつ債権・債務の清算手続きが必要です。

解散手続きを進める際、株主総会での特別決議(過半数の参加と議決権の3分の2以上の賛成)が必要です。書面決議でも問題ありません。1人社長の形なら、実質1人だけの判断で解散を決定できます。

解散決定後は、清算人を選任して「清算事務の開始」「解散の登記」「清算人の登記」などを行いましょう。1人社長の場合は、自身で清算人を務めるのが一般的です。

解散の登記の期限は、解散日から2週間以内です。解散の登記や官報公告費などにかかるコストにも注意してください。

清算事務には、債権者への告知と精算・解散確定申告・債権の取り立て・財産換価処分・債務弁済などが該当します。

清算が終了したら、清算確定申告書の提出・決算報告書の作成と承認・清算結了の登記を行います。

その後清算結了の登記が終了したら、最後に異動届出書や登記事項証明書などを各種機関へ提出し、解散したことを伝えましょう。

法人の休業に関する手続き

法人活動を止めたいものの、今後法人活動を再開する予定があるときは、廃業ではなく休業の手続きを行います。

法人の休業は、各自治体や税務署へ休業届(休業することを記載した異動届出書)を提出することで成立します。

休業届の提出とあわせて、ハローワークに雇用保険適用事務所廃止届を、年金事務所に健康保険・厚生年金保険適用事業所全喪届や資格喪失届を、そして税務署には給与支払事務所等の開設・移転・廃止の届出などを提出しましょう。

休業後も法人は存続していることから、税務申告や役員変更登記、法人の利益に関係なく発生する法人住民税の均等割の納付(自治体によって免除または減免制度あり)は休業中も行う必要があります。

また債権債務がある場合は、それらを処理しておかないとトラブルにつながる恐れがあるため注意が必要です。

個人事業主に戻るときの手続き

法人を廃業または休業した後に個人事業主へ戻るには、個人事業主を始めるときと同じ手続きを行います。開業届や青色申告承認申請書、青色専従者給与に関する届出書などを税務署へ提出しましょう。

また、必要に応じて法人用の銀行口座廃止と新しい口座開設、法人名義にしているものの名義変更、国民健康保険や国民年金への切り替え(会社員は不要)なども行います。

経験者が「もっと早く法人化しておけば…」と思うのはどんなとき?

法人化の経験者が「もっと早く法人化しておけば……」と後悔するケースとして多いのは、「売上が安定して納税すべき額が増えたとき」と「社会的信用が低く事業を拡大できなかったとき」の2つです。

売上が安定して納税すべき額が増えたとき

自身が想定しているよりも売上が大きく伸びたときに、「早めに法人化しておけば」と後悔するケースがあります。

また、前々年の課税売上高が1,000万円を超えて消費税納税の義務を負った免税事業者が、法人化のタイミングを逃して消費税免除の制度を使えなかったときも、法人化をせずに後悔しやすい事例として挙げられるでしょう。

社会的信用が低く事業を拡大できなかったとき

ビジネスで大きなチャンスが巡ってきても、個人事業主のままでは社会的信用が足りず、結果として事業成長の機会を逃す恐れがあります。

また優秀な人材に出会っても、相手から「雇用主が個人事業主というのはリスクが高い」と判断されるなど、採用の機会損失を招くリスクも考えられます。

さらに、個人事業主だと事業計画書が魅力的でも融資制度の審査に落とされたり、補助金や助成金制度に応募できなかったりといった事態が発生するかもしれません。

このように、個人事業主の社会的信用では、さまざまな事業成長のチャンスを活かせない可能性が高いといえます。

個人事業主から法人化する方法

個人事業主から法人化するには、会社の基本的な事項の決定、会社登記手続き、資本金の払込など、個人事業主の開業とは異なるさまざまな手続きが必要です。おおまかには、次の流れで手続きを進めます。

個人事業主から法人化する方法

- 会社の基本事項を決定する

- 会社用の印鑑を購入する

- 定款を作成する

- 株式会社の場合は定款の認証を受ける

- 資本金の払い込みを行う

- 法務局で登記申請する

- 登記申請後に法務局で確認・手続きをする

手続きに不備があると、法人化が認められなくなります。個人事業主からの法人化に関する準備や手続きは、以下の記事でわかりやすく解説しています。

【関連記事】

個人事業主から法人化するには?手続きと必要な準備・費用について解説

会社設立サービスを利用するのも有効

個人事業主からの法人化には、会社設立に関する知識や法人化後の事業計画、資金計画などが必要です。初めて会社を設立する人にとって会社設立の手続きは複雑であり、「何をしたらいい?」「やり方がよくわからない…」と悩む人も珍しくありません。

会社設立についてサポートを求めたいときは、会社設立サービスの利用を推奨します。会社設立サービスとは、会社設立に必要な書類作成サポートや専門家の紹介といった、会社設立に関するさまざまな情報提供や各種支援を受けられるサービスです。

「freee会社設立」なら、起業に関する無料相談、士業パートナーの紹介、オンラインでの書類作成・提出、電子定款での作成による会社設立費用の削減などのサポートが受けられます。

まとめ

個人事業主からの法人化(法人成り)にはメリットもあります。しかし、法人化のタイミングが悪かったりコストや節税面の見通しが甘かったりすると、法人化によって損失を被る可能性もないとはいえません。

法人化を検討する際は、後悔しないように法人化のメリット・デメリットをしっかりと理解し、自身にとってメリットのほうが大きいのか否かを確認しておきましょう。

手間はかかるものの、法人化した後に個人事業主に戻る(個人成りする)方法もあらかじめ把握しておくと安心です。

freee会社設立なら、法人化の手続きをかんたん・あんしんに!

個人事業主になる場合は、法務局に開業届を提出するだけで費用もかかりません。しかし、法人化する場合は約10種類の書類の作成や法定費用が必要です。freee会社設立を活用すれば、書類作成にかかる手間や費用を大幅に削減できます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数30,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

初めての会社設立では、書類の書き方や提出先、設立後の手続きなどさまざまな場面で不安を抱えてしまうこともあるでしょう。

freee会社設立では、会社設立に詳しい起業ダンドリコーディネーターが常駐しており、設立準備から登記後に必要な手続きまでを完全無料で並走・サポートします。

相談方法はオンライン面談、LINE相談、電話、メールなどから選べます。まずお気軽に問い合わせフォームからおためし相談(最大30分)の予約をして、ご自身のスケジュールや設立手続きに関する疑問や不安を解消しましょう。

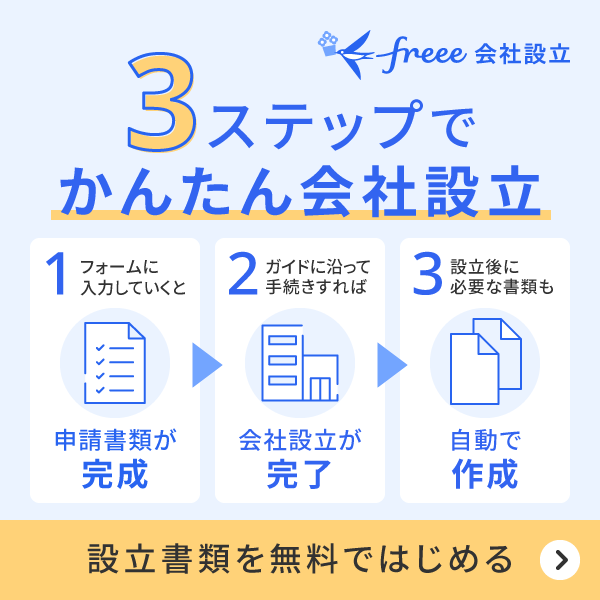

法人化に必要な書類を無料で作成・出力できる

法人化するために提出が必要な書類は約10種類あり、作成に時間がかかってしまいます。freee会社設立では、必要項目を入力するだけで会社設立に必要な書類を作成することができます。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で作成できる書類の一例>

- 定款(ていかん)

- 登記申請書

- 印鑑届出書 など

自分で手続きする時間のない方には「登記おまかせプラン」がおすすめ!

「初めての会社設立で不安」、「自分で手続きする時間がない」という方には、司法書士が手続きまで代行してくれる登記おまかせプランがおすすめです。

設立代行の費用相場は10万円前後ですが、freeeの登記おまかせプランは一律5万円で利用できます。※海外在留者が出資者・役員の場合等の特殊ケースを除く

登記おまかせプランの利用方法等の詳細は、freee会社設立の無料登録が完了後にメールにてご案内します。

会社設立の準備をお考えの方は、ぜひ登録無料のfreee会社設立をお試しください。

よくある質問

法人化で後悔する「よくある理由」とは?

法人化で後悔するよくある理由には、「設立コストが高い」「個人事業主にはない費用がある」「節税効果が低い」「お金が自由に使えない」などが挙げられます。

詳細は記事内の「法人化で後悔するかもしれない主な理由」をご覧ください。

法人化するとお金は自由に使えなくなる?

法人化すると、発生した利益は法人のお金になるため、あなたが法人の代表者になっても自由に動かすことはできません。

詳細は記事内の「法人化で後悔するかもしれない主な理由」内の「お金を自由に使えなくなった」をご覧ください。

法人化したら、廃業や解散は簡単にできないってホント?

法人の廃業や解散はさまざまな法的手続きを経なければならず、完了までに数ヶ月から1年以上かかることがあります。廃業や解散を簡単に行えないことから、もし再度法人活動を行う見込みがあるときは、法人の「休業」も検討してみてください。

詳細は記事内の「法人化した後でも個人事業主に戻れる?」をご覧ください。

監修 宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは25年以上に及ぶ。現在は、税理士法人みらいサクセスパートナーズの代表としてコンサルティング、税務対応を担当。また、事業会社の財務経理を担当し、複数企業の取締役・監査役にも従事。