個人事業主が続けてきた事業の資産・負債をそのまま引き継いだまま、新しく会社を設立してその代表になることを、法人成りと言います。法人成りのメリットとして、消費税の納税義務が免除されることが指摘されていますが、具体的にどういうことなのか説明します。

目次

納税義務の免除について押さえよう

私たちが商品・サービスを購入した場合、商品・サービスそのものの代金に消費税分を加算して支払います。会社・個人事業主は客から受け取った消費税を、とりまとめて国に納税する必要があるのです。より詳しく説明すると、会社・個人事業主は税金がかかる売上(課税売上)で預かった消費税(仮受消費税)から、自分たちが取引先などに支払った消費税(仮払消費税)を差し引いた額を納税します。

しかし、売上高が少ない会社・個人事業主は消費税は免除されます。正確には「納税義務の免除」と言います(※1【国税庁】No.6501 納税義務の免除)。基準となる期間において課税売上高が1,000万円以下の個人事業主・会社は消費税を納める義務を免除されます。なお、基準となる期間は、個人事業主の場合は前々年、会社の場合は前々事業年度です。「開業から2年間は消費税を払わなくていい」といわれますが、それはこの納税義務の免除の制度があるためとなっています。

法人成りと納税義務の免除の関係

個人事業主として事業を営み売上が増えてきたら、消費税を支払う必要が出てくるでしょう。もし、そのまま事業を続けるつもりで、将来は大きくしていきたいと考えているなら、法人成りも含めて検討することをおすすめします。売上額次第では、個人事業主として所得税を支払うより、会社として法人税を支払うほうが税額は安くなるという話は有名です。加えて、消費税についても有利な取り扱いが設けられています。

法人成りを行う場合、個人事業主としての廃業手続きを行ったうえで、新しい会社に資産・負債を引き継ぐのが通常の流れです。このため、新しい会社には過去の売り上げの実績がないことになるため、消費税も支払う必要がありません。一見すると「法人成りをしたのだったら、名前を変えただけで実態は同じ。消費税もかかるのでは?」と思うかもしれませんが、それは違います。国税庁も「個人事業主であっても、法人成りをすれば、免税事業者になる」という見解を公式的に示しています(※2【国税庁】個人事業者の法人成りの場合の課税売上高の判定)。納税義務の判定は、事業者単位で行うものであるため、個人事業主と法人成りをしたあとの会社(法人)は違うものとして判断されるからです。

納税義務を免除してもらえない場合もある

仮に、個人事業主として2年間事業を行い、3年目から法人成りをして会社として事業を続けた場合を想定しましょう。この場合、最大で4年間は納税義務を免除してもらえる可能性があります。しかし、例外として1年間だけしか納税義務を免除してもらえない場合もある点に注意しましょう。

わかりやすくいうと、第1期目の最初の6カ月間の売り上げと給料(役員報酬も含む)の金額がいずれも1,000万円を超えていた場合は、第2期目から消費税を納めなくてはいけなくなります。(消費税法9条の2)法人成りをすればかならず納税義務を免除してもらえるわけではないので、税理士などの専門家に相談しましょう(※3【国税庁】消費税法第9条の2 事業者免税点の判定について~新たに設立した法人等の特定期間~)。

納税義務が生じたらどうするの?

法人成りをすれば、大抵の場合において、第1期目と第2期目は消費税の納税義務が免除されます。しかし、売上次第では第3期間目から消費税の納税義務が生じる点に注意したいところです。では、納税義務が生じた場合、消費税はどうやって計算すればいいのでしょうか。

実は、消費税の計算方法には本則課税と簡易課税があります。まず、本則課税とは「課税売上等に係る消費税額―課税仕入れ等にかかる消費税額」の額を計算する方法で、原則として用いられるものです。しかし、この方法ではすべての取引について消費税額を正確に把握しなければいけないので、事務負担が増えてしまいます。そこで、課税期間の前々事業年度の課税売上高が5,000万円以下で、必要な手続きを行った会社に対しては、簡易課税制度を使うことを認めているのです。

簡易課税とは、課税仕入れ等に係る消費税額について、課税売上などに係る消費税額に一定の割合の金額をかけたものを実際の金額の代わりに使える仕組みを指します。つまり、すべての取引について消費税額を計算する必要はありません。ただし、この制度を使いたい場合は、簡易課税制度の適用を受ける旨の届出書を事前に税務署に届け出る必要がある点に注意しましょう。また、会社の売上高の状況によっては簡易課税より本則課税を使ったほうが、実は消費税額が安くなる場合もあります。税理士に相談して、一度シミュレーションを行うと効果的です。

まとめ

法人成りをした場合、個人事業主とは別個の事業者として扱われるため、消費税の納税義務の免除が受けられます。しかし、例外もあるうえに、免除される期間を過ぎたら、消費税の支払い義務は生じるのです。消費税の支払い義務が生じてから慌てないようにするためには、早い段階から税理士に相談して進めていくのが大事でしょう。今から法人成りを見据えている個人事業主の人は、法人成りをしたあとのことも含めて考えてみましょう。

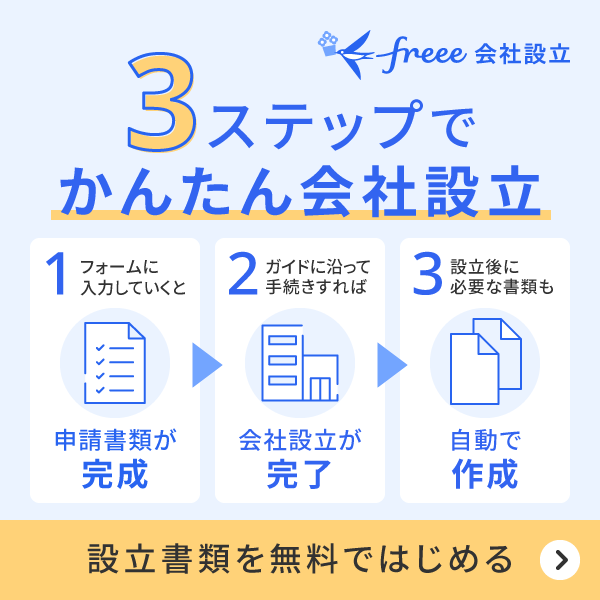

freee会社設立なら、法人化の手続きをかんたん・あんしんに!

個人事業主になる場合は、法務局に開業届を提出するだけで費用もかかりません。しかし、法人化する場合は約10種類の書類の作成や法定費用が必要です。freee会社設立を活用すれば、書類作成にかかる手間や費用を大幅に削減できます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数30,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

初めての会社設立では、書類の書き方や提出先、設立後の手続きなどさまざまな場面で不安を抱えてしまうこともあるでしょう。

freee会社設立では、会社設立に詳しい起業ダンドリコーディネーターが常駐しており、設立準備から登記後に必要な手続きまでを完全無料で並走・サポートします。

相談方法はオンライン面談、LINE相談、電話、メールなどから選べます。まずお気軽に問い合わせフォームからおためし相談(最大30分)の予約をして、ご自身のスケジュールや設立手続きに関する疑問や不安を解消しましょう。

法人化に必要な書類を無料で作成・出力できる

法人化するために提出が必要な書類は約10種類あり、作成に時間がかかってしまいます。freee会社設立では、必要項目を入力するだけで会社設立に必要な書類を作成することができます。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で作成できる書類の一例>

- 定款(ていかん)

- 登記申請書

- 印鑑届出書 など