最終更新日:2023/09/29

法人化(法人成り)のタイミングは、個々の状況や個人事業売上の金額などによって見極める必要があります。法人化によって節税や社会的信用度のアップなどのメリットが得られますが、タイミングを誤るとかえって支払う税金が増えてしまうかもしれません。

法人化により不利益を被らないためにも、利益・売上・節税の3つの観点からタイミングを検討することがおすすめです。

本記事では、法人化の概要や法人化する適切なタイミング、個人事業主が法人化するまでの流れなどについて詳しく解説します。

目次

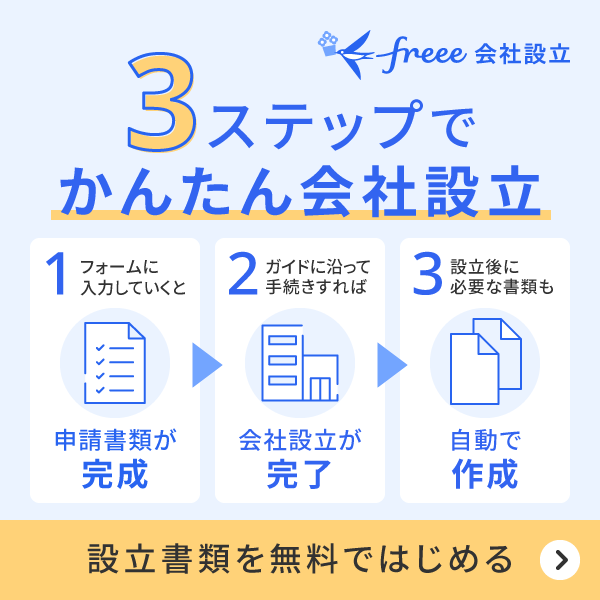

\ 会社設立に必要な書類をかんたん作成 /

無料で始めてみる法人化(法人成り)とは

法人化とは、個人事業主が法人である株式会社や合同会社などを設立し、事業をそのまま継続することです。個人事業主が法人化することで、大手企業からの仕事が受けやすくなったり、資金調達がしやすくなったりするメリットがあります。

個人事業主と法人の大きな違いは、支払う税金や登記の有無です。個人事業主が支払うのは「所得税」ですが、法人化すると「法人税」がかかります。

また、個人事業主は開業届を出すのみで費用はかかりませんでしたが、法人化には登記が必要で、登録免許税や収入印紙代などの費用がかかります。

そのため、個人事業主が法人化するには、適切なタイミングを見極めることが重要です。

【関連記事】

個人事業主が法人化する最適なタイミングとは?メリット・デメリットからインボイス制度の対策について解説

個人事業主と法人の違いは?10項目で比較したそれぞれの特徴と事業開始時の選び方

法人化するタイミングはいつが良い?

個人事業主が法人化する適切なタイミングは、利益・売上・節税といった3つの観点から検討することが重要です。事業の利益や売上によっては、法人化によりかえって高い納税義務が生じてしまう可能性があるため、適切なタイミングを見極めなければいけません。

【関連記事】

個人事業を法人化することで得られる3つのメリットとは?

利益の観点から見る法人化

利益の観点から見た場合、一般的に所得額が800〜900万円ほどになったタイミングで法人化を考えるべきだと言われています。個人事業主の所得税と法人の法人税は、以下のようにその年の所得金額によって納税率が決まる仕組みです。

・個人事業主の所得税計算方法

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

出典:国税庁「所得税の税率」

・法人の法人税計算方法(普通法人)

| 所得金額 | 税率 |

|---|---|

| 8,000,000円 以下 | 15% |

| 8,000,000円 超 | 23.20% |

出典:国税庁「法人税の税率」

このように、所得税の税率は所得額によって0〜45%と変化し、法人税の税率は年間所得800万円を基準に15%または23.2%となります。また、法人が納める税金には法人税に加え法人地方税というものがあり、法人税額×10.3%で計算された金額が上乗せされます。

なお、所得額は得られた利益から経費・社会保険料・控除等を差し引いた金額です。法人の場合は、会社としての法人税・社会保険料を支払いますが、自身に役員報酬を分配し、個人でも所得税や社会保険料を支払う必要があります。

そのため、分配する金額によってはかえって社会保険料が高くつき、手取りが減ってしまうことになりかねません。また、将来的に受け取る金額を考慮すると、年金の増加額も考える必要があります。

以上のことから、利益の観点から見た場合の法人化は800万円を超えたあたりから考えると良いですが、自分の役員報酬にかかる所得税・社会保険料と、会社に残すお金にかかる法人税・社会保険料とのバランスが重要です。

法人化(法人成り)による税額の変化のシュミレーションをしたい方は、「法人化の税額診断」を利用してみてください。

【関連記事】

マイクロ法人とは?作り方や個人事業主の節税・メリットを簡単に解説

売上の観点から見る法人化

売上の観点から見た場合、年間の売上が1,000万円を超えたタイミングが、法人化する一つの目安です。個人事業主・法人にかかわらず、売上が1,000万円を超えるとその2年後から消費税課税事業者となり、消費税を納める義務が生じます。

しかし、消費税課税事業者となる義務が生じたタイミングで法人化すれば、売上の基準がなくなるため、最低2年の免税期間を作れます。

たとえば、2023年に個人事業主としての売上が1,000万円を超え、翌年の2024年に法人化したとします。本来であれば2025年から消費税納税の義務が生じますが、法人化により基準となる売上が2024年のものにリセットされるため、最短でも2026年からの納税まで引き伸ばすことが可能です。

ただし、法人設立に伴う資本金が1,000万円を超えている場合は特例の規定にて初年度から課税事業者となるため、注意しておきましょう。

節税の観点から見る法人化

法人化する大きなメリットとして、節税効果が高いことが挙げられます。個人事業主は所得額が増えるごとに税率が上がる累進課税制度が適用されていますが、法人の場合は所得額800万円を基準にほぼ一定です。

そのため、所得額が800万円よりも大幅に増える場合には、法人化することで節税できます。

また、法人化すると役員報酬が適用可能で、給与所得控除額分を減らせたり退職金を損金として扱えたり、欠損金の繰越控除可能期間を延せたりするなど、法人だからこそ得られる節税のメリットがあります。

ただし、節税できるかどうかは個々の状況にもよるため、前述の売上・利益の観点からの法人化とあわせて考慮しましょう。

【関連記事】

法人化によって得られる節税のメリットを解説

法人化までの流れ

個人事業主が法人化する流れは、以下のとおりです。

法人化までの流れ

- 会社の基本事項を決定する

- 会社用の印鑑を購入する

- 定款を作成する

- 株式会社の場合は定款の認証を受ける

- 資本金の払い込みを行う

- 法務局で登記申請する

- 登記申請後に法務局で確認・手続きをする

このように、法人化するためには多くの手続きが発生するため、余裕を持って進めることが重要です。また、法人化以外にも個人事業主の廃業手続きなどが必要になるため、事前に行うべき手続きを把握しておきましょう。

【関連記事】

個人事業主から法人化するには?手続きと必要な準備・費用について解説

まとめ

個人事業主が法人化するタイミングは、事業の利益や売上を考慮して見極めることが重要です。一般的には利益が800万円、売上が1,000万円を超えたあたりで法人化を検討すると良いとされていますが、役員報酬分配後の社会保険料や個人の所得税なども考慮しなければなりません。

また、新しく法人化するための設立手続きや、個人事業の廃業手続きなどが発生します。株式会社や合同会社の設立には、登記費用なども必要です。そのため、個人事業主が法人化する際は自身の状況を把握して検討しましょう。

freee会社設立なら、法人化の手続きをかんたん・あんしんに!

個人事業主になる場合は、法務局に開業届を提出するだけで費用もかかりません。しかし、法人化する場合は約10種類の書類の作成や法定費用が必要です。freee会社設立を活用すれば、書類作成にかかる手間や費用を大幅に削減できます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数30,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

初めての会社設立では、書類の書き方や提出先、設立後の手続きなどさまざまな場面で不安を抱えてしまうこともあるでしょう。

freee会社設立では、会社設立に詳しい起業ダンドリコーディネーターが常駐しており、設立準備から登記後に必要な手続きまでを完全無料で並走・サポートします。

相談方法はオンライン面談、LINE相談、電話、メールなどから選べます。まずお気軽に問い合わせフォームからおためし相談(最大30分)の予約をして、ご自身のスケジュールや設立手続きに関する疑問や不安を解消しましょう。

法人化に必要な書類を無料で作成・出力できる

法人化するために提出が必要な書類は約10種類あり、作成に時間がかかってしまいます。freee会社設立では、必要項目を入力するだけで会社設立に必要な書類を作成することができます。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で作成できる書類の一例>

- 定款(ていかん)

- 登記申請書

- 印鑑届出書 など

自分で手続きする時間のない方には「登記おまかせプラン」がおすすめ!

「初めての会社設立で不安」、「自分で手続きする時間がない」という方には、司法書士が手続きまで代行してくれる登記おまかせプランがおすすめです。

設立代行の費用相場は10万円前後ですが、freeeの登記おまかせプランは一律5万円で利用できます。※海外在留者が出資者・役員の場合等の特殊ケースを除く

登記おまかせプランの利用方法等の詳細は、freee会社設立の無料登録が完了後にメールにてご案内します。

会社設立の準備をお考えの方は、ぜひ登録無料のfreee会社設立をお試しください。

よくある質問

売上いくらからが法人化の目安?

法人化の目安となる売上は、1,000万円が基準となります。これは、年間の売上が1,000万円を超えると、個人事業主・法人にかかわらず消費税の納税義務が生じるためです。

詳しくは記事内「売上の観点から見る法人化」をご覧ください。

法人化するタイミングはいつがいい?

法人化する適切なタイミングは、各個人事業主の利益や売上によって異なります。所得が800万円を超えたタイミングで法人化を検討するのが一般的ですが、状況や目的を考慮することが重要です。

詳しくは記事内「法人化するタイミングはいつが良い?」をご覧ください。