「青色申告」というと個人事業主のイメージが強いかもしれません。しかし、法人でも青色申告の申請が可能です。ただし、法人と個人とでは手続きや受けられるメリットが異なります。

この記事では、法人が青色申告をするメリットやデメリット、青色申告承認申請書の書き方や手続きなどについて解説します。

個人事業主の青色申告について詳しく知りたい方は「青色申告とは? 節税メリットや必要な手続き、申告方法をわかりやすく解説 」をご覧ください。

目次

- 法人で青色申告をするメリットと要件、注意点

- 欠損金の繰越控除

- 欠損金の繰り戻し還付

- 少額減価償却資産の取得価額の損金算入

- 法人税額控除制度

- 法人青色申告のデメリット

- 法人青色申告の申請方法・流れ

- 提出時期

- 提出先

- 法人における青色申告承認申請書の項目と書き方

- (1)日付

- (2)税務署長殿

- (3)納税地

- (3)法人名等、法人番号、代表者氏名、代表者住所、事業種目、資本金または出身金額

- (4)自平成・令和年月日〜至平成・令和年月日

- (5)「記」1 次に該当するときには~(以下略)

- (6)「記」2 参考事項 (1)帳簿組織の状況

- (6)「記」2 参考事項 (2)特別な記帳方法の有無

- (6)「記」2 参考事項 (3)税理士が関与している場合におけるその関与度合い

- (6)税理士署名押印

- まとめ

- 自分でかんたん・あんしんに会社設立する方法

法人で青色申告をするメリット

まずは法人で青色申告した場合のメリットを注意点や適用の条件とあわせて紹介します。

欠損金の繰越控除

赤字が出たときに、その赤字を翌年度以降に繰り越して、所得から控除することができます。以下のケースで青色申告のメリットを考えてみましょう。

令和元年度:赤字 50万円

令和2年度:黒字 10万円

令和2年度は、黒字が出ているため、黒字分の10万円が課税所得となり、10万円に税率をかけた金額を法人税として納付する必要があります。

しかし「欠損金の繰越控除」が適用されれば、令和元年度の赤字50万円を令和2年度に繰り越すことができます。黒字10万円より赤字が上回っているので、令和2年度も課税所得は0円となり、このケースでは法人税を支払う必要はありません。

繰越期間の上限は10年です。適用の要件は、以下のとおりです。

- ・欠損金が生じた事業年度に青色申告書で確定申告をしていること

- ・その後の事業年度も確定申告をしていること

- ・帳簿書類を保存していること

青色申告が承認されたからといって、過去の事業年度の赤字を当該事業年度以降に繰り越すことはできません。

会社設立当初は、事業の立ち上げにおいてなにかと経費がかかり、またお客様がつくまで時間がかかるケースも多いものです。赤字が出るリスクも想定して、設立後、速やかに青色申告の承認申請書を提出しておくのがよいでしょう。

欠損金の繰り戻し還付

当該年度で赤字が出てしまった場合、先ほど説明した繰越は、未来の事業年度に適用させますが、過去の事業年度に適用するのが「繰り戻し還付」です。たとえば、前期黒字で法人税を支払って、今期赤字の場合、繰り戻し還付請求ができます。

例)

- 【前期】 平成30年度 黒字100万円で、法人税 20万円を納付

- 【当期】 令和元年度 赤字80万円

このケースで、繰り戻し還付が請求できる法人税は以下のとおりです。

前期納付した法人税20万円 × 当期の赤字80万円 ÷ 前期の黒字100万円

= 還付請求できる法人税:16万円

注意点は、ある事業年度の赤字を、繰越控除と繰り戻し還付の両方に適用させることはできないことです。

どちらを選択すべきか悩ましいところですが、繰越控除と比べた場合、繰り戻し還付の大きな特徴は、現金を手に入れられることです。会社設立時は経験が少なく資金計画通りに進まないケースも多々あり、借入れ以外で現金を手に入れる有効な手段となるでしょう。

また適用できる赤字(欠損金)の上限は、前期の黒字分となります。すなわち、先ほどのケースで令和元年度の赤字が200万円だった場合は、上限の100万円を超えますので、超過した100万円のみ「欠損金の繰越控除」で、未来に繰り越すことができます。

中小企業であれば少額減価償却資産の特例に適用される

少額減価償却資産の特例とは、中小企業者等に認められた制度で30万円未満の少額減価償却資産を、一括して費用に計上できる制度です。少額減価償却資産の特例は、2年ごとに適用期限が延長されていますが、令和2年の税制改正においても、適用期限が2年間延長されました。

白色申告の場合は、対象の減価償却資産は10万円未満ですので、30万円未満まで上限が引き上げられる本制度は、青色申告をするメリットのひとつと言えるでしょう。ソフトウェア等の無形減価償却資産や中古資産も対象になります。

例)20万円のパソコンを買った場合(定額法5年間で減価償却)

- ・通常の減価償却 当該年度の減価償却費:4万円

- ・一括して償却した場合 当該年度の減価償却費:20万円

このケースでは、本制度を適用しない場合に比べ、当該年度の課税所得が16万円少なくなります。ただし、通常の減価償却は翌年度〜5年度にも発生し、減価償却期間トータルで見た総額は本制度適用時と変わりません。

見方を変えると、償却を前倒しする制度ともいえます。会社設立当初、資金繰りが苦しいときなどは、本制度で償却を前倒しし、直近の法人税の現金による支払いを少なくすることができます。

ただし、1年間で費用処理できる取得価額の合計は300万円までで、これを超える金額については費用処理することができないので、注意しましょう。また、「適用年度で事業の用に供する」ことも重要です。たとえば、ある事業年度にまとめてパソコンを買ったけれども、新入社員が入社するまで使わずに期をまたいでしまった場合、制度の対象になりません。

法人税額控除制度

新品の機械や装置などを購入した場合も、青色申告をしている中小企業の場合は、取得額の7%を法人税額から控除できます。国が中小企業の投資を促進する観点で、設置した税制です。

対象の資産は、70万円以上のソフトウェア、160万円以上の機械装置、貨物運送用3.5トン以上の普通貨物自動車などです。会社設立時に、大きな設備投資を行う製造業などにはうれしい制度です。

小売業や卸売業も適用できますが、不動産業や物品賃貸業は適用になりませんので、ご自身の業種が適用になるか税務署に確認しましょう。

法人青色申告のデメリット

控除の大きい青色申告はメリットが多い分、手間がかかります。青色申告では、多くの一般企業で実施されている「複式簿記」で、事業の売上や費用、資産の動きを、「借方」「貸方」で捉えて、記帳していく必要があります。

例)1月30日に水道光熱費を20,000円、現金で支払った場合

- ・単式簿記:1月30日 支出 水道光熱費 20,000円

- ・複式簿記:1月30日 水道光熱費 20,000円 / 現金 20,000円

また、確定申告時に提出する帳簿類も、複式簿記で作成した決算書「損益計算書」「貸借対照表」を確定申告書とともに提出する必要があります。

税理士と契約していない場合、自分で記帳を行うことを検討する方が多いのですが、記帳には基本的には簿記の知識が必要です。売上、費用、資産、負債の概念や、借方、貸方の勘定科目を覚えるなど、学習の手間もかかります。

会計業務未経験の人には会計ソフトの活用がおすすめです。freee会計では、取引を登録すると自動で複式簿記の形式で変換・保存されるため、会計知識がない方でも簡単に利用できます。また、確定申告時に提出する決算書類「損益計算書」「貸借対照表」も出力でき、書類作成の手間も削減できます。

法人青色申告の申請方法・流れ

確定申告のときにいきなり「青色申告をします」と、申し出ても、青色申告での確定申告が受理されるわけではありません。事前にどのような手続きが必要か解説します。

青色申告を開始する際には、税務署に「青色申告の承認申請書」の提出が必要です。

提出時期

会社を設立した初年度については、設立から3ヶ月以内に提出します。設立から3ヶ月以内に事業年度が変わる場合は、その事業年度終了日の前日までの提出が必要です。

例)3月決算の会社を、3月1日に設立した場合

→事業年度終了日の前日:3月30日まで

なお、すでに設立している法人の場合は、適用しようとする事業年度開始の前日までに提出します。令和2年4月1日から事業年度開始の場合は、令和2年3月31日までに提出します。

提出先

納税地を所轄する税務署長です。税務署の窓口へ持参もしくは郵送で提出します。1日でも遅れると、適用できないため、窓口の開設時間や郵送にかかる期間も十分留意しましょう。

提出が受理されないと、白色申告となるため、控除を受けることができません。会社設立後3ヶ月間は法人登記を行なった後、事業を拡大・安定させるために本業に注力し、事務手続きを忘れがちです。

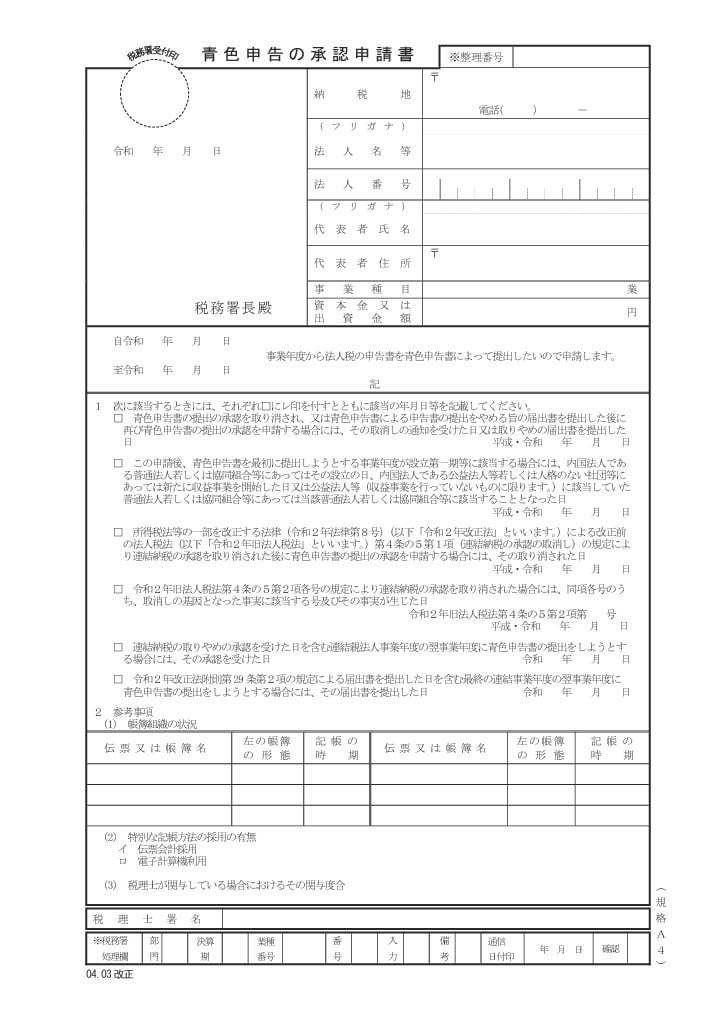

法人における青色申告承認申請書の項目と書き方

出典:国税庁「青色申告の承認申請書」

記載する際のポイントについて解説します。

(1)日付

税務署に持参する日、または郵送する日を記入します。

(2)税務署長殿

「税務署長殿」の前に、会社を設立した本店所在地を管轄する税務署を記入します。

(3)納税地

会社を設立した本店の所在地と電話番号を記入します。固定電話がなければ、携帯電話番号でも問題ありません。

(3)法人名等、法人番号、代表者氏名、代表者住所、事業種目、資本金または出資金額

法人登記を行なった際の情報を記載します。法人番号は国税庁の「法人番号公表サイト」でも確認できます。代表者氏名の横には押印欄があります。忘れずに法人の実印を押印しましょう。事業種目が多い場合は、定款に書かれたもののうち主なものに絞って記載する形でも構いません。

(4)自令和年月日〜至令和年月日

青色申告を開始したい年度を記載します。会社設立後、初年度から適用したい場合は、その年度について記載します。たとえば、令和元年8月1日に会社を設立し、決算期が9月の場合は、自令和元年8月1日〜至令和元年9月30日となります。

(5)「記」1. 次に該当するときには(以下略)

会社設立後、初年度から青色申告をしたい場合は、「この申告後、青色申告を最初に提出しようとする・・・」の項にチェックをします。日付欄には会社設立年月日を記入します。日付は履歴事項全部証明書を確認するのが確実でしょう。

(6-1)「記」 2. 参考事項 (1)帳簿組織の状況

伝票または帳簿名には、総勘定元帳と仕訳帳を記入します。今後、経理処理に伴い作成していくものです。別途、現金出納帳、預金出納帳を作成する場合も記入します。

帳簿の形態は、freee会計などのクラウドサービスやソフトウェアを使う場合は「会計ソフト」、そのほかご自身や税理士が帳票を作成する場合は、実態に合わせて「ノート」、「Excel」などと記載します。

記帳の時期は、毎年、四半期毎、毎月、毎週、随時など、帳簿を記入・更新するタイミングを記載します。これはあくまで申請書提出時の予定であり、その後、業務の都合によって変更しても問題ありません。

(6-2)「記」2. 参考事項 (2)特別な記帳方法の有無

freee会計などのクラウドサービスやソフトウェアを使う場合は、「ロ 電子計算機利用」にチェックをしてください。

(6-3)「記」2. 参考事項 (3)税理士が関与している場合におけるその関与度合い

税理士に会社の経理をお願いしている場合は、どのように記載すべきか確認しましょう。お願いしている度合いによって、「伝票整理からの一切の事務」「総勘定元帳からの記帳から一切の事務」などと記載します。

(6-4)税理士署名押印

税理士に本申請書を作成してもらった場合は、その税理士から署名押印をもらいます。自筆の署名が必要です。

まとめ

白色申告よりも控除額の大きな青色申告。手間はかかりますが、会社設立当初は事業規模も小さいため、法人税の支払いをわずかでも少なくすませることができれば、手元資金が充実し、事業を続ける上で大きなメリットになります。

また、会社を継続・拡大していく上では、複式簿記での会計を行うと、売上、費用、資産、負債が一目瞭然となり、会社の事業やお金の状態を把握しやすくなります。近年は会計ソフトが進化し、自動仕訳の機能があるなど、簿記の初心者でも取り組みやすくなっていますので、会社を設立したら青色申告にチャレンジしましょう。

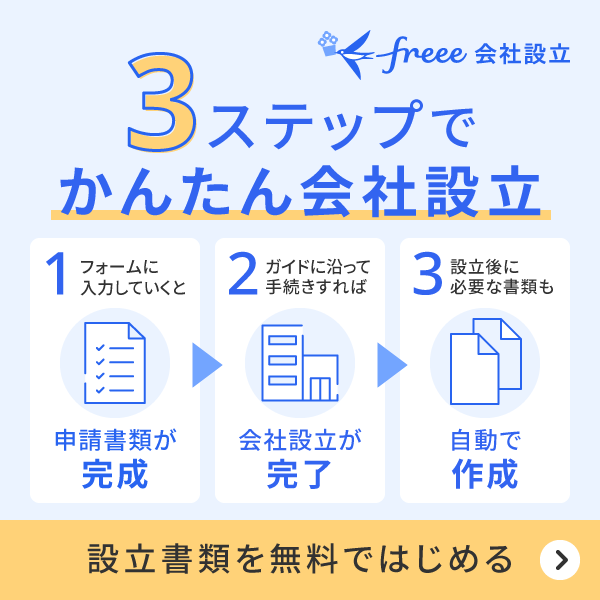

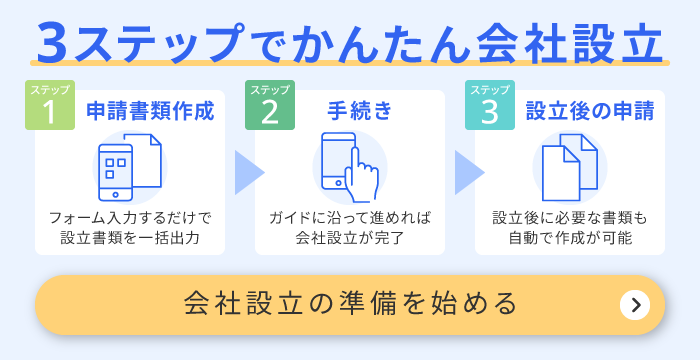

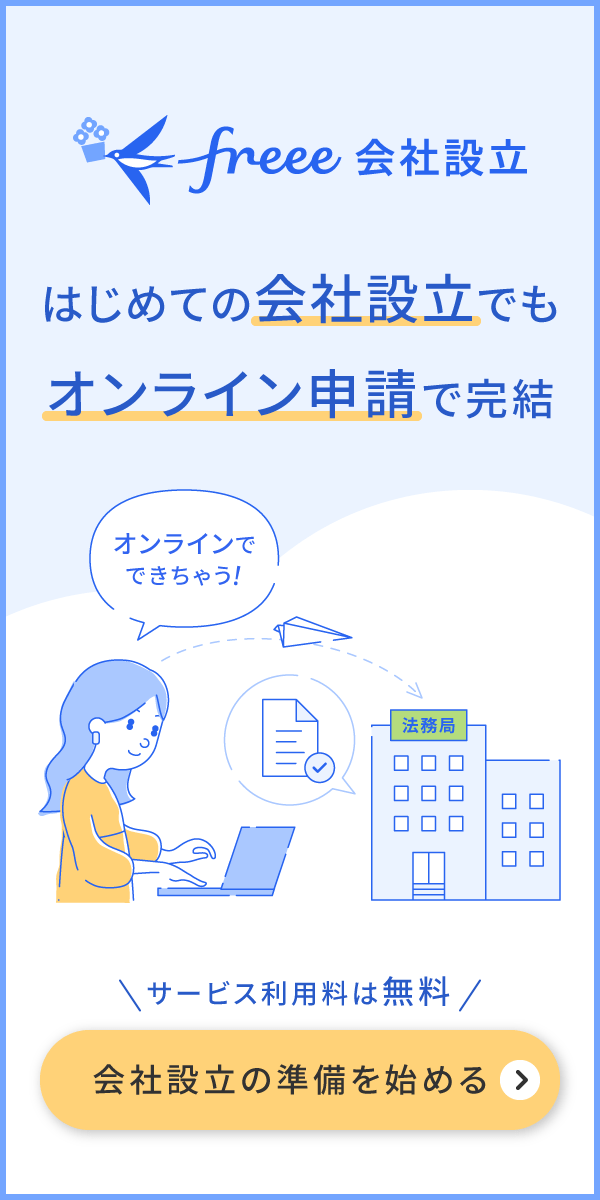

自分でかんたん・あんしんに会社設立する方法

会社設立の準備から事業開始までには、多くの書類や手続きが必要になります。書類の転記をするだけでもかなりの時間がかかってしまいます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数30,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

初めての会社設立では、書類の書き方や提出先、設立後の手続きなどさまざまな場面で不安を抱えてしまうこともあるでしょう。

freee会社設立では、会社設立に詳しい起業ダンドリコーディネーターが常駐しており、設立準備から登記後に必要な手続きまでを完全無料で並走・サポートします。

相談方法はオンライン面談、LINE相談、電話、メールなどから選べます。まずお気軽に問い合わせフォームからおためし相談(最大30分)の予約をして、ご自身のスケジュールや設立手続きに関する疑問や不安を解消しましょう。

入力項目・次にやること、すべて画面上で把握できる

freee会社設立では、必要項目を記入していくだけで会社設立に必要な書類を作成することができます。また、登記の際に必要となる会社印も同時に購入が可能です。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で出力できる書類の一例>

- 定款

- 登記申請書

- 印鑑届出書 など

設立にかかるコストを削減できる

設立費用を削減したい方には電子定款がおすすめです。紙の定款では、収入印紙代40,000円がかかりますが、電子定款ではこれが不要となります。

freee会社設立は電子定款にも対応しており、電子定款作成に必要な機器やソフトの準備なども必要がないため、自分で作成するよりもコストを抑えることができます。

<設立にかかる費用の比較例>

(1)freee会計を年間契約すると、無料になります。

(2)紙定款の印紙代(40,000円)

会社設立の準備を進めながら、バーチャルオフィスの申し込みが可能!

会社設立するためにオフィスの住所が必要になります。

自宅をオフィス代わりにしている場合は、自宅の住所でも問題ありませんが、公開情報となってしまうので注意が必要です。

自宅兼オフィスのように実際の住所を公開したくない場合や、管理者や所有者に物件の法人登記が認められていない場合は、バーチャルオフィスを利用するのがおすすめです。

freee会社設立では、会社設立に必要な書類を無料で作りながら、バーチャルオフィスの申し込みもできます!

まずはこちらからfreee会社設立に無料で登録してみてください!