監修 好川寛 プロゴ税理士事務所

法人と個人事業主の大きな違いのひとつとして「かかる税金の種類」が挙げられます。

法人にかかる主な税金は、法人税・法人住民税・法人事業税・特別法人事業税・消費税の5種類です。個人事業主に比べて法人は経費として計上できる範囲が広く、所得によっては法人のほうが節税額は大きくなります。

本記事では、法人化を検討する個人事業主や初めて会社設立をした人などに向けて、法人と個人事業主それぞれにかかる税金の違いや、計算方法などを解説します。

会社設立の流れや具体的な手続きについて知りたい方は、別記事「会社設立の流れ会社設立の流れを徹底解説!株式会社を設立するメリットや注意点について」をあわせてご覧ください。

目次

- 法人と個人事業主にかかる税金の違い

- 法人にかかる税金の種類

- 法人税

- 法人住民税

- 法人事業税

- 特別法人事業税

- 消費税及び地方消費税

- 個人事業主にかかる税金の種類

- 所得税

- 復興特別所得税

- 個人住民税

- 個人事業税

- 消費税及び地方消費税

- そのほかの税金

- 自動車税

- 固定資産税

- 法人税の納付方法

- 法人の納税遅延や申告漏れなどで発生するペナルティ

- 納税遅延により延滞税が課される

- 申告漏れなどにより各種加算税が課される

- 青色申告が取り消される

- 法人にかかる税金の節税対策

- 役員報酬を損金として計上する

- 経営セーフティ共済を活用する

- 社宅制度を導入する

- 法人税の申告・納付に関する注意点

- まとめ

- 自分でかんたん・あんしんに会社設立する方法

- よくある質問

法人と個人事業主にかかる税金の違い

法人と個人事業主の大きな違いのひとつに「税金」があります。

税金は、国に納める「国税」と各地方自治体に納める「地方税」の2つに分けられます。法人と個人事業主それぞれが納める主な税金の種類は、以下のとおりです。

| 区分 | 法人 | 個人事業主 |

|---|---|---|

| 国税 | 法人税 | 所得税 |

| 消費税 | 消費税 | |

| 復興特別法人税 ※2014年4月1日以降、課税終了 | 復興特別所得税 ※2038年以降、課税終了の予定 | |

| 特別法人事業税 | - | |

| 地方税 | 法人住民税 | 個人住民税 |

| 法人事業税 | 個人事業税 | |

| 地方消費税 | 地方消費税 |

法人にかかる税金の種類

法人に対して課せられる税金は、基本的に以下の5種類です。

法人にかかる税金

- 法人税

- 法人住民税

- 法人事業税

- 特別法人事業税

- 消費税及び地方消費税

会社によっては給与・報酬・配当などを支払う際、源泉所得税を徴収して納付する必要がある場合があります。

法人税

法人税とは、法人の事業活動で得た所得に対して課せられる国税であり、個人事業主の場合の「所得税」のようなものです。/

法人税は法人の種類や資本金額、年間所得金額で税率が変動します。

法人税率(普通法人の場合)

| 区分 | 適用関係 (開始事業年度) | |||||||

|---|---|---|---|---|---|---|---|---|

| 2016年 4月1日 以後 | 2018年 4月1日 以後 | 2019年 4月1日 以後 | 2019年 4月1日 以後 2022年 4月1日 以後 | 2025年 4月1日 以後 | ||||

| 普通法人 | 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15% | 15% | 15% | 15% | 15%(所得金額が年10億円を超える事業年度は17%) |

| 適用除外事業者 | 19% | 19% | 19% | |||||

| 年800万円超の部分 | 23.40 % | 23.20 % | 23.20 % | 23.20 % | 23.20 % | |||

| 上記以外の普通法人 | 23.20 % | 23.20 % | 23.20 % | 23.20 % | 23.20 % | |||

法人税(国税)は個人事業主が納める所得税よりも税率の累進が緩く、最大税率は23.20%です。このほか、(税額控除等の適用前の)法人税(国税)に対し、10.3%の地方法人税が別途発生します。

法人税の計算式

課税所得 × 税率 - 税額控除額 = 法人税額

法人税の計算例

課税所得1,000万円の普通法人(資本金1,000万円)の場合

8,000,000 × 15% = 1,200,000(円)

2,000,000 × 23.2% = 464,000(円)

1,200,000 + 464,000 = 1,664,000(円)

なお、法人の場合は自身の給与(役員報酬)を経費として計上でき、自身の給与から給与所得控除も適用されるため、節税につながることもあります。

法人住民税

法人住民税とは、会社の事務所や事業所などを置いている都道府県、区市町村(地方自治体)に対して納める地方税です。

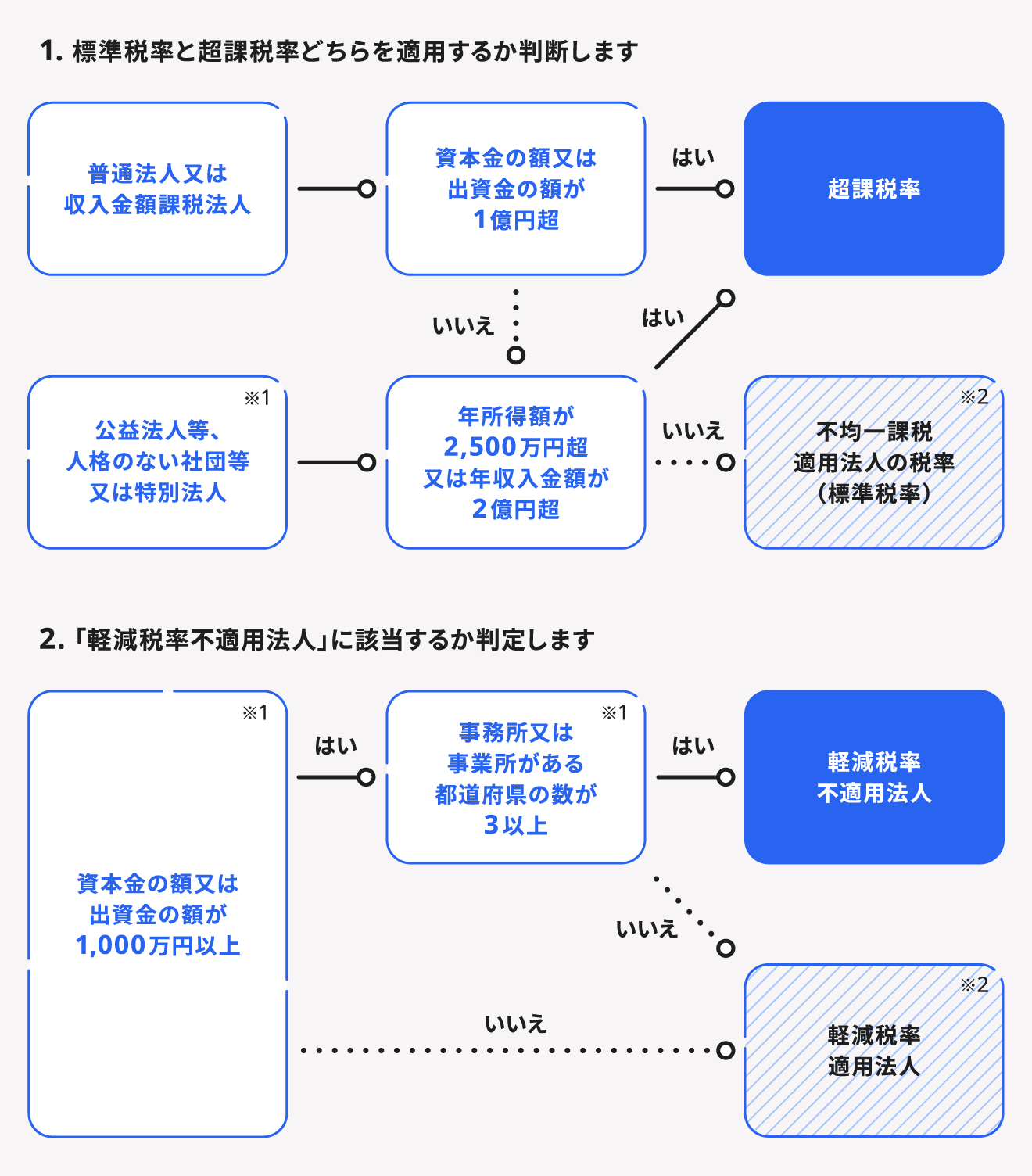

法人住民税は「法人税割」「均等割」から成り、両者を合計して税額を算出します。税率や均等割額は自治体によって異なるため、以下では、東京都内に事務所を置く法人を例に説明します。

法人税割

法人税割額は、法人税額を課税標準として算定されます。

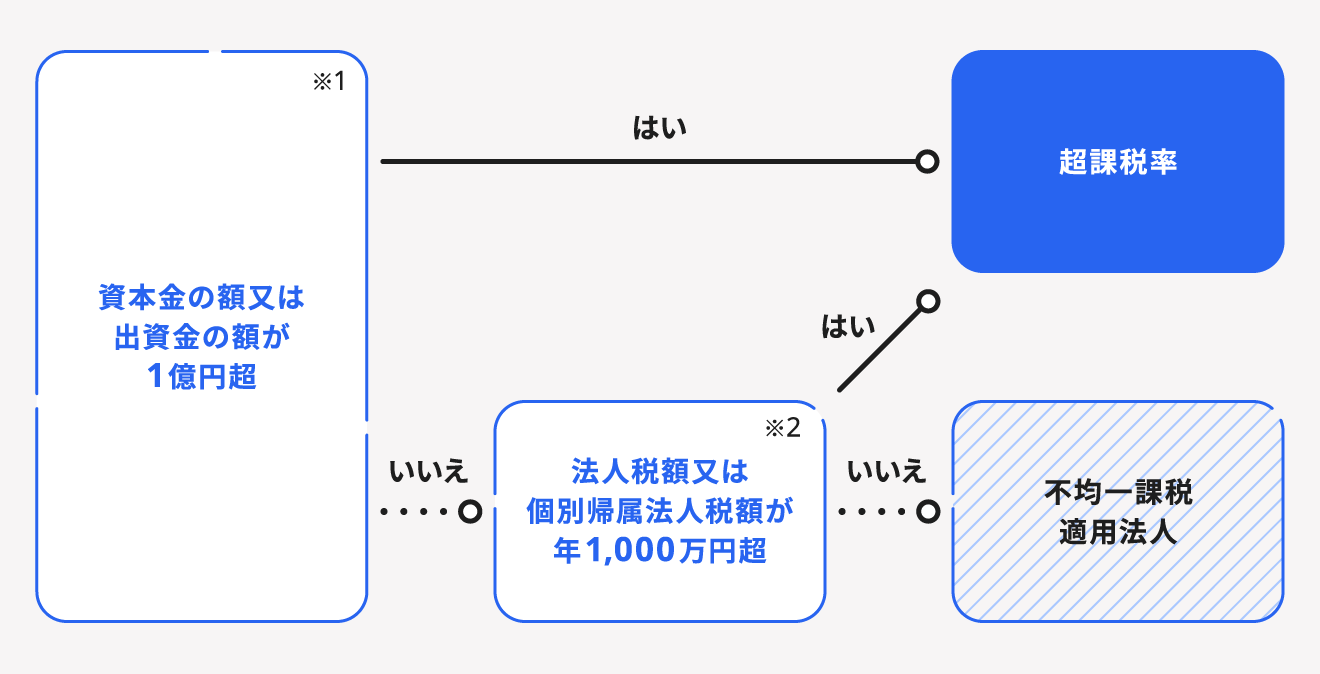

東京都では、資本金の額や法人税額に応じて適用される税率の大分類(超過税率もしくは標準税率)が変わります。まずは以下のチャートで、どちらの税率が適用されるかを確認しましょう。

※東京都の場合。ほかの地方自治体の場合は金額など基準の違いがある

※詳しい基準など、詳細は下記出典(東京都主税局サイト)を参照

適用される税率区分を確認したのち、法人税割額は以下の計算式で求めます。

法人税割額の計算式

法人税額(税額控除前の税額)× 税率

税率は以下の表を参考にしてください。

<都民税法人税割の税率表>

| 区分 | 税率(%) | |||||

|---|---|---|---|---|---|---|

| 2019年10月1日以後に 開始する事業年度 | 2014年10月1日から 2019年9月30日までに 開始する事業年度 | 2014年9月30日までに 開始する事業年度 | ||||

| 不均一課税適用法人の税率 (標準税率) | 超過税率 | 不均一課税適用法人の税率 (標準税率) | 超過税率 | 不均一課税適用法人の税率 (標準税率) | 超過税率 | |

| 23区内に事務所等がある場合 | 7.0 | 10.4 | 12.9 | 16.3 | 17.3 | 20.7 |

| (道府県民税相当分1.0+市町村民税相当分6.0) | (道府県民税相当分2.0+市町村民税相当分8.4) | (道府県民税相当分3.2+市町村民税相当分9.7) | (道府県民税相当分4.2+市町村民税相当分12.1) | (道府県民税相当分5.0+市町村民税相当分12.3) | (道府県民税相当分6.0+市町村民税相当分14.7) | |

| 市町村に事務所等がある場合 | 1.0 | 2.0 | 3.2 | 4.2 | 5.0 | 6.0 |

均等割

法人住民税の均等割は、法人の所得の有無にかかわらず定額で課される税金です。資本金等の額・従業員数・事務所等の所在地(特別区か市町村か)によって、年額が決まります。

東京都の場合、均等割の金額は事務所等の所在地のパターンに応じて、以下の3つに分かれます。

均等割の金額パターン(東京都の場合)

- 特別区(東京23区)のみに事務所等がある場合

- 特別区(東京23区)と市町村の両方に事務所等がある場合

- 市町村のみに事務所等がある場合

(1)特別区(東京23区)内のみに事務所等がある場合

特別区内のみに事務所等がある法人は、主たる事務所等が所在する特別区の均等割額を基準として計算します。

なお、2以上の特別区に事務所等がある場合は、主たる事務所等がある特別区の均等割額(道府県分+特別区分)に加えて、従たる事務所等がある特別区の数に応じた均等割額(特別区分)が加算されます。

| 法人の区分等 | 主たる事務所等が所在する特別区 (道府県分+特別区分) | 従たる事務所等が所在する特別区 (特別区分) | ||||

|---|---|---|---|---|---|---|

| 特別区内の 従業者数 | 均等割額 (年額) ※単位:円 | 特別区内の 従業者数 | 均等割額 (年額) ※単位:円 | |||

| 公共法人・公益法人等など | ー | 70,000 | ー | 50,000 | ||

| 上記以外の法人 | 資本金等の額 | 1,000万円以下 | 50人以下 | 70,000 | 50人以下 | 50,000 |

| 50人超 | 140,000 | 50人超 | 120,000 | |||

| 1,000万円超〜1億円以下 | 50人以下 | 180,000 | 50人以下 | 130,000 | ||

| 50人超 | 200,000 | 50人超 | 150,000 | |||

| 1億円超〜10億円以下 | 50人以下 | 290,000 | 50人以下 | 160,000 | ||

| 50人超 | 530,000 | 50人超 | 400,000 | |||

| 10億円超〜50億円以下 | 50人以下 | 950,000 | 50人以下 | 410,000 | ||

| 50人超 | 2,290,000 | 50人超 | 1,750,000 | |||

| 50億円超〜 | 50人以下 | 1,210,000 | 50人以下 | 410,000 | ||

| 50人超 | 3,800,000 | 50人超 | 3,000,000 | |||

(2)特別区(東京23区)と市町村に事務所などがある場合

特別区と市町村の両方に事務所等がある場合は、道府県分の均等割額と、特別区分の均等割額を合算して計算します。

道府県分の均等割額は1回分のみ課され、特別区分の均等割額は、特別区内に事務所等がある区の数に応じて加算されます。

| 法人の区分等 | 道府県分 (年額) ※単位:円 | 特別区分 | |||

|---|---|---|---|---|---|

| 特別区内の 従業者数 | 均等割額 (年額) ※単位:円 | ||||

| 公共法人・公益法人等など | 20,000 | - | 50,000 | ||

| 上記以外の法人 | 資本金等の額 | 1,000万円以下 | 20,000 | 50人以下 | 50,000 |

| 50人超 | 120,000 | ||||

| 1,000万円超〜1億円以下 | 50,000 | 50人以下 | 130,000 | ||

| 50人超 | 150,000 | ||||

| 1億円超〜10億円以下 | 130,000 | 50人以下 | 160,000 | ||

| 50人超 | 400,000 | ||||

| 10億円超〜50億円以下 | 540,000 | 50人以下 | 410,000 | ||

| 50人超 | 1,750,000 | ||||

| 50億円超〜 | 800,000 | 50人以下 | 410,000 | ||

| 50人超 | 3,000,000 | ||||

(3)市町村のみに事務所等がある場合

市町村のみに事務所等がある場合は、道府県分の均等割額のみが課されます。

| 法人の区分等 | 道府県分 (年額)※単位:円 | ||

|---|---|---|---|

| 公共法人・公益法人等など | 20,000 | ||

| 上記以外の法人 | 資本金等の額 | 1,000万円以下 | 20,000 |

| 1,000万円超〜1億円以下 | 50,000 | ||

| 1億円超〜10億円以下 | 130,000 | ||

| 10億円超〜50億円以下 | 540,000 | ||

| 50億円超〜 | 800,000 | ||

均等割の計算例

東京都特別区(23区)内にのみ事務所等があり、従業員50人以下・資本金額1,000万円以下の会社の場合

法人税割:1,664,000※ × 7.0% = 116,480(円)

均等割:一律70,000(円)

法人住民税合計:186,480(円)

※法人税額は、「法人税率(普通法人の場合)」で例として挙げた166.4万円を使用

個人事業主の場合、事業が赤字となり課税所得が生じなければ、原則として所得税や住民税の負担はありません。一方、法人では均等割が定額で課されるため、赤字であっても法人住民税が発生します。

法人事業税

法人事業税は、事業を行うことに対して、事業所等のある都道府県に納める地方税です。

法人事業税は、以下の計算式で求めます。

法人事業税の計算式

課税標準額(所得等)× 税率

法人事業税は、法人の種類・資本金等の額・所得金額などにより税率が変動します。以下のフローチャートを参考に、区分を確認しましょう。

区分がわかったら、税率を調べます。税率は事業や法人の種類によって異なり、開始する事業年度によっても変動するため、東京都主税局のWebサイトで詳細を確認しましょう。

普通法人(資本金1億円以下・年間所得2,500万円以下)で2019年10月1日以後の事業年度は、概ね以下の区分の税率が適用されます。

| 年間所得 | 税率 |

|---|---|

| 400万円以下の部分 | 3.5% |

| 400万円超800万円以下の部分 | 5.3% |

| 800万円超の部分 | 7.0% |

特別法人事業税

法人の事業税の税率引き下げに伴い、2019年10月1日以後に開始する事業年度から特別法人事業税が創設されました。特別法人事業税は国税ですが、地方税である法人事業税と一緒に申告・納付します。

対象は法人事業税(所得割・収入割)の納税義務がある法人で、2019年10月1日以後に開始する事業年度から適用されます。

<特別法人事業税の税率>

| 課税 標準 | 法人の種類 | 税率(%) | ||

|---|---|---|---|---|

| 2022年4月1日 以後に開始する 事業年度 | 2020年4月1日から 2022年3月31日までに 開始する事業年度 | 2019年10月1日から 2020年3月31日までに 開始する事業年度 | ||

| 基準 法人 所得 割額 | 外形標準課税法人・特別法人以外の法人 | 37 | 37 | 37 |

| 外形標準課税法人 | 260 | 260 | 260 | |

| 特別法人 | 34.5 | 34.5 | 34.5 | |

| 基準 法人 収入 割額 | 小売電気事業等・発電事業等・特定卸供給事業・特定ガス供給業を行う法人以外の法人 | 30 | 30 | 30 |

| 小売電気事業等・発電事業等・特定卸供給事業※を行う法人 | 40 | 40 | 30 | |

| 特定ガス供給業を行う法人 | 62.5 | 30 | 30 | |

※特定卸供給事業にかかる税率は、2022年4月1日以後に終了する事業年度から適用

出典:東京都主税局「特別法人事業税の創設について」

出典:東京都主税局「特別法人事業税の税率表」

特別法人事業税の計算例

資本金1,000万円以下で、年間所得金額が500万円の普通法人の場合

※本例では、不均一課税の対象外であり、法人事業税の軽減税率が適用される普通法人を前提とする

400万円までの所得

4,000,000 × 3.5% = 140,000(円)

400万円を超える所得(5,000,000 - 4,000,000 =1,000,000(円))

1,000,000× 5.3% = 53,000(円)

- 法人事業税合計:140,000 + 53,000 = 193,000(円)

- 特別法人事業税:193,000 × 37% = 71,410(円)

消費税及び地方消費税

消費税は個人事業主と同じ計算方法で算出が可能です。

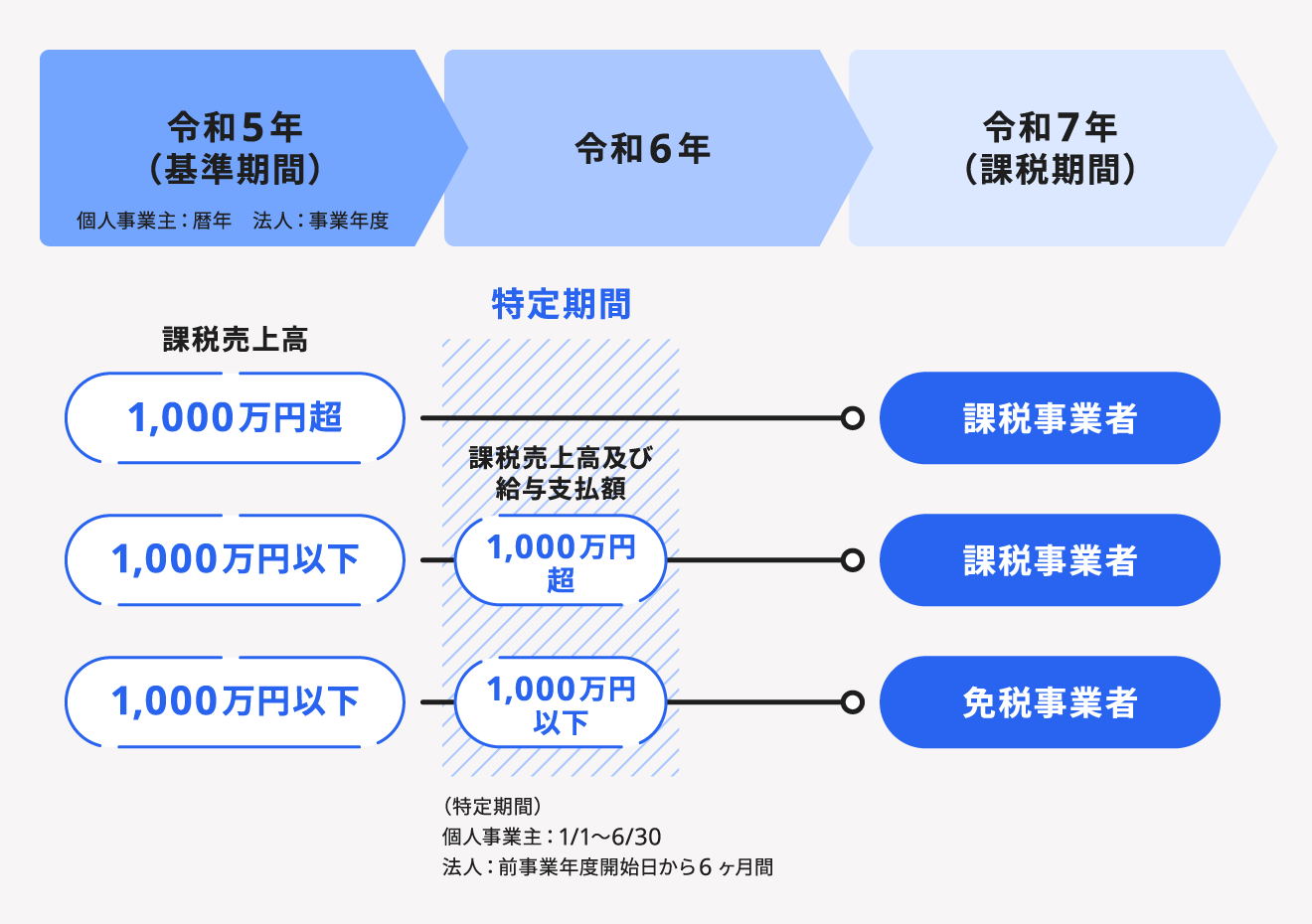

法人の場合、期首資本金が1,000万円未満であれば設立第1期(その課税期間)は、原則として納税が免除されます。

設立2期目は、期首資本金が1,000万円未満かつ、特定期間の課税売上高または特定期間の給与等支払額のいずれかが1,000万円以下であれば、免税対象です。いずれかの要件を満たさない場合は、設立2期目から課税事業者となります。

また、2023年10月に開始したインボイス制度により、免税事業者が適格請求書発行事業者の登録を受けた場合、登録日以後は課税事業者として消費税の申告・納付が必要です。

詳しくは、国税庁「消費税法改正のお知らせ(平成23年9月)」「インボイス制度とは」をご覧ください。

個人事業主にかかる税金の種類

個人事業主に課される主な税金は、以下の5種類です。

個人事業主にかかる税金

- 所得税

- 復興特別所得税

- 個人住民税

- 個人事業税

- 消費税及び地方消費税

所得税

所得税は、1月1日~12月31日までの1年間の所得金額から所得控除等を差し引いた課税所得金額に対して課税される国税で、個人が納税対象者です。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

上記の速算表と以下の例をもとに所得税額を求めると、以下のとおりです。

所得税の計算式

売上 - 必要経費 - 所得控除 = 課税所得

課税所得 × 税率 - 控除額 = 所得税

所得税の計算例

課税所得が500万円の場合

※課税所得の計算は割愛

5,000,000 × 20% - 427,500 = 572,500(円)

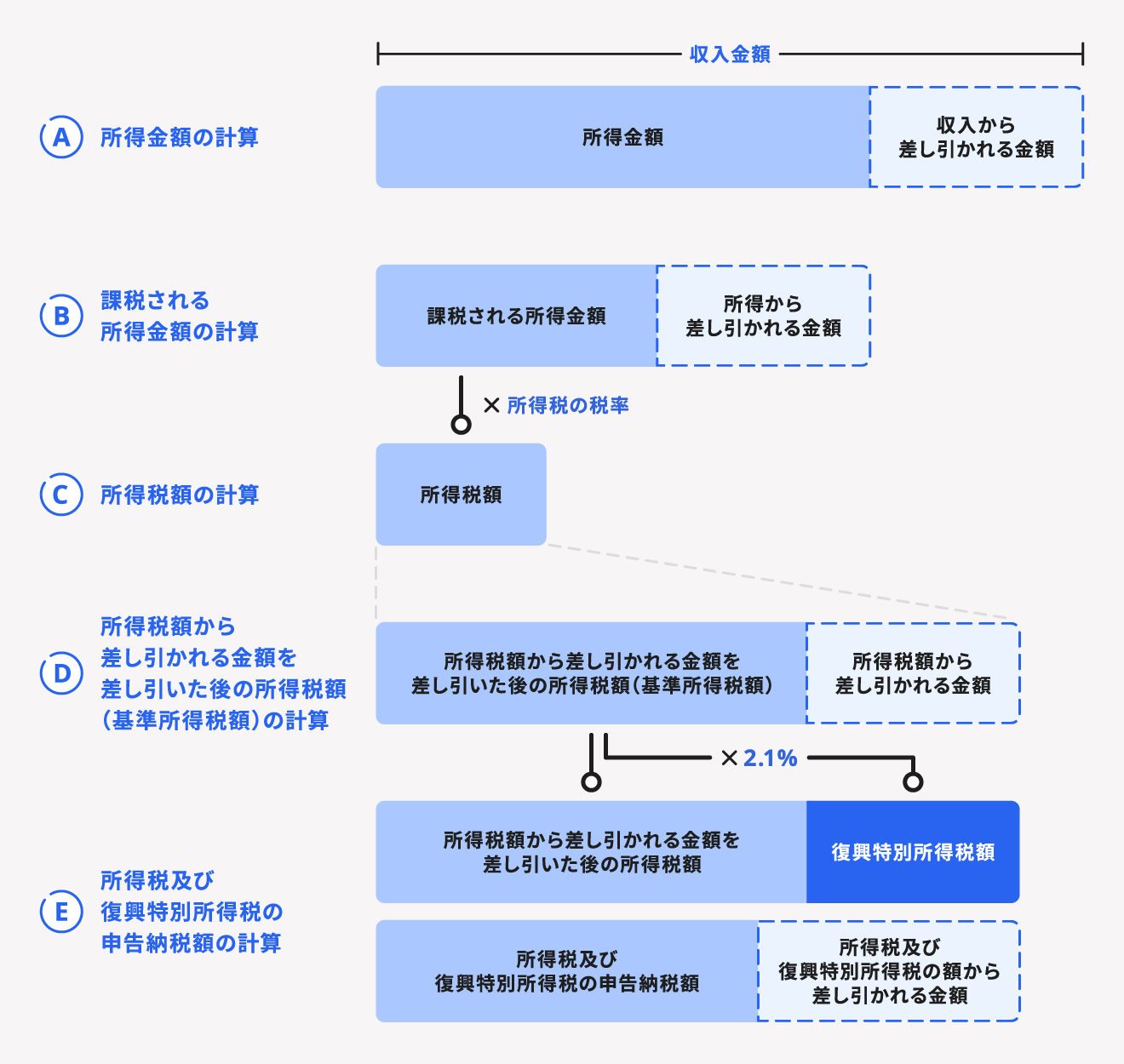

復興特別所得税

東日本大震災からの復興施策の財源確保を目的として、「復興特別所得税」が創設されました。制度の根拠となる特別措置法は2011年12月に公布されています。

2013年分から2037年分まで、所得税の納税義務がある人は復興特別所得税をあわせて納付します。

復興特別所得税の計算式

基準所得税額 × 2.1% = 復興特別所得税

※「基準所得税額」とは、所得税額から配当控除や住宅ローン控除などを差し引いた後の所得税額のことを指す

復興特別所得税の計算例

基準所得税額が572,500円の場合

572,500 × 2.1% = 12,022(円)

個人住民税

住民税は、住所のある都道府県および区市町村へ納める地方税です。住民税は原則として前年の所得に基づき計算され、通常は翌年6月頃に納税通知書(または特別徴収税額通知書)が交付されます。

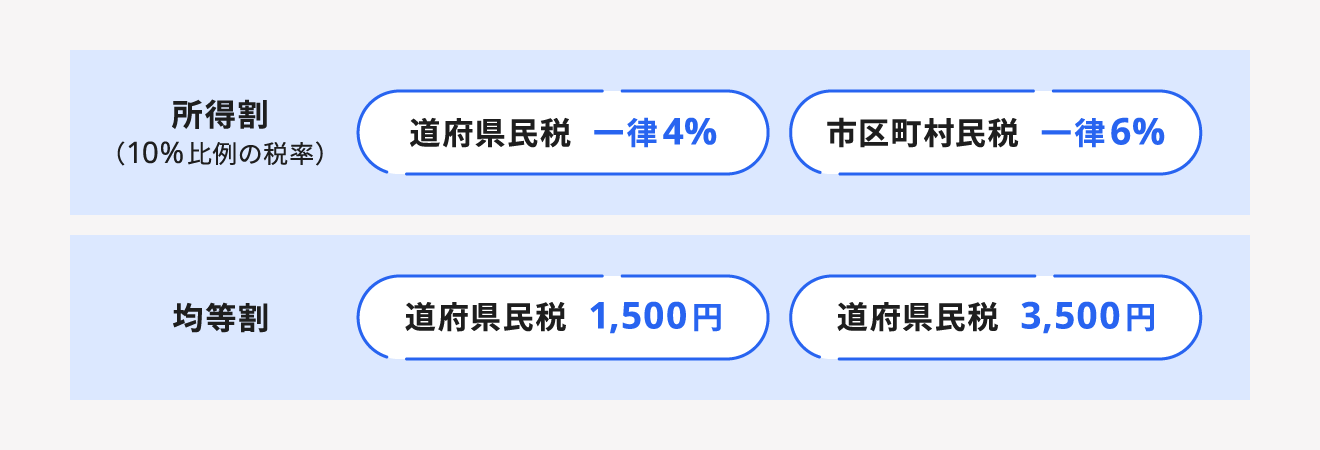

住民税は、「所得割」と「均等割」から構成されています。

所得割

所得割は、前年の所得金額に応じて課税されます。前年の所得金額から所得控除を差し引いて課税所得金額を算出し、税率を乗じたうえで税額控除を差し引くことで所得割額を計算します。

税率は、都道府県民税と市区町村民税をあわせて一律10%(市民税6%・県民税4%)が基本です。

所得割額の計算例

(事業所得金額 - 所得控除)× 税率 - 税額控除 = 所得割額

東京都在住、所得金額500万円(所得控除50万円)の場合

- 所得割:(5,000,000 - 500,000)× 10% = 450,000(円)

- 均等割:1,000 + 3,000 + 1,000 = 5,000(円)

住民税合計:455,000(円)

均等割

均等割とは、納税者の所得にかかわらず定額で課される税金です。

東京都の場合、都民税の税額は1,000円、区市町村民税の税額は3,000円です。

また、2024年度より「森林環境税(国税)」として年額1,000円が課税されるため、合計で5,000円(都民税1,000円 + 区市町村民税3,000円 + 森林環境税1,000円)が東京都の均等割額として徴収されます。

なお、均等割は自治体によって金額が異なります。

出典:東京都主税局「個人住民税」

出典:総務省「個人住民税」

個人事業税

個人事業税は、都道府県に納める地方税です。法律で定められた業種の事業を行っている場合のみ、個人事業税の課税対象となります。ただし、対象業種は幅広いため、多くの場合で課税対象となります(業種や要件により非課税となる場合があります)。

税率は事業の区分により異なり、一般に3〜5%です。

個人事業税の計算式

(事業所得 + 青色申告特別控除 - 事業主控除額)× 税率 = 個人事業税

※細かい計算式になることから、詳細項目のプラスマイナスは割愛

個人事業税の計算例

第1種事業(税率5%)、所得金額500万円(青色申告特別控除65万円)の場合

(5,000,000 + 650,000 - 2,900,000)× 5% = 137,500(円)

なお、上記の式「事業主控除額」では、1年間通して事業を行っている場合に一律290万円が控除されることから、年間事業所得が290万円以下の場合は個人事業税が発生しません。

納税した個人事業税は必要経費に算入できるため、漏れなく計上しましょう。

出典:東京都主税局「個人事業税」

消費税及び地方消費税

消費税は、売上にかかる消費税額から仕入等にかかる消費税額(仕入税額控除)を差し引いて納付税額を計算します。

消費税及び地方消費税の計算式

課税売上高(税抜)× 税率 - 課税仕入高(税抜)× 税率 = 消費税

消費税 × 78% = 国に納める消費税

消費税 × 22% = 地方消費税

消費税及び地方消費税の計算例

課税売上高800万円、課税仕入高400万円の場合

8,000,000 × 10% - 4,000,000 × 10% = 400,000(円)

- 国に納める消費税:312,000(円)

- 地方消費税:88,000(円)

2025年時点での税率は10%で、10%のうちの7.8%分が国に納める税金である「消費税」、残りの2.2%が地方自治体に納める税金である「地方消費税」です。軽減税率の場合はトータルの税率が8%で、6.24%が消費税、1.76%が地方消費税にあたります。

出典:東京都主税局「消費税(国税)地方消費税(都道府県税)」

個人事業主の場合、前々年の課税対象売上高が1,000万円以下であれば、その課税期間は消費税の納税義務が免除されます。したがって、課税対象売上高が1,000万円超となった事業年度から起算し、2年後に初めて納税義務が発生するわけです。

ただし、前々年の課税対象売上高が1,000万円以下でも、課税事業者となるケースがあります。それは、その翌年の1月1日~6月30日までの特定期間に課税売上高または給与支払額が1,000万円を超えた場合です。

また、インボイス制度(2023年10月開始)により、適格請求書発行事業者として登録した場合は、課税売上高にかかわらず課税事業者となります。

なお、課税期間ごとの受け取った消費税額よりも支払った消費税額のほうが多い場合は、消費税の還付を受けられることがあります。

そのほかの税金

これまでに紹介した税目は、法人・個人事業主に必ず課せられる税金です。これに加えて、ほかにも税金の対象になるものを所有する場合は、その分の税金も納める必要があります。

以下では、所有物に応じて発生する税金のうち、代表的なものを2つ紹介します。

自動車税

法人・個人事業主いずれも自動車を保有する場合は、自動車税が課されます。

法人名義で購入した自動車は、業務に使用する範囲で、取得比(減価償却)やガソリン代、車検費用などの維持費を経費(損金)として計上することが可能です。しかし、個人事業主の場合はプライベートと事業の線引きが難しいため、家事按分(かじあんぶん)を行い、仕事で使用されたとされる金額のみ経費として計上します。

固定資産税

固定資産税は、土地・建物など、有形減価償却資産となる固定資産に対して課される税金です。税率は、原則として標準税率1.4%と定められています。

個人(個人事業主を含む)でも、土地や建物を所有していれば固定資産税が課されます。

<固定資産税として納める額>

| 土地 | 課税標準額 × 税率1.4% |

|---|---|

| 家屋 | 課税標準額 × 税率1.4% |

| 償却資産 | 課税標準額 × 税率1.4% |

法人税の納付方法

法人税の納付方法は、主に以下のとおりです。

法人税の主な納付方法

- 各機関で直接納付

- クレジットカード納付

- 電子納付

- スマートフォンから納付

法人税・法人住民税・法人事業税・特別法人事業税・消費税などは原則として、事業年度終了の日の翌日から2ヶ月以内に申告・納付が必要です(申告期限・納期限が、土日祝日の場合は、その翌日が期限)。

法人税の納付方法や申告・納付期限について詳しくは「法人税とは?計算方法から仕組みまでわかりやすく解説

」で解説しています。

出典:国税庁「G-2 国税の納付手続(納期限・振替日・納付方法)」

出典:国税庁「申告と納税」

法人の納税遅延や申告漏れなどで発生するペナルティ

納税の遅れや申告漏れがあると、「附帯税」として以下のようなペナルティが課されることがあります。

- 納税遅延により延滞税が課される

- 申告漏れなどにより各種加算税が課される

- 青色申告が取り消される

納税遅延により延滞税が課される

税金が期限までに納付されなかった場合、原則として法定納期限の翌日から納付日までの日数に応じて「延滞税」が課されます。

延滞税は、税金を納付するタイミングによって以下のように割合が変わります。

| 納付タイミング | 計算式 |

|---|---|

| ①納付期限の翌日~完納日 または 納付期限の翌日~2ヶ月を経過する日 (納付期限から2ヶ月以内に完納) | 本来の納付額 × 延滞税の割合(「年7.3%」と「延滞税特例基準割合 + 1%」のいずれか低いほう)× 期間(日数)÷ 365(年間日数)= 延滞税 |

| ②納付期限後2ヶ月を経過する 翌日~完納日 (納付期限から2ヶ月を超えて完納) | 本来の納付額 × 延滞税の割合(「年14.6%」と「延滞税特例基準割合 + 7.3%」のいずれか低いほう)× 期間(日数)÷ 365(年間日数)= 延滞税 |

※2021年1月1日以後の割合

出典:国税庁「No.9205 延滞税について」

出典:国税庁「延滞税の計算方法」

①のタイミングまでに完納できておらず、延滞日数が①と②にまたがっている(完納までに2ヶ月を超えた)ときは、①と②の計算金額を足した合計額を支払わなければなりません。

申告漏れなどにより各種加算税が課される

申告自体が漏れていたり申告内容に不備があったりするなど、一定の事由に該当する場合、ペナルティとして「加算税」が課される可能性があります。

加算税は4種類あり、それぞれの課税要件は以下のとおりです。

| 名称 | 課税要件 |

|---|---|

| 過少申告加算税 | 期限内の申告について、申告額が本来の額より少なく、修正申告・更正があった場合 ※以下の要件に該当する場合は不適用となる可能性あり ・正当な理由がある ・更正を予知せず自発的に修正申告を申し出た |

| 無申告加算税 | ①期限後の申告となった(期限内に申告をしなかった)場合 ②期限後の申告について、修正申告・更正があった場合 ※以下の要件に該当する場合は不適用となる可能性あり ・正当な理由がある ・法定申告期限から1ヶ月以内に申告を行った |

| 不納付加算税 | 源泉徴収等による国税(所得税)について、法定納期限後に納付・納税の告知があった(期限内に納付をしなかった)場合 ※以下の要件に該当する場合は不適用となる可能性あり ・正当な理由がある ・法定納期限から1ヶ月以内に納付した |

| 重加算税 | 申告内容などに隠ぺい・仮装があった場合 |

出典:財務省「加算税の概要」

申告ミスが故意によるものでなくても、内容によっては加算税が課される可能性があります。また、意図的な申告不備・遅延・隠ぺいなどは重いペナルティの対象となる恐れがあります。

申告の不備や遅延に至った事情がある場合は、それが「正当な理由」に該当し得るかを含め、事前に税務署や税理士へ確認しておきましょう。

【関連記事】

確定申告しないとどうなる?デメリットと対処法を解説

無申告課税とは?確定申告の期日が遅れたらペナルティも発生?

消費税、無申告だとどうなる?期限後申告のペナルティや遅延時の対処法を確認

加算税の見直しを解説!2024年以降の無申告への加重措置の内容や改正の背景とは

青色申告が取り消される

以下のような一定の事由に該当すると、青色申告の承認が取り消され、青色申告が適用できなくなる恐れがあります。

青色申告が取り消されるおそれのあるケース

- 税務調査時に帳簿書類の提示を求められたが、提示を拒否した

- 帳簿書類の用意などについて税務署長から指示を受けたが、したがわなかった

- 隠ぺいまたは仮装があった所得金額が、本来の所得金額の50%を超えた

- (法人の場合)2事業年度連続で、申告書の提出が期限を過ぎたもしくは期限内に申告を行わなかった など

上記のような取り消し事由に当てはまると判断され、青色申告の承認が取り消された場合、「承認取消通知書」が届きます。

通知書の到着後、取り消し(通知)を受けてから1年間は原則として再申請できません。また、青色申告の適用は原則申請の翌期となるため、再適用できるのは法人の場合、最短でも翌々期からとなります。

青色申告は「特別控除が受けられる」「欠損金(赤字)の繰越控除ができる」などの節税効果を期待できるため、取り消しを受けないように適正な申告・記帳を行いましょう。

出典:国税庁「法人の青色申告の承認の取消しについて(事務運営指針)」

出典:国税庁「個人の青色申告の承認の取消しについて(事務運営指針)」

出典:国税庁「C1-19 青色申告書の承認の申請」

出典:国税庁「A1-8 所得税の青色申告承認申請手続」

【関連記事】

青色申告とは?個人事業主で向いている人や確定申告のやり方をわかりやすく解説

法人にかかる税金の節税対策

法人にかかる税金は、いくつかの方法で節税を図ることが可能です。

役員報酬を損金として計上する

役員報酬を損金として計上することで、課税所得が少なくなる分、法人税の負担を軽減できます。

役員報酬は原則、毎月同じ金額を支給する定期同額給与など、一定の条件を満たすものであれば、損金として算入が可能です。

役員報酬の金額は事業年度の開始日から3ヶ月以内に行われる株主総会で決定し、期中の変更は基本的にできません。また、不相当に高額な金額の算入も不可です。

経営セーフティ共済を活用する

経営セーフティ共済は、取引先の倒産リスクに備える中小企業のための共済制度です。掛金は全額損金として計上でき、節税対策として利用できます。ただし、令和6年の税制改正により、解約してから2年以内に再加入した場合は、その掛金を損金に算入できない制限が設けられました。解約のタイミングには十分な注意が必要です。

経営セーフティ共済の加入対象者は、1年以上継続して事業活動を行う中小企業者などです。

出典:独立行政法人 中小企業基盤整備機構「制度の概要(経営セーフティ共済とは)」

出典:独立行政法人 中小企業基盤整備機構「経営セーフティ共済」

社宅制度を導入する

社宅制度を導入すると、会社が負担する社宅家賃は原則として福利厚生費などとして損金算入できます。さらに、従業員から賃貸料相当額の50%以上を徴収している場合、その会社負担分に相当する福利厚生部分は、原則として給与課税されません。

また、社宅用の建物を購入した場合は、減価償却費として毎年の費用に計上が可能です。購入資金を借り入れで調達しているのであれば、利子も損金として計上できます。

社宅による節税対策は「社宅の経費計上完全ガイド!節税要件や計算方法、制度導入の流れなどを徹底解説」で詳しく解説しています。

出典:国税庁「No.2597 使用人に社宅や寮などを貸したとき」

【関連記事】

法人の節税対策とは?正しく税負担を軽減する方法

法人税の申告・納付に関する注意点

法人税の申告・納付に関する注意点としては、以下の点が挙げられます。

法人税の申告・納付に関する注意点

- 申告・納付が遅れるとペナルティがある

- 赤字決算でも確定申告を行う

- 一部の事業者を除き、中間申告が必要となる

法人税の確定申告は、申告・納付が遅れると無申告加算税や延滞税などのペナルティがあります。また、法人税が発生しない赤字決算の場合でも確定申告が必要です。

さらに、事業年度が6ヶ月を超える法人で前事業年度の法人税額が20万円を超える場合は、中間申告が必要となります。

出典:国税庁「法人税のあらましと申告の手引(令和7年10月)」

まとめ

法人にかかる税金は、税目の考え方としては個人事業主の税金と共通点が多いといえます(例:法人税は所得税に、法人住民税は個人住民税に対応するイメージ)。

そのため、個人事業主の段階で税金の基本を把握していれば、法人化後も全体像を理解しやすくなります。初めての手続きでも、必要以上に戸惑う場面は少ないでしょう。

一方、法人と個人事業主では、課税の条件や税額計算のルール、申告書類などが異なる点も多くあります。

納税の遅延や申告の不備が起きると延滞税・加算税などのペナルティが課される可能性があるため、条件や計算の違いを理解し、期限内の適正な申告・納税が必要です。会計業務や税務に不安がある場合は、税理士などの専門家に相談するのも有効な選択肢でしょう。

自分でかんたん・あんしんに会社設立する方法

会社設立の準備から事業開始までには、多くの書類や手続きが必要になります。書類の転記をするだけでもかなりの時間がかかってしまいます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数50,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

なんとなく会社設立の流れはわかったけど、自分の場合いつまでに何をすればよい?

そんな時は設立サポートのプロ、「起業ダンドリコーディネーター」の活用がおすすめです。専任担当が、あなたのご状況をヒアリングしたうえで、今後のスケジュールをご提案。設立準備から登記後に必要な手続きまでを伴走支援します。

設立手続きに疑問や不安がある方、とにかく早く手続きを進めたい方はもちろん、起業を考え始めた方もご相談可能です。

まずはお気軽に全国対応の無料オンライン面談(初回最大60分)をご予約ください。

入力項目・次にやること、すべて画面上で把握できる

freee会社設立では、必要項目を記入していくだけで会社設立に必要な書類を作成することができます。また、登記の際に必要となる会社印も同時に購入が可能です。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で出力できる書類の一例>

- 定款

- 登記申請書

- 印鑑届出書 など

設立にかかるコストを削減できる

設立費用を削減したい方には電子定款がおすすめです。紙の定款では、収入印紙代40,000円がかかりますが、電子定款ではこれが不要となります。

freee会社設立は電子定款にも対応しており、電子定款作成に必要な機器やソフトの準備なども必要がないため、自分で作成するよりもコストを抑えることができます。

<設立にかかる費用の比較例>

(1)freee会計を年間契約すると、無料になります。

(2)紙定款の印紙代(40,000円)

会社設立の準備を進めながら、バーチャルオフィスの申し込みが可能!

会社設立するためにオフィスの住所が必要になります。

自宅をオフィス代わりにしている場合は、自宅の住所でも問題ありませんが、公開情報となってしまうので注意が必要です。

自宅兼オフィスのように実際の住所を公開したくない場合や、管理者や所有者に物件の法人登記が認められていない場合は、バーチャルオフィスを利用するのがおすすめです。

freee会社設立では、会社設立に必要な書類を無料で作りながら、バーチャルオフィスの申し込みもできます!

まずはこちらからfreee会社設立に無料で登録してみてください!

自分で手続きする時間のない方には「登記おまかせプラン」がおすすめ!

「初めての会社設立で不安」、「自分で手続きする時間がない」という方には、司法書士が手続きまで代行してくれる登記おまかせプランがおすすめです。

設立代行の費用相場は10万円前後ですが、freeeの登記おまかせプランは一律5万円で利用できます。※海外在留者が出資者・役員の場合等の特殊ケースを除く

登記おまかせプランの利用方法等の詳細は、freee会社設立の無料登録が完了後にメールにてご案内します。

会社設立の準備をお考えの方は、ぜひ登録無料のfreee会社設立をお試しください。

よくある質問

利益が1000万の場合の法人税はいくら?

課税所得1,000万円の普通法人(資本金1億円以下)の法人税は166.4万円です。この場合の法人税は、以下の計算で算出できます。

法人税の計算式

8,000,000 × 15% = 1,200,000(円)

2,000,000 × 23.2% = 464,000(円)

1,200,000 + 464,000 = 1,664,000(円)

法人税の税率や計算について詳しくは「法人税」をご覧ください。

法人が支払う税金は何%?

2025年4月1日以後の法人税の税率は、以下のとおりです。

| 区分 | 税率 | |||

|---|---|---|---|---|

| 普通法人 | 資本金1億円以下の法人など | 年800万円以下の部分 | 下記以外の法人 | 15%(所得金額が年10億円を超える事業年度は17%) |

| 適用除外事業者 | 19% | |||

| 年800万円超の部分 | 23.20% | |||

| 上記以外の普通法人 | 23.20% | |||

法人税以外も含めた法人にかかる各種税金の税率について詳しくは「法人にかかる税金の種類」をご覧ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。