確定申告は個人事業主だけではなく、副業で収入を得ている会社員なども必要になる場合があります。

もし申告対象者であるにもかかわらず、確定申告の期間中に申告をしなかった場合は、本来納める金額以上の税金を課せられるなどのペナルティが生じます。

本記事では、確定申告をしないとどうなるのか、申告期間を過ぎてから申告した場合や無申告の場合にはどのようなペナルティが課せられるのかを解説します。

▶︎ 確定申告について、まずはこちらの記事!

目次

\確定申告は簡単オンライン!/

freee会計は、税務署に行かずにオンラインで簡単に確定申告ができます。

e-taxが初めてという方でも安心です!

確定申告をしない場合や期限に遅れたらどうなる?

確定申告は原則、毎年2月16日〜3月15日までに申告手続きをしなければなりません。確定申告を期限内に行わないと無申告加算税や延滞税が科せられます。

ただし、税務署から調査があった後に申告した場合と、調査がある前に自主的に申告した場合では課せられるペナルティに違いがあります。

それぞれのケースで課せられるペナルティについて解説します。

税務署から調査があった場合のペナルティ

無申告であることを税務署から調査されると、本来納めるべき税金を徴収されるだけではなく、「無申告加算税」を課せられるおそれがあります。

無申告加算税の税率は本来納める税額によって決定します。

無申告加算税の税率

本来納付する税額が50万円未満の場合は15%

例)30万円の申告漏れの場合にかかる無申告加算税額

:300,000円 × 15% = 45,000円

本来納付する税額が50万円を超える場合は20%

例)110万円の申告漏れの場合にかかる無申告加算税額

:(500,000円 × 15%)+(600,000円 × 20%)= 195,000円

税務署から調査がある前に確定申告をした場合のペナルティ

申告期限が過ぎてから税務署に調査される前に自主的に確定申告を行うと、「期限後申告」として扱われます。期限後申告であっても無申告加算税はかかりますが、税率は5%に軽減されます。

さらに、期限後申告の場合には、自己申告や税務署からの調査に関係なく本来の申告・納税期限から納付日までの日数分の「延滞税」が追加で課せられます。延滞税については後述しています。

無申告加算税の税率

税務署の調査通知を受ける前に自主的に期限後申告した場合は5%

例:800,000円 × 5% = 40,000円

このように確定申告をしなかったり、申告期限に遅れてしまったりすると、追加で課税される可能性があるだけではなく、行政サービスや社会保険料などの減免、ローン契約が組めなくなるなどのデメリットが発生する恐れがあります。

確定申告が必要な人は必ず期限内に申告し、万が一申告期限が過ぎてしまった場合は、一日でも早く対応しましょう。

出典:国税庁「No.2024 確定申告を忘れたとき」

出典:国税庁「延滞税の割合」

期限を過ぎても無申告加算税の対象にならない条件

期限後申告した場合でも、一定の条件を満たせば無申告加算税の対象とならない場合があります。この条件の一部には下記のようなものがあります。

- 無申告に正当な理由があること

- 期限後申告日から過去5年間のうちに無申告加算税もしくは重加算税を課せられたことがないこと※重加算税については後述

- 期限後申告のあと、税額を期日までに納付していること

【加算税】

期限後申告であっても、次の要件をすべて満たす場合には無申告加算税は課されません。

- ・その期限後申告が、法定申告期限から1か月以内に自主的に行われていること。

- ・期限内申告をする意思があったと認められる一定の場合に該当すること。

なお、一定の場合とは、次の(1)および(2)のいずれにも該当する場合をいいます。

- 1.その期限後申告に係る納付すべき税額の全額を法定納期限(口座振替納付の手続をした場合は期限後申告書を提出した日)までに納付していること。

- 2.その期限後申告書を提出した日の前日から起算して5年前までの間に、無申告加算税または重加算税を課されたことがなく、かつ、期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていないこと。

期日を過ぎてからの申告は延滞税が追加で科せられる

延滞税とは、税金が期限内に納付されなかった場合に発生する税金です。

期限後に確定申告を行うと、原則として法定納期限(法律で定められている国税の納付すべき期限)の翌日から確定申告を行うまでの日数に応じて、利息分に相当する延滞税が自動的に発生する仕組みになっています。

つまり、確定申告書の提出や納税が遅れれば、遅れた日数に応じて延滞税が増える可能性があるのです。

また、確定申告は期日内に行ったものの、振替納税の銀行口座残高が不足していたなどの理由から納税ができなかった場合でも延滞税の対象となります。延滞税の税率は期間によって以下のように変動します。

延滞税の税率

納期限の翌日から2ヶ月以内:7.3%

例)本来の納税額100万円を、30日経過して納税した場合の延滞税

:1,000,000円 × 7.3% × 30日 ÷ 365日 = 6,000円

納期限の翌日から2ヶ月超:14.6%

例)本来の納税額100万円を、70日経過して納税した場合の延滞税

A:1,000,000円 × 7.3% × 61日 ÷ 364日 = 12,200円

B:1,000,000円 × 14.6% × 9日 ÷ 364日 = 3,600円

合計:A + B = 15,800円

出典:国税庁「No.9205 延滞税について」

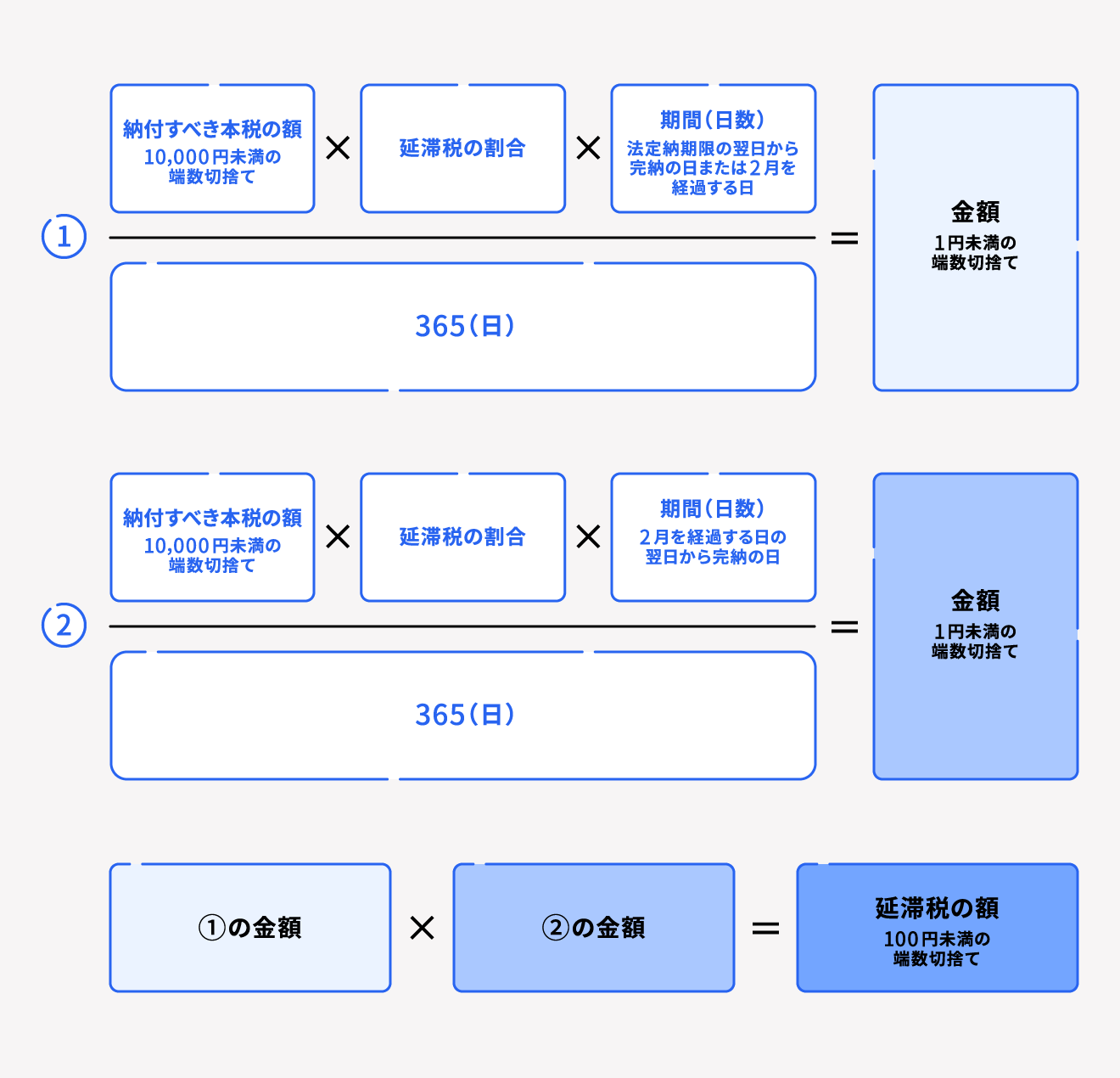

延滞税の計算方法

延滞税は、法定納期限の翌日から完納する日までの期間分で計算します。延滞税の額は、以下通りに計算した合計額(①+②)です。

延滞税の割合は、国税庁のホームページにある「延滞税の割合」を参考にしてください。

2019年分から2022年分の所得税(復興特別所得税を含む)および消費税の法定納期限は下記の通りです。

<所得税>

| 区分 | 法定納期限 |

| 2022年(令和4年)分 | 2023年(令和5年)3月15日(水) |

| 2021年(令和3年)分 | 2022年(令和4年)3月15日 |

| 2020年(令和2年)分 | 2021年(令和3年)4月15日 |

| 2019年(令和元年)分 | 2020年(令和2年)4月16日 |

<個人事業者の消費税及び地方消費税>

| 区分 | 法定納期限 |

| 2022年(令和4年)分 | 2023年(令和5年)3月31日(金) |

| 2021年(令和3年)分 | 2022年(令和4年)3月31日 |

| 2020年(令和2年)分 | 2021年(令和3年)4月15日 |

| 2019年(令和元年)分 | 2020年(令和2年)4月16日 |

青色申告者が期限内に申告しなかった場合のペナルティ

青色申告で確定申告をするとさまざまな節税メリットがあります。なかでも代表的なものに最高65万円の青色申告特別控除が受けられるという特典があります。

しかし、期限後に確定申告を行うと控除額は10万円となり、控除額が減ることで納める税金の額が大幅に増え、還付金が減る可能性があります。

【関連記事】

青色申告特別控除とは?控除を受ける条件と節税効果について解説

確定申告で不正をした場合のペナルティ

確定申告を虚偽の内容にするなど、不正を行った場合にもペナルティが課せられます。帳簿の改ざんや虚偽の記載をした「所得の悪質な虚偽」は、「ほ脱」と呼ばれる犯罪行為です。

ほ脱を行うと無申告加算税と延滞税に加え、「重加算税」が課せられます。重加算税の税率は税額の35%〜40%と高く、納税者が納税できない場合には、住まいなどを差し押さえられてしまいます。

また、所得を少なく申告したり、売上を隠蔽したりなどの悪質なほ脱行為は、無申告加算税や延滞税、重加算税だけではなく、さらに刑事罰が科せられる場合もあります。悪質なほ脱の最高刑は10年以上の懲役、または1,000万円以下の罰金(または併科)が科せられることもあります。

無申告や所得隠しをすると税務署の調査を受けることがある

確定申告をしない無申告や、意図して所得を申告しない(所得隠し)と、税務署による調査を受けます。税務署は銀行口座の入出金や取引先の会計帳簿、請求書や領収書などの証憑などを調査し、確定申告の無申告や所得隠しを発見します。

たとえ明らかな不正がなかったとしても、売上や経費の金額が大きく変動している場合も同様に税務署の調査が入る可能性があります。事業の黒字・赤字問わず、税務署の調査対象に入ります。

悪質だと判断された場合は、刑事罰に処される可能性もあります。確定申告は、内容に誤りがないように売上や経費などを正確に記載することを徹底し、申告対象者は必ず期限内に確定申告を行うようにしましょう。

やむを得ない理由があれば期限延長申請も可能

災害など、やむを得ない理由により確定申告書などを期日までに提出できない場合があります。

このような場合は「災害による申告、納付等の期限延長申請書」を提出することで、期日を延長できます。確定申告を延長できる期間は、やむを得ない理由が解決してから2ヶ月以内です。

また、2022年提出分の確定申告は、災害や新型コロナウイルス感染症の影響により一定条件下で簡易的な方法で期限延長の申請をすることが可能でした。しかし、2023年提出分に関しては、2022年11月時点では簡易的な方法で申請が可能かは発表されていないため、基本的には期限内に正しい確定申告を行うようにしましょう。

出典:国税庁「災害による申告、納付等の期限延長申請書」 出典:国税庁「新型コロナウイルス感染症の影響により申告期限までの申告等が困難な方へ」

確定申告をするときの注意点をケース別で解説

個人事業主で黒字だった場合以外でも、確定申告をしなければならないケースがあります。会社員のかたわら副業で副収入がある場合、事業が赤字だった場合、無職で無収入の場合などが該当します。

それぞれのケースで確定申告をする際の注意点について解説します。

副業などの副収入がある場合

給与所得のある会社員で、副業により副収入(経費を差し引いた合計の売上)が20万円以上の人は確定申告の対象となります。

副収入とは、給与所得と退職所得以外の収入全般が含まれます。直接企業から報酬を受け取らない土地の売買や株式取引、FX取引なども副収入に該当するので気をつけましょう。

【関連記事】

確定申告を提出する義務のあるサラリーマンの条件とは

個人事業が赤字の場合

年間の事業所得が基礎控除額の48万円以下だった場合は、確定申告をする必要はありません。

ただし、確定申告をしないことによる以下のデメリットが発生するケースがあります。

非課税証明書が取得できない

確定申告が必要ない個人事業主は、非課税であることを証明する「非課税証明書」が発行されます。非課税証明書は、銀行でローンを組んだり、子どもの奨学金を申請したりする際に必要となる証明書です。

しかし、確定申告をせず無申告の状態であると、非課税証明書は発行されません。

出典:世田谷区「課税・非課税・納税証明書交付申請手続き」

国民健康保険の減税措置が受けられない

個人事業主は、国民健康保険に保険料を納めることになります。この保険料は、収入が少ないなどの理由で保険料の軽減措置を受けられる場合があるのです。

ただし、確定申告をしていないと、収入が少ないことを証明する「所得証明書」が発行されないため、保険料の軽減措置の申請をすることができません。

所得証明書は、国民健康保険(国保)の減税措置を受けること以外にも必要な場合があります。以下のケースに該当する人は、確定申告をして所得証明書を発行するようにしましょう。

所得証明書が必要なケース

- ローンを組むとき

- 賃貸物件を借りるとき

- 保育園の入園手続きのとき

- 児童手当を申請するとき

これらのデメリットを把握した上で確定申告をするか検討しましょう。

無職・無収入になった場合

確定申告は前年の1年間(1月1日から12月31日まで)を課税期間として申告します。

会社員の場合は、年末になると会社が年末調整というかたちで確定申告を行ってくれますが、年内の途中で退職すると必要に応じて確定申告を自身で行わなくてはなりません。確定申告をすることで、給与から天引きされた所得税が還付される可能性があるためです。

ただし、退職したその年に転職した場合には、転職先の会社が年末調整を行うため自身で確定申告をする必要はありません。

自身で確定申告をすべきなのか分からない人は、最寄りの税務署で相談してみましょう。

結婚して専業主婦(夫)になった場合

会社を年の途中で退職し専業主婦(夫)になると、以前勤めていた会社での年末調整を受けられません。そのため、結婚が理由で年の途中で退職した場合は、納めすぎた所得税が還付される可能性があるため、確定申告をした方がよいでしょう。

ただし、この場合の確定申告では、医療費控除や配偶者控除の申請など、配偶者名義で行わなくてはならない項目もあるので注意が必要です。

【関連記事】

確定申告をする必要はある?結婚して専業主婦になった場合は

まとめ

確定申告の対象者が、確定申告をするのは義務です。確定申告をしないと無申告加算税や延滞税などのペナルティが課せられる可能性があるほか、無申告や所得隠しをすると刑事罰に科せられることになります。

また、税務署は銀行や請求書の情報などから、無申告や確定申告の内容が虚偽かどうかなどを調査できます。確定申告の期限が過ぎてしまった場合には無申告のまま放置せず、気が付いたらすぐに申告するようにしましょう。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

確定申告しないとどうなる?

確定申告を期限内に行わないと無申告加算税や延滞税が科せられます。ただし、条件によっては税率が軽減される可能性もあります。詳しくはこちらをご覧ください。

確定申告しなかったことは税務署にバレる?

税務署は、銀行口座の入出金や取引先の会計帳簿、請求書や領収書などの証憑などを調査することによって、無申告や所得隠しを見抜きます。不正をした場合は厳しいペナルティが科せられるおそれがあります。詳しくはこちらをご覧ください。