最終更新日:2023/10/24

無申告加算税とは、確定申告の期限まで申告がされなかった際に課せられる国税の一種です。毎年2月16日~3月15日の確定申告期間に、確定申告しなければならない人が確定申告しなかった場合に無申告加算税が課せられます。

今回は、無申告加算税の概要や課税の要件、税率や適用外のケースについて解説します。無申告加算税を含めた加算税の種類や延滞税、会計処理や申告内容の誤りに関する内容もあわせて解説しているので、ぜひ参考にしてください。

目次

\○×に答えるだけ!確定申告書を自動で作成/

freee会計では、簡単な質問に答えるだけで確定申告書類を自動で作成!

初心者でも安心して使えるシステムです。

無申告加算税とは

無申告加算税とは、期限までに確定申告をしなかった場合にペナルティとして課せられる国税のことです。

ここでは、無申告加算税が課税される要件と税率、無申告加算税が適用されないケースについて解説します。

無申告加算税が課税される要件とその税率

無申告加算税が課税される要件・税率については、以下の表を参考にしてください。

| 課税される要件 | 納付すべき税額に対する税率 |

|---|---|

| ・法定期限までに確定申告をしなかった ・期限後申告をした ・期限後申告における修正・更生があった ・所得金額の決定を受けた | ・50万円以下:15% ・50万円以上300万円以下:20% ・300万円以上:30% |

出典:財務省「加算税の概要」

上記の税率は原則として課される金額ですが、税務署からの調査前に自ら申告した場合は期限後申告として扱われ、無申告加算税は5%となります。

無申告加算税が適用されないケース

確定申告・納税が漏れていても、無申告加算税がかからないケースは以下のとおりです。

無申告加算税が課せられないケース

- 法定申告期限より1ヶ月以内に期限後申告をした(自主的に)

- 期限内申告の意思があったと認められる一定の場合に該当した

上記2の「一定の場合」とは、以下のいずれにも該当していることを指します。

期限後申告にかかる納付税額の全額を法定納期限までに納付している期限後申告書を提出した前日から5年前までの間に、無申告加算税もしくは重加算税を課されたことがなく、かつ期限内申告をする意思があったと認められる場合の無申告加算税の不適用対象になっていない

出典:国税庁「No.2024 確定申告を忘れたとき」

加算税の種類とその要件

加算税とは、申告納税制度を定着させるために制定されている税制のことです。上述した無申告加算税を含め、加算税には以下の4種類があります。

| 要件 | 課税割合 | 不適用の要件 | |

|---|---|---|---|

| 無申告加算税 | ・法定期限までに確定申告をしなかった ・期限後申告をした ・期限後申告における修正・更生があった ・所得金額の決定を受けた | ・50万円以下:15% ・50万円以上300万円以下:20% ・300万円以上:30% | ・法定申告期限より1ヶ月以内に期限後申告をした(自主的に) 正当な理由があった |

| 過少申告加算税 | ・期限内申告における修正申告・更生があった | ・10% ・15%:期限内申告税額もしくは50万円のいずれか多い金額を超える部分) | ・更正を予知しない修正申告だった 正当な理由があった |

| 不納付加算税 | ・源泉徴収等による国税において法定納期限後に納付・納税を告知した | ・10% | ・法定申告期限より1ヶ月以内に期限後申告をした(自主的に) ・正当な理由があった |

| 重加算税 | ・仮装隠蔽があった | ・35%:過少申告加算税・不納付加算税に代わり ・40%:無申告加算税に代わり | ・不適用要件なし |

出典:財務省「加算税の概要」

確定申告の納付期限を過ぎた場合は延滞税も課税される

延滞税とは、確定申告の期限でもある所得税の納付期限を過ぎた際に課せられる税金のことです。確定申告が遅れているということは、納税期間が過ぎていることと同義であるため、延滞税がかかります。無申告加算税がペナルティで加算されるものであるのに対し、延滞税は利息としての意味合いを持ちます。

延滞税を発生させないためには、確定申告で決まった税金の納付期限も覚えておく必要があります。主な国税の納付期限は申告期限と同日です。

<国税の納付期限>

所得税:3月15日

消費税:3月31日(個人事業者の場合)

期限日が土日や祝日の場合は、期限日の後すぐの平日が期限日となります。

このように年によって期限日が異なる場合があるため、くわしくは国税庁のホームページをご確認ください。

消費税は、消費税の課税事業者のみに納付義務があります。開業して2年以上経過していて、前々年度の課税売上高が1,000万円以上の場合、消費税課税事業者となります。

出典:国税庁「申告と納税|税について調べる」

【関連記事】

消費税の課税事業者と免税事業者とは?仕組みやインボイス制度導入の影響を解説

延滞税の計算方法

納税期限までに税金を納めなかった場合、もしくは決められた日に金融機関から引き落とされなかった場合は延滞税がかかります。

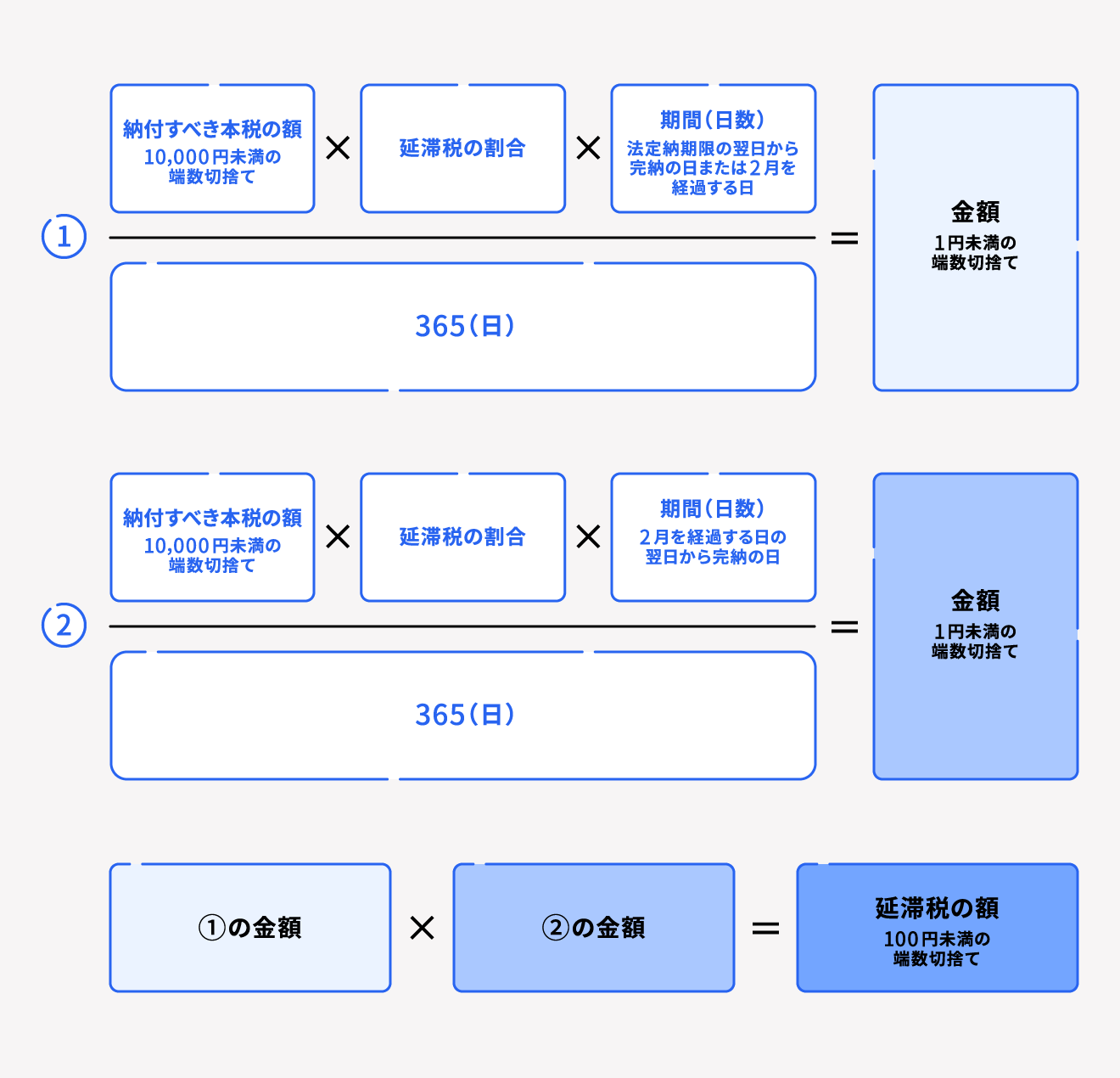

延滞税の計算方法は「(1)納期限の翌日から数えて2ヶ月まで」と「(2)2ヶ月を経過した日の翌日以降」でそれぞれ計算します。

延納税の割合は年によっても異なり、2021年1月1日以降は、納期限の翌日から2ヶ月までは年「7.3%」か「特例基準割合+1%」のうち低い割合が適用され、2ヶ月を経過する日の翌日以降は、年「14.6%」か「特例基準割合+7.3%」のうち低いほうが適用されます。

例えば、納税額が5万円であった場合に、納税を期限の1ヶ月後に支払った場合と3ヶ月後に支払った場合の延滞税について解説します。ここでは、特例基準割合が適用されていないケースで解説します。

納付期限の1ヶ月(30日)後に納付した場合

500,000円 × 7.3% × 30日 ÷ 364日 = 3,033円

延滞税:3,033円

納付期限の3ヶ月(90日)後に納付した場合

- 500,000円 × 7.3% × 61日 ÷ 364日 = 6,116円

- 500,000円 × 14.6% × 29日 ÷ 364日 = 5,815円

- 6,116円 + 5,815円 = 11,931円

延滞税:11,931円

出典:国税庁「延滞税の割合」

出典:国税庁「延滞税の計算方法」

| 期間 | 割合(1) | 割合(2) |

|---|---|---|

| 2021年1月1日〜2021年12月31日 | 2.5% | 8.8% |

| 2022年1月1日〜2022年12月31日 | 2.4% | 8.7% |

| 2023年1月1日〜2023年12月31日 | 2.4% | 8.7% |

出典:国税庁「延滞税の割合」

なお延滞税は本税にのみ課税され、加算税には課されません。

もし延滞税の計算が難しいと感じた場合は、国税庁のホームページに用意されている計算シミュレーターを使用しましょう。

出典:国税庁「延滞税の計算はこちら」

無申告加算税の会計処理はどうする?

原則、無申告加算税を含む4種類の加算税は損金として処理できません。そのため、個人事業主が事業用の口座から無申告加算税を支払った場合は、事業主貸勘定・資本金・引出金勘定のいずれかによる会計処理が必要です。

ただし、個人事業主が自身の銀行口座から支払った場合であれば、会計処理は不要です。

申告内容に誤りが見つかったときは訂正することも可能

申告期限内に確定申告を行っていても、計算ミス・計上忘れ・控除漏れなど、申告内容に誤りが発生する場合もあります。その場合は訂正申告として、再度申告し直すことで内容の訂正が可能です。

訂正申告する場合、確定申告書の余白に「訂正申告」と赤字で記載し、先に提出した申告書の控えのコピーを添付します。控除証明書などは提出済みであるため、添付は不要です。

修正申告

法定申告期限後に計算間違いなど申告内容の誤りに気が付いた場合、もしくは税額を実際より少なく申告していた場合は「修正申告」を行います。修正申告により、新たに納付する税金が発生する場合は、修正申告書の提出日までに修正後の税額と、確定申告期日から新たな税額納付日までの延滞税を納付します。

国税局・税務署の通知後に修正申告をした場合は、新たな税額以外に過少申告加算税が課せられることも覚えておきましょう。過少申告加算税は、修正後納付が決定した税金の10%にあたる額のことです。修正後の税金が当初申告していた納税額か50万円、いずれか多い額を超えている部分は15%で計算します。

また、調査の事前通知後、指摘を受ける前に自身で修正申告を行った場合、以前は過少申告加算税はかかりませんでした。しかし、2017年度以降の申告から、本来の税額50万円までが5%、50万円を超える部分については10%の過少申告加算税がかかるようになりました。修正申告は、気が付いた時点で早めに行いましょう。

更正の請求

税金を実際に納める金額よりも多く申告していた場合は「更正の請求」を行います。更正の請求が可能なのは、原則として法定申告期限から5年以内です。

出典:国税庁「No.2026 確定申告を間違えたとき」

やむを得ない理由があれば期限延長申請も

災害など、やむを得ない理由があり、かつ確定申告や各種手続き、書類などを期日までに提出できない場合は「所得税の申告等の期限延長申請書」を提出しましょう。審査が通れば期日の延長が可能です。やむを得ない理由がなくなったあと、2ヶ月以内が延長の期日です。

青色申告の場合は注意が必要

青色申告をする場合は、青色申告特別控除額として65万円分が必要経費として認められる優遇措置が受けられます。青色申告をするためには、青色申告承認申請書を提出済であること、貸借対照表などの必要書類がそろっていることなどの条件を満たしていなければなりません。

せっかく青色申告用の会計処理をしており書類がそろっていても、期日までに申告できないと特別控除額の65万円が適用されず、控除額が10万円になってしまいます。また、延滞税や無申告加算税も、実際の課税額をもとに算出されます。

さらに、期日に遅れたことで青色申告にふさわしくないと判断された場合、青色申告の承認を取り消されることもあるため注意が必要です。

【関連記事】

青色申告とは? 知っておきたい基礎知識、 白色申告との違いについて解説

まとめ

無申告加算税とは、期限内に確定申告がされなかった場合に課せられるペナルティとして課される税金です。

無申告加算税がかからないようにするため、まずは確定申告の期間を正しく把握し、計画的に申告作業を進めなくてはなりません。そのうえで申告が漏れてしまった場合は、気づき次第速やかに確定申告を行いましょう。

よくある質問

無申告加算税がかかるのは?

法定期限までに確定申告をしなかった場合に、無申告加算税がかかります。また、期限後申告や期限後の修正も、無申告加算税の課税要件です。

くわしくは記事内「無申告加算税が課税される要件とその税率」をご覧ください。

無申告加算税の税率は?

納付税額が50万円以下の場合は15%、50万円以上・300万円以下の場合は20%、300万円を超える場合は30%が課税されます。

くわしくは記事内「無申告加算税が課税される要件とその税率」をご覧ください。