監修 税理士法人虎ノ門共同会計事務所

確定申告には「青色申告」と「白色申告」の2種類があり、どちらかを選んで申告することが可能です。青色申告には「一定の条件を満たす場合に最大65万円の青色申告特別控除を受けられる」「家族への給与を必要経費にできる」などのメリットがある反面、「白色申告より提出書類が多い」「複式簿記での記帳が必要」といったデメリットもあるため、正しく理解しておく必要があります。

本記事では、青色申告と白色申告との違いやメリット・デメリット、必要な書類や手続き、相談先などについて解説します。

目次

- 青色申告とは

- 青色申告と白色申告との違い

- 青色申告のメリット

- 最大65万円の青色申告特別控除が受けられる

- 青色事業専従者給与を必要経費にできる

- 純損失の繰越と繰戻ができる

- 貸倒引当金を計上できる

- 少額減価償却資産の特例を使える

- 青色申告のデメリット

- 1.事前に書類を提出する必要がある

- 2.複式簿記での記帳が必要

- 3.最大65万円の控除を受けるにはe-Taxでの申告か電子帳簿保存が必須

- 青色申告が向いている人

- 現在白色申告で事業を営んでいる人

- これから事業(副業)を始める人

- 青色申告の前に準備しておくべき書類

- 開業届

- 青色申告承認申請書

- 青色事業専従者給与に関する届出・変更届出書

- 所得税・消費税の納税地の変更に関する届出書

- 給与支払事務所等の開設届出書

- 青色申告で確定申告をする際に必要な書類

- 確定申告書

- 青色申告決算書

- 青色申告(確定申告書)の提出方法

- 青色申告者が保管すべき必要書類とその期限

- 青色申告についての相談先

- 青色申告会

- 税務署

- 会計ソフトのサポートサービス

- 商工会議所による税理士の無料相談

- Q&Aサイト

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

青色申告とは

青色申告とは、定められた帳簿を用意して記帳し、その記録に基づいて確定申告を行う制度です。「青色申告」と「白色申告」の2種類があり、青色申告では仕訳帳や総勘定元帳、現金出納帳などの帳簿を要件に沿って作成・保管することで、所得税の計算において優遇措置が受けられます。

帳簿を記載する際の簿記の形式は、「複式簿記」か「簡易簿記(単式簿記)」のいずれかです。簿記の形式によって青色申告の控除額は異なり、最大65万円の特別控除を受ける場合は複式簿記での記帳が義務付けられています。

税制上、所得は10種類に分類されていますが、青色申告の対象となるのは不動産所得・事業所得・山林所得の3種類です。どの所得でも青色申告ができるというわけではありません。

| 青色申告ができる所得 | 不動産所得・事業所得・山林所得 |

|---|---|

| 青色申告ができない所得 | 給与所得・退職所得・譲渡所得・利子所得・配当所得・一時所得・雑所得 |

青色申告と白色申告との違い

青色申告をするには、事前に「開業届」と「青色申告承認申請書」を税務署に提出する必要があります。提出しない場合は自動的に白色申告となるので注意しましょう。

白色申告は、青色申告のような事前の手続きが必要ありません。記帳も簡易簿記を用いるため、青色申告に比べて簡単に確定申告を行うことが可能です。ただし、白色申告書は、青色申告よりも節税効果が低いデメリットがあります。

青色申告と白色申告の違いを詳しく知りたい方は、別記事「青色申告と白色申告の違いは?7項目で比較するメリット・デメリットを徹底解説」をあわせてご確認ください。

青色申告のメリット

青色申告をすることで得られるメリットは以下の通りです。

◆青色申告で得られる節税メリット

- 最大65万円の青色申告特別控除が受けられる

- 青色事業専従者給与を必要経費にできる

- 純損失の繰越と繰戻ができる

- 貸倒引当金を計上できる

- 少額減価償却資産の特例を使える

最大65万円の青色申告特別控除が受けられる

青色申告で得られる最大のメリットは、最大で65万円の青色申告特別控除を受けられることです。

最大65万円の青色申告特別控除を受けるためには、e-Taxを利用した確定申告書の提出もしくは電子帳簿保存が必要です。必要書類を揃えていても、郵送または窓口で提出した場合は65万円ではなく55万円の控除となるので注意しましょう。

【関連記事】

青色申告特別控除とは?控除を受ける条件と節税効果について解説

青色事業専従者給与を必要経費にできる

青色申告では、配偶者や親族への報酬として支払った「青色事業専従者給与」を経費として売上もしくは利益から控除することができます。

ただし、青色事業専従者給与と認められるには下記の要件を満たしている必要があります。

◆青色事業専従者給与の要件

- 青色事業専従者に支払われた給与であること

- 届出書を納税地の税務署に提出していること

- 届出に記載されている方法・金額の範囲内で支払われたもの

- 青色事業専従者給与の額が相当であること

なお、青色申告者が「青色事業専従者給与の届出書」を提出しないまま給与を支払った場合は全額必要経費として認められず、事業専従者控除の適用は受けられないため注意しましょう。

【関連記事】

青色申告の専従者給与 家族への給与支払いで節税効果を高める方法

1.青色事業専従者に支払われた給与であること

青色事業専従者に該当する配偶者、または親族の条件は以下のとおりです。

◆青色事業専従者に該当する者の条件

- 青色申告者と生計を一にする配偶者、またはそのほかの親族であること

- 当該年度の12月31日時点で、年齢が15歳以上であること

- 青色申告者の事業に、6ヶ月以上専従していること

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

2.届出書を納税地の税務署に提出していること

青色事業専従者給与の控除を受けるには、青色事業専従者給与額を算入しようとする年の3月15日までに、「青色事業専従者給与に関する届出書」を税務署へ提出しなければなりません。

具体的には、2024年の申告書(2025年3月15日までに提出)に算入したいならその前年の2024年3月15日までにこの届出書を提出する必要があります。

また、1月16日以降に新事業を開始した場合や、新たな専従者を雇い入れることとなった場合は、事業を開始した日、もしくは専従者が事業への従事を開始した日から2ヶ月以内に税務署へ「青色事業専従者給与に関する届出書」を提出する必要があります。

出典:国税庁「A1-13 青色事業専従者給与に関する届出手続」

3.届出に記載されている方法・金額の範囲内で支払われたもの

青色事業専従者給与として認められるのは、届出に記載されている方法・金額の範囲内で支払われた給与に限られます。しかし事業を続けていく中で、税務署に提出した「青色事業専従者給与に関する届出書」の内容から、専従者の人数が変わったり、提出当時よりも給与を増額したりするケースもあるでしょう。

当初の届出内容から変更があった場合は、変更内容を記入した「青色事業専従者給与に関する届出書」を税務署に提出しなければなりません。

4.青色事業専従者給与の額が相当であること

青色事業専従者に支払われる給与には上限がありません。しかし、給与額の設定は「社会通念上、妥当とされる金額」にする必要があります。

なお、青色事業専従者給与で源泉徴収の対象としたくない場合は、給与を88,000円未満に設定しましょう。源泉徴収が必要のない金額にすることで、会計処理や所得税納付手続きの手間を省くことが可能です。

出典:国税庁「No.2075 青色事業専従者給与と事業専従者控除」

【関連記事】

個人事業主が確定申告時に経費にできるものは?判断基準や経費にできるものを勘定科目別に解説

純損失の繰越と繰戻ができる

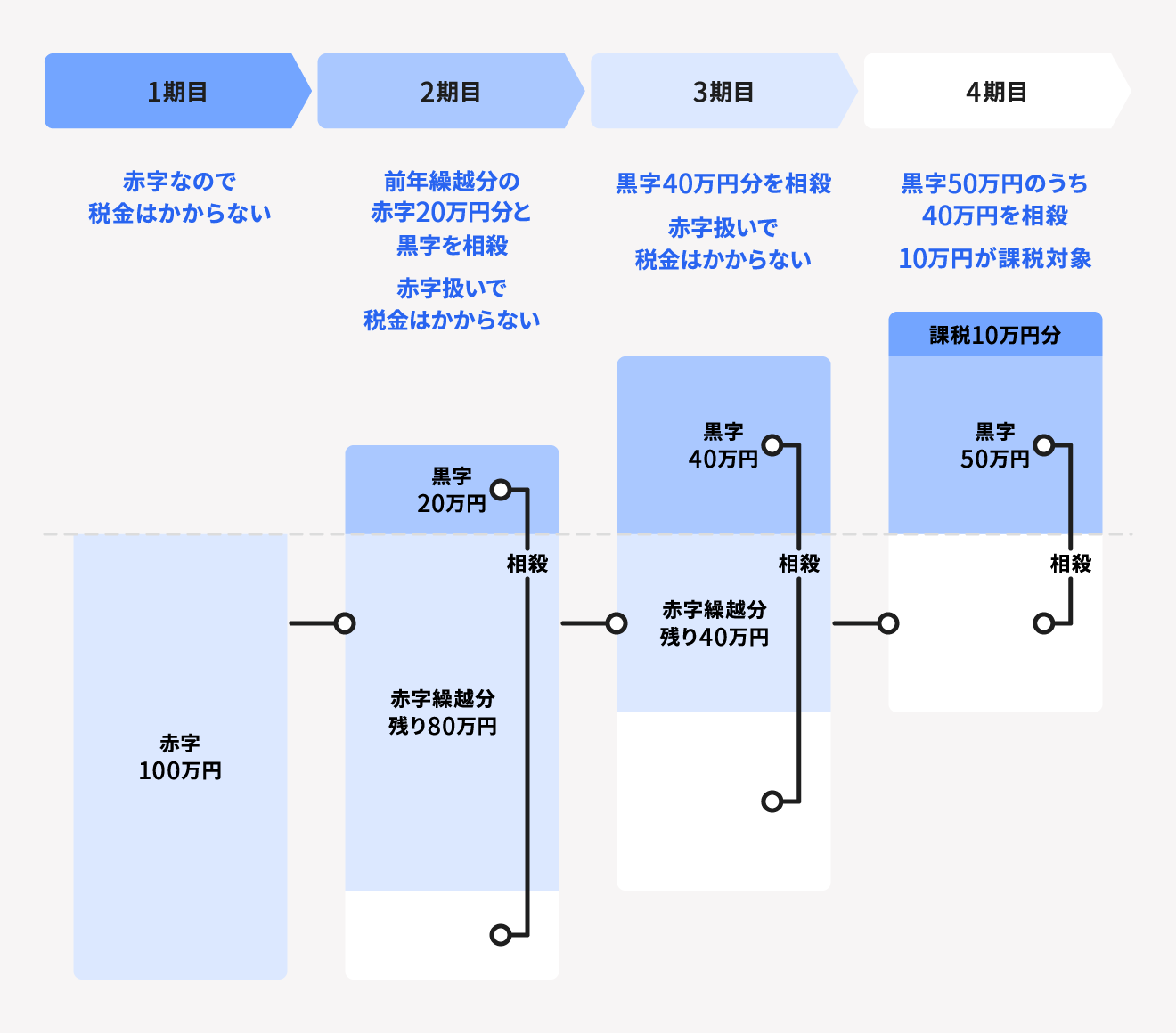

純損失の繰り越しとは、事業で赤字を出した場合にその損失額を「原則として翌年から最長3年間」まで繰り越すことができる制度です。純損失を翌年以降に繰り越せば、翌年以降の黒字と相殺できるため、余計な税金を払わずに済む可能性があります。

純損失を繰り越す例

たとえば、2023年分に100万円の損失(赤字)を出したものの、その翌年の2024年分で20万円の所得(黒字)があったとします。

この場合、2023年分の確定申告で青色申告をしていれば、100万円の損失を2024年分の20万円から差し引くことができます。そして過去の赤字を繰り越した結果、2024年分の所得には2023年の赤字が繰り越されるため、2024年分の所得は「0」となり、2025年に繰越す2023年の赤字が80万円となります。そのため、20万円の所得が出ていても所得税の納税対象にはなりません。

繰越計算の例

200,000円(2024年分の黒字)- 1,000,000円(2023年分の赤字) = ‐800,000円(2025年に繰越す2023年の赤字)

なお、2024年分の所得が2023年分の赤字を上回った場合は、所得の一部を赤字で相殺できます。そうすると所得税の対象となる所得額が少なくなるため、節税につながります。

純損失を繰り戻す例

前年分が黒字で今年分が赤字だった場合は、純損失の繰り戻しが可能です。純損失の繰り戻しとは、前年に納めた税金の一部から還付される仕組みのことを指します。

たとえば、2023年分に300万円の黒字が出て、2024年分に200万円の赤字が出たとします。この場合、2024年分に青色申告することで、前年の納税額から赤字分の税金額が還付されます(2023年分も青色申告である必要があります)。

還付される金額は、以下の手順で計算します。

繰戻還付額の計算例

- 2023年分の黒字から2024年分の赤字を相殺する

3,000,000円(2023年分の黒字) - 2,000,000円(2024年分の赤字) = 1,000,000円(2024年分の課税所得) - 2023年分の所得税から2024年分の所得税を引く

2023年分の所得税:3,000,000(円) × 10 % - 97,500(円) = 202,500(円)

2024年分の所得税:1,000,000(円)× 5% = 50,000(円)

202,500(円) - 50,000(円) = 152,500円(還付額)

還付を受けるためには「純損失の金額の繰戻しによる所得税の還付請求書」を確定申告書とあわせて提出します。

出典:国税庁「A1-4 純損失の金額の繰戻しによる所得税の還付請求手続」

【関連記事】

青色申告者は赤字を3年間繰り越せるって本当?注意点とその方法

赤字でも無駄にならない!青色申告では3年までの損失繰越が可能

貸倒引当金を計上できる

青色申告では、貸倒引当金を経費として計上することが可能です。

貸倒引当金とは、取引先が倒産などで本来得られるはずだった売上金の回収ができなくなってしまった場合に備えて、あらかじめ損失を見込んで計上しておく引当金のことです。貸倒引当金を経費として計上できる債権には、売掛金・受取手当・貸付金・未収金などが該当します。

貸倒引当金を経費として計上する場合は、青色申告決算書の「貸倒引当金繰入額の計算」に該当する金額を記入しましょう。

出典:国税庁「令和5年分 青色申告の決算の手引き(一般用)」

【関連記事】

貸倒引当金とは?計算方法や勘定科目の種類、仕訳について解説

少額減価償却資産の特例を使える

少額減価償却資産の特例とは、「取得金額が30万円未満の減価償却資産(少額減価償却資産)については購入した年の経費として全額計上できる」という制度のことです。

通常、月日の経過とともに価値が下がる自動車や建物などの固定資産は、「減価償却資産」となります。減価償却資産の取得金額は各年分に分割し、必要経費として減価償却法で計上できます。

少額の減価償却資産の特例は、青色申告を利用した、一定の要件を満たす中小企業者や個人事業主が対象です。また、この特例は所得税および法人税の対象になります。

適用対象となる資産は、2006年4月1日から2024年3月31日までの間に購入した減価償却資産です。経費として計上できる減価償却資産の総額は「年間300万円まで」と定められているので注意しましょう。

出典:中小企業庁「少額減価償却資産の特例」

出典:国税庁「令和5年分 青色申告の決算の手引き(一般用)」

出典:国税庁「No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例」

出典:国税庁「第28条の2((中小事業者の少額減価償却資産の取得価額の必要経費算入の特例))関係」

【関連記事】

減価償却とは?確定申告前に知っておくべき減価償却資産の計算方法について解説

青色申告のデメリット

節税メリットが大きい青色申告ですが、白色申告に比べると事前準備や日々の記帳などが煩雑になる点には注意が必要です。

以下では、青色申告をするデメリットについてご紹介します。

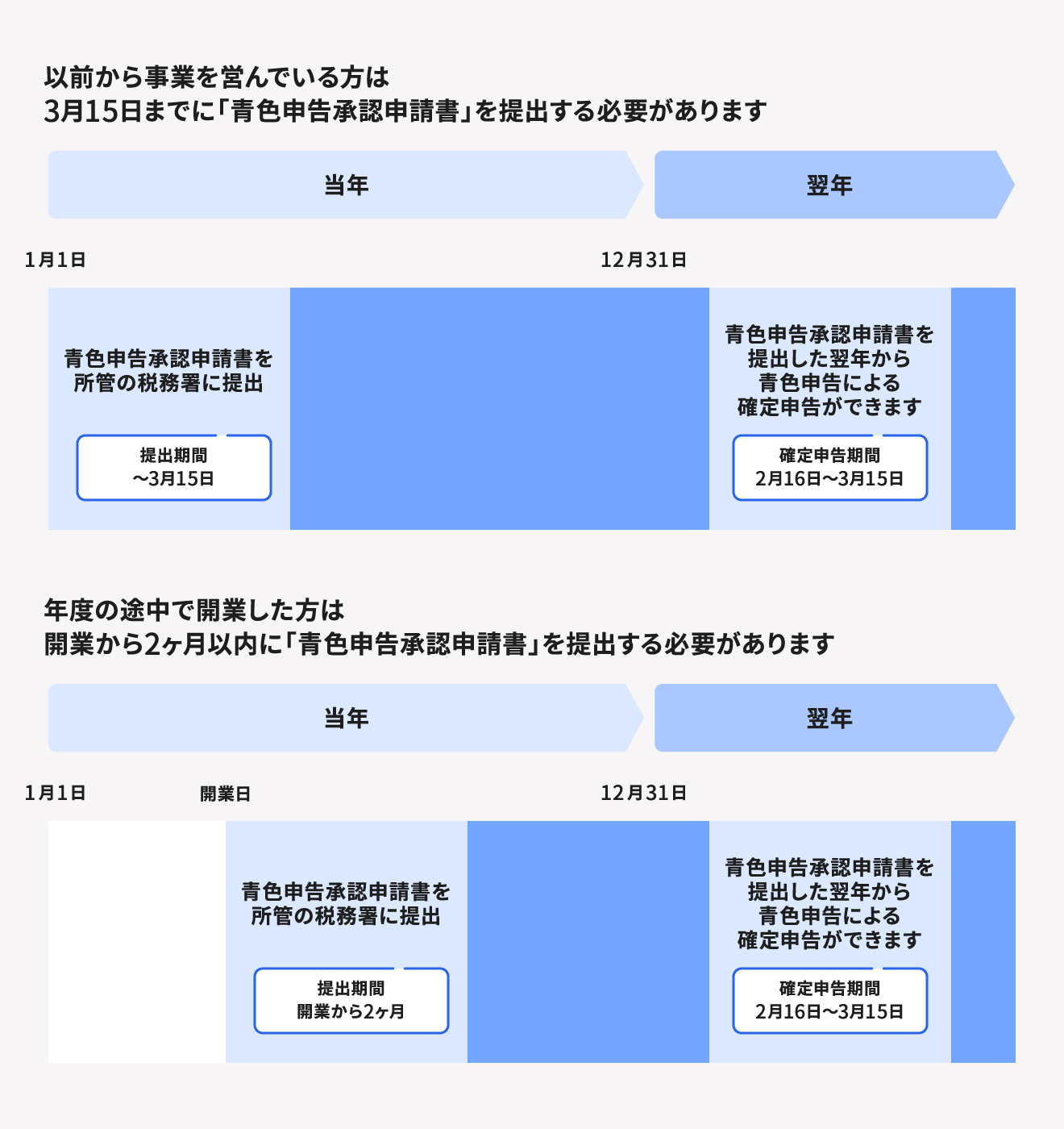

1.事前に書類を提出する必要がある

確定申告で青色申告をするには、事前に「青色申告承認申請書」を所轄の税務署に提出しなければなりません。

以前から白色申告で事業を営んでいる場合はその年の3月15日までに、年度の途中で新たに開業した場合は開業から2ヶ月以内に、青色申告承認申請書を税務署に提出します。

青色申告承認申請書の提出が漏れてしまうと、その年度では青色申告が利用できず、白色申告で確定申告を行わなくてはなりません。青色申告で確定申告をしたい人は、開業届と同時に青色申告承認申請書を提出しましょう。

2.複式簿記での記帳が必要

白色申告では、会計の専門知識がなくても作成できる簡易簿記(単式簿記)の使用が認められています。

青色申告でも「複式簿記」か「簡易簿記」のどちらかを選べますが、最大65万円の青色申告特別控除を受けるには、複式簿記での記帳が必要です。複式簿記は会計知識が必要になるため、初めて確定申告する人は会計ソフトの活用をおすすめします。

会計ソフトを使用して取引記録をつけることで、確定申告に必要な書類を簡単に作成できます。

3.最大65万円の控除を受けるにはe-Taxでの申告か電子帳簿保存が必須

青色申告特別控除には10万円・55万円・65万円の3種類ありますが、最大65万円の特別控除を受けるには以下の要件を満たす必要があります。

【青色申告特別控除の要件】

| 青色申告 (65万円控除) | ・55万円控除の要件を満たしている ・e-Taxでの申告と青色申告決算書を提出している、もしくは電子帳簿保存を利用している |

|---|---|

| 青色申告 (55万円控除) | ・不動産所得または事業所得を得ている ・複式簿記での記帳をしている ・必要書類を添付/確定申告書に青色申告特別控除の適用額の記載をしている ・期日以内に確定申告書を提出している |

| 青色申告 (10万円控除) | ・55万円控除および65万円控除の要件に該当しない |

青色申告が向いている人

青色申告にしたほうがいい人を具体的なメリットとあわせて解説します。青色申告と白色申告のどちらにするかは、節税効果だけでなく、さまざまな事情を考慮して決めましょう。

現在白色申告で事業を営んでいる人

事業を営んでいる人のうち、白色申告で確定申告を行っている人は、青色申告に切り替えることでさまざまな節税メリットを受けられます。

白色申告で経費が多く、扶養家族が多い場合には税率を十分に下げられますが、青色申告であればさらに青色申告特別控除(65万円)が受けられるため、さらに税額を下げることが可能です。

一方、あまり経費を必要としない事業の場合や扶養家族が少ない場合も、青色申告に切り替えることで10万円から最高65万円の青色申告特別控除の適用を受けられることから、節税につながります。

これから事業(副業)を始める人

これから事業を始める人は、開業時に「個人事業の開業・廃業等届出書」と「青色申告承認申請書」を所轄の税務署に提出すると青色申告で確定申告ができます。

青色申告には「小規模減価償却資産の特例」があるため、開業のために購入したパソコンやプリンターなどが30万円未満であれば経費として計上できるようになります。

また、初年度が赤字になったとしても、赤字を3年間繰り越せるため、黒字が出た年の所得税を軽減させることができます。

【関連記事】

開業届とは? 個人事業主のための開業届の基礎知識

青色申告の前に準備しておくべき書類

青色申告で確定申告をするには、以下の書類が必要になります。要件によって提出しなければならない書類もありますので、自身が提出するべき書類がどれなのかを事前に確認しておきましょう。

| 対象者 | 必要書類 |

|---|---|

| 全員 | 開業届 |

| 対象となる事業を開始した者で、青色申告を選択したい事業者 | 青色申告承認申請書 |

| 生計を一にする配偶者や親戚に支払う給与必要経費として計算する事業者 | 青色事業専従者給与に関する届出・変更届出書 |

| 自宅以外に事務所や店舗がある事業者 | 所得税・消費税の納税地の変更に関する届出書 |

| 従業員もしくは青色事業専従者に給与を支払う必要のある事業者 | 給与支払事務所等の開設届出書 |

開業届

開業届とは、個人で事業を始めたことを税務署に届け出るための書類です。正式名称は「個人事業主の開業・廃業等届出書」といいます。

開業届の提出は必須ではありませんが、青色申告をする際には提出が必要です。具体的には、事業所得・不動産所得・山林所得が生じる事業を開始する人が提出の対象となります。事業の開始などの事実があった日からひと月以内に所轄の税務署へ提出しましょう。

また、開業届には職業欄を記入する必要があります。この職業は、総務省の日本標準職業分類を参考にしてください。法定職種に該当し、かつ所得が290万円を超える場合は個人事業税が課せられます。個人事業税とは、法律で定められた業種の事業を行っている場合に課される税金です。

青色申告で確定申告をしたい場合は、『「青色申告承認申請書」または「青色申告の取りやめ届出書」』の欄の『有』に〇をつけ、「青色申告承認申請書」を合わせて提出するようにしましょう。

出典:国税庁「A1-5 個人事業の開業届出・廃業届出等手続」

【関連記事】

開業届とは? 個人事業主のための開業届の基礎知識

個人事業主にかかる税金は何種類? 課税される条件と計算方法を解説

青色申告承認申請書

「青色申告承認申請書」は、青色申告で確定申告したい人は必ず提出しなくてはならない書類です。正式名称は「所得税の青色申告承認申請書」です。期限までに提出しなかった場合は、自動的に白色申告となります。

青色申告承認申請書は、確定申告をする年の3月15日までに所轄の税務署へ提出する必要があります。事業開始日が1月16日以降の場合は、開業後2ヶ月以内に提出しなければなりません。最初から確定申告を青色申告で申告しようと考えている人は、開業届と同時に提出することをおすすめします。

なお、青色申告の承認を受けていた人の事業を相続によって継承した場合でも、青色申告をしたいなら青色申告承認申請書の提出が不可欠です。この場合、相続を確認した日から青色申告承認申請書の提出までの期限が以下のとおりに定められているため、必ず期限内に提出しましょう。

| 相続の開始を確認した(亡くなった)日 | 青色申告承認申請書の提出期限 |

|---|---|

| 1月1日から8月31日まで | 死亡から4ヶ月以内 |

| 9月1日から10月31日 | その年の12月31日まで |

| 11月1日から12月31日 | 翌年2月15日まで |

【関連記事】

青色申告承認申請書とは?書き方と提出期限について解説

青色事業専従者給与に関する届出・変更届出書

青色事業専従者給与の控除を受けるためには、「青色事業専従者給与に関する届出書」を青色事業専従者給与額を算入しようとする年の3月15日までに、税務署へ提出しなければなりません。

また、1月16日以降に事業を新たに開始した場合や新たな専従者を雇い入れることとなった場合は、事業を開始した日、もしくは専従者が事業への従事を開始した日から2ヶ月以内に税務署へこちらの届出書を提出します。

出典:国税庁「A1-13 青色事業専従者給与に関する届出手続」

所得税・消費税の納税地の変更に関する届出書

「所得税・消費税の納税地の変更に関する届出書」は、住民票の住所以外に居住している家の住所や、事務所・店舗の住所を納税地にしたい場合に提出する書類です。

提出時期の指定はありませんが、届出書を提出した日から納税地が変更されます。

「所得税・消費税の納税地の変更に関する届出書」の提出場所は、住所地(変更前)の税務署となりますが、変更後の税務署の管轄が異なる場合は変更後の税務署にも届出が必要です。その際は持参もしくは郵送、e-Taxで提出してください。

出典:国税庁「[手続名]所得税・消費税の納税地の変更に関する届出手続」

給与支払事務所等の開設届出書

「給与支払事務所等の開設届出書」は、従業員および青色事業専従者に給与を支払う必要のある事業者が提出する書類です。所得税を納税している所轄の税務署が提出先になります。

この書類は、給与支払事務所の開設の事実があった日から1ヶ月以内に所轄の税務署に持参、郵送もしくはe-Taxによって提出します。

「給与支払事務所等の開設届出書」を提出すると、源泉徴収した所得税の納付用紙が送られてきます。なお、月額の給与が88,000円未満であれば源泉徴収は発生しません。

出典:国税庁「A2-7 給与支払事務所等の開設・移転・廃止の届出」

青色申告で確定申告をする際に必要な書類

青色申告で確定申告をする際、税務署に必ず提出する書類は以下の2種類です。

青色申告する際の提出書類

- 確定申告書(令和〇年分の所得税及び復興特別所得税申告書)

- 青色申告決算書

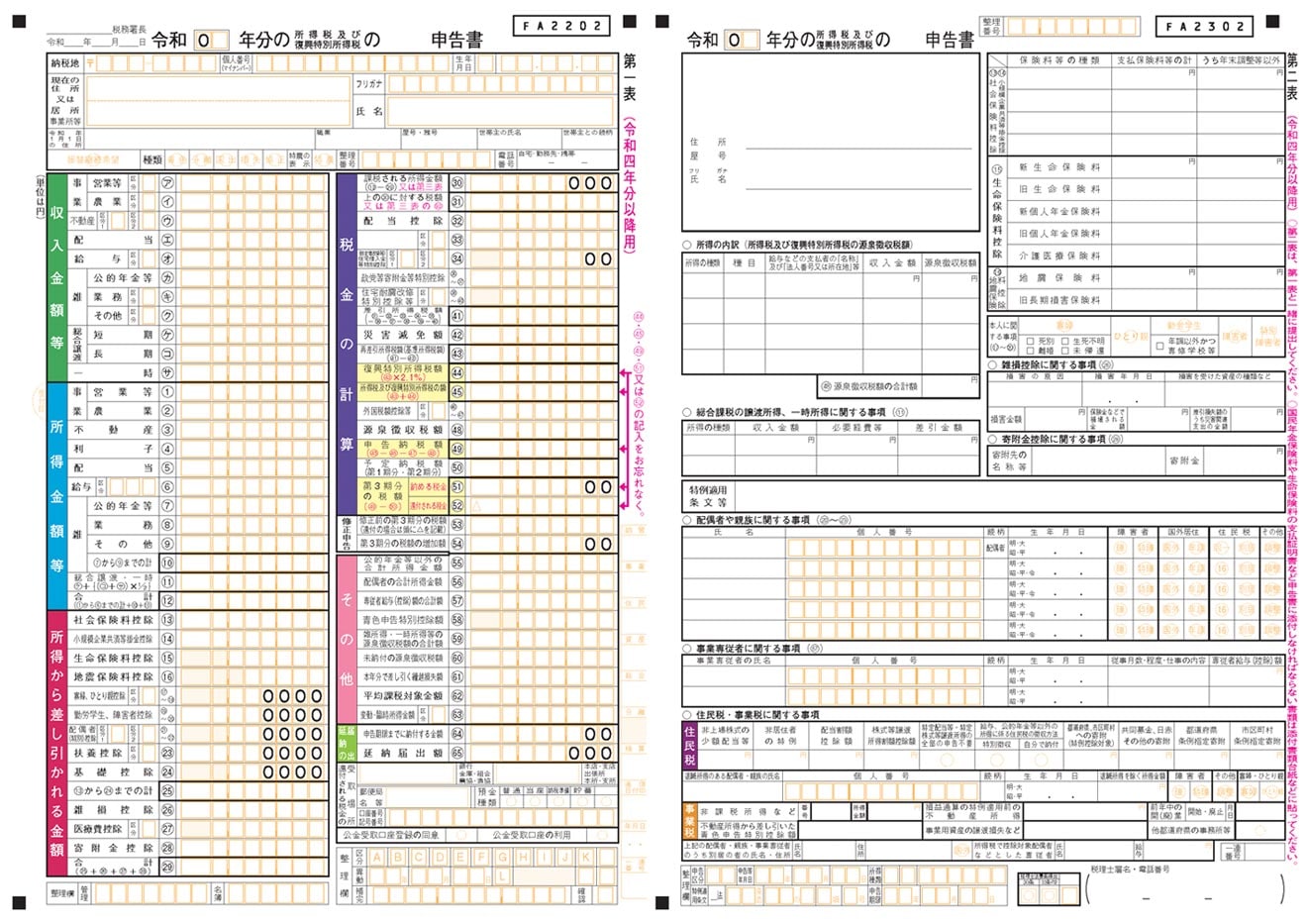

確定申告書

出典:国税庁「申告書第一表・第二表【令和5年以降用】」

今まで確定申告書はAとBの2種類ありましたが、2023年分の確定申告から申告書が統合されました。

【関連記事】

【2024年最新】確定申告書の書き方を記入項目別にわかりやすく解説

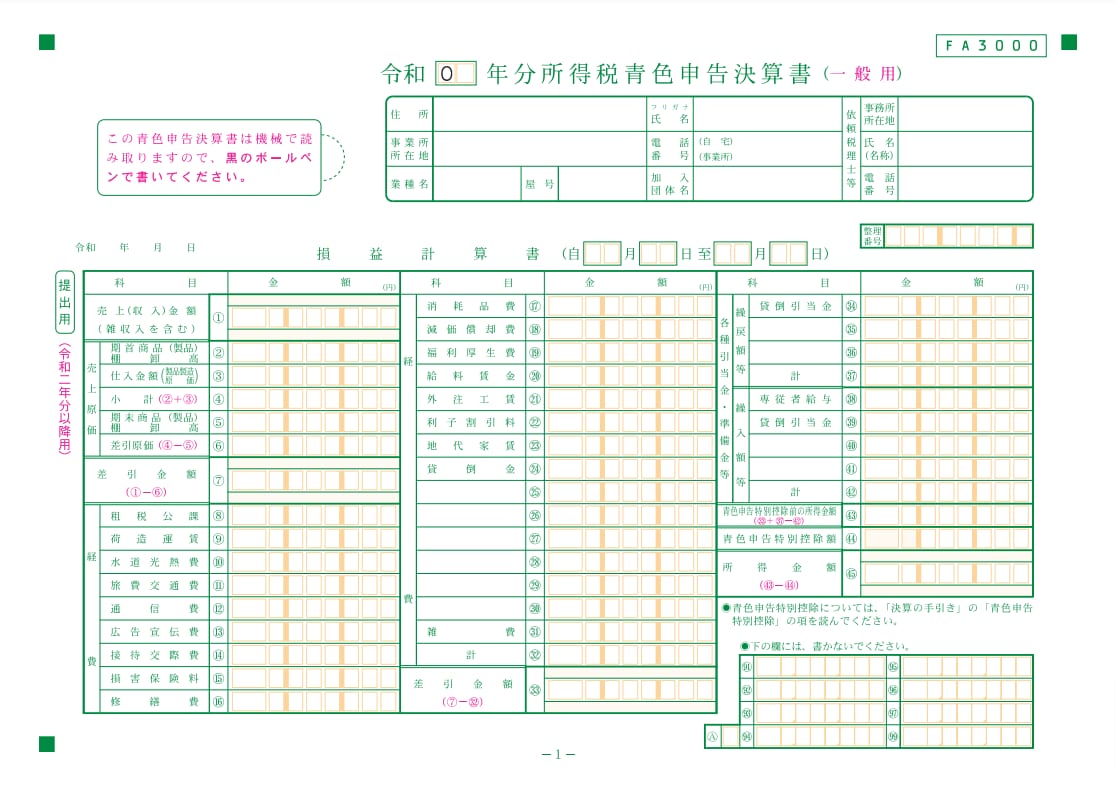

青色申告決算書

出典:国税庁「所得税青色申告決算書(一般用)【令和5年分以降用】」

青色申告決算書とは、決算書の形式で帳簿の内容を記入する書類のことをいいます。青色申告決算書、もしくはその元資料となる試算表を用いて確定申告書を作成します。

青色申告決算書を作成する際には、複式簿記による記帳と貸借対照表及び損益計算書などを作成する必要があります。

専門的な会計知識が必要になるので、初めて確定申告する人ややり方に不安がある人は会計ソフトの活用がおすすめです。

【関連記事】

青色申告決算書とは?項目ごとの書き方について徹底解説

青色申告(確定申告書)の提出方法

確定申告書は、所得税の対象となる期間(1月1日〜12月31日)の翌年2月16日〜3月15日までに管轄の税務署に提出します。

確定申告書の提出は、以下の3つの方法のいずれかの方法で行います。

青色申告(確定申告書)の提出方法

- e-Taxを利用して送信

- 郵便または信書で管轄の税務署に郵送

- 管轄の税務署窓口に直接持参

上述したように、最大65万円の控除を受けるにはe-Taxでの申告、もしくは電子帳簿保存のいずれかが必要です。電子帳簿保存を行っておらず、65万円の控除を受けたい場合は必ずe-Taxを利用して確定申告を行いましょう。

出典:国税庁「申告書の提出方法」

青色申告者が保管すべき必要書類とその期限

青色申告を利用する場合、以下の帳簿書類を定められた期間保存しなければなりません。

| 書類 | 保存期間 | |

|---|---|---|

| 帳簿 | ・仕訳帳 ・総勘定元帳 ・現金出納帳 ・売掛帳 ・買掛帳 ・経費帳 ・固定資産台帳 など | 7年 |

| 決算関係書類 | ・損益計算書 ・貸借対照表 ・棚卸表 など | 7年 |

| 現金預金取引等関係書類 | ・領収書 ・小切手控 ・預金通帳 ・借用証 など | 7年 |

| その他の書類 | ・請求書 ・見積書 ・契約書 ・納品書 ・送り状など取引に関して作成または受領した上記以外の書類など | 5年 |

保存期間は、帳簿についてはその閉鎖の日の属する年の翌年3月15日の翌日から7年間、書類については作成もしくは受領した日の属する年の翌年3月15日の翌日から7年間(または5年間)となります。

青色申告についての相談先

青色申告に関する相談ができる場所は、主に5つあります。

青色申告に関する相談先

- 青色申告会

- 税務署

- 会計ソフトのサポートサービス

- 商工会議所による税理士の無料相談

- Q&Aサイト

| 相談先 | 相談方法 | 費用 | こんな人向け |

|---|---|---|---|

| 青色申告会 | 窓口 | 有料 | 青色申告以外にも経営や融資の相談をしたい人 |

| 税務署 | 窓口 電話 | 無料 | ・費用を抑えたい人 ・電話で相談したい人 |

| 会計ソフトのサポートサービス | スマートフォン・PC | 有料 | ・簡単に確定申告を終わらせたい人 ・チャットやメールで相談したい人 |

| 商工会議所による税理士の無料相談 | 窓口 | 無料 | 青色申告以外にも経営や融資の相談をしたい人 |

| Q&Aサイト | スマートフォン・PC | 無料 | ・費用を抑えたい人 ・特定の情報を探している人 |

青色申告会

地域によって異なりますが、入会金と年会費(月会費)が発生する場合があります。たとえば、神奈川青色申告会では入会金1,000円と月会費1,500円が必要です。

また、サービス内容も各青色申告会で異なるため、ホームページもしくは電話で問い合わせるなどして事前に確認しておきましょう。

【関連記事】

青色申告会とは?サポートを活用して青色申告をラクに終わらせよう

税務署

税務署は「税金を正しく徴収すること」で、「納税者に正しい申告をさせること」を目的としているため、確定申告に関する質問には回答してくれます。しかし、納税者の税金を安くするためのアドバイスは基本しません。

税務署で質問をしたい場合は、自分で節税につながるような制度や特例を調べてから「この制度は私の場合は適用になりますか?」「適用される場合は、必要書類は何を準備すべきですか?」など、具体的に質問するようにしましょう。

会計ソフトのサポートサービス

会計ソフトでは、チャットやメールを利用して青色申告の相談ができるサポートサービスを用意している場合があります。このサポートを利用したい場合は、事前にソフトウェアをインストールしたり、会計サービスに会員登録する必要があります。

会計サービスは月額での支払いが一般的です。確定申告ソフトのfreeeの場合は、最大30日間無料で利用できます。期間中であればチャットやメールでの相談も無料です。

商工会議所による税理士の無料相談

商工会議所は地域によって異なりますが、入会手続きが必要になる場合が多いといえます。また、入会金と年会費が必要で、1ヶ月あたりの会費は1,000円から2,000円程度が一般的です。

商工会議所ごとに提供するサービスは異なるため、電話もしくは直接訪問して詳しい話を聞くようにしましょう。

Q&Aサイト

インターネット上には、青色申告に関するQ&Aサイトや、税理士が無料で回答してくれるサイトがあります。ただし、常に最新の情報が記載されているとは限りません。そのため、制度が変わる前の「古い情報」が残っている可能性には注意が必要です。

また、相談内容から個人を特定されてしまう可能性もあります。質問をする際に、個人情報につながる内容を記入するのは避けましょう。

まとめ

青色申告で確定申告をすれば、さまざまな節税メリットを受けることができます。しかし、メリットが大きい反面、複式簿記など会計に関する専門知識が必要になったり、事前に書類の提出が必要だったりと、白色申告に比べて確定申告の難易度が高くなる点はデメリットといえるかもしれません。

必要な書類や手続きを事前に把握して、確定申告期間に間に合うよう準備を進めていきましょう。

【関連記事】

確定申告のやり方・流れとは? 分からない人でもわかりやすく徹底解説

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

青色申告とは?

青色申告とは、仕訳帳や総勘定元帳、現金出納帳などの定められた帳簿を用意し、要件に沿って記帳した上で、その記録に基づいて確定申告を行う制度です。

詳しくは、「青色申告とは」をご覧ください。

青色申告と白色申告の違いは?

青色申告と白色申告は、主に税制面および手続き内容に違いがあります。

青色申告は税制面で有利な点が多い一方で必要な手続きや書類が多く、会計の知識がない場合は難易度が高くなります。白色申告は青色申告のような税制面でのメリットはありませんが、確定申告が青色申告に比べて簡単な点はメリットです。

詳しくは、「青色申告と白色申告の違い」をご覧ください。

青色申告するために必要な書類は?

青色申告を行う際に必要な提出書類は、確定申告書(令和〇年分の所得税及び復興特別所得税申告書)と青色申告決算書の2点です。

詳しくは、「青色申告と白色申告の違い」および「青色申告で確定申告をする際の必要書類」をご覧ください。

監修 税理士法人虎ノ門共同会計事務所

税理士法人虎ノ門共同会計事務所は、税務・会計のエキスパート集団によるきめ細かい、多岐にわたるサービスを提供し、クライアントの発展をトータルに支援いたします。税理士・公認会計士を中心に、弁護士、弁理士、司法書士などの専門家との業務提携により、ワンストップサービスの提供を行う会計事務所です。