監修 内山 貴博 1級FP技能士・CFP

株取引で譲渡損失が出た場合、確定申告の義務はありませんが、確定申告を行うことで、税金の還付を受けたり、翌年以降3年間の税負担を軽減できたりするメリットがあります。

本記事では、株取引で確定申告が必要なケースや、譲渡損失が出たときに確定申告をしたほうがいい理由、確定申告のやり方を解説します。また、株式投資をしている人が確定申告する際の注意点も紹介するので、参考にしてください。

目次

- 株取引で確定申告が必要になるケースとは?

- 【利益が出た場合】申告義務の有無は口座の種類で変わる

- 【損失が出た場合】確定申告する義務はない

- 株取引で損失が出たら義務がなくても確定申告をすべき理由

- 損益通算:利益と損失を相殺できる

- 繰越控除:翌年以降の利益と相殺できる

- 株取引で損失が出たときの確定申告のやり方

- 申告方法は窓口・郵送・e-Taxの3種類

- 株取引で損失が出たときの確定申告書の書き方

- 株式投資をしている人が確定申告するときの注意点

- 配偶者控除や扶養控除が受けられず税金が高くなる場合がある

- 国民健康保険料や介護保険料が上がって負担が増える場合がある

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

株取引で確定申告が必要になるケースとは?

株取引で確定申告の義務が生じるかどうかは、取引口座の種類や利益の有無によって決まります。株取引で開設する口座ごとの確定申告の要否は以下の通りです。

| 口座の種類 | 利益が出た場合 | 損失が出た場合 |

|---|---|---|

| 一般口座 | 必要 | 不要 |

| 特定口座(源泉徴収票なし) | 必要 | 不要 |

| 特定口座(源泉徴収票あり) | 原則不要 | 不要 |

以下では、利益が出た場合と損失が出た場合に分けて申告義務の有無を解説します。

【利益が出た場合】申告義務の有無は口座の種類で変わる

株式投資の口座には「一般口座」「特定口座(源泉徴収なし)」「特定口座(源泉徴収あり)」の3種類があります。株取引で利益が出た場合に確定申告が必要になる条件は、以下の通りです。

| 口座の種類 | 確定申告の義務の有無 |

|---|---|

| 一般口座 | 会社員の場合は、株取引による所得額を含めて「給料以外の所得額が年間20万円超」なら確定申告が必要 |

| 特定口座(源泉徴収なし) | |

| 特定口座(源泉徴収あり) | 確定申告は原則不要 |

上記のうち特定口座(源泉徴収あり)は、株取引で得た利益から税金が源泉徴収されて証券会社が納税を行います。株取引をしている人が自分で確定申告する義務は原則としてありません。

一方、一般口座や特定口座(源泉徴収なし)では、確定申告が必要な場合があります。

会社員や公務員などの給与所得者は、給料以外の所得が年間20万円を超える場合は確定申告をしなければなりません。1月1日から12月31日までの1年間に株取引による所得額を含む給料以外の所得が20万円を超えていると、確定申告の義務が生じます。

ただし、住民税は「20万円以下は申告不要」のルールはありません。20万円以下の所得があり、所得税の確定申告をしなかった場合は、住民税の申告手続きが必要です。

【関連記事】

会社員で確定申告が必要な人とは?ふるさと納税や副業など事例別にやり方を解説

特定口座(源泉徴収あり)で確定申告が必要な場合

特定口座(源泉徴収あり)は利益が出た場合でも原則として確定申告が不要ですが、以下の場合は確定申告が必要です。

特定口座(源泉徴収あり)で確定申告が必要な場合

- ほかの口座と損益通算する場合

- 譲渡損失の繰越控除の特例を活用する場合

- 特定口座対象外の商品を譲渡した場合

たとえば、特定口座(源泉徴収あり)のほかに一般口座を所有しており、その口座と損益通算する際は確定申告が必要です。

そのほか、前年の損失を繰り越して控除を受けたいときにも、確定申告を行います。また、カバードワラントや先物・オプションなどの特定口座対象外の商品の譲渡も、確定申告の対象となるので注意が必要です。

出典:国税庁「No.1476 特定口座制度」

【損失が出た場合】確定申告する義務はない

株取引で譲渡損失が生じた場合、確定申告する義務はありません。

ただし、「義務はないがあえて確定申告をしたほうがよいケース」もあります。次項で、株取引で損失が出た場合でも確定申告するべき理由を解説します。

株取引で損失が出たら義務がなくても確定申告をすべき理由

株取引で譲渡損失が出た場合、確定申告の義務はありませんが、確定申告すると税金が安くなる場合があります。

損失が出たときでも確定申告をしたほうがよい理由は以下の通りです。

株取引で損失が出たときでも確定申告をしたほうが良い理由

- 損益通算:利益と損失を相殺できる

- 繰越控除:翌年以降の利益と相殺できる

損益通算:利益と損失を相殺できる

損益通算とは、上場株式などで生じた譲渡損失をその年の上場株式などの利子・配当所得と相殺することです。

利子・配当所得額に税金がかかってしまう場合でも、損益通算をすれば利益額から損失額を引いた額を基準に課税されて税金が安くなる場合があります。

特定口座(源泉徴収あり)で取引をしている場合、その口座内で生じた利子・配当所得と譲渡損失は相殺されて自動的に税額が計算されます。自分で損益通算の計算は不要です。

しかし、異なる証券会社の特定口座(源泉徴収あり)で生じた利子・配当所得と譲渡損失に関しては相殺されません。損益通算する場合は自分で計算する必要があります。

たとえば、A証券の口座で60万円の利子・配当所得が出て、B証券の口座で20万円の損失が出たケースで考えてみましょう。

上記の場合、AとBの2証券会社で連携を取って、同一人物の口座であると判定されるわけではありません。異なる証券会社の口座間での利子・配当所得と譲渡損失は、自動的に相殺されず、それぞれに計算されます。

したがって、A証券では60万円の利子・配当所得を基準に税金が源泉徴収されてしまいます。

しかし、自分で損益通算して確定申告すれば、利子・配当所得額60万円から譲渡損失額20万円を引いた40万円を基準に税金の計算が可能です。損益通算することで源泉徴収された分の金額を還付金として受け取れるため、節税につながります。

繰越控除:翌年以降の利益と相殺できる

繰越控除とは、譲渡損失を翌年以降の3年間にわたり繰り越せる制度です。

翌年以降に譲渡益や利子・配当所得が出た場合、繰り越し済みの譲渡損失と相殺すれば課税所得金額が低くなります。

たとえば、特定口座(源泉徴収あり)で取引をし、ある年にA証券で20万円の譲渡益や利子・配当所得が出て、B証券で50万円の譲渡損失が出たとします。

A証券では20万円の利益を基準に税金が源泉徴収されますが、確定申告をして損益通算をすれば年間の損益はマイナス30万円なので税金はかかりません。

さらに、仮に翌年の1年間に株取引で70万円の譲渡益や利子・配当所得が出たとします。この場合、確定申告をして繰り越し済みの譲渡損失30万円と相殺すれば、70万円から30万円を引いた40万円を基準に課税されるだけで済みます。

譲渡損失が出た場合には、確定申告をして繰越控除を適用できるようにしておきましょう。翌年以降3年以内に譲渡益や利子・配当所得が出た場合に備えられ、税金を安くできる可能性があります。

株取引で損失が出たときの確定申告のやり方

株取引で利益が出て確定申告の義務が生じた場合や、譲渡損失が出て損益通算や繰越控除の適用を受ける場合、確定申告書の提出が必要です。

以下で、確定申告のやり方や必要書類を解説します。

申告方法は窓口・郵送・e-Taxの3種類

確定申告の方法は窓口・郵送・e-Taxの3種類です。それぞれ以下のメリット・デメリットがあるため、自身の状況に合った提出方法を選びましょう。

| 提出方法 | メリット | デメリット |

|---|---|---|

| 窓口 | ・わからない点があれば税務署の職員に質問しながら手続きできる |

・税務署の開庁時間しか手続きできない ・確定申告の時期は税務署が混雑して手続きに時間がかかる場合がある |

| 郵送 | ・窓口に行く手間や時間がかからない | ・書類に不備があると郵送のやり取りに時間がかかる |

| e-Tax |

・スマホやパソコンで確定申告書の作成、提出ができる ・原則24時間いつでも手続きができる ・添付書類を一部省略できる | ・e-Taxを使うためには事前の申請手続きが必要 |

確定申告期間は毎年2月16日~3月15日です。確定申告の義務がある場合は3月15日までに申告をしなければなりません。

なお、申告期限・納税期限の日付が土日祝日などの国民の休日にあたる場合、翌日または翌々日の月曜日が期限日となります。

また、確定申告の義務がない人が申告して税金の払い戻しを受ける還付申告の場合は2月15日以前でも手続きが可能です。

【関連記事】

確定申告書は郵送できる?郵送方法や封筒の書き方・注意点について解説

e-Tax(電子申告)で確定申告をするには?利用方法やメリット・デメリットについて解説

株取引で損失が出たときの確定申告で必要な書類

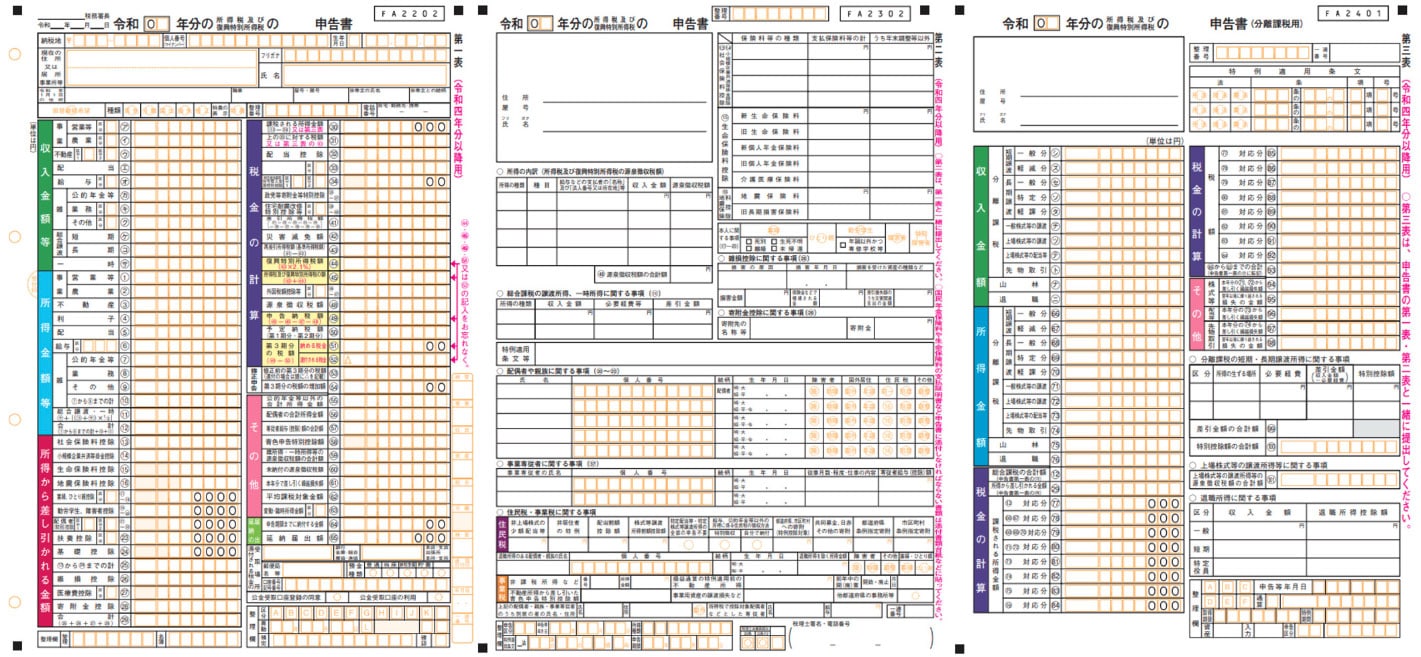

株取引の確定申告では、申告書第一表や第二表などを作成して提出します。損失が出たときに損益通算や繰越控除を行う際は、確定申告書付表の提出が必要です。

確定申告で必要な書類

- 株式などに係る譲渡所得などの金額の計算明細書

- 申告書第一表、第二表

- 申告書第三表

- 所得税及び復興特別所得税の確定申告書付表(上場株式などに係る譲渡損失の損益通算及び繰越控除用)

- 特定口座年間取引報告書

- マイナンバーおよび本人確認書類

上記のうち、特定口座年間取引報告書や本人確認書類は正本を提出する必要はありません。以前は、特定口座年間取引報告書の添付が必要でしたが、2019年4月1日より添付が不要となりました。

出典:国税庁「令和6年分 株式等の譲渡所得等の申告のしかた」

株取引で損失が出たときの確定申告書の書き方

確定申告書には、株取引で生じた所得金額を記入します。株取引で利益や譲渡損失が出た人は、金額がわかる書類が必要です。

特定口座で取引している場合は、証券会社から発行される特定口座年間取引報告書を参考に金額を記入しましょう。

ほかの所得がある場合も記入する必要があるので、会社員であれば勤務先から受け取る源泉徴収票を用意して給与額を記入します。

株取引の確定申告の場合、提出する確定申告書は一般的に第一表・第二表・第三表の3つです。

税務署の窓口で提出する場合や郵送で提出する場合は確定申告書に手書きで記入しましょう。e-Taxで確定申告書を作成・提出する場合はスマホやパソコンで入力します。

確定申告書は国税庁のサイトからダウンロードできます。

また、確定申告書の書き方を詳しく知りたい方は、以下の記事をご覧ください。

【関連記事】

【2025年最新】令和6年分確定申告書の見方と書き方を項目別にわかりやすく解説

株式投資をしている人が確定申告するときの注意点

株の損失を確定申告する際は、損益通算と繰越控除を利用することで還付金を受け取れます。

ただし、損益通算の措置を受けることで家族が払う税金が高くなってしまったり、保険料などが高くなってしまったりする場合があるので注意が必要です。

配偶者控除や扶養控除が受けられず税金が高くなる場合がある

確定申告をしていない場合、配偶者控除や扶養控除の判定基準となる合計所得金額には株取引による利益は含まれません。

しかし、確定申告をした場合、株取引で得た利益が控除の計算に含まれることになります。金額によっては配偶者控除や扶養控除の対象外となり、家族が払う税金が高くなる場合があるため、注意しましょう。

国民健康保険料や介護保険料が上がって負担が増える場合がある

確定申告をしていない場合は、国民健康保険料や介護保険料の計算に株取引による利益は含まれません。しかし、確定申告をした場合は株取引による利益を含めて計算するため、保険料が上がるケースも存在します。

たとえば、繰越控除の適用を受けるために確定申告する場合、繰り越し済みの譲渡損失と相殺すれば株取引で得た利益にかかる税金は安くなるかもしれません。ただし、それ以上に社会保険料が上がると家計の負担が重くなるので注意が必要です。

まとめ

株取引で譲渡損失が出た場合、確定申告の義務はありませんが、確定申告をして損益通算や繰越控除の適用を受けると税金が安くなる場合があります。

確定申告をして譲渡損失を繰り越せば、翌年以降に上場株式などの譲渡益や利子・配当所得が出た場合に相殺でき、損失の負担を軽減できます。

e-Taxで確定申告すれば自宅にいながらスマホやパソコンで手続きでき、確定申告書を手書きしたり税務署に行ったりする手間はかかりません。

確定申告の義務がある場合や義務がなくてもあえて申告したほうがいい場合は、忘れずに申告しましょう。

確定申告を簡単に終わらせる方法

確定申告に関する作業を効率化したいとお考えの方には、確定申告ソフト「freee会計」の活用がおすすめです。

freee会計には、以下のような機能があります。

- 銀行口座やクレジットカードを同期して出入金を自動入力

- 家計簿感覚でできる帳簿付け

- 確定申告時、税額控除の金額を自動算出

- e-tax(電子申告)対応でオンライン申告も可能

日々の経費管理から確定申告の対応まで、さまざまな作業を自動化して時間や手間を大幅に削減できます。

勘定科目も予測して入力できるため、慣れない人でも安心して使用いただけます。

また、確定申告の際には質問に回答すると税額控除の金額を自動算出できます。ご自身で面倒な計算をする必要がなく、スムーズな書類作成が可能です。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計を使うとどれくらいお得?

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

忙しい年度末の負担を減らすためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

株取引で確定申告が必要になる場合は?

株取引で利益が出た際に、確定申告の義務が生じる場合があります。また、譲渡損失が出た場合でも確定申告をしたほうがよいケースもあります。

詳しく知りたい方は「株取引で確定申告が必要になるケースとは?」をご覧ください。

株取引で損失が出ても確定申告をすべき?

株取引で譲渡損失が出た場合は、確定申告の義務はありませんが、確定申告すると税金が安くなるケースがあります。

詳しく知りたい方は「株取引で損失が出たら義務がなくても確定申告をすべき理由」をご覧ください。

監修 内山貴博(うちやま たかひろ) 1級FP技能士・CFP

大学卒業後、証券会社の本社で社長室、証券業務部、企画グループで5年半勤務。その後FPとして独立。金融リテラシーが低く、資産運用に保守的と言われる日本人のお金に対する知識向上に寄与すべく、相談業務やセミナー、執筆等を行っている。

日本証券業協会主催「投資の日」イベントや金融庁主催シンポジウムで講師等を担当。

2018年に日本人の金融リテラシー向上のためのFPの役割について探求した論文を執筆。