監修 安田亮 公認会計士・税理士・1級FP技能士

会社員は、確定申告の必要のないケースがほとんどです。しかし、中には確定申告をしなければならない場合や、確定申告をしたほうが有利な場合もあります。

基本的にはお勤め先で年末調整をするため、「確定申告のやり方がわからない」という方は少なくないでしょう。

本記事では、会社員でもどのようなときに所得税の確定申告が必要なのかと、確定申告の対象者や、確定申告の仕方について解説します。

目次

- 会社員でも確定申告が必要な人

- 給与が2,000万円を超えている場合

- 副業や株式売買などをしている場合

- 2ヶ所以上から得ている所得が20万円を超える場合

- 確定申告によって得をする人

- ふるさと納税や寄附をした人

- 医療費または対象医薬品の購入費が一定額を超える人

- 年末調整で控除の申告漏れがあった人

- 年末調整後に対象となる控除が増えた人

- 住宅ローンを組んだ人

- 家を売って損をした人

- 経費合計が給与所得控除額の半分以上だった人

- 確定申告はいつまでにすればいい?

- 通常は所得のあった年の翌年2月16日から3月15日まで

- 還付申告は申告対象年の翌年1月1日から5年間

- 確定申告の方法

- 確定申告に必要な書類

- 確定申告の提出方法

- 【事例で解説】会社員の確定申告のやり方

- ふるさと納税の寄付を6自治体以上行った場合

- 副業による所得が20万円を超えた場合

- 高額な医療費を支払った場合

- マイホームを購入して1年目の場合

- 確定申告をしないと発生するペナルティとは

- 申告せずに期限を超過した場合

- 期限までに納税できなかった場合

- 不正な手段で納税をしなかった場合

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

会社員でも確定申告が必要な人

確定申告とは、1年間のすべての所得を計算し、納税額を算出して申告、納税する手続きです。

会社員のうち、以下の条件に該当する場合は個人で確定申告をする必要があります。

会社員でも確定申告が必要な人

- 給与の年間収入金額が2,000万円を超える人

- 1ヶ所から給与の支払いを受けている人で、給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

- 2ヶ所以上から給与の支払いを受けている人で、主たる給与以外の給与の収入金額と給与所得及び退職所得以外の所得の金額の合計額が20万円を超える人

- 同族会社の役員などで、その同族会社から貸付金の利子や資産の賃貸料などを受け取っている人

- 災害減免法により源泉徴収の猶予などを受けている人

- 源泉徴収義務のない者から給与等の支払いを受けている人

- 退職所得について正規の方法で税額を計算した場合に、その税額が源泉徴収された金額よりも多くなる人

上記のうち、1つでもあてはまる場合は確定申告の義務があるため、申告の期限以内に手続きを行わなければなりません。

なかでも、会社員の方で該当する可能性が高い3つのケースについて見てみましょう。

出典:国税庁「給与所得者で確定申告が必要な人」

給与が2,000万円を超えている場合

給与が2,000万円を超えている会社員は、会社で行う年末調整の対象となりません。

配偶者控除や社会保険料控除などの所得控除が差し引かれず、所得税の精算がされないため、自ら確定申告を行う必要があります。

なお、年収2,000万円超になると、配偶者特別控除の対象外です。生命保険料控除や寄附金控除など年収に関わらず適用される所得控除を漏れなく申告し、税の負担を軽くしましょう。

副業や株式売買などをしている場合

副業や株式売買をしている人など、本業以外の部分で20万円超の所得金額がある場合は、確定申告をしなければなりません。

確定申告をしないと「脱税」とみなされ、本来納めるべき納税額との差額を追徴課税されるほか、無申告加算税や延滞税が科せられる可能性もあります。

さらに、悪質な脱税行為とみなされた場合は重加算税が発生することもあり、最悪の場合は刑事罰の対象となります。

本来支払うべき税金以上の金額を納めなければならなくなる可能性が高いので、漏れなく確定申告をしましょう。

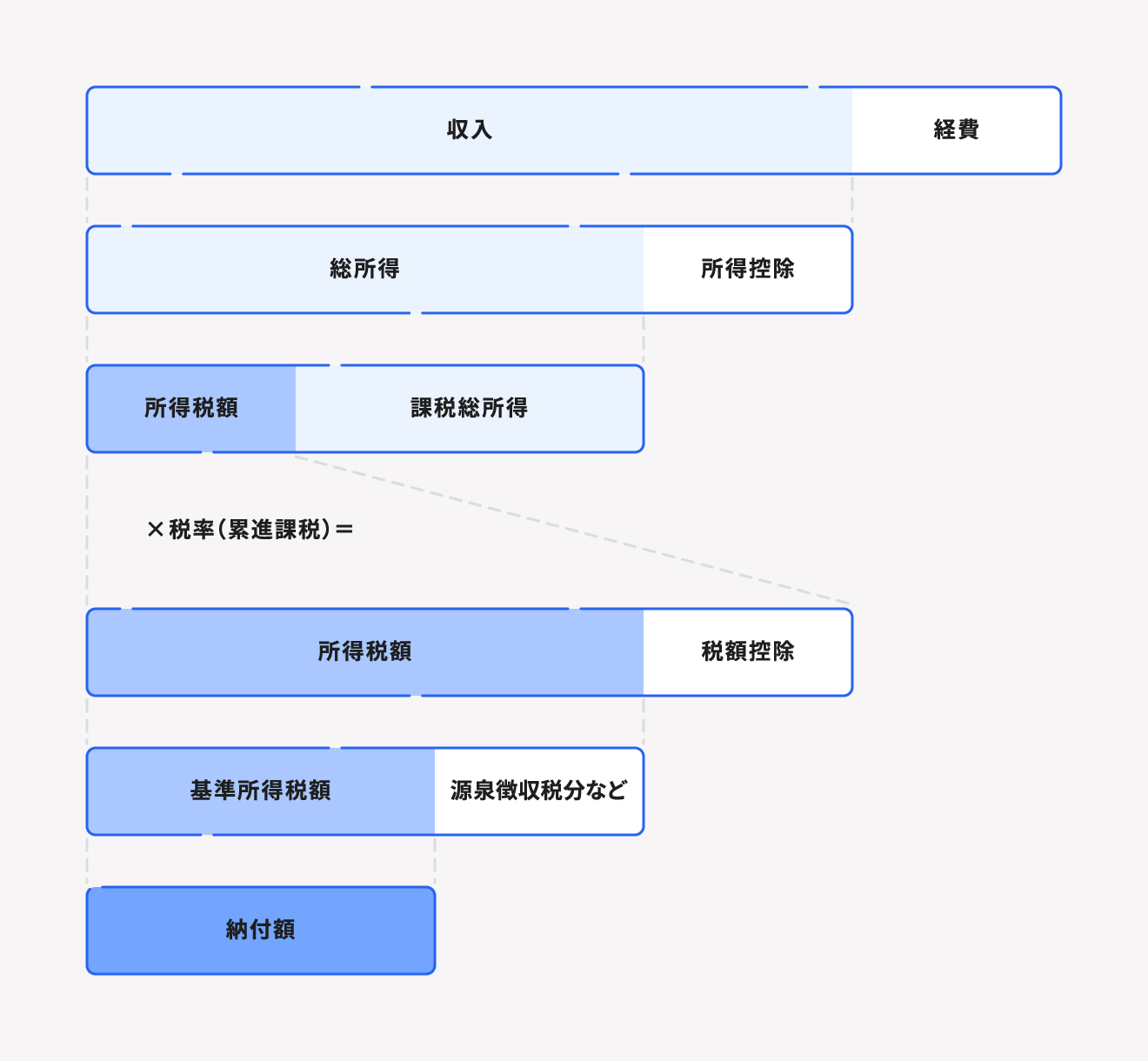

副業による所得は、本業によって得られた所得とあわせて、基本的に所得税の課税対象となります。負担すべき所得税は、必要経費を除いた所得の合計額から所得金額に応じた控除額を差し引きし、税法上で定められた税率を掛けて算出します。

給与所得者で年末調整が行われている場合には、算出した所得税額から事前に納付済の所得税を差し引いた金額が、納付すべき分となります。

【関連記事】

確定申告しないとどうなるの? 無申告のペナルティと対処法を解説

所得税率の速算表

課税される所得金額に応じて、以下の通り、税率が決まります。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

納付所得税の算出方法

(課税所得の総額)× 税率% − 控除額 = 納付額

例:会社員としての課税所得400万円、副業での課税所得が100万円ある場合

(400万円+100万円)× 20% - 427,500円 = 572,500円

日本では累進課税制度が採用されているため、所得に伴って段階的に税率も高くなります。

2ヶ所以上から得ている所得が20万円を超える場合

2ヶ所以上から給与所得を受け取っている人は、本業の会社以外からの所得が20万円を超える場合は確定申告の対象となります。

ただし、以下の2つの条件にあてはまる場合は、確定申告は不要です。

確定申告が不要になる条件

- 給与所得の収入金額から、雑損控除・医療費控除・寄附金控除・基礎控除以外の各所得控除の合計額を差し引いた金額が150万円以下であること

- 上記に加えて、給与所得及び退職所得以外の所得の金額の合計額が20万円以下であること

自分が上記に該当するかどうかの判断が難しい場合は、税務署に相談してみましょう。

出典:国税庁「確定申告が必要な方」

確定申告によって得をする人

確定申告によって算出された納税額より、すでに納めた金額が少なければ追加分を払い、納税額が多ければ納めすぎた分が還付されます。

確定申告は所得があるすべての人の義務ではありません。しかし、医療費控除や地震保険料控除などは年末調整で反映されないため、会社員の場合でも確定申告を行う必要があります。

以下で、会社員が確定申告によって得をする7つのケースを紹介します。

ふるさと納税や寄附をした人

ふるさと納税による控除を受けるには、以下の2つの方法があります。

ふるさと納税による控除を受けるための方法

- ワンストップ特例制度

- 確定申告

ワンストップ特例制度は、確定申告が不要な給与所得者であり、寄附先が5自治体以内である人に限り適用されます。

ワンストップ特例制度を利用するには、各自治体から送付される「ふるさと納税ワンストップ特例の申請書」を提出する必要があります。確定申告をせずに、ふるさと納税分の寄附金控除が受けられるのがメリットです。

ただし、ワンストップ特例制度の利用条件を満たさない場合は確定申告が必要です。

ふるさと納税以外にも、国や地方公共団体、認定NPO法人などに寄付した場合に寄附金控除を受けられます。「その年に支出した特定寄附金の合計額」、または「その年の総所得金額などの40%相当額」のどちらか低い方から2,000円差し引いた額が控除されます。

医療費または対象医薬品の購入費が一定額を超える人

医療費控除とは、年間(1月1日から12月31日)の医療費が一定額を超える場合、所得控除の対象となる制度です。以下の計算式によって、医療費控除の金額を算出します。

医療費控除の金額=(実際に支払った医療費の合計額 − 保険金などで補てんされる金額) − 10万円

生命保険による給付金や公的保険の高額療養費・出産育児一時金などが支給されない場合は、「年間の医療費が10万円を超えるかどうか」が目安です*。

なお、支払った医療費の合計額には、納税者本人の医療費だけでなく、配偶者や扶養している家族の医療費も含まれます。

また、「セルフメディケーション税制」という特例もあり、12,000円を超える対象医薬品を購入した場合は所得控除を受けられます。通常の医療費控除とセルフメディケーション税制のいずれかを選択し、適用を受けるためには必ず確定申告を行いましょう。

通常の医療費控除とセルフメディケーション税制の違いは、下表の通りです。

| 医療費控除 | セルフメディケーション税制 | |

|---|---|---|

| 対象となるもの | 医療機関での診療費や薬代、交通費など | 特定一般用医薬品など (スイッチOTC医薬品) |

| 控除の上限 | 200万円 | 88,000円 |

| 利用条件 | 年間の医療費から給付金などを差し引いた額が10万円(または所得の5%)を超える場合 | 対象医薬品を年間12,000円以上購入した場合 健康診断や予防接種など、健康の保持増進・疾病の予防などに取り組んでいる |

医療機関などに頻繁に通い、高額な医療費がかかっている場合は「通常の医療費控除」、対象となる市販薬をよく購入する場合は「セルフメディケーション税制」を活用しましょう。

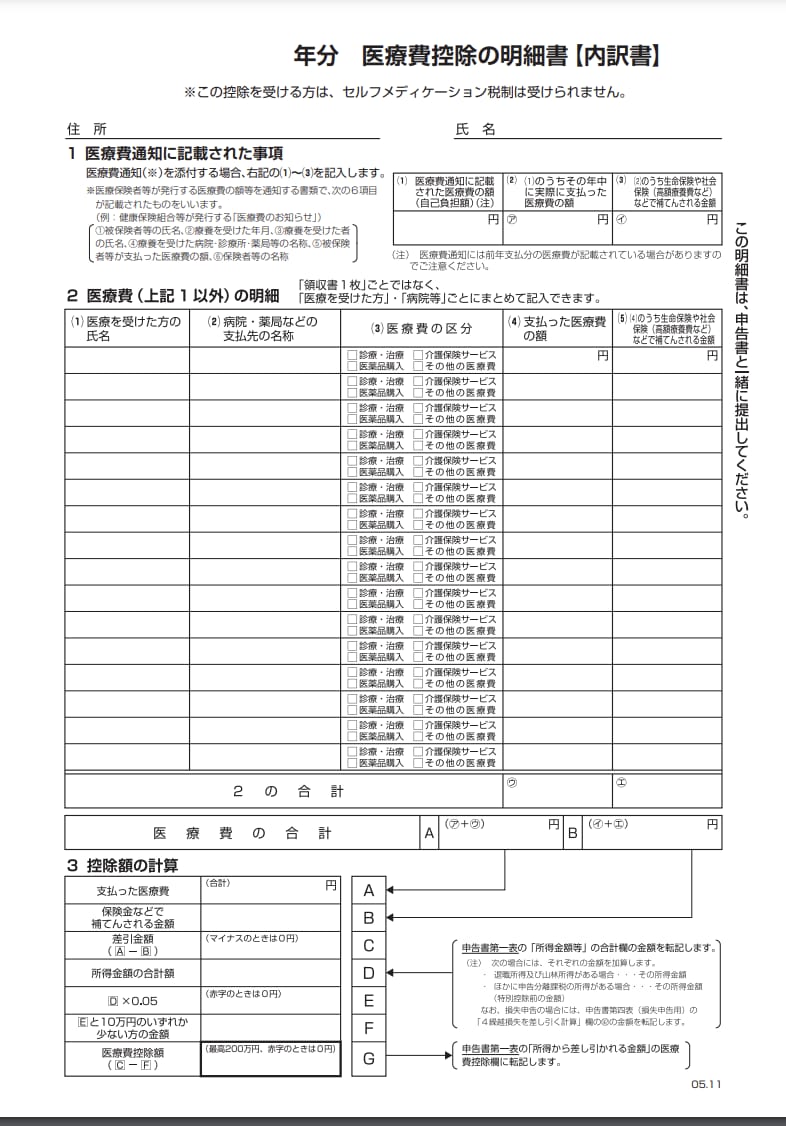

申告する際は、「医療費控除の明細書」または「セルフメディケーション税制の明細書」を作成し、確定申告書に添付します。医療費通知がある場合は、医療費控除の明細書の記載を簡略化できます。

※その年の総所得金額等が200万円未満の人は、総所得金額等の5パーセントの金額を超えるかどうかが目安となります

出典:国税庁「医療費を支払ったとき(医療費控除)」

年末調整で控除の申告漏れがあった人

「年末調整の際に控除書類を提出し忘れた」など、控除の申告漏れがあった場合、後から確定申告を行うことで訂正できます。その際、会社が発行する「年末調整済の源泉徴収票」が必要です。

なお、家族にフリーランスや自営業の方がいる場合、収入の変動によって配偶者控除や配偶者特別控除、扶養控除が適用されるかどうかが変わります。

配偶者の年間の合計所得金額が48万円以下の場合は、「配偶者控除」、48万円超133万円以下の場合は「配偶者特別控除」を受けられる可能性があります。

配偶者以外の扶養親族がいる場合、年間の合計所得金額が48万円以下であれば、扶養親族の年齢や同居の有無に応じて「扶養控除」が適用されます*。

(※)扶養親族の所得は給与のみの場合は「給与収入が103万円以下」であること

年末調整後に対象となる控除が増えた人

所得税法では、その年の12月31日時点の状況に基づいて、配偶者控除や扶養控除の判定を行います。

ただし、年末調整はその年の最後の給与を支払う際に行うため、「年末調整後、12月31日までに扶養親族の状況が変わる」というケースが起こり得ます。

結婚や子どもの就職などによって、年末調整後に扶養親族が増えたり減ったりした場合、年末調整のやり直しが可能です。「給与所得者の扶養控除等(異動)申告書」を提出することで年末調整をやり直せますが、期限は翌年の1月末日までです。

なお、年末調整のやり直しをしない場合、納税者本人が確定申告を行うことで所得税の還付を受けられます。

住宅ローンを組んだ人

住宅ローンを組んでマイホームを購入したりリフォームしたりする場合、住宅ローン控除によって所得税の減税を受けられる可能性があります。

ただし、住宅ローン控除を受けるには、床面積や居住状況など一定の条件を満たさなければなりません。住宅ローン控除による控除額は、住宅ローンなどの年末残高の合計額をもとに算出します。

なお、住宅ローン控除を受けるための確定申告は1年目のみ必要で、2年目以降は年末調整の対象です。会社員であっても、控除を受ける最初の年分は確定申告が必要なので、忘れずに手続きを行いましょう。

家を売って損をした人

家を売った際に住宅ローンが残って損をしてしまった場合、以下の条件を満たせば控除を受けられる可能性があります。

家を売って損をした場合でも控除を受けられる条件

- 住宅を5年以上所有していた

- 住宅ローンが10年以上残っている

- マイホームの譲渡価格が、2の住宅ローン残高を下回っている

- 合計所得が3,000万円以下

- 住宅を売った相手が親族以外

控除を受ける際には、居住用財産の譲渡損失の金額の明細書《確定申告書付表》が必要なので、確定申告時期にあわせて用意しておきましょう。

また、不動産を買い替えるときに負担となる税金を将来に繰り延べることができる「買い替え特例」も要件を満たせば利用できます。

経費合計が給与所得控除額の半分以上だった人

年間の経費合計が、給与所得控除額の半分以上(最高125万円)である場合、確定申告をすることで超過分の金額を所得金額から差し引くことができます。この制度を「特定支出控除」といいます。

給与所得の金額は、給与等の収入金額から給与所得控除額を差し引いて算出されます。給与所得控除額は、以下の通り、給与等の収入金額に応じて決まります。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

|---|---|

| 1,625,000円以下 | 550,000円 |

| 1,625,001円~1,800,000円 | 収入金額 × 40% - 100,000円 |

| 1,800,001円~3,600,000円 | 収入金額 × 30% + 80,000円 |

| 3,600,001円~6,600,000円 | 収入金額 × 20% + 440,000円 |

| 6,600,001円~8,500,000円 | 収入金額 × 10% + 1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

給与所得・特定支出控除の算出方法

- 給与所得の金額 = 給与収入 - 給与所得控除額

- 特定支出控除額 = その年の特定支出の合計額 - 給与所得控除額の1/2

- 特定支出控除を利用した給与所得=給与等の収入金額 - (給与所得控除額 + 特定支出控除額)

例:年収900万円・給与所得控除額195万円・特定支出110万円あった場合

- 給与所得控除額の1/2: 195万円(給与所得控除)÷ 2 = 975,000円

- 特定支出控除額: 1,100,000円(特定支出)- 975,000円 = 125,000円

- 給与所得額: 9,000,000円(年収)-(1,950,000円 + 125,000円)= 6,925,000円

特定支出(経費)として確定申告できるものは下記を参考にしてください。

| 項目 | 内容 |

|---|---|

| 通勤費 | 通勤に必要な交通機関を利用するための支出 |

| 転居費 | 転勤を伴う転居に必要な支出 |

| 研修費 | 職務の遂行に直接必要な知識や技術を習得するための研修に必要な支出 |

| 資格取得費 | 職務に直接必要な資格を取得するために必要な支出 |

| 帰宅旅費 | 単身赴任などで自宅と勤務地または居所との間の旅行に必要な支出 |

| 勤務必要経費 | 図書費:職務に関連する図書を購入する際に必要な支出 衣服費:勤務場所において着用する衣服を購入する際に必要な支出 交際費:得意先、仕入先などの職務上関係のある方に対する接待などに必要な支出 |

確定申告はいつまでにすればいい?

確定申告をしなければならない人は、申告の期限までに手続きしましょう。確定申告は期限に遅れた場合でも行えますが、ペナルティとして納税額が加算されるため注意が必要です。

万が一申告期限を過ぎてしまった場合は、1日でも早く対応して追加の納税額を抑えるようにしてください。

通常は所得のあった年の翌年2月16日から3月15日まで

確定申告の提出期間は、所得があった年の翌年2月16日から3月15日までです。

確定申告する義務がある人で、期限までに提出できなかった場合は、無申告加算税が課せられるため注意が必要です。

確定申告や、それに伴う各種控除の申請に必要な書類については、記事後半の「確定申告の方法」をご覧ください。

【関連記事】

【2025年最新】令和6年分の確定申告期間はいつまで?期限を過ぎた場合の対処法を解説

還付申告は申告対象年の翌年1月1日から5年間

還付申告の対象者に該当する場合、申告対象年の翌年1月1日から12月31日まで5年間、いつでも書類を提出することが可能です。

確定申告の義務がある場合とは異なり、還付申告には手続きの期限遅延などに対するペナルティはありません。ただし、5年を過ぎると還付を受けられなくなるため気をつけましょう。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

確定申告の方法

確定申告は、確定申告書を作成のうえ、翌年の2月16日から3月15日までに必要書類を提出しなければなりません。

会社員が確定申告する場合の一般的な提出方法や必要書類について説明します。

確定申告に必要な書類

会社員が確定申告する際、必要書類は主に以下の通りです。

確定申告に必要な書類

- 確定申告書

- 源泉徴収票

- 控除に関する書類(生命保険料控除証明書や医療費の領収書など)

- マイナンバーカード(オンラインで申告する場合)

- 銀行口座の情報(還付を受ける場合)

医療費控除や住宅ローン控除など、受ける控除によって必要な書類が異なります。また、源泉徴収票は、一般的に年末調整が行われる12月から1月にかけて発行されるため、大切に保管しましょう。

【関連記事】

【2025年最新】確定申告の必要書類・添付書類、準備するものをケース別にわかりやすく解説

確定申告の提出方法

確定申告書の提出方法には、以下の3つがあります。それぞれにメリット・デメリットがあるので、自分に合った方法を選びましょう。

確定申告の提出方法

- 税務署に直接持ち込む

- e-Taxを利用する

- 郵送する

e-Taxを利用した申告方法では、自宅のパソコンから確定申告書を済ませることができ、税務署に提出に行く時間や郵送する手間がかかりません。また、2019年1月からはスマートフォンによる確定申告も可能になりました。

e-Taxはオンラインで手続きができるのでとても便利ですが、手続きには原則としてマイナンバーカードが必要です。マイナンバーカードの取得には、申請から1ヶ月程度かかるので、早めに取得手続きを済ませるようにしましょう*。

(※)ID・パスワード方式を利用する場合には、マイナンバーカードは不要です。

【関連記事】

「確定申告書は郵送できる?提出方法とそれぞれの特徴・注意点について解説」

「e-Tax(電子申告)で確定申告をするには?利用方法やメリット・デメリットについて解説」

【事例で解説】会社員の確定申告のやり方

初めて確定申告をする際、「どんな書類が必要なのか」「どのように提出すればよいのか」迷う人は少なくないでしょう。会社員の確定申告の方法について、4つの事例を挙げて説明します。

会社員の確定申告の事例

- ふるさと納税の寄附を6自治体以上行った場合

- 副業による所得が20万円を超えた場合

- 高額な医療費を支払った場合

- マイホームを購入して1年目である場合

ふるさと納税の寄付を6自治体以上行った場合

ふるさと納税の寄附先が、5自治体を超えて寄附した場合は自分で確定申告を行わなければなりません。

寄附金控除を受けるために必要な書類は、以下の通りです。

寄付金控除を受けるために必要な書類

- 所得税の確定申告書 第一表・第二表

- 寄附した団体から交付された「寄付金受領証(領収書)」

書類の場合、「寄附金控除」の欄に納税合計額から2,000円を差し引いた額を記入します。オンラインの場合、画面にしたがって寄附金受領証の内容を入力してください。

【関連記事】

「確定申告でふるさと納税の控除を受けるには?やり方や必要書類についても解説」

副業による所得が20万円を超えた場合

所得税法では、所得は10種類に区分されます。副業による収入が20万円を超える場合、どの所得に該当するかを確認し、自分に適した確定申告をしましょう。

| 給与所得 | 会社員や役員が支払いを受ける給料や賃金、賞与などの所得 |

|---|---|

| 事業所得 | 農業や小売、サービス業などの事業によって得た所得 |

| 不動産所得 | 土地や建物などの貸付による所得 |

| 譲渡所得 | 土地や建物、株式などの資産を譲渡することで得た所得 |

| 退職所得 | 退職によって会社から支給される退職手当など |

| 利子所得 | 預貯金や公社債・合同運用信託などの収益の分配に係る所得 |

| 配当所得 | 株式などの配当や投資信託などの収益の分配などに係る所得 |

| 山林所得 | 山林を伐採して譲渡したり立木のまま譲渡することで得る所得 |

| 一時所得 | 利子所得や譲渡所得に該当しない一時の所得(賞金品や保険の満期返戻金など) |

| 雑所得 | 事業所得や給与所得などに該当しない所得 |

副業でアルバイトをするなら「給与所得」、大家として家賃収入を得ているなら「不動産所得」に該当します。

たとえば、「データ入力の仕事を請け負って収入を得ている」場合、継続性や営利性などから事業所得か雑所得かを判断します。どちらの所得にしなくてはいけない、などの決まりはありません。

事業所得の場合は「青色申告」または「白色申告」、雑所得の場合は「白色申告」で手続きするため、以下の書類を作成してください。

副業の確定申告に必要な書類

- 所得税の確定申告書 第一表・第二表

- (青色申告の場合)青色申告決算書

- (白色申告の場合)収支内訳書

確定申告書の第一表の「収入金額等」欄のうち、該当する所得の種類に記入します。「所得金額等」の欄には経費などを差し引いた金額を記入しましょう。

なお、副業による収入が営利を目的とした継続的なものである場合、「業務に係る雑所得」となります。前々年分の業務に係る雑所得の収入金額が1,000万円を超える場合は、総収入金額や必要経費の内容を記載した「収支内訳書」が必要です。

事業所得の場合、青色申告または白色申告のいずれかで手続きできます。青色申告の場合、複式簿記での帳簿などの一定の条件を満たせば、最大65万円の特別控除を受けられます。

【関連記事】

「会社員の副業はいくらから確定申告が必要?副業の開始前に知るべき手続きや注意点について解説」

高額な医療費を支払った場合

1年間で高額な医療費を支払った場合、以下の必要書類を提出し、医療費控除を受けましょう。

医療費控除に必要な書類

- 所得税の確定申告書 第一表・第二表

- 「医療費控除の明細書」または「医療費通知」

以下のように、医療費控除の明細書には、「医療を受けた人」「病院等」ごとに支払った医療費の額を記入します。

国税庁の確定申告書作成コーナーで領収書から入力する方法や、医療費集計フォームに入力したデータを読み込む方法があります。

また、たとえば共働きで税金を別々に納めていたとしても、「生計を一にしている」ならば医療費控除は夫婦いずれかにまとめて申告できます。

【関連記事】

「医療費控除とは?対象となる費用や申請方法について解説」

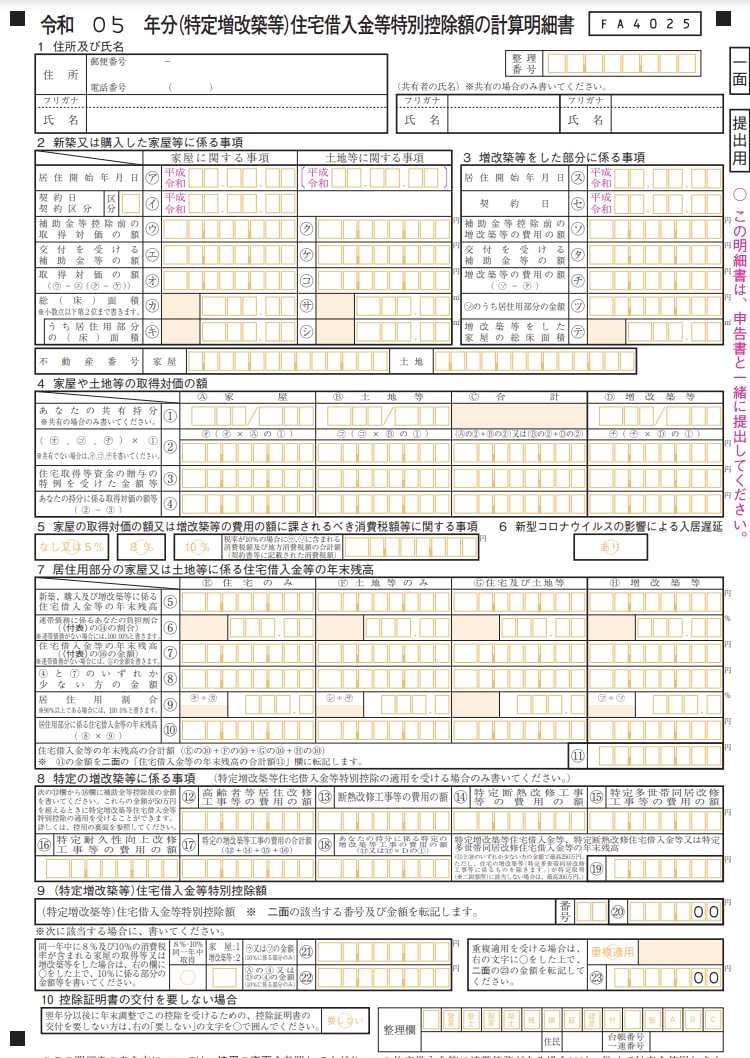

マイホームを購入して1年目の場合

住宅ローンを組んで1年目の確定申告では、主に以下の書類が必要です。

住宅ローン控除申請に必要な書類

- 所得税の確定申告書 第一表・第二表

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅取得資金に係る借入金の年末残高等証明書

- 家屋の登記事項証明書

- 住宅の工事請負契約書の写しまたは売買契約書の写し

マイホームを新築で購入した場合、「(特定増改築等)住宅借入金等特別控除額の計算明細書」のうち、以下に記載した項目に情報を記入します。

記入するべき項目

- 住所及び氏名

- 新築または購入した家屋等に係る事項(家屋・土地等)

- 家屋や土地等の取得対価の額(家屋・土地等・合計)

- 家屋の取得対価の額または増改築等の費用の額に課されるべき消費税額等に関する事項

- 居住用部分の家屋または土地等に係る住宅借入金等の年末残高

- (特定増改築等)住宅借入金等特別控除額

上記の書類のほか、住宅ローン控除の条件に応じて、別途必要な書類もあります。人によって提出しなければならない書類が異なるため、早めに準備して、不明な点は確定申告会場や税務署の窓口で相談しましょう。

【関連記事】

「住宅ローン控除を受けるための確定申告手順や必要書類を解説」

確定申告をしないと発生するペナルティとは

確定申告をしなければならない人が、決められた期限までに申告をしなかった場合、どのようなペナルティが発生するのでしょうか。確定申告をしなかった場合に発生するペナルティについてケース別に紹介します。

申告せずに期限を超過した場合

確定申告書を法律で定められた期日までに提出しなかった場合、本来納付するべき金額に加えて、「無申告加算税」が課せられます。

正当な理由がなく申告期限を経過した場合、納付すべき税額に対して50万円までは15%、50万円を超える部分には20%を乗じた金額がかかります。

しかし、税務署の調査を受ける前に自主的に期限後に申告をした場合は、5%の割合を乗じて計算した金額に軽減されます。

期限までに納税できなかった場合

延滞税とは、法律で定められた期日までに税金を支払っていない場合に、ペナルティとして課せられる国税です。この延滞税は、支払い期限の翌日から納付する日までの日数に応じて加算されていきます。

そのため、「期限が過ぎてしまったから、また今度の機会に支払おう」と後回しにしてしまうと、納税額が増えてしまうので注意が必要です。

不正な手段で納税をしなかった場合

脱税とは、納税義務があるにも関わらず、帳簿類や申告書の改ざんなどの不正な手段を用いて納税義務を免れることです。この行為は重大な犯罪であり、「5年以下の懲役もしくは500万円以下の罰金、または、その両方」が課されます。

【関連記事】

「確定申告しないとどうなるの? 無申告のペナルティと対処法を解説」

「確定申告の内容を間違えたらどうする?訂正申告・修正申告・更正の請求の違いや申告方法について解説」

まとめ

会社員は、基本的に会社が年末調整を行うため、確定申告に馴染みのない人も少なくありません。

しかし、場合によっては確定申告の義務があったり、還付申告によって税金が戻ってきたりするケースもあるため確認しておきましょう。なお、還付申告に関しては過去5年分まで申告できるため、忘れずに手続きしてください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

会社員で確定申告が必要な人は?

給与が2,000万円を超える人や副業などで一定額以上稼いでいる人などは、会社員であっても確定申告しなければなりません。

会社員で確定申告する義務がある人について詳しく知りたい方は、「会社員でも確定申告が必要な人」をご覧ください。

会社員で確定申告を行うことで得する人とは?

高額な医療費を負担した人やふるさと納税を行った人、マイホームのためにローンを組んだ人などは、確定申告をすることで納めすぎた税金が戻ってくる可能性があります。

会社員でも確定申告によって得をする場合について詳しく知りたい方は、「確定申告によって得をする人」をご覧ください。

監修 安田亮(やすだ りょう) 公認会計士・税理士・1級FP技能士

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。