監修 北田 悠策 公認会計士・税理士

タワマン節税はタワーマンションの購入により、相続税対策を行う方法です。タワマン節税の仕組みと、2024年1月からの新しい評価方法を解説します。

タワーマンションは開放的な空間・眺望・立地などから人気が高く、相続税対策にも活用されてきました。

しかし、2024年1月1日からは評価方法が見直されています。相続税対策にタワーマンションを活用する際は、見直された内容も把握しましょう。

目次

無料で30日間お試しできる会計ソフト freee会計

タワマン節税(タワーマンション節税)とは

相続対策では、不動産を活用するケースが多く存在します。これは、現金や有価証券などの相続評価が基本的に相続開始時の時価が基準となる一方、不動産は時価ではなく、路線価(土地の部分)や固定資産税評価額(建物の部分)が基準となるためです。

たとえば、購入した不動産の相続税評価額が物件の時価よりも7~8割ほど低ければ、それだけ相続税の課税基準となる金額が低くなります。結果として、相続税の節税につながる仕組みです。

特に、タワーマンションは1棟の物件に多くの戸数があり、1戸当たりの土地の相続税評価額は低くなる傾向にあります。

また、タワーマンションは、高層階ほど市場価値が高くなりやすい物件です。このような特性から、タワーマンションを活用した節税が注目されました。

タワーマンション購入で節税が期待できる3つの仕組み

タワマン節税の仕組み

- 1戸あたりの相続税評価額が抑えられる

- 高層階ほど購入価額と相続税評価額の差が大きい

- 小規模宅地等の特例が適用されるケースが多い

1 1戸あたりの相続税評価額が抑えられる

マンションの土地部分(敷地権)の相続税評価額は、次の式で計算されます。

タワーマンションの平均総戸数は300戸ほどといわれており、1棟に1,000戸を超えるタワーマンションも珍しくありません。

戸数が多くなるほど1戸当たりの敷地権割合は低くなり、土地の相続税評価額も少なくなる仕組みです。

2 高層階ほど購入価額と相続税評価額の差が大きい

タワーマンションの高層階は、部屋から街が一望できる、美しい夜景が見られるなどの眺望の良さから、人気の高い物件です。

しかし、固定資産税評価額は専有面積や建物の材料、施工方法などによって決定され、高層階の市場価値が反映されるわけではありません。

物件によっては相続税評価額が市場価格よりもかなり低い価額となる場合もあることから、タワーマンションの購入により、相応の節税効果が見込めます。

3 小規模宅地等の特例が適用されるケースが多い

小規模宅地等の特例では、亡くなった人の自宅や事業に用いられた宅地の評価額が、一定の要件のもとで減額されます。

たとえば、

タワーマンションはひとつの敷地に対する戸数が多く、敷地権割合も低くなりやすい点が特徴です。所有する住戸の面積が小規模宅地等の特例の対象となる場合も多くなることから、相続税評価額を抑えやすい利点があります。

2024年に変更されたタワーマンション評価方法の内容

2024年1月1日以降、相続や遺贈、贈与で取得した居住用区分所有財産は、次の評価方法で評価額が計算されます。

居住用区分所有財産の評価方法

- 評価額=土地(敷地利用権)の価額+建物(区分所有権)の価額

- 土地(敷地利用権)の価額=敷地全体の価額×敷地権割合×区分所有補正率

主な変更点は、従来の土地と建物の計算式に「区分所有保有率」が加わった点です。区分所有補正率には、建物の総階数や所在階が指数のうちに含まれています。この変更により、市場価格と相続税評価額の乖離の是正を図っています。

区分所有補正率の計算の仕方

| 項目 | 計算方法 |

| 評価乖離率 | 評価乖離率=A + B + C + D + 3.220 ・A:一棟の区分所有権物の築年数 × △0.033 ・B:一棟の区分所有建物の総階数指数 × 0.239 ・C:一室の区分所有権等に係る専有部分の所在階 × 0.018 ・D:一室の区分所有権等に係る敷地持分狭小度 × △1.195 |

| 評価水準 | 評価水準(評価乖離率の逆数)=1 ÷ 評価乖離率 |

| 区分所有補正率 | ・評価水準<0.6:評価乖離率 × 0.6 ・0.6≦評価水準≦1:補正なし ・1<評価水準:評価乖離率 |

評価乖離率は、築年数や総階数指数(地階を含まない総階数を33で割った数値)、部屋のある所在階などをもとに計算します。その評価乖離率の逆数を「評価水準」として、区分所有補正率を計算する仕組みです。

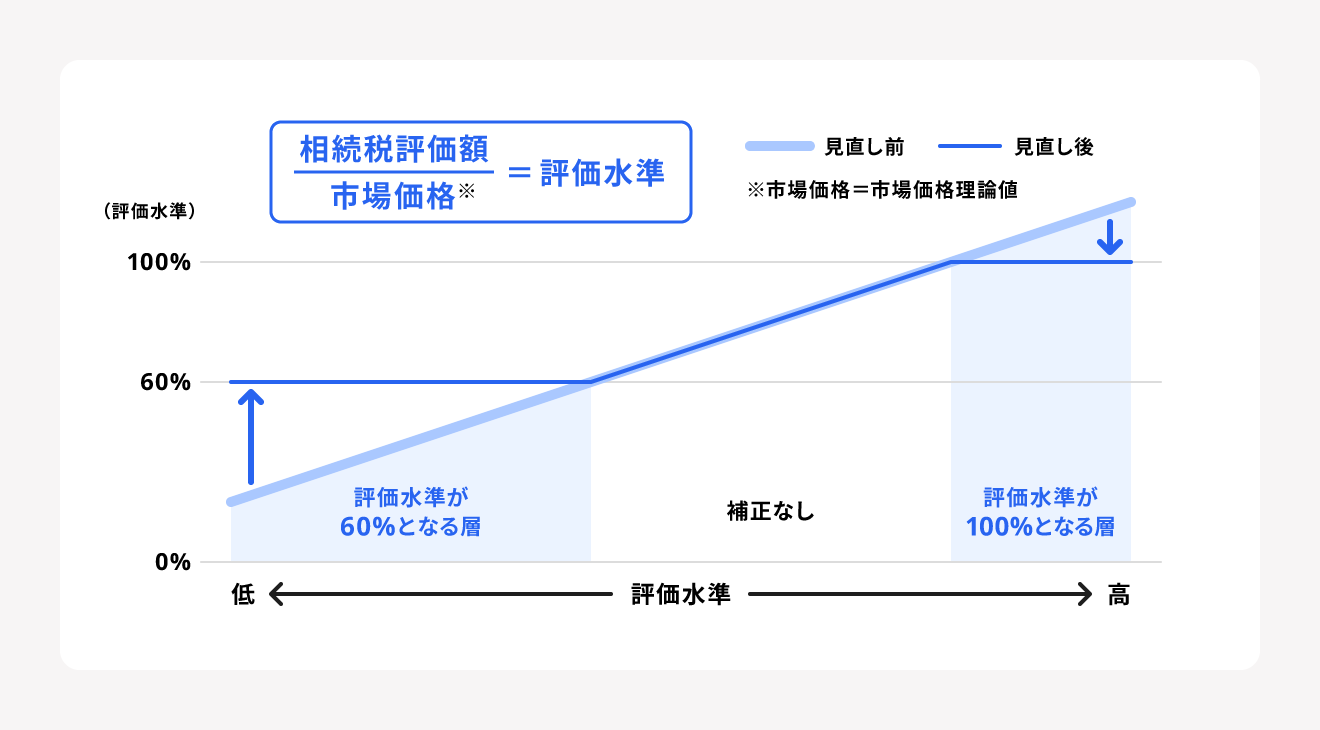

評価水準が0.6未満の場合、市場価格との乖離が大きいと考えられるので、区分所有補正率の計算により相続税評価額が引き上げられます。評価水準が0.6から1であった場合は、区分所有補正率による補正は適用されません。

一方、評価水準が1を超える場合には市場価格を超えていると考えられるため、区分所有補正率の計算により、相続税評価額は引き下げられます。

2024年からタワーマンションの評価方法が改正した理由

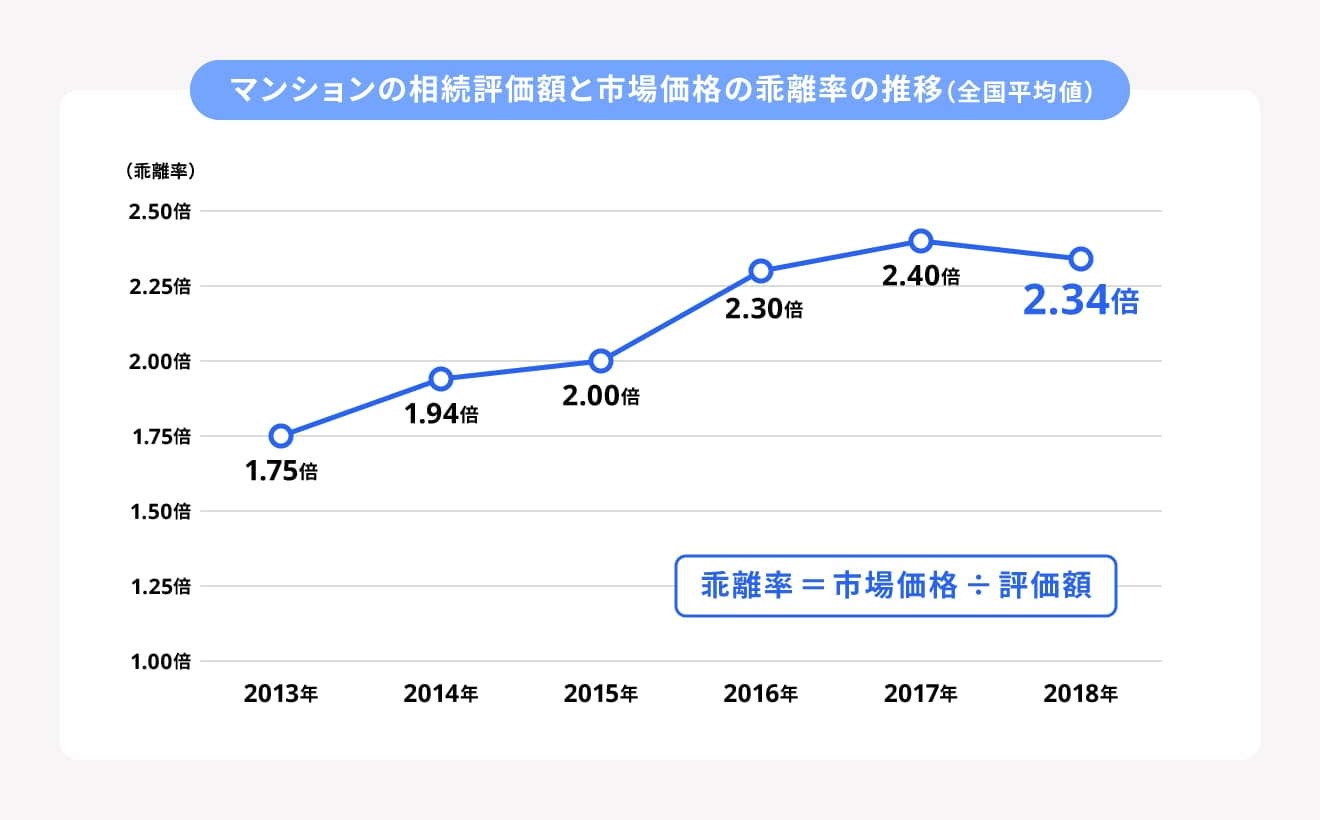

国税庁の「マンションに係る財産評価基本通達に関する有識者会議について」で報道発表された資料によると、マンションの相続評価額と市場価格の乖離率は2018年で2.34倍まで拡大しました。

マンションの相続税評価額と市場価格の乖離には、建物の評価額に市場価格に含まれる「総階数」や「所在階」などが考慮されていない点が理由に考えられます。タワーマンションでは、敷地持分が狭小となってしまう点も問題です。

上記の理由から、築年数や総階数指数、所在階や敷地持分狭小度を考慮した評価乖離率を計算し、そこから評価水準をもとに、区分所有補正率による補正を行う新たな評価方法が開始しています。

評価方法の改正のイメージ

上記のように、評価水準(相続税評価額を市場価格理論値で割った数値)が60%未満のマンションでは、60%になるまで相続税評価額が補正されます。

60%の割合が設定された理由は、一戸建ての相続税評価額が市場価格の約60%となっており、バランスが考慮されたためです。

タワーマンション評価方法の改正の影響

特に、高層のタワーマンションほど、今回の改正の影響を受けます。評価乖離率には「総階数指数」が設けられているほか、総階数が高いほど「所在階数」が高くなるケースが多くなり、「敷地持分狭小度」も小さくなると考えられるからです。

なお、今回の改正を受けて、国税庁のホームページでは「居住用の区分所有財産の評価に係る区分所有補正率の計算明細書」が公表されています。

エクセルで計算できるので、新たな評価方法での相続税を知りたいときに便利です。

経理を自動化し、業務を効率的に行う方法

経理業務は日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。業務を効率化するなら、会計ソフトの活用がおすすめです。

シェアNo.1(*1)のクラウド会計ソフト「freee会計」は面倒な仕訳作業や書類作成を簡単に行え、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

freee会計には、以下のような機能があります。

- 出入金の自動入力&記帳

- 見積書/請求書/納品書の発行

- 証憑管理(電子帳簿保存対応)

- 決算関連書類の作成

- 関連書類のクラウド内保存

お金の流れをリアルタイムで把握できるレポートも自動で作成できるため、会計管理の見える化も図れます。

また、貸借対照表や損益計算書の出力などにも対応し、決算業務を全般的にサポートします。

すぐにfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

まとめ

国は、タワーマンションを含む分譲マンションの市場価格と相続税評価額の乖離を問題視し、居住用区分所有財産の評価方法を見直しました。この見直しにより、以前のような大幅な節税は期待できなくなるでしょう。

居住用区分所有財産の評価の変更は、2024年1月1日以降の相続や贈与などに適用されます。今後、タワーマンションの相続や贈与を予定している人は、見直された評価方法に則って適正に評価額を計算しましょう。

よくある質問

タワマン節税で期待できる効果は?

2024年1月から施行された改正の内容は?

監修 北田悠策(きただ ゆうさく) 公認会計士・税理士

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。