監修 安田 亮 公認会計士・税理士・1級FP技能士

転売で一定の利益を得た場合は所得税がかかります。確定申告の有無は所得額や営業形態によって異なるため、必要になるケースの把握が大切です。

確定申告をしなければいけないにもかかわらず申告を怠ってしまうと、ペナルティが課せられるため、注意しましょう。

本記事では転売で確定申告が必要なケースや確定申告の流れ、確定申告をしない場合のペナルティなどを解説します。

目次

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

転売で確定申告が必要なケース

転売をしている方は、1年間で得た所得や営業実態によって確定申告の有無が異なります。

確定申告とは、毎年1月1日から12月31日までの1年間に生じた所得額(収入から必要経費を引いた金額)と、それに対する所得税などの額を計算して確定させる手続きです。

転売で確定申告が必要なケースは次の通りです。

確定申告が必要な目安

● 転売が本業の場合は所得が48万円以上● 転売が副業の場合は転売で得た所得が20万円以上

転売以外の収入がない場合【所得が48万円以上】

転売以外の所得がない方は、所得が48万円を超える場合に確定申告が必要です。所得税は、所得額から所得控除額を差し引いた課税所得額に一定の利率をかけて算出します。

課税所得の計算手順

1. 所得額 = 収入 - 経費2. 課税所得額 = 所得額 - 所得控除

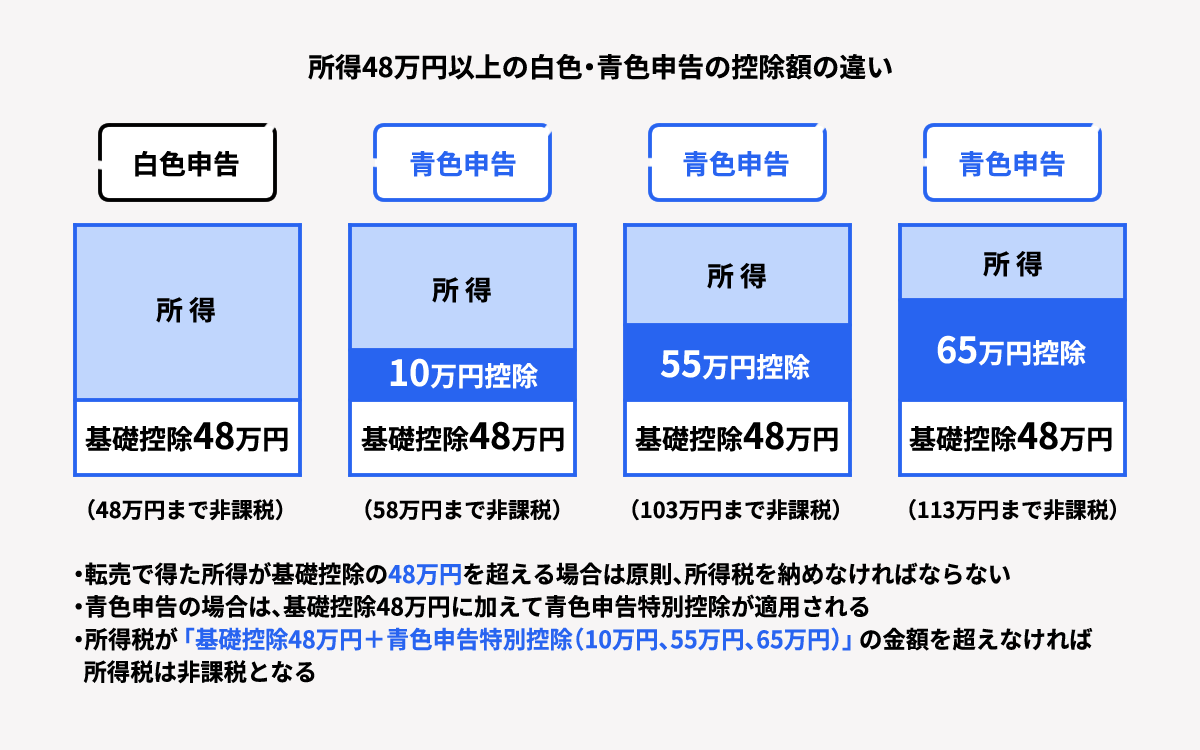

ただし、確定申告には青色申告と白色申告があります。青色申告の場合は、青色申告特別控除があるため、「基礎控除48万円+青色申告特別控除(10万円、55万円、65万円)の金額」を所得額が超えなければ所得税は0円です。

青色申告をするには青色申告承認申請書の提出や、複式簿記の知識が必要になるなど、手間はかかりますが、最大65万円の控除を受けられる点は大きなメリットです。

なお、白色申告には青色申告のような控除制度がないため、本業で転売をする方は青色申告がおすすめです。

転売が副業の場合【転売で得た所得が20万円以上】

会社員などの給与所得者は、会社で年末調整が行われるため、本来は確定申告を行う必要がありません。ただし、副業として転売を行っている方は、転売で得た所得が20万円を超える場合に確定申告が必要です。

また、複数の雇用先からの給与と転売所得があり、その合計が20万円を超える場合も確定申告が必要です。年末調整では正確な収入が反映されないため注意しましょう。

ほかにも給与の年間収入が2,000万円を超える方は、転売の有無や所得に関係なく、自身で確定申告をしなければいけません。

転売で確定申告が不要なケース

転売は、一定の所得がある場合に確定申告が必要ですが、生活用動産の譲渡による所得は非課税になるため、確定申告は必要ありません。

生活用動産とは、自分が使っていた家具、什器、衣類など生活に通常必要な動産です。つまり、フリーマーケットやメルカリなどで、自分の使用していた服や食器などを売買して得た収入は課税対象にならないため、確定申告も必要ないということです。

ただし、以下の場合は生活用動産であっても課税対象になるので注意しましょう。

生活用動産で課税対象になる場合

● 営利目的で継続的に生活用動産を売買する● 1個または1組の価額が30万円を超える生活用動産を売買する

会社にバレずに転売を行う方法

給与所得者は住民税を特別徴収で納めるため、所得税と同様に住民税も給与から天引きされます。

副業として転売をする場合は、転売で得た所得に応じて納める住民税が増えます。そのため、住民税の金額から会社に副業がバレてしまう可能性が高いです。ただし、確定申告のやり方によっては、バレるリスクを軽減できます。

やり方は、確定申告の際に確定申告書第二表の「住民税に関する事項」にある「給与所得・公的年金等に係る所得以外の住民税の徴収方法の選択」欄の「自分で納付(普通徴収)」にチェックをするだけです。

「自分で納付」にチェックを入れれば、転売で得た所得に対する住民税を別途納付することができます。その結果、給与から差し引かれるのは、給与所得に対する住民税のみになり、副業がバレるリスクを軽減できます。

なお、自治体によっては普通徴収に切り替えられない場合もあるため、詳細は各自治体に確認するようにしてください。

転売の確定申告を行う手順

転売で一定の所得がある方は、確定申告が必要です。確定申告の流れは以下の通りです。

確定申告の手順

1. 確定申告に必要な書類を準備する2. 確定申告書を作成する

3. 期日までに確定申告書を提出し、納付する

①確定申告に必要な書類を準備する

確定申告は、原則、毎年2月16日から3月15日の間に行いますが、確定申告をスムーズに行うためには事前準備が大切です。毎月の収支を記載した帳簿を作成し、必要な書類を揃えておきましょう。

確定申告に必要な書類は以下の通りです。

確定申告に必要な書類

● 確定申告書● 本人確認書類(マイナンバーカード)

● 銀行口座がわかるもの

● 所得を明らかにできるもの(青色申告決算書、収支内訳書)

● 控除証明書

帳簿の付け方の違い

● 青色申告:複式簿記● 白色申告:単式簿記

なお、副業として転売をする場合は、雑所得で確定申告を行うのが一般的ですが、場合によっては事業所得として認められるケースがあります。

令和4年(2022年)以降、事業所得として認められる場合は、白色申告であっても収入金額が300万円を超えると、現金預金取引等関係書類を保存する必要があります。

②確定申告書を作成する

必要書類を揃えたあとは確定申告書を作成します。確定申告書は、国税庁ホームページの確定申告書作成コーナーや手書き、会計ソフトの利用などで作成が可能です。

確定申告書作成コーナーや会計ソフトは、指示に沿って入力するだけで確定申告書の作成ができます。自分のやりやすい方法を選択してください。

なお、手書きで確定申告書を作成する場合は、確定申告書の入手が必要です。確定申告書の入手方法は以下になるので、手書きで作成する方は覚えておきましょう。

確定申告書の入手方法

● 国税庁のホームページからダウンロード・印刷● 最寄りの税務署や自治体窓口で受け取る

● 税務署に郵送してもらう

③期日までに確定申告書を提出する

確定申告書の作成後は、その年の2月16日から3月15日までに、税務署へ確定申告書と本人確認書類や各種控除証明書などの添付書類を一緒に提出します。

提出方法は「税務署窓口」「時間外収受箱」「郵送」「電子申告(e-Tax)」の3つなので、自分の提出しやすい方法で行ってください。

| 提出方法 | 内容 |

| 税務署窓口 | 所轄の税務署の窓口へ直接持参して提出します |

| 郵送 | 「郵便物(第一種郵便物)」または「信書便物」として税務署に送付します |

| 時間外収受箱 | 税務署の時間外収受箱への投函により提出します |

| 電子申告(e-Tax) | インターネットを使ってe-Taxで提出します |

なお、青色申告で確定申告を行う場合は、e-Taxでの提出がおすすめです。e-Taxで確定申告をすれば、最大65万円の青色申告特別控除を受けられます。

e-Tax以外の方法だと、電子帳簿保存を行わなければ最大65万円の控除を受けられません。

そのほか、各提出方法には注意点があるので、詳細は国税庁の公式サイトで確認するようにしてください。

より詳しい確定申告の方法については、「【初心者向け】確定申告とは?対象者と申告方法を分かりやすく解説」を確認しておきましょう。

転売で経費になるもの

事業所得や雑所得を得るうえで必要な支出に関しては、経費として計上できます。経費の考え方は次の通りです。

経費の考え方

● 総収入金額に対応する売上原価のほか、総収入金額を得るために直接要した費用● その年に生じた販売費、一般管理費、そのほかの業務上の費用

転売の主な経費

● その年に転売した商品の購入費● オークションやフリマアプリなどでかかる販売手数料や振込手数料

● 商品の仕入れを店舗で行った場合にかかった交通費やガソリン代

● 発送する商品の梱包代や送料

● 転売に関係する書籍代やセミナー代

● 転売に関係するパソコンやスマホなどの通信費

● 転売に関係する光熱費

経費については「【最新】個人事業主が経費にできるものとは?経費にできる・できないものの判断基準や具体例を解説」でより詳しく解説しています。

確定申告をしないとペナルティの可能性がある

確定申告をしなければいけない方が申告を怠ってしまった場合は、本来納めるべき税金に加えて、以下が追加でペナルティとして課せられます。

追加で課せられるペナルティの種類

● 無申告加算税● 延滞税

無申告加算税

無申告加算税は、確定申告をしなかった場合に課せられるペナルティです。税務署の調査が入ったあとに確定申告をする場合と、調査前に確定申告した場合では税率が異なります。

無申告加算税の税率

● 調査あり:納付すべき税額に対して50万円以下は15%、50万円以上は20%● 自主的に申告した場合:一律5%

なお、以下の要件をすべて満たしていれば無申告加算税は免除されます。

無申告加算税免除の条件

● その期限後申告が、法定申告期限から1ヶ月以内に自主的に行われていること● 期限内申告をする意思があったと認められる一定の場合に該当すること

期限内申告をする意思があったと認められる場合

(1)その期限後申告に係る納付すべき税額の全額を法定納期限(口座振替納付の手続をした場合は期限後申告書を提出した日)までに納付していること。(2)その期限後申告書を提出した日の前日から起算して5年前までの間に、無申告加算税または重加算税を課されたことがなく、かつ、期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていないこと。

延滞税

延滞税は、納付が定められた期限に遅れた場合に課せられる税金です。法定納期限(法律の規定により国税を納付すべき期限)の翌日から、納税を行うまでの日数に一定の税率(年率)をかけて計算されます。

延滞税の税率は、納期限の翌日から納税までの期間によって異なります。

| 納税までの期間 | 税率 |

| 納期限の翌日から2ヶ月以内(1) | 【令和3年1月1日以後の期間】 「年7.3%」または「延滞税特例基準割合+1%」の低い割合 【平成26年1月1日から令和2年12月31日までの期間】 「年7.3%」または「特例基準割合+1%」の低い割合 |

| 翌日から2ヶ月超(2) | 【令和3年1月1日以後の期間】 「年14.6%」または「延滞税特例基準割合+7.3%」の低い割合 【平成26年1月1日から令和2年12月31日までの期間】 「年14.6%」または「特例基準割合+7.3%」の低い割合 |

延滞税の基本的な計算手順は以下です。

延滞税の計算手順

1. 本来の納税額×(1)の税率×日数÷365日=2ヶ月以内の金額2. 本来の納税額×(2)の税率×日数÷365日=2ヶ月超の金額

3. 2ヶ月以内の金額+2ヶ月超の金額=延滞税額

延滞税のシミュレーション

>>国税庁「延滞税の計算はこちら」

まとめ

転売で一定の所得がある場合は、所得税がかかります。転売が本業の場合は48万円以上、副業の場合は20万円以上の所得があると、原則、確定申告が必要です。

確定申告をしない場合は、無申告加算税や延滞税がペナルティとして課せられます。そのため、転売で一定の収入がある方は忘れずに確定申告を行ってください。

会計ソフトを活用すれば確定申告書の作成や普段の会計業務の手間が軽減される可能性があるため、導入を検討してみましょう。

確定申告を簡単に終わらせる方法

確定申告に関する作業を効率化したいとお考えの方には、確定申告ソフト「freee会計」の活用がおすすめです。

freee会計には、以下のような機能があります。

- 銀行口座やクレジットカードを同期して出入金を自動入力

- 家計簿感覚でできる帳簿付け

- 確定申告時、税額控除の金額を自動算出

- e-tax(電子申告)対応でオンライン申告も可能

日々の経費管理から確定申告の対応まで、さまざまな作業を自動化して時間や手間を大幅に削減できます。

勘定科目も予測して入力できるため、慣れない人でも安心して使用いただけます。

また、確定申告の際には質問に回答すると税額控除の金額を自動算出できます。ご自身で面倒な計算をする必要がなく、スムーズな書類作成が可能です。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計を使うとどれくらいお得?

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

忙しい年度末の負担を減らすためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

転売でも確定申告するべき?

転売でも所得によっては所得税を納税しなければいけません。転売のみの場合は所得が48万円超、副業の場合は所得が20万円超だと確定申告を行う必要があります。

転売の確定申告について詳しく知りたい方は「転売で確定申告が必要なケース」をご覧ください。

転売で得た利益を確定申告しないとどうなる?

確定申告をしないと、本来の税金に加えて重いペナルティが課せられます。納税負担が大きくなるので、確定申告はしっかりと行い、税金を納めるように心がけましょう。

確定申告のペナルティについて詳しく知りたい方は「確定申告をしないとペナルティの可能性がある」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。