監修 好川寛 プロゴ税理士事務所

所得税の確定申告書は、第一表から第四表まであります。第一表と第二表に関しては、確定申告する人全員が提出しなければなりません。

本記事では、所得税の確定申告書の書き方や見方について、項目別に詳しく解説します。

確定申告書の作成が初めてで不安な人や、確定申告を効率的に終わらせたい人には会計ソフトの活用がおすすめです。freee会計を使えば、○×形式の質問に答えるだけで確定申告書を作成でき、オンライン上で申告・納税まで完結できます。気になる方は、記事下部の「確定申告をかんたんに終わらせる方法」をご覧ください。

目次

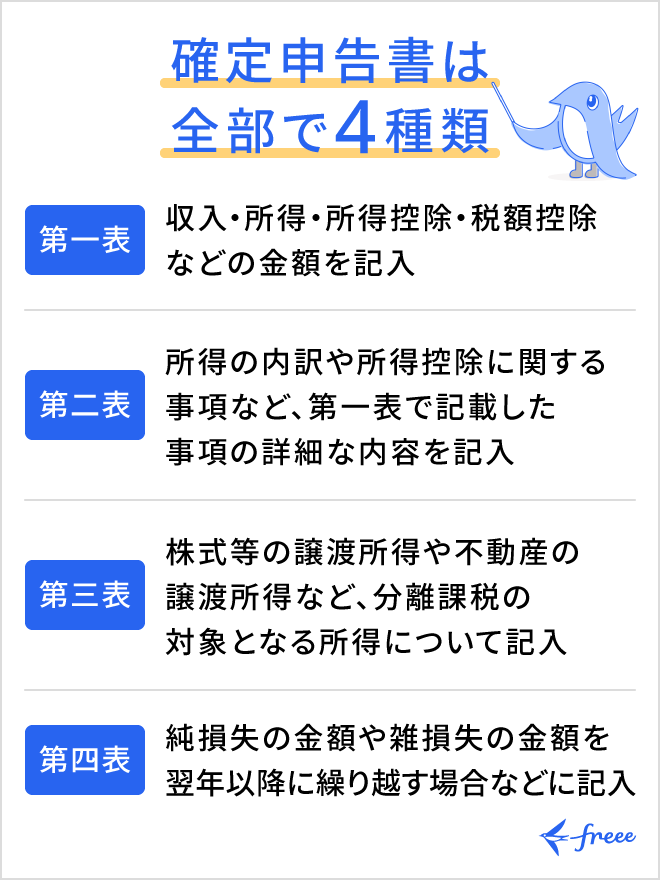

確定申告書の種類

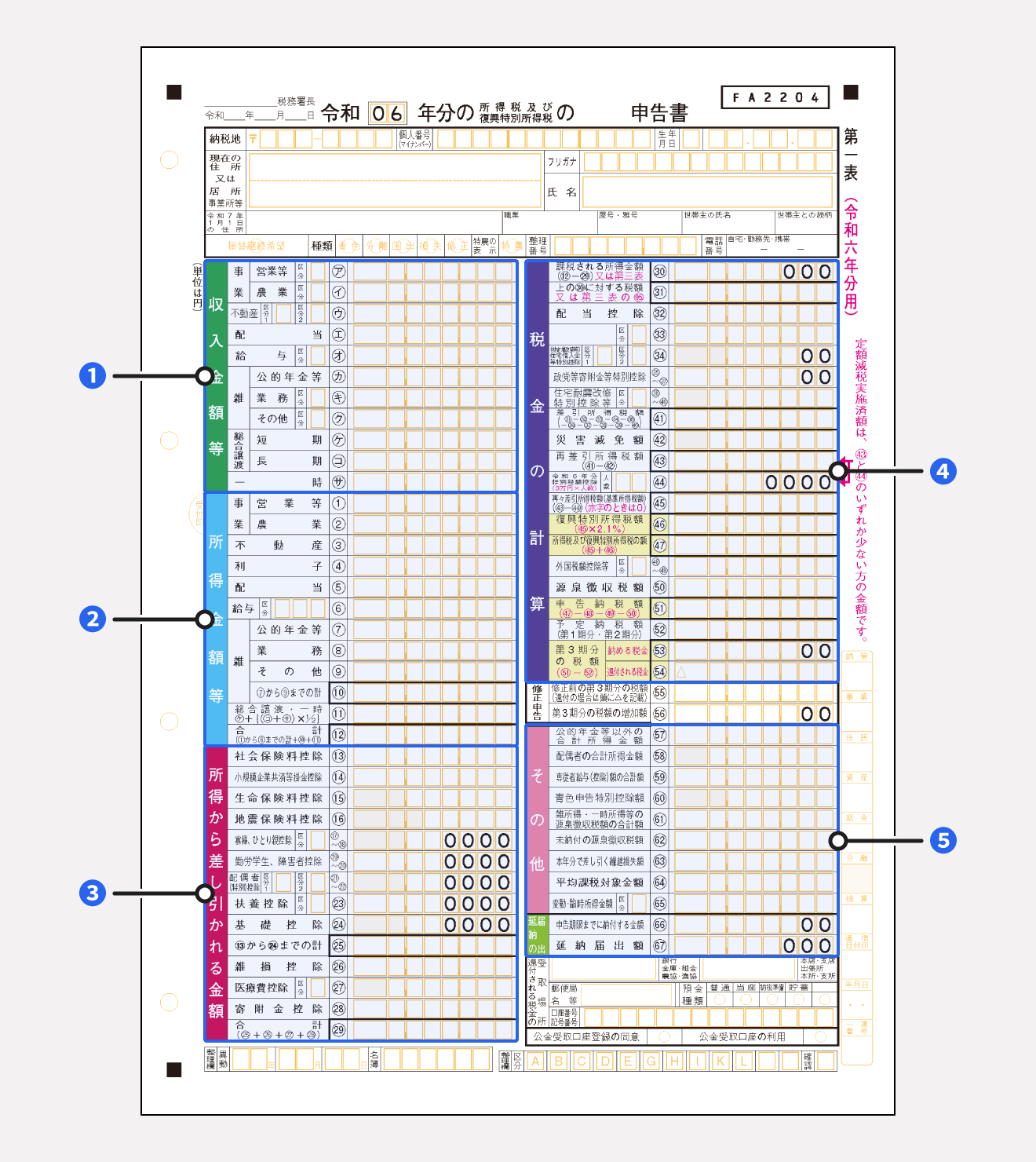

所得税の確定申告書には、第一表・第二表・第三表・第四表の4種類の用紙があります。

第一表と第二表は、確定申告をする全員が提出しなければなりません。第三表は申告分離課税の対象となる所得がある人が、第四表は損失の申告をする人が、それぞれ提出します。

なお、確定申告書の用紙は、国税庁のサイトから無料でダウンロードが可能です。ほかにも、税務署や申告相談会の窓口・郵送でももらうことができます。

【全員提出】確定申告書 第一表の書き方・見方

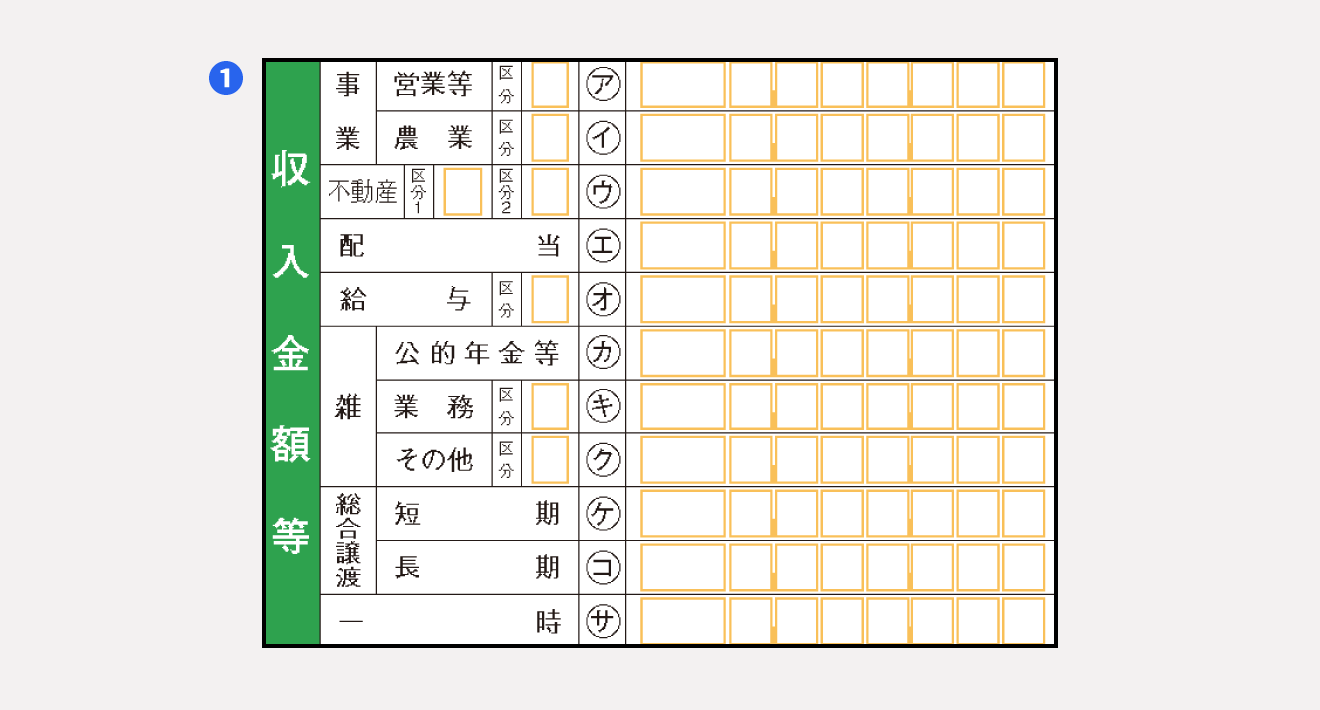

(1)収入金額等

「収入金額等」の欄には、確定申告をする年の収入を記入します。

この項目に該当する収入は以下のとおりです。

| 各項目 | 記入する内容 |

|---|---|

| 事業:営業等㋐ | 個人事業主やフリーランスの収入 |

| 事業:農業㋑ | 農業で得た収入 |

| 不動産㋒ | 不動産で得た収入 (土地や建物の貸付、地上権などの権利の貸付、船舶や航空機の貸付) |

| 配当㋓ | 株の配当や投資信託の分配で得た収入 |

| 給与㋔ | 会社員やアルバイト・パートの給与収入 |

| 雑:公的年金等㋕ | 国民年金などの公的年金で得た収入 |

| 雑:業務㋖ | 事業ではない業務(例:副業)で得た収入 |

| 雑:その他㋗ | 「公的年金等㋕」「業務㋖」以外で得た収入 |

| 総合譲渡:短期㋘ | 所有期間が5年以内の土地や建物、株式を譲渡して得た収入 ※土地や建物、株式などは第一表(総合譲渡)の対象外。第三表(分離譲渡)にて記載 |

| 総合譲渡:長期㋙ | 所有期間が5年を超える資産(ゴルフ会員権・貴金属など)所有期間が5年を超える土地や建物、株式を譲渡して得た収入 ※土地や建物、株式などは第一表(総合譲渡)の対象外。第三表(分離譲渡)にて記載 |

| 一時㋚ | 営利目的ではなく継続的に生じる収入以外で得た収入 (懸賞の賞金品や競馬の払戻金など) |

事業・不動産・給与・雑の区分の欄には、以下の内容に該当する場合に数字を記入します。

| 「事業(営業等・農業)」「不動産(区分2)」の区分欄 | 記入番号 |

|---|---|

| 優良な電子帳簿の要件を満たし、電磁的記録による保存に係る届出書(または電磁的記録に係る承認申請書)を提出し、総勘定元帳、仕訳帳等について電磁的記録による備付けおよび保存を行っている場合 | 1 |

| 会計ソフトなどを使用して記帳している場合(1に該当する場合は除く) | 2 |

| 総勘定元帳や仕訳帳などを備え付けて、日々の取引を複式簿記にしたがって記帳している場合(1、2に該当する場合は除く) | 3 |

| 日々の取引を複式簿記以外の簡易な方法で記帳している場合(2に該当する場合は除く) | 4 |

| 上記のいずれにも該当しない場合(記帳の仕方が分からない場合も含む) | 5 |

| 「不動産(区分1)」の区分欄 | 記入番号 |

|---|---|

| 国外中古建物の不動産所得に係る損益通算等の特例の適用がある場合 | 1 |

| 「給与」の区分欄 | 記入番号 |

|---|---|

| 給与等の収入金額が850万円を超え、「①本人・同一生計配偶者・扶養親族のいずれかが特別障害者である場合」または「②23歳未満の扶養親族がいる場合」 | 1 |

| 給与所得と公的年金等の雑所得がある場合で、給与所得控除後の給与等の金額と公的年金等の雑所得の金額の合計額が10万円を超える場合 | 2 |

| 上記のいずれにも該当する場合 | 3 |

| 「雑(業務)」の区分欄 | 記入番号 |

|---|---|

| 現金主義の特例を適用する | 1 |

| 「雑(その他)」の区分欄 | 記入番号 |

|---|---|

| 個人年金保険に係る収入がある場合 | 1 |

| 暗号資産取引に係る収入がある場合 | 2 |

| 上記のいずれにも該当する場合 | 3 |

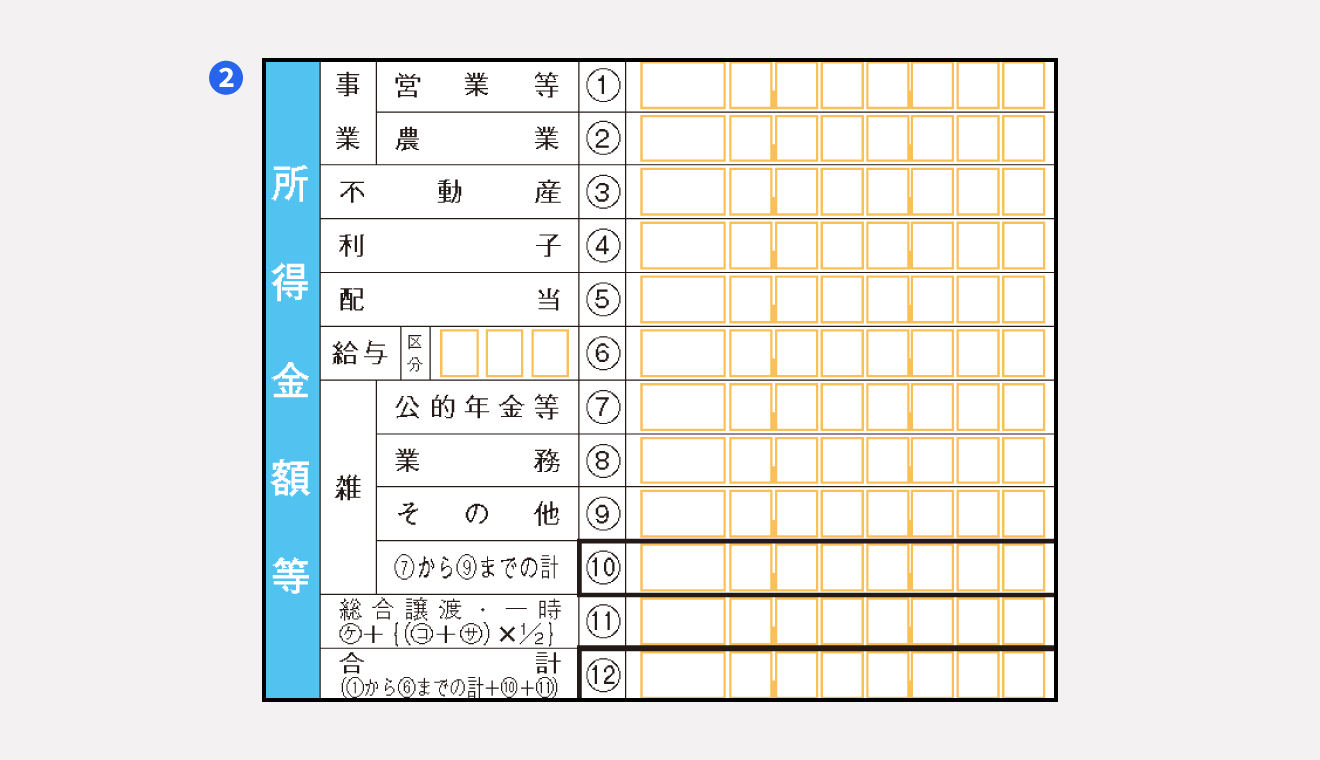

(2)所得金額等

「所得金額等」では、収入から必要経費を差し引いて算出した金額を、各所得の欄に記入します。

会社員やパート・アルバイトなど、給与所得がある人は、給与所得控除*と所得金額調整控除が控除された後の金額を⑥に記載します。

給与の区分欄は特定支出控除を受ける人が「給与所得者の特定支出に関する明細書」の区分番号を記入する欄です。

*令和7年度の税制改正により、給与所得控除の最低控除額が55万円から65万円に引き上げられました。これは令和7年(2025年)分の給与所得から適用されます。

各所得の計算方法や書き方については、別記事「所得とは? 収入との違いや種類別の計算方法を解説」をあわせてご確認ください。

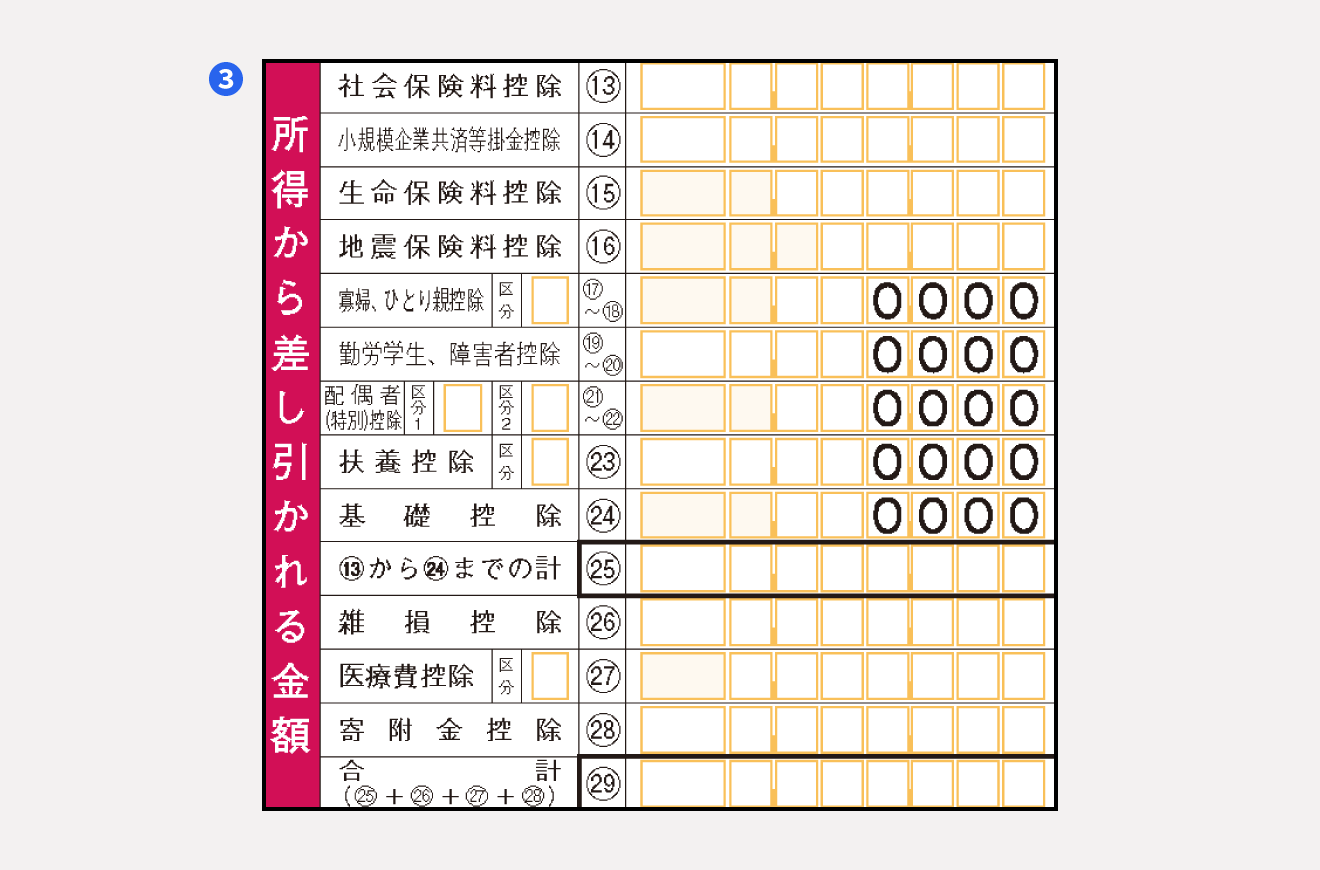

(3)所得から差し引かれる金額

「所得から差し引かれる金額」には該当する所得控除の額を記入します。

所得控除とは、納税者の生活状況に合わせて税負担を調整する制度で、所得額から一定の金額を差し引くことができます。所得控除には具体的に15種類あります。

所得控除一覧

| 控除の種類 | 適用条件 | 控除額 |

|---|---|---|

| 社会保険料控除 | 健康保険料や国民年金保険料などの社会保険料を支払った ※生計を同じくする配偶者やその他の親族も含まれる | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で支払った保険料がある | 一定の方法で計算した金額 (最大12万円) |

| 地震保険料控除 | 地震保険料を支払った | 一定の方法で計算した金額 (最大5万円) |

| 寡婦控除 | その年の12月31日時点で「ひとり親」に該当しない寡婦で一定の要件を満たしている ※寡夫控除は2020年度分よりひとり親控除に変更 | 27万円 |

| ひとり親控除 | 納税者がひとり親で一定の要件を満たしている | 35万円 |

| 勤労学生控除 | 特定の学校の学生、生徒であること ※合計所得金額が75万円以下かつ勤労に基づく所得以外の所得が10万円以下であること | 27万円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である | 一人につき、 ・障害者27万円 ・特別障害者40万円 ・同居特別障害者75万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下 (給与のみの場合は給与収入が160万円以下) | ・一般控除対象配偶者は最大38万円 ・老人控除対象配偶者は最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円超133万円以下である | 最大48万円 ※配偶者の所得金額によって異なる |

| 扶養控除 | 16歳以上の子どもや両親などを扶養している | ・一般控除対象扶養親族は38万円 ・特定扶養親族は63万円 (扶養親族が19歳以上23歳未満) ・老人扶養親族は最大58万円 |

| 基礎控除 | 原則、すべての人に適用 | 最大95万円※ ※所得金額によって異なる ※令和6年分までは最大48万円 |

| 雑損控除 | 災害や盗難、横領によって損害を受けた | 以下のいずれか多い方 ・(差引損失額) - (総所得金額等)×10% ・(差引損失額のうち災害関連支出の金額) - 5万円 |

| 医療費控除 | 一定額以上の医療費を支払った ※生計を同じくする配偶者やその他の親族も含まれる | (支払った医療費 - 保険金などで補填される金額) - 10万円 ※その年の所得金額が200万円未満の人は所得金額 × 5% |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄附をした | 「寄附金支出合計額」と 「総所得金額等 × 40%」 のいずれか少ない方-2,000円 |

出典:国税庁「No.1100 所得控除のあらまし」

医療費控除・寄附金控除・雑損控除については、年末調整の対象外です。これらの控除を適用するためには、年末調整をしている会社員でも個人で確定申告をしなければなりません。

*令和7年度の税制改正により、基礎控除の控除額が48万円から最高95万円に引き上げられました。基礎控除額は所得額によって変動するので注意しましょう。詳しくは国税庁のホームページをご確認ください。

なお、控除には所得控除のほかに税額控除もあります。税額控除は後述する「(4)税金の計算」の項目で記入します。

【関連記事】

税金の控除制度とは? 所得控除・税額控除の種類や違いを解説

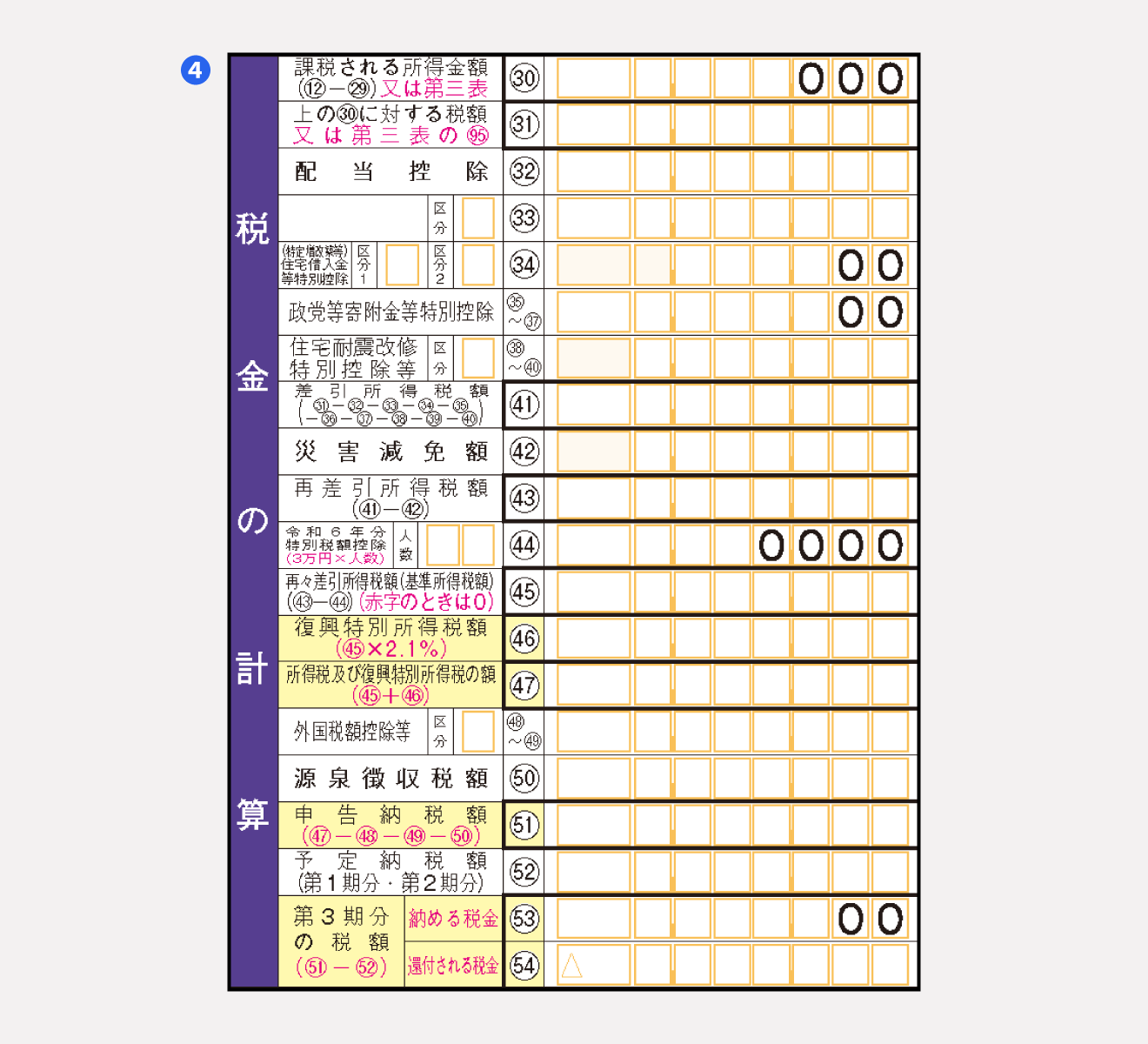

(4)税金の計算

「課税される所得金額㉚」の欄には、(2)所得金額等の「合計⑫」から、(3)所得から差し引かれる金額の「合計㉙」の金額を差し引いた金額(1,000円未満を切り捨てた金額)を記入します。

「上の㉚に対する税額㉛」には「課税される所得金額㉚」をもとに計算した所得税の金額を記入します。

所得税額の計算式は以下のとおりです。税率と控除額は、後述の「所得税の速算表」を使用します。

【所得税額の計算式】

▶︎ 所得税額 = 課税所得金額 × 所得税率 - 控除額

【例題】1年間の課税所得金額が300万円だった場合の所得税額

▶︎ 3,000,000(円) × 10 % - 97,500(円) = 202,500(円)

2024年に定額減税が実施されたことに伴い、2024年分の確定申告書には定額減税額を記入する欄が追加されました。減税の対象人数に3万円をかけた金額を㊹に記入し、㊸から㊹を引いた金額を㊺に記入します。

2037年までは所得税のほかに復興特別所得税もかかり、税額は所得税額㊺に2.1%をかけた金額(1円未満を切り捨てた金額)を、㊻に記入します。

申告納税額(51)の欄には、所得税額と源泉徴収税額の差額を記入します。源泉徴収税額が所得税額より低いなら納税が必要で、100円未満を切り捨てた金額を記入します。源泉徴収税額が高いなら還付を受けられるので、端数もそのままの金額を記入してください。

【関連記事】

定額減税2024の仕組みをわかりやすく解説!対象者・計算方法とは

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

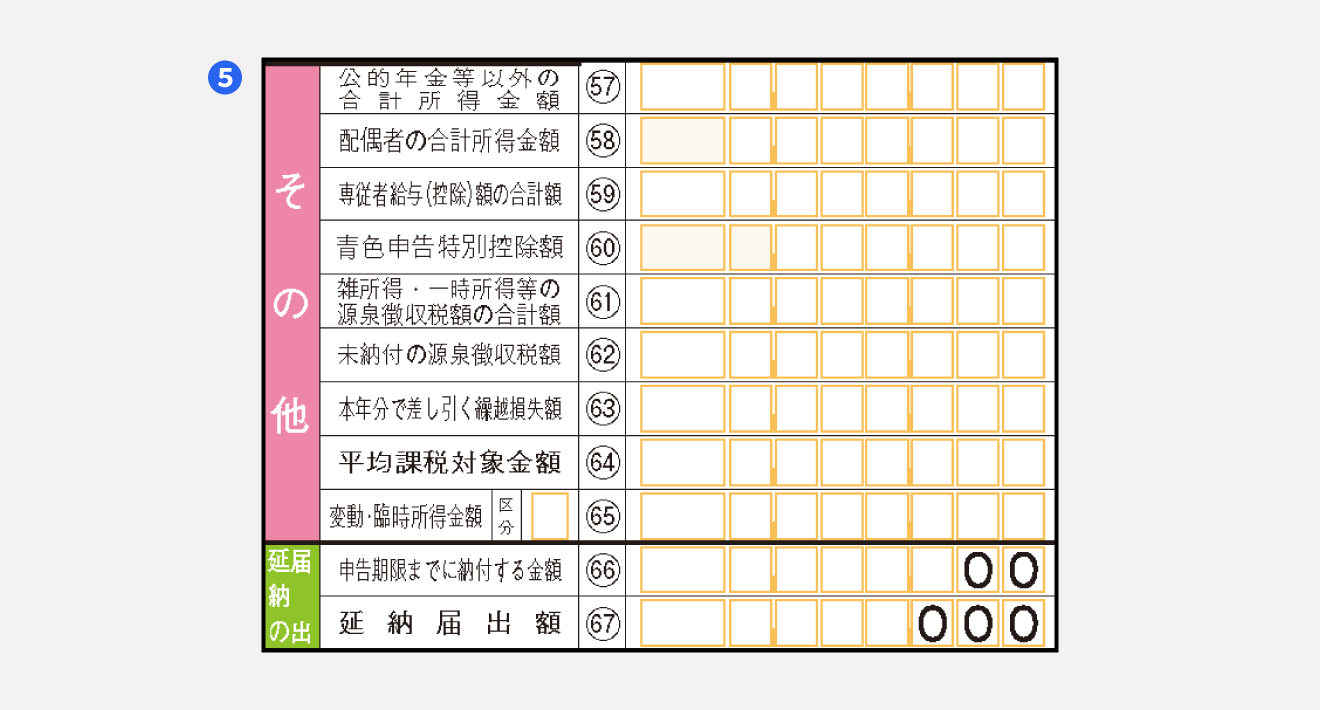

(5)その他・延納の届出

「その他」欄には、公的年金等以外の合計所得額や、配偶者の合計所得額、専従者給与(控除)額の合計金額などを記載します。

青色申告者は、別で作成する「青色申告決算書」から「青色申告特別控除額」を(60)の欄に転記します。

副業などによって雑所得や一時所得等があれば、「源泉徴収税額㊿」のうち、以下の所得金額に対する源泉徴収税額の合計金額を(61)欄に記入しましょう。

- 雑所得

- 一時所得

- 臨時所得

- 株式等の譲渡所得等

- 退職所得

「延納の届出」の欄には、所得税等の第3期分の納める税金を延納する場合に記入します。

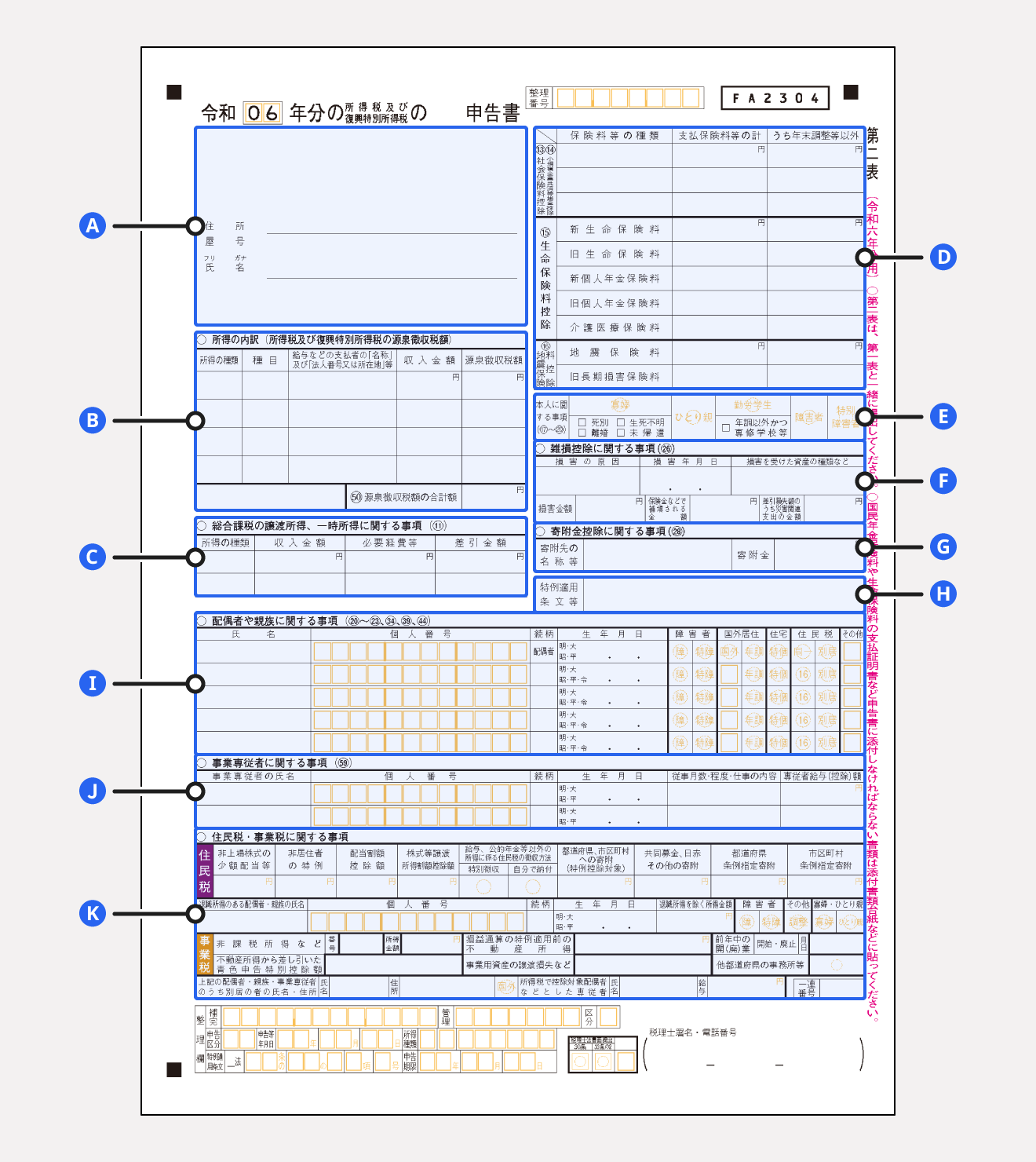

【全員提出】確定申告書 第二表の書き方・見方

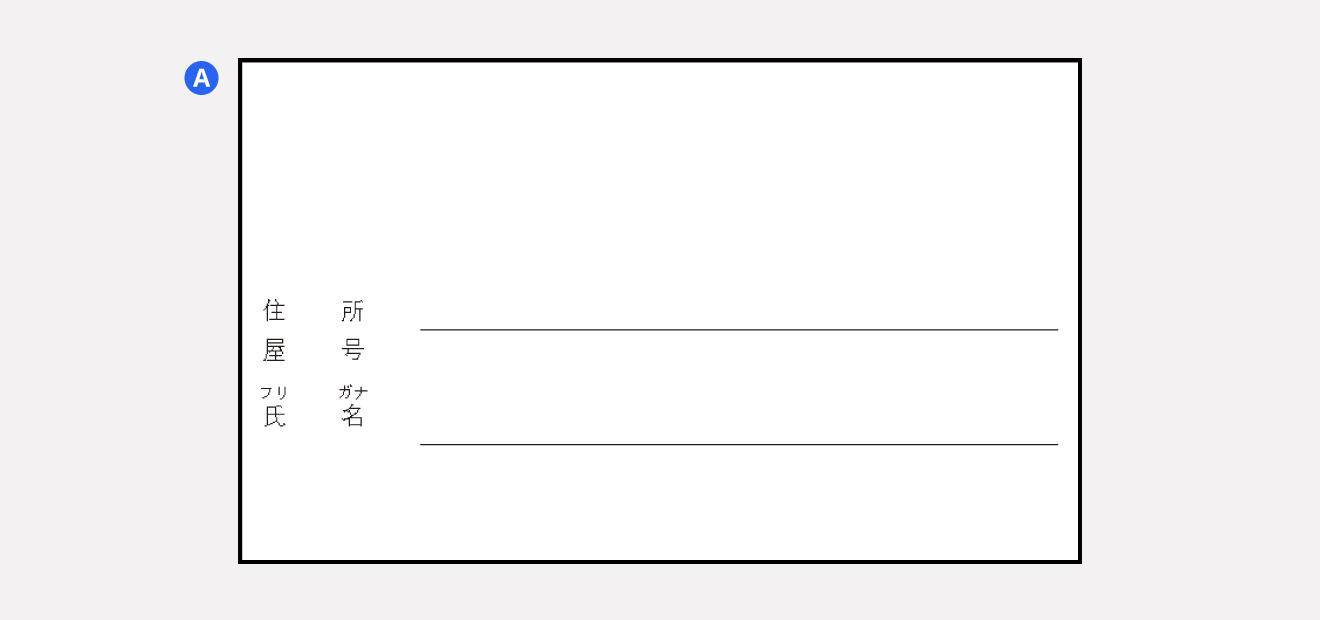

A.住所・屋号・氏名

確定申告書 第二表の左上の欄には、住所・屋号・氏名を記入します。屋号がなければ、未記入で問題ありません。

B.所得の内訳

ここでは、確定申告書 第一表の「所得金額等」で記入した所得の詳細な内容を記載する欄です。

支払いを受けた相手別に記入する必要があるため、所得の種類が多く記入欄に収まりきらない場合は、別紙「所得の内訳書」に記入して添付しましょう。

それぞれの記入内容は以下のとおりです。

| 項目 | 記入する内容 |

|---|---|

| 所得の種類 | 所得区分 |

| 種目 | 営業等や給与など、所得の種類 |

| 給与などの支払者の名称・所在地等・収入金額・源泉徴収税額 | 源泉徴収票を参考に転記 |

| ㊿源泉徴収税額の合計額 | 所得税等の源泉徴収税額の合計額 |

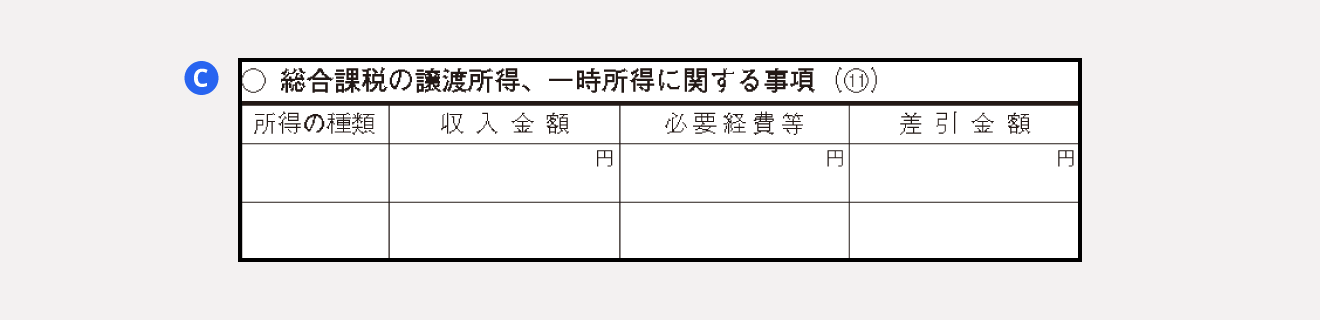

C.総合課税の譲渡所得、一時所得に関する事項

「総合課税の譲渡所得、一時所得に関する事項(⑪)」の欄には、資産を売却して譲渡所得を得た場合や、懸賞や福引の賞金(業務に関して受けるもの以外)のほか、競馬や競輪などの払戻金、生命保険の一時金や損害保険の満期払戻金などがある場合に記入します。

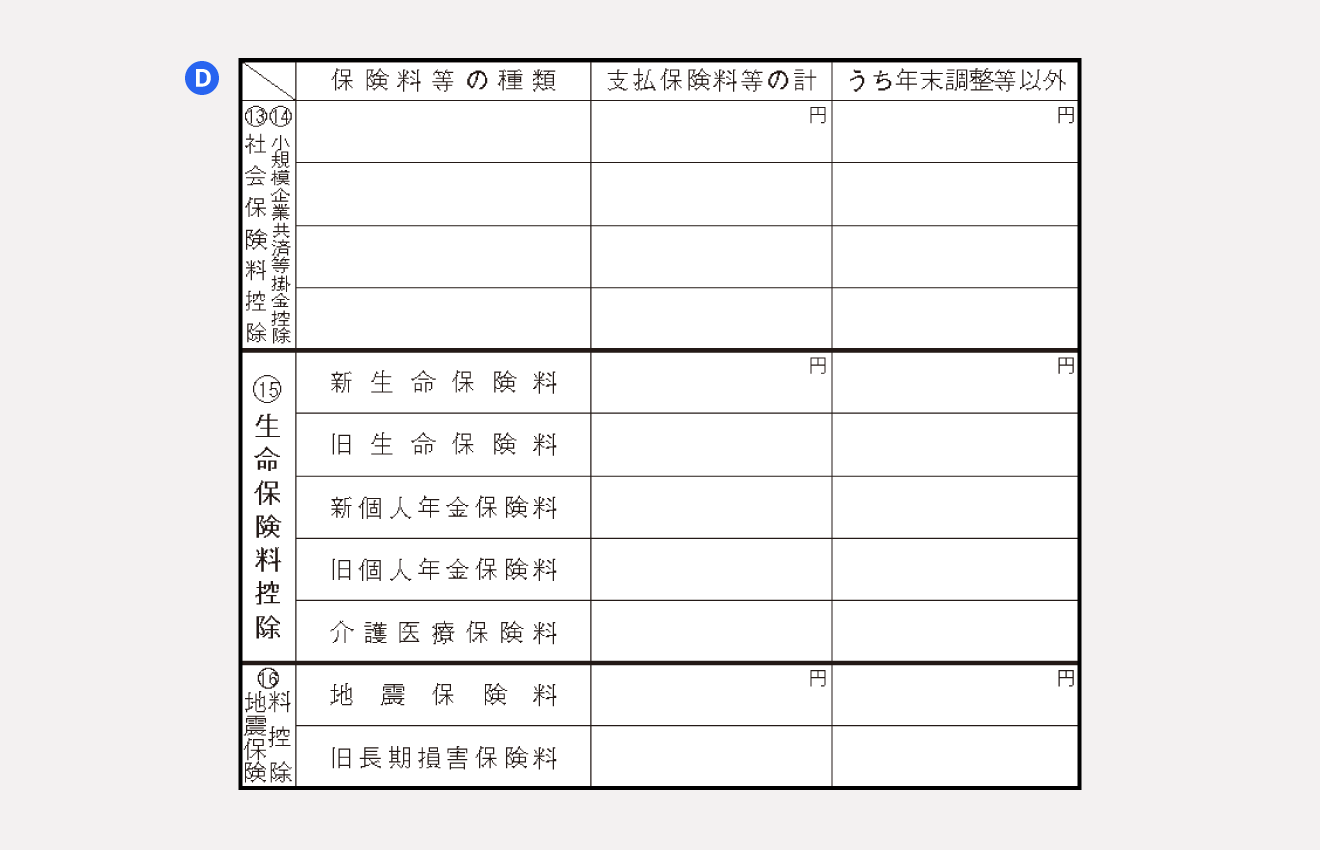

D.保険料控除等に関する事項

「保険料控除等に関する事項」には、生命保険料や国民年金保険料など、実際に支払った保険料の種類や金額を記入します。ここに記入する各種保険料は以下の通りです。

| 項目 | 該当する保険料 |

|---|---|

| 社会保険料控除 |

・健康保険料 ・介護保険料 ・国民年金保険料 など |

| 小規模企業共済等掛金控除 |

・小規模企業共済の掛金 ・確定拠出年金の掛金 など |

| 生命保険料控除 |

・新生命保険料 ・旧生命保険料 ・新個人年金保険料 ・旧個人年金保険料 ・介護医療保険料 |

| 地震保険料控除 |

・地震保険料 ・旧長期損害保険料 |

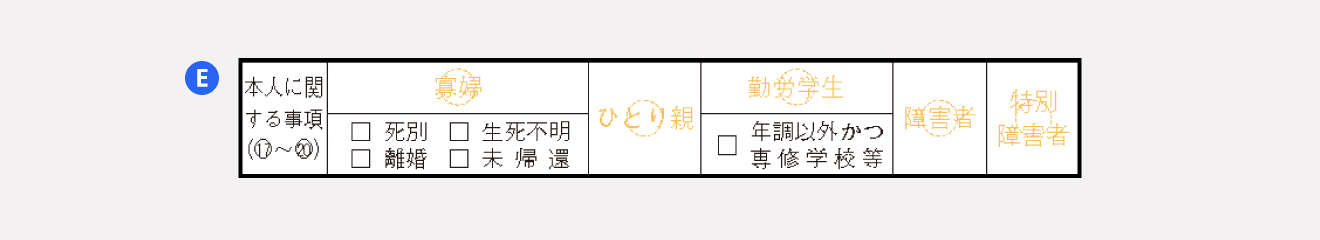

E.本人に関する事項

「寡婦控除」「ひとり親控除」「勤労学生控除」「障害者控除」を受ける人は、「本人に関する事項」の該当する欄に丸(◯)を付けます。

寡婦、勤労学生は、それぞれ該当する区分にチェックを入れてください。

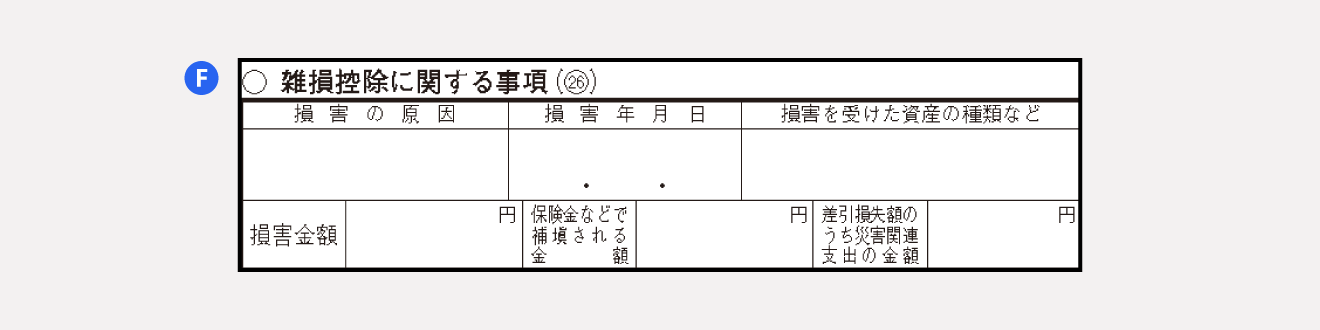

F.雑損控除に関する事項

雑損控除を受ける場合は、「雑損控除に関する事項」に、損害の原因や年月日、金額などの詳細を記入します。

災害等関連支出とは、住宅や家財などを取り壊しまたは除去するための支出や、盗難・横領により損害を受けた資産の原状回復のための支出などです。

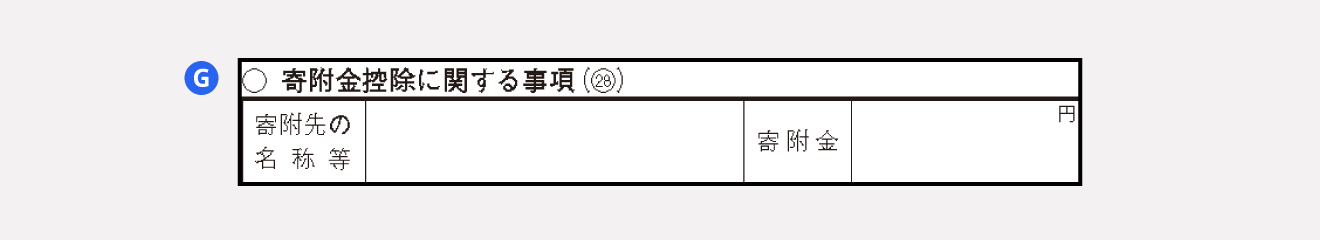

G.寄附金控除に関する事項

寄附金控除を受ける場合は、「寄附金控除に関する事項」の欄に、寄附先の名称と寄附金額を記入します。

寄附金控除の対象となる寄附金には、国・地方公共団体に対する寄附金や日本赤十字社への寄附金などが該当します。ふるさと納税をして寄附金控除を受ける人も、当欄に記入しましょう。

なお、寄附金控除を受けるためには、寄附をしたことを証明できる書類として、確定申告時に寄附金受領証明書の提出が必要です。寄附金受領証明書は寄附先の自治体などから発行されます。

出典:国税庁「ふるさと納税に係る寄附金控除に関する証明書等について」

H.特例適用条文等

住宅ローン控除が適用されている人は、居住開始年月日を記入します。

また、課税の特例や事業所得等の特例に関わる税額控除の対象となっている場合は、条文番号等を「特例適用条文等」の欄に記入します。

| ケース | 記入例 |

|---|---|

| 住宅借入金等特別控除(住宅ローン控除)の適用を受ける場合で、住宅の取得等が特定取得に該当しないときは、居住開始年月日を記入 | 2024年10月31日 居住開始 |

| 収用交換などにより資産を譲渡し、特別控除の特例を受ける場合 | 措法33条の4 |

I.配偶者や親族に関する事項

配偶者控除や配偶者特別控除、障害者控除など、控除の対象になる親族がいる場合に記入する欄です。「配偶者や親族に関する事項」に氏名や個人番号、生年月日などを記入します。

親族が障害者や国外居住に該当する場合は該当の欄に「◯」を付け、16歳未満の親族の場合は「住民税」の「16」に◯を付けます。

J.事業専従者に関する事項

個人事業主やフリーランスの家族や親族が、その事業に専従しているなら「事業専従者に関する事項」に、家族(事業従事者)のマイナンバーや支払った給与の金額などを記入します。

【関連記事】

青色申告の専従者給与とは?経費にできる条件や届出書の書き方、年末調整について解説

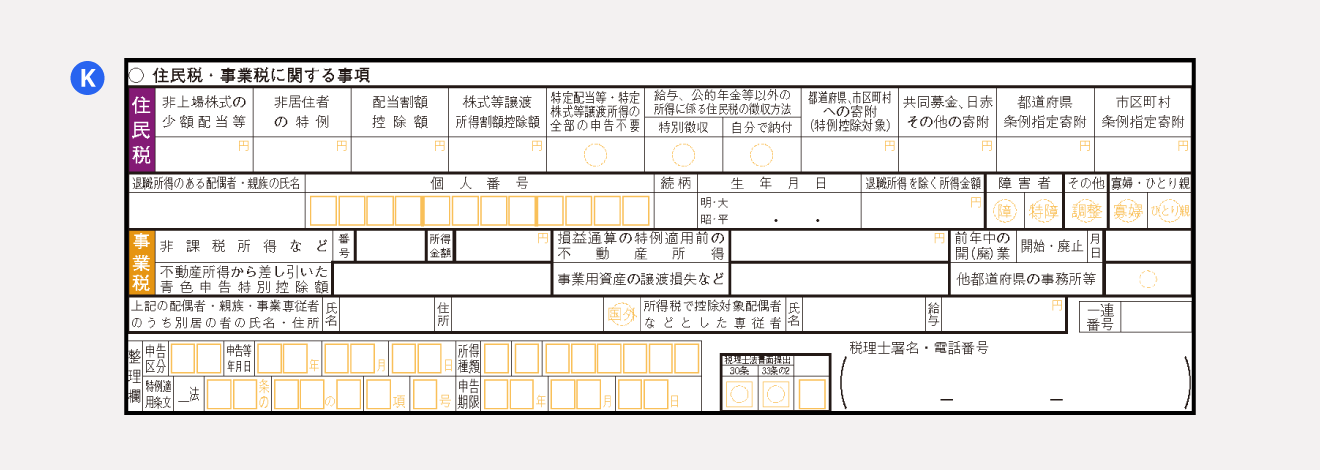

K.住民税・事業税に関する事項

「住民税・事業税に関する事項」は、住民税の徴収方法や年金などの非課税所得・不動産所得などの金額を記載する欄です。所得税と住民税・事業税では取り扱いが異なる事項があるため、 当欄に記入して提出します。

記入が必要となる例としては、所得税では専従者給与届出書を提出せず、配偶者控除や扶養控除の対象とした親族を、住民税・事業税では青色事業専従者にする場合などです。青色事業専従者に該当する親族がいれば氏名と給与の額を記入します。

また、ふるさと納税をした人は「都道府県、市区町村への寄附(特例控除対象)」の欄に金額を記入し、その他の寄附をした人は該当する欄に金額を記入してください。第二表のG欄では、寄附先の所在地・名称と寄附金の総額を記入しましたが、K欄では寄附金の種類ごとに該当欄に金額を記入します。

上述したように、確定申告書第一表と第二表は確定申告の対象者全員が提出しなければなりません。確定申告書を正確かつ簡単に作成したい人には、会計ソフトの活用がおすすめです。

freee会計を使えば、○×形式の質問に答えるだけで確定申告書を作成でき、オンライン上で申告・納税まで完結できます。

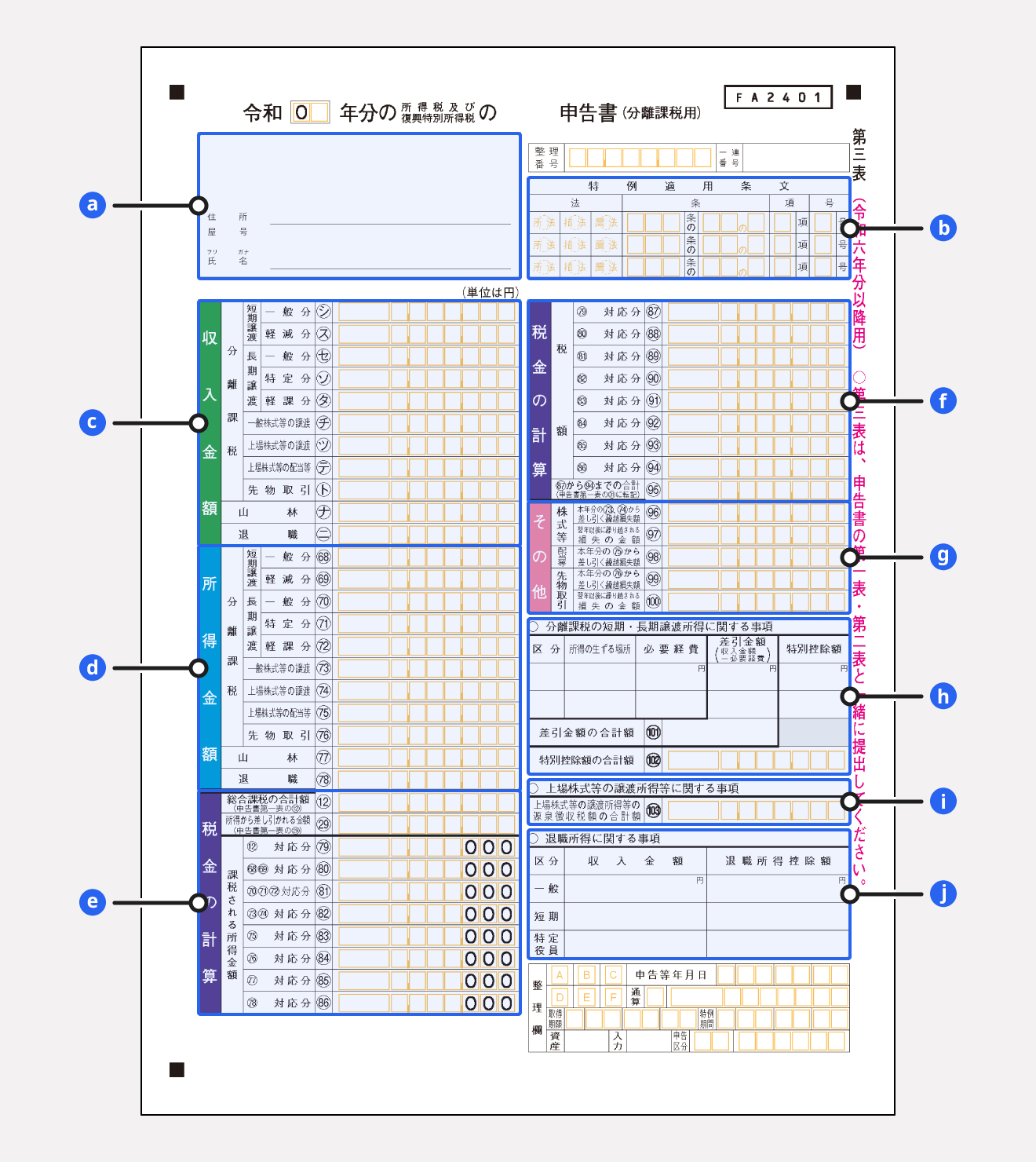

【分離所得がある人は提出】確定申告書 第三表の書き方

分離課税に該当する所得は、株式等の譲渡所得・配当所得・不動産の譲渡所得・山林所得です。これらの所得があれば、確定申告書の第一表と第二表以外にも、第三表の提出が必要です。 確定申告書第三表は、以下の項目に分けて記載します。

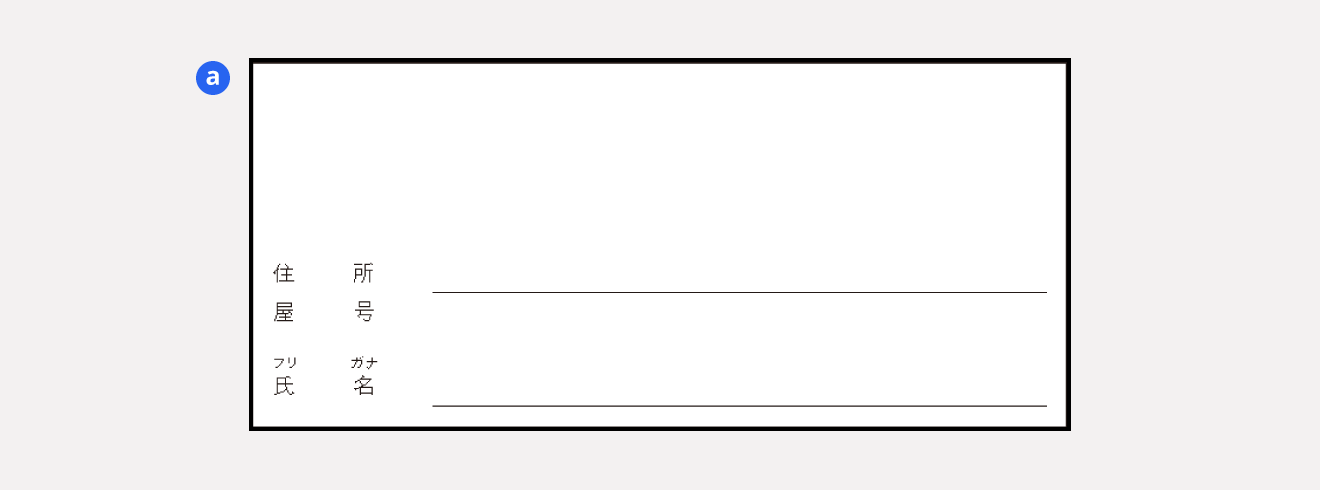

a. 住所・屋号・氏名

住所と屋号、氏名・フリガナを記入します。屋号がなければ、未記入で問題ありません。

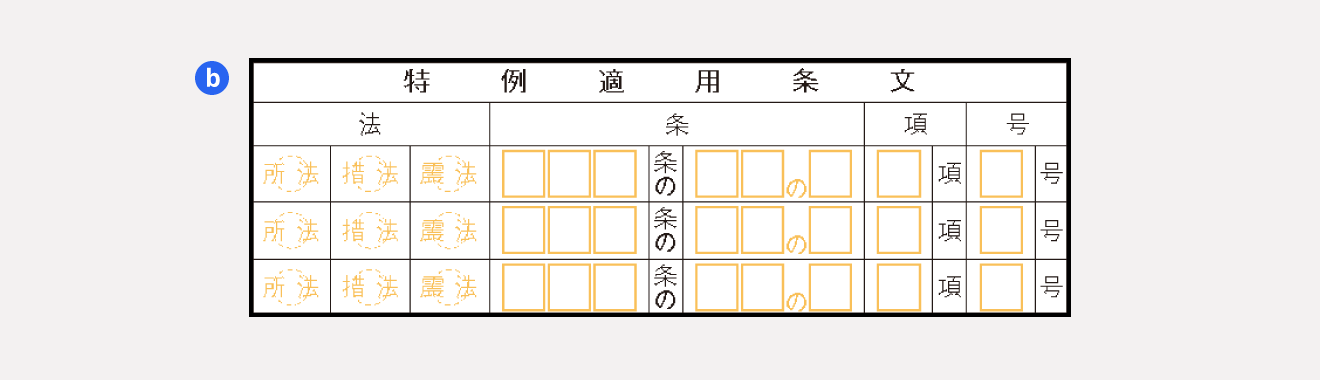

b. 特例適用条文

第三表の特例適用条文には、マイホームを売却して利益があるなど、軽減税率の特例を適用する場合に記載します。

たとえば、マイホームを売却したのであれば、譲渡所得から最高3,000万円まで控除ができる「居住用財産を譲渡した場合の3,000万円の特別控除の特例」があります。

出典:国税庁「No.3302 マイホームを売ったときの特例」

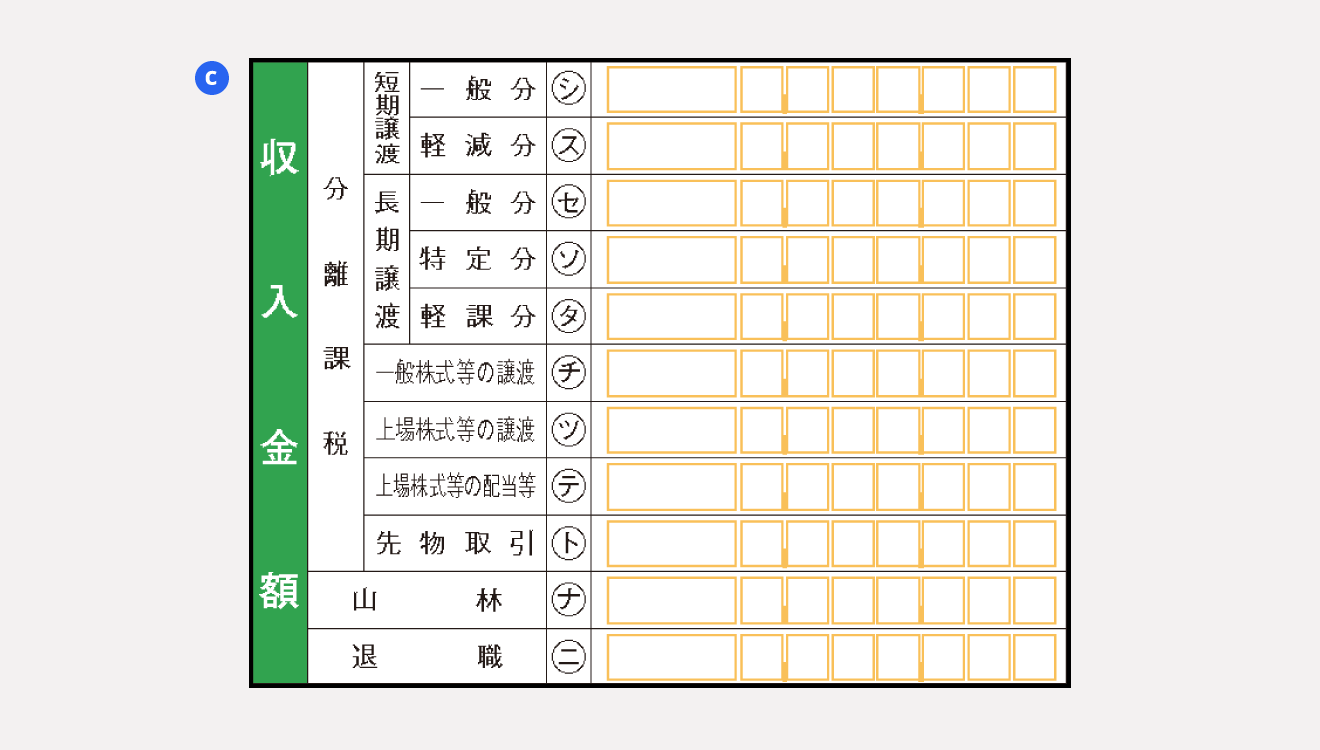

c. 収入金額

土地や建物を譲渡した際の収入金額や、株式などを売却して得た収入金額を該当する項目に記入します。

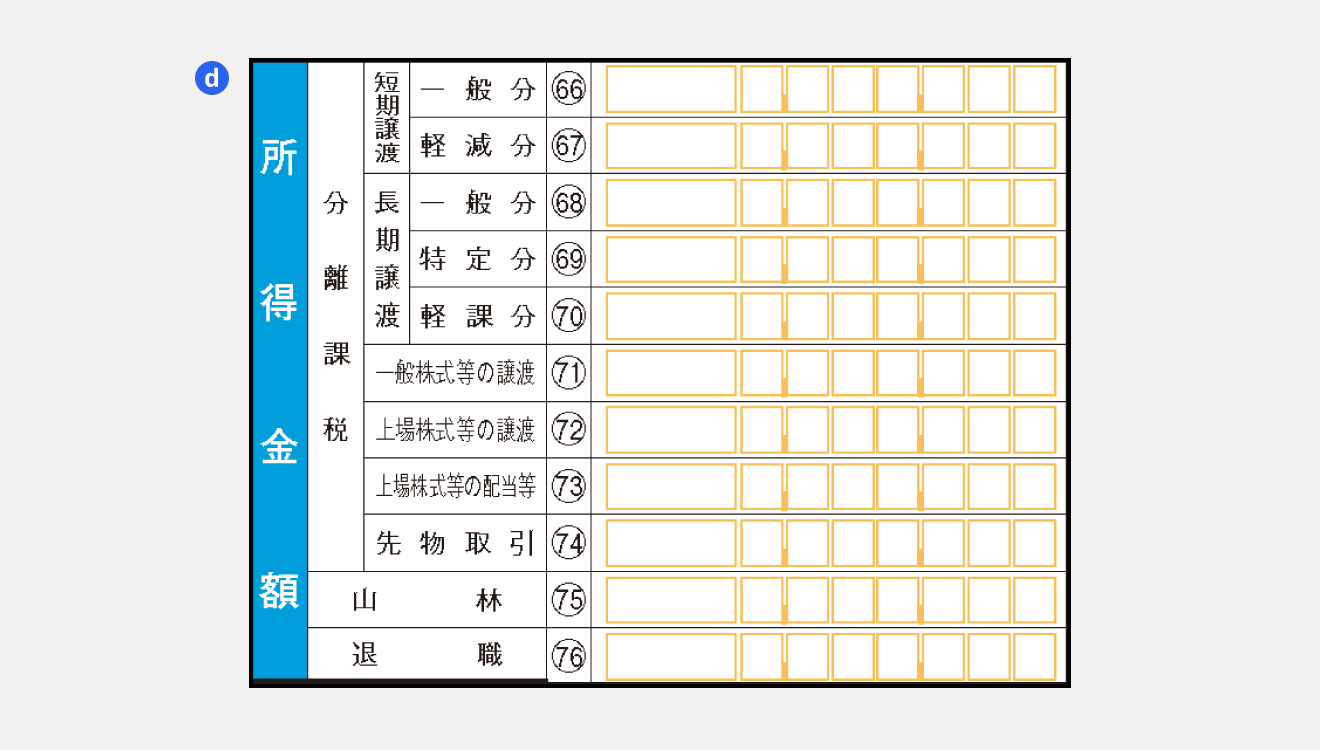

d. 所得金額

第三表の所得金額には、収入金額の欄で記入した各項目について、収入金額から費用などを差し引いて計算した所得金額を記入します。

たとえば、マイホームの売却で特別控除が適用されたなら、特別控除を差し引いた金額を記入してください。株式を売却したなら、売却額から取得時の金額や手数料を差し引いた金額を記入します。

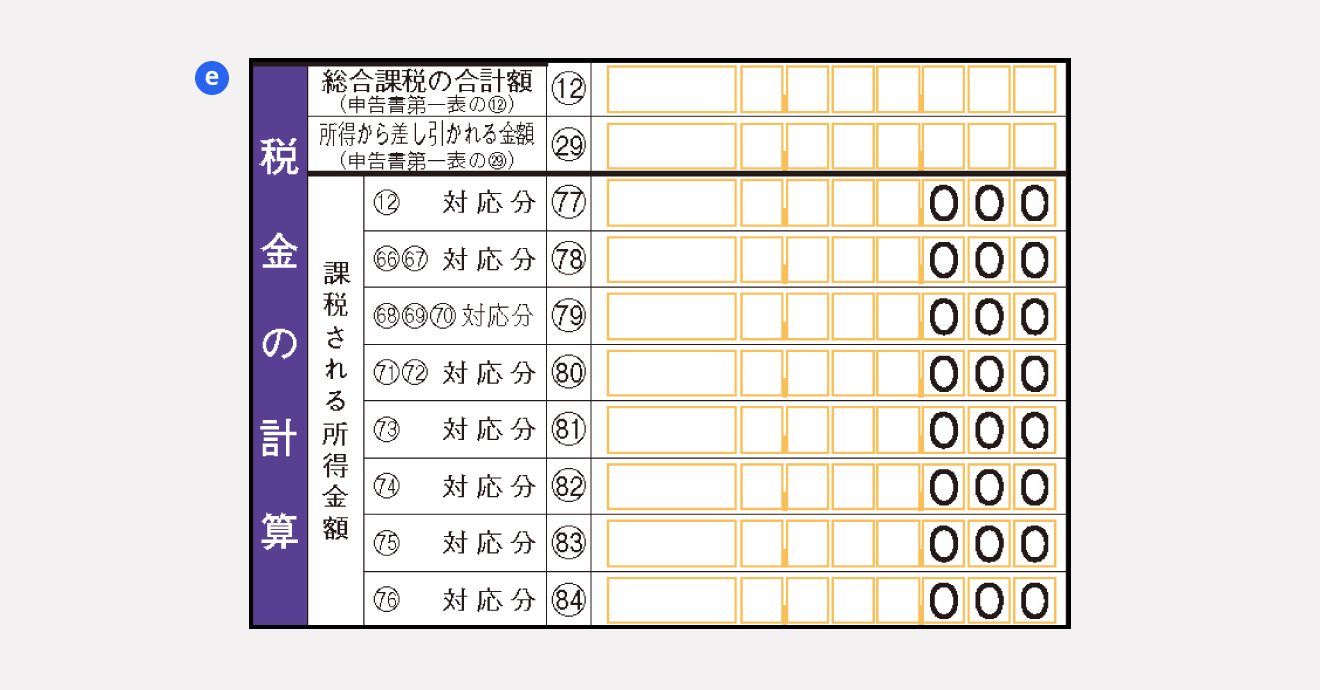

e. 税金の計算(課税される所得)

「総合課税の合計額⑫」と「所得から差し引かれる金額㉙」は、確定申告書の第一表から転記した金額を記入してください。

「⑫対応分(79)」には、「総合課税の合計額⑫」から「所得から差し引かれる金額㉙」の金額を引いた額を記入します(1,000円未満の端数を切り捨て)。

「⑫対応分(79)」以降は、「d. 所得金額」の欄の対応する数字欄を確認しながら、各欄に以下の金額を記入します。

| 項目 | 記入する内容 |

|---|---|

| (68)(69) 対応分(80) | 短期譲渡の「一般分(68)」「軽減分(69)」の対応分の所得金額 |

| (70)(71)(72) 対応分(81) | 長期譲渡の「一般分(70)」「特定分(71)」「軽課分(72)」の対応分の所得金額 |

| (73)(74) 対応分(82) | 「一般株式等の譲渡(73)」「上場株式等の譲渡(74)」の対応分の所得金額 |

| (75) 対応分(83) | 「上場株式等の配当等(75)」の対応分の所得金額 |

| (76) 対応分(84) | 「先物取引(76)」の対応分の所得金額 |

| (77) 対応分(85) | 「山林(77)」の対応分の所得金額 |

| (78) 対応分(86) | 「退職(78)」の対応分の所得金額 |

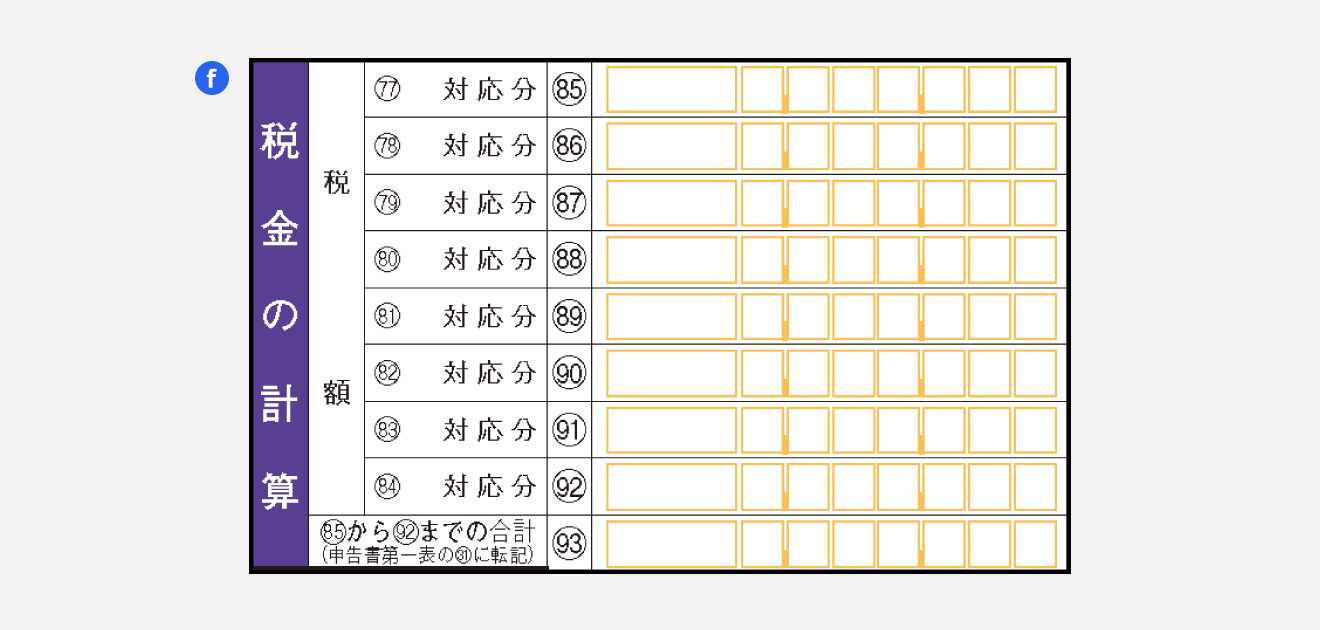

f. 税金の計算(税額)

「税額」の欄には、「課税される所得」に記入した金額ごとに税率をかけて税額を計算します。

「(87)から(94)までの合計(95)」には、「(79) 対応分(87)」から「(86) 対応分(94)」の税額の合計を記入して、確定申告書 第一表の㉛に転記します。

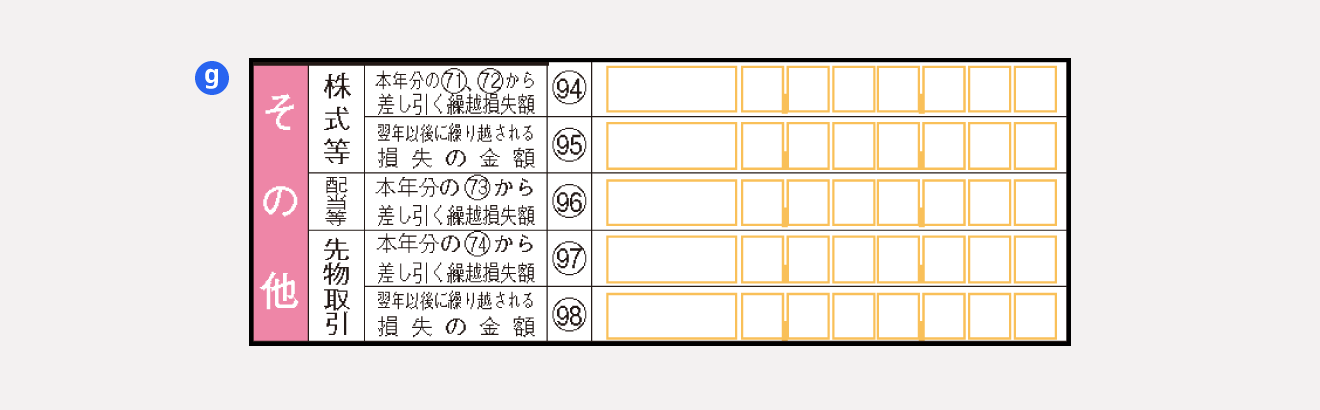

g. その他

確定申告の際に差し引く繰越損失や翌年以降に繰り越す損失がある場合に記入します。具体的にこの項目に記入するのは、一般株式や上場株式の譲渡、先物取引で損失が発生した場合です。

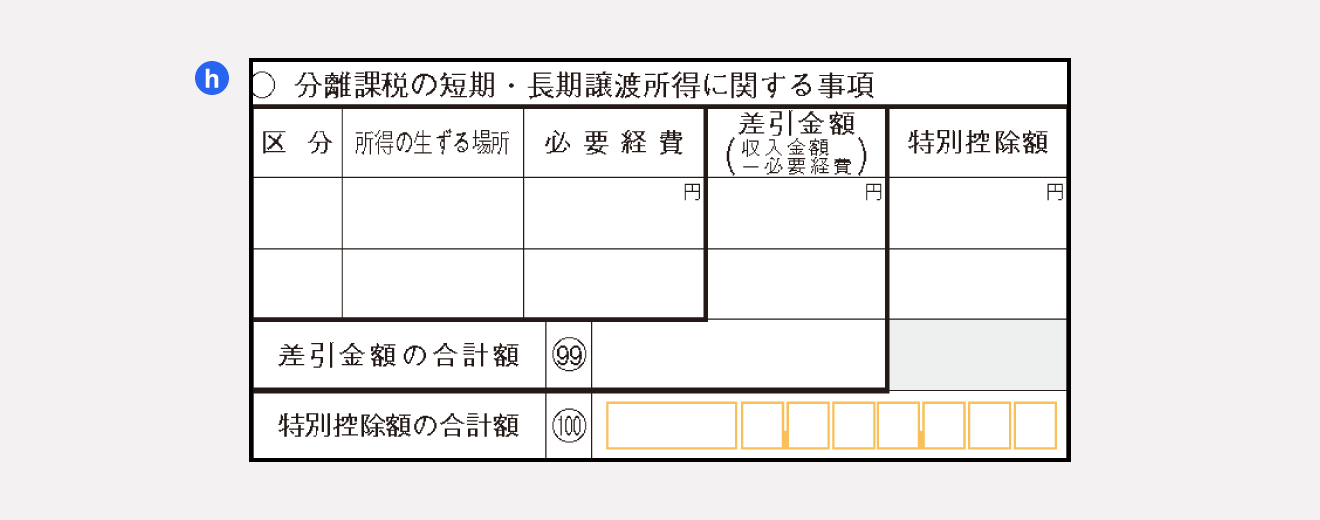

h. 分離課税の短期・長期譲渡所得に関する事項

「分離課税の短期・長期譲渡所得に関する事項」には、以下の項目を記入します。

| 項目 | 記入する内容 |

|---|---|

| 区分 | 「短期 一般」「長期 一般」など |

| 所得の生ずる場所 | 譲渡した住所 |

| 必要経費 | 必要経費の金額 |

| 差引金額 | 収入金額から必要経費を差し引いた金額 |

| 特別控除楽 | 控除の金額 |

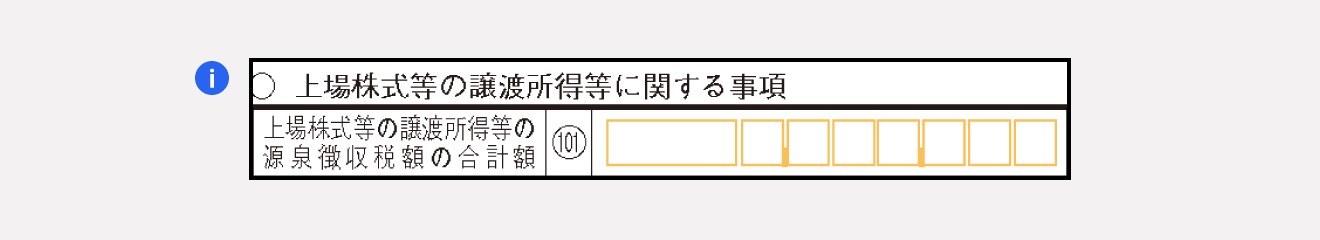

i. 上場株式等の譲渡所得等に関する事項

「上場株式等の譲渡所得等に関する事項」には、上場株式等の譲渡所得額等の源泉徴収税額の合計額を記入します。

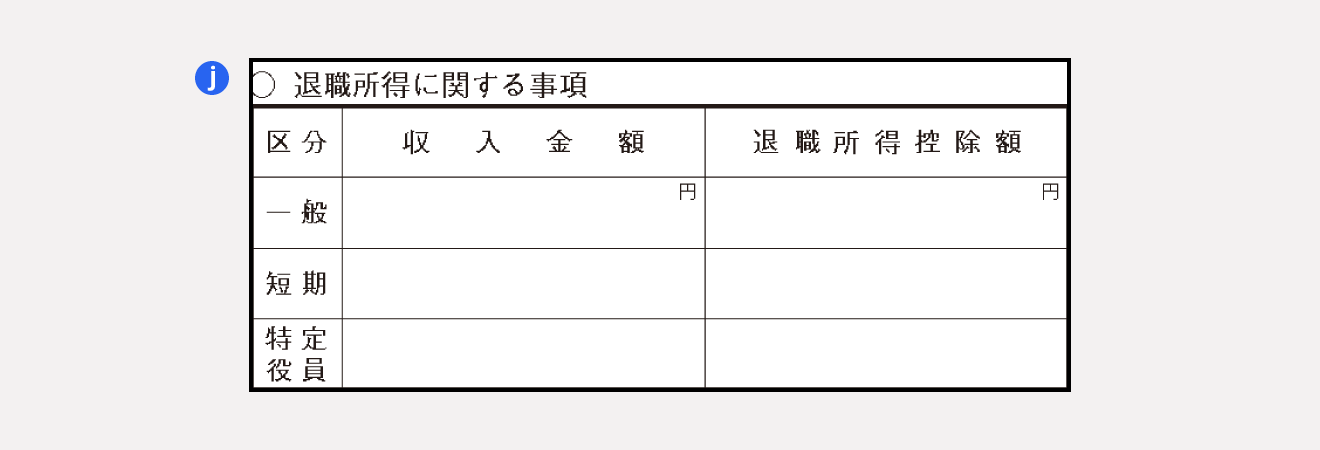

j. 退職所得に関する事項

「退職所得に関する事項」には、「一般」「短期」「特定役員」の区分に該当する収入金額や退職所得控除額を記入します。

退職所得の金額は、原則として「(収入金額-退職所得控除額)×1/2」で計算します。ただし、勤続年数が5年以下で短期退職手当や特定役員退職手当に該当する場合は計算方法が異なります。

退職所得控除額は勤続年数によって計算式が異なり、以下の通りです。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数 (80万円に満たない場合には、80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

たとえば、勤続年数が9年4ヶ月だった人の退職所得控除額は、【40万円 × 10年 = 400万円】となります。勤続年数は端数を切り上げるため、仮に9年4ヶ月であれば10年として計算をします。

また、障害者になったことが直接の原因で退職した場合の退職所得控除額は、上記で算出した額に100万円を加えた金額になります。

【損失申告がある人は提出】確定申告書 第四表の書き方

損失申告には、確定申告書の第一表と第二表だけではなく、以下の第四表の提出も必要となります。損失申告とは、事業で損失が出た場合にその損失分を繰り越すための申告のことです。

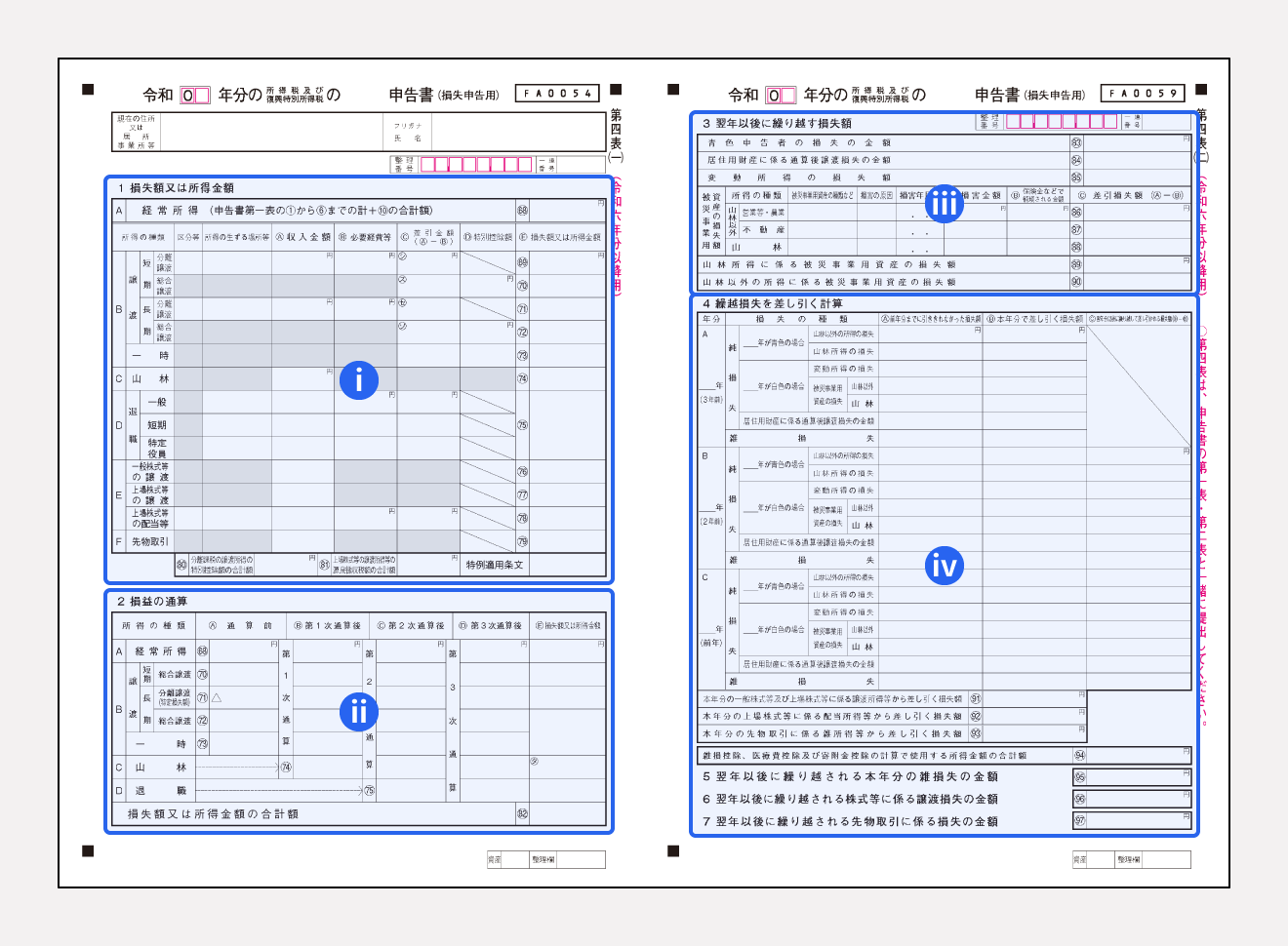

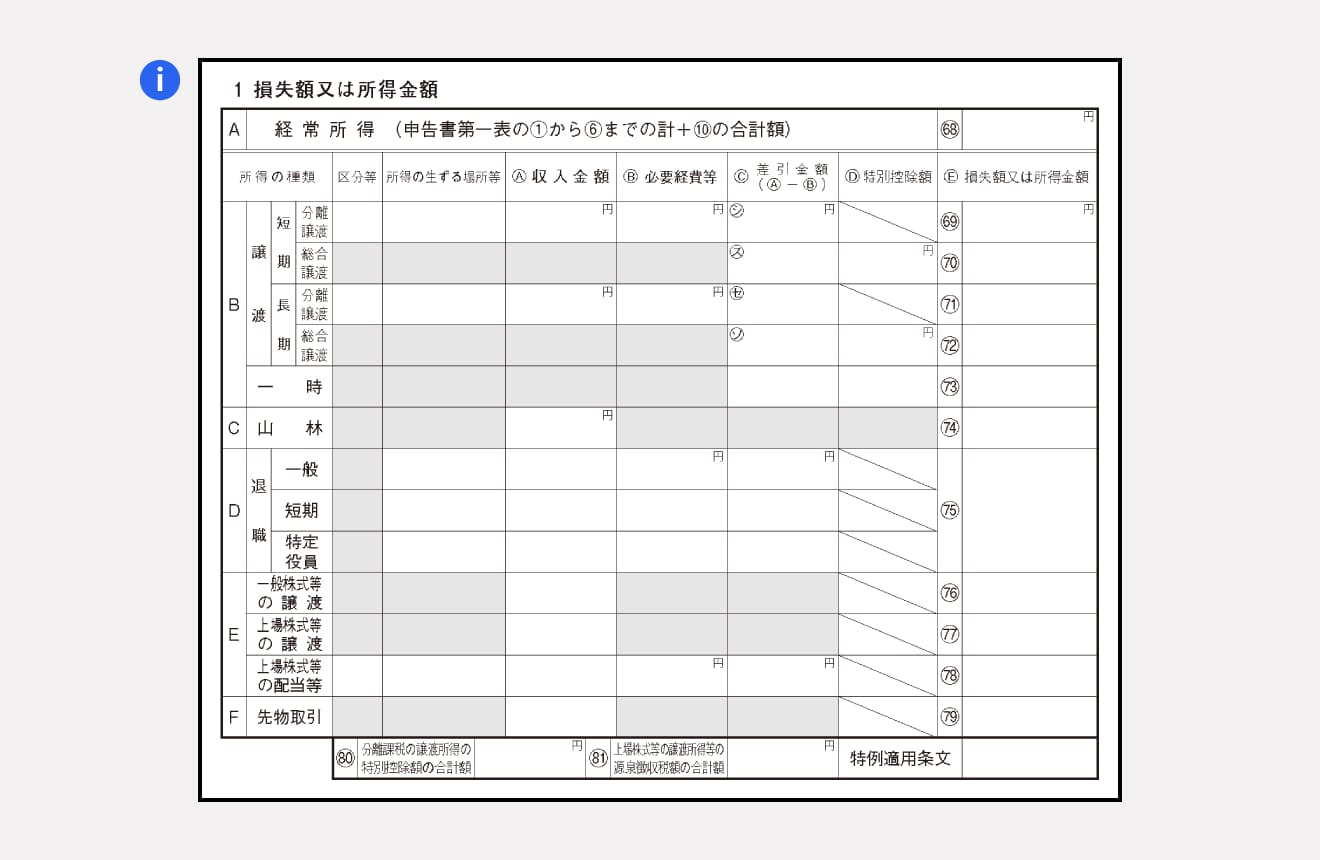

ⅰ. 損失額又は所得金額

「経常所得(68)」には、確定申告書 第一表の①から⑥までの合計額に、⑩の金額を足した金額を記入します。「経常所得(68)」以降は、該当する区分や金額を記入します。

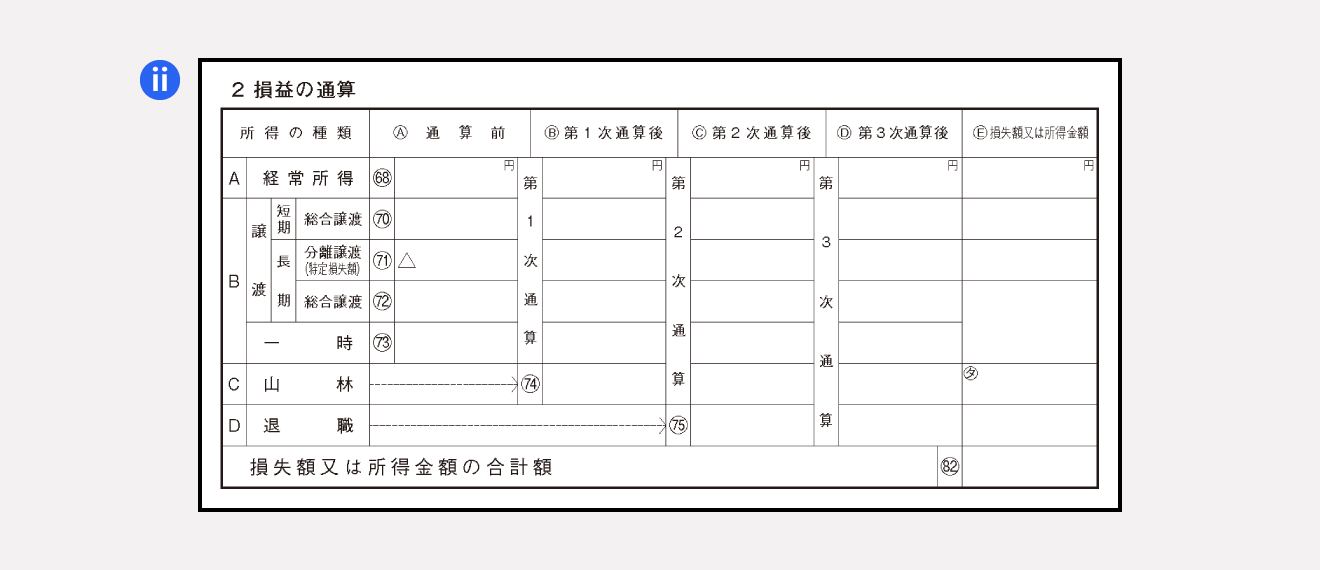

ⅱ. 損益の通算

「損益の通算」では、「損失額又は所得金額」の(68)から(75)の金額を転記します。ただし、「分離譲渡71」は「1 損失額又は所得金額」の金額が黒字なら転記不要です。

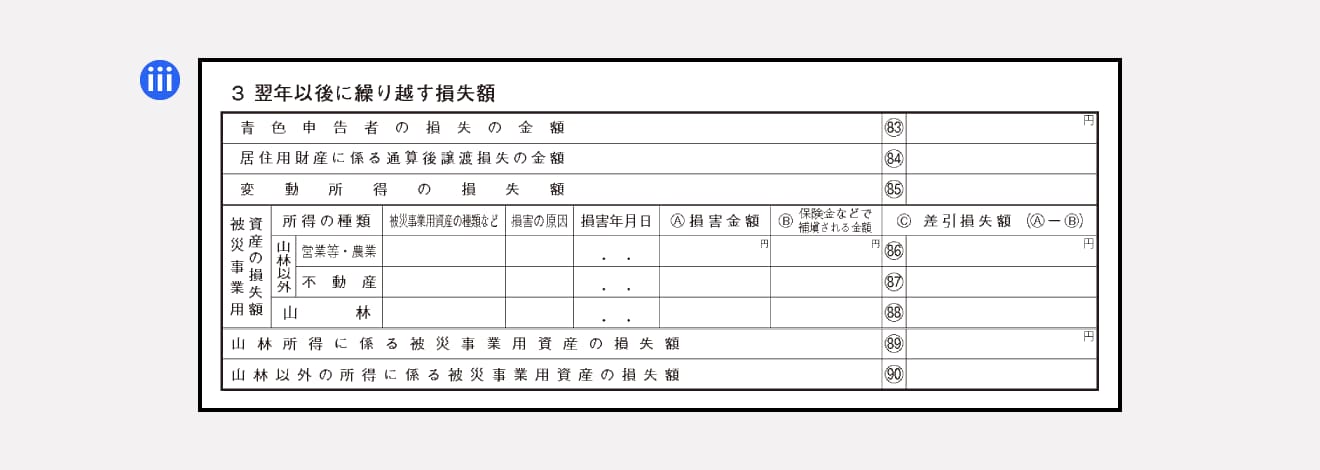

ⅲ. 翌年以後に繰り越す損失額

翌年以後に繰り越す損失額があるなら、該当欄に金額を記入します。

「青色申告者の損失の金額(83)」は、青色申告をしている人で、「損失額又は所得金額の合計額(82)」の中に(71)欄の特定損失額に係る純損失(特定純損失)がある人が計算して記入します。

計算方法は、以下「(83)欄の計算式」記載の手順に従ってAから順番に算出し、Gの金額の先頭に△を付けて「青色申告者の損失の金額(83)」に記入します。

【(83)欄の計算式】

| A | (82)欄の金額 |

|---|---|

| B | 確定申告書 第一表の①と②欄の合計額(黒字のときは0) |

| C | 確定申告書 第一表の③欄の金額(黒字のときは0) |

| D | 確定申告書 第四表の「損失額又は所得金額」の「ス」と「ソ」欄の赤字の合計額 |

| E | 確定申告書 第四表の「損益の通算」の(74)欄の金額(黒字のときは0) |

| F | B+C+D+E |

| G | AとFのいずれか少ない方の金額 |

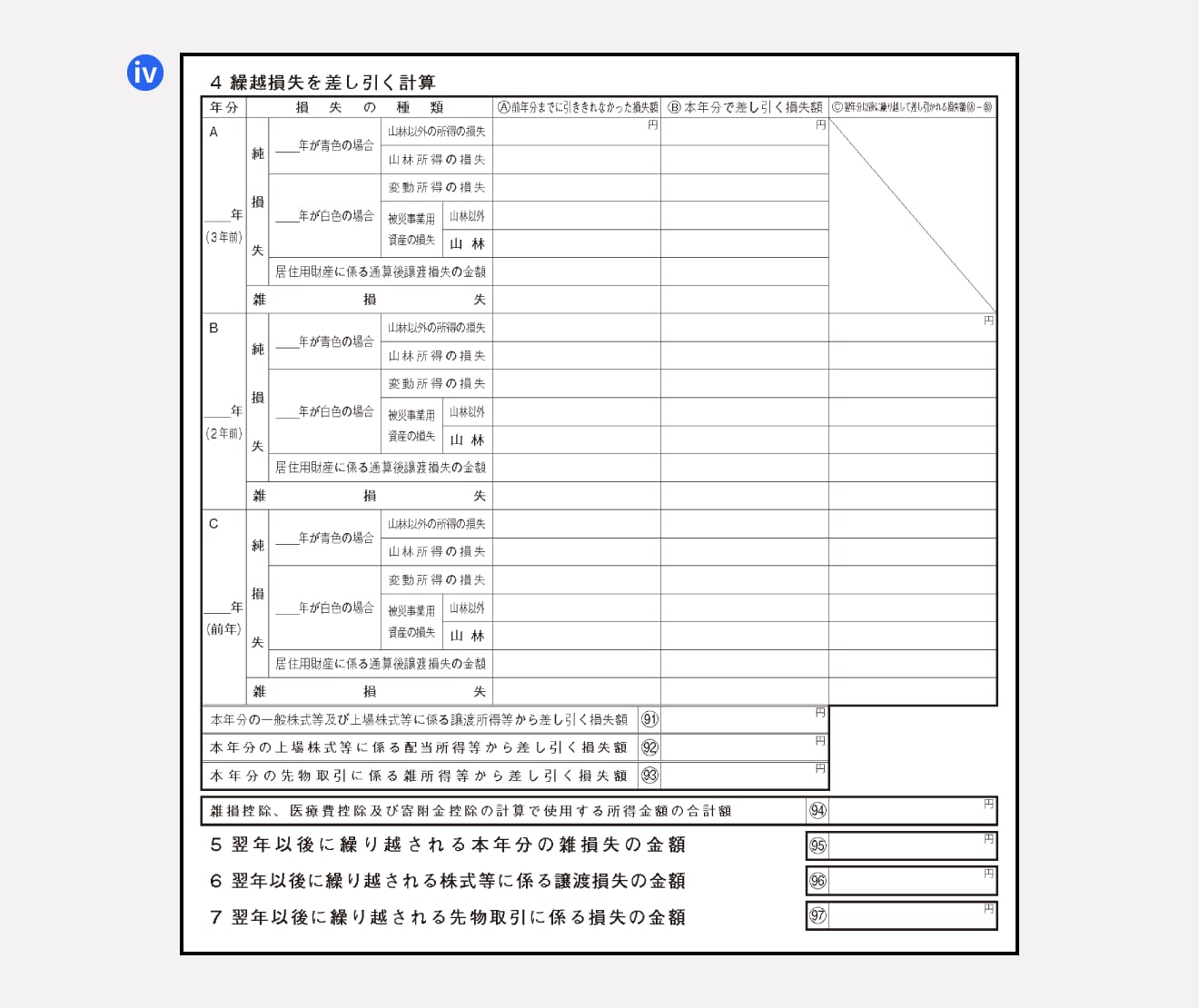

ⅳ. 繰越損失を差し引く計算

「繰越損失を差し引く計算」には、前年から繰り越した損失の金額と、確定申告をする年分から差し引く損失、翌年に繰り越す損失の金額を記入します。

2以上の年分に生じた損失がある場合は、最も古い年分に生じた損失から順次差し引きます。

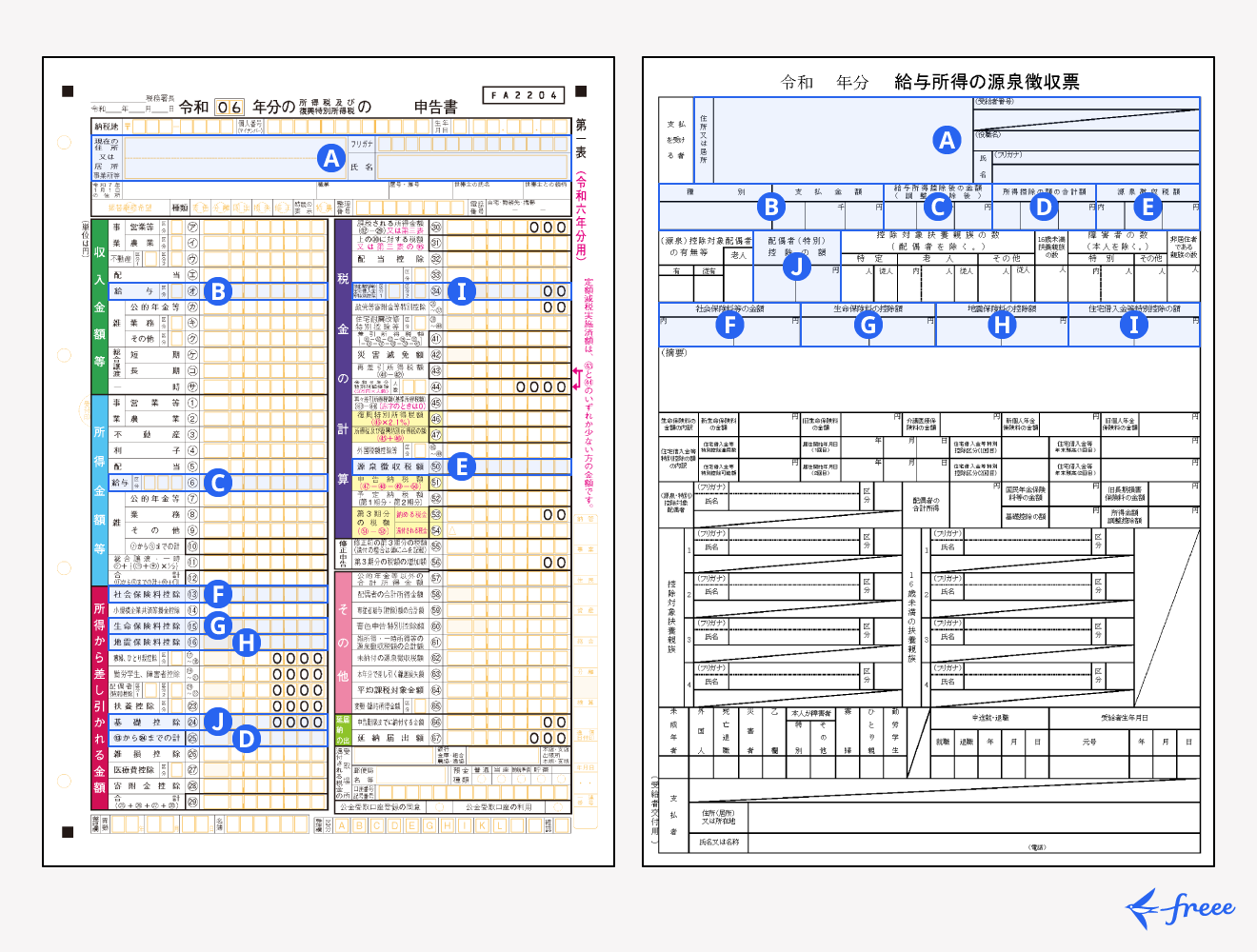

源泉徴収票がある人は確定申告書に転記しよう

会社員やアルバイト・パートなどの給与所得者は、年末にその年の源泉徴収票を交付されます。勤務先から源泉徴収票を交付された人は、それを参照しながら確定申告書を作成しましょう。

以下の図のように、源泉徴収票に記載されている金額を、確定申告書の同じアルファベットが書かれている欄に転記していきます。

源泉徴収票に記載されている内容は主に以下のとおりです。

| 項目 | 概要 |

|---|---|

| 支払金額 | 1年間に会社から従業員に支払われた給与・賞与の合計額 |

| 給与所得控除後の金額 | 支払金額から給与所得控除の控除額を差し引いた金額 |

| 所得控除の額の合計額 | 社会保険料控除など従業員が受けられる控除の合計額 |

| 源泉徴収税額 | 支払金額から給与所得控除などの所得控除の額の合計額を差し引いた「課税所得金額」に、所得税率を掛けて算出した金額 ※所得税率は、課税所得金額によって決定 |

| 社会保険料等の金額 | 従業員の毎月の給料から天引きされた厚生年金・健康保険・雇用保険の合計額 |

| 生命保険料の控除額 地震保険料の控除額 | 従業員が受けられる生命保険料控除や地震保険料控除の控除額 |

| 住宅借入金等特別控除の額 | 従業員が住宅ローンを利用して住宅の新築や購入、増改築によって一定の要件にあてはまる場合に受けられる住宅ローン控除の控除額 |

| 控除対象配偶者 控除対象扶養親族 16歳未満の扶養親族 | 配偶者控除の対象となる配偶者、扶養控除の対象となる扶養親族、扶養控除が適用されない16歳未満の扶養親族の情報が記載 |

| 支払者 | 従業員に給与を支払った会社の住所、会社名および電話番号が記載 |

確定申告の内容を間違えたらどうする?

一度提出した確定申告書に間違いや記載漏れがあることに気付いたのが確定申告の期間内(2025年2月17日から2025年3月17日)であれば、「訂正申告」でやり直せます。

確定申告の期限までに正しく修正して申告すればペナルティはありません。申告期間内に複数の確定申告書を提出した人は、最後に提出した確定申告書の内容が優先されます。

確定申告書の申告期間を過ぎてから、提出した納税額の間違いに気付いたのであれば、「更正の請求」と「修正申告」のいずれかで対応します。

確定申告の期限を過ぎた後に過大申告が判明したときは「更正の請求」、過少申告が判明したときは「修正申告」で対応します。期限後の申告では、延滞税や過少申告加算税などが課されることがあるので注意が必要です。

| 訂正申告 | 更正の請求 | 修正申告 | |

|---|---|---|---|

| 誤りに気づいたタイミング | 確定申告期間内 | 確定申告期間後 | 確定申告期間後 |

| 修正の内容 | 修正内容全般 | 申告した税額が実際よりも多い | 申告した税額が実際よりも少ない (還付額を本来の金額よりも多く申告した場合も該当) |

| 必要書類 |

・修正した確定申告書 ・提出済みの添付書類のコピー |

・所得税及び復興特別所得税の更正の請求書 ・その事実を証明する書類 | ・所得税及び復興特別所得税の修正申告書 |

| 申告方法 | 電子申告 所轄の税務署窓口 郵送 | 電子申告 所轄の税務署窓口 郵送 | 電子申告 所轄の税務署窓口 郵送 |

| 申告時期 | 確定申告の期限内 | 法定申告期限より5年以内 | 過少申告に気付いたらすぐに申告 |

確定申告書の入手方法と提出期間

確定申告書は以下の方法で入手できます。

- 国税庁のウェブサイトから確定申告書をダウンロードする

- 確定申告書等作成コーナーから出力する

- 税務署や市区町村役場の税務課、確定申告相談会場で受け取る

- 税務署から郵送で取り寄せる

- 確定申告に対応した会計ソフトを利用する

確定申告書を作成する上で必要になる書類については、別記事「【2025年向け】確定申告の必要書類・添付書類は? 準備するものをケース別にわかりやすく解説」をご確認ください。

確定申告書の提出期間

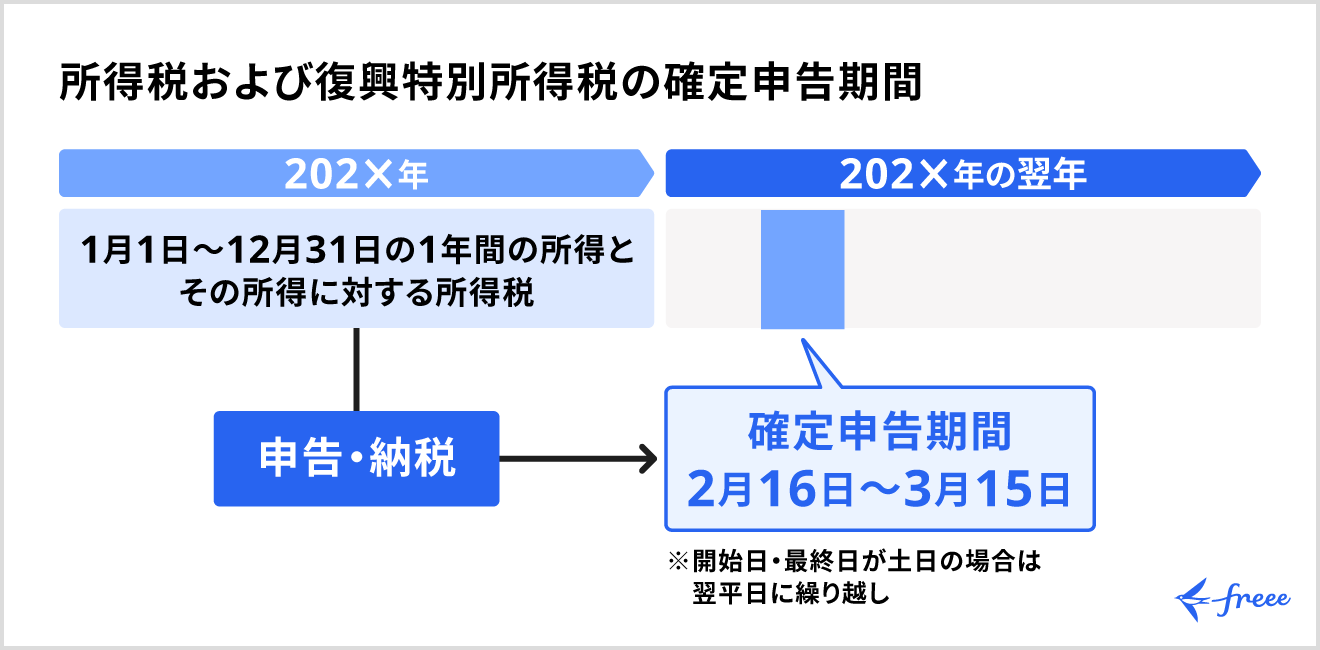

確定申告を行う期間は原則として、所得が発生した翌年2月16日から3月15日までです。

ただし、確定申告期間の初日や最終日が土日にあたる年は、その翌営業日が確定申告期間の初日・最終日になります。2024年分の確定申告の期間は、2025年2月17日(月)から2025年3月17日(月)までです。

確定申告の期限を過ぎてしまうと期限後申告として扱われ、「無申告加算税」や「延滞税」などの罰則が課せられる可能性があります。

確定申告の期限が過ぎたとしても、早めに申告することでペナルティは軽くなります。確定申告を忘れたことに気付いたら、一日でも早く申告するようにしましょう。

【関連記事】

令和6年分の確定申告期間は?税金の種類別に解説

確定申告しないとどうなる? デメリットと対処法を解説

よくある質問

確定申告書の作成方法は?

確定申告書には第一表・第二表・第三表・第四表の4種類あり、このうち第一表と第二表は確定申告を行うすべての申告者が提出必須です。

項目ごとの見方や書き方については「確定申告書 第一表の見方と書き方」「確定申告書 第二表の見方と書き方」を参考にしてください。

確定申告の内容を間違えた場合はどうする?

確定申告書の提出後に納税額の間違いに気付いたのであれば、「更正の請求」と「修正申告」のいずれかを行う必要があります。それぞれの違いは以下のとおりです。

- 更正の請求:申告・納税した税額よりも、正しい税額が少なかったとき(還付を受ける場合)

- 修正申告:申告・納税した税額よりも、正しい税額が多かったとき(追加納税が必要な場合)

ただし、確定申告の期限内であれば、「訂正申告」で何度でも確定申告書を再提出できます。このとき、最後に提出した確定申告書が正式な内容として扱われます。

詳しくは記事内「確定申告の内容を間違えたらどうする?」をご確認ください。

確定申告書の作成で必要な書類

確定申告書の作成には、申告書に記入する金額などを確認できる資料が必要です。

- 収入や費用、所得に関する書類

- 所得控除や税額控除に関する書類

- マイナンバーが分かる書類

確定申告書を作成する上で必要になる書類については、別記事「【2025年向け】確定申告の必要書類・添付書類は? 準備するものをケース別にわかりやすく解説」をご確認ください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

確定申告書は、1年間(1月1日〜12月31日)の所得に対する所得税を計算し翌年の確定申告期間に申告・納税するための書類で、全4種類あります。

確定申告は個人事業主やフリーランスだけではなく、給与所得者である会社員でも申告対象になる場合があり、確定申告書第一表・第二表は対象者全員が提出しなければなりません。

なお、確定申告には期間が設けられており、毎年2月16日から3月15日です。*開始日・最終日が土日にあたる場合は翌月曜日に繰り越し

期限を過ぎてしまうとペナルティの対象になるため、対象者は確定申告書の見方や書き方をしっかりと理解して、忘れずに申告しましょう。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所代表。20年以上のキャリアをもつ国税OB税理士。税務調査や複雑な税務判断に精通し、幅広い税務相談に対応。クライアントの事業を深く理解し、長期的な視点で最適な税務戦略を支援しています。