監修 松浦 絢子(弁護士)

サラリーマンとして働きながら副業する人は、個人事業主として活動するほか、法人化(会社設立)して事業を営む方法も選択可能です。

法人化すれば、節税につながるケースがあります。ただし、タイミングによっては節税効果を得られないケースもあるため、慎重に判断しなければなりません。

本記事では、副業しているサラリーマン向けに、法人化に適したタイミングや会社設立のメリット・デメリット、法人化(会社設立)の流れを詳しく解説します。

目次

- 【2025年11月現在】サラリーマンの法人化と節税事情

- サラリーマンとして勤務しながら法人化(会社設立)は可能?

- 法人化(会社設立)した事実が勤務先にバレる原因

- 勤務先の同僚に話してしまった

- SNSなどで法人化(会社設立)したことを公開した

- 設立した会社のコーポレートサイトを公開した

- 役員報酬を受け取っている

- 登記情報を調べられた

- サラリーマンが法人化(会社設立)するのに適したタイミング

- 課税売上高が1,000万円を超えたとき

- 社会的信用を得たいとき

- 従業員雇用を行い事業規模を拡大したいとき

- サラリーマンが副業で法人化(会社設立)するメリット

- 本人や家族への役員報酬で節税できる

- 退職金や社宅賃料などを経費として計上することで節税できる

- 赤字の繰越期間が長くなることで節税できる

- 消費税の納税義務が免除されることで節税できる

- サラリーマンが副業で法人化(会社設立)するデメリット

- 会社設立時に費用がかかる

- 事務作業が増えて忙しくなる

- 赤字でも納税する必要がある

- 廃業時に費用と手間がかかる

- 計上できる交際費が減る

- サラリーマンが副業で法人化(会社設立)するまでの流れ

- ①必要書類を準備する

- ②定款を作成する

- ③資本金を入金する

- ④登記書類を作成・申請する

- ⑤銀行口座を開設する

- ⑥税務署関連の手続きを実施する

- まとめ

- 自分でかんたん・あんしんに会社設立する方法

- よくある質問

【2025年11月現在】サラリーマンの法人化と節税事情

2025年11月現在、法人化による節税の恩恵は以前に比べて受けにくい状態です。

| 法制度の変更 | 発生した時期 | 詳細 |

|---|---|---|

| 「インボイス制度」の開始 | 2023年10月1日~ | ・以前は、2年前(2事業年度前)の課税売上高1,000万円以下の事業者は、消費税の納税が免除されていた ・インボイス発行事業者として登録すると、納税義務の免除の特例が適用されず消費税の納税義務が生じる ・取引先から登録を求められるケースが増え、法人化しても免税事業者としての節税効果を得にくくなった |

| 「給与所得控除額」の上限が195万円に下がった | 2020年~ | ・かつては、給与所得(役員報酬)に対する控除額に上限がなかった ・現在は、年間収入が850万円を超えると控除額が195万円で頭打ちとなる ・その結果、高所得層ほど節税余地が小さくなった |

出典:国税庁「No.1410 給与所得控除」

インボイス制度への登録は任意であり、登録しなくても事業を続けることは可能です。ただし、近年では取引先(買い手)からインボイス(適格請求書)の発行を求められるケースもあります。

インボイス発行事業者として登録すると、消費税が課税され、免税事業者としての恩恵は受けられません。取引先を取捨選択できる事業やBtoCの事業を営んでいるのであれば、登録しないことも選択肢のひとつです。

※本記事では、2025年11月時点の情報に基づいて解説しています。法人化(会社設立)を検討する際は、国税庁公式Webサイトで最新の情報をチェックしてください。

【関連記事】

法人化によって得られる節税のメリットを解説

副業から起業はできる?会社員から起業するメリットや事業内容のアイデアおよび注意点を解説

サラリーマンとして勤務しながら法人化(会社設立)は可能?

サラリーマン(会社員)として働いているケースでも、法人化(会社設立)は可能です。

会社の設立や各種手続きを定めた「会社法」では、ほかの会社と雇用契約を締結している状態であっても、会社設立は禁止されていません。

実際に、会社員として働きながら別の会社を設立した人や、会社の代表取締役を務めながら別の会社で社員として働いている人もいます。また、従業員を雇用せず、代表取締役だけで事業活動を遂行する「マイクロ法人」や「一人会社」と呼ばれる事例もあります。

ただし、雇用契約を締結している会社の就業規則で副業や兼業が禁止されている場合は、法人を設立し役員に就任することで懲戒処分の対象となる可能性があります。

法人化(会社設立)した事実が勤務先にバレる原因

法人化(会社設立)した事実は、さまざまな要因によって勤務先にバレる可能性があります。ただし、適切な対策を講じれば、勤務先に知られずに済むこともあります。

勤務先の同僚に話してしまった

法人化したことを同僚に話すと、同僚を通じて勤務先の上司や経営陣に情報が伝わり、バレる可能性があります。

勤務先に知られたくない場合は、「同僚だから」と油断せず、会社設立の事実は誰にも話さないようにしましょう。

SNSなどで法人化(会社設立)したことを公開した

近年、本名でSNSアカウントを運用したり、ブログ記事を執筆したりする人が増加しています。

SNSやブログ記事は、基本的に誰でも閲覧可能です。そのため、本名や個人が特定できる情報とともに法人化(会社設立)に関する内容を記載すると、勤務先にバレる可能性があります。

「本名でアカウントを作成しない」「ビジネスアカウントを別途作成する」「法人化に関して言及しない」などの対策を講じましょう。

設立した会社のコーポレートサイトを公開した

設立した会社のコーポレートサイトに本名や自宅の住所を公開している場合、勤務先の人がインターネット検索を行った際に、その情報が検索結果に表示される可能性があります。/その結果、法人化(会社設立)した事実がバレるかもしれません。

「氏名は名字だけを記載する」「住所は記載しない」など、配慮することも検討しましょう。

役員報酬を受け取っている

設立した会社で役員報酬を受け取っている人は、報酬分の住民税が増加します。

その結果、住民税の増加が勤務先に把握され、法人化(会社設立)を隠し通すことが困難になります。

勤務先に知られたくない場合は、役員報酬を0円に設定することも選択肢のひとつです。役員報酬が0円であれば住民税は増えないため、勤務先に把握されることがありません。なお、個人として報酬を受け取らない場合、設立した会社の利益は会社に蓄積されます。

ただし、節税や勤務先への秘匿を目的として報酬を0円に設定するのはリスクもあるため、実務上は税理士など専門家に相談のうえ判断しましょう。

登記情報を調べられた

会社を設立すると、法務局に会社の情報が登録されます。

商業登記法第10条第1項の規定により、会社の登記簿は、手数料を支払えば誰でも取得可能です。

出典:e-Gov法令検索「商業登記法(昭和三十八年法律第百二十五号)第十条」

会社の登記簿には、役員の氏名や代表者の住所が表示されるため、勤務先の関係者が登記簿を取得した場合、法人化した事実がバレる恐れがあります。

また、会社を設立すると、国税庁の「法人番号公表サイト」に会社の情報が掲載されます。掲載されている情報は、誰でも無料で検索・閲覧が可能です。

法人番号公表サイトには役員の氏名は掲載されておらず、会社名や本店所在地のみが掲載されています。しかし、自宅住所を会社の本店所在地として登記している場合、住所情報から個人が特定され、会社設立の事実がバレるかもしれません。

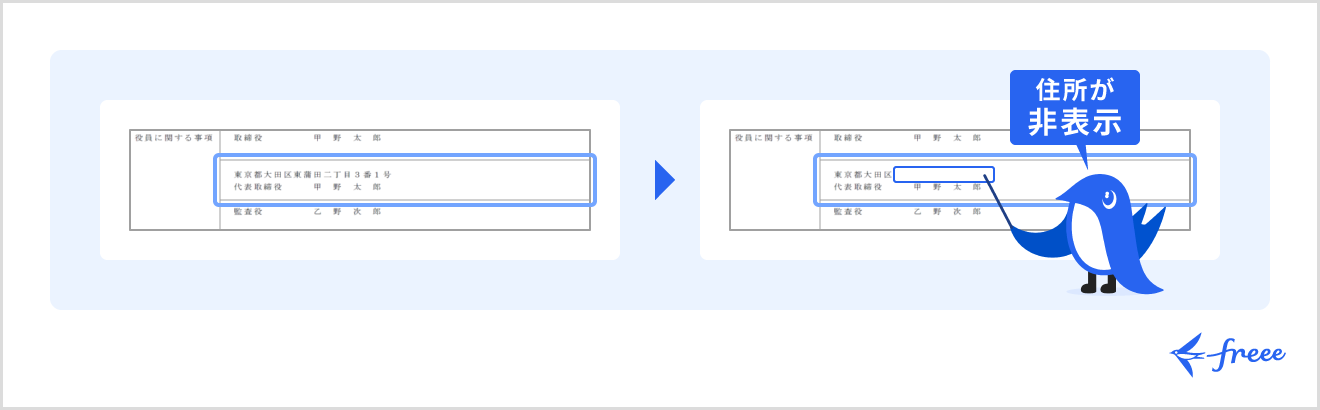

登記簿に代表者の住所を表示したくない場合は、株式会社を設立し「代表取締役等住所非表示措置」の適用を受けることも選択肢のひとつです。

代表取締役等住所非表示措置とは、代表取締役などの詳細な住所を表示しない措置で、2024年10月1日施行の「商業登記規則等の一部を改正する省令(令和6年法務省令第28号)」によって導入されました。

措置の対象は株式会社のみであり、株式会社以外の法人は対象外です。設立の登記などを実施する際に、登記官に申し出ることで適用を受けられます。

出典:法務省「代表取締役等住所非表示措置について」

出典:法務省「商業登記規則等の一部を改正する省令(令和6年法務省令第28号)」

サラリーマンが法人化(会社設立)するのに適したタイミング

「法人化(会社設立)すれば、必ず節税できる」わけではありません。場合によっては納税額が増加するケースもあるため、タイミングを慎重に検討する必要があります。

課税売上高が1,000万円を超えたとき

前々年の課税売上高が1,000万円を超えた個人事業主は、消費税課税事業者として扱われます。課税売上高とは、消費税がかかる取引の売上から売上返品・売上値引・売上割戻を差し引いた額です。

一方で、法人化(会社設立)した場合は、前々年が存在しないため、要件を満たせば設立から2年間は免税事業者として扱われます。

そのため、個人事業の課税売上高が1,000万円を超える2年後に会社を設立すれば、一定期間は消費税を免除される可能性があります。

ただし、インボイス発行事業者として登録すると消費税課税事業者として扱われるため、2年間の免税措置が適用されません。

出典:国税庁「No.6531 新規開業又は法人の新規設立のとき」

2025年時点のインボイス発行事業者への登録状況

日本商工会議所・東京商工会議所が2025年6~7月に実施した「中小企業におけるインボイス制度等に関する実態調査」によると、インボイス制度導入前に免税事業者だった事業者のうち、以下の割合の事業者がインボイス発行事業者として登録しています。

インボイス発行事業者として登録している割合

- BtoB(法人向けに商品・サービスを提供する形態)中心の事業者:78.6%

- BtoC(個人向けに商品・サービスを提供する形態)中心の事業者:24.6%

出典:日本商工会議所・東京商工会議所「中小企業におけるインボイス制度等に関する実態調査結果」

出典:独立行政法人中小企業基盤整備機構「BtoB中心の免税事業者の8割が制度導入を機にインボイス登録」

BtoBであっても、業界・業種・事業内容によっては、インボイス発行事業者として登録していなくても取引が可能な場合もあります。インボイス登録の要否は、業界の状況を分析したうえで判断しましょう。

社会的信用を得たいとき

個人事業主として事業を営むよりも、法人化して事業を行うほうが、社会的信用を得やすい傾向があります。法人は登記により会社の基本情報が公開されており、取引先が会社の実態を確認しやすいためです。

個人事業主でも、事業者に関する基本情報や決算書・確定申告書を取引先等に提示することはできますが、法人に比べて情報量が少ないこと、信憑性を確認しにくいことから、信用力を判断する材料としてはやや不利な傾向があります。

また、会社は複数人で運営される「組織」として見られる点でも信用を得やすく、取引や融資など事業活動の幅を広げたい場合には法人化が有利です。

従業員雇用を行い事業規模を拡大したいとき

従業員を雇用したい場合も、法人化(会社設立)するのに適したタイミングです。

会社のほうが社会的信用を得やすいため、個人事業主に比べて会社のほうが従業員を採用しやすい傾向があります。

従業員を雇用して事業拡大を目指したい場合は、法人化(会社設立)を検討しましょう。

サラリーマンが副業で法人化(会社設立)するメリット

サラリーマンが副業で法人化(会社設立)すると、さまざまな節税メリットを享受できます。

本人や家族への役員報酬で節税できる

個人事業主の「事業所得」には、一定の条件を満たすことで「青色申告特別控除」が適用され、最大で65万円の控除を受けることが可能です。

一方、会社を設立して受け取った役員報酬は「事業所得」ではなく、「給与所得」として扱われ、最大で195万円の給与所得控除を受けられます。そのため、役員報酬の給与所得控除が個人事業主の各種控除を上回る場合、法人化したほうが節税につながる場合があります。

また、役員報酬は、自分だけでなく業務に従事している家族にも支払うことが可能です。所得を分散することで各人の所得税率が下がり、それぞれが給与所得控除を受けられるため、より高い節税効果が期待できます。

なお、個人事業主も家族に専従者給与を支払うことはできますが、法人の場合と比較して経費と認められるための要件が厳しいといえます。

出典:国税庁「No.1410 給与所得控除」

退職金や社宅賃料などを経費として計上することで節税できる

個人事業主として事業を遂行する場合、自身に「退職金」に相当する金銭を支払い、それを経費として計上する行為は認められません。

一方、会社を設立すれば、従業員だけでなく会社役員に対して支払った退職金も、経費として計上できます。なお、退職金にかかる所得税は優遇されているため、受け取った役員個人における所得税の節約にもなります。

そのほか、退職金以外にも、個人事業主に比べて幅広い費用を経費として計上可能です。たとえば、旅費規程を作成して「出張手当」を支給した場合は、一定の要件を満たした際にその金額を会社が経費に計上でき、支給された側は所得税が非課税になります。

出典:国税庁「法令解釈通達 《非課税所得》関係」

個人事業主の場合は、実際にかかった費用(鉄道運賃・宿泊費など)のみが経費として認められます。

また、社宅制度を設けて役員に社宅を貸す場合、賃料の会社負担分を経費として計上可能です。会社が役員から「賃貸料相当額」を受け取っていれば、その金額は給与として課税されません。

なお、「賃貸料相当額」よりも低い金額しか受け取っていない場合は、その差額分が給与として課税されます。

「賃貸料相当額」の計算式は、以下のとおりです。

| 小規模な住宅の場合 | ・建物の固定資産税課税標準額 × 0.2% + 12円 × 建物の床面積㎡ ÷ 3.3㎡ + 敷地の固定資産税課税標準額 × 0.22% |

|---|---|

| 小規模な住宅でない場合 | ・自社所有物件の場合:建物の固定資産税課税標準額 × 12%(法定耐用年数が30年超の場合は10%)+ 敷地の固定資産税課税標準額 × 6% ・借り受けた住宅を社宅として貸与する場合:「会社が家主に支払う家賃の50%」と「自社所有物件の式で算出した金額」のいずれか多い金額 |

上表の「小規模な住宅」とは、法定耐用年数が30年以下の住宅では床面積が132㎡以下、30年を超える住宅では99㎡以下のケースを意味します。

区分所有住宅(アパート・マンションなど)では、共用部分(廊下など)の床面積を按分し、専用部分の床面積に加算して判定する仕組みです。

「豪華社宅(社会通念上、一般に貸与される社宅と認められない物件)」は、上表の計算式が適用されません。その場合、近隣の家賃相場などから算出される通常の家賃相当額が「賃貸料相当額」とされます。

退職金などのさまざまな費用を経費として計上することで、課税所得が減少し、節税効果が期待できます。

出典:国税庁「No.5208 役員の退職金の損金算入時期」

出典:国税庁「No.2600 役員に社宅などを貸したとき」

赤字の繰越期間が長くなることで節税できる

個人事業主の場合、赤字を繰り越せる期間は「赤字を出した年の翌年から3年間」です。

一方、会社を設立すると、赤字を最大10年間繰越すことが可能です。そのため、赤字を処理する場合は、個人より法人のほうが節税効果を期待できます。ただし、個人事業主だった期間に発生した赤字は、法人化後の会社に引き継ぐことはできません。

消費税の納税義務が免除されることで節税できる

個人事業主の場合、前々年の課税売上高が1,000万円を超えると、消費税課税事業者として扱われ、消費税の納付が必要となります。

一方、会社を新たに設立した場合、個人事業主としての前々年の課税売上高が1,000万円を超えていても、設立から2年間は、原則免税事業者として扱われます。そのため、消費税の納税負担を軽減することが可能です。

ただし、インボイス発行事業者として登録している場合は、消費税課税事業者として扱われます。

【関連記事】

法人化によって得られる節税のメリットを解説

サラリーマンが副業で法人化(会社設立)するデメリット

法人化(会社設立)には、メリットだけではなく、デメリットもあります。

会社設立時に費用がかかる

個人事業主として事業を開始する際は、税務署に開業届を出すだけで、費用はかかりません。一方、会社を設立する際は、以下の費用が発生します。

会社設立時に発生する費用

- 定款(ていかん)用収入印紙代

- 定款の謄本手数料

- 定款の認証手数料

- 登録免許税

- 会社印鑑の購入費用

- 印鑑登録料

- 印鑑証明書発行費用 など

紙の定款を作成する場合は、4万円の収入印紙を用意します(電子定款の場合は不要)。また、合同会社・合名会社・合資会社では不要ですが、株式会社を設立する際は公証人による定款認証が必要です。定款認証にかかる手数料は以下のとおりです。

公証人に支払う定款認証費用

- 資本金が100万円未満のケース:原則として3万円

- 資本金が100万円以上300万円未満のケース:4万円

- 資本金が300万円以上のケース:5万円

出典:日本公証人連合会「Q3. 定款の認証に要する費用、株式会社設立の費用等はいくらですか。」

ただし、資本金が100万円未満の場合、以下の3要件を全て満たすと、定款認証費用は1万5,000円に軽減されます。

定款認証費用が1万5,000円とされるための要件

- 発起人の全員が自然人で3人以下である

- 定款に発起人が設立時発行株式の全部を引き受ける旨の記載または記録がある

- 定款に取締役会を設置する旨の記載または記録がない

出典:日本公証人連合会「会社の定款認証手数料の改定」

定款認証費用のほか、会社を設立する際には法務局に「登録免許税」を納めます。下表は、会社設立時に納める登録免許税の税率・金額です。

| 会社の種類 | 登録免許税の税率・金額 |

|---|---|

| 株式会社 | 資本金の1,000分の7(15万円に満たない場合は15万円) |

| 合同会社 | 資本金の1,000分の7(6万円に満たない場合は6万円) |

| 合名会社・合資会社 | 6万円 |

なお、司法書士などに依頼する場合は、その費用もかかります。

会社設立時にかかる費用の具体的な額や項目に関して詳しく知りたい場合は、以下の記事もご覧ください。

【関連記事】

会社設立費用はいくら必要? 株式会社と合同会社の維持費もわかりやすく解説

事務作業が増えて忙しくなる

会社を設立すると、法人税などの確定申告や決算作業、社会保険の手続を行う必要があります。個人事業主のときにはなかった不慣れな手続きが発生し、時間・労力を要するかもしれません。

また、会社に勤めながら副業として会社を設立し、役員報酬を受け取る場合は、2ヶ所から給与所得があるため、所得税の確定申告も必要です。

煩雑な業務は、税理士や社労士に任せれば負担を軽減できますが、費用がかかります。

赤字でも納税する必要がある

個人事業主は、赤字であれば所得税や住民税が課されません。一方、法人化した場合は赤字でも法人住民税を納付しなければなりません。

法人住民税とは、法人が都道府県や市町村へ納付する税金です。「均等割」と「法人税割」で構成されています。

法人税割の分は法人税の金額から算出されるため、赤字の場合は納付不要です。ただし、均等割は従業員数や資本金に応じて決まるため、赤字であっても納付が必要です。金額は自治体によって異なりますが、最低7万円と規定されています。

出典:総務省「法人住民税」

廃業時に費用と手間がかかる

個人事業主が廃業する際は、以下の書類を提出する必要がありますが、費用はかかりません。

個人事業主が廃業する際に必要な書類

- 廃業等届出書

- 所得税の青色申告の取りやめ届出書

- 事業廃止届出書

- 給与支払事務所等の廃止届出書

出典:国税庁「個人事業の開業・廃業等届出書」

出典:国税庁「所得税の青色申告の取りやめ届出書」

出典:国税庁「D1-14 事業廃止届出手続」

出典:国税庁「A2-7 給与支払事務所等の開設・移転・廃止の届出」

一方、株式会社や合同会社などが廃業する場合は、解散登記および清算人の選任登記が必要で、登録免許税として3万9,000円がかかります。

出典:法務局「株式会社解散及び清算人選任登記申請書」

出典:法務局「合同会社解散及び清算人選任登記申請書」

計上できる交際費が減る

個人事業主の場合、事業に関わる交際費には上限がなく、支出した全額を経費として計上できます。

一方、資本金が1億円以下の法人が支出する交際費は、接待飲食費の50%または年間800万円までしか損金として計上できません。

出典:国税庁「No.5265 交際費等の範囲と損金不算入額の計算」

ただし、個人事業主が経費計上できるのは、事業と直接関連する交際費に限定されます。そのため、法人に比べて個人事業主が必ず交際費を多く計上できるわけではありません。

サラリーマンが副業で法人化(会社設立)するまでの流れ

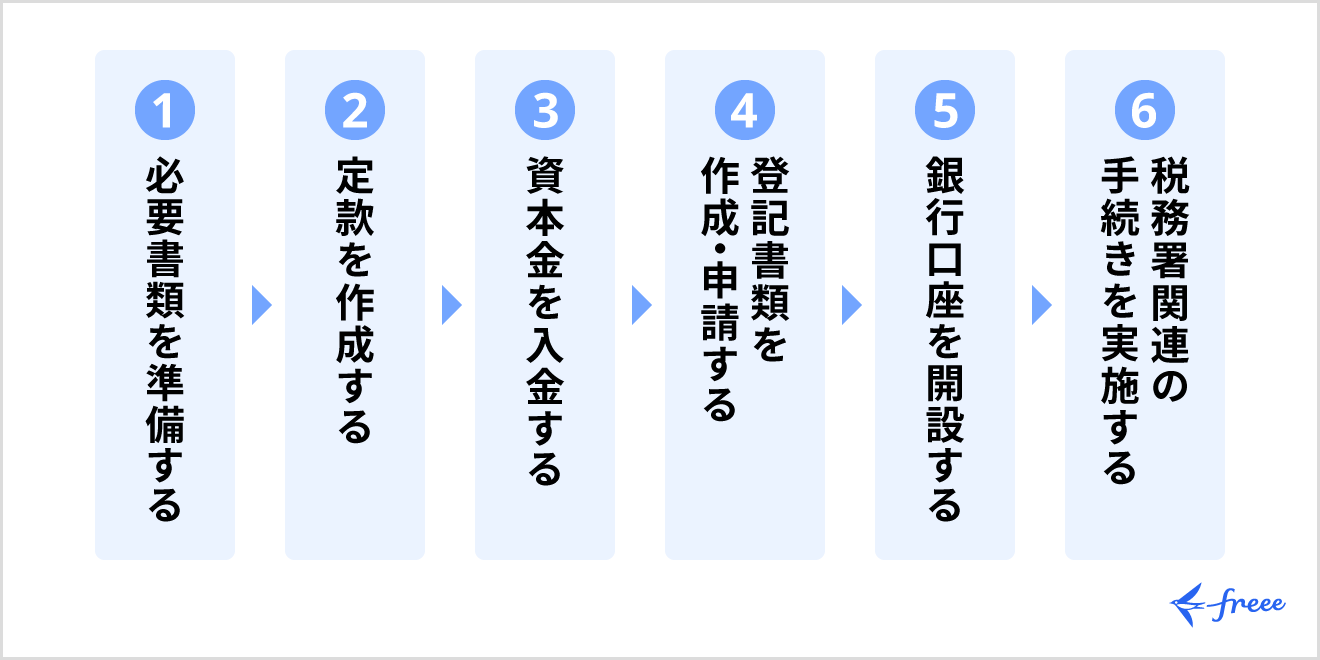

サラリーマンが副業で法人化(会社設立)する際は、以下の手順にしたがって進める必要があります。

①必要書類を準備する

まずは、法人化(会社設立)に必要な書類を準備します。会社設立に必要な書類の内容と入手できる場所は、以下のとおりです。

| 必要書類 | 内容 | 入手場所 |

|---|---|---|

| 登記申請書 | 登記を申請する際に法務局へ提出する書類 | 登記所・法務局証明サービスセンターの窓口・オンライン |

| 登録免許税納付用台紙 | 会社設立時に必要な登録免許税を納付する際の収入印紙を貼り付ける台紙 | 法務局の窓口 |

| 定款 | 会社設立時に作成する法定文書 | 公証役場 |

| 発起人の決定書 | 定款にもとづき、発起人全員の合意により本店所在地を決定した旨を証明する書類 | 作成 |

| 設立時取締役の就任承諾書 | 設立する会社の取締役として就任する者が、就任に関して同意する旨を記載した書類 | 作成 |

| 設立時代表取締役の 就任承諾書 | 代表取締役として就任する者が、就任について合意し、承諾する旨を書面で表明する書類 | 作成 |

| 設立時取締役の印鑑証明書 | 設立時取締役の印鑑証明書 | 区役所などの窓口・証明書自動交付機・コンビニエンスストア・オンライン |

| 資本金払込証明書 | 会社の実印(代表者印)を法務局に届け出るための書面 | 登記所 |

| 登記すべき事項を保存した CD-Rなど | 登記すべき事項を保存した電磁的記録媒体(CD-R・DVD-Rなど) | 作成 |

出典:法務省「商業・法人登記申請における登記すべき事項を記録した電磁的記録媒体の提出について」

書類の入手・作成にかかる時間・労力を削減したい場合は、司法書士などの専門家に代行を依頼しましょう。

②定款を作成する

定款とは、会社設立時に作成する法定文書です。記載する項目には「絶対的記載事項」「相対的記載事項」「任意的記載事項」があり、「絶対的記載事項」が書かれていない定款は無効となります。

絶対的記載事項とは、会社法上、必ず記載しなければならない5つの事項です。

絶対的記載事項

(ア) 目的

(イ) 商号

(ウ) 本店の所在地

(エ) 設立に際して出資される財産の価額または最低額

(オ) 発起人の氏名または名称および住所

出典:法務省「株式会社の設立手続(発起設立)について」

株式会社を設立する場合は、定款作成後、公証役場で公証人の認証を受ける必要があります。合同会社・合名会社・合資会社であれば、公証人による定款認証は不要です。

③資本金を入金する

定款を作成したら、定款に記載した資本金を代表者個人の口座に入金します。

資本金とは、事業を運営するための元手資金です。現行の会社法では、資本金の最低金額は定められていません。そのため、会社設立は1円以上の資本金があれば可能ですが、安定した運営のためには十分な資金を設定することが望ましいです。

なお、基準期間が無い事業年度で、その事業年度開始日の資本金が1,000万円以上の場合は、売上高と関係なく、消費税の課税事業者とされ、消費税の納付義務が生じます。

出典:独立行政法人中小企業基盤整備機構「会社設立時には戦略的に資本金額を決める」

出典:国税庁「No.6531 新規開業又は法人の新規設立のとき」

資本金を入金した後は、通帳のコピーを保管し、登記申請の際に必要な資本金払込証明書を作成します。

④登記書類を作成・申請する

会社設立に必要な書類を用意し、定款の作成と資本金の入金が完了したら、法務局に法人登記を申請します。

登記の申請方法は、法務局の窓口・郵送・オンラインの3種類です。登記は申請から10日ほどで完了しますが、法務局から完了の通知は行われないため、自ら確認が必要です。

出典:法務局「登記の申請を御検討されている皆さまへ」

オンラインでの登記申請に関して知りたい場合は、以下の記事もご覧ください。

【関連記事】

法人登記のオンライン申請とは?申請方法やメリットについて解説

⑤銀行口座を開設する

登記申請の段階では、会社名義の銀行口座を開設することができません。登記が完了し、印鑑証明書と登記簿謄本があれば、銀行に法人名義の口座開設を申請できます。法人名義の銀行口座開設には、銀行からの承認が必要です。

事業活動を円滑に進めるためには、法人口座の開設が強く推奨されます。そのため、取引実績のある銀行を中心に、複数の金融機関に問い合わせ、最低ひとつは法人口座を開設しておきましょう。

なお、ネット銀行は、比較的法人口座を開設しやすい傾向があります。

【関連記事】

法人口座のおすすめは?金融機関の手数料やメリット・デメリットを比較して選ぶ方法

⑥税務署関連の手続きを実施する

会社の設立が完了したら、税務署・都道府県税事務所・市町村役場に「法人設立届出書」などを提出します。

会社設立後に提出する書類は、主に以下のとおりです。

| 届出先 | 必要書類 |

|---|---|

| 税務署 | ・法人設立届出書 ・青色申告の承認申請書 ・給与支払事務所等の開設届出書 ・源泉所得税の納期の特例の承認に関する申請書 |

| 都道府県事務所 | ・法人設立届出書 |

| 市区町村役場 | ・法人設立届出書 |

| 年金事務所 | ・健康保険・厚生年金保険 新規適用届 ・健康保険・厚生年金保険 被保険者資格取得届 ・健康保険被扶養者(異動)届 |

| 労働基準監督署 | ・保険関係成立届 ・概算保険料申告書 |

| ハローワーク | ・適用事業所設置届 ・被保険者資格取得届 |

出典:国税庁「青色申告の承認申請書」

出典:国税庁「A2-7 給与支払事務所等の開設・移転・廃止の届出」

出典:国税庁「No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例」

出典:東京都「法人設立届出書」

出典:大阪府大阪市「法人設立、異動等の届出」

出典:日本年金機構「健康保険・厚生年金保険 新規加入に必要な書類一覧」

出典:厚生労働省「労働保険の成立手続」

出典:厚生労働省「帳票一覧」

各書類の提出期限や書類の詳細については、以下の関連記事をご覧ください。

【関連記事】

【会社設立後の手続き】法人登記で終わりじゃない!事業開始までにやるべきこととは?

まとめ

副業しているサラリーマンは、法人化(会社設立)することで、個人事業主のままでいるよりも節税できることがあります。

一方、「登記に費用がかかる」「確定申告の手続きが煩雑」「法人住民税は赤字でも納税しなければならない」といったデメリットも存在します。

また、法人化(会社設立)しても、必ず節税できるとは限りません。課税売上高によっては、個人事業主のほうが納税額を抑えられる可能性もあります。

メリットとデメリットを正確に把握し、慎重に法人化を検討しましょう。迷う場合は、税理士などの専門家への相談も有効です。

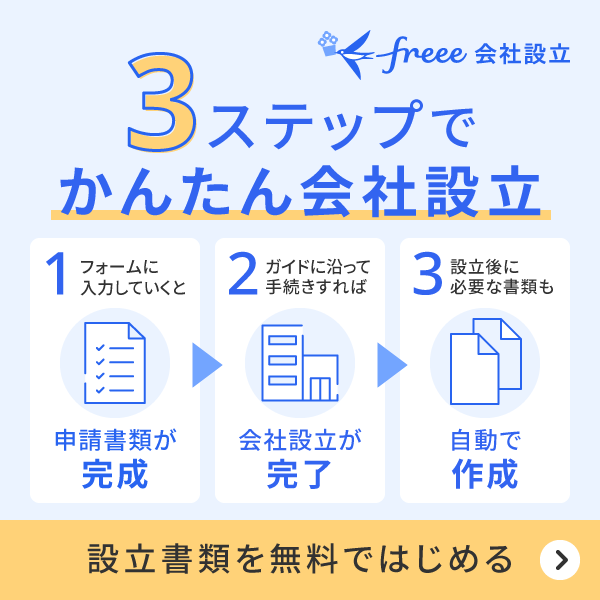

自分でかんたん・あんしんに会社設立する方法

会社設立の準備から事業開始までには、多くの書類や手続きが必要になります。書類の転記をするだけでもかなりの時間がかかってしまいます。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。設立件数50,000社以上の実績をもつfreee会社設立なら、初めての方もあんしんしてご利用いただけます。

起業ダンドリコーディネーターが完了までサポートしてくれるからあんしん!

なんとなく会社設立の流れはわかったけど、自分の場合いつまでに何をすればよい?

そんな時は設立サポートのプロ、「起業ダンドリコーディネーター」の活用がおすすめです。専任担当が、あなたのご状況をヒアリングしたうえで、今後のスケジュールをご提案。設立準備から登記後に必要な手続きまでを伴走支援します。

設立手続きに疑問や不安がある方、とにかく早く手続きを進めたい方はもちろん、起業を考え始めた方もご相談可能です。

まずはお気軽に全国対応の無料オンライン面談(初回最大60分)をご予約ください。

入力項目・次にやること、すべて画面上で把握できる

freee会社設立では、必要項目を記入していくだけで会社設立に必要な書類を作成することができます。また、登記の際に必要となる会社印も同時に購入が可能です。

freee会社設立は株式会社だけでなく、合同会社の設立にも対応しています。

会社名や資本金額など必要項目を入力すると、定款(ていかん)をはじめとする会社設立に必要な約10種類の書類を自動で作成します。

<freee会社設立で出力できる書類の一例>

- 定款

- 登記申請書

- 印鑑届出書 など

設立にかかるコストを削減できる

設立費用を削減したい方には電子定款がおすすめです。紙の定款では、収入印紙代40,000円がかかりますが、電子定款ではこれが不要となります。

freee会社設立は電子定款にも対応しており、電子定款作成に必要な機器やソフトの準備なども必要がないため、自分で作成するよりもコストを抑えることができます。

<設立にかかる費用の比較例>

(1)freee会計を年間契約すると、無料になります。

(2)紙定款の印紙代(40,000円)

会社設立の準備を進めながら、バーチャルオフィスの申し込みが可能!

会社設立するためにオフィスの住所が必要になります。

自宅をオフィス代わりにしている場合は、自宅の住所でも問題ありませんが、公開情報となってしまうので注意が必要です。

自宅兼オフィスのように実際の住所を公開したくない場合や、管理者や所有者に物件の法人登記が認められていない場合は、バーチャルオフィスを利用するのがおすすめです。

freee会社設立では、会社設立に必要な書類を無料で作りながら、バーチャルオフィスの申し込みもできます!

まずはこちらからfreee会社設立に無料で登録してみてください!

自分で手続きする時間のない方には「登記おまかせプラン」がおすすめ!

「初めての会社設立で不安」、「自分で手続きする時間がない」という方には、司法書士が手続きまで代行してくれる登記おまかせプランがおすすめです。

設立代行の費用相場は10万円前後ですが、freeeの登記おまかせプランは一律5万円で利用できます。※海外在留者が出資者・役員の場合等の特殊ケースを除く

登記おまかせプランの利用方法等の詳細は、freee会社設立の無料登録が完了後にメールにてご案内します。

会社設立の準備をお考えの方は、ぜひ登録無料のfreee会社設立をお試しください。

よくある質問

サラリーマンとして勤務しながら法人化(会社設立)は可能?

サラリーマンとして勤務している状態でも、副業の法人化(会社設立)は可能です。

ただし、勤務する会社によっては、就業規則で副業・兼業が禁止されているケースがあります。違反していると見なされると、懲戒処分を受けるかもしれません。

詳しくは、記事内の「サラリーマンとして勤務しながら法人化(会社設立)は可能?」をご覧ください。

サラリーマン(会社員)が法人化(会社設立)するメリットは?

副業しているサラリーマンが法人化(会社設立)すると、以下のメリットを享受できます。

サラリーマンが法人化(会社設立)する主なメリット

- 本人や家族への役員報酬の支払いで節税できる

- 退職金や社宅賃料などを経費として計上することで節税できる

- 赤字の繰越期間が長くなることで節税できる

- 消費税の納税義務が免除されることで節税できる

詳しくは、記事内の「サラリーマンが副業で法人化(会社設立)するメリット」をご覧ください。

副業しているサラリーマンが法人化したら会社にバレる?

副業しているサラリーマンが法人化(会社設立)した場合、以下のようなことが原因で、勤務先にバレる可能性があります。

法人化(会社設立)したことがバレる原因

- 会社の同僚に話してしまった

- SNSなどで会社設立したことを公開した

- 設立した会社のコーポレートサイトを公開した

- 役員報酬を受け取っている

- 登記情報を調べられた

詳しくは、記事内の「法人化(会社設立)した事実が勤務先にバレる原因」をご覧ください。

監修 松浦 絢子弁護士

松浦綜合法律事務所代表。京都大学法学部、一橋大学法学研究科法務専攻卒業。東京弁護士会所属(登録番号49705)。法律事務所や大手不動産会社、大手不動産投資顧問会社を経て独立。IT、不動産、相続、金融取引など幅広い相談に対応している。さまざまなメディアにおいて多数の執筆実績がある。