監修 鶏冠井 悠二

決算書は、企業が1年間にどれだけ利益を出したか、どんな財産や借金があるかなど、経営状況や財務状況をまとめた書類です。

貸借対照表、損益計算書、キャッシュ・フロー計算書などが含まれ、資産と負債、収益と費用、現金の流れなどが記載されています。

決算書を見れば、その企業にどれだけの資産や利益があるのか、どのように資金を調達しているかなどを知ることが可能です。決算書の見方・読み方を知ることで、自社の経営判断や資金繰りの見通し、競合他社の分析などに役立ちます。

本記事では、貸借対照表、損益計算書、キャッシュ・フロー計算書を中心に、決算書の見方・読み方、分析方法などを解説します。

目次

決算書とは

決算書とは、企業が決算期に作成する書類で、一会計期間の経営成績(損益)と資金の流れ、決算日時点の財務状況を明らかにするものです。

社内外の関係者へ経営成績・財務状況を報告するために、会計帳簿の内容を踏まえて作成されます。決算書は「決算報告書」の略で、金融商品取引法では「財務諸表」、会社法では「計算書類」、税法(法人税法)では「計算書類等」と呼ばれます。

【関連記事】

決算書とは?財務諸表の種類と読み方、作成方法などを解説

出典:J-Net21「決算書とは?」

決算書の種類

金融商品取引法・会社法・税法の決算書は、それぞれ名称だけでなく、構成する書類が少しずつ異なります。

【金融商品取引法の決算書(財務諸表)】

| 項目 | 内容 |

|---|---|

| 書類内訳 |

・貸借対照表 ・損益計算書 ・株主資本等変動計算書 ・キャッシュ・フロー計算書 ・附属明細表 |

| 作成対象 | 上場企業など |

| 提出先 | 内閣総理大臣 ※実務上は金融庁を通じて提出 |

【会社法の決算書(計算書類)】

| 項目 | 内容 |

|---|---|

| 書類内訳 |

・貸借対照表 ・損益計算書 ・株主資本等変動計算書 ・個別注記表 |

| 作成対象 | 株式会社(上場・非上場問わず作成) |

| 提出先 | 株主総会など |

【税法(法人税法)の決算書(計算書類等)】

| 項目 | 内容 |

|---|---|

| 書類内訳 |

・貸借対照表 ・損益計算書 ・株主資本等変動計算書 |

| 作成対象 | 法人(上場・非上場問わず作成) |

| 提出先 | 所轄の税務署 |

出典:J-Net21「決算書とは?」

決算書のうち、貸借対照表、損益計算書、キャッシュ・フロー計算書の3つは「財務三表」と呼ばれます。財務三表は、企業の財務状況や収益性、資金の流れを把握するうえで重要な書類です。

以下で、財務三表の読み方をそれぞれ紹介しています。

【関連記事】

貸借対照表とは? 財務状況を分析するための見方やポイントを解説

損益計算書とは?項目別の見方やチェックポイントを解説

キャッシュ・フロー計算書とは? 見方や作り方のポイントを詳しく解説

決算書の見方・読み方「貸借対照表」

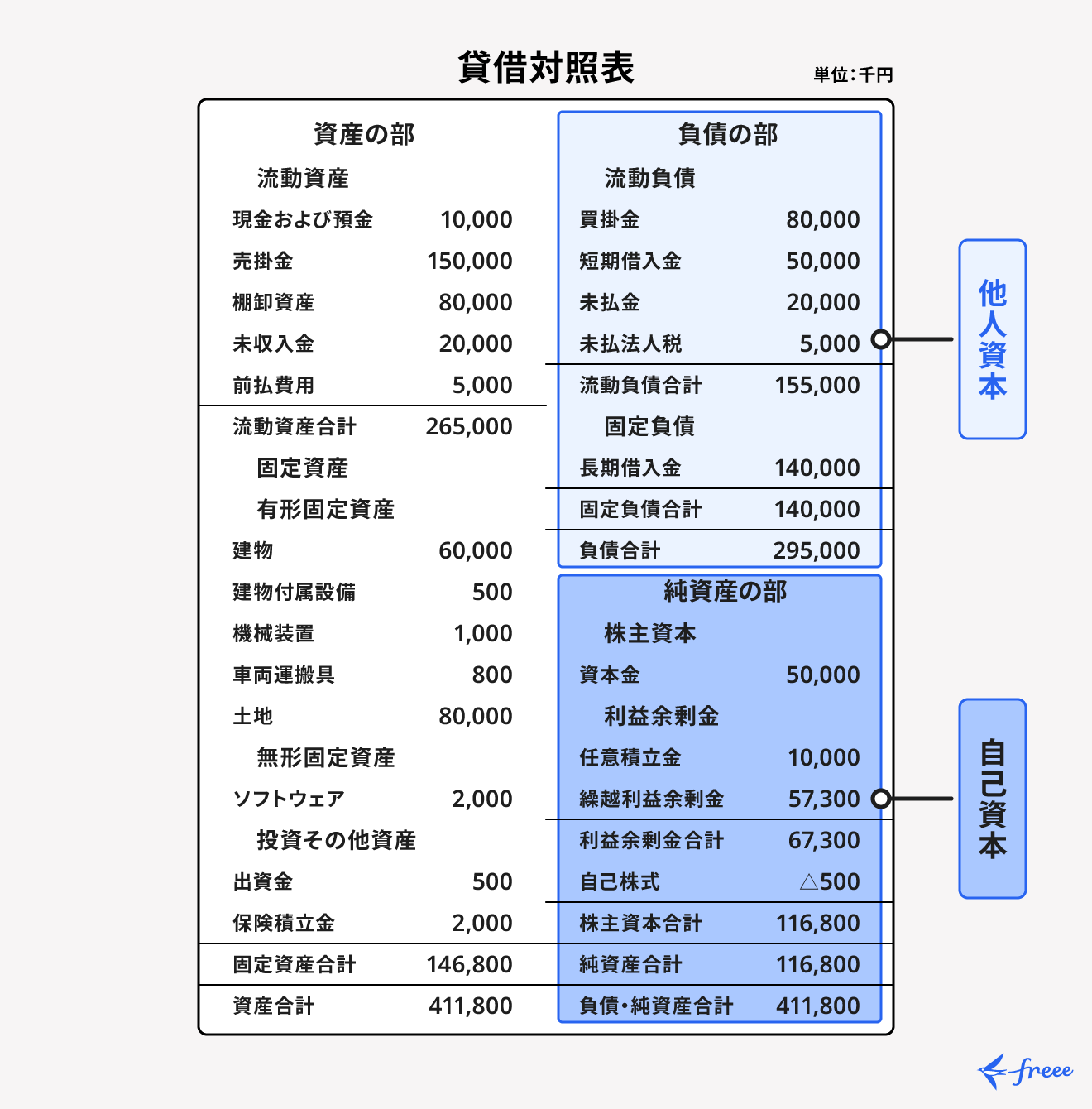

貸借対照表は、企業がある時点でどのくらいの財産(資産)・権利・負債(義務)などを保有しているかを示す決算書です。

貸借対照表からは、以下の3つの状況を把握できます。

貸借対照表からわかること

- 企業がもっている「資産」

- 返済義務がある「負債」

- 返済義務のない「純資産」

左側には「資産の部」が、右側には「負債の部」「純資産の部」が配置され、左側の合計額と右側の合計額は必ず一致します。左右が均衡(バランス)していることから「バランスシート(Balance Sheet)」とも呼ばれ、「BS」「B/S」と略記されることもあります。

貸借対照表は、会社法によって株式会社に作成が義務付けられています。しかし、株式会社に限らず、全ての法人が決算申告時に作成・提出を求められる書類です。

貸借対照表を分析すれば、資金の調達状況や運用状況が分かります。

以下で、「資産の部」「負債の部」「純資産の部」の読み方・見方を、それぞれ紹介します。

資産の部(流動資産・固定資産・繰延資産)

資産の部は、企業の保有資産が一覧で記載される欄です。資産の部には通常上から、現金化しやすい順番(流動資産→固定資産→繰延資産)で記載されています。

| 項目 | 内容 |

|---|---|

| 流動資産 | 1年以内に現金化できる流動性の高い資産(現金・預金・売掛金・有価証券など) |

| 固定資産 | 1年以上の長期間にわたって使用したり保有したりする資産(土地・建物・車両など) |

| 繰延資産 | 支出による効果が1年以上続く資産(開業費・開発費・社債発行費など) |

流動資産は、短期保有目的の資産や1年以内に現金化できる資産です。一方、固定資産は、長期的に保有される資産や現金化までに1年以上かかる資産です。

繰延資産は、本来は費用として扱われるべきものですが、効果が長く続くため、一時的に資産として計上します。

【関連記事】

資産とは?種類や管理方法など、わかりやすく解説

負債の部(流動負債・固定負債)

負債の部は、負債(企業が返済や支払いの義務を負うマイナスの財産)が一覧で記載される欄です。

負債の部には通常、上から支払期日が早い順番(流動負債→固定負債)で記載されます。

| 項目 | 内容 |

|---|---|

| 流動負債 | 1年以内に返済・支払いしなければいけない負債(買掛金・未払金・短期借入金など) |

| 固定負債 | 返済・支払いの期限が1年を超える負債(社債・リース債務・長期借入金など) |

流動負債は、決算から1年以内(決算日の翌日が起算日)に支払いが必要な負債や、通常の営業活動によって生じる負債を指します。一方、固定負債は、支払期限が決算から1年(決算日の翌日が起算日)を超える負債です。

負債の部を見れば、企業が外部からどのように資金を調達しているか、返済が必要な金額がどれくらいあるのかがわかります。

【関連記事】

負債とは?意味や種類、経営判断への活用方法をわかりやすく解説

純資産の部

純資産(総資産から負債を差し引いたもの)が一覧で記載される欄です。純資産は返済義務のない資産であり、自己資本とも呼ばれます。

純資産の部は、株主資本、評価・換算差額等、新株予約権で構成されます。

| 項目 | 内容 |

|---|---|

| 株主資本 | 資本金・資本準備金・利益準備金・任意積立金・自己株式など |

| 評価・換算差額等 | そのほか有価証券評価差額金・繰延ヘッジ損益・土地再評価差額金など |

| 新株予約権 | 企業が発行する株式をあらかじめ決められた価格で取得する権利 |

純資産の部を見れば、その企業がこれまでに蓄積してきた利益や、株主から出資された金額など、返済の必要がない自己資本の状況を把握可能です。

決算書の見方・読み方「損益計算書」

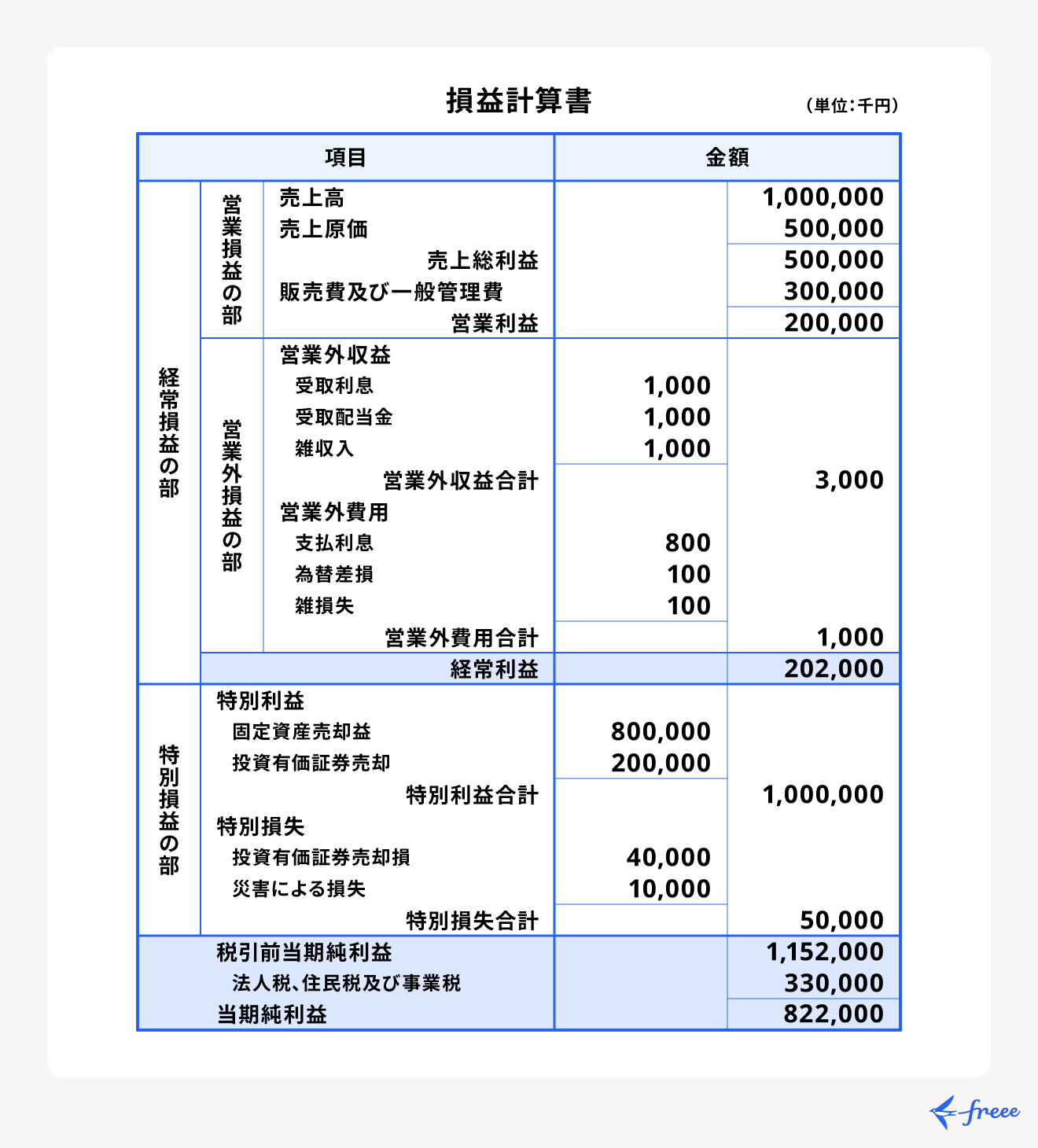

損益計算書は、企業の一定期間の収益と費用、利益を記載した決算書です。英語では「Profit and Loss Statement」と表記され、「PL」「P/L」とも呼ばれます。

貸借対照表が資産・負債・純資産のストックを示す書類であるのに対し、損益計算書ではどれだけ儲けたか、損をしたのかが示されています。損益計算書を分析することで、企業の収益性・成長性の把握が可能です。

損益計算書は、法人が確定申告書に添付すべき書類であり、上場・非上場を問わず、全ての法人が作成します。

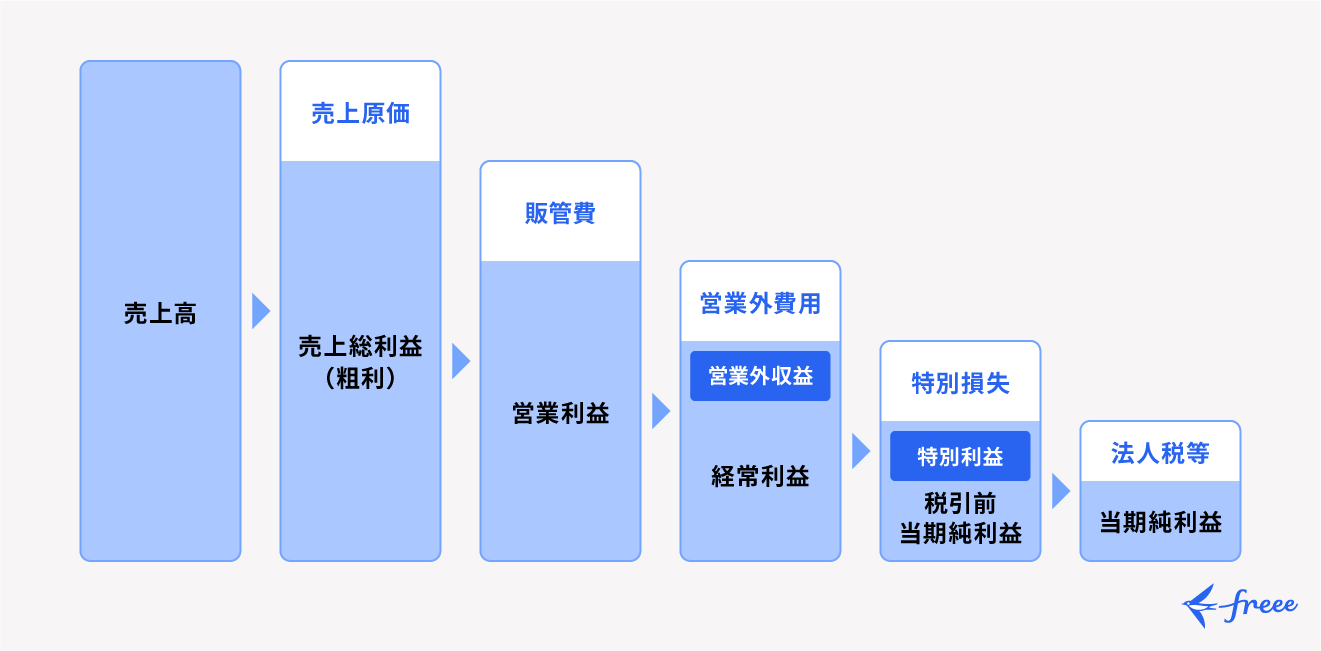

損益計算書には、以下に示す5種類の利益が記載されています。

売上総利益

売上総利益とは、売上高から売上原価(仕入れや製造にかかった費用)を引いた金額のことで、「粗利益」「粗利」とも呼ばれます。売上総利益から、商品やサービスの販売でどのくらいの付加価値を生み出したかを把握可能です。

- 売上総利益 = 売上高 – 売上原価

売上高は一事業年度に発生した売上の合計額、売上原価は売れた商品の仕入れや製造にかかった費用をそれぞれ表しています。売れ残っている在庫にかかった分は売上原価に含まれません。

【関連記事】

売上総利益とは?売上高との違い、計算方法、改善のポイントについて解説

売上高とは?利益との違いや目標売上高の計算方法について解説

売上原価とは?をわかりやすく解説!勘定科目や計算方法も押さえておこう

営業利益

営業利益とは、売上総利益から販売費および一般管理費を差し引いた金額のことで、企業が本業で稼いだ利益を表します。

- 営業利益 = 売上総利益 - 販売費および一般管理費(販管費)

販売費は商品やサービスを販売するためにかかった費用、一般管理費は企業全体の一般的な管理業務にかかった全ての経費です。

【関連記事】

営業利益とは?計算方法や利益率の目安、利益を上げる方法を解説

販売費及び一般管理費(販管費)とは?内訳や販売費比率の計算方法を解説

経常利益

経常利益とは、営業利益に営業外収益を加えたうえで営業外費用を差し引いた金額のことです。固定資産の売却や災害による損失などの臨時的な損益は含まれないため、経常利益を見ると、企業が通常の経営活動でどれくらい儲けているかがわかります。

- 経常利益 = 営業利益 + 営業外収益 - 営業外費用

営業外収益は本業以外の収益のことで、受取利息、有価証券利息などが該当します。また、営業外費用とは本業以外で発生する費用であり、支払利息、社債利息などが該当します。

【関連記事】

経常利益とは?営業利益・純利益との違いや計算方法などを解説

税引前当期純利益

税引前当期純利益とは、経常利益に特別利益を加えたうえで特別損失を差し引いた金額で、税金以外の全ての事象を加味した企業の利益を表します。

- 税引前当期純利益 = 経常利益 + 特別利益 - 特別損失

特別利益・損失は、通常の企業活動で発生しない臨時的な損益のことです。たとえば、固定資産の売却益、保有していた株式・債券の売却益などは「特別利益」です。株式の売却損、災害被害額などは「特別損失」に該当します。

当期純利益

当期純利益とは、税引前当期純利益から法人税・住民税・事業税を差し引き、法人税等調整額を加味した金額で、企業が得る最終的な利益を表します。

- 当期純利益 = 税引前当期純利益 - 法人税等(法人税 + 住民税 + 事業税 + 法人税等調整額)

法人税等調整額は、税効果会計の適用時に計上される勘定科目です。税効果会計は、企業会計と税務会計に資産または負債の差異があった際に、法人税などの額を適切に期間配分する処理のことです。

【関連記事】

税効果会計とは?メリットや方法、適用手順などをわかりやすく解説

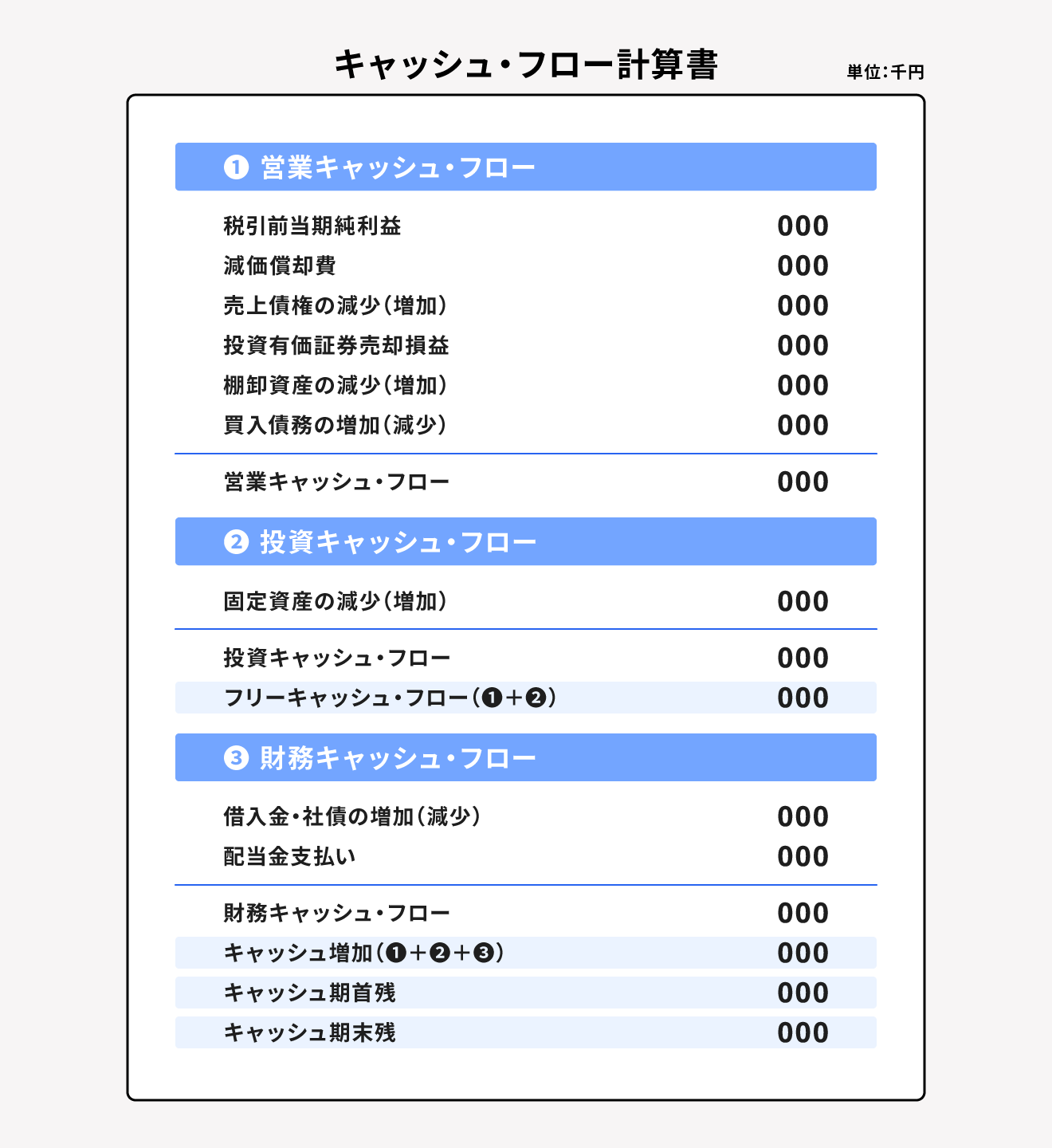

決算書の見方・読み方「キャッシュ・フロー計算書」

キャッシュ・フロー計算書は、一会計期間における企業の所有する現金など(キャッシュ)の出入り(フロー)を表す決算書です。英語では「Cash Flow Statement」と表記され、「CF」「C/F」と略記されることもあります。

キャッシュ・フロー計算書からわかるのは、「現金などが不足していないか」「どのように資金を確保しているか」などの資金繰りの状況です。

上場企業は、財務諸表としてキャッシュ・フロー計算書の作成義務があります。キャッシュ・フロー計算書では、以下の3つの区分で現金などの流れを表します。

キャッシュ・フロー計算書の区分

- 営業活動によるキャッシュ・フロー

- 投資活動によるキャッシュ・フロー

- 財務活動によるキャッシュ・フロー

営業活動によるキャッシュ・フロー

営業活動によるキャッシュ・フローは、企業が本業とする事業でどれくらいの現金などを得たのかを表す区分です。

商品・サービスの提供による売上回収、従業員の人件費の支払い、商品や原材料の仕入れなどによる現金の増減が該当します。

営業活動によるキャッシュ・フローを見れば、企業の本業の営業活動でどれだけ利益を生み出したかを把握できます。プラスであれば本業で利益を生み出せている状態であり、マイナスであれば仕入れや経費の支出を収入で賄えていない状態です。

投資活動によるキャッシュ・フロー

投資活動によるキャッシュ・フローは、企業がどれだけ投資をしているのかを表す区分です。

有形固定資産の購入・売却、有価証券・投資有価証券の取得・売却、設備投資などによる現金などの増減が該当します。

投資活動によるキャッシュ・フローを見ると、収益力の向上に向けた設備投資や有価証券の取得に、どれだけの資金を使ったのかがわかります。また、固定資産や有価証券の売却によって、どれだけ資金を回収したかも知ることが可能です。

数値がプラスなら資産や有価証券などを売却して現金を得ている状態です。マイナスなら設備投資や有価証券の取得などのために支出が上回っている状態と考えられます。

企業が自由に使えるお金がわかる「フリーキャッシュフロー」

営業活動によるキャッシュ・フローから投資活動によるキャッシュ・フローを差し引いた額を、「フリーキャッシュフロー」と呼びます。フリーキャッシュフローは企業が自由に使える資金を意味し、プラスであれば、本業で得た資金から投資したうえでなお、資金に余裕がある状態です。

- フリーキャッシュフロー = 営業活動によるキャッシュ・フロー − 投資活動によるキャッシュ・フロー

財務活動によるキャッシュ・フロー

財務活動によるキャッシュ・フローは、資金調達・借入金返済・配当金支払いなどの財務活動で、現金などがどのように出入りしたかを表す区分です。金融機関からの借入・返済、株式・社債の発行、配当金の支払いなどによる現金などの増減が該当します。

財務活動によるキャッシュ・フローを見れば、営業活動や投資活動を支えるために、どれくらいの資金が調達・返済されたかを把握可能です。

プラスであれば、借入や株式・社債の発行などで資金が流入している状態です。マイナスであれば、借入金の返済や配当の支払いなどで資金が外部へ流出している状態であるとわかります。

決算書から把握できること

決算書の情報を分析すれば、企業の安全性・収益性・生産性・成長性などを把握できます。自社の経営状況の把握や競合他社の分析に役立てましょう。

安全性分析

安全性分析では、貸借対照表から支払い能力や倒産リスクを分析可能です。会社の資金の流れを見直したり、無理のない借入計画を立てたりと、将来のリスクに備えた行動につなげられます。

主な分析指標は、以下が挙げられます。

| 指標 | 計算方法 | 指標の意味 |

|---|---|---|

| 流動比率 | 流動資産 ÷ 流動負債 × 100 | 企業の短期的な支払能力を表す |

| 当座比率 | 当座資産 ÷ 流動負債 × 100 | より厳密な短期の支払能力を表す |

| 自己資本比率 | 自己資本※ ÷ 総資本 × 100 | 企業の財務の健全性を表す |

※純資産 − 新株予約権

流動比率・当座比率が100%以下の場合は、それぞれ流動資産・当座資産より流動負債が多い状態であり、短期的な支払能力が低いと考えられます。

自己資本比率は、資産の全体のどれくらいが自己資本で賄われているかの指標で、数値が高いほど財務の健全性が高く、倒産リスクも低いといえます。

収益性分析

収益性分析では、貸借対照表・損益計算書から企業の収益力を分析可能。利益率の改善やコスト構造の見直し、採算性の低い事業の整理など、利益を生み出しやすい体制づくりに役立てることができます。

主な分析指標は、以下が挙げられます。

| 指標 | 計算方法 | 指標の意味 |

|---|---|---|

| 売上高営業利益率 | 営業利益 ÷ 売上高 × 100 | 本業の営業活動での収益力を表す |

| 売上総利益率 | 売上総利益 ÷ 売上高 × 100 | 商品・サービスの販売での収益力を表す |

| 総資本回転率 | 売上高 ÷ 総資本 | 資産の運用効率を表す |

売上高営業利益率、売上総利益率からは、売上高に対してどれだけ効率的に利益を生み出しているかがわかります。

総資本回転率は、企業が保有する資本からどれくらい効率的に売上をあげているかを表す指標です。回転率が高いほど、資産をうまく活用して売り上げを生み出しているといえます。

計算の単位は「%」ではなく、1回転、2回転のような「回転数」です。「1回転」とは、1年間で総資本を1回分使って、同額の売上高をあげたことを意味します。

生産性分析

生産性分析では、貸借対照表・損益計算書から企業の生産性(経営資源を活かせているか)を分析します。売上に対して人件費や設備投資が見合っているかを確認することで、組織の効率化や業務プロセスの改善に役立てることができます。

主な分析指標は、以下が挙げられます。

| 指標 | 計算方法 | 指標の意味 |

|---|---|---|

| 労働生産性 | 付加価値(売上 − 外部購入費用)÷ 従業員数 | 労働者一人当たりが生み出す付加価値を表す |

| 労働分配率 | 人件費 ÷ 付加価値 × 100 | 付加価値をどれだけ従業員に分配しているかを表す |

労働生産性は、労働者一人当たりが生み出す付加価値であり、数値が高いほど従業員が効率的に働いていると判断できます。

労働分配率は、企業が生み出した付加価値のうち、どれだけを人件費として従業員に分配しているかを示す指標です。高すぎると利益が圧迫され赤字のリスクが高まる一方、低すぎると人件費が抑えられすぎて、従業員の不満や離職につながる可能性があります。

【関連記事】

生産性分析を駆使して効率の良い経営を|生産性分析の手法について

成長性分析

成長性分析では、貸借対照表・損益計算書から企業が成長できているか、業績が伸びているかを分析します。分析結果は、今後の成長戦略や経営資源の配分を考えるための判断材料となります。

主な分析指標は、以下が挙げられます。

| 指標 | 計算方法 | 指標の意味 |

|---|---|---|

| 売上高増加率 | (当期売上高 - 前期売上高)÷ 前期売上高 × 100 | 売上高がどれくらい増加しているのかを表す |

| 経常利益増加率 | (当期経常利益 - 前期経常利益)÷ 前期経常利益 × 100 | 経常利益がどれくらい増加しているのかを表す |

| 総資本増加率 | (当期総資本 - 前期総資本)÷ 前期総資本 × 100 | 総資本がどれくらい増加しているのかを表す |

| 売上高研究開発比率 | 研究開発費 ÷ 売上高 × 100 | 売上高に対する研究開発費の投資額を表す |

売上高、経常利益、総資本の増加率から成長性がわかります。また、売上高に対してどれだけの研究開発費を投じているかを表す「売上高研究開発比率」も成長性を測る指標のひとつです。

【関連記事】

成長性分析とは? 目的や知っておくべき指標、分析方法などをわかりやすく解説

まとめ

決算書は、企業が決算期に作成する業績・財務状況などをまとめた書類のことです。

「財務三表」と呼ばれる貸借対照表、損益計算書、キャッシュ・フロー計算書は、企業の経営や財務状況を読み解くうえで特に重要とされています。

貸借対照表からは財産・負債の状況、損益計算書からは収益・費用・利益、キャッシュ・フロー計算書からは現金などの出入りがそれぞれわかります。決算書を活用することで、企業の安全性・収益性・生産性・成長性などの分析も可能です。

決算書の基本的な見方・読み方を理解して、自社の経営戦略や競合他社の分析などに役立てましょう。

大変な法人決算と税務申告を効率的に行う方法

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

よくある質問

決算書にはどのような種類がある?

決算書には貸借対照表、損益計算書、キャッシュ・フロー計算書などがあります。「金融商品取引法」「会社法」「税法(法人税法)」の3つの法律ごとに決算書に含まれる書類は異なります。

詳しくは記事内「決算書の種類」をご覧ください。

決算書を分析して把握できることとは?

決算書の情報を分析すれば、企業の安全性・収益性・生産性・効率性・成長性を知ることができます。自社の経営状況の把握や競合他社の分析に役立てましょう。

詳しくは記事内「決算書から把握できること」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所