キャッシュフロー計算書は、経営判断を下すうえでとても重要な書類です。

中でも減価償却費については、キャッシュフローの概念を考えるうえでポイントとなる項目です。

そこで今回は、キャッシュフロー計算書における減価償却費の扱いについて解説します。

目次

キャッシュフロー計算書とは

キャッシュフロー計算書とは、一会計期間における企業のキャッシュインとキャッシュアウトを捉え、企業のキャッシュの流れを計算して表示する財務諸表とされています。

企業は事業活動をしていくうえで様々な取引をしていますが、その取引の基本となるのはキャッシュです。仕入や販売、家賃や従業員の給与の支払いなど、様々なキャッシュの取引があります。

損益計算書では売り上げた時点で収入とみなしますが、キャッシュフロー計算書では売り上げた時点ではなく、売掛金や受取手形を決済してキャッシュインとなった時点で収入とするものです。

そのため、損益計算書では利益があがっていても、キャッシュフロー計算書では収入にはならないため、利益があがり黒字となっていてもキャッシュが足りなくなる状態になることがあります。

企業は利益を追求していくものですが、同時にキャッシュを増やしていくことも必要です。キャッシュフロー計算書では、営業キャッシュフロー、投資キャッシュフロー、財務キャッシュフローの3種類あります。

減価償却費とは

建物や機械設備、また車両などの長期間にわたり使用する固定資産を購入すると、会計上は資産として計上します。ただ、この資産は利用することで資産価値が落ちていくため法定耐用年数に従って減価償却していきます。

この固定資産の減価償却していくものを経費化するための勘定科目が「減価償却費」です。

減価償却費では法定耐用年数に従って、費用計上していきます。長期間にわたり使用するものとして購入当初は資産として計上することになり、一度に経費として計上することはできません。例えば建物は構造によって法定耐用年数が違います。鉄骨鉄筋コンクリート造や鉄筋コンクリート造の建物は事務所用で50年、住宅用で47年となります。また木造モルタル造は事務所用で22年、住宅用で20年となります。

建物の場合には修繕費用も資産として計上する場合があります。原状回復に相当する修繕費用は一括で経費となるのですが、建物の価値をあげる大規模修繕や、水回りの交換など高額なリフォームでは一括経費ではなく資産として計上した後で減価償却していきます。

また車両は軽自動車で4年、普通車で5年の法定耐用年数が決まっています。

減価償却費は建物や機械設備などを購入した年に一括経費として計上できないため、不動産や機械設備の購入などの投資は計画的にしていくことが大切です。

キャッシュフロー計算書における減価償却費の扱い

キャッシュフロー計算書では、キャッシュの流入となるキャッシュインと流出のキャッシュアウトの捉えていくものです。そのため、実際に動いたキャッシュを記録していくキャッシュフロー計算書ではキャッシュの動きのない費用となる減価償却費が入ることはありません。

営業キャッシュフローでは、直接法と間接法のキャッシュフローがあります。

直接法の営業キャッシュフローでは、キャッシュの動きをすべて記録していくもので、実務のうえでは手間がかかります。間接法の営業キャッシュフローでは貸借対照表や損益計算書を元に作成していくため、すべてのキャッシュ取引の記録をするという手間がかかりません。

直接法での営業キャッシュフローでは、日々の現金取引、つまり小口現金の経費の支払いもすべて取引記録として扱わなければなりません。自営業者などのフリーランスであれば、現金出納帳で代替していくことができるかもしれませんが、企業ともなると営業キャッシュフローですべて記録することは難しくなります。

間接法の営業キャッシュフローでは、損益計算書での税金等調整前当期純利益から始まり、まず減価償却費を加算します。次に売掛金や買掛金、商品在庫として棚卸資産の期首残高と期末残高の増減を確認します。

間接法の営業キャッシュフローでは、売掛金と棚卸資産が増えていればはマイナスして、減っていればプラスします。また買掛金が増えていればプラスして、減っていればマイナスします。有価証券評価損があればプラスとします。

減価償却費はキャッシュの取引ではない費用であるため、非資金損益項目となります。間接法での営業キャッシュフローでは貸借対照表と損益計算書を元に作成されるためプラス扱いとなります。

損益計算書における減価償却費の扱い

損益計算書での減価償却費は、建物や機械設備また車両などを購入した時点での経費とするのではなく一度資産に計上して、耐用年数に従って経費計上していくものです。不動産など、ローンを組んで購入した場合、減価償却費を計上していくことで帳簿上の資産価値は下がっていきますが、ローンの残高はそれほど減っていない場合もあります。

ローン残高相当額で売却できた場合、減価償却後の帳簿上の資産価値がローン残高よりも低いと売却益が発生するため、ローンの支払いができても、利益分の税金も支払うことになります。減価償却費はキャッシュの支払いがない経費ではありますが、固定資産などの購入でローンを利用した時には注意しなければなりません。

まとめ

減価償却費は間接法での営業キャッシュフローではプラスである加算項目となります。キャッシュ取引を伴わない非資金損益であるため、直接法での営業キャッシュフローでは扱いませんが、間接法では扱います。減価償却費は営業キャッシュフローでの取り扱いが、直接法と間接法では違うことは是非覚えておきましょう。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

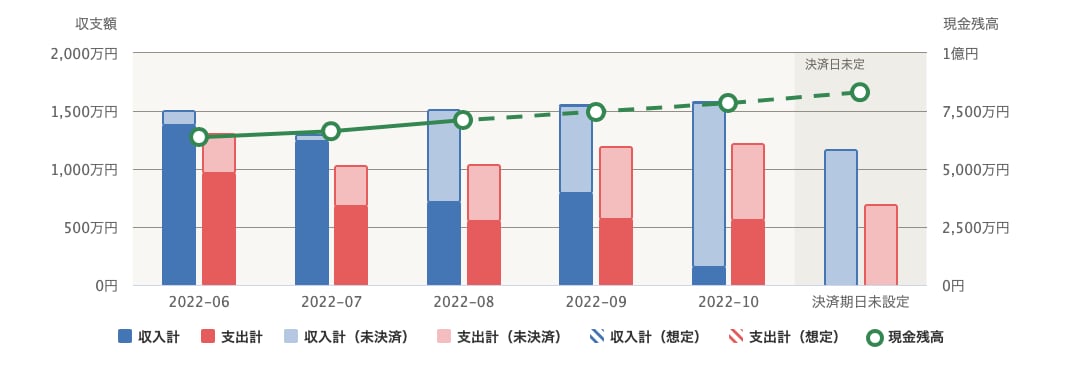

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。