公開日:2023/06/27

監修 税理士法人虎ノ門共同会計事務所

固定資産とは、1年以上の長期間にわたって使用・保有する資産のことです。建物や機械、土地などが固定資産にあたり、現金や預金などの流動資産と区別されています。

固定資産は種類によって会計上の処理が異なり、また課税対象として保有資産の内訳や取得金額などを自治体に申告しなければならないため、正しい理解と管理が重要です。

本記事では、固定資産の計上の基準となる金額や流動資産との違い、固定資産の種類、固定資産税の納付について解説します。

目次

固定資産に計上すべき金額や基準とは

固定資産とは、1年以上の長期間にわたって使用したり保有したりする資産のことです。原則として取得金額が10万円以上の備品などを購入した場合は、固定資産として計上します。

ただし資本金が1億円以下で青色申告書を提出する中小企業等の場合、少額減価償却資産の損金算入の特例が受けられます。

常時使用する従業員が500人超の場合は特例が適用されなかったり、適用を受ける事業年度における上限金額があったりなどの例外はありますが、原則として、この特例では30万円未満の什器や備品を全額損金に算入可能です。

この特例は中小企業等にとって節税効果が大きいといえますが、1年間の総額が300万円までという制限がある点に注意が必要です。

固定資産には経年によって価値が減少するものがあります。それらは資産ごとに税法で定められた使用可能期間(耐用年数)に沿って経費計上(減価償却)を行い、評価額を示さなくてはなりません。

減価償却の対象にならない資産については、取得した金額を示す必要があります。

減価償却については、別記事「減価償却の対象資産や目的、計算方法をわかりやすく解説」で詳しく解説していますので、あわせてご覧ください。

固定資産と流動資産の違い

固定資産と区別されるものとして、流動資産があります。流動資産には、現金や預金、商品などが含まれます。固定資産と流動資産の大きな違いは、現金化しやすい資産かどうかです。

固定資産と流動資産のどちらに該当するか判断する基準として「正常営業循環基準」と「1年基準(ワン・イヤー・ルール)」の2つがあります。

「正常営業循環基準」では、正常な営業を行っているなかで生じる資産や債権、負債は流動資産とみなします。具体的には、普通預金や受取手形、売掛金、製品などが当てはまります。

一方「1年基準(ワン・イヤー・ルール)」では、1年以内に現金化できるものを流動資産とみなします。

たとえば入金期限の決まっている貸付金や未収金、定期預金などが該当します。ただし、商品やサービスの性質上、現金の回収に1年以上を費やすことが見込まれるとしても、流動資産とみなされるものもあります。

このようなルールによって流動資産と固定資産を分類することで、会社の経営状態をより的確に把握できるようになります。

固定資産は3種類に分類できる

固定資産は有形固定資産、無形固定資産、投資その他の資産の3つに分類できます。それぞれの定義や具体例について解説します。

有形固定資産

有形固定資産は、形をもち目に見える固定資産をいいます。たとえば土地や建物、車や工場における機械などが該当します。ただし不動産業者が所有する土地は販売することが目的なので、商品扱いとなり有形固定資産にはなりません。

有形固定資産は、さらに「減価償却資産」と「非減価償却資産」に分けられます。

車や機械のように時間の経過によって価値が減る場合は「減価償却資産」、価値が減らない資産の場合は「非減価償却資産」に分類されます。具体例としては、以下のとおりです。

| 減価償却資産 | 非減価償却資産 |

| ・車両(自動車) ・工場の機械 ・建物 ・船舶 ・パソコンなどの工具、器具 | ・土地 ・骨董品 |

減価償却資産は、該当する法定の耐用年数を用いて計算し減価償却を行います。たとえば耐用年数が5年であれば、資産の取得価額を5年間に振り分けて経費として計上するのが減価償却です。

耐用年数は構造や用途によって細かく決められています。たとえば事務所用の鉄骨鉄筋コンクリート造の建物は50年、店舗用は39年と、同じ建物でも大きく違いがあります。

車両も一般用と運送事業用で分かれており、一般用の小型自動車は4年ですが、運送事業用の自動車の小型車は3年です。

減価償却資産の耐用年数は、国税庁が公開している表を参考に、正しい年数で行う必要があります。下記の表は一部を整理・抜粋したものです。

| 種類 | 構造・用途 | 細目 | 耐用年数 |

| 建物 | 木造・合成樹脂造のもの | 事務所用のもの | 24 |

| 店舗用・住宅用のもの | 22 | ||

| 飲食店用のもの | 20 | ||

| 旅館用・ホテル用・病院用・車庫用のもの | 17 | ||

| 公衆浴場用のもの | 12 | ||

| 工場用・倉庫用のもの(一般用) | 15 | ||

| 鉄骨鉄筋コンクリート造・鉄筋コンクリート造のもの | 事務所用のもの | 50 | |

| 住宅用のもの | 47 | ||

| 飲食店用のもののうち 延べ面積のうちに占める木造内装部分の面積が30%を超えるもの | 34 | ||

| 飲食店用のもののうちその他のもの | 41 | ||

| 旅館用・ホテル用のもののうち 延べ面積のうちに占める木造内装部分の面積が30%を超えるもの | 31 | ||

| 旅館用・ホテル用のもののうち その他のもの | 39 | ||

| 店舗用・病院用のもの | 39 | ||

| 車庫用のもの | 38 | ||

| 公衆浴場用のもの | 31 | ||

| 工場用・倉庫用のもの(一般用) | 38 | ||

| 車両・運搬具 | 一般用のもの(特殊自動車・次の運送事業用等以外のもの) | 小型車(総排気量が0.66リットル以下のもの) | 4 |

| 貨物自動車のうち ダンプ式のもの | 4 | ||

| 貨物自動車のうち その他のもの | 5 | ||

| 報道通信用の自動車 | 5 | ||

| その他の自動車 | 6 | ||

| 2輪・3輪自動車 | 3 | ||

| 自転車 | 2 | ||

| 運送事業用・貸自動車業用・自動車教習所用のもの | 小型車(貨物自動車にあっては積載量が2トン以下、その他のものにあっては総排気量が2リットル以下のもの) | 3 | |

| 大型乗用車(総排気量が3リットル以上のもの) | 5 | ||

| その他の自動車 | 4 | ||

| 乗合自動車 | 5 | ||

| 自転車、リヤカー | 2 | ||

| 器具・備品 | 家具、電気機器、ガス機器、家庭用品(他に掲げてあるものを除く。) | 事務机、事務いす、キャビネットのうち 主として金属製のもの | 15 |

| 事務机、事務いす、キャビネットのうち その他のもの | 8 | ||

| 応接セットのうち 接客業用のもの | 5 | ||

| 応接セットのうち その他のもの | 8 | ||

| ベッド | 8 | ||

| 児童用机、いす | 5 | ||

| ラジオ、テレビジョン、テープレコーダーその他の音響機器 | 5 | ||

| 冷房用・暖房用機器 | 6 | ||

| 電気冷蔵庫、電気洗濯機その他これらに類する電気・ガス機器 | 6 | ||

| カーテン、座ぶとん、寝具、丹前その他これらに類する繊維製品 | 3 | ||

| 事務機器、通信機器 | パーソナルコンピュータ(サーバー用のものを除く。) | 4 | |

| その他の電子計算機 | 5 | ||

| 複写機、計算機(電子計算機を除く。)、金銭登録機、タイムレコーダーその他これらに類するもの | 5 | ||

| テレタイプライター、ファクシミリ | 5 | ||

| 時計、試験機器、測定機器 | 時計 | 10 | |

| 度量衡器 | 5 | ||

| 試験・測定機器 | 5 |

土地は非減価償却資産で、耐用年数がありません。減価償却する資産とは異なり、土地は時間の経過や資産の使用に伴って価値が減少しないものと考えられているため、非減価償却資産に分類されているのです。

無形固定資産

無形固定資産は、形のない固定資産のことです。特許権やのれん、ソフトウェアも無形固定資産に含まれます。

有形固定資産と同様に、無形固定資産も「減価償却資産」と「非減価償却資産」に分けられます。たとえばソフトウェアや特許権は時間が経つごとに価値が減少するので「減価償却資産」とみなされます。

借地権などは土地と同様の考え方で、時間の経過とともに価値が減少しないため「非減価償却資産」に分類されます。分類の具体例としては、以下のとおりです。

| 減価償却資産 | 非減価償却資産 |

| ・ソフトウェア ・特許権 ・商標権 ・のれん |

・借地権 ・電話加入権 |

投資その他の資産

有形固定資産にも無形固定資産にも当てはまらない場合は「投資その他の資産」に分類します。たとえば、次のようなものが挙げられます。

投資その他の資産として分類するものの例

- 関連会社や子会社への株式

- 投資有価証券

- 長期貸付金

- 投資不動産

- 長期前払い費用

固定資産税の対象となる資産とは

有形固定資産を保有している場合、各自治体に固定資産税を納税する必要があります。

土地・建物・償却資産には固定資産税がかかる

固定資産税の対象となるのは、「田畑などの土地」「住居や店舗、工場などの建物」「土地と建物以外の償却資産」です。

その年の1月1日時点でこれらに該当する資産を所有している場合は、固定資産税を支払わなければなりません。

土地や建物の固定資産の評価額をもとに、毎年4〜5月ごろに納税通知書が送られてきます。納税額は、原則として所有する固定資産の評価額に標準税率となる1.4%をかけて求めます。ただし、自治体によっては税率が異なります。

一方、減価償却資産には償却資産税がかかります。償却資産税は「課税評価額×税率」で計算します。標準税率は固定資産税と同じ1.4%が一般的ですが、自治体によって異なるケースがあります。

毎年1月1日時点で所有している減価償却資産は、その詳細を1月31日までに資産の所在地の市区町村役場に申告しなければなりません。申告時期はすべての自治体で一律です。

所有する減価償却資産が複数の自治体に所在している場合は、すべての自治体に納付します。固定資産税は法人でも個人事業主でもかかる税金なので、個人事業主の方も申告・納付が必要です。

固定資産税の納付時期

固定資産税の納付時期は、東京都を含む多くの自治体で通常、6月・9月・12月・2月の年4回ですが、地方税になるため自治体によって異なります。一括で払うこともできますが、固定資産税は一括払いをしても割引は受けられません。年4回の分割払いが前提です。

納付が遅れると最大で14.6%の延滞金がかかります。延滞金を課せられても支払いが行われない場合、差し押さえの対象となる可能性もあるため要注意です。

まとめ

固定資産は1年以上の長期間保有する資産や、すぐに現金化を行わない資産のことです。大きく有形固定資産と無形固定資産、投資その他の資産に分類され、そのうち減価償却できるかによって処理方法が異なります。

会社の保有する固定資産がどの分類に該当するのか、どれくらいの税金がかかるのかを正しく把握しておくことが大切です。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

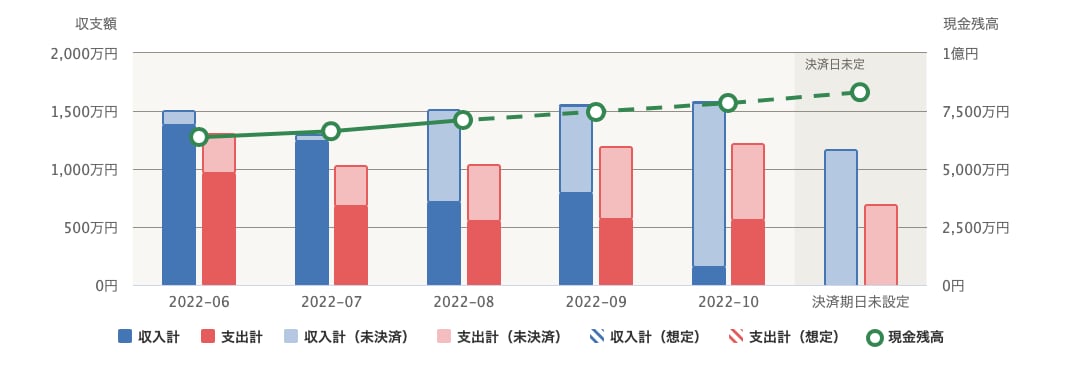

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

固定資産の種類は?

固定資産は、大きく有形固定資産と無形固定資産、投資その他の資産に分類されます。形があって目に見えるものが有形固定資産、形のないものは無形固定資産です。

また、有形固定資産でも無形固定資産でもないものが、投資その他の資産に分類されます。

詳しくは「固定資産は3種類に分類できる」をご覧ください。

固定資産の具体例は?

固定資産のうち、有形固定資産の場合は土地や建物、車や工場における機械などが該当します。無形固定資産に該当するのはソフトウェアや商標権、のれんなどです。

詳しくは「固定資産は3種類に分類できる」で解説しています。

監修 税理士法人虎ノ門共同会計事務所

税理士法人虎ノ門共同会計事務所は、税務・会計のエキスパート集団によるきめ細かい、多岐にわたるサービスを提供し、クライアントの発展をトータルに支援いたします。税理士・公認会計士を中心に、弁護士、弁理士、司法書士などの専門家との業務提携により、ワンストップサービスの提供を行う会計事務所です。