事業活動においては、手形による決済を行うこともあります。手形にはさまざまなルールが設けられているため、基本的なポイントを正しく理解しておく必要があります。手形の取り扱いによっては、会社の信用にも影響を及ぼすため注意しなくてはなりません。この記事では手形に関する基礎知識について詳しく紹介していきます。

[監修:筧 智家至(公認会計士・税理士)]

目次

手形とは

「手形」は相手方と取り決めた金額を一定の期日に支払うことを交わした証書を指します。商品やサービスの買い手側にとっては、代金の支払いを先延ばしできる手段であるため、手元の資金を温存することができます。

事業活動において複数の会社と取引を行っている場合には、入出金のタイミングにズレが生じてしまうことはめずらしくありません。しかし、入金のサイクルが遅く、支払いのサイクルが早ければ資金繰りが悪化してしまう恐れもあります。そうした入出金サイクルのズレを緩和する手段として手形による取引が行われるのです。

小切手との違い

手形は記載された金額を支払う点では小切手と同じです。しかし、手形の場合では支払日が指定されているため、すぐに換金できる小切手とは性質が異なる面もあります。手形を受け取った側は、基本的には支払日が訪れないと決済できません。ただ、第三者への支払いに充当したり、一定の手数料を支払って換金したりすることもできます。

手形の種類

手形は、その性質によって

- 支払手形

- 約束手形

- 為替手形

の3つに大別されます。定められた期日に支払われるという点ではどれも同じであるものの、支払手形・約束手形が2者間で行われるのに対して、為替手形は3者間でやりとりされるといった違いもあるのです。それぞれの特徴について、詳しく見ていきましょう。

支払手形

支払手形は、商品やサービスを掛け取引によって購入したときに、代金を支払う義務があることを示す証書です。債務に対して手形があるときには支払手形として処理し、手形がない場合には買掛金として処理します。手形に記載された期日に、当座預金から決済される仕組みです。

約束手形

約束手形は、手形を振り出した側が手形を受け取った側に対して、記載された期日に支払いを行うことを約束した証書です。初めは売掛金として認識し、手形で受け取ったものは売掛金から受取手形に振り替える処理を行います。

為替手形

為替手形は決められた期日に支払いを行うという点では約束手形と同じであるものの、手形の振出人と受取人のほかに、支払いを引き受けた第三者(支払人)が存在するのが特徴です。

支払人が承諾をすれば、振出人は受取人に為替手形を振り出すことになります。そして、支払期日になると支払人から受取人に対して代金が支払われます。3者間の買掛金や売掛金を相殺することによって、効率的に取引が行える仕組みとなっているのです。

手形取引の流れ

手形取引は約束手形と為替手形とで取引の流れが異なります。一般的には約束手形が主流であるものの、取引状況によっては為替手形を利用することもあるので、一連の流れを押さえておきましょう。

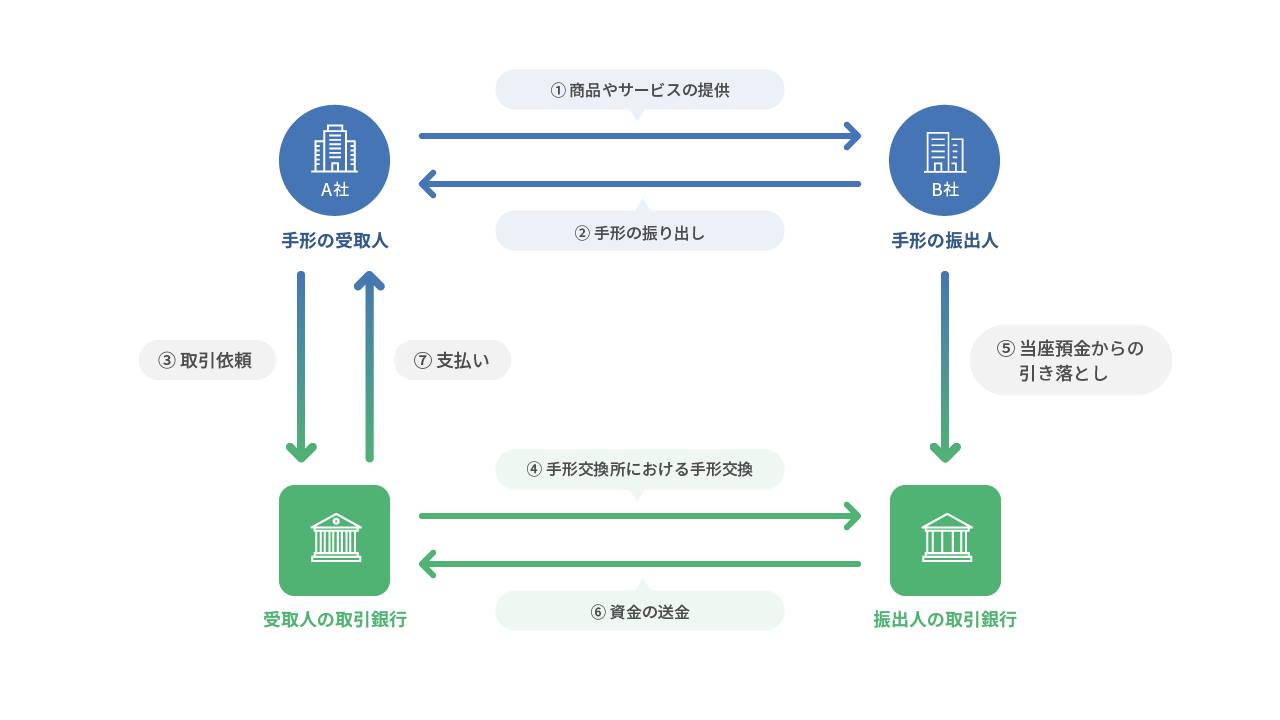

「約束手形」での取引

約束手形での取引では、商品やサービスを提供した際に振出人(B社)から手形を受け取ります(②)。手形の受取人(A社)は自身の取引銀行に対して取立依頼を行い(③)、手形の期日が到来すると支払いを受けられます。手形の振出人は支払期日までに、当座預金に決済額を振り込んでおく必要があり(⑤)、残高不足となれば不渡りとなってしまいます。支払期日の決済に問題がなければ、振出人・受取人双方の取引銀行でやりとりが行われ、受取人は代金を回収できます(⑦)。

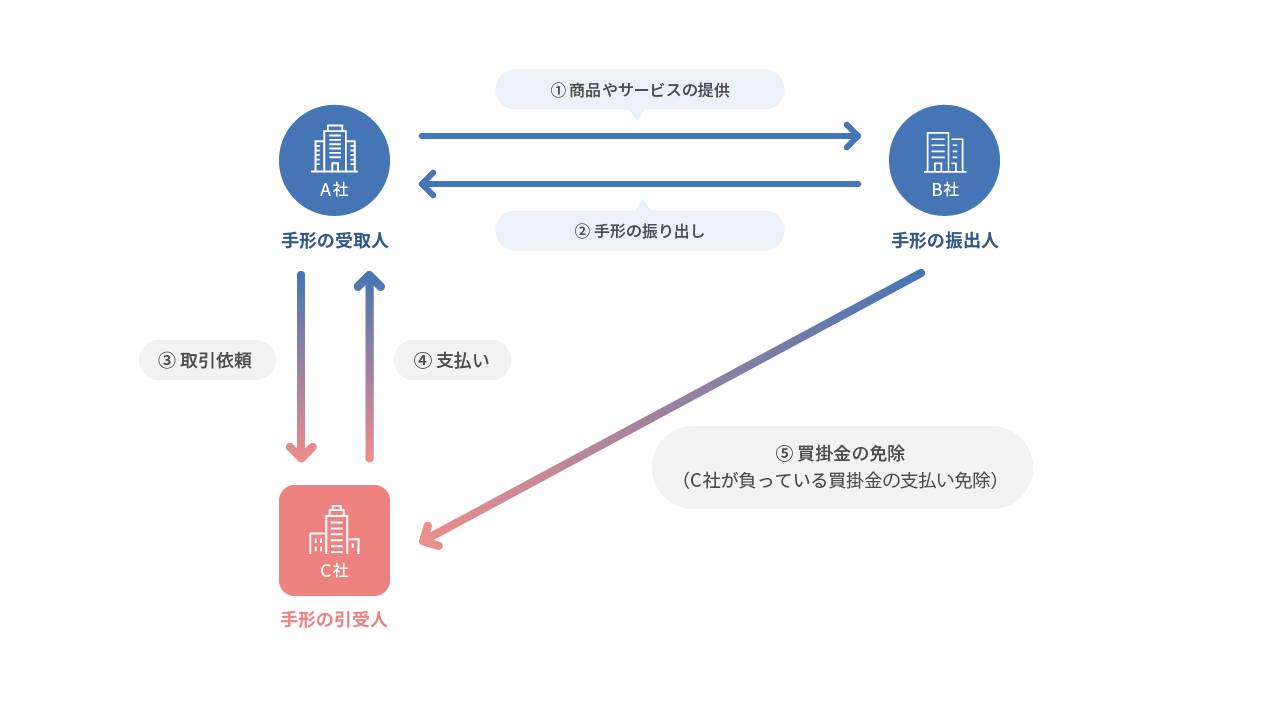

「為替手形」での取引

為替手形の取引は、手形の受取人(A社)と振出人(B社)の間で商品やサービスの提供・手形の振り出しが行われる点は約束手形と同じです。異なる点は、手形を受け取った側が別の取引先(C社)から支払いを受けるという点にあります。手形の引受人が振出人に対して買掛金などの債務を負っている場合に、その支払いを受取人に行うことによって債務を免除してもらうというのが基本的な仕組みです。3社間の債権や債務をそれぞれ相殺できるため、円滑な取引と決済を行う仕組みとして利用されています。

手形の特徴を知る

手形は支払期日や支払場所など、一定の要件を満たしていれば法律上は有効となります。ただし、実務では銀行から発行される統一手形用紙を使うので注意しておきましょう。手形を受け取ったときには取引銀行に依頼をして決済します。

基本的に支払期日が到来しなければ手形の決済は行われないものの、手形割引や手形の裏書といった方法によって、期日前に現金化したりほかの支払いに充てたりすることも可能です。また、手形取引においては印紙税が発生するため、どの程度の金額がかかるのかを把握しておきましょう。

手形の期日

手形の支払期日は、振出人と受取人の双方の合意によって決められます。業種や取引先との関係によって支払期日は決められるものの、一般的には30日・60日・90日・120日といったパターンが多いのです。30日未満の支払期日を設定することも法律上は可能ですが、取引先が遠隔地である場合には1カ月程度の猶予を持たせておくほうが良いでしょう。

代金を支払う側からすれば、支払期日が長ければ長いほど手元の資金に余裕が持てます。その一方で、代金を受け取る側としては支払いのサイクルは短いほうが資金繰りの面で助かります。

取引先が大企業である場合には力関係によって、不利な条件を押し付けられてしまう恐れもあるので注意が必要です。下請法(下請代金支払遅延等防止法)によれば、「親事業者の振出す手形は、繊維業で90日、その他で120日以内でなければならない」とされており、中小企業が保護されるルールとなっています。

手形割引

手形割引は、支払期日がまだ訪れていない手形を銀行などの金融機関に買い取ってもらうことです。手形割引では利息に相当する割引料を支払うことになるため、実際に受け取る金額は額面よりも少なくなりますが、早期に現金化できる手段として有効です。

割引料の計算方法は、以下のように計算されます。

手形金額×年利率×(割引日数÷365日)=割引料

割引料は手形を買い取る金融機関によって異なりますが、都市銀行で1.5~3%程度、信用金庫で2.5~4.5%程度となっています。

手形の裏書

手形の裏書は、受取手形の支払期日が到来する前に、支払手段として第三者に譲渡することを指します。手形を譲渡する際に、裏面に必要事項を記入することから手形の裏書と呼ばれているのです。手形を譲渡することによって、手元に現金がない場合であっても仕入れなどを行えます。

手形の裏書を行った側を裏書人、手形を受け取った側を被裏書人と呼び、被裏書人は手形の支払期日が到来すると支払いを受けることになります。

印紙税額はどうやって決まる?

手形には金額に応じて印紙税が課されます。金額の記載がなされていない手形の場合は、金額を記入した人が作成者と見なされるため、納税義務が発生します。また、振出人の署名がないものは、引受人などが手形の作成者ということになります。印紙税額は法律によって規定されており、下記の通りです。

手形に記載された金額 印紙税額 10万円未満 非課税 100万円以下 200円 100万円以上200万円以下 400円 200万円以上300万円以下 600円 300万円以上500万円以下 1,000円 500万円以上1,000万円以下 2,000円 1,000万円以上2,000万円以下 4,000円 2,000万円以上3,000万円以下 6,000円 3,000万円以上5,000万円以下 1万円 5,000万円以上1億円以下 2万円 1億円以上2億円以下 4万円 2億円以上3億円以下 6万円 3億円以上5億円以下 10万円 5億円以上10億円以下 15万円 10億円を超えるもの 20万円

手形のメリット・デメリット

手形取引を行うことで、支払いを先延ばしできたり利息の支払いがいらなかったりするメリットを受けられます。その一方で、印紙代がかかってしまうといったデメリットもあるのです。手形取引におけるメリットとデメリットについて、詳しく見ていきましょう。

メリット

手形取引によって手元に現金がなくても、形式上は代金を支払ったと見なされるため、商品などの仕入れを行うことができます。手形は支払期日に支払いを行う証書であるので、商品を引き渡す側も安心して取引が行えるでしょう。代金の支払いを先延ばしすることによって、従業員に対する給与の支払いなどに充てることができ、資金繰りが円滑になります。

手元に現金がない際には金融機関から借入を行う方法もありますが、その場合には利息を支払わなければなりません。しかし、手形取引を行えば利息の支払いが不要であるため、無駄なコストを抑えられるといったメリットもあります。

また、手形を振り出すためには銀行に当座預金口座を持っていなければならないため、銀行の審査をクリアしたという信用力をアピールすることにもなります。手形を振り出せる企業には一定の社会的な信用があるので、うまく活用していきましょう。

デメリット

手形取引を行う際のデメリットとして、印紙代がかかってしまう点が挙げられます。必要となる収入印紙は手形の額面によって異なるものの、コストとして意識しておく必要があるでしょう。個々の取引では負担に感じなくても、継続的に手形を振り出す場合にはその分だけ印紙代が発生してしまいます。

また、手形の支払期日に当座預金の残高が不足してしまうと「不渡り」が発生する恐れもあるので注意が必要です。不渡りが生じた場合、その情報がさまざまな金融機関に通知されるため融資などにも影響が出てしまいます。そして、6カ月以内に2回不渡りを出すと銀行取引が2年間停止となります。

現金の取引であれば取引先に支払いを待ってもらうことも可能ですが、手形取引の場合は対応策も限られ、経営不安に陥ることもありえます。

手形取引を検討するのであれば、必ず資金繰り表を作成して日頃から事業資金の確保を念入りに行っておきましょう。いくら売上が上がっていても、資金管理が疎かになってしまっては資金がショートして黒字倒産となる危険もあります。

たとえば、普段よりも儲かった月で売上金が当日もしくは翌日に入金され、支払いは支払手形によって3カ月後になっていたとします。この場合、3カ月後の売上金が少なければ、そのなかから支払いを行わなければならず資金がショートしてしまう、といった事例もあります。

余裕を持った経営を行うためにも、目先の資金繰りだけを意識するのではなく、数カ月後のキャッシュフローをしっかりと把握しておきましょう。

【関連記事】資金繰り表の作り方を解説

約束手形を受け取った場合の注意点

約束手形を取引先から受け取ったときには、法律上の要件を満たしているのかをチェックする必要があります。約束手形を現金化したり、第三者に譲渡したりする際に問題にならないようにしておくべきです。どのような点に気をつけるべきかを見ていきましょう。

約束手形を現金化する

約束手形を現金化する方法には

- 支払期日まで待つ

- 手形割引を行う

の2つの手段があります。手形には支払期日が記載されているので、受取人はその日に金融機関で手形と現金を交換できます。

手形を金融機関に持参できるのは、支払期日の到来から3営業日以内となっているので注意しておきましょう。手形を持参する場所と引き落としを行う金融機関が異なる場合には、2営業日以内となっています。

約束手形を現金化する方法として「手形割引」を利用する手段もあります。割り引かれた手形のことを割引手形と呼び、割手という略称も用いられます。

手形割引は支払期日に関係なく現金化できるので、資金調達が必要なときに有効です。ただし、融資の性質を持つものであるため、審査次第では手形割引が利用できないこともあります。

手形の審査は受取人に対してではなく、振出人と裏書人に対するものです。信用力や支払能力の有無などが審査対象となります。そして、手形割引を行うと「割引料」という名目で手数料が発生するので注意が必要です。

割引料は日割り計算によって算出されるため、割引を行った日から手形の満期日までの期間が長いほど割引料も高くなります。割引料は手形を現金化するときに支払うものではなく、手形の額面金額から差し引かれる形となります。

譲渡する

約束手形は、手形そのものを第三者に譲渡することもできます。仕入代金の支払いなどに充てることもでき、資金繰りを円滑にする手段となります。手形を譲渡する際には裏面に、会社名・住所・押印・被裏書人の会社名を記載する必要があります。譲渡された手形は「裏書手形」や「廻り手形」と呼ばれます。

手形の譲渡では、手形が不渡りに陥ってしまった場合に譲渡人も責任を問われてしまうため注意が必要です。手形の振出人が倒産すれば終わりというものではなく、振出人に代わって譲渡人が債務を弁済する必要があります。

手形の裏書を行う前に、振出人に支払能力があるのかを確認しておくことが大切です。将来的な経営リスクを高めてしまわないためにも、取引先の与信管理を適切に行いましょう。

約束手形を振り出す場合の注意点

約束手形を振り出す際には、金額・支払期日・振出日・受取人の会社名・振出人の署名が必要になります。とくに気をつけなければならないのは「金額を改ざんされないようにする」ことです。

仮に手形の金額が書き換えられてしまったときには、振出人は額面に記載された金額を支払う義務が発生してしまいます。「チェックライター」という専用の機械を使って、金額が変更されないようにしましょう。手書きで手形を振り出す場合には、漢数字を使うことで不正を防止できます。

手形貸付で資金調達する

「手形貸付」は手形を担保として融資を受ける仕組みであり、1年以内の短期融資で利用されることが多い資金調達方法です。銀行との間で銀行取引約定書という契約書を交わしておけば、2回目以降からは改めて契約書を交わすことなく利用できます。

運転資金やつなぎ資金の確保のために利用されることが多く、短期融資であるため銀行としても貸し倒れに陥るリスクが比較的小さいのです。ただし、手形の不渡りを起こしてしまえば、会社としての信用力が急速に低下してしまうため注意しましょう。

手形取引の現状

手形取引は2016年12月時点において、40%程度の事業者が利用しています。公正取引委員会と中小企業庁は50年ぶりに基準を見直し、下請企業との取引では可能な限り現金払いとすることを決めています。手形で支払う場合には割引料相当分の上乗せや、支払期日を60日以内に短縮する措置をとることを国も推奨しています。

新しいルールは全国の親事業者21万社と、870に及ぶ業界団体に「下請代金の支払手段について」という通達が行われています。国が適切な指導を行うことによって円滑に手形取引が行える状況が少しずつ整備されています。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

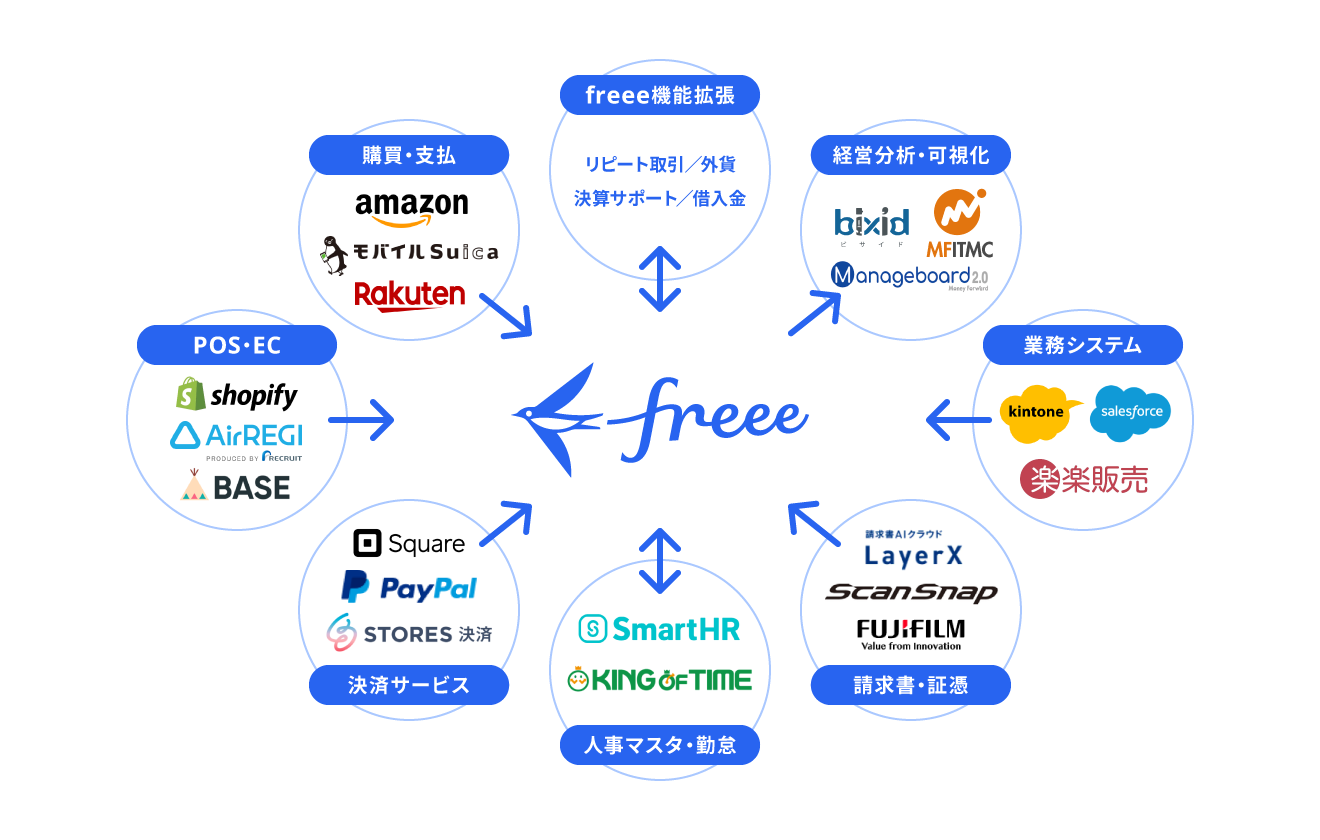

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

まとめ

手形取引は基本的な特徴をしっかりと押さえておくことで、取引を円滑に進める手段となります。手元の事業資金に余裕がないときであっても、手形を振り出すことで仕入れなどを行うことができます。

ただし、手形の決済が行えない不渡りの状態に陥ってしまえば、会社の信用が一気に低下してしまうので注意しておきましょう。クラウド型の会計ソフトなどを利用して、日頃から入出金の管理を適切に行い、経営リスクを軽減することが大切です。

監修:筧 智家至(公認会計士・税理士)

大阪府出身。慶應義塾大学経済学部卒業。大学時代からベンチャー企業でのインターン、学生起業コミュニティ運営を経験し起業支援に興味を持つ。大学卒業後は家業を手伝いながら、公認会計士試験に合格。大手監査法人にてJASDAQや東証マザーズ上場企業、M&A多角化企業、金融機関の監査を経験。また、不動産ファンド会社にて財務経理やファンド立ち上げも経験。現在は、京都大学経営管理大学院で「起業エコシステム」を研究の傍ら、会計・経営管理サービスを提供している。