監修 税理士法人虎ノ門共同会計事務所

貸倒引当金とは、取引先が倒産などに追い込まれて債権回収が不可能となるケースなどに備えて、あらかじめ損失額を計上する引当金のことです。

事業活動を継続するうえでは、取引先の倒産や思いがけない損失など、さまざまなリスクにさらされるおそれがあります。

そのようなリスクを理解し対策を講じることが重要で、貸倒引当金は有効な対策のひとつです。

本記事では、貸倒引当金の計算方法や仕訳の方法、貸倒引当金の計上によるメリットなどについて、詳しく解説します。

目次

貸倒引当金(貸し倒れ引当金)とは

貸倒引当金(かしだおれひきあてきん)とは、取引先が倒産に陥り、支払い不能となった状態などに備えて、事前に損失額を予測して計上しておく引当金のことです。

「貸倒れ」は債権が回収不能となることを意味し、貸倒れによって発生した損失を「貸倒損失」といいます。

貸倒損失は回収不能な債権であることが確定していますが、貸倒引当金は将来損失する可能性のある債権です。

貸倒引当金は、将来的に発生する可能性のある費用として計上するため、会計上は負債もしくは資産のマイナス勘定として取り扱われます。貸借対照表においては、借方もしくは資産の控除科目として勘定します。

ただし、必要以上に貸倒引当金を計上すると利益操作につながると見られるおそれがあります。そのため貸倒引当金に見積もることができるのは合理的な範囲のみです。

貸倒引当金として認められる債権は、売掛金、受取手形、貸付金、未収金などです。前払金、仮払金、手付金などは対象ではありません。

企業が貸倒引当金を設定する目的は、収益に費用を対応させ、経営実態を適切に反映させることです。

会計には「費用収益対応の原則」というルールがあり、収益に費用を対応させなければならないとされています。

売上債権が生じた会計期間に貸倒引当金を計上することで、売上計上した債権に対応できるため、会計上の整合性を保つことができます。

貸倒引当金の扱い

会計上と税務上の貸倒引当金の扱いについて、それぞれ解説します。

会計上の扱い

事業活動を行っていくうえで、売掛金や貸付金が回収不能となることも珍しくありません。

会計上回収不能となったことが確定しなくても、一定の計算方法にもとづいて貸倒引当金に計上が可能です。

回収できないおそれがある債権は、事業年度の末日に回収できない見込みの金額を控除するよう定められています。

税務上の扱い

税務上、貸倒引当金は売掛金などの債権が貸倒れとなる際に発生する損失の見込額として、一定の限度額まで損金として算入できます。

貸倒引当金の繰入額は、一つひとつ個別に評価する債権と、すべてあわせて評価する債権に分けて計算します。

回収不能になる可能性が高い債権である「個別評価金銭債権」と、それ以外の普通の債権「一括評価金銭債権」に区分されます。

個別評価金銭債権は、法人税法施行令第96条第1項~3項の3つの基準(法律的基準、実質的基準、形式的基準)によって繰入限度額を算出します。

貸倒引当金の計上は、税務上において資本金が1億円以下の中小法人のみ認められています。金融機関などを除いて、規模の大きな企業には認められていません。

ただし、任意に計上することができるので、規模の大きな企業でも企業と利害関係のある者に有益な情報を提供するという目的で計上されることもあります。この場合は、税務上の扱いとは異なります。

貸倒引当金の計算方法

貸倒引当金を計上するためには、将来的に発生する損失額がどの程度であるのかを正しく算出する必要があります。

貸倒引当金の計算方法は「一括評価」と「個別評価」に分けられます。前述した通り、個別評価しなければならないものは回収不能になる可能性が非常に高いもののみ、一括評価できるものはそれ以外となります。

一括評価

一括評価での貸倒引当金の計上は、売掛金や貸付金などの金銭債権が対象で、個別評価の対象となる金銭債権を除いたものが対象となります。

個人事業主の場合、一括評価の対象は事業所得となっており、不動産所得や山林所得は対象ではありません。また、一括評価が認められているのは青色申告者のみです。

一括評価では「期末の債権額×繰入率」によって貸倒引当金を計算します。

繰入率は「実績繰入率」と「法定繰入率」の2種類あります。繰入率は高ければ高いほど引当金の額が多くなるため、一般的には実績繰入率と法定繰入率のうち高いほうを選択します。

実績繰入率(貸倒実績率)

実績繰入率は、過去3年の間に生じた貸倒損失の額にもとづいて算出します。計算式としては以下のとおりです。

実績繰入率の計算式

{(A+B-C-D)×(12÷各事業年度の合計月数)}÷E=実績繰入率

A:貸倒損失合計額

B:個別評価分の引当金繰入額

C:個別評価分の引当金戻入額

D:適格組織再構成による引き継ぎを受けた貸倒引当金の金額

E:一括評価の合計額÷事業年度の数(一般的には3年)

法定繰入率

法定繰入率が認められているのは、中小法人(期末資本金1億円以下)に限られます。

繰入限度額は、得意先への債務の合計額を一括評価金銭債権の合計額から控除したあと、業種ごとに国が定める法定繰入率を掛け算出します。

業種ごとの法定繰入率は以下のとおりです。

| 業種 | 法定繰入率 |

|---|---|

| 割賦販売小売業 | 1000分の13 |

| 卸売業・小売業(飲食店等を含む) | 1000分の10 |

| 製造業・電気業・水道業 | 1000分の8 |

| サービス業などの業種 | 1000分の6 |

| 金融業・保険業 | 1000分の3 |

個別評価

個別評価での貸倒引当金の計上は、会社更生法で定められている更生手続開始の申立てや更生計画認可の決定などの理由に該当するものが対象となります。

個人事業主では事業所得や不動産所得のほか、山林所得などの債権が、個別評価での貸倒引当金として認められています。

貸倒引当金の算出は貸金ごとに行う必要があり、回収の見込みがないと認められる金額や貸金の50%までなど理由によって認められる範囲も異なります。

貸倒引当金に関する2つの勘定科目

貸倒引当金の勘定科目として、以下の2つについて解説します。

- 貸倒引当金繰入

- 貸倒引当金戻入

貸倒引当金繰入

貸倒引当金繰入とは、将来の貸倒れとなる金額を見積ったうえで引当金として計上し、そのうち当期の費用として繰り入れたものであり、決算整理の際などに使用する勘定科目です。「貸倒引当金繰入額」といわれることもあります。

貸倒損失が実際の損失額であるのに対して、貸倒引当金繰入はあくまでも見積りであるのが特徴です。

売掛金など営業に関する金銭債権は「販売費および一般管理費」、その他の金銭債権に対する繰入額については、「営業外費用」、破産更生債権等の一時的・高額な金銭債権に対する繰入額は「特別損失」として計上します。

貸倒引当金戻入

貸倒引当金戻入とは、貸倒引当金を計上していたものの債務者の経営状況が向上した結果、貸倒引当金が残ってしまった場合などで使用する勘定科目です。

また、債権の貸し倒れが生じずに貸倒引当金が残った場合にも、勘定科目として貸倒引当金戻入が使用されます。

決算時において前期に設定した貸倒引当金がそのまま存在している場合には、「洗替法」と「差額補充法」のどちらかの方法で処理を行います。2つの方法については、次章で詳しく解説します。

貸倒引当金を仕訳する方法

前章で説明した「貸倒引当金戻入」に関して、「洗替法」または「差額補充法」で処理を行う際の仕訳を解説します。

洗替法

洗替法は前期分の貸倒引当金が残っている場合に、全額を「貸倒引当金戻入額」として収益を計上し、改めて貸倒見積額を全額当期へ繰り入れる方法です。

たとえば決算時に50万円の貸倒引当金を計上して、前期の貸倒引当金の勘定残高を40万円とすると、以下のように仕訳できます。

《仕入時》

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 貸倒引当金 | 400,000円 | 貸倒引当金繰入額 | 400,000円 |

| 貸倒引当金繰入額 | 500,000円 | 貸倒引当金 | 500,000円 |

差額補充法(実績法)

差額補充法は、前期との差額を貸倒引当金で繰り入れたり、戻し入れたりする方法です。

たとえば、決算時に50万円の貸倒引当金を計上して、前期の貸倒引当金の勘定残高を40万円とすると、以下のように仕訳できます。

《貸倒引当金の勘定残高よりも貸倒見積額が多いケース》

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 貸倒引当金繰入額 | 100,000円 | 貸倒引当金 | 100,000円 |

貸倒引当金の勘定残高よりも貸倒見積額が多いケースでは、貸倒引当金が不足している状態といえるため、貸倒引当金繰入額を用いて不足分を補充します。

繰入額は、貸倒見積額から貸倒引当金の勘定残高を差し引くことで算出可能です。

一方、貸倒引当金の勘定残高よりも貸倒見積額が少ないケースは、貸倒引当金が余分にある状態を示します。

決算時に40万円の貸倒引当金を計上して、前期に設定した貸倒引当金の残高が50万円である場合の仕訳は、以下のとおりです。

《貸倒引当金の勘定残高よりも貸倒見積額が少ないケース》

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 貸倒引当金 | 100,000円 | 貸倒引当金戻入額 | 100,000円 |

貸倒引当金戻入額を用いて、貸倒引当金の余剰分を減少させます。戻入額は、前期の貸倒引当金の勘定残高から貸倒見積額を差し引くことによって算出可能です。

貸倒引当金の計上によるメリット

貸倒引当金の計上による法人税法上のメリットとして、以下の2つを紹介します。

- 経費として計上でき節税効果がある

- 貸倒損失が生じる前の計上が可能

貸倒損失が生じる前の計上が可能

貸倒引当金は、実際に貸倒損失が発生する前にあらかじめ損失として計上することになるため、その期間の損益を正しく計算することができます。

ただし、貸倒引当金を適用できる法人は、以下に該当する法人に限られます。

貸倒引当金を適用できる法人

- 中小法人等

- 銀行

- 保険会社

- 銀行または保険会社に準ずる一定の法人

- 金融に関する取引に係る金銭債権を有する一定の法人(対象債権が一定の金銭債権限定)

また、貸倒引当金として計上できる金額にも上限があることにも注意が必要です。

経費として計上でき節税効果がある

貸倒引当金は将来発生するおそれのあるリスクに備えると同時に、実際に支出がなくとも経費として計上できるため、節税効果がもたらされます。

確定申告書の項目のひとつである「貸倒引当金繰入額の計算」に金額を記載することで、貸倒引当金を経費として計上できます。

なお、貸倒引当金は事業年度ごとに計算するものであり、貸倒損失が発生しなかった場合には戻し入れなければなりません。当期の繰入額よりも前期の戻入額が多ければ、所得を押し上げてしまう原因となります。

また、先に説明した「洗替法」や「差額補充法(実績法)」のどちらを活用しても、大きな節税効果を得られるのは初年度のみとなることにも注意が必要です。

まとめ

取引先の倒産などの理由で貸倒損失が発生すると、経営にとってよくない影響を及ぼすおそれがあります。万が一に備えて、適切な範囲内で貸倒引当金を計上しておくことが大切です。

ただし、貸倒引当金には一定のルールがあります。貸倒引当金を計上しても、債権を回収しやすくなるわけではないため、債権管理は日常的にしっかり行いましょう。

クラウド型の会計ソフトを導入するなどして経理処理を効率化し、債権の回収漏れがないように意識を向けておくことが肝心です。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

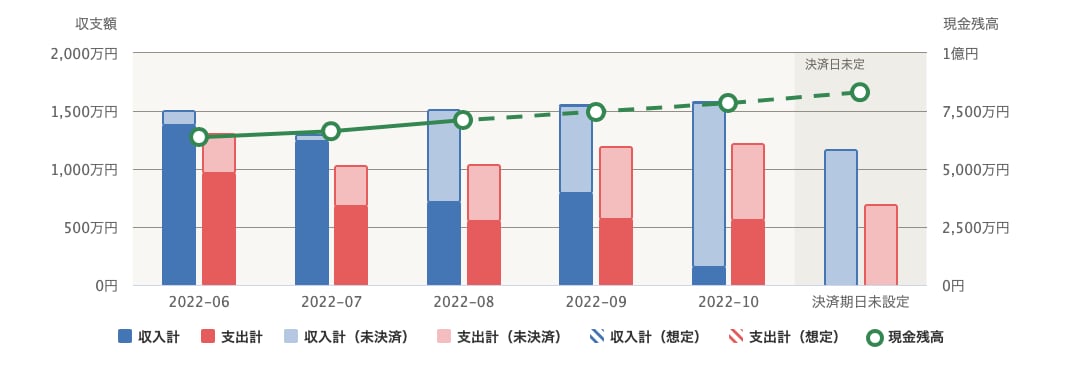

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

貸倒引当金を設定する目的は?

企業が貸倒引当金を設定する目的は、収益に費用を対応させ、経営実態を適切に反映させることです。

詳しくは記事内「貸倒引当金(貸し倒れ引当金)とは」で解説しています。

貸倒引当金の仕訳方法は?

貸倒引当金は「洗替法」と「差額補充法(実績法)」のどちらかの方法で仕訳をします。

洗替法では、前期分の貸倒引当金が残っている場合に全額を「貸倒引当金戻入額」として収益計上し、貸倒見積額を当期に再度全額繰り入れます。

差額補充法は、前期との差額を貸倒引当金で繰り入れたり、戻し入れたりする方法です。

詳しくは記事内「貸倒引当金を仕訳する方法」をご覧ください。

貸倒引当金の計上による法人税法上のメリットは?

貸倒引当金を計上するメリットとしては、貸倒損失が生じる前の計上ができること、節税効果があることが挙げられます。

詳しくは記事内「貸倒引当金の計上によるメリット」で解説しています。

監修 税理士法人虎ノ門共同会計事務所

税理士法人虎ノ門共同会計事務所は、税務・会計のエキスパート集団によるきめ細かい、多岐にわたるサービスを提供し、クライアントの発展をトータルに支援いたします。税理士・公認会計士を中心に、弁護士、弁理士、司法書士などの専門家との業務提携により、ワンストップサービスの提供を行う会計事務所です。