最終更新日:2023/06/28

監修 税理士法人G&Sソリューションズ

決算期(決算月)とは一事業年度の最終月のことであり、企業ごとの判断で自由に設定可能です。たとえば4月1日から翌年3月31日までを一事業年度とするのであれば、決算期(決算月)は3月になります。

事業年度と決算期は会社設立時に決定する必要があり、自社の業界や業種、自社を取り巻く外部要因などを考慮したうえで検討するのが一般的です。

本記事では、法人が決算期を決めなければならない理由や決め方、変更手続きに関して解説します。

決算を行いたい方は別記事「法人決算を一人で完結させるために必要な前提知識」をあわせてご確認ください。

目次

事業年度の最終月を指す「決算期」

前述のとおり、決算期は一事業年度の最終月のことを指します。

ここでは、なぜ決算期を設定する必要があるのか、また決算期はいつにするのが一般的なのかを説明します。

決算期は会計期間の区切り

そもそも企業会計には、「公準」と呼ばれる考え方の基礎があります。

その中のひとつが「継続企業の公準」です。「継続企業の公準」においては、企業実体の経済活動は将来にわたって半永久的に継続するという前提があります。

一方で会社法および法人税法上、企業は一定期間の利益と損失を報告する必要があります。そのため、決算期を定めることで会計期間を区切り、期間内の利益と損失をまとめられるようにしているのです。

日本企業の決算期(決算月)は3月・9月・12月が多い

決算期の決定は会社設立時に行いますが、時期については企業の判断に委ねられています。つまり企業の都合がよい時期を、自由に設定することができるのです。

しかし国税庁が公表している令和3年度の「決算期別の普通法人数」を参照すると、圧倒的に3月決算の法人が多く、次いで9月、12月決算の法人が多いことがわかります。

特に3月に決算期が集中している理由のひとつには、日本では4月を始点として年度をスタートする習慣が根付いていることが挙げられるでしょう。

教育機関をはじめ、国や自治体などの行政機関の予算期間も4月初日から3月末日に設定されています。

事業において国や行政機関との連携や関わりが深い場合は、3月を決算期と定めて4月から新年度をスタートさせると、事業計画や予算策定の面でスムーズです。

また、法律改正・施行のタイミングが4月になることが多く、それに伴う手続きや業務フローの変更も円滑に進めやすいといえるでしょう。

とはいえ、非上場企業を含めた場合、3月を決算期としている企業は法人数全体の2割程度に過ぎません。前述のとおり、9月や12月を決算期と定める企業も決して少なくないのが実態です。

特に近年12月を決算期とする企業が増えている背景には、事業のグローバル化による国際会計基準(IFRS)適用の影響があります。

もちろん1年の区切りとして切りがよいという面もありますが、海外企業では12月決算が多くみられ、中国では12月決算が法令で定められています。

実際、日本でも外資系企業の現地法人では12月を決算期としているケースは珍しくありません。

このような背景から、今後ますます12月を決算期とする企業は増えると見込まれます。

法人の決算期の決め方

以上のことを踏まえて、決算期を決める際に考慮したい4つのポイントを説明します。

1.自社の繁忙期を避ける

決算期には通常業務以外にも、決算書の作成や株主総会の開催、税務申告などの対応が必要です。

そのため主な事業の繁忙期に決算業務の対応がかぶってしまうと、本来の業務が回らなくなってしまう可能性もあります。

なお決算業務は、決算期より後に対応すべきものが多くあります。。法人税などの申告や各種手続き、関係各所との調整などを含めると、期末から2ヵ月ほどは処理すべき業務が発生するものと考えましょう。その期間に十分な時間が取れるか考慮が必要です。

顧問税理士の状況もあわせて考慮しましょう。前述のとおり、決算期を3月としている企業は多く、ひいては税理士も同時期に業務が集中している可能性があります。場合によっては決算の対応が遅れたり、そもそも税務顧問を引き受けてもらえなかったりというケースがあるかもしれません。

自社の都合が最優先ではありますが、決算期を検討する段階で顧問税理士と相談してみるのもよいでしょう。

2.資金繰りの面を考慮する

法人税や地方税、消費税などの申告期限は決算期末から2ヶ月後に設定されています。

そのため、月によって売上の変動が大きい企業の場合は、決算期に売り上げのピークを迎えないよう調整する方法も考えられます。

年間損益の予測や納税額の確保のために、売り上げのピークが期首になるよう調整することが、企業によってはメリットになるケースもあります。

資本金が1,000万円未満の会社の場合、第1期には消費税の免税措置があり、条件を満たせば2期目も免税されます。1期目をできるかぎり長く取ることで、事業を軌道に乗せるまでに大きな節税効果を得ることも可能です。

ただし、節税効果を得るには消費税法上のさまざまな規定を考慮する必要があるため、あらかじめ税理士に相談しましょう。

3.会社設立日に合わせる

会社設立後の第1期は、設立日から1年以内の期間を事業年度とすることになっています。

その期間内で事業年度の最終日となる決算日を設定する必要がありますが、設立日から決算日まではできるだけ期間を空けておくことをおすすめします。

会社設立後、初めて決算を行うにあたっては、多大な時間と労力、費用を割く必要があります。ある程度は会社の売上を積み上げ、決算業務にかかる費用や対応可能な人材の確保ができた段階で決算業務にあたることが理想的です。

たとえば会社設立日が10月1日だとしたら、決算日を9月30日、つまり決算期を9月にすると最大の期間を空けられることになります。

決算期はあとで変更することも可能

決算期は税務署へ届出を行えば、あとからでも比較的簡単に変更が可能です。

ただし、多くの企業では定款で事業年度を定めているため、まずは定款を変更する必要があります。定款の変更は、株主総会の承認を得なければならないことになっています。

定款における事業年度の定めを変更したら、税務署へ異動届出書と定款の写しを提出し、手続きは完了です。決算日は登記上の項目には含まれないため、登記は必要ありません。

決算期の変更における注意点は、大前提として事業年度は1年を超えてはならないということです。

決算期の変更に伴って1年以内に決算を行う必要があるため、業務上の負担が増えたり、法人税などの納税が前倒しになったりする点はあらかじめ想定しておきましょう。

大変な法人決算と税務申告を効率的に行う方法

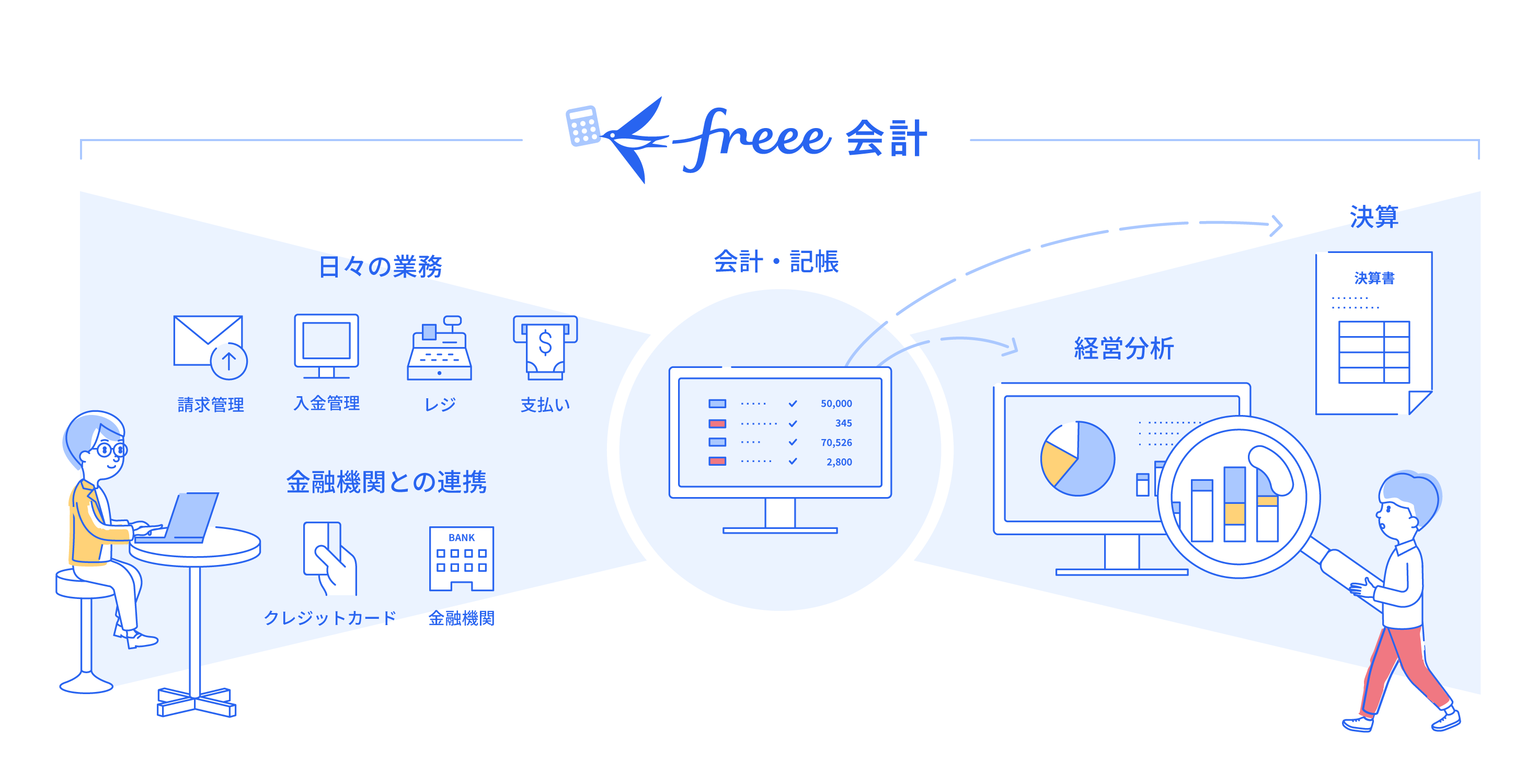

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

まとめ

決算は、一定期間の企業経営における業績を取りまとめる重要な区切りです。

決算業務には多大な時間や労力が必要になることをあらかじめ想定したうえで、決算期をいつにすべきか決定しましょう。

初めて決算業務に対応する方は、こちらの記事もあわせてご覧ください。

【関連記事】

法人決算を一人で完結させるために必要な前提知識

よくある質問

決算期とは?

企業は一定期間の利益と損失を報告しなければなりません。その報告のために、会計上設けられた区切りが決算期です。

決算期は何月が多い?

日本では3月決算の企業がもっとも多く、法人全体の2割程度が該当します。次いで9月・12月決算の企業が多い傾向にあります。

3月決算の企業が多い理由や、その他の月に設定する企業が存在する理由については、記事内「日本企業の決算期(決算月)は3月・9月・12月が多い」で解説しています。

監修 税理士法人G&Sソリューションズ

税理士・会計士が中心となる税理士法人で、M&Aをはじめとする出口戦略(M&A・IPO・事業再生)に強みを持っています。税務申告をお手伝いするのみならず、会社の成長戦略に関するアドバイスを提供することが可能です。上場会社・上場準備会社・ベンチャー企業への対応、非上場会社に対しても高品質なサービスをご提供致します。