監修 好川寛 プロゴ税理士事務所

キャッシュ・フローとは、現金(キャッシュ)の流れ(フロー)のことを指します。入ってくる現金を「キャッシュ・イン・フロー」、出ていく現金を「キャッシュ・アウト・フロー」と呼びます。

会社におけるキャッシュ・フローを明らかにする書類が「キャッシュ・フロー計算書」です。損益計算書・貸借対照表とともに財務三表と呼ばれる重要な決算書類の1つで、会社の財務状況を把握するうえで重要な書類といえます。

本記事では、キャッシュ・フローを把握することのメリット、キャッシュ・フロー計算書と貸借対照表・損益計算書の違いなどについて解説します。

目次

キャッシュ・フロー(CF)とは

キャッシュ・フロー(CF)とは、会社における「キャッシュ(現金)のフロー(流れ)」を表します。

会社に入ってくる現金を「キャッシュ・イン・フロー」、会社から出ていく現金を「キャッシュ・アウト・フロー」と呼び、この2つからキャッシュ・フローが成り立ちます。

キャッシュ・フローは現金のみを扱います。損益計算書では売掛金などの振り込まれる予定のお金も含めますが、キャッシュ・フローにはこれらを含みません。そのため、実際に手元にある現金を確認することができます。

キャッシュ・フローを把握するメリット

経営の安定化を図れる

企業経営において手元にある資金が不足すると、従業員への給与支払いや税金の納付などが滞ってしまう可能性があり、結果的に倒産のリスクが高まります。

キャッシュフローに着目すると資金を確保しやすくなり、経営の安定化を図れます。

金融機関からの信用力を強化できる

資金調達にあたって金融機関などから融資を受ける場合、キャッシュフローが健全かどうかは必ず確認されるポイントです。

資金繰りがうまくいっていないと判断された場合は希望どおりの融資を受けられなくなる可能性があります。そのため、健全なキャッシュフローは信用力の強化に欠かせません。

既存事業の拡大や新規事業の投資につながる

企業の成長・発展には既存事業の拡大や新規事業への投資が欠かせませんが、そのためには潤沢な資金が必要です。

前述のとおり、キャッシュフローを健全な状態に保つことによって金融機関などから資金調達を受けやすくなるため、経営判断の選択肢が増えます。

キャッシュ・フローの種類

キャッシュ・フローでは、現金の流れを以下の3つに分類します。

- 営業活動によるキャッシュ・フロー

- 投資活動によるキャッシュ・フロー

- 財務活動によるキャッシュ・フロー

1番の基本となる項目で、会社の本業による現金の出入りを表します。

たとえば、製造業であれば原材料費とそれを販売した収益、また従業員への給与などが含まれます。この項目がマイナスの場合は、会社の本業が赤字ということになります。

投資活動によるキャッシュ・フロー

設備投資や余剰資金の運用による現金の出入りを表します。余剰資金の運用には、有価証券や投資有価証券の取得、売却なども含まれます。

現状維持や将来への投資のため、現金がどのくらい出入りしたかを表しています。この項目では、会社の拡大傾向などを確認できます。

財務活動によるキャッシュ・フロー

資金調達や借金返済に関する現金の出入りを表します。株式発行による収入や、配当金の支払いなどもこちらに含まれます。この項目で資金調達が必要かどうかを判断できます。

キャッシュ・フロー計算書とは

| キャッシュ・フロー計算書 | (金額) |

| 営業活動によるキャッシュ・フロー | |

| 税引前当期純利益 | |

| 減価償却費 | |

| 売上債権の増加 | |

| 仕入債権の増減 | |

| 法人税等支払 | |

| 営業活動によるキャッシュ・フロー | 1 |

| 投資活動によるキャッシュ・フロー | |

| 有価証券の取得 | |

| 有価証券の売却 | |

| 固定資産の取得 | |

| 固定資産の売却 | |

| 投資活動によるキャッシュ・フロー | 2 |

| 財務活動によるキャッシュ・フロー | |

| 借入金の増加 | |

| 借入金の返済 | |

| 財務活動によるキャッシュ・フロー | 3 |

| 現金および現金同等物の増加額 | 1+2+3=4 |

| 固定資産の取得 | 5 |

| 固定資産の売却 | 4+5 |

キャッシュ・フロー計算書とは、上記で説明した「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」「財務活動によるキャッシュ・フロー」の3つで構成されている書類のことです。

キャッシュ・フロー計算書は、ほかの財務三表では確認することができない「会社の現金の動き」を確認できる書類です。

会社の営業活動は現金がないとできませんが、取引上では売掛金や買掛金が頻繁に生じます。掛取引は、商品購入や販売取引の代金を月末にまとめて振り込む(振り込んでもらう)という方法です。いわゆるツケの状態です。

掛取引で商品を販売した場合、損益計算書では「売上」となりますが、現金は会社に入っていないというズレが生じます。このズレがどれくらい生じているかを把握できる書類がキャッシュ・フロー計算書になります。

キャッシュ・フロー計算書で現金の出入りをみれば、まだ会社に入金されていないお金がどこにあるのか確認することができます。

【関連記事】

キャッシュ・フロー計算書とは

キャッシュ・フロー計算書の見方を徹底解説

キャッシュ・フロー計算書を使ってできる経営分析のやりかた

貸借対照表・損益計算書との違い

財務三表はほかに貸借対照表と損益計算書を指します。この2つの書類との違いを把握し、キャッシュ・フロー計算書への理解を深めましょう。

キャッシュ・フロー計算書と貸借対照表の違い

| 貸借対照表 | |

| 資産 ・流動資産(現金など) ・固定資産(土地など) | 負債 ・流動負債(買掛金など) ・固定負債(長期借入金など) |

| 純資産 ・資本金や利益剰余金など | |

貸借対照表は決算日時点での財政状態を表しています。

現金を工面する方法は、株主資本や銀行などからの借入、もしくは本業による利益となります。現金の使用用途は、資産の購入や預貯金を指します。

貸借対照表では、工面した現金を左側(借方)、使った現金を右側(貸方)に表記するので、最終的に左右の数値は同額になります。

一方、キャッシュ・フロー計算書は現金の流れによって各項目に分け、現金の出入りを表しています。

そのため、貸借対照表は現金の増減のつじつまがあうという点で会社の財政を確認できますが、それが健全な状態かを確認する場合は、項目ごとに現金の流れが分かるキャッシュ・フロー計算書と照らし合わせる必要があります。

【関連記事】

貸借対照表とは? 会社の財務状況を簡単に把握!

貸借対照表でよく使われる勘定科目

貸借対照表を使った財務分析のやり方

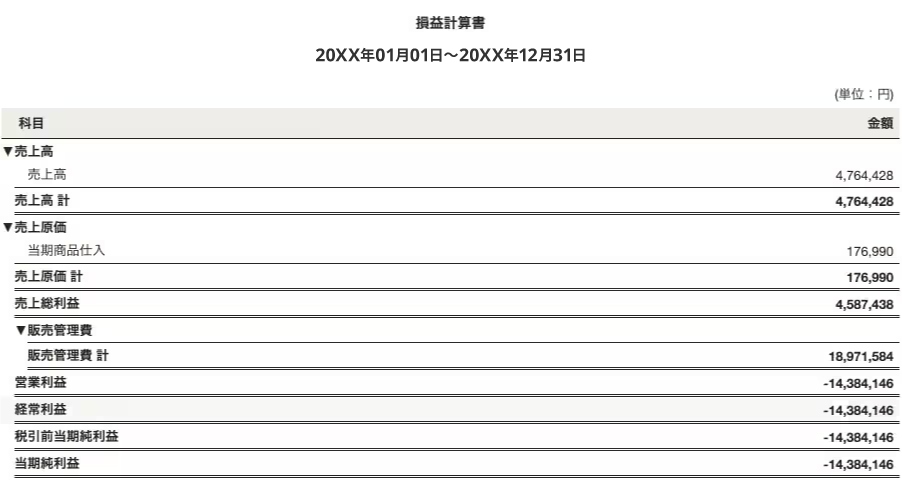

キャッシュ・フロー計算書と損益計算書の違い

キャッシュ・フロー計算書が一定期間の会社の現金の動きを表すのに対し、損益計算書は一定期間の会社の経営成績を表しています。

損益計算書では、売上高に対してかかった費用と、それを差し引いた現在の利益が確認できます。この利益のことを「当期純利益」「粗利」などと呼びます。

前述のとおり、会社の取引には売掛金や買掛金があります。損益計算書は掛取引も含めた会社の経営成績を表しているのに対して、キャッシュ・フローは掛取引を反映せず、現金の流れのみを表しています。

そのため、決算書の損益計算書では「利益」を確認することができますが、実際の現金の額について確認するには、キャッシュ・フロー計算書が必要です。

こうしたことから、会計の世界では「利益は意見、キャッシュは事実」といわれることがあります。

キャッシュ・フロー計算書の作成方法

営業活動によるキャッシュ・フローの算出方法には、直接法と間接法の2種類があります。

直接法

直接法は、営業活動による現金の出入りの流れを総額でとらえる方法です。

商品の仕入や販売による売上、経費や給料の支払いなどの主要な取引ごとにキャッシュ・フローの総額を表します。収入と仕入による支出を相殺しないでそれぞれ総額で表示します。

営業活動の項目ごとに現金の出入りが分かるため、詳細を把握できるのが大きなメリットであり、国際会計基準でも推奨されています。一方で、取引ごとに作成するため手間がかかります。

間接法

間接法は、損益計算書をもとに作成する方法です。損益計算書の税引前当期純利益から営業活動に関係ないものをのぞいて算出します。営業収入や費用を直接計算しないため、間接法といわれます。

直接法のように、営業活動における現金の出入りの詳細を把握することはできませんが、直接法と比較して手間がかからずに作成することができるため、多くの会社が採用する方法です。

まとめ

会社にとって大切なのはもちろん利益ですが、利益を上げるためには、資金や会社自体に蓄えがあることが重要です。

キャッシュ・フローを知ることは、自分の会社の経営状態や拡大傾向などを把握する上で有効な情報といえるでしょう。

貸借対照表・損益計算書・キャッシュ・フロー計算書の財務三表は、それぞれ密接に関係し、会社の経営状態を表しています。これらの書類の内容を理解し、うまく活用することが、会社を経営するうえではとても重要です。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

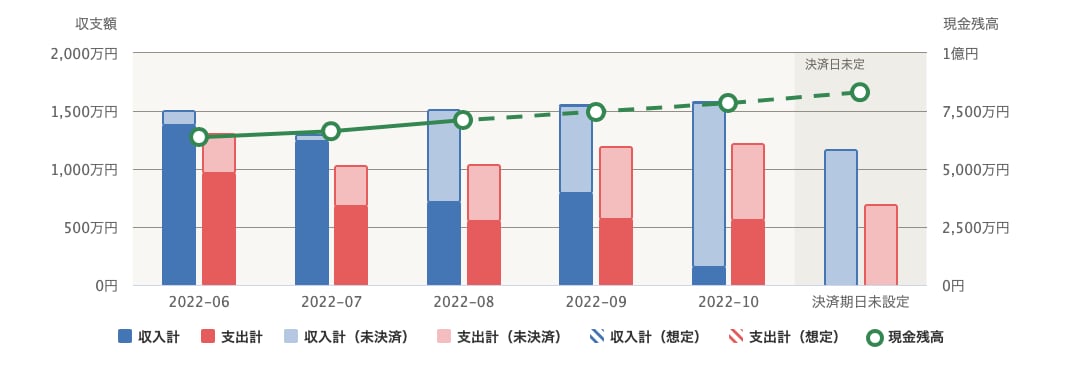

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

キャッシュ・フローとは?

キャッシュ・フローとは、会社における「キャッシュ(現金)のフロー(流れ)」を表します。会社に入ってくる現金を「キャッシュ・イン・フロー」、会社から出ていく現金を「キャッシュ・アウト・フロー」と呼び、この2つからキャッシュ・フローが成り立ちます。

キャッシュ・フローは「現金」のみを扱います。そのため、実際に手元にある現金を確認することができます。

詳しくはこちらでご確認ください。

キャッシュ・フロー計算書とは?

キャッシュ・フロー計算書とは、「営業活動によるキャッシュ・フロー」「投資活動によるキャッシュ・フロー」「財務活動によるキャッシュ・フロー」の3つで構成されている書類のことです。他の財務諸表である貸借対照表と損益計算書では確認することができない、会社の現金の動きを確認することができます。

詳しくはこちらでご確認ください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。