消費税の中間納付とは、消費税の確定申告の前に前年の納税額に応じた回数・金額を申告・納税する制度で、前年分の消費納税額が48万円を超える事業者が対象です。

消費税の中間納付は申告や帳簿仕訳の方法などによって注意点が異なります。

本記事では、消費税の中間納付の基本や納付額の求め方、仕訳方法についてわかりやすく解説します。

目次

消費税の中間納付とは

消費税の中間納付とは、対象となる年に支払うべき消費税の何割かを消費税の確定申告前に申告・納税する制度で、消費税の「中間申告制度」と呼ばれます。

中間納付はすべての事業者ではなく、直前の消費税の納税額が一定以上の事業者や、中間納付をする任意の届出を出した事業者が対象となります。

中間納付を行うことで、事業者にとっては高額な消費税納付額の支払い負担が分散できます。

中間納付の対象となる事業者

中間納付(中間申告)の対象となる事業者の要件は以下のとおりです。

中間納付の対象

- 直前の課税期間※の消費納税額が48万円を超過した事業者

※個人事業主の場合は前年、法人の場合は前事業年度 - 中間申告の利用事業者(任意)

出典:国税庁「No.6609 中間申告の方法」

出典:国税庁「消費税及び地方消費税(個人事業者)の中間申告と納付」

対象となる「直前の課税期間の納税額」とは、国税分の消費税のみが対象であり、地方消費税分は含まれません。国税分の納税額は、前事業年度の「消費税及び地方消費税の確定申告書」から確認ができます。

任意の中間申告とは、直前の課税期間分の消費税額が48万円以下の事業者が「任意の中間申告書を提出する旨の届出書」を管轄の税務署に提出することで、年に1回中間納付ができるようになる制度です。これを利用することで、消費税の納税負担を分散させることができます。

届出書を提出したら、自身の課税対象期間開始から6ヶ月が過ぎた日から2ヶ月間の間に自主的に中間申告および納税を行うことができます。

ただし、この届出をしたからといって、必ず中間申告しなければならないものではありませんが、申告書を提出したら必ず納税しなければなりません。

出典:国税庁「No.6611 任意の中間申告制度」

中間納付の時期と回数

中間納付の時期と回数は、前年分として納税した金額により以下のように定められています。

【表1】

| 直前の課税期間の消費税額 | ||||

|---|---|---|---|---|

| 48万円以下 | 48万円超 400万円以下 | 400万円超 4,800万円以下 | 4,800万円超 | |

| 中間申告の回数 | 原則不要 (任意の中間申告制度あり) | 年1回 | 年3回 | 年11回 |

| 中間申告期限 | 各中間申告の対象期間末日の翌日から2ヶ月以内 | (表2参照) | ||

出典:国税庁「No.6609 中間申告の方法」

直前の課税期間の消費税額が4,800万円を超えた場合の中間申告および納付期限は、以下のとおりです。

【表2】

| 個人事業主 | 法人 | |

|---|---|---|

| 中間申告・納付期限 | ・1月~3月分:5月末日 ・4月~11月分:中間申告対象期間末日の翌日から2ヶ月以内 | ・課税期間開始後1ヶ月分:課税期間開始日から2ヶ月経った日から2ヶ月以内 ・最初の1ヶ月分以降の10ヶ月分:各中間申告対象期間末日の翌日から2ヶ月以内 |

法人で消費税の確定申告期限の延長特例が適用されている場合、その期間が一部異なります。該当する場合は国税庁のサイトで確認してください。

出典:国税庁「No.6609 中間申告の方法」

消費税を中間納付する際の計算方法

中間納付する納税額は、「予定申告」または「仮決算」いずれかの方法で算出します。どちらの方法で申告するかは事業者が自由に選択できます。

出典:国税庁「消費税及び地方消費税(個人事業者)の中間申告と納付」

予定申告方式

予定申告方式とは、税務署から送られてくる納税額が記載された中間申告書および納付書をそのまま利用し申告・納税する方法です。

この納税額は、前年に納税した消費税額を中間納付の回数で割って算出されます。そのため、納税するべき消費税額の算出や、中間申告書を新たに作成・提出する必要はありません。

税務署から届いた申告書に必要事項を記入し提出した上で、指定の消費税額を納税します。

仮決算方式

仮決算方式とは、各中間申告期間をそれぞれ独立した課税期間として仮決算を行い、算出された消費税額を納税する方法です。なお、簡易課税制度は仮決算の計算にも適用されます。

税務署からの中間申告書ではなく、仮決算に基づいた中間申告書を新たに作成する必要があり、仮決算を行うには必ず申告期限までに申告書を提出する必要があります。

仮決算方式は、業績が悪化しているときや前年に納税した消費税額が特に高額であった場合などに、実際の業績に見合った消費税額を申告・納税するために用いられる申告方法です。

中間申告期間ごとに決算業務を行う必要があるため、業務負担が大きくなってしまいますが、中間申告の納税負担を軽減させるためには有効な手段です。

なお、仮決算で中間納付する消費税額がマイナスであった場合でも、中間納付による還付は受けられません。還付金が発生するかどうかは、年度末の確定申告により確定します。

出典:国税庁「No.6609 中間申告の方法」

出典:国税庁「中間申告額がマイナスとなる場合」

消費税の中間納付方法

消費税の中間納付は、以下の手順で進めます。

消費税の中間納付の方法

- 中間申告書を作成

- 中間申告書を提出

- 消費税を納税

前述のとおり、予定申告方式の場合は税務署から届いた申告書を利用し、仮決算方式を利用する場合は新たに申告書を作成します。申告書は国税庁のホームページからダウンロードが可能です。

中間申告書の提出先は管轄の税務署です。窓口に提出、郵送での提出のほか、e-Taxでの申告も可能です。

中間納付の納税方法は、以下の項目のいずれかから選べます。

| 納付方法 | 概要 | 必要手続きまたは必要書類 |

|---|---|---|

| ダイレクト納付 | e-Taxから操作し銀行口座から振替 | ・e-Taxの開始届出書 ・ダイレクト納付利用届開始書の提出 |

| コンビニ納付 (QRコード・バーコード) | コンビニエンスストアで納付 | ・コンビニ納付用QRコード バーコード付きの納付書 |

| クレジットカード納付 | 「国民クレジットカードお支払いサイト」へ納付を依頼 | ・クレジットカード |

| スマホアプリ | 「国税スマートフォン決済専用サイト」から利用するアプリを指定し、納付を委託 | ・決済に用いるアプリ |

| インターネットバンキング | インターネットバンキングの口座などから納付 | ・e-Taxの開始届出書 ・インターネットバンキングやモバイルバンキングへの契約 |

| 振替納税 | 銀行口座からの振替 | ・振替依頼書 |

| 金融機関または税務署の窓口 | 各窓口で納付 | ・納付書(銀行のみ) |

出典:国税庁「G-2 国税の納付手続(納期限・振替日・納付方法)」

消費税の中間納付の注意点

消費税の中間申告・納付にあたっては、申告・納付漏れがあった場合にはペナルティが発生します。

中間申告書を提出しなかった場合

仮決算方式を選んだ場合、必ず期限内に申告する必要があります。期限内に申告しなかった場合、税務署が発行した予定申告方式の申告書での申告として処理されます。

申告書を提出しなかったことによる無申告加算税などのペナルティはありませんが、予定納税額が高額で支払い負担が大きい場合でも期限後の申告はできません。仮決算方式による中間申告を検討している場合には、早めに申告しましょう。

出典:国税庁「No.6609 中間申告の方法」

中間申告分の消費税を期限までに納付しなかった場合

中間納付で納付するべき消費税を納付期限までに納付しなかった場合、期限日翌日から納付日までの期間分の延滞税を支払わなければなりません。

出典:国税庁「No.6609 中間申告の方法」

消費税の中間納付の仕訳方法

消費税の中間納付にかかる記帳方法が税込経理方式か税抜経理方式のどちらを使用しているかで仕訳方法が異なります。

出典:国税庁「No.6513 簡易課税制度の適用と経理処理」

税抜経理方式の場合

税抜経理方式を採用する場合、課税売上と課税仕入の消費税はそれぞれ「仮受消費税等」および「仮払消費税等」として仕訳し、売上額や仕入額とは別に計上します。

中間納付で40万円を当座預金から支払った場合、以下のように仕訳します。

【中間納付時】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 仮払金 | 400,000円 | 当座預金 | 400,000円 | 中間納付 |

決算時に、仮受消費税額が90万円、仮払消費税額が30万円、未払い消費税額が19万9,300円であったと仮定した仕訳方法は以下のとおりです。

【決算時】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 仮受消費税等 | 900,000円 | 仮払消費税等 | 300,000円 | 消費税精算 |

| 仮払金 | 400,000円 | 中間納付 | ||

| 未払消費税等 | 199,300円 | 確定納付額 | ||

| 雑収入 | 700円 | 消費税精算差額 | ||

仮払消費税等・仮払金・未払消費税等の合計額と仮受消費税等の金額に差異が生じた場合、仮受消費税が多ければその差額は雑収入として、少なければ雑損失として計上します。

なお、未払消費税と仕訳された確定納付額は、次の期または事業年度の納税したタイミングで、以下のように仕訳します。

【確定納付額を支払った時】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 未払消費税額 | 199,300円 | 当座預金 | 199,300円 | 確定納付額 |

税込経理方式の場合

税込経理方式を採用する場合、課税売上と課税仕入の消費税はそれぞれ「収入・収益」および「仕入・経費」に含まれます。

中間納付で40万円を当座預金から支払った場合、以下のように仕訳します。

【中間納付時】

| 借方 | 貸方 | 摘要 | ||

|---|---|---|---|---|

| 租税公課 | 400,000円 | 当座預金 | 400,000円 | 中間納付 |

税込経理方式の場合、消費税を支払った時には租税公課として計上します。

また、税抜経理方式とは違い、申告書を提出した日にかかる課税期間に租税公課として経費計上されるため、原則、決算時の仕訳はありません。ただし、税抜経理方式同様、確定納付額を次の期または事業年度の実際に納税したタイミングで改めて租税公課として仕訳します。

まとめ

消費税の中間納付は、一度にかかる納税負担を軽減するためにも有効な制度です。ただし、前年に比べて売上が大きく下がってしまっている場合、中間納付の納付額が大きな負担となってしまう可能性があります。事業の状況に応じて、予定申告方式・仮決算方式から、負担の少ない中間納付方法を選択しましょう。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

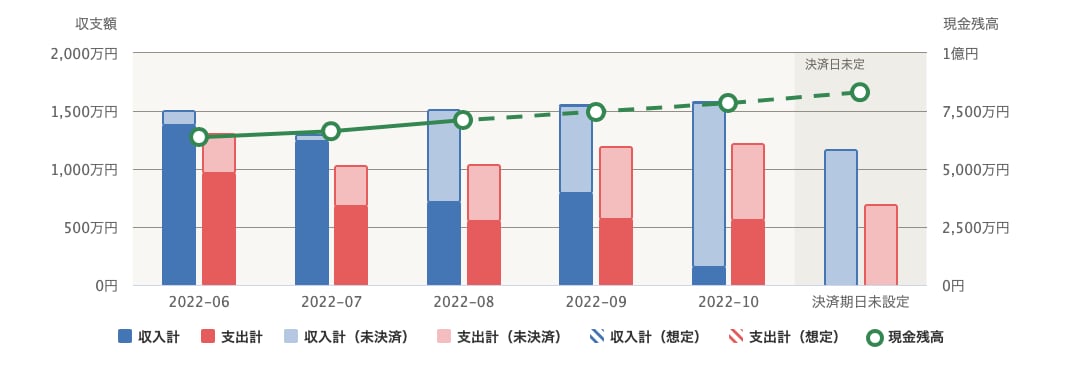

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

中間納付の対象は?

中間納付の対象となるのは、直前の課税期間の消費税納税額が48万円を超える事業者です。また、48万円以下の事業者も、事前に申告することで中間納付を行うことができます(任意の中間申告制度)。

詳しくは記事内「中間納付の対象となる事業者」をご覧ください。

中間納付する税額の算出方法は?

中間納付する税額は、予定申告方式または仮決算方式のいずれかにより算出・申告します。

仮決算方式のみ、計算や申告書の作成が必要です。

詳しくは記事内「消費税を中間納付する際の計算方法」をご覧ください。