監修 好川寛 プロゴ税理士事務所

決算書とは、企業の事業年度ごとの経営状態や財産状況など、財務状態をまとめた書類のことです。決算書は企業が決算期に作成する書類であり、法人の確定申告にあたって欠かせないのはもちろん、売上や利益などの経営実態を正しく把握するうえでも重要です。

本記事では、決算書の役割や分析によりわかること、作成の流れについて解説します。

目次

決算書とは

決算書とは、企業の一会計期間の経営成績(損益の状況)と、一定時点(決算日現在)の財産状況を明らかにするために、決算期に作成する書類です。決算書は「決算報告書」の略で、「財務諸表」や「計算書類」といった法律用語を指す際に一般的に使われる通称です。

「財務諸表」と「計算書類」の違いは以下のとおり、金融商品取引法と会社法でそれぞれ定義されており、書類の構成が一部異なります。

| 財務諸表 | 計算書類 | |

|---|---|---|

| 法律 | 金融商品取引法 | 会社法 |

| 書類内訳 | ・貸借対照表 ・損益計算書 ・株主資本等変動計算書 ・キャッシュ・フロー計算書 ・附属明細表 | ・貸借対照表 ・損益計算書 ・株主資本等変動計算書 ・個別注記表 |

出典:e-Gov法令検索「会社法 435条」

出典:e-Gov法令検索「会社計算規則 59条」

決算書は株主や金融機関、取引先に対して会社の資産状況を説明するうえでも役立つ書類です。たとえば株主であれば、決算書の情報をもとに企業が健全に経営されているかを把握し、投資判断を行います。

そのほか、法人税や消費税の申告を行う際に、決算書を確定申告の申告書とあわせて税務署へ提出します。

確定申告の際に必要な書類については、別記事「決算申告に必要な提出書類とは?抜け漏れなく決算を行うポイントを解説」で詳しく解説しています。

収支決算書との違い

収支決算書とは、企業や組織、団体などにおける一定期間の収支をまとめた書類の通称です。収支決算書の法的な作成義務はなく、企業や組織の内部関係者に対して、どのような現金の動きがあったかを報告するために活用されるのが一般的です。

対して決算書は、社内で経営方針を策定する際の判断材料としてはもちろん、社外の利害関係者(株主や金融機関、取引先など)に企業の財務・経営状況を報告する資料としても活用される点で、収支決算書とは異なるといえます。

収支決算書について詳しくは、別記事「収支決算書(収支決算報告書)とは?よく使われる事例や書き方をわかりやすく解説」をご覧ください。

決算書の分析からわかること

決算書を分析することで、企業の経営状況をさまざまな視点で読み解くことができます。決算書のうち、特に重要とされる財務三表(貸借対照表、損益計算書、キャッシュ・フロー計算書)からは、それぞれ以下のことが分かります。

| 決算書類名 | わかること |

|---|---|

| 貸借対照表 | 企業のある時点(決算日現在)の資産、負債、純資産といった財産状況 |

| 損益計算書 | 一会計期間でいくら収入があり、どれだけ利益を出せたかといった企業の経営成績 |

| キャッシュ・フロー計算書 | 企業の活動を営業活動・財務活動・投資活動という3つの活動に分けた、それぞれの活動における1年間の現預金の流れ |

決算書はそれだけでも企業経営に関する情報を把握できますが、決算書に記載されている項目を掛け合わせることで、企業の収益性や安全性などを分析することもできます。

決算書の分析について、詳しくは「決算書を読み解くために必要な分析手法と視点とは」をご覧ください。

決算書を作成するには

決算書を作成するにあたって、作成時期やその手順、注意すべきポイントについて解説します。

決算書を作成する時期

決算書を作成する時期は、1年に一度、決算期終了後、定時株主総会の開催日までです。基本的には法人税の申告期限が決算期終了(事業年度終了)後2ヶ月以内であることから、それにあわせて2ヶ月以内に作成されることが多いといえます。

決算期とは「決算月」とも呼ばれ、一事業年度の最終月のことを指します。決算期の時期は、企業ごとに自由に設定・変更できます。日本国内の法人の多くは3月を決算月としていますが、そのほか6月、9月、12月などに設定している企業もあります。

決算期の時期を検討する際は、別記事「決算期(決算月)はいつにすべき?決め方や変更手続きについて解説」を参考にしてください。

出典:国税庁「確定申告書の提出期限」

決算書の作成手順

決算書は、おおまかに以下の流れで作成します。

決算書の作成手順

- 記帳の完了

- 総勘定元帳への転記および試算表の作成

- 決算書の作成

それぞれを解説します。

1.記帳の完了

まずは今期の決算書のベースになる仕訳帳へ記帳します。記帳が完了したら、決算日現在の各勘定科目の残高が、実際の残高と一致しているかを確認してください。

現金・預金・売掛金・買掛金・借入金など、原則としてすべての勘定科目について、実際の残高や在高、あるべき残高、合計残高試算表の科目残高を照合します。

残高との照合までを終えたら、決算整理仕訳を行います。決算整理仕訳では、事業年度をまたぐ取引について、来期に入金や支払いが生じるものや固定資産の減価償却費などを確認し、今期分と来期分に仕訳をしましょう。

2.総勘定元帳への転記および試算表の作成

続いて、仕訳帳に記帳した各勘定項目の内容を総勘定元帳に転記します。

総勘定元帳への転記を終えたら、記帳の整合性を確認するために決算整理前試算表を作成しましょう。

3.決算書の作成

確定した情報をもとに、損益計算書・貸借対照表・株主資本等変動計算書などの決算書を作成します。

経理担当者が決算書を作成したあとは、一般的に以下の手順で公開まで進行します。ただし、小規模の会社では、税理士などの専門家に決算書の作成を依頼する場合もあります。

決算書作成後の公開までの流れ

- 経営者による確認

- 役員会による承認

- 株主総会への提出

- 株主総会による承認

作成すべき決算書の種類や具体的な作成手順については、別記事「決算書の作り方を解説!作成手順や必要書類とは?」をご覧ください。

決算書を作成する際の注意点

前述のとおり、決算書の作成時期は、原則として決算期終了後2ヶ月以内です。

決算書は、一会計期間、つまり1年間の取引をすべて集計して作成されます。1年分の取引をまとめて記帳するとなると、毎月こまめに記帳する場合と比べて転記や照合に時間や手間が大幅にかかります。そのため、日々の取引は1ヶ月に1回などタイミングを決めて集計し、毎月の月末の各勘定科目の残高が実際の残高と一致しているかを確認しておくとよいでしょう。

毎月集計を行い月次の決算書を作成することで、その月にどれだけ利益が出ているか、資金は足りているかなど年間目標や予算との差異がわかるため、スピーディな意思決定にも役に立ちます。

大変な法人決算と税務申告を効率的に行う方法

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

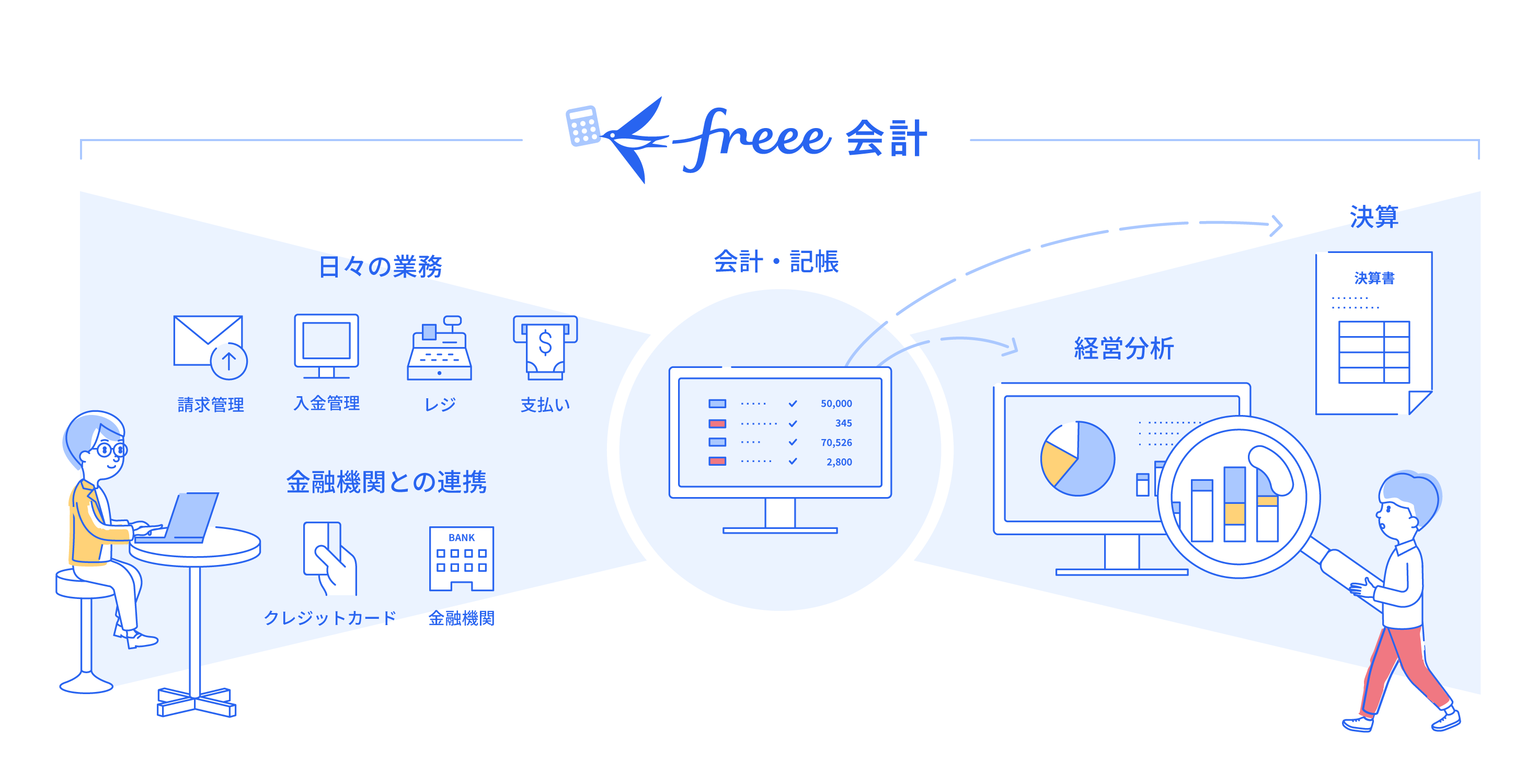

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

まとめ

決算書は、企業の一会計期間の経営成績と、一定時点の財産状況を明らかにするために作成される書類です。

決算書は、経営成績だけでなく、活用することで収益性や安全性なども測れます。月次で決算書を作成することで、年に1回の決算対応の効率化を図るだけでなく、月次の決算書を分析して経営に役立てることができます。

よくある質問

決算書とは?

決算書とは、各企業の事業年度ごとの経営状態や一定時点の財産状況をまとめた書類のことです。決算書は企業が確定申告を行うにあたって欠かせないのはもちろん、売上や利益などの経営実態を正しく把握するうえでも重要です。

詳しくは記事内「決算書とは」でご確認ください。

決算書から何がわかる?

決算書は、企業の経営状態や財産状況だけでなく、その数値を活用することで、その企業の収益性などもわかります。

詳しくは記事内「決算書の分析からわかること」で解説しています。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。