監修 好川寛 プロゴ税理士事務所

経営者にとっては馴染みのある「交際費」という言葉。しかし、損金として計上できる交際費の内容や範囲を正確に把握している人は、そう多くはないでしょう。詳細を知らないまま損金として計上した結果、税務調査で指摘を受けてしまうケースもあります。

この記事では、交際費の対象や関連する取引の会計仕訳と税務上の処理、混同しやすい勘定科目について解説します。

目次

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

交際費とは

交際費とは、税法上で規定されている費用のひとつで、法人がその得意先や仕入れ先などの利害関係者に接待・贈答といった行為のために支出したものを指します。

交際費は事業に貢献する費用とは必ずしも捉えられず、基本的には損金に算入できないという考え方があります。

交際費は「勘定科目」ではなく「性質」

勘定科目の名称としての「交際費」と性質的な「交際費」とは同一ではありません。

より具体的にいうと、一般的に費用の種類・性質と勘定科目の名称のあいだにはおおよその対応関係があるものの、「この費用に対してはこの名称を使わなければならない」という規定があるわけではないのです。つまり、会社は業種や管理方法にしたがって柔軟に勘定科目名を設定することができるということです。

したがって、「交際費」という勘定科目を設定すること自体はできますが、税法上規定されている交際費について考えるときに重要となるのは、その費用の性質や具体的な内容です。

接待交際費と交際費の違い

会社の経理の話をする時に「接待交際費」という言葉がよく出てきますが、これは経理上の正式名称ではなく、交際費と同様の費用に対する俗称です。

この「接待交際費」も勘定科目名としては設定することができますが、交際費と同じく、基本的に損金算入ができません。勘定科目上の名称が異なるだけ、と覚えていただければ問題ありません。

交際費と会議費や福利厚生費との違い

原則損金に算入されない交際費と混同されがちな費用もあります。

代表的な例として挙げられるのが「会議費」と「福利厚生費」。これらは必要経費として捉えられますので、損金に算入されます。

交際費か会議費や福利厚生費のどちらに該当するかの判定ですが、当然「どの勘定科目 に計上しているか」では判断できません。その費用の性質や実態を確認して判断することになります。おおよその考え方は以下の通りです。

会議費として損金算入できるケース

通常の社内ミーティングや社外利害関係者との業務の打ち合わせなど通常の業務の範囲内の会議にかかる費用であれば、業務の遂行に必要な経費であり、会議費として損金算入されます。

福利厚生費として計上されるケース

次に、通常業務に必要な経費ではないものの、従業員全員を対象として飲食などの支出を行った場合、その費用は福利厚生費として計上され、事業に必要な経費として損金算入されます。

損金算入できないケース

通常の業務に必要な経費ではなく、社外の利害関係者と関係を良好に保つための接待飲食などで支出された費用は交際費として計上され、基本的に損金算入されません。

例外的に会議費として計上されるケース

上記のケースとは別に、社外の利害関係者との接待飲食で1人につき10,000円以下の支出であり、しかるべき書類や情報が保管されていれば交際費から除外するという規定があります。特に会議費として計上しなくてはいけない理由はないものの、全額を損金算入できる費用であるため、便宜上会議費として計上することが一般的です。

損金算入される具体的なケース

ここまで「交際費は“基本的に”損金算入されない」と説明してきましたが、税務上、次のいずれかに該当する場合は交際費であっても損金算入することを許容しています。

1. 全額を損金として算入できるケース

こちらは前述の「例外的に会議費として計上されるケース」。社外飲食費のうち、1人につき10,000円以下の支出で、それにかかる書類や情報が適切に保管されているものは全額損金算入できます。

勘定科目上、「交際費」ではなく「会議費」として計上し、税務申告書上、特に調整をせずに損金算入費用として処理をすることになります。

この計上を行うために帳簿上記載が必要な事項は以下の通りです。

- 飲食の日付

- 飲食に参加したメンバーの氏名とその関係

- 飲食に参加した人数

- 飲食の金額、飲食店の名称および所在地

- その費用が飲食費であることを明らかにするその他必要事項

2. 1を除いたうちの50%を損金算入できるケース

社外飲食費のうち、1人につき10,000円以下の支出により交際費ではないと判定されたものを除いた費用の合計額の50%は書類や情報が適切に保管されていることを条件に損金算入できる。

10,000円基準で損金算入できるケース以外にも、社外飲食費のうち50%を損金算入できるという規定があります。一般的に、これにかかる費用は「交際費」や「接待交際費」という科目で計上しておき、税務申告書上、損金不算入部分を加算調整することで、処理していきます。

具体的には税務申告書の別表十五の交際費等の損金算入に関する明細書のなか でこの部分を考慮して計算を行い、算定した「交際費等の損金不算入額」を別表四にて加算調整し ます(別表四とは、会計(財務会計)上の処理と税務(税務会計)上の処理の方法で異なる項目がある場合に、その部分を調整し、会計上の利益から税務上の所得を算出する一連の過程を説明する表のことです)。

この計上を行うために帳簿上の記載が必要な事項は以下の通りです。

- 飲食の日付

- 飲食に参加したメンバーの氏名とその関係

- 飲食の金額、飲食店の名称および所在地

- その費用が飲食費であることを明らかにするその他必要事項

3. 中小企業で年800万円まで損金算入できるケース

資本金1億円以下の中小法人(大企業のグループ子会社である場合を除く)は年800万円までの交際費を損金算入できます。

具体的には、申告書の別表十五における交際費等の損金算入に関する明細書のなかでこの部分を考慮して計算を行い、算定した「交際費等の損金不算入額」を別表四にて加算調整します。

なお、資本金1億円以下の法人(大企業のグループ子会社である場合を除く)は2と3の規定のどちらかを選択して適用することになります。

交際費の会計処理と税務上の処理

交際費の会計処理と税務上の処理について、いくつかの例を挙げて説明します。

CASE1

全従業員で忘年会を開催しました。飲食代にかかった費用は200,000円です。従業員の人数は38人でした。

対象が社内での「全従業員」が対象であることから「交際費」ではなく「福利厚生費」と考えられます。福利厚生費は税務上、損金算入される費用です。また、一人あたり10,000円を超えていますが、そもそもこの費用は福利厚生費なので社外飲食費の10,000円基準の判断自体、必要ないケースとなります。

この取引の会計処理と税務処理は以下の通りになります。福利厚生費は会計上の「費用」であると同時に税務上の「損金」でもあるため、会計上と税務上の差異がないパターンに該当します。したがって、申告書上での調整は発生しません。

会計仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 福利厚生費 | 200,000 | 現金 | 200,000 |

税務処理(別表四)

調整なし

CASE2

社外の得意先を接待するために居酒屋で食事をしました。飲食にかかった金額は40,000円、メンバーは合計で4人でした。この会社は中小法人には該当しません。

対象が得意先との食事であり、接待交際費であると考えられます。したがって、勘定科目は「交際費」または「接待交際費」を用います。また、飲食代は一人につき10,000円を超えるため、10,000円基準を用いて損金算入はできません。

しかし、社外飲食費のうち50%は損金算入できる規定がありますので、それを適用することはできます。飲食代の半分の金額は申告書上、加算調整されることになります。

会計仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 接待交際費 | 40,000 | 現金 | 40,000 |

税務処理(別表四)

加算調整 交際費等の損金不算入額 12,500

CASE3

株主を接待するためにランチに行きました。飲食にかかった金額は15,000円、メンバーは合計4人でした。

株主は会社の利害関係者に該当します。利害関係者への接待費用としてこの費用は本質的には「接待交際費」となります。しかし、飲食代が一人頭10,000円を超えないため、全額損金算入することができます。したがって、接待交際費ではなく会議費で計上します。

会計仕訳

| 借方科目 | 借方金額 | 貸方科目 | 貸方金額 |

| 会議費 | 15,000 | 現金 | 15,000 |

税務処理(別表四)

調整なし

まとめ

接待などは社外の利害関係者との間との関係を良好に保つために事業上必要なことではありますが、恣意的な経費計上による脱税や無駄使いを防ぐために、税務署は基本的に交際費の損金算入を認めていません。しかし、なかには損金算入できるケースがありますので、よく内容を理解し、実務上で頻繁に発生するこのような取引で余分な税金を徴収されることがないよう、日頃の管理をしっかり行っていきましょう。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

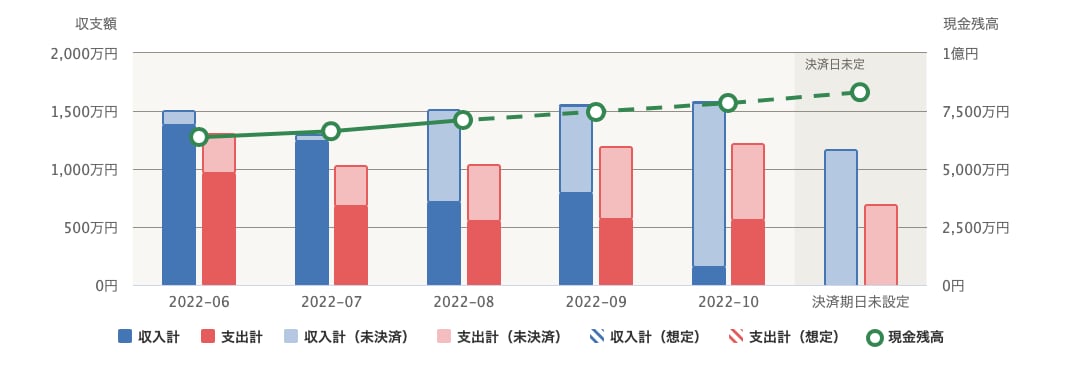

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

監修 好川寛(よしかわひろし)

元国税調査官。国税局では税務相談室・不服審判所等で審理事務を中心に担当。その後、大手YouTuber事務所のトップクリエイターの税務支援、IT企業で税務ソフトウェアの開発に携わる異色の税理士です。