会社を設立した際は、必ずしも税理士を雇う必要はありません。しかし、会社を設立すると、事業規模に関わらず事業年度ごとに法人決算をする必要があります。

ただし、適切な知識があれば税理士を雇わないで個人で法人決算はすることが可能です。本記事では、会社で税理士を雇わないメリットとデメリット、税理士の費用について詳しく解説します。

目次

会社で税理士を雇わなくても自分で決算は可能

結論からお伝えすると、会社を設立する際には、必ずしも税理士を雇う必要はありません。会社の決算は税理士を雇わないで、自分自身で行うことが可能です。

会社を設立し法人化した場合、規模に関わらず1年に一度の法人決算が義務付けられています。

法人決算とは、会社の事業年度ごとに1年間の損益や資産、負債・純資産などの経営成績や財務状況を取りまとめて、必要書類を作成する手続きを指します。

この手続きは確定申告よりも専門性が高く、より記載内容も複雑です。そのため、税理士を雇わないで決算を行う場合、メリットやデメリットを考慮する必要があります。個人で法人決算をおこなう場合には、低限の会計知識を身につけることが重要となるでしょう。

自分で法人決算をする場合の方法について詳しく知りたい方は、別記事の「法人決算を自分1人で完結させるには?流れや必要書類について解説」をご覧ください。

会社が税理士を雇わないメリット

会社が税理士を雇わないメリットは以下の3点です。

会社が税理士を雇わないメリット

- 税理士顧問費が発生しない

- 税理士とのコミュニケーション業務が発生しない

- 経費計上を自身で行うことができる

税理士を雇わないことで、顧問費が発生しない

税理士を雇わない場合は報酬の支払いが無いため、税理士顧問費が発生しません。税理士を雇うと毎月または年に一度、顧問費や申告費用などがかかります。

会社の規模や税理士事務所、契約内容によっても変わりますが、年間で少なくとも10万円以上はかかるので、設立したばかりの会社や小規模の会社にとっては大きな負担になります。

税理士を雇わずに自分で決算を行えば、これらのコストを削減できるため、大きな節約に繋がります。

税理士とのコミュニケーション業務が発生しない

税理士を雇う場合、定期的な会議やデータのやり取りが必要となり、多くの時間が割かれます。話し合いの時間を捻出し確保することは、時に大きな負担にもなるでしょう。

自分で決算を行えば、税理士とのコミュニケーション業務に費やす時間や手間を省けます。

また、税理士と意思疎通が上手くいかない場合、ミスコミニケーションによるトラブルがおきる可能性もあります。一方でこのようなリスクは、税理士を雇わないで、自分で決算を行えばリスクを避けることが可能です。

経費計上を自身で行うことができる

自分で記帳から決算まで一貫して管理するため、専門的な会計知識が身につき、自社の財務状況に詳しくなります。これにより、支出を自身で経費として判断し、適切に経費計上することが可能です。

ただし、本来経費として認められていない支出を誤って計上してしまうと、税務調査の際に修正申告の手間や追徴課税の発生などが生じる可能性もあるため、注意しましょう。

会社が税理士を雇わないデメリット

会社が税理士を雇わないデメリットは主に次の2点が挙げられます。

会社が税理士を雇わないデメリット

- 決算書類を自身で用意しなければならない

- 最終的に税理士を雇うよりもコストが高くなる可能性がある

決算書類を自身で用意しなければならない

税理士を雇わない場合、次のような決算書類を自身で全て用意する必要があります。

法人決算に必要な書類

- 総勘定元帳

- 証憑書綴

- 決算報告書

- 法人税申告書

- 法人事業概況説明書

- 消費税申告書

- 税務代理権限証書

- 地方税申告書

- 勘定科目内訳明細書

出典:国税庁「令和5年版 法人税のあらましと申告の手引」

正確な書類を準備するためには会計知識だけでなく、税法に関する正しい理解が必要です。申告作業には膨大な時間と労力を費やします。特に経験が浅いうちは内容を間違えるリスクも高まります。

また、個人が作成した決算書類は信頼性が低いとみなされることがあり、不正確な報告によって税金の払い過ぎ、または不足するなどの問題が生じる可能性も否定できません。

最終的に税理士を雇うよりもコストが高くなる可能性がある

自分で法人決算を行うと、当初の予想よりも高いコストが発生する可能性があります。

たとえば、通常の業務に加えて決算業務に費やす時間的コストが発生します。業務に専念することが難しくなり、売上げに影響を与えるかもしれません。

また、時間的コストを削減する目的で、経理担当者を新たに雇用すると、給与や社会保険料といった人件費が加わります。

さらに、決算書類に不備があると、税務調査のリスクが高まります。

その対応で追加の費用が必要となり、最悪の場合には追加徴税が課される可能性もあります。

税理士の税務報酬は、年10万円〜30万円が相場であることを考えれば、専門性の高い税理士に依頼するほうが、長期的に見て金銭的コストを抑えることができるかもしれません。

会社が税理士に依頼する際の費用例

税理士に依頼する場合の費用例を紹介します。税理士は地域や事業規模、税理士事務所の規模、契約内容によっても異なりますが、一般的な費用の例を紹介しますので、参考にしてください。

税理士の費用は主に顧問料と申告費用が発生します。

(例:法人1000万未満の場合)

| 内容 | 費用 |

| 顧問料 | 月額15,000(円) × 12ヶ月 = 180,000(円)/年額 |

| 申告費用 | 107,000(円)/年額 |

| 顧問料+申告費用(合計) | 180,000(円) + 107,000(円) = 287,000(円)(年額) |

決算を税理士に依頼する場合、約29万円の費用が発生することになり、記帳代行などの追加のサポートを依頼する場合はさらに費用は高くなります。

自分で決算を行う場合、時間的なコストはかかりますが、申告にかかる直接的な費用はかかりません。

自分で決算を行う手段として、会計ソフトを導入する方法があります。

一定の費用はかかりますが、税理士に依頼するよりも全体のコストを抑えることができるため、費用を抑えながら、決算トラブルも防ぐことが可能です。

会社が税理士に依頼した場合の費用の詳細については、別記事「税理士に依頼した場合の月額費用はいくら?税理士とお金にまつわるQ&A」と「税理士の相談料、相場はいくら?料金を決める要素や安く抑えるコツを解説」をご覧ください。

まとめ

事業規模に関わらず、年に一度の申告が義務付けられている法人決算は、会社で税理士を雇わなくても、自身で法人決算を行うことが可能です。

適切な会計知識があれば、自身で法人決算を行うことで税理士に発生するコストを抑えることができます。しかし、一方で決算書類の準備や申告不備のリスクには注意する必要があります。

税理士を雇わないメリットとデメリットを考慮した上で、自分にあった最適な決算方法を選択しましょう。

導入シェアNo.1のクラウド会計ソフト freee会計とは

クラウド会計ソフト freee会計は経理が初めての方でも、忙しくて手間をかけたくない方も、簡単に経理・決算ができるソフトです。クラウド会計ソフトの中でも、特にfreee会計が選ばれる理由は大きく2つ。

- 簿記の知識がなくてもラクに会計処理ができる

- 自動で記帳が完了する

それぞれ具体的に紹介していきます。

簿記の知識がなくてもラクに会計処理ができる

freee会計では、貸方・借方など複式簿記の会計用語はほとんど出てきません。事業主が行うことは、収入と支出を入力すること。あとはソフトの裏側で、しっかりと複式簿記の計算が行われ決算書の作成まで行なってくれます。

他のソフトではあらかじめ勘定科目を知らないと入力しにくいですが、freee会計では勘定科目がわからない場合も、よくある取引例がついた候補一覧から選択できるようになっています。

「パソコンなどもあまり得意でなかった妻でもカンタンにfreeeの使い方を覚えることができました。」

ー 株式会社 森守

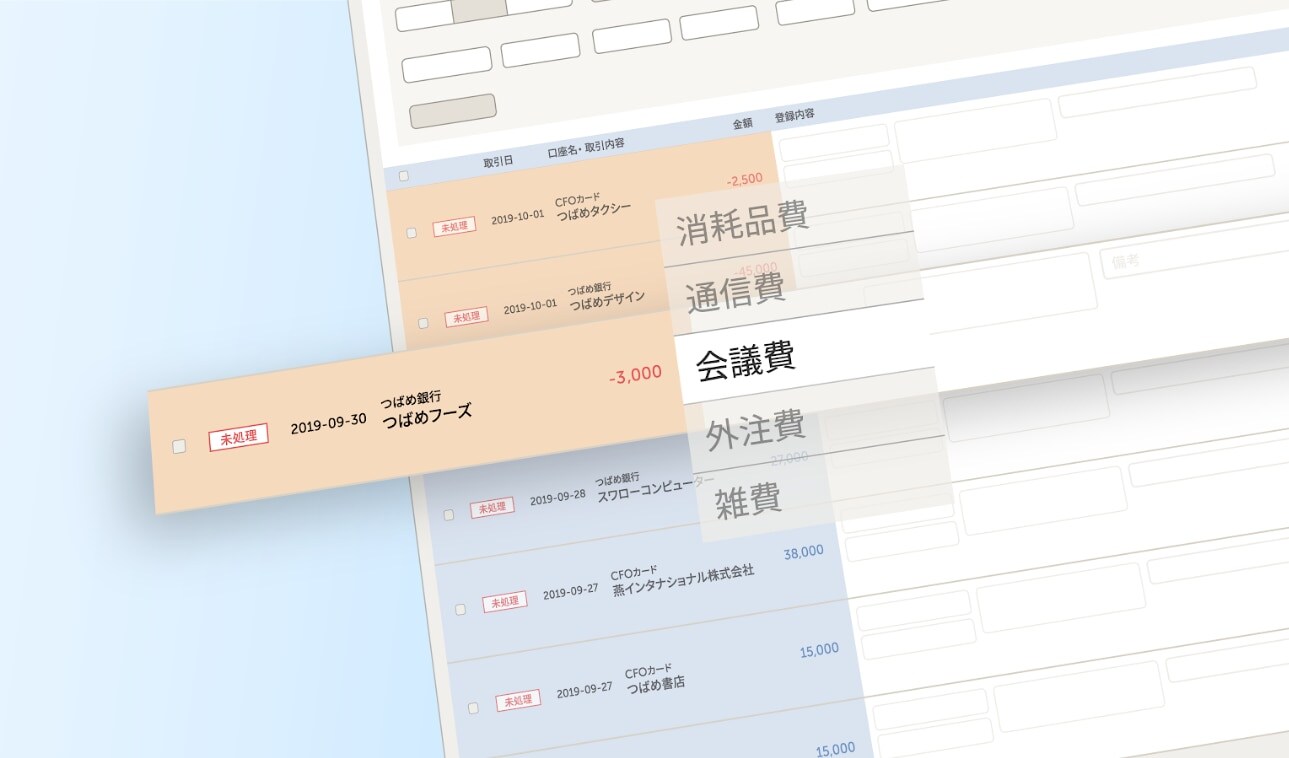

自動で記帳が完了する

freee会計は、他のクラウド型と同様に銀行口座やクレジットカードの明細を自動で取得。

取得した明細に、勘定科目を選んであげるだけで仕訳ができてしまいます。それだけでなく、定期的に入金や出金がある物は、勘定科目のルール設定さえしておけば、freee会計が自動で記帳まで完了します。

「明細を自動で取得し手入力なしで記帳できるため、経理の時間を約1/10に短縮することが出来ました。」

ー 有限会社 増田園

クラウド会計ソフト シェアNo.1

有料課金ユーザー企業数が22万を越えるクラウド会計ソフト freee会計。 日々の経理や決算もまとめて効率化! まずは無料でお試しください。

記帳以外の経理作業負担も軽減

freee会計には帳簿付け以外にも経費精算に便利なスマホアプリでの領主書の画像読み取りや、請求書発行、レポート作成など、経理担当者の作業を楽にする機能もたくさん搭載されています。

機能を誰でも使いこなせるよう、電話やチャットサポートなど導入前の設定から導入後の運用の課題まで、経験方なスタッフがスピーディに対応してくれます。サポート利用者のアンケートではサポート総合満足度94%を達成しています。

「当時は経理を全く知らずに勘定項目や請求書の消込みでつまづきfreeeのチャットで何回も聞いていました。素人相手にも根気強く教えていただいて、今では経理も朝飯前です。」

ー 株式会社イン・ザ・コム

freee会計の利用料金

月払いと年払いの2種類のお支払い方法があり、年払いの場合2か月分お得となっています。有料利用前に最大1ヶ月無料でお試し利用ができます。

個人事業主向け

- 月額払い 1,480円(税抜き)〜

- 年額払い 11,760円(税抜き)〜

法人向け

- 月額払い 3,980円(税抜き)〜

- 年額払い 35,760円(税抜き)〜

freee会計が気になる方は、まずはお気軽に無料でお試しを始めて実際の使用感を確かめてみてはいかがでしょうか。

無料お試し時点でも、有料登録をしなければ自動で課金はされません。使い方がわからない場合はチャットでのサポートが利用できますし、法人向けには電話でのサポートもには用意されています。

気になる方はまず無料でお試しされることをおすすめします。

よくある質問

一人社長でも税理士は必要ですか?

税理士を必ず雇う必要はありません。事業規模に関わらず、1年に一度法人決算が必要ですが、税理士に依頼しなくても自身で行えます。

詳細は「会社で税理士を雇わなくても自分で決算は可能」をご覧ください。

税理士を雇うといくらかかりますか?

地域や事業規模、税理士事務所の規模、契約内容によっても異なりますが、少なくとも年間で10万円以上かかります。

詳細は「会社が税理士に依頼する際の費用例」をご覧ください。