監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

追徴課税とは、本来納めるべき所得税や法人税額よりも少ない額で申告・納付した場合に、差額分の税金を徴収されることを指します。

追徴課税にはさまざまな種類があり、それぞれ計算方法や対象期間が異なります。本記事では、それらの種類や計算方法、そして支払いが難しいケースに備える方法まで解説します。

目次

追徴課税とは

追徴課税とは、過去の納税額に誤りや不足があった場合に、差額を補填するために徴収される税金のことです。差額の計算や申告は、自ら修正申告を行う場合と所轄の税務署が行う更正処分により算出される場合の2パターンがあります。

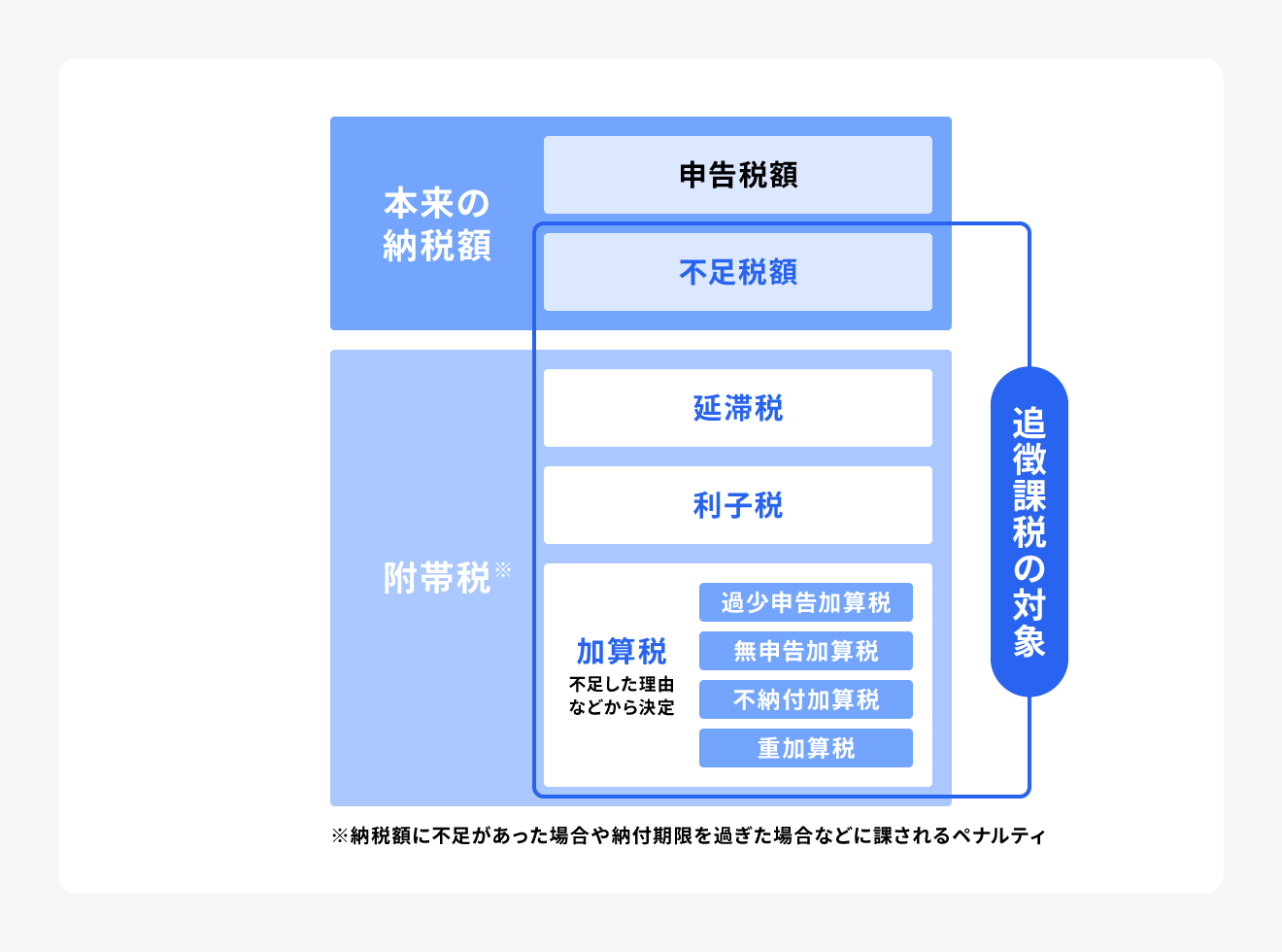

納税額に誤りや不足があった場合、通常は本来支払うべき金額との差額のみを支払うことになりますが、場合によっては不足税額以外にも延滞税、利子税、加算税などの附帯税が課されることもあります。追徴課税には本来払うべき税額の不足額のほか、これらの附帯税も含まれます。また、追徴課税が発生した後、期限内に支払いがされない場合には財産の差し押さえが行われることもあります。

下図は、追徴課税の対象となる税金をまとめています。

追徴課税の種類

ここでは、追徴課税の種類とそれぞれの詳細について解説します。

| 名称 | 課税要件 | 課税割合 |

| 不足税額 | 本来納めるべき金額より少ない場合 | - (本来納めるべき金額との差額分) |

| 延滞税 | 期限内に税金が納付できない場合 |

・納付期限から2ヶ月以内:7.3%もしくは「延滞税特例基準割合 + 1%」のどちらか低いほう ・納付期限から3ヶ月以降:14.6%もしくは「延滞税特例基準割合 + 7.3%」のどちらか低いほう |

| 利子税 | 申請によって認められる税金であり、延納を申請した際 |

以下いずれかの低いほう ・年7.3% ・特例税率 |

| 過少申告加算税 | 税務調査を受けた後に修正申告や、税務署から申告税額の更正を受けた場合 | 新たに納める金額が期限内に納税した金額と50万円のいずれか多い金額まで:10% 期限内に納税した金額と50万円のいずれか多い金額を超える分:15% |

| 無申告加算税 | 期限内に確定申告ができなかった場合 |

状況に応じて以下いずれか ・5% ・15% ・20% ・30% |

| 不納付加算税 | 源泉所得税を納期限までに納付しなかった場合 |

状況に応じて以下いずれか ・5% ・10% |

| 重加算税 | 不正事実があった場合 |

状況に応じて以下いずれか ・35% ・40% |

延滞税とは

延滞税とは、期限内に税金が納付できない場合に発生する税金であり、原則として法定納期限の翌日から納付が行われるまでの日数に基づいて自動的に課されます。延滞税は、本税と一緒に納付する税金であり、納付が遅れるほど延滞税も増加します。

延滞税の計算式は以下のとおりです。

延滞税の計算式

延滞税 = (納税額 × 延滞税の税率 × 延滞した日数) ÷ 365日

延滞税の割合は、納期限の翌日から2ヶ月を経過するまでと、2ヶ月を経過した翌日以降かで異なります。延滞税特例基準割合が適用されるため、期間によって以下のとおり定められています。

| 期間 | 延滞税の割合 |

| 納期限の翌日から2ヶ月を経過するまで | 年「7.3%」もしくは「延滞税特例基準割合 + 1%」のいずれか低いほう |

| 納期限の翌日から2ヶ月を経過した翌日以降 | 年「14.6%」もしくは「延滞税特例基準割合 + 7.3%」のいずれか低いほう |

出典:e-Gov法令検索「国税通則法|第六十条」

出典:e-Gov法令検索「国税徴収法|第二条第四項」

利子税とは

利子税は、申請によって認められる税金であり、延納を申請した際に発生します。国税の延納を申請して認められると、延納期間中に支払うべき税金に対して利子税が課されます。

利子税の計算式は以下のとおりです。

利子税の計算式

利子税 = (納税額 × 利子税の税率 × 延納の日数) ÷ 365日

過少申告加算税とは

過少申告加算税とは、納税した金額が本来必要な金額より少なかった場合や必要以上に多く税金が還付された場合に、必要な修正申告を行わないと課される附帯税です。

過少申告加算税の計算式は以下のとおりです。

過少申告加算税の計算式

過少申告加算税 = (50万円までの税額 × 10%) + (50万円を超える税額 × 15%)

過少申告加算税で納める金額は、納めることになった税金の10%分の金額です。ただし、納める金額が「当初の申告納税額」と「50万円」のいずれか多い金額を超えている際には、超えている部分は15%分の税金を支払わなければなりません。

たとえば、納めなければならない税額が250万円の場合、以下のような計算に基づき「35万円」が過少申告加算税となります。

無申告加算税とは

無申告加算税とは、期限内に申告をしておらず、税務調査(税務署からの指摘)を受けた後に申告した場合課される税金です。この税金は、追加で徴収される税額に対して5〜30%の税率が適用されます。

無申告加算税の計算式は以下のとおりです。

無申告加算税の計算式

無申告加算税 = 追加で徴収される税額 × 税率

税率は、申告する時期と金額によって異なります。

期限後、税務調査を受ける前に自主的に申告した場合は5%が適用されます。自主的な申告がなく税務調査の際に申告した場合は、以下のとおり納税額のうち50万円までは15%、50万円を超える分については20%、300万円を超える部分については30%の税率がかかります。

| 無申告の税額 | 50万円以下の部分 | 50万円超~300万円以下の部分 | 300万円超の部分 |

| 基本割合 | 15% | 20% | 30% |

たとえば、追加で徴収される税額が250万円で、自己申告はせずに税務調査の際に申告した場合、無申告加算税は以下のように求められます。

(500,000円 × 15%) + (2,000,000円 × 20%) = 無申告加算税 475,000円

ただし、無申告加算税が課されないケースもあります。

たとえば、法定申告期限から1ヶ月以内に自ら期限後申告が行われている場合や、期限後申告にかかる納税額を法定期限内に納税している場合、無申告加算税は課されません。

また、直近5年間で期限後申告において重加算税または無申告加算税を課されていない場合も無申告加算税が免除されます。

これらの規定は、納税者が自発的かつ誠実に申告を行い、期限内に納税することを促進するために設けられています。

出典:e-Gov法令検索「国税通則法|第六十六条」

不納付加算税とは

不納付加算税は、源泉所得税を納期限までに納付しなかった場合に課される税金です。

不納付加算税の計算式は以下になります。

不納付加算税の計算式

不納付加算税 = 期限までに納付していなかった源泉所得税 × 税率

この税金は、本税に対して5%または10%の税率が適用されます。納期限を過ぎた後、税務調査の前に自主的に納付した場合は5%、税務調査の後に(税務署から指摘を受け)納付した場合には10%が適用されるという決まりです。

ただ、不納付加算税が課されないケースも存在します。不納付加算税の金額が5,000円未満の場合や、以下の要件をすべて満たしている場合に不納付加算税は免除されます。

重加算税とは

重加算税とは、納める税金が少なかったり期限内に確定申告ができなかったりした場合、または仮装・隠ぺいなどの不正事実があった場合に課される税金です。

通常、過少申告加算税や無申告加算税に代わって課され、納税者が税務上の不正行為を行った場合に適用されるペナルティです。不正行為とは、たとえば二重帳簿の作成や帳簿書類の改ざんや隠匿、破棄などを指します。

重加算税の計算式は以下のとおりです。

重加算税の計算式

重加算税 = 不足税額 × 税率

重加算税が課される場合、その税率は過少申告加算税・不納付加算税に代わり、35%となります。また、無申告加算税に代わって重加算税が課される場合は、40%が適用されます。

たとえば、不足税額が250万円であり、過少申告を隠ぺいしている事実が発覚した場合は、過少申告加算税に変わる税率35%が適用され、以下のように重加算税が算出されます。

2,500,000円 × 35% = 重加算税 875,000円

追徴課税が払えない場合

追徴課税が課せられた場合、基本的には一括払いが求められます。しかし、さまざまな事情で一括納付が難しい場合もあるでしょう。

発生した税金が払えない場合、特定の事情に該当するときは納税の猶予を申請できます。たとえば、以下のような事情があるケースです。

納税の猶予を申請できるケース

- 災害

- 盗難

- 病気

- 不渡り(何らかの事情で、小切手や手形などが決済できないこと)

- 貸し倒れ など

この際、納税の猶予が許可されると、督促や滞納処分を受けずに猶予期間の延滞税が全額免除されます。

一方で、納税猶予の申請などもなしに追徴課税を支払わない場合、財産の差し押さえと追徴課税の支払いが強制される可能性があります。差し押さえの対象には以下のようなものが挙げられます。

- 不動産

- 有価証券

- 保険

- その他の金融資産(預金口座など) など

なお、差し押さえはすぐに行われるわけではなく、行われるまでには催促状が送られてきたり、財産調査をされたりなどといった流れがあります。

支払うことができない正当な理由があるのであれば、一刻も早くその旨を申告・相談しましょう。特に正当な理由がないのであれば、税務署の対応を待たずに自主性を持ち、誠実で迅速な対応を行ってください。

出典:e-Gov法令検索「国税通則法|第四十六条」

出典:e-Gov法令検索「国税徴収法|第四十七条」

追徴課税の対象期間(時効)

追徴課税の有無が発覚する税務調査は、原則として過去3期分の税務申告を調べることが基本的なルールです。つまり、税務調査の対象となるのは直近の3期分に関する税務申告であり、この期間内であれば、追徴課税が課される可能性があります。

ただし、過去にすでに追徴課税を課されているケースでは、その時点で遡って5期分までの税務申告が調査の対象となる可能性があります。同様に、重加算税を課されている場合は、7期分の税務申告が調査対象となることがあります。

もし申告漏れや無申告に気がついた場合は、迅速に修正申告を行うことが重要です。修正申告を行うことで、誤りや漏れを正確に修正し、追徴課税の対象期間を最小限にできます。

修正申告について詳しく知りたい方は、別記事「確定申告の内容を間違えたらどうする?訂正申告・修正申告・更正の請求の違いや申告方法について解説」をご覧ください。

出典:e-Gov法令検索「国税通則法|第七十条」

追徴課税を受けないためには

追徴課税を受けないためには、日頃から起こり得る問題に備えることが重要です。

まず、日々の経理処理を確実に行って納税漏れを発生させないためには、会計ソフトを利用することをおすすめします。この方法により、誤った申告や漏れを未然に防ぐことができます。

さまざまな会計ソフトがあるため、特徴を理解して自身に合ったサービスを利用することが重要です。

そして、万が一追徴課税を受けてしまうことも想定し、税務調査に備えることも重要です。税務調査が行われた場合、スムーズな対応が求められます。そのためには、日頃から税務に関する法令や規定に詳しくなり、問題が生じた際には迅速・適切な対応ができるようにしておかなければいけません。

最後に、税務に関する法令や規定を遵守することも不可欠ですが、税理士や専門家に相談できる環境があれば安心です。相談を通じて、適切な対策や手続きを理解し、追徴課税を受けにくい状態を作り上げられるでしょう。

まとめ

追徴課税は、納付されていない税金があった場合に課せられるもので、不足分が徴収されるのはもちろん、状況によっては不足分に加えてペナルティの税金が発生することもあります。

常日頃から規定を守ることは誰もが意識することではありますが、細かいミスや漏れはどうしても発生しがちです。そのため、追徴課税を受けることになった際にもどういったものかを理解しておくことが重要です。

漏れやミスを減らすためにも、会計ソフトの導入は重要です。自身に合ったサービスを利用することにより追徴課税をなくすことにつながります。まだ会計ソフトを使用していない人は、導入してより正確な税管理を心がけましょう。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

経営層にもわかりやすいレポートを自動作成!

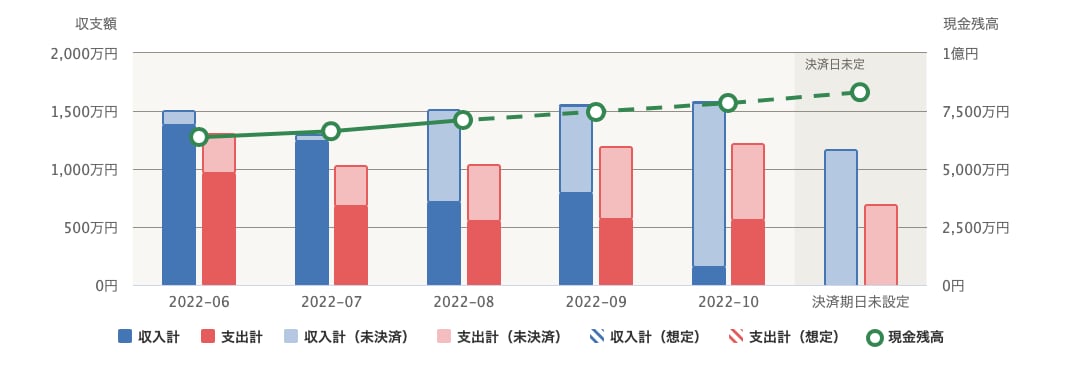

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

追徴課税とは?

追徴課税とは、過去に支払った納税額に対して誤りや不足があった場合に、差額を補填するために支払う税金のことです。

追徴課税には、本来の納税額の不足分(不足税額)のほか、延滞税や過少申告加算税、重加算税など、状況に応じて課されるペナルティも含まれます。

詳しくは記事内「追徴課税とは」追徴課税の種類」をご覧ください。

追徴課税が払えない場合は?

追徴課税を払えない場合、特定の事情に該当する場合には納税の猶予を申請できます。

詳しくは記事内「追徴課税が払えない場合」をご覧ください。

追徴課税の対応期間は?

追徴課税の対象期間、または時効に関する基本的なルールは、税務調査では原則として過去3期分となります。ただし、過去に追徴課税を課されているケースは5期分、重加算税を課されているケースでは7期分の税務申告を調査することもあります。

詳しくは記事内「追徴課税の対象期間(時効)」をご覧ください。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。