日々の経理作業を自分で行い、決算申告のみを税理士さんに依頼することは可能なのでしょうか。本記事では、日々の経理作業や月次・年次の決算申告を自身で行った場合のメリット・デメリットと併せて税理士やfreee経理部にお伺いしました。

目次

この記事でご回答いただいたみなさま

リライル会計事務所:公認会計士・税理士 野口五丈さん

クラウド会計freeeの導入実績は300社超!全国トップクラスの導入実績。クラウド会計を活用したベンチャー企業支援に特化した渋谷の会計事務所。 freee5つ星認定アドバイザー。創業融資(累計100社の調達)、VC資金調達(最大5億円の調達)に強いのも特徴。

リライル会計事務所

竹市会計事務所:税理士 竹市真由香さん

創業50周年・全国対応!freee5つ星認定アドバイザー。親しみやすい気さくな女性中心の会計事務所。法人成り・スタートアップの立ち上げから経営再建のご相談まで。IT導入補助金にも対応(IT業界出身の女性税理士が対応)。デジタル化/DXを目指す方をサポート!

竹市会計事務所

税理士法人あすなろ:税理士 清水昭紀さん

コンサルティング、税理士・行政書士業務、経理代行を行う横浜の税理士事務所。 freee5つ星認定アドバイザー。経営理念は「One for All, All for One」。BPO、入力、監査、決算、相続相談、MAS等に各々分野のエキスパートでチームを組んで「英知」を集め、経営者に寄り添い、変化・発展への道をともに歩む。

税理士法人あすなろ

株式会社Kaeru:代表取締役 大崎弘子さん

ITや不動産、コミュニティを活用して、ウェブから集客する、サブスクリプション型の事業を複数展開。

株式会社Kaeru

株式会社オールユアーズ:取締役 髙橋裕輔さん

オリジナルウェアブランド「ALL YOURS」の企画・開発・販売。

株式会社オールユアーズ

freee株式会社:経理管理部 池嶋真吾さん

食品メーカーでの5年間の経理経験を経てfreee株式会社に入社。インサイドセールス、カスタマーサクセスを経験し、2018年10月に経理チームへ異動。異動後に、バックオフィスメンバーとして人生初のIPOを経験する。現在は売上関連業務を中心に経理業務全般に幅広く従事。

Q.顧問税理士がいなくても、日々の経理や決算はできますか?

A.日々の経理はクラウド会計がおすすめ!決算は税理士のサポートがあった方が良い

日々の経理業務は自身で行うことは可能です。クラウド会計ソフトを活用すれば、仕訳なども自動化できるのでおすすめです。決算は税金の知識が必要になるので、税理士の方にサポートしていただく方が確実です。

freee株式会社:経理管理部 池嶋真吾さん

可能かどうかで答えると、可能ではあると思います。

freeeのようなクラウド会計ソフトを使えば、銀行やクレジットカードの明細から、自動で仕訳することができます。このように税理士の方に依頼せずとも、会計ソフトを使うことでご自身で経理作業を行うことは可能です。

ただし、決算書は最初の走り出しが重要なので、税理士に頼まず自分たちで作った結果、うまく作れなかったというリスクもあり得るのかなと。また、イレギュラーな会計処理が必要になった場合にどう対応すればよいかは税理士に聞いたほうが確実かと思います。

例えば、周りで経理を手伝ってくださる方や、クラウド会計ソフトに詳しい方などがいる、あるいはご自身の経理知識に自信があれば、ご自身で経理作業をやってみるのはいかがでしょうか。freeeの場合は電話サポートも行っているので、サポートを受けながらやってみるのも良いと思います。

ただし、そうした方が周りにあまりおらず、かつ、ご自身もあまり自信がないようなら、税理士の方にサポートしてもらうのが無難でしょう。

さらに、税理士の方のサポートを受けていることでのメリットとしては、節税や申告書を作る際のアドバイスをいただくことは大きいのではないでしょうか。個々のケースを相談することは会計ソフトの利用だけでは解決できません。何かあった時に税理士の方に聞きながら進めるのがスムーズな場面はあると思います。

株式会社Kaeru:代表取締役 大崎弘子さん

日々の経理については税理士の仕事ではないので、もちろん可能です。

ただし、決算については税金の情報を常に追うことが難しいので、税理士の方のサポートがないと、ちょっと厳しいですね。常に情報を追うことができれば、自力で決算することは可能かもしれませんが、情報収集のコストが合わないのではないでしょうか。

決算について税理士の方にお願いするコストは10〜15万円程度と思いますが、自力で情報収集する場合はもっとコストがかかる気がします。税金の知識に詳しいことが税理士の強みですね

株式会社オールユアーズ:取締役 髙橋裕輔さん

事業の規模と成長スピードを求めるのであれば、早期から公認会計士との付き合いが必要と考えています。しかし、そうでないのであれば、費用対効果の面から公認会計士の顧問契約は重要性は低いと考えています

とはいえ、資金調達を円滑にするためにスポットで依頼する付き合いは経験があるので、そういうタイミングでは必要と考えます。

Q.税理士へ依頼せず、一人で決算を行うメリット・デメリットとは?

A.メリットは費用が削減できること、デメリットは時間がかかること

得意分野には個人差があります。自身が相談したい内容に対しての実績などを一つの判断材料にすると良いでしょう。上場企業や上場を目指している企業は、公認会計士の監査を受けなければいけません。

リライル会計事務所:公認会計士・税理士 野口五丈さん

メリットとしてまず挙げられるのは、費用がかからない点です。

また、自身で行うことで、会計の中身を理解できるのも、メリットの1つ。会計ソフトなどを活用しながら、独学でやられる方も多いのではないでしょうか。

なかには「初年度は自分で理解したいから」という理由で、社長自ら行う方もいます。1年目は税理士に相談しながら自分でやって、2年目からはアウトソースするといったケースもありますね。

デメリットとしては、やはり会計の専門家ではない方が行うので、時間も知識もそれなりに必要になるという点ですね。

営業や新商品開発など、社長本来の仕事がたくさんあるにも関わらず、「空いた時間にやろう」と取り組んで、結局グダグダになってしまう場合もあります。記帳をする時間がない方やマメな性格でない方で、ある程度売上があるなら、顧問税理士をつけましょう。「記帳代行」に依頼すれば、仕訳の登録からアウトソースすることもできます。

竹市会計事務所:税理士 竹市真由香さん

メリットは費用ですね。税理士報酬を払う必要がないという点に限ります。

一方、デメリットは、正しい決算ができているのかという点です。ここに不安がどうしてもつきまといます。特に第三者に対して決算申告書を提出するようなときは、やはり税理士がしっかり評価していることが信頼感につながります。銀行へ融資のために書類を提出するときも税理士がいることがメリットになるはずです。

それ以外にも節税でもメリットがあります。納税者に有利な特例は、毎年のように変わっているのですが、それを事業主がすべてキャッチアップするのは大変です。税理士であれば、そこもしっかりとチェックしていますので、適切なアドバイスができます。余計な税金を払わないで良いというのも大きなメリットです。

税理士法人あすなろ:税理士 清水昭紀さん

個人事業主を前提に、1人で確定申告をすることを想定しますと、メリットは料金がかからずに済むという1点のみです。やはり一般の方は節税の知識が不足しているので、本当は消費税を経費として計上できるのにそれを知らず、ひたすら消費税を納税しているとか、寡婦控除が使えるのに使っていなくてずっと申告しているとか、結果的には損をすることが多々あります。

税理士と顧問契約することで、帳簿を専門家の目でチェックしてもらって安心できる、経営者として経営の収支や財産の状態を正しく把握できる、金融機関や投資家に決算書を見せるときに困らない、最新の知識で正しい節税を行えるという多くのメリットがあります。一人で決算を行うことは、それらのメリットを享受できないというデメリットがあります。

freee株式会社:経理管理部 池嶋真吾さん

キャッシュアウトが少なくなることはシンプルにメリットだと思います。また、自分で記帳したり、お金の流れを見ていくことになるので、どういうお金の使い方をしているかを決算書作成する上で細部まで理解しやすいということもあります。

デメリットとしては、純粋に時間がかかってしまうということです。ただ、ITツールを使いこなすことで、昔と比べると、それほど時間を使わなくてもできるようになってきています。ただし、間違ったまま申告してしまうリスクは残るので、経理の知識に自信がない場合は、ある程度周りの詳しい人に見てもらうとか、税理士にアウトソースしたほうがいい理由の一つになるかなと思います。

株式会社Kaeru:代表取締役 大崎弘子さん

決算を行う場合、普段の記帳→精査→申告という流れになります。自分で行う場合、問題になるのは申告の部分です。毎年、税務申告については何かしら変更が起きているので、自分で何が変わったか勉強し続けなければ行けません。増税・減税といった情報についても、本業の傍ら、専門家と同じように追い続けなければならないのが、一番のデメリットだと思います。

また、内容が間違っていないか確認するために時間がとられることもデメリットです。加えて、もし税務署から調査が入った場合、問い合わせ対応も自分自身で行う必要があります。初期対応を間違えると、その後自分自身が困ることになるでしょう。そうしたさまざまなデメリットを考えると、頼んだほうが良いと思われます。

ただ、取引数が少なくて、さらに絶対赤字という状態だったら、まだアリかも知れません。間違っても周りに迷惑がかかことがないのなら、依頼しないで行ってもいいのではないでしょうか。

また、自分で決算をすることでのメリットがあるとしたら「全体の流れを把握できる」ことです。まったく何もわからず、すべてを依頼するのは怖いという場合は、翌年から依頼する前提で、一度自分でやってみるのは良い経験になるかも知れません。

Q.税理士に日々の経理を依頼した場合の具体的な流れは?

A.業務の棚卸し→スケジュール決定→データの見える化

依頼する範囲によって料金も決定されます。情報の共有を紙にするか、クラウド上にするかは税理士さんによって異なるので、相談時に確認しておきましょう。

竹市会計事務所:税理士 竹市真由香さん

まずは業務の棚卸です。どういう業務があるのかを確認し、どの領域を誰がやるのかという業務分担を行います。その分担によって、毎月の報酬はこのくらいというように料金が決まります。そして合意を得られれば契約。そして、月次を回していくための、スケジュールを決めてゆくことになります。

最近では、請求書などの資料の共有はペーパーレスに向かっています。たとえば資料共有は、クラウドストレージのGoogleドライブやDropboxのようなものを使っています。また、ExcelやWordといった文書類も、ファイルとしてやりとりするのではなく、Googleスプレッドシートなど、リンクベースで共有していく方向に向かっています。

もちろん、まだ紙のやりとりをしている事務所が多数派でしょう。ただ、若手を中心にクラウド会計ソフトに強い税理士は増えていると思います。

税理士法人あすなろ:税理士 清水昭紀さん

会計ソフトを使用するのであれば、ユーザーとして税理士を招待して、定期的に入出金履歴を同期し、会計事務所側でもそのデータが見えるようにします。それから、売り上げや支払いに関する請求書は入力に必要ですので、すべてファイリングして会計事務所に郵送、またはクラウドなどオンライン上で共有します。

大事なポイントは、領収書に詳細を書き込んでおくこと。誰と飲食したときの費用なのか、何の目的で購入したものなのか。それがわからないと、会計事務所側も自信を持って入力できません。入力に必要な書類や情報を整理して、会計事務所と取り決めた定期的なスケジュールに間に合わせ、きちんと共有するということが重要です。

Q.決算のみを税理士さんへお願いする場合、準備しておくことはありますか?

A.日々の記帳、決算に必要な情報の整理など

決算のみを税理士さんに依頼することも可能です。その場合は税理士さんがチェックしやすいように日々の記帳や会計情報を整理しておくことが大切です。

リライル会計事務所:公認会計士・税理士 野口五丈さん

はい。その際は、「通帳」「領収書・レシート」「請求書」など、決算に必要そうな資料をご準備いただくことになりますね。

8月決算の会社なら10月に申告が必要なので、9月上旬にご相談いただければ間に合うと思います。理想を言えば、7月にご依頼いただき、まず11カ月分のプレ決算で節税対策もやっていただき、8月に決算を迎えたいですね。

竹市会計事務所:税理士 竹市真由香さん

決算のみの場合は、日々の記帳をしっかりしているというのが前提となります。あと、チェックしやすいように、会計の中身を情報整理してあると助かります。取引の性格ごとにまとめてあると、素早くチェックできます。

税理士法人あすなろ:税理士 清水昭紀さん

可能です。準備としては、会計ソフトを使っている場合日々の入力をすべて終わらせておくこと。ただ、決算のみというのは、会計帳簿の作成から税理士に依頼することになるので、決算料プラス帳簿作成料も払う心づもりは必要かなと思います。

税理士費用を削減したい方は自分で経理を始めませんか?

「自動で経理」で日々の帳簿付けを手軽に

銀行口座やクレジットカードを同期することにより、利用履歴を取り込めます。

取り込んだ明細は、「自動で経理」という機能を使ってカンタンに帳簿付けできます。収入・支出の登録はもちろん、売掛金や買掛金の消し込み、資金の移動なども記帳できます。

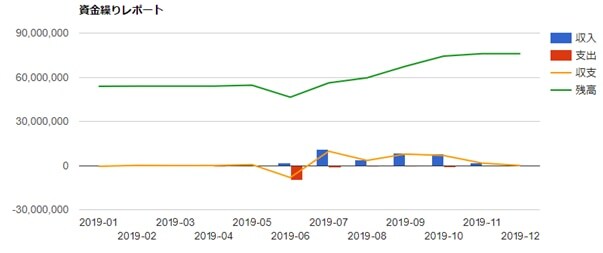

経営層にもわかりやすく伝わるレポートもかんたんに

「資金繰りレポート」では、今後のお金の出入りを踏まえた上で、資金ショートを起こさないか確認できます。直接法のキャッシュ・フロー計算書作成にも活用できます。

「収益レポート」を使えば、

- ある部門の収益状況を時系列で確認する

- 費用・収益の発生状況をグラフから確認する

- 利益水準が高い月は何月だったのか

などを確認できます。

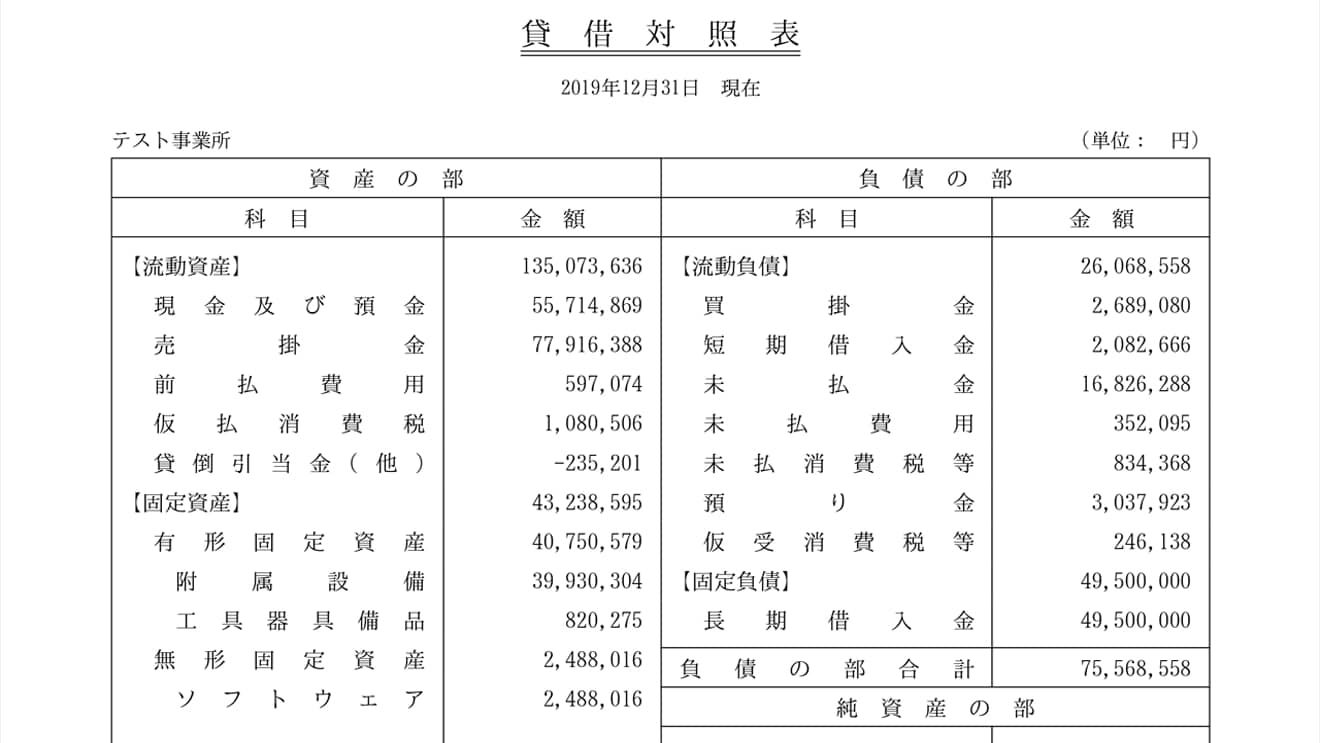

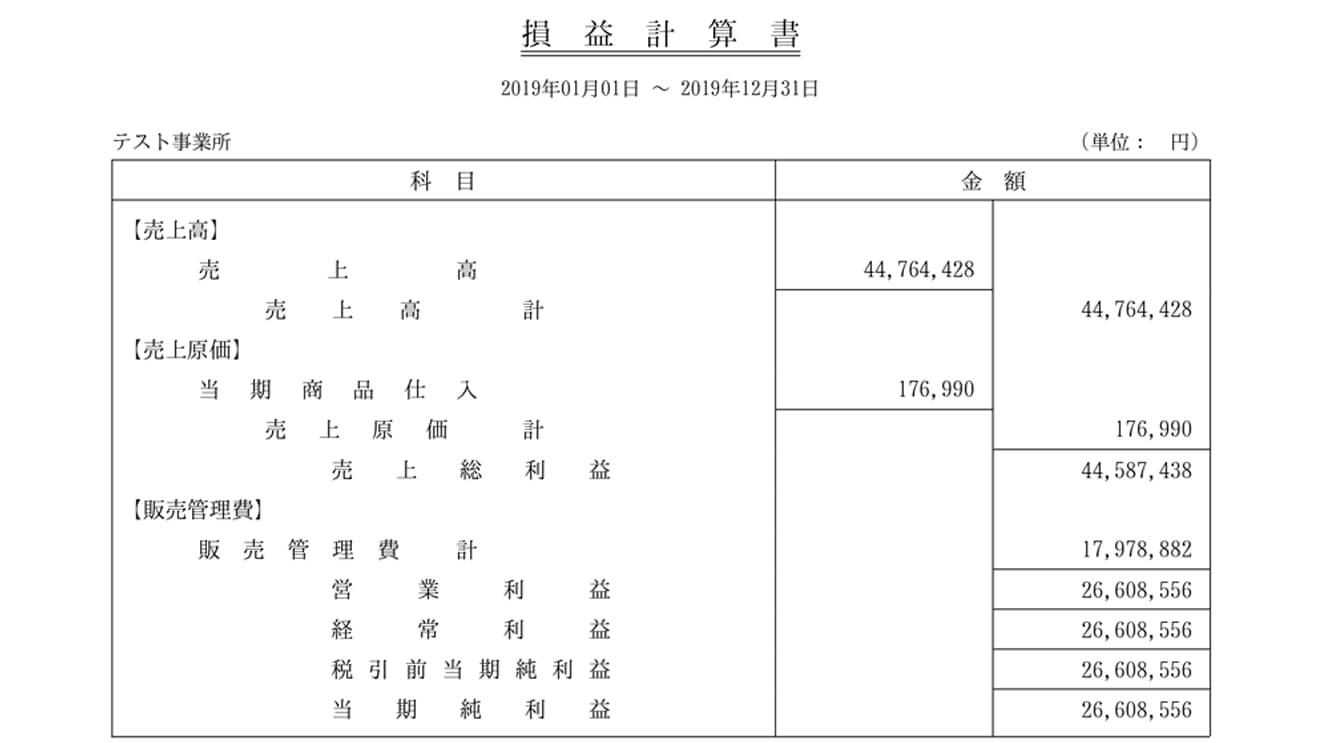

決算関連の書類作成にも対応

貸借対照表と損益計算書が即座に作成できます。

ほかにも効率的な経理を実現するために数多くの機能があります。

- 仕訳帳・総勘定元帳のCSV/PDF出力

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。