最終更新日:2023/09/26

監修 前田 昂平 前田昂平公認会計士・税理士事務所

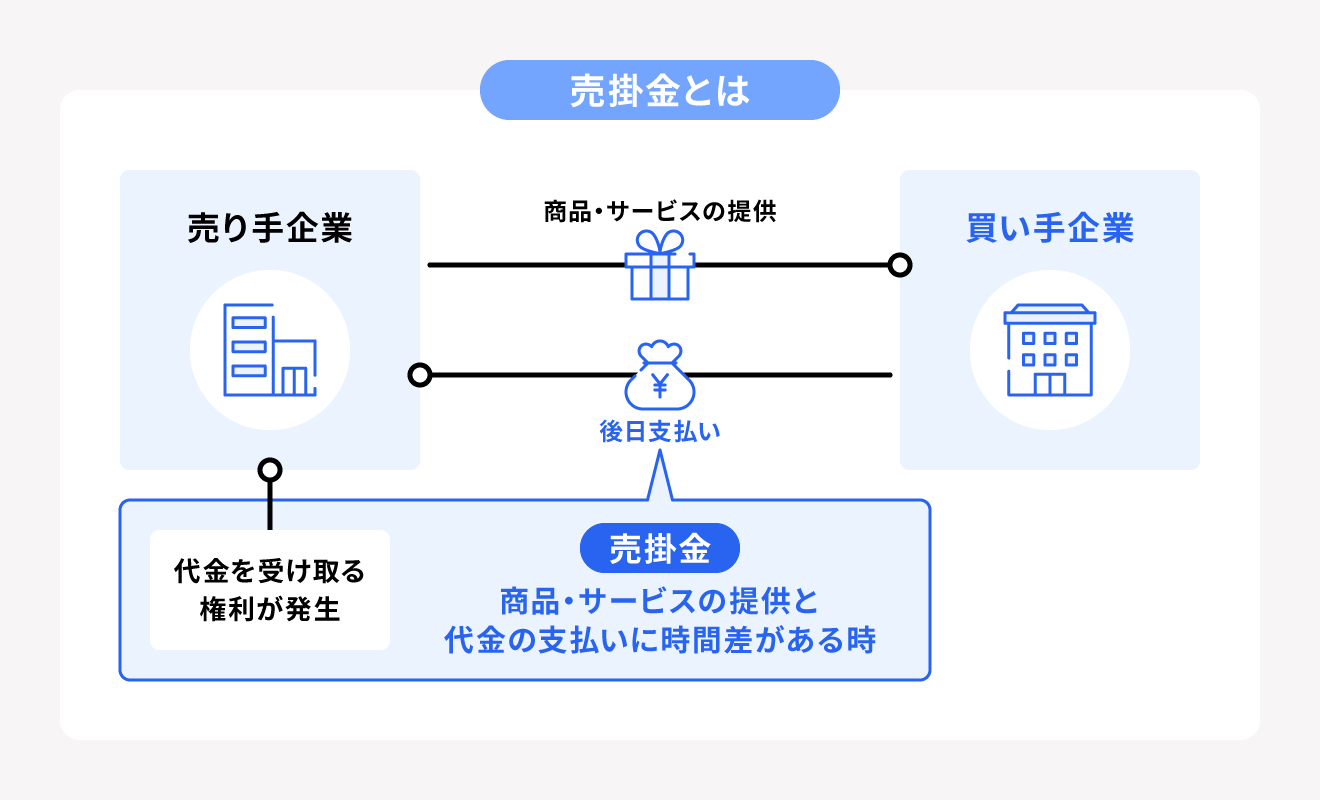

売掛金とは、将来的に取引先から商品やサービスの代金を受け取る権利があるお金のことです。「未払いの状態にある代金」と考えるとイメージしやすいでしょう。

本記事では、売掛金の概要に加え、仕訳例や回収する際の注意点などを解説します。売掛金を回収できなかった場合の対処法も紹介しているため、ぜひ参考にしてください。

目次

売掛金とは?

売掛金とは、取引先に販売した商品やサービスの代金として、将来的に受け取る権利があるお金のことです。

企業間で継続的な取引を行う場合、都度払いの対応だと手間や余計な手数料がかさんでしまいます。そこで、「後日まとめて代金を支払う」という約束のもとに成立したのが売掛金という考え方です。

会計において、売掛金は流動資産に分類されます。会計上は資産としてみなされますが、売掛金は高額になればなるほど、回収できなかったときのリスクが大きくなる点に注意が必要です。

資金繰りに悪影響を及ぼさないためにも、日頃から売掛金の管理を徹底することが重要だといえます。

売掛金と買掛金の違い

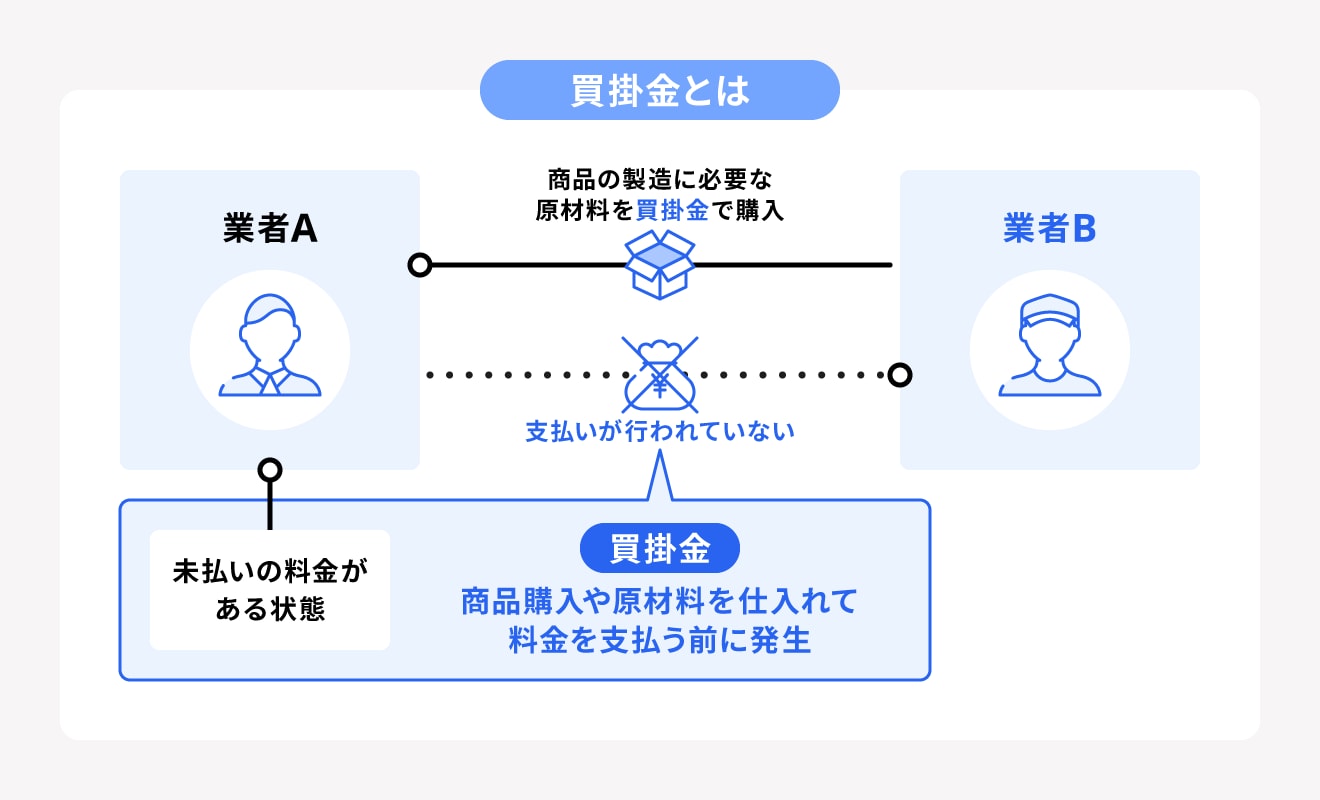

前述のとおり、売掛金は取引先に代金を請求する権利ともいえるでしょう。一方、買掛金は取引先に代金を支払う債務を意味します。

売掛金と買掛金の違い

- 売掛金:取引先に代金を請求する権利

- 買掛金:取引先に代金を支払う債務

商品やサービスの提供によって売掛金が発生すると同時に、仕入れによって買掛金が発生するケースもあります。この場合、売掛金の回収よりも仕入先に代金を支払うサイクルが早ければ、手元の資金が不足してしまう場合もあるため注意が必要です。

安定した経営を行うためには、売掛金の回収と買掛金の支払いのバランスをうまく保つことが重要だといえます。定期的に売掛金と買掛金の管理を行い、資金ショートによる経営破綻のリスクを軽減させましょう。

売掛金と未収金の違い

売掛金と未収金(未収入金)の違いは以下のとおりです。

売掛金と未収金の違い

- 売掛金:事業活動から生まれる債権

- 未収金:事業活動以外で得られる債権

未収金の具体例として、固定資産や有価証券の売却、保有する物件の賃貸収入(賃貸収入を得ることが本業である場合には売掛金として処理)などが挙げられます。

未収金の計上が多い場合、金融機関から回収への意識が低いとみなされてしまう可能性があるため注意が必要です。

売掛金の仕訳例

商品やサービスを提供して売掛金が発生した際には、経理業務で仕訳作業を行う必要があります。取引先が複数の場合、適切に管理しないと回収漏れが発生するリスクがあるため注意しましょう。

なお、売掛金は仕訳の際、貸借対照表の「流動資産」に分類されます。

売掛金が発生したとき

たとえば、1,000円の商品を後払いで販売したときには、以下のような仕訳になります。

| 借方 | 金額 | 貸方 | 金額 |

| 売掛金 | 1,000円 | 売上 | 1,000円 |

売掛金という資産が増加したので借方に記載し、売上は収益に区分されるため貸方に記載します。

なお、売掛金の仕訳を行う際には、消費税の取り扱いにも気をつけてください。税込・税抜によって売上の処理の仕方が異なります。

消費税の処理方法は課税事業者の場合、「税込経理方式」と「税抜経理方式」の2種類から選択可能ですが、免税事業者の場合は「税込経理方式」で処理します。

たとえば、1,000円の商品を販売した場合、税込経理方式なら以下のように売上と消費税額を合算して記載します。

<税込経理方式>

| 借方 | 金額 | 貸方 | 金額 |

| 売掛金 | 1,100円 | 売上 | 1,100円 |

一方、税抜経理方式で処理すると、下表のとおりです。

<税抜経理方式>

| 借方 | 金額 | 貸方 | 金額 |

| 売掛金 | 1,100円 | 売上 | 1,000円 |

| 仮受消費税等 | 100円 |

売掛金を現金で回収したとき

売掛金1,000円を現金で回収したときには、以下のような仕訳になります。

| 借方 | 金額 | 貸方 | 金額 |

| 現金 | 1,000円 | 売掛金 | 1,000円 |

増加した現金は借方に記載し、減少した売掛金は貸方に記載します。

売掛金を銀行振込で回収したとき

売掛金1,000円を銀行振込で回収したときの仕訳は、以下のとおりです。

| 借方 | 金額 | 貸方 | 金額 |

| 普通預金 | 1,000円 | 売掛金 | 1,000円 |

借方の普通預金欄に1,000円と記載し、減少した売掛金を貸方に記載します。

売掛金の一部を回収したとき

売掛金の一部を回収(1,000円のうち500円を現金で回収したと想定)したときの仕訳は、以下のとおりです。

| 借方 | 金額 | 貸方 | 金額 |

| 現金 | 500円 | 売掛金 | 500円 |

売掛金の一部を回収したときの仕訳は、売掛金の全額を回収した場合の書き方と変わりません。ただし、どの売掛金に対する入金かがわからなくなりやすいため、摘要欄に取引先の名称や、何回目の入金であるかなどを補足で記載しておくとよいでしょう。

売掛金の回収前に商品が返品されたとき

売掛金の回収前に商品(1,000円と想定)が返品されたときの仕訳は、以下のとおりです。

| 借方 | 金額 | 貸方 | 金額 |

| 売上高 | 1,000円 | 売掛金 | 1,000円 |

借方の売上高に商品の価格を記載し、売掛金にも同じ額を記載しましょう。

買掛金と相殺したとき

売掛金1,000円と買掛金1,000円を相殺したときの仕訳は、以下のとおりです。

| 借方 | 金額 | 貸方 | 金額 |

| 買掛金 | 1,000円 | 売掛金 | 1,000円 |

ただし、売掛金と買掛金の相殺はトラブルを招くリスクがあるため、双方で十分に確認を行うことが望ましいといえます。

売掛金が回収不可能になったとき

売掛金1,000円が回収不可能になったときの仕訳は、以下のとおりです。

| 借方 | 金額 | 貸方 | 金額 |

| 貸倒損失 | 1,000円 | 売掛金 | 1,000円 |

売掛金が回収できなかったときは、「貸倒損失(かしだおれそんしつ)」という勘定科目で処理します。ただし、「貸倒損失」が税金計算上の費用として認められるケースは限定的です。一例として、破産手続きにより債権が消滅した場合などに計上できます。

売掛金を管理する際のポイント

売掛金を管理する際のポイントは、主に以下の2つです。

売掛金を管理する際のポイント

- 売掛金元帳を作成して管理する

- 売上債権の回転期間と売掛金の回転率をチェックする

売掛金を回収できなければ、いくら売上が上がっていても手元の資金が不足し、黒字倒産に陥る可能性もあります。資金ショートを起こさないためにも、代金の回収は厳密に行いましょう。

売掛金元帳を作成して管理する

売掛金の管理では、取引先ごとに「売掛金元帳」を作成するのがよいでしょう。これは各取引先から売上が発生するたび売掛金元帳へ記入し、入金を確認した際は入金データを仕訳する方法です。

なお、会計ソフトを利用すれば、請求書のデータを入力するだけで事前に登録しておいた売掛金元帳に自動で転記されます。

振替伝票を作成し、手作業で行うことも可能ですが、経理業務の負担を軽減し売掛金の回収漏れを防ぎたいなら、会計ソフトを活用しましょう。

売上債権の回転期間と回転率をチェックする

売掛金と受取手形などを総称して、売上債権と呼びます。売上債権の回転期間とは、商品やサービスを提供してから実際に代金を回収するまでにかかる期間のことです。

回転期間は、次の計算式で求められます。

回転期間の計算方法

売上債権(売掛金 + 受取手形) ÷ (売上 ÷ 365) = 回転期間(日)

売上債権(売掛金 + 受取手形) ÷ (売上 ÷ 12) = 回転期間(月)

回転期間が短いほど資金の回収がスムーズに行われていることを示しており、健全な経営ができていると考えてよいでしょう。

売掛金の回転率は、売掛金の回収が効率的に行われているかを把握するための指標で、次の式で求めることができます。

売掛金の回転率の計算

売上(年間) ÷ 売上債権(年平均) = 回転率

回転率が低い場合、代金の回収に時間がかかっていることを意味します。

資金繰りに支障が出ないように、売上債権の回転期間と売掛金の回転率は定期的にチェックしましょう。

売掛金の回収ができないときの対応

仮に売掛先が倒産したり、支払い不能の状態に陥ったりした場合は、迅速に対処する必要があります。特に売掛金が多額のケースにおいては、連鎖倒産する恐れもあるため、速やかに弁護士などの専門家に相談をしてみてください。

新規の取引先や経営状態が不安定な取引先なら、事前に信用調査を行うことも経営リスクを減らすうえで有効です。信用調査で少しでも懸念が生じた場合は、取引時にあらかじめ販売代金の一部、もしくは全額を支払うように依頼してみましょう。

売掛金には時効がある

売掛金には時効があるため注意が必要です。なお、時効までの年数は売掛金の種類によって違いましたが、2020年の法改正によって種類ごとの違いはなくなりました。具体例は以下のとおりです。

| 売掛金(債権)の種類 | 時効期間 | |

| 旧ルール | 新ルール | |

| 医師の診療報酬 | 3年 | 原則5年 (ケースによっては最長10年) |

| 弁護士の報酬 | 2年 | |

| 飲食代金 | 1年 | |

| 商取引債権 | 5年 | |

ただし、時効が適用されるためには債務者側が時効であることを主張する必要があります。したがって、時効となる年数が経過しても、支払ってもらうこと自体に問題はありません。

まとめ

売掛金とは、将来的に取引先から商品やサービスの代金を受け取る権利のことです。ただ、権利とはいえ、100%入金されることが約束されているわけではないため、しっかりと管理し確実に回収しなければなりません。

売掛金は、「売掛金元帳」を作成し、回転期間と回転率を定期的にチェックすることで上手に管理できます。万が一売掛金が回収できないときは、速やかに弁護士などの専門家に相談してみてください。

経理を自動化し、日々の業務をもっとラクにする方法

経理業務には日々の入出金管理だけでなく、請求書や領収書の作成から保存まで多岐にわたります。

シェアNo.1のクラウド会計ソフト(*1)「freee会計」では、面倒な仕訳や入力作業を自動化、必要書類も簡単に作成でき、経理業務にかかる時間を半分以下(*2)に削減できます。

※1.シミラーウェブ、ローカルフォリオ(2019年10月)

※2.自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、関連書類はクラウド内で保存が可能です。管理にかかるコストも削減でき、書類の破損や紛失の心配もありません。

数あるソフトの中でも、freee会計を導入するメリットをご紹介します。

明細の自動取り込みで日々の帳簿作成が簡単・ラクに!

銀行口座やクレジットカードを同期することにより、利用明細を自動的に取り込むことができます。取り込んだ明細から勘定科目の登録はもちろん、売掛金や買掛金の消し込み、資金の移動などの記帳も可能です。

明細を手入力ではなく自動的に取り込むため、入力の手間や漏れなく正確な帳簿を作成できます。

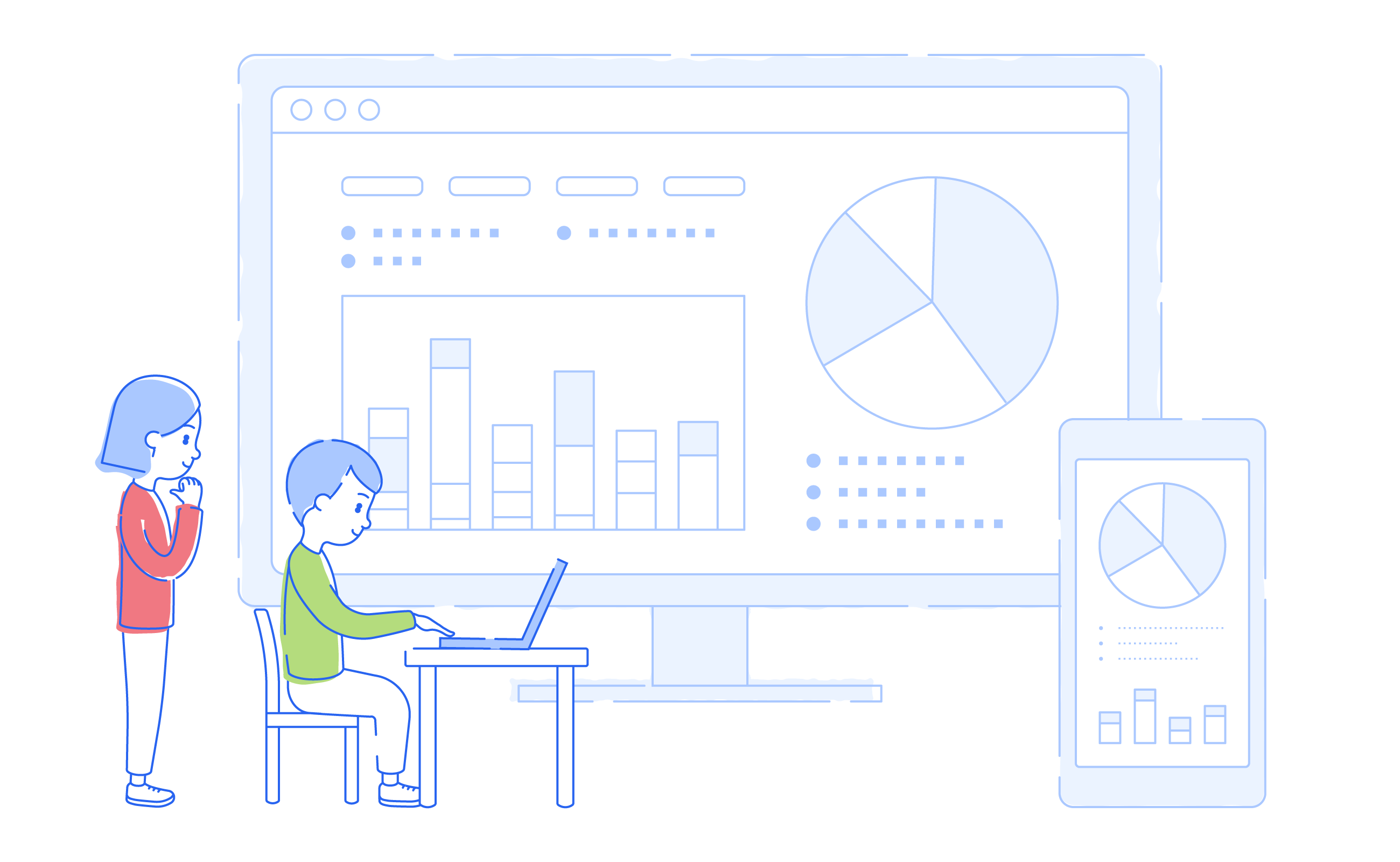

経営層にもわかりやすいレポートを自動作成!

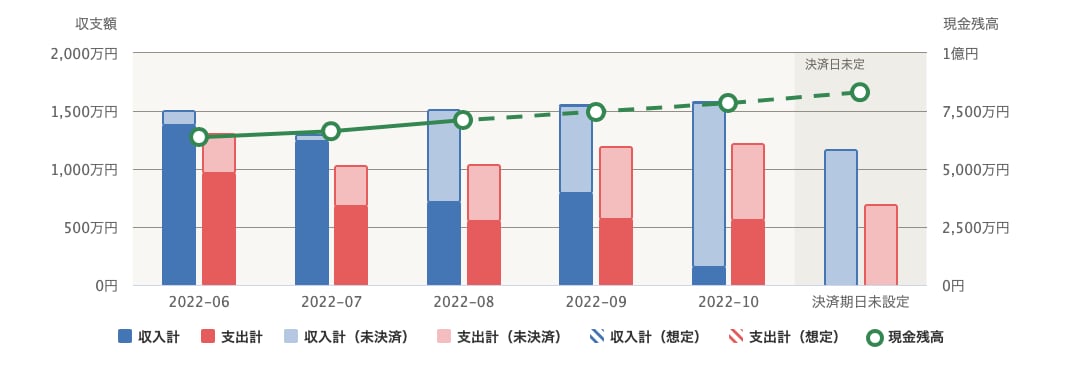

会社を経営するうえで重要なのはお金の流れです。freee会計では、お金の流れをリアルタイムで把握できるレポートを自動で作成できます。

たとえば「資金繰りレポート」を作成すると、今後のお金の出入りを踏まえた上で現金の残高推移を確認することができます。現金の動きを把握することで、資金ショートの防止につながります。

決算関連の書類作成にも対応!

freee会計では、中小企業の決算関連書類を自動的に作成できます。

<freee会計で出力可能な書類の一例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 現金出納帳 など

ほかにもfreee会計には、効率的な経理を実現するための機能が豊富に備わっています。

<freee会計の機能例>

- 見積書/請求書/納品書の発行

- 入金確認や消込、帳簿への反映

- 支払管理や振込ファイルの自動作成

- 証憑管理(電子帳簿保存対応)etc...

今すぐfreee会計を使ってみたい方は、freee会計アカウントの新規作成(無料)ページからお試しください。

よくある質問

売掛金と買掛金の違いは?

売掛金は取引先に代金を請求する権利です。一方、買掛金は取引先に代金を支払う債務を意味します。

詳細は記事内「売掛金と買掛金の違い」をご覧ください。

売掛金の仕訳方法は?

売掛金は貸借対照表の流動資産に分類されます。

ケース別の具体的な仕訳方法は、記事内「売掛金の仕訳例」で説明しています。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。