税務調査とは、個人や法人の税務申告内容に、間違いや不審な点が見受けられたり確認が必要な点があったりした場合に、国税庁や税務署によって行われる調査です。税務調査には強制調査と任意調査の2種類があり、一般的に行われるのは任意調査です。

税務調査は法人、個人事業主のどちらも対象となる可能性があり、特に収入や支出に大幅な増減がある場合は対象となりやすくなります。

本記事では、税務調査について対象となりやすいケースや実施までの流れ、注意すべきポイントなどについて詳しく解説します。

目次

- 税務調査とは

- 税務調査の時期

- 税務調査の対象となりやすいケース

- 法人の場合

- 個人事業主の場合

- 税務調査の種類

- 強制調査

- 任意調査

- 税務調査の流れ

- 1. 税務調査の事前通知が来る

- 2. 日程の調整を行う

- 3. 税務調査に必要な書類や資料をそろえる

- 4. 税務調査の実施

- 5. 調査結果の通知が届く

- 税務調査でよく確認されるポイント

- 売上および仕入金額

- 期ズレ

- 損金の振り分け

- 辻褄の合わない領収書など

- 税務調査への備え・対策

- 税理士と事前に打ち合わせを行う

- 事業に必要な書類はあらかじめコピーを取っておく

- 税務調査で誤りを指摘された場合はどうする?

- 修正申告を行う

- 更正の請求を行う

- はじめての経理でも、自動化で業務時間を1/2以下にする方法

- まとめ

- よくある質問

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

税務調査とは

税務調査とは、国税庁および税務署により行われるもので、個人や法人が税法どおりに正しく収入や所得、納税額を申告しているかを確認する一連の調査手続きです。

税務調査は、事業者の税務申告に関して第三者のチェックを入れることにより正しい申告の実施を担保し、国の税収を適切に保つことを目的としています。もし税務調査で間違いや不正が見つかった場合、それらの間違いを修正し適切な納税額への修正が指示・指導され、状況に応じてペナルティなども科されます。

税務調査の対象となるのは、法人税や所得税だけでなく、消費税や固定資産税、印紙税なども含まれます。

出典:国税庁「税務調査手続に関するFAQ(一般納税者向け)」

税務調査の時期

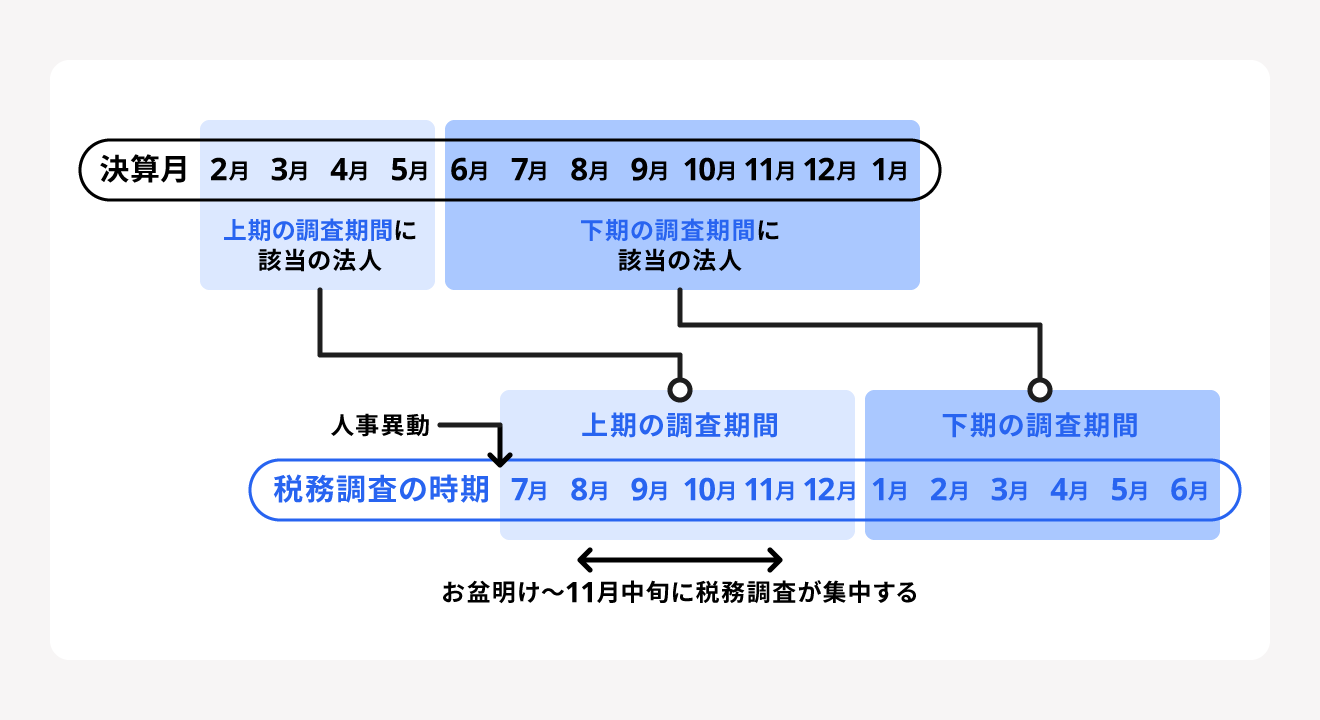

税務調査を実施する時期に関して厳密な取り決めやルールはなく、1年を通して税務調査が行われる可能性があります。しかし、特に8月〜11月中旬頃の税務調査実施件数は多い傾向にあります。これには、以下2つの理由があると考えられます。

税務署の年度が7月〜翌6月であるため

税務署の年度は、7月から翌年の6月までです。つまり、7月はじめに行われる人事異動で新たな組織として動きはじめます。そのため、組織が少し落ち着きお盆休暇が明けた8月中旬頃から、本格的にその年度の税務調査をこなしていくことが一般的です。

日本は3月決算の会社が非常に多いため

原則、法人のうち、決算月が2月〜5月であれば税務調査時期は7月〜12月、決算月が6月〜翌1月であれば税務調査時期は1月〜6月となります。日本では3月を決算月とする法人が多いため、税務調査が7月〜12月に偏ると考えられます。

税務調査の対象となりやすいケース

税務調査は法人も個人事業主もどちらも対象となりますが、対象になりやすいケースは法人と個人事業主で異なり、それぞれ以下の条件に該当すれば税務調査が入る可能性が高まります。

ただし、条件はあくまでも傾向であり、必ず対象となるわけではなく、また、当てはまらないからといって税務調査の対象外となるわけではありません。

法人の場合

法人で税務調査の対象となりやすいケースとして、以下のようなものが挙げられます。

法人で税務調査の対象になりやすいケース

- 過去に税務調査で税務の誤りや不正を指摘されている

- 売上や利益の変動幅が大きい

- 黒字から赤字になった

- 不正がよく見られる業種

- 事業規模が大きく売上や利益が多い

過去に税務調査で税務の誤りや不正を指摘されている

過去に申告漏れなどによる指導や処分を受けたことがある場合、その後継続して正しく申告できているかを確認するために、調査対象となりやすいとされています。

売上や利益の変動幅が大きい

直近の事業年度や課税対象期間と比較して売上や利益の変動幅が大きく上下している場合、それらの要因の確認などのために調査対象となりやすくなります。売上が大きく増減した場合は、要因を合理的に説明できるようにしましょう。

黒字から赤字になった

赤字決算となった場合は、法人税など一部の税金の納税負担額の軽減や免除がなされます。前期は黒字であった法人が赤字になった場合、納税額を減らすための不正が疑われてしまうことがあります。

そのため、赤字が事実であるか、不正の兆候がないかどうかの確認のための税務調査が実施されることがあります。

不正がよく見られる業種

道路貨物運送業・建築工事業・飲食業・美容業などに当てはまる業種は、実地調査により不正が多く見つかる傾向にあります。そのため、正しく申告している場合であっても税務調査の対象となりやすいです。

また、海外と取引を行う事業や、個人や未届の事業者などで、税務申告をしていないケースも増えています。これらの業種の多くが現金商売であり、売上を隠しやすいことが主な理由として挙げられます。

出典:国税庁「令和3事務年度 法人税等の調査事績の概要」

事業規模が大きく売上や利益が多い

事業規模の大きな法人も税務調査の対象となりやすいといえます。売上や利益が多い法人は比例して納税額も多くなるため、売上などの管理や申告時の漏れやミスが納税額に大きく影響します。そのため、特に疑いがない場合でも確認として税務調査の対象となりやすいと考えられます。

個人事業主の場合

個人事業主の場合は、以下に当てはまるケースが税務調査の対象となりやすいです。

個人事業主で税務調査の対象になりやすいケース

- 税務署で認識している売上と申告された売上に相違がある

- 売上額が1,000万円に近いが超えない

- 経費の金額が大きい

- 現金取引額が高額でその規模が大きい

- 新しい分野の事業である

売上や経費の金額の大きさによって税務調査の対象になりやすくなることはもちろん、事業内容そのものが比較的新しいものである場合にも調査されやすくなるため注意が必要です。

税務調査の対象となりやすい個人事業主の詳細は、別記事「税務調査される個人事業主の特徴は?3つの対策と対象になったときに取るべき対応を解説」をあわせてご確認ください。

税務調査の種類

税務調査には、「強制調査」と「任意調査」の2種類があり、それぞれ行われる条件やルールが定められています。このうち、一般的に行われる税務調査は「任意調査」です。

強制調査

強制調査は、裁判所からの令状を得た上で国税局査察部が行う調査です。強制力があり、調査を拒否することはできません。これは主に脱税行為が疑われている場合に実施され、納税に関する資料等を押収するなどして徹底的に調査されます。脱税が発覚した場合は刑事事件として扱われ、逮捕される場合もあります。

任意調査

任意調査は、裁判所からの令状はなく納税者の協力によって行われる税務調査です。任意調査であっても、税務調査官からの質問に対しては黙秘したり虚偽の回答をしたりしてはいけません。適正な形で調査に協力し、正しい申告に努めましょう。

ただし、任意といっても拒否ができるものではなく、税務調査を拒むことは罰則の対象となります。

なお、任意調査が行われる際には、納税者本人または顧問税理士に向けて事前通知があります。事業者によって連絡日に差異はありますが、調査実施日からおよそ1〜3週間前に通知が来るため、もし通知を受けたら書類を用意するなど準備を進めましょう。

出典:e-Gov法令検索「国税通告法|第百二十八条」

税務調査の流れ

法人・個人事業主が一般的に受ける任意調査の場合、税務調査は以下の流れで行われます。

税務調査の流れ

- 調査の事前通知が来る

- 日程調整を行う

- 調査に必要な書類や資料をそろえる

- 税務調査が入る

- 調査結果の通知が来る

1. 税務調査の事前通知が来る

先述のとおり、任意調査では実施日の1〜3週間前に事前通知が来ます。これは国税通則法において事前通知を行うように定められているためです。ただし、事前通知によって税務調査の遂行に支障を及ぼす可能性があるなどと判断された場合には、事前通知なしの抜き打ち調査が実施されることもあります。

なお、事前通知によって伝えられる内容は以下のとおりです。

事前通知の内容

- 調査を開始する日時

- 調査を行う場所と調査目的

- 調査対象となる税目

- 調査対象となる期間

- 調査対象となる帳簿書類やその他の物件

- その他調査の適正かつ円滑な実施に必要なものとして政令で定める事項

注意点として、調査対象となる期間はあくまでも調査前として税務署が定めた期間であり、調査内容によっては調査対象期間が延びるケースもあります。事前通知では3年であった場合でも5、7年となる可能性もあることを理解しておきましょう。

出典:e-Gov法令検索「国税通則法|第七十四条の九」

出典:e-Gov法令検索「国税通則法|第七十四条の十」

出典:国税庁「第4章 法第74条の9~法第74条の11関係(事前通知及び調査の終了の際の手続)」

2. 日程の調整を行う

事前通知後は、税務調査官と連絡を取り実施日の日程調整を行います。規模にもよりますが、税務調査は1日から数日かけて行われるため、対応可能な日程を提示しましょう。

また、税務調査に税理士の立ち会いを希望する場合は、税理士の日程確認も忘れずに行いましょう。

3. 税務調査に必要な書類や資料をそろえる

税務調査の実施日が確定したら、必要な書類や書類をそろえましょう。再度書類の記載内容等を見直し、指摘されるリスクがあるものについては正しく回答できるように準備します。

また、この時点で申告内容の不備や漏れが確認された場合には、税務調査前に修正申告または期限後申告を行ってください。延滞税のペナルティは発生しますが、税務調査後よりもペナルティによる負担は軽くなります。

税務調査で提出や提示が求められるのは、以下を含む各種帳簿や書類です。

税務調査に必要な書類

- 総勘定元帳(帳簿)

- 納品書

- 領収書の控え

- 請求書

- 契約書

- 稟議書

- 議事録

なお、これらの書類はすべて提出が求められるものではなく、実際の調査で指示された場合に提出します。また、上記に含まれない書類の提出が求められる場合もあるため、いつでも出せるように準備しておくことが重要です。

書類は何年分用意すべき?

用意する書類の期間は、事前通知に告知された期間分で、税務調査の多くが3年分です。ただし、調査内容によっては5年分、7年分と期間が延びる場合があるため、法定保存期間内の帳簿はすべて揃えておきましょう。

出典:国税庁「税務手続きについて」

4. 税務調査の実施

税務調査当日、税務調査官が調査対象となる店舗や会社に訪れます。まずは、事業に関するヒアリングを行うのが一般的です。会社の概要などのヒアリングをひと通りした後で、税務調査官は用意した会計資料などをもとに調査をはじめます。ヒアリングを含む一連の調査では、顧問税理士のみでも対応可能ですが、必要に応じて本人が立ち合います。

その後、決算書や帳簿のほか、領収書や請求書などの証憑を調査官がチェックします。場合によっては帳簿書類を税務調査官が預かることもあり、この場合は預り証を渡されます。調査が完了したら、預り証の返却とともに提出した書類が返還されます。

また、必要に応じて取引先や雇用主への税務調査が入り、質問や検査を行うこともあります。一連の手続きは1日から数日ほどかけて行われ、税務調査官が終了とした時点で税務調査は完了です。

出典:国税庁「税務手続きについて」

5. 調査結果の通知が届く

税務調査完了後、1週間〜3ヶ月で結果通知が届きます。調査結果が届くまでの期間は、調査内容や企業規模によって異なります。企業規模が大きければ大きいほど、調査結果が届くまでの期間を要する傾向にあります。

ただし、申告に誤りがあったり脱税が発覚したりした場合には、調査結果が届くまでにさらに期間を要することもあります。

調査の結果、誤りがなく修正などの対応は不要と認められた場合は「是認通知書」が届くので、その時点で税務調査は終了します。

申告内容に誤りがあった場合には、調査官からその内容の説明を受けた上で、修正申告や期限後申告が勧められます。修正申告や期限後申告に応じなかった場合、税務署が更正や決定処分をし、その旨が通知書が届きます。調査の結果、指摘された点について異議がある場合には、理由と根拠を明確にした上で税務調査官と交渉しましょう。

税務調査でよく確認されるポイント

税務調査でよく確認されるポイントは、以下のとおりです。

税務調査で確認されやすいポイント

- 売上および仕入金額

- 期ズレ

- 損金の振り分け

- 辻褄の合わない領収書など

申告内容で上記に不審な点が見受けられた場合は厳しく調査されるため、常に正確な申告を心がけましょう。

売上および仕入金額

売上は、税務調査で必ずチェックされるポイントです。計上漏れや過少申告がないか、主に預金通帳と帳簿・決算書が一致しているかどうかが見られます。

また、仕入金額も税務調査官が必ず確認するポイントです。これは、よくある不正手段として仕入金額を過大に計上することで税負担を軽くすることがあるからです。仕入金額のチェックでは、主に売上と正しく対応しているかどうかが見られます。

前年に比べて売上や仕入金額が大きく増減している場合はその理由が確認されるため、明確かつ合理的に説明できるように準備してください。

期ズレ

期ズレとは、本来の事業年度ではない分の売上や費用を計上していることを指します。期ズレがあると本来納めるべき税金の金額が変わってくるため、税務調査でチェックされます。

そのため、特に事業年度前後の取引の扱いには注意して、誤りがないように発生主義で計上しましょう。発生主義とは、売上や費用の事実が発生したタイミングで計上する方法のことです。

損金の振り分け

損金とは、法人税法上、法人が所有する資産を減少させる費用・経費・損失のことを指します。会計上は損金として扱えるものであっても、税務上では損金にならないものがあります。

そのため、損金に該当するものを正しく算入・不算入と分けられているか確認されやすいです。損金として認められないものとして、不当に高額な役員報酬や、限度額を超えた交際費や寄付金などがあります。

損金について詳しく知りたい方は、別記事「損金とは?費用・経費との違いから、算入・不算入の事例までわかりやすく解説」をご覧ください。

辻褄の合わない領収書など

税務調査でチェックされる書類は基本的に決算書や帳簿ですが、場合によっては領収書までチェックされます。たとえば、交通費の空計上をしていないか、高頻度で利用している飲食店の領収書は不当なものでないか、といった観点で確認が行われます。

特に交通費は、金額によっては領収書がなくても経費として計上できてしまうため、帳簿の内容から目的や日付を正しく回答できるよう準備が必要です。高頻度に利用している飲食店などは、私用の可能性が疑われやすいです。交際費や会議費として計上しているのであれば、きちんとその目的や相手との関係を明確にしましょう。

また、時系列にも注意が必要です。たとえば、出張などで不在の社員の人数と社員旅行や忘年会の出席者の人数に大きな矛盾がある場合、経費の水増しなどの不正を疑われる可能性があります。

税務調査への備え・対策

税務調査の事前通知を受けたら、当日までに以下の対策をしておきましょう。

税務調査が始まる前の準備

- 税理士とは事前に打ち合わせを行う

- 事業に必要な書類はあらかじめコピーを取っておく

不正行為などを行っていなければ、税務調査は過度に恐れる必要はありません。万が一、申告内容に漏れがあったとしても、調査官から勧奨された修正申告や期限後申告に適切に対応すれば問題ありません。

税理士と事前に打ち合わせを行う

税務調査の通知を受けたら、まずは税理士との打ち合わせを事前に行いましょう。特にはじめて税務調査を受ける場合は、用意しておくべき必要書類についてや実際にありそうな質問などについて相談しておくと安心です。

なお、税務調査官からの質問はすべてその場で答える必要はなく、後日の回答になっても構いません。当日すぐに答えられない質問があっても曖昧な回答をしたりせず、後日返答すると答えましょう。

また、税務調査は税理士立ち会いのもと実施可能なため、希望する場合は事前に依頼してください。

事業に必要な書類はあらかじめコピーを取っておく

税務調査で確認される書類は、調査官が預かるケースがあります。預けた書類がすぐに返って来ない場合もあるため、必要書類の中に頻繁に使うものや調査期間中に使用予定があるものはコピーを取るなどして準備しておきましょう。

税務調査で誤りを指摘された場合はどうする?

税務調査の結果、申告内容の誤りを指摘されたら、修正申告または更正の請求が必要になります。なお、修正申告は本来よりも少なく申告していたときの手続きで、更正の請求は本来よりも多く申告していたときの手続きです。

修正申告を行う

修正申告とは、一度提出した申告書の内容を正しく修正する手続きです。税務調査の結果、本来よりも少ない金額で申告していたと発覚した場合、修正申告を行った上で不足分の税金を納めます。

ただし、税務調査後の修正申告は既に納期限を過ぎてしまっているため、ペナルティとして過少申告税や延滞税等の附帯税がかかることがあります。なお、申告期限内に自分で間違いに気づいて修正申告した場合には、附帯税はかかりません。

また、確定申告などの税務申告が必要であったのに怠っていたことが指摘された場合、指摘後に行う税務申告は「期限後申告」として扱われます。期限後申告の場合、無申告加算税がペナルティとして科されます。ただし、税務調査が始まる前に申告した場合、このペナルティの割合が軽減されるため、申告していない所得があったり、そもそも税務申告そのものを怠っていた場合、早めに申告しましょう。

出典:国税庁「申告が間違っていた場合」

出典:国税庁「No.2024 確定申告を忘れたとき」

更正の請求を行う

更正の請求とは、本来納めるべき納税額よりも多く納めていて、差額分の返還を求める手続きです。税務調査の結果、税金の納めすぎとなれば更正の請求で正しい納税額を超えた分の税金が返ってきます。

なお、更正の請求ができるのは、原則として法定申告期限から5年以内です。ただし、税務調査によって更正の請求が必要になるケースは多くありません。

出典:国税庁「税務手続について」

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

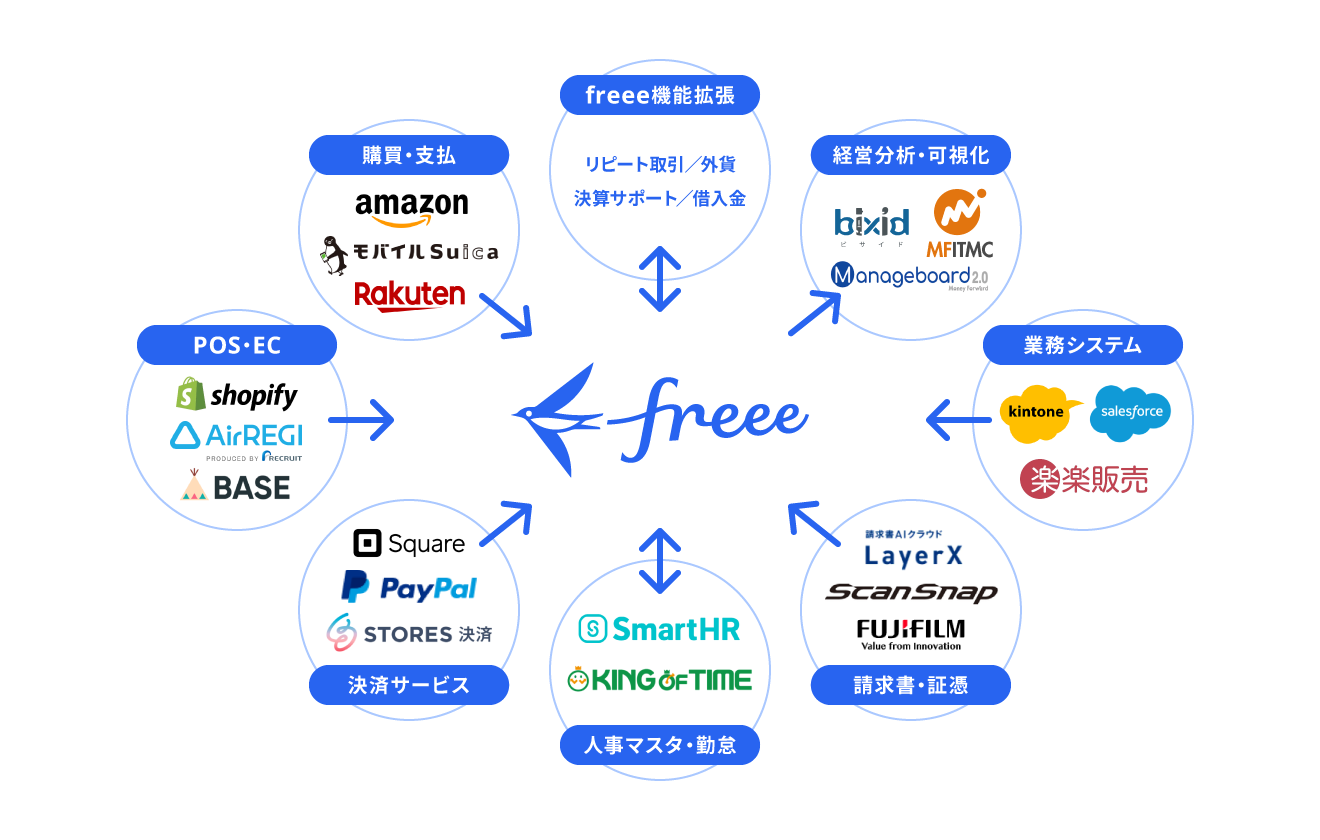

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

まとめ

税務調査は、税務申告した内容について確認が必要となった場合、国税庁または税務署によって行われる調査です。調査前には事前通知があるため、通知を受けたら税理士と協力するなどして税務調査に向けた準備を行いましょう。

税務調査の結果、申告内容に問題がなければ、是認通知書が届くことで税務調査は完了します。申告内容に誤りがあった場合には、修正申告や更正の請求が必要になります。

よくある質問

税務調査の時期は?

税務調査は、1年を通していつでも行われる可能性があります。ただし、3月が決算月の法人の場合は、税務調査は8月から11月中旬までの期間で行われる傾向にあります。

詳しくは記事内「税務調査の時期」をご覧ください。

税務調査の書類は何年分準備が必要?

税務調査の書類は、事前通知書で告知された期間分用意しましょう。多くの場合は3年分ですが、調査内容によっては5年または7年分必要になることもあります。

詳しくは記内「税務調査に必要な書類や資料をそろえる」をご覧ください。

税務調査の対象になりやすい法人や個人事業主は?

税務調査の対象となりやすい人は、法人と個人事業主によって異なります。売上や利益が前期と比べて大きく増減したり、申告内容に不審な点があったりするケースは調査の対象となりやすいと考えられます。

詳しくは記事内「税務調査の対象となりやすいケース」をご覧ください。