監修 税理士・CFP® 宮川真一 税理士法人みらいサクセスパートナーズ

安定的な経営を行っていくためには、充分な事業資金を確保しておく必要があります。会社の資金繰りを考える際に、借入金を活用する場合も出てきます。

上手に借入をするためにも、あらかじめ借入金の種類や調達先、メリット、デメリットなどを理解しておくことが大切です。さらに借入金依存度や借入金月商倍率などの指標を含めて、借入についてのポイントを押さえておきましょう。

目次

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

借入金とは

借入金は企業が銀行などの金融機関から資金調達を行って、借り入れた資金のことを指し、他人資本とも言われます。いわゆる融資によって得られた資金であり、返済時までに利息を上乗せして返す必要があるものです。

経理上は貸借対照表に記載するものであり、借入金は負債にあたるため貸方に記入します。どの程度の借入額が適正かは企業規模や融資条件などによって異なるため、その都度細かくチェックしていく必要があります。

融資を受ける際には事業計画書の作成や、決算書の説明が求められます。資金調達を円滑に行うためには、事前に準備をしっかりと整えてから借入を行うことが大切です。

借入金の種類

借入金の種類は、大きく分けて証書貸付・手形貸付・手形割引・当座貸越の4つあります。また、同じ種類の借入金であっても、返済期限の違いから短期借入金と長期借入金に分けられるため、注意しましょう。

証書貸付・手形貸付・手形割引・当座貸越

証書貸付は、借入金の一般的な方法で、借入時に融資先と金銭消費賃借契約を結び、借用書を差し入れて行う借入金を指します。

一方、手形貸付は、借用書の代わりに約束手形を銀行に振り出し、手形に記載した分の金額を融資してもらう方法です。手形貸付は、原則として短期借入金で用いられます。

手形割引は、他社が振り出した手形を金融機関に買い取ってもらう形で融資を受ける方法です。期日前の手形を買い取ってもらうため、額面金額から期日までの割引料が差し引かれた金額を受け取ります。

当座貸越は、あらかじめ設定された融資限度額までであれば、自由に融資を受けたり、返済したりすることができる借入金です。使い勝手の良い借入金といえますが、その分金融機関による審査は厳しくなります。

短期借入金と長期借入金

借入金は返済期限の違いによって、「短期借入金」と「長期借入金」の2つに分けられます。同じ借入金であっても、すぐに返さなければならないものと長期間かけて返済するものとでは返済計画などのリスク管理の方法も違ってきます。それぞれの特徴について見ていきましょう。

短期借入金とは、返済期限が1年以内に訪れるものを指します。その一方で、長期借入金は返済期限が1年以上ある借入金のことです。

早めに返さなければならない借入金が多いほど、会社の資金繰りに意識を向けておく必要があります。また、長期借入金であっても返済期限に一括して返済するのではなく、借入返済予定表に従って分割返済していく場合もあります。

借入金の調達先

借入金の調達先として、主に民間銀行、公的機関、ノンバンクの3つがあります。それぞれの特徴を把握して、どの調達先が自社に適しているか比較してみてください。

民間銀行

最も一般的なものとしては銀行からの借入であり、メガバンク・地方銀行・信用金庫・信用組合などに融資の申込を行うことができます。

メガバンクや地方銀行はまとまった資金を調達でき、金利が低めに設定されているといった特徴があるものの、審査が厳しいといった面があります。その一方で、信用金庫や信用組合は審査のハードルが低いと言われており、中小企業でも利用しやすいと言われています。

| メリット | デメリット |

|---|---|

|

・多額の資金を調達できる ・低金利で借りられる ・ローンの種類が多い |

・借入時に担保を必要とする場合がある ・借入までに時間がかかる可能性が高い |

公的機関

また、政府系金融機関である日本政策金融公庫は中小企業の支援を積極的に行っており、銀行融資を断られてしまった場合でも利用可能です。日本政策金融公庫の融資は固定金利であり、金利も低めに設定されているので計画的に活用できます。

地方自治体のなかには、企業側が支払う金利の一部を負担してくれる制度融資を行っているところもあります。制度融資とは、金融機関・地方自治体・信用保証協会が連携して融資を行う仕組みであり、自治体によって利率や返済期間などが異なっているのが特徴です。

| メリット | デメリット |

|---|---|

|

・民間銀行に比べると、審査が通りやすい ・低金利で借りられる ・金利の一部を負担してくれる場合もある ・担保・連帯保証人がほとんど不要 |

・多額の借入ができない場合がある ・目的・用途が限定される ・借入までに時間がかかる可能性が高い |

ノンバンク

ビジネスローンや不動産担保ローンなど貸付業務を行うノンバンクから事業資金を調達することもできます。借入先としては、消費者金融会社・クレジットカード会社・信販会社・リース会社などがあげられるでしょう。

ノンバンクでは金利が高めに設定されているため、長期の借入には向いていません。短期的な利用に留めて、他の資金調達方法と組み合わせていくことも大切です。

| メリット | デメリット |

|---|---|

|

・ローンの種類が多い ・借入までの時間が比較的短い ・土日でも対応している場合もある |

・多額の借入ができない場合がある ・金利が高いため長期借入には向いていない |

借入の金利・利子・利息・信用保証料とは

金融機関などから借入をする際には、金利・利子・利息・信用保証料といった用語が見受けられます。それぞれの意味をよく理解して、計画的に返済するようにしましょう。

金利・利子・利息の違い

金利とは借り手側が元金に上乗せして支払うお金の割合のことです。利子は借り手側が貸し手側に支払うものであり、元金に金利と借入日数を掛けることで計算されます。利息とは時間の経過に応じて、貸し手側が元金に上乗せして受け取るお金のことになります。

借入期間が長ければ長いほど、元金にかかる利子を支払う期間が長期化し、借り手側は支払う返済額と利息金額の合計が増えてしまうため、あらかじめ返済シミュレーションを行っておくことが大事だと言えます。

借入を行うと融資条件にもとづいて、返済を行っていく必要があります。月々の返済額は支払う利息も含めて考えておくことが重要です。利子の計算式としては以下のようになります。

(借入残高×金利) ÷ 365 × 借入日数

借入から返済までの日数が増えるほど利息も増加していくため、利子分も含めた返済に無理がないかをチェックしておきましょう。

信用保証料

銀行などの金融機関から融資を受ける際には、信用保証協会の保証付き制度融資を利用するケースもあります。このときに支払うのが信用保証料であり、借入額に応じて一定の割合(信用保証料率)が定められています。

一例として、満期一括返済である場合の信用保証料の計算方法は、以下のとおりです。信用保証料は一般的に、借入時に一括して支払います。

借入額 × 信用保証料率 × 保証期間(月数)÷ 12

借入金のメリット

借入にあたっては、借入の際の金利が低く、支払う利子以上の利益を事業活動によって出せる場合にメリットが生まれてきます。また、豊富な資金を持つことで、大量仕入れなどを行う際に値引き交渉ができ、コストダウンにつなげていくこともできます。

さらに、借入実績を作ることで金融機関との信頼関係ができ、いざというときに資金調達をスムーズに行える側面もあります。取引先に対しても借入余力を示せるため、安心して取引を行える会社として見られます。

借入金のデメリット

ただ、借入金は返済期限までに金利を上乗せして返す必要があるので、会社規模に見合わない借入金は経営を圧迫する要因となってしまいます。返済が滞ってしまえば、会社の信用を一気に低下させることにもつながるため、借入を行うときには慎重に判断していく必要があるのです。

単に目先の資金繰りを改善するだけではなく、事業の将来性や採算性を十分に考慮したうえで、借入を検討していく必要があります。

借入金の返済能力がわかる指標

借入金の返済能力がわかる指標として、借入金依存度と借入金月商倍率の2つがあります。健全な借入ができているか、財務状況の見直しが必要かどうかなど、借入金の判断材料としてそれぞれの指標を活用しましょう。

借入金依存度

借入金依存度は、健全な経営が行われているかを判断する指標として活用されるものです。

企業は事業活動を行ううえで、銀行などの金融機関から資金調達を行う場合には、借入金による調達を行ったり、社債の発行による調達を行います。借入金は企業が蓄積している純資産とは異なり、返済期限に利子をつけて約束した期限に返済する必要があるため、過剰な借入は経営を圧迫させる要因となります。

借入金依存度は貸借対照表において、総資本の何%を借入によってまかなっているのかを見る指標です。

借入金依存度の計算方法は、以下のようになります。

総借入額(短期借入金 + 長期借入金 + 割引手形残高 + 社債) ÷ 総資産 × 100

借入金依存度は企業の財務状況の健全性を示すものであり、業界・業種によって異なりますが一般的には50~60%程度が許容範囲と言われています。70%を超えてくると注意が必要であり、財務状況の見直しが必要です。

借入金月商倍率

借入金月商倍率は、借入金の合計額が売上の何カ月分にあたるのかを示す指標です。会社の資金繰りや事業展開を判断するために役立てられる指標であり、業界や業種によって適正な水準も異なります。

小売業・製造業であれば1.5~3.0倍、卸売業であれば0.8~1.5倍程度が1つの基準です。適正な範囲内であれば、借入余力がまだあると見なされます。

借入金月商倍率の計算方法は、以下のとおりです。

総借入額(短期借入金 + 長期借入金 + 割引手形残高 + 社債) ÷ 月平均売上高

たとえば、総借入額が1,000万円で月平均売上高が500万円の場合には、借入金月商倍率は2倍(2カ月)となります。決算書に記載された数値から算出が可能であるため、新たな融資を受けられるかどうかの判断材料となるのです。

借入金の勘定科目と仕訳

金融機関から融資を受けたときには、適切な経理処理を行って返済に支障が出ないようにしなければなりません。借入金1,000円、支払利息50円としたときの勘定科目と仕訳は以下のとおりです。

<仕入時>

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 現預金 | 1,000円 | 借入金 | 1,000円 |

現預金という資産と借入金という負債が増えた取引として、経理処理を行います。 その後、返済を行ったときの勘定科目と仕訳は以下のようになります。

<返済時>

| 借方 | 金額 | 貸方 | 金額 |

|---|---|---|---|

| 借入金 | 1,000円 | 現預金 | 1,050円 |

| 支払利息 | 50円 |

借入金と現預金が減少し、支払利息という費用が発生したものとして経理処理をするのです。

借入金の勘定科目と仕訳方法について詳しく知りたい方は、別記事「借入金の勘定科目とは? タイミング別の仕訳例をわかりやすく解説!」も合わせてご確認ください。

借入金が発生したときには、PL(損益計算書)とBS(貸借対照表)の両方の面で捉えていく必要があります。気をつけておきたいのは、借入金そのものは他人から借りたお金を返しているだけであるため、元金部分は費用にならないという点です。

これは、借入によって調達した資金を収益として計上していないためであり、当然ながら借入金の返済は費用とは見なされません。ただ、借入金に対する利息の支払い部分については費用として計上できます。

会社の財務状況を適切に把握するためには、会計ルールにもとづいて経理処理を行うとともに、PL・BSといった財務諸表を読み解いていく視点を持つことが大切です。

【関連記事】

損益計算書(PL)と貸借対照表(BS)の違いとは?内容や関係性をわかりやすく解説!

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

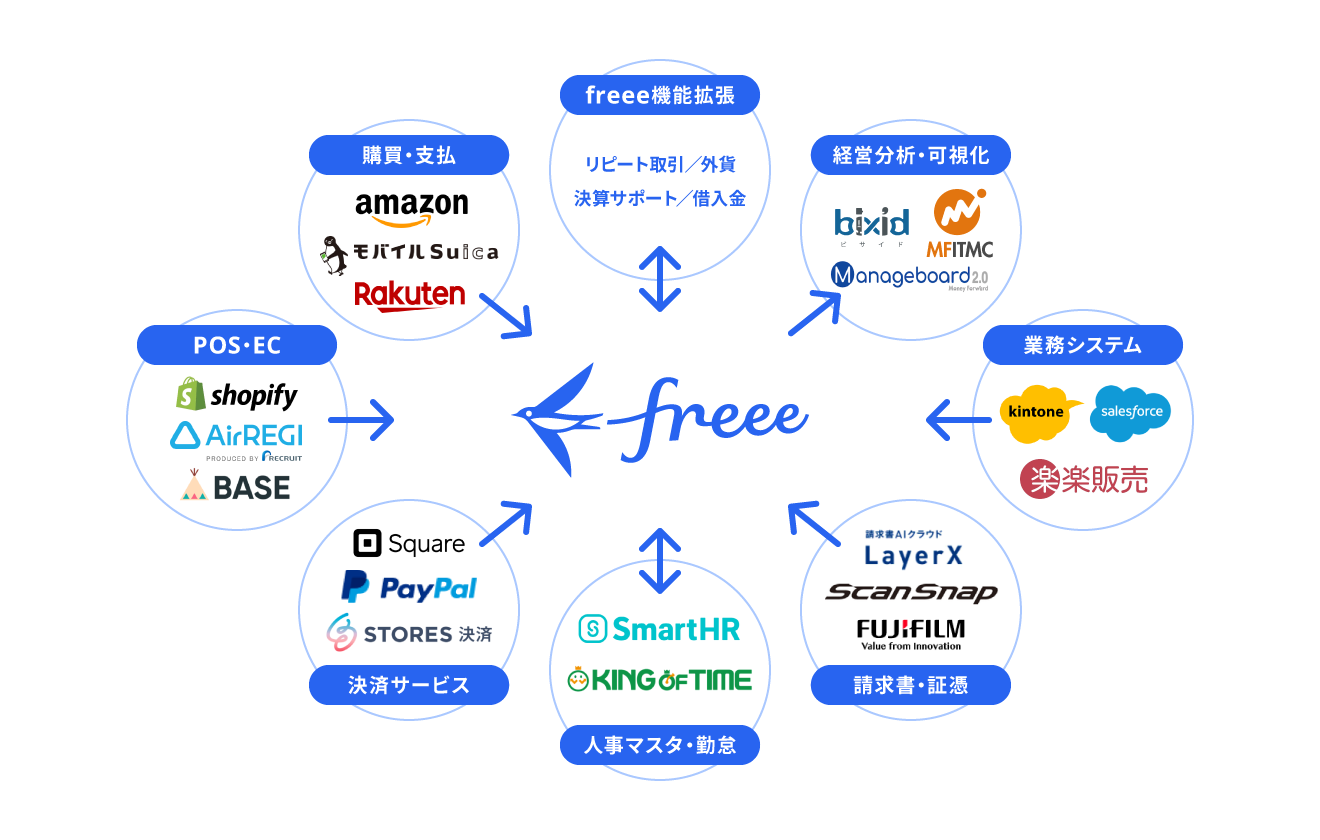

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

まとめ

借入金は、返済期限までに金利を上乗せして返す必要がありますが、上手に活用することで、十分な事業資金が確保でき、金利以上の利益を生み出せる可能性があります。また、借入実績があると金融関係との信頼関係が築け、いざというときに資金調達しやすくなります。

借入金のメリットやデメリット、種類などの基礎知識を押さえつつ、借入金依存度や借入金月商倍率といった返済能力がわかる指標を活用しながら、無理のない資金調達を行いましょう。

よくある質問

借入金とは?

借入金とは、企業が銀行などの金融機関から資金調達を行って、借り入れた資金のことです。いわゆる融資によって得られた資金であり、返済時までに利息を上乗せして返さなければなりません。

詳しくは記事内「借入金とは」をご覧ください。

借入金はどこから調達する?

借入金は、主に民間銀行、公的機関、ノンバンクから調達できます。調達先によって借入までの審査基準や借入時の金利が異なるため、どの調達先が自社に適しているかを比較してみる必要があります。

詳しくは記事内「借入金の調達先」をご覧ください。

監修 宮川 真一

岐阜県大垣市出身。1996年一橋大学商学部卒業、1997年から税理士業務に従事し、税理士としてのキャリアは25年以上に及ぶ。現在は、税理士法人みらいサクセスパートナーズの代表としてコンサルティング、税務対応を担当。また、事業会社の財務経理を担当し、複数企業の取締役・監査役にも従事。