監修 鶏冠井 悠二

監修 羽場 康高 社会保険労務士・1級FP技能士・簿記2級

決算申告とは「決算にもとづく確定申告」のことで、法人は事業年度終了後の決算申告が義務付けられています。決算申告に関する知識は、企業の経営者や税務会計担当者にとって必須の知識です。

決算申告では、決算書類のほか、申告のためのさまざまな書類を作成・提出しなければなりません。株式会社であれば、作成した申告書の取締役会または株主総会からの承認なども求められます。正しく、かつスムーズに決算申告を完了させるためにも、必要な書類や決算申告の手順を理解しておきましょう。

本記事では、決算申告の概要や期限、必要書類、申告の手順を解説します。

目次

決算申告とは

決算申告とは、一般的に「決算にもとづく確定申告」を指します。決算とは、企業の1事業年度の収益と事業にかかった費用を集計し、その年の資産・負債・純資産の状況を決算書にまとめて報告する一連の業務です。

法人の決算申告では、決算にもとづき法人税・法人住民税・法人事業税・消費税の税額を計算して申告・納税を行います。

【関連記事】

決算とは?行う目的・時期・必要書類などをわかりやすく解説

決算申告と確定申告の違い

確定申告とは、1年間の所得額や税額を確定させて税務署に申告する手続きです。個人であれば所得税を計算して申告し、法人であれば法人税を計算して申告します。

このうち、法人が決算にもとづいて行う確定申告を、「決算申告」と呼ぶことがあります。つまり、決算申告も確定申告の一種ですが、法人に特有の申告手続きです。

出典:国税庁「法人税の基本的な仕組み」

出典:国税庁「No.2020 確定申告」

決算申告の期限

決算申告の期限は、原則として「決算日(事業年度の最終日)の翌日から2ヶ月以内」です。

たとえば、12月決算の会社であれば申告期限は翌年2月末、3月決算の会社であれば申告期限は5月末です。申告期限日が土・日曜、祝日にあたる場合には、その翌平日が申告期限日となります。

法人税・消費税などの納付期限も、申告期限と同じく「決算日の翌日から2ヶ月以内」です。

出典:e-Gov法令検索「法人税法|第七十四条」

出典:e-Gov法令検索「地方税法|第五十三条・第七十二条の二十五・第三百二十一条の八」

出典:e-Gov法令検索「消費税法|第四十五条」

決算申告の期限を延長する方法

決算申告の期限は原則として決算日の翌日から2ヶ月以内ですが、一定の要件に該当すれば期限の延長が認められています。期限の延長ができる主なケースは以下の通りです。

決算申告の期限を延長できるケース

- 定款等の定めにより、または当該法人に特別の事情があることにより、事業年度終了日翌日から2ヶ月以内に決算に関しての定時総会が招集されない常況にあると認められるケース

- 災害そのほかやむを得ない理由により決算が確定しないため、申告書を期限までに提出することができないと認められるケース など

出典:国税庁「C1-17 定款の定め等による申告期限の延長の特例の申請」

出典:国税庁「C1-16 申告期限の延長の申請」

定款等の定めにより法人税の申告期限を延長が必要な場合は、1ヶ月の延長が可能です。たとえば、定款で「事業年度終了後3ヶ月以内に定時株主総会を開催する」と定めている企業では、2ヶ月以内に定時総会が開かれない状態が通常です。このようなケースでは、決算申告の期限の延長が可能です。

法人税・法人住民税・法人事業税・消費税の申告期限を延長する際に必要な手続きの種類と期限は、以下の通りです。

| 税の種類 | 提出書類 | 提出先 | 提出期限 |

|---|---|---|---|

| 法人税 |

定款の定め等による申告期限の延長の特例の申請書 申告期限の延長申請書(災害等による場合) | 税務署 | 定款の定め等による延長申請は事業年度終了の日まで、災害等による延長申請は事業年度終了の日の翌日から45日以内 |

| 法人住民税 (都道府県) | 申告書の提出期限の延長の処分等の届出書・承認等の申請書 | 都道府県 | 届出書は延長の処分にかかる事業年度終了の日から22日以内、申請書は延長を受けようとする事業年度終了の日まで |

| 法人事業税 | |||

| 法人住民税 (市町村) | 異動届 | 市町村 | 法人税の申告期限の延長が認められた後にすみやかに提出 |

| 消費税 | 消費税申告期限延長届出書 | 税務署 | 事業年度終了の日の属する課税期間の末日まで |

出典:国税庁「C1-16 申告期限の延長の申請」

出典:国税庁「D1-2 消費税申告期限延長届出手続」

申請書や届出書に伴う添付書類や提出期限は、課税状況や自治体などによって異なることがあります。詳しくは、国税庁や自治体のサイトから確認してください。

決算申告の申告期限が延長されても、納税の期限は原則として延長されません。納付期限は決算日の翌日から2ヶ月以内です。このとき、実務では申告書の提出前に見込み額を納税(見込納付)し、申告時に正確な税額で過不足を精算します。

出典:国税庁「C1-17 定款の定め等による申告期限の延長の特例の申請」

出典:国税庁「C1-16 申告期限の延長の申請」

決算申告の期限に遅れたらどうなる?

法人が2事業年度連続して決算申告の期限までに申告書を提出しなかった場合、青色申告の承認が取り消されます。承認を取り消されると、欠損金の繰越控除や繰戻還付など青色申告事業者にのみ認められた特典制度を活用できません。

また、納付期限までに納税しないと、ペナルティとして延滞税や無申告加算税などが科されます。帳簿書類の隠匿や虚偽記載があるなど税務署に判断された際は、重加算税の対象となり、より高い税率が適用される仕組みです。

ペナルティとして科される税金のなかには、税務調査前に自主的に申告すれば税率が下がるものがあります。納付期限を過ぎていることに気付いた場合は、できるだけ早く自主的に申告・納税を行うことが重要です。

【関連記事】

無申告課税とは?確定申告の期日が遅れたらペナルティも発生?

出典:国税庁「法人の青色申告の承認の取消しについて(事務運営指針)」

出典:国税庁「法人税の重加算税の取扱いについて(事務運営指針)」

決算申告に必要な書類

決算申告では、法人税・法人住民税・法人事業税・消費税それぞれに対応した申告書を作成・提出する必要があります。

このうち、法人税の申告では以下の通り、申告書とあわせて決算書や各種明細書などの添付書類の提出も必要です。

法人税申告の必要書類

- 決算書

- 勘定科目内訳明細書

- 事業概況説明書

- 各種確定申告書

以下では、法人の決算申告で必要になる主な書類を紹介します。ケースによっては、決算申告時にほかにも書類の提出が必要になるので、具体的な提出書類に関しては国税庁のWebサイトなどで確認してください。

決算書

法人税の申告では決算書を提出します。提出が必要な決算書類は以下の通りです。

法人税申告で提出する決算書

- 貸借対照表

- 損益計算書

- 株主資本等変動計算書

一般的に「決算書」というと、個別注記表を含む場合がありますが、法人税法施行規則第35条には、決算申告に添付すべき書類として個別注記表は含まれていません。

【関連記事】

決算書とは?財務諸表の種類と読み方、作成方法などを解説

決算書の作り方を解説!作成手順や必要書類とは?

出典:e-Gov法令検索「法人税法施行規則|第三十五条」

勘定科目内訳明細書

勘定科目内訳明細書とは、貸借対照表や損益計算書に記載された各勘定科目の内訳を詳細に記載する書類です。税務署が申告書の内容を確認する際の参考資料として利用されます。

内訳明細書は「預貯金」「売掛金」「未払金」など全16種類あり、該当する科目ごとに作成・提出が必要です。用紙は国税庁のWebサイトからダウンロード可能です。

【関連記事】

勘定科目内訳明細書の書き方・記載内容・作成時の注意点を解説

事業概況説明書

事業概況説明書とは、法人名・事業内容・従業員の状況・資産や負債の状況などを記載する書類で、税務署が法人の事業の状況を把握するために使用されます。事業概況説明書の用紙は国税庁のWebサイトからダウンロード可能です。

事業概況説明書には、「会社事業概況書」と「法人事業概況説明書」の2種類があります。国税庁が所轄する法人では「会社事業概況書」を提出し、そのほか税務署が所轄する法人では「法人事業概況説明書」を提出します。

各種確定申告書

法人税の申告書や消費税の申告書は、国税庁のWebサイトからダウンロードでき、法人住民税や法人事業税の申告書は、各自治体のサイトから入手可能です。

法人税・消費税の申告はe-Taxからオンラインで作成・提出ができ、法人住民税・法人事業税の申告はeLTAXからオンラインで作成・提出できます。いずれのシステムも、事前の利用者登録および電子証明書(マイナンバーカードや商業登記電子証明書など)の準備が必要です。

決算申告の手順

決算申告は、以下の手順に沿って準備〜納税まで完了させます。

決算申告の手順

それぞれ解説します。

①事前準備

事前準備では、決算書類や申告書の作成に向けて1事業年度の取引内容・詳細を整理します。会計ソフトを使っている場合は、全ての仕訳データを入力して試算表を作成し、正しく記帳されているかチェックしましょう。

また、年度の決算処理では決算整理仕訳が必要です。決算整理仕訳とは、決算日時点の状況を反映させるために行う最終的な調整です。棚卸資産・減価償却費・貸倒引当金の計上や有価証券の評価替えなどを行います。

【関連記事】

決算整理仕訳とは?手順や仕訳の具体例などをわかりやすく解説

②決算書類と申告書の作成

決算整理仕訳が完了して数字が固まったら決算書類を作成します。会社法で作成が義務付けられている書類は以下の通りです。

株式会社・合同会社で作成が必要な決算書類

- 貸借対照表

- 損益計算書

- 株主資本等変動計算書・社員資本等変動計算書

- 個別注記表

合名会社・合資会社で作成が必要な決算書類

- 貸借対照表

③取締役会・株主総会での承認

決算書類の確定方法は、会社の種類や機関設計によって異なります。

株式会社

取締役会設置会社では、決算書類をまず取締役会で承認し、その後、定時株主総会での承認を経て確定させます。承認済みの書類は、株主に対して招集通知とともに提供が必要です。

取締役会非設置会社(中小企業など)では、代表取締役などの決定により承認を行い、株主総会で確定します。

いずれの場合も、法人税申告書の別表一「決算確定の日」欄には、定時株主総会で承認された日を記載します。

合同会社・合名会社・合資会社

合同会社・合名会社・合資会社では、会社法上、決算書類の社内承認は義務づけられていません。定款で承認機関を定めている場合を除き、代表社員の判断で決算内容を確定することが一般的です。

出典:e-Gov法令検索「会社法(平成十七年法律第八十六号)」

④税務署への書類提出(申告)・納税

法人税や消費税の申告書は、税務署に提出します。法人住民税(都道府県)・法人事業税は都道府県税事務所、法人住民税(市町村)は市町村へそれぞれ提出が必要です。

申告書の提出方法は、窓口持参・郵送・電子申告の3つです。オンラインでの申告には、国税はe-Tax、地方税はeLTAXを使用します。いずれも事前登録と電子証明書が必要です。

決算申告書をミスなく作る方法

決算申告書をミスなく作るための方法は主に次の2つです。

決算申告書をミスなく作る方法

- 会計ソフトを使う

- 税理士に依頼する

以下でそれぞれ解説します。

【関連記事】

法人決算は自分でできる?税理士なしでの流れや必要書類について解説

会計ソフトを使う

会計ソフトのなかには、日々の取引を入力して記帳すると、貸借対照表や損益計算書など法人決算に必要な書類を自動で作成できるものがあります。

集計や計算、転記といった作業が自動化されるため、手作業でのミスも減り、作業効率が大幅に向上します。

会計ソフトへの入力は勘定科目をはじめとする基本的な会計知識が必要ですが、自分で記帳できる人には会計ソフトがおすすめです。

税理士に依頼する

決算申告では税務会計に関する知識が必要なため、自分で行うと手間や時間がかかりますが、税理士に依頼すればスムーズに進めることができます。

報酬が発生するため費用負担はありますが、申告書の作成ミスを防ぎ、税務署からの指摘にも備えやすくなります。記帳や帳簿作成に自信がない人や、節税や法改正対応など税金・会計に関する相談をしたい人は税理士へ依頼するとよいでしょう。

まとめ

決算申告とは「決算にもとづく確定申告」のことで、原則として事業年度終了日の翌日から2ヶ月以内に終える必要があります。ただし、一定の要件に該当する場合は、手続きをすれば申告期限の延長が可能です。

決算申告では、法人税・法人住民税・法人事業税・消費税それぞれについて、申告書の作成や添付書類の準備が必要です。そのため、申告から納税までには相応の手間と時間を要します。

決算申告に伴う作業を効率的に行い、かかる時間を少しでも減らすためには、会計ソフトの活用を検討しましょう。

大変な法人決算と税務申告を効率的に行う方法

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

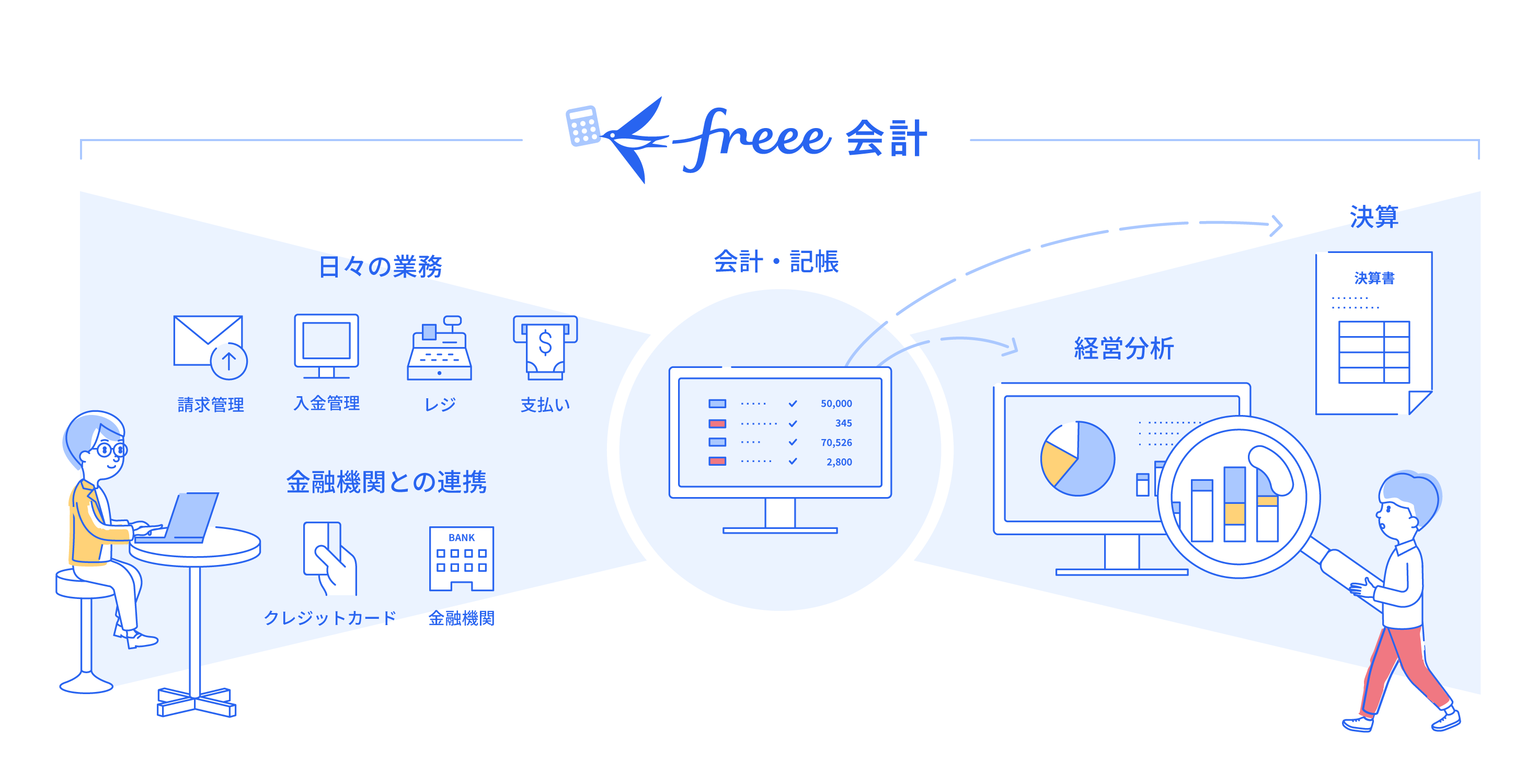

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

よくある質問

決算申告はいつまでにすればよい?

決算申告は、原則として事業年度終了の日の翌日から2ヶ月以内に終える必要があります。ただし、一定の要件に該当する場合には手続きをすれば申告期限の延長が可能です。

詳しくは記事内「決算申告の期限」をご覧ください。

決算申告は自分でできる?

一部の会計ソフトには、日々の取引を入力するだけで各種台帳や貸借対照表、損益計算書などを作成できる機能があります。そのため、決算申告を自分で行うことも無理なく対応できます。

詳しくは記事内「決算申告書をミスなく作る方法」をご覧ください。

監修 鶏冠井 悠二(かいで ゆうじ)

コンサルタント会社、生命保険会社を経験した後、ファイナンシャルプランナーとして独立。「資産形成を通じて便利で豊かな人生を送って頂く」ことを目指して相談・記事監修・執筆業務を手掛ける。担当分野は資産運用、保険、投資、NISAやiDeCo、仮想通貨、相続、クレジットカードやポイ活など幅広く対応。現在、WEB専門のファイナンシャルプランナーとして活動中。

HP:かいでFP事務所

監修 羽場康高(はば やすたか) 社会保険労務士・1級FP技能士・簿記2級

現在、FPとしてFP継続教育セミナー講師や執筆業務をはじめ、社会保険労務士として企業の顧問や労務管理代行業務、給与計算業務、就業規則作成・見直し業務、企業型確定拠出年金の申請サポートなどを行っています。