監修 北田 悠策 公認会計士・税理士

課税証明書とは、個人の1年分の所得や住民税額、扶養状況などを証明する書類です。奨学金の申請や保育園の申し込みなどをする際に、課税証明書が必要になることがあります。

課税証明書は自治体の窓口やコンビニで取得できますが、どこで取得するのかによって取得方法が異なります。課税証明書を取得する場合は、スムーズに手続きを進められるように、取得方法や申請時に必要なものを事前に確認しておきましょう。

本記事では、課税証明書と所得証明書・非課税証明書の違い、取得方法や見方を解説します。

目次

課税証明書とは

課税証明書とは、申請者の前年1年分(1月1日から12月31日までの1年間)の所得額や所得控除額、扶養の状況、住民税額などが記載された書類です。

必要とする証明年度の1月1日時点で住所地のある自治体から発行されます。たとえば、令和7年度の課税証明書(令和6年1月1日から12月31日までの所得額などが記載されたもの)を取得したい場合、令和7年1月1日時点での住所地の自治体に申請を行います。

所得証明書や非課税証明書との違いは、以下の通りです。

所得証明書との違い

所得証明書とは、所得を証明する書類全般のことです。課税証明書も所得額が記載されているため、所得証明書に含まれます。自治体によっては、課税証明書を所得証明書という名称で発行していることもあります。

ローンの審査を申し込む際などは、所得証明書として源泉徴収票や確定申告書、課税証明書のような書類を提出することが一般的です。

非課税証明書との違い

非課税証明書とは、所得や所得控除等をもとに住民税額を計算した結果、住民税が非課税であることを証明する書類です。住民税が1円でもかかれば課税証明書が発行され、住民税が非課税であれば非課税証明書が発行されます。

なお自治体によっては、非課税証明書という名称の書類は発行せず、住民税額を0円と記載した課税証明書を発行することで住民税が非課税であることを示しているケースもあります。

課税証明書が必要な場面

課税証明書が必要となる主な場面は次の5つです。

課税証明書が必要となる場面

- 奨学金の申請

- 保育園の申し込み

- ローンの申請

- 公的年金の受給手続き

- 公営住宅の入居手続き

以下でそれぞれ詳しく解説します。

奨学金の申請

子が奨学金を申請する際、親の所得が一定額以下であることが要件となっている場合があります。その場合は、要件を満たしているかを確認するために、課税証明書や非課税証明書などの所得を証明できる書類の提出が必要です。

受給要件や申請時に必要な書類は奨学金の種類によって異なるので、申し込みを検討している奨学金の制度内容を事前によく確認しましょう。

保育園の申し込み

保育園の申し込み時に提出する書類は状況によって異なりますが、利用調整・保育料決定に使用するため、課税証明書の提出が必要になることがあります。

保育園への申し込みが多く利用調整が必要なケースにおいて、所得が低い世帯を優先する規定を自治体が設けている場合があるためです。課税証明書を提出しないと利用調整の際に不利になることがあるので、忘れずに提出してください。

ローンの申請

住宅ローンや車のローンを組む際にも所得の証明が必要です。ローンを返済する能力があるかどうかを金融機関が判断するため、課税証明書や源泉徴収票など所得証明書の提出を求められることが一般的です。

なお、個人事業主の場合は給与所得者とは異なり、課税証明書だけでなく事業計画書や収支内訳書などもあわせて提出を求められるケースがあります。実際に審査を受ける際は、金融機関に必要書類を確認しましょう。

公的年金の受給手続き

公的年金の受給手続きをする際、課税証明書などの提出が必要になることがあります。

たとえば、特別支給の老齢厚生年金の受給手続きでは、本人の厚生年金加入期間が20年以上で、かつ配偶者がいる人は、生計維持関係確認のために配偶者の収入が確認できる書類の提出が必要です。そのため、配偶者の所得証明書・課税(非課税)証明書・源泉徴収票などを提出します。

また、障害厚生年金の受給手続きでも、配偶者がいるケースなど、課税(非課税)証明書をはじめとした配偶者の収入が確認できる書類の提出が必要になることがあります。

出典:日本年金機構「特別支給の老齢厚生年金を受給するときの手続き」

出典:日本年金機構「障害厚生年金を受けられるとき」

公営住宅の入居手続き

公営住宅の入居手続きでは、所得が入居資格要件を満たすかどうか確認するため、課税証明書や確定申告書の控えなどの確認書類の提出が求められます。

出典:東京都住宅政策本部「入居資格審査に必要な主な書類」

課税証明書はどこで取得できる?取得場所と取得方法

課税証明書の取得方法には次の3つがあります。

課税証明書の取得方法

- 窓口で取得する

- 郵送で取得する

- コンビニで取得する

以下では、それぞれの取得方法について具体的に解説します。

窓口で取得する

課税証明書は自治体の窓口で申請すれば取得できます。開庁時間内に市区町村役場に行き、窓口にある課税証明書の発行申請書を記入して提出しましょう。発行申請書は自治体のWebサイトでダウンロードする場合もあります。

窓口で本人が手続きをする場合は、一般的に本人確認書類が必要です。

また、同居の家族など一定の要件に該当すれば、代理で課税証明書を取得可能です。代理で取得する際は、委任状と代理申請者の本人確認書類が求められます。

郵送で取得する

課税証明書は、自治体の窓口に行かなくても郵送で申請して取得できます。郵送の場合は、自治体のWebサイトから課税証明書の発行申請書をダウンロードして記入し、本人確認書類の写しや切手を貼った返信用封筒、発行手数料分の定額小為替などを同封して送付します。

コンビニで取得する

マイナンバーカードを持っている人は、コンビニ交付サービスを利用すれば課税証明書をコンビニで取得できます。

コンビニ交付サービスを利用できる市区町村や対応しているコンビニについては、地方公共団体情報システム機構のサイト「コンビニエンスストア等における証明書等の自動交付|コンビニ交付」で確認できます。

課税証明書の取得に必要なもの

課税証明書を取得する際に必要なものを、東京都北区を例に紹介します。

| 取得方法 | 必要なもの | 費用目安 |

|---|---|---|

| 窓口 | ・身分証明書 (パスポート・運転免許証・マイナンバーカード・パスポート・住民基本台帳カードなど) ※代理人が申請する場合は、代理人本人の身分証明書と委任状も必要 | 1通あたり300円 |

| 郵送 | ・証明交付申請書 ・切手を貼り住所・氏名を記入した返信用封筒 ・証明書1通につき300円分の郵便定額小為替証書 (無記名のまま、発行から160日以内のもの) ・現住所が記載されている身分証明書の写し | 1通あたり300円+切手代 |

| コンビニエンスストア | マイナンバーカード | 1通あたり200円 |

実際に課税証明書の取得手続きをする際は、申請に必要な書類を事前に自治体のWebサイトなどで確認してください。

課税証明書の取得に関する注意点

課税証明書を郵送で取得する場合、手数料分の小為替や切手を貼った返信用封筒が必要です。返信用封筒を入れ忘れてしまうと、申請していても郵送されないケースがあります。

また、課税証明書は必要とする証明年度の1月1日時点で住所地のある自治体から発行されます。1月2日以降に転居した場合は、転居先の自治体ではなく、1月1日時点の住所地を管轄する自治体への申請が必要です。

課税証明書は原則として本人が申請しますが、委任状があれば本人以外が代理で発行手続きを行えます。代理申請が可能な人の条件については、あらかじめ自治体のWebサイトなどで確認しましょう。

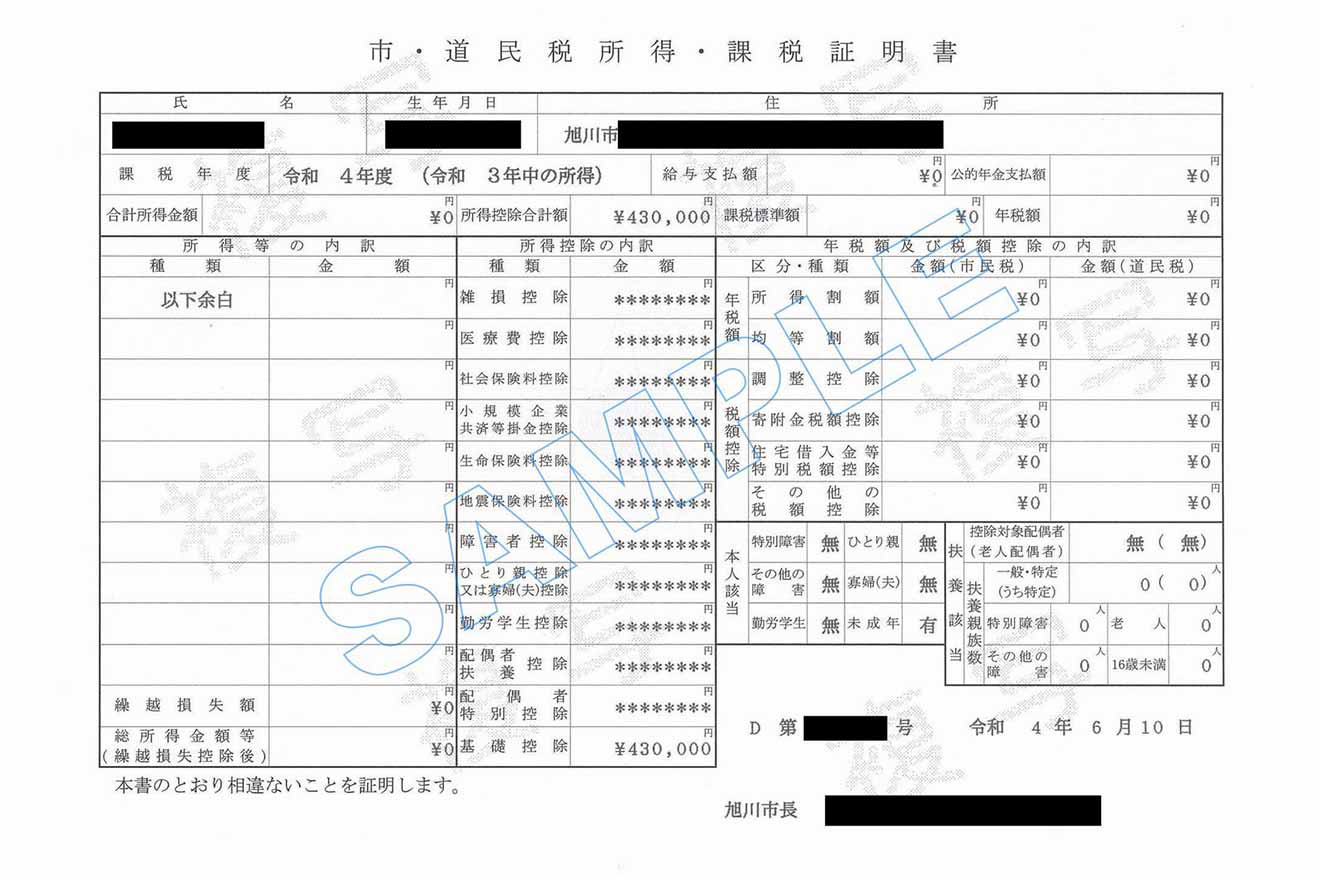

課税証明書の見方

課税証明書で主に確認できる項目

- 所得金額

- 所得の内訳

- 所得控除額

- 所得控除の内訳

- 住民税などの金額

「所得の内訳」には、給与所得・不動産所得・事業所得などの所得の種類とそれぞれの金額が記載されます。「所得の内訳」が全て余白であれば所得がないということです。

所得控除を受けている場合は、「所得控除の内訳」に控除の種類ごとに金額が記載されます。申告内容と所得控除の内容が異なる場合は自治体に確認しましょう。

「年税額および税額控除の内訳」には、住民税の所得割と均等割の記載があり、寄附金控除や住宅ローン控除を受けている場合には控除金額の内訳が記載されます。

「本人該当」の項目に記載されるのは、障害の有無や勤労学生・寡婦などへの該当有無です。「扶養該当」の項目には、扶養親族の有無や数が記載されます。

まとめ

課税証明書とは、個人の前年1年分(1月1日から12月31日までの1年間)の所得額や所得控除額、扶養の状況、住民税額などが記載された書類です。一般的に、奨学金やローンの申請時などに提出を求められます。

課税証明書は、住所地を管轄する役所が発行します。窓口や郵送で取得でき、自治体によってはマイナンバーカードがあればコンビニエンスストアでも取得可能です。

各自治体のWebサイトなどを確認し、やりやすい方法で取得しましょう。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

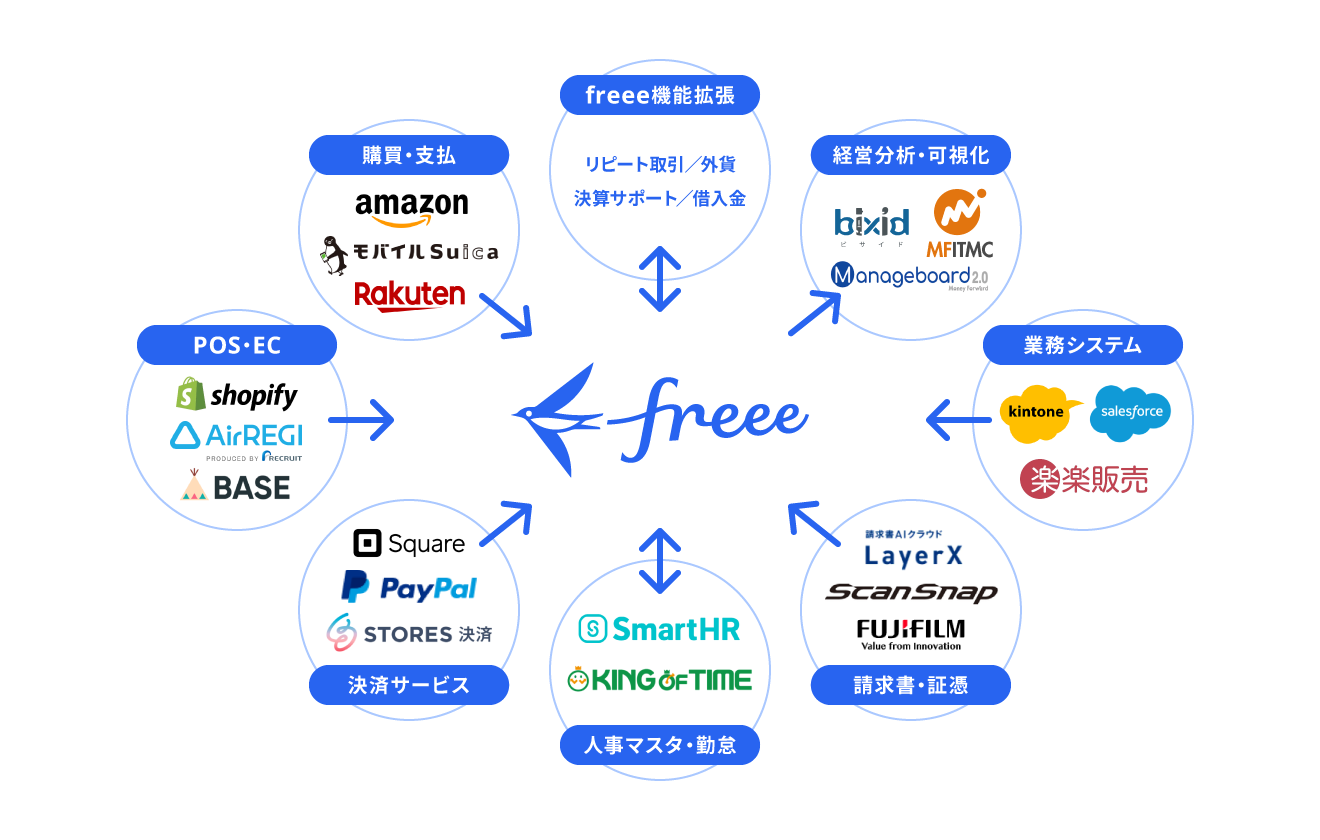

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

よくある質問

課税証明書はどこで取得できる?

課税証明書は、必要な証明年度の1月1日時点において住所地のあった自治体の役所で取得できます。窓口での申請のほか、郵送やコンビニエンスストアで取得する方法もあります。

課税証明書はどこで取得できるのか、詳しくは記事内「課税証明書はどこで取得できる?取得場所と取得方法」をご覧ください。

課税証明書の見方は?

課税証明書では、所得の金額や内訳を確認できます。また、所得控除・扶養親族の人数なども記載されています。

課税証明書の見方について、詳しくは記事内「課税証明書の見方」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。