監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

決算書に記載されているはずの利益と、実際の収益にずれが生じていませんか?

それは期ズレ(期ずれ)が原因かもしれません。期ズレとは、会計処理において、売上や費用を本来計上すべき期間と実際に計上した期間にずれが生じることを指します。場合によっては大きな問題に発展する可能性があるため、税務調査でも重点的にチェックされやすい項目のひとつです。

本記事では、期ズレの具体的な事例から発生原因、効果的な対処法までわかりやすく解説します。最後まで読めば、期ズレの正しい知識を身につけ、日々の経理業務を効率化し、より正確な経営管理ができるようになります。

目次

- 期ズレ(期ずれ)とは?会計処理のタイミングがずれること

- 期ズレが発生する具体的な事例

- 売上の期ズレ事例

- 費用の期ズレ事例

- 期ズレが問題となる理由

- 経営成績を正確に把握できなくなる

- 納税額が変動して追徴課税の対象になる

- 決算書の信頼性が損なわれる

- 期ズレはなぜ起こる?経理担当者が知るべき4つの原因

- 請求や支払いのタイミングがズレた

- 会計処理の基準が統一されていない

- 経理業務が特定の担当者に属人化している

- 経理業務が複雑化している

- 期ズレを防ぐには?経理業務を改善する3つの方法

- 売上・費用の計上基準を明確にする

- 経理業務のフローを改善する

- 「期ズレが起こりやすい」と感じたらより効率的な会計システム導入を検討する

- 期ズレを見つけたら速やかに修正申告または更正の請求を行う

- まとめ

- 大変な法人決算と税務申告を効率的に行う方法

- よくある質問

期ズレ(期ずれ)とは?会計処理のタイミングがずれること

期ズレとは、会計処理において売上や費用を本来計上すべき期間と、実際に計上した期間にずれが生じることを指します。法人の場合は設定した決算日までの1年間、個人事業主の場合は1月1日から12月31日までが会計期間です。たとえば、3月末決算の会社が3月中に発生した売上を4月分として計上してしまった場合、これが期ズレに該当します。

期ズレには主に2つの種類があります。ひとつは「売上・費用にかかる期ズレ」で、売上や費用の認識がずれて発生することです。もうひとつは「月ズレ(つきずれ)」と呼ばれるもので、請求や支払いのタイミングがずれることによって起こる期ズレです。

会計期間をまたぐ取引については、「期またぎ」「月またぎ」といった用語が使われることもあります。これらは決算期や月をまたがって処理される取引を指し、適切な処理を行わないと期ズレの原因となります。

なお、期ズレ自体は違法ではありません。期ズレは主に事務処理上のミスや認識のズレが原因で発生する、会計上の問題です。これは「会計処理の誤り」であり、「法律違反」とは異なります。

ただし、その意図によっては問題となるケースがあります。具体的には、納税額を不当に減らす目的で意図的に売上や費用をずらした場合、脱税と見なされる可能性があるのです。

【関連記事】

経費精算は月またぎでも問題ない?できるケースとできないケース、計上漏れとならないポイントを解説

期ズレが発生する具体的な事例

期ズレは日常的な会計処理のなかで発生しやすくなっています。とくに、決算期をまたぐ取引では注意が必要です。

ここでは、実際に期ズレが起こりやすい具体的な場面を、売上と費用に分けて解説します。

売上の期ズレ事例

売上の期ズレは、商品やサービスの提供時期と売上計上時期にずれが生じることで発生します。とくに多いのは、商品やサービスの納品が会計期間をまたぐケースです。

たとえば、「3月31日に出荷した商品の売上を、検収が完了した4月に計上した」ケースがあります。出荷基準を採用している場合、3月31日に出荷した時点で当期の売上として計上すべきですが、4月の検収完了時に計上すると期ズレとなります。

費用の期ズレ事例

費用の期ズレは、費用の発生日と実際の支払い日がずれることで起こります。広告費や消耗品費などでよく起こりがちで、サービスの提供や商品の受け取りが先行し、支払いが後になることで発生します。

たとえば3月に広告掲載が実施されたにもかかわらず、4月に支払いを行ったタイミングで費用を4月分として計上してしまった場合、期ズレとなります。

期ズレが問題となる理由

期ズレは、場合によっては企業経営や税務申告に深刻な影響を与える問題となり得ます。適切な会計期間に売上や費用が計上されないことで、さまざまなリスクが生じるためです。

ここでは、期ズレが問題となる主な理由を解説します。

経営成績を正確に把握できなくなる

期ズレが発生すると、特定の期間の売上や費用が実際よりも過大に計上されたり、反対に過小に計上されたりします。この状況は、財務諸表が企業の真の経営状況を反映していないことにもつながるため注意すべきです。

期ズレによって誤った実績が算出されてしまうと、適切な経営判断を下せなくなる可能性があります。また、経営者が正確な業績を把握できないことで、資金繰りの見通しや将来の事業計画にも影響が出る恐れがあります。

納税額が変動して追徴課税の対象になる

期ズレによって利益が過少に計上されると、本来納めるべき法人税や所得税の額も少なく算出されます。税法では、入出金のタイミングではなく取引が発生したタイミングで収益や費用を計上することが求められています。そのため、このような期ズレは税務上の問題となるため注意が必要です。

税務調査でこのような期ズレが指摘されると、修正申告が必要となるほか、本来納めるべきだった税金に加えて追徴課税が課されます。また、意図的な期ズレによる税額の過少申告と判断された場合には、より重いペナルティである重加算税が課される可能性もあります。

【関連記事】

追徴課税とは?計算方法や対象期間、払えない場合について解説

決算書の信頼性が損なわれる

企業の株主や金融機関、取引先などの利害関係者は、決算書の内容をもとに企業の財務状況や経営成績を評価します。そのため期ズレが発生している決算書では、適切な融資条件を提示できなかったり、投資判断を下せなかったりする影響が生じるのです。

そもそも期ズレが生じている決算書は正確性を欠くため、会計処理の精度や内部統制に問題があると判断されます。そのため、企業の信頼性そのものが疑問視される恐れがあります。

期ズレはなぜ起こる?経理担当者が知るべき4つの原因

期ズレの多くは、会計処理のタイミングや基準の問題、業務体制の不備が根本的な原因となっています。ここでは、期ズレが生じやすい主な原因4つを説明します。

請求や支払いのタイミングがズレた

期ズレでよくある原因のひとつが、請求書の発行や支払いのタイミングと、実際の商品・サービスの提供時期にずれが生じることです。

3月中に商品を納品したにもかかわらず請求書の発行が4月に行われた場合、請求書発行日を基準に売上を計上してしまうと期ズレが発生します。支払いについても同様で、3月分のサービスを受けていても、支払いが4月に行われることで4月の費用として処理してしまうケースがあります。

なお、月の途中に締め日を設定している企業では、決算月の締め日後から月末までの取引が翌期の処理となりやすく注意が必要です。

会計処理の基準が統一されていない

社内で売上や費用の計上基準が明確に定められていない、または担当者によって認識が異なることも期ズレの原因のひとつです。

売上計上には「出荷基準」「納品基準」「検収基準」など複数の方法があり、企業は自社の事業内容に応じて適切な基準を適用する必要があります。しかし、これらの基準を社内で定めていない場合、担当者の判断により処理方法が変わるなどして期ズレが発生します。

経理業務が特定の担当者に属人化している

経理業務を特定の担当者のみが把握している状態、いわゆる属人化も期ズレの原因となります。急な休暇や退職により引き継ぎが不十分な状況でほかの担当者が業務を行うと、処理方法が不明確なまま作業が進められ、結果として期ズレが発生する可能性が高まります。

また、属人化により業務プロセスが標準化されていない場合、担当者の個人的な判断に依存した処理が行われるケースも少なくありません。これは会計処理の一貫性を損ない、期ズレだけでなくほかの会計上の問題を引き起こす可能性も考えられるため注意すべきです。

経理業務が複雑化している

取引先の増加、扱う商品・サービスの多様化、複数事業の展開などにより経理業務が複雑になることも期ズレの原因です。取引量が増加すると、手作業での処理に限界が生じ、ヒューマンエラーが発生しやすくなります。とくに、決算期末の忙しい時期には大量の取引を短期間で処理する必要があり、計上時期の確認が不十分になりがちです。

また、複数の事業を展開している企業では、事業ごとに異なる取引形態や会計処理が必要となるため、適切な管理が困難になる可能性があります。海外取引がある場合には為替の問題も加わり、さらに複雑性が増します。こうした複雑な業務環境では、システム化や業務の標準化が不十分だと期ズレが発生しやすくなるため注意しましょう。

【関連記事】

連結決算とは?対象となる企業や進め方をわかりやすく解説

期ズレを防ぐには?経理業務を改善する3つの方法

期ズレを防ぐためには、会計処理の基準を明確化して業務フローを整備することが重要です。また、システムの活用により人的ミスを減らすことも有効な対策となります。

ここでは、期ズレを防ぐための対処法や予防策を3つ説明します。

売上・費用の計上基準を明確にする

期ズレを防ぐための基本的な対策は、社内で売上や費用の計上基準を統一して明文化しておくことです。「出荷基準」「納品基準」「検収基準」など、自社の事業に適した売上計上基準を選択し、すべての担当者が同じ基準で処理を行えるようマニュアルを整備します。マニュアルには具体的な処理例のほか、決算期をまたぐ取引についてなど、どの期にどのように計上すべきかを詳細に定めておきましょう。

また、取引先との関係においても、請求や支払いのタイミング、基準について事前に確認し、双方で認識を合わせておくことが重要です。契約書や取引条件書に計上基準に関わる事項を明記することで、後々のトラブル防止に役立ちます。

経理業務のフローを改善する

経理業務が属人化している場合は、業務フローの見直しと改善を行いましょう。業務の属人化を防ぐため、担当者間での情報共有を徹底することが期ズレ防止のポイントです。一人の担当者に業務が集中しないよう、複数人でのチェック体制を構築し、業務手順を標準化します。

決算業務については、締日や請求日のスケジュールを社内全体で共有し、関係部署が連携して作業を進められる環境を整備します。営業部門や購買部門、経理部門などとの情報伝達を円滑にし、取引の発生から会計処理までのタイムラグを最小限に抑えることが大切です。

「期ズレが起こりやすい」と感じたらより効率的な会計システム導入を検討する

「期ズレが起きやすいかも」と感じたタイミングは、より効果的なシステムの導入を検討する良い機会です。

効率的な会計システムを導入すれば、期ズレの解決だけでなく、経理業務全般の効率化にも貢献します。決算業務や財務諸表の作成、税務申告資料の作成などにおいて、多岐に渡る効果が期待できます。

期ズレを見つけたら速やかに修正申告または更正の請求を行う

期ズレが発生した場合は、速やかに会計処理を修正し、必要に応じて税務申告書の手続きを行う必要があります。とくに税務調査で指摘された際は、速やかに修正申告を行うことが重要です。

期ズレによって納税額に影響が出た場合は、税務署へ手続きを実施します。

納税額が少なかった場合は修正申告書を提出し、追加で税金を納付します。修正申告が遅れると、延滞税や過少申告加算税といった追徴課税が増えるため、速やかな対応が不可欠です。納税額が多かった場合には、更正の請求を行い払いすぎた税金の還付を求めます。

まとめ

期ズレとは、売上や費用の計上時期がずれてしまう問題で、企業の経営判断や税務申告に深刻な影響を与える可能性があります。主な原因に挙げられるのは、請求タイミングのずれや会計基準の不統一、業務の属人化、経理業務の複雑化などです。

なお、期ズレが起こりやすい場合、より効率的な会計システムの導入を検討してください。効率的なシステムがあれば、期ズレを防ぐだけなく経理業務の負担を今より軽減させられます。「期ズレが起こりやすいな」と感じたタイミングは、システムを変える機会と捉えましょう。

大変な法人決算と税務申告を効率的に行う方法

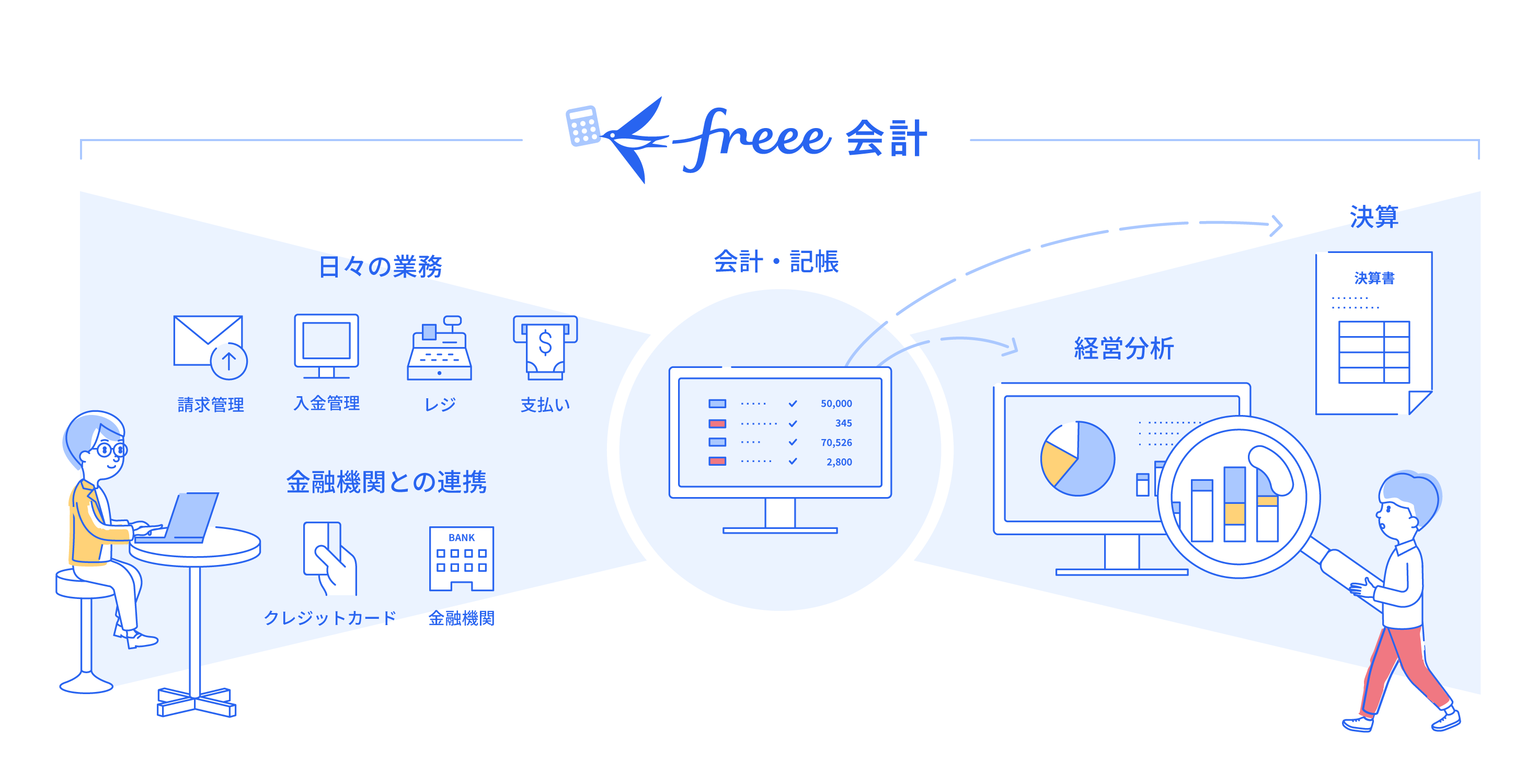

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

よくある質問

期ズレとは?

期ズレとは、会計期間において売上や費用の計上時期がずれることで起こる問題です。なお、法人の場合は設定した決算日までの1年間、個人事業主の場合は1月1日から12月31日までが会計期間です。

詳しくは、記事内の「期ズレ(期ずれ)とは?会計処理のタイミングがずれること」をご覧ください。

期ズレは違法?

期ズレ自体は違法ではありません。ただし、その意図によっては問題となるケースがあります。

どのようなケースで違法になるのかについては、記事内の「期ズレ(期ずれ)とは?会計処理のタイミングがずれること」で解説しています。

期ズレはなぜ起こしてはいけない?

適切な会計期間に売上や費用が計上されないと、企業経営や税務申告に深刻な影響を与える可能性があります。企業の信頼性を失わないためにも、期ズレには注意が必要です。

記事内の「期ズレはなぜ起こる?経理担当者が知るべき4つの原因」で、詳しく解説しています。

期ズレが発生する主な原因は?

期ズレが発生する主な原因としては、以下のようなものが挙げられます。

- 請求や支払いのタイミングがずれた

- 会計処理の基準が統一されていない

- 経理業務が特定の担当者に属人化している

- 経理業務が複雑化している

詳しくは、記事内「期ズレはなぜ起こる?経理担当者が知るべき4つの原因」をご覧ください。

期ズレを見つけた場合の対処法は?

期ズレが発生した場合は、速やかに会計処理を修正し、必要に応じて税務申告書の手続きを行う必要があります。

詳しくは、記事内の「期ズレを見つけたら速やかに修正申告または更正の請求を行う」で解説しています。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。