監修 北田 悠策 公認会計士・税理士

キャッシュ・フロー計算書に記載する営業キャッシュ・フローは、営業活動の現金収支を表します。

営業キャッシュ・フローがプラスだと、営業活動の支出を営業収入でまかなえている状態です。ただし、営業キャッシュ・フローがマイナスでも、一時的に支出が増えているだけで今後回収の見込みがあるならば、大きな問題ではありません。しかし、営業キャッシュ・フローのマイナスが続いているなら、原因を分析したうえで対策が必要です。

本記事では、営業キャッシュ・フローの概要や計算方法のほか、マイナスの原因・対策も解説します。

目次

- 営業キャッシュ・フローとは

- 「財務キャッシュ・フロー」「投資キャッシュ・フロー」との違い

- 営業キャッシュ・フローマージンの求め方

- 営業キャッシュ・フローの計算でプラスの要素・マイナスの要素

- 扱いに注意すべき項目

- 営業キャッシュ・フローの計算方法

- 直接法の計算方法

- 間接法の計算方法

- 営業キャッシュ・フローの見方

- プラスなら利益を出して現金を回収できている

- マイナスだと利益や現金回収に問題が生じている

- 営業キャッシュ・フローが悪化する原因と対処法

- 十分な利益が出ていない

- 利益が出ていても売上を回収できていない

- 現金支出が早く手元に残らない

- まとめ

- 大変な法人決算と税務申告を効率的に行う方法

- よくある質問

営業キャッシュ・フローとは

「キャッシュ・フロー」とは、現金(キャッシュ)の流れ(フロー)を指しており、営業キャッシュ・フローは、キャッシュ・フロー計算書上で記載される、営業活動による現金収支を示します。「営業活動におけるキャッシュ・フロー」や「営業CF」ともいいます。営業キャッシュ・フローは、営業活動で得た収入から必要経費を差し引いて求めます。

キャッシュ・フロー計算書は、企業が決算時に作成する財務諸表の中でも特に重要とされる「財務三表」のひとつです。金融商品取引法が適用される上場企業は、決算時にキャッシュ・フロー計算書を作成しなければなりません。

キャッシュ・フローの把握は、企業を経営するうえで資金不足の回避や資金調達を円滑化する重要な要素です。なかでも営業キャッシュ・フローは、プラスが大きいほど本業の収益性が高く、順調に営業活動できている状態を示します。

【関連記事】

キャッシュ・フロー計算書とは? 見方や作り方のポイントを詳しく解説

「財務キャッシュ・フロー」「投資キャッシュ・フロー」との違い

キャッシュ・フロー計算書には営業キャッシュ・フローのほかに、投資キャッシュ・フローと財務キャッシュ・フローがあり、それぞれ示す現金収支項目が異なります。

| 区分 | 内容 | 含まれる主な項目 |

|---|---|---|

| 営業キャッシュ・フロー (営業活動によるキャッシュ・フロー) | 本業の売上や仕入などで増減したキャッシュを示す | 純利益・減価償却費・売上債権の増減・有価証券の売却損益・棚卸資産の増減・仕入債務の増減など |

| 投資キャッシュ・フロー (投資活動によるキャッシュ・フロー) | 固定資産の取得・売却や有価証券への投資などで増減したキャッシュを示す | 固定資産の増減・有価証券の増減 など |

| 財務キャッシュ・フロー (財務活動によるキャッシュ・フロー) | 外部からの借入や返済・支払などで増減したキャッシュを示す | 借入金や社債の増減・増資・自社株の売買・配当金の支払い など |

営業キャッシュ・フローがプラスであっても、ほかのキャッシュ・フローもプラスとは限りません。経営状況は、キャッシュ・フローの区分ごとにプラスの理由・マイナスの理由を検証し分析します。

営業キャッシュ・フローマージンの求め方

営業キャッシュ・フローマージンとは、売上高に対する現金収入の割合を示す指標です。利益が十分に出ているか、現金回収はできているかなどの判断に使われます。

計算式は次の通りです。

営業キャッシュ・フロー ÷ 売上高 × 100 = 営業キャッシュ・フロー・マージン(%)

営業キャッシュ・フローマージンは事業の収益性を測り、投資家が投資先を判断する際の材料にも使われます。

営業キャッシュ・フローの計算でプラスの要素・マイナスの要素

営業キャッシュ・フローは、営業活動に関わる以下の項目を加減して調整し求めます。

| 加算する項目 | 減算する項目 |

|---|---|

| ・商品販売やサービス提供で得る収入 ・保険金からの収入 ・当期純利益 ・減価償却費 ・売上債権の減少 ・棚卸資産の減少 ・その他資産の増加 ・仕入債務の増加 | ・仕入れにかかる支出 ・人件費の支出 ・その他現金で支払う経費 ・法人税などの支払い ・当期純損失 ・売上債権の増加 ・棚卸資産の増加 ・その他資産の減少 ・仕入債務の減少 |

扱いに注意すべき項目

営業キャッシュ・フローを求めるにあたって、以下の項目の扱いに注意しましょう。

営業キャッシュ・フロー上で注意すべき項目

- 減価償却費

- 売上債権

- 棚卸資産(在庫)

減価償却費は、実際の現金の支出(流れ)がないにもかかわらず、損益計算書の計算では税引前当期純利益から控除する項目です。そのため、キャッシュ・フロー計算書では実態とのズレを直すため、減価償却費をプラスとして扱います。

キャッシュ・フロー計算書と減価償却費の関係について詳しく知りたい方は、別記事「キャッシュ・フローでなぜ減価償却費をプラスする? 直接法と間接法の違いを解説」をご覧ください。

売上債権は、売上のうち代金を受け取っていないものを指します。売上債権の減少は現金回収が進んでいるためプラス、増加は現金回収ができていないためマイナスとして扱います。

棚卸資産(在庫)は、在庫を販売し、資産が減少すると同時に利益が発生するため、減少していればプラスです。一方、在庫が販売できずに増加している場合は、マイナスとして扱います。

営業キャッシュ・フローの計算方法

営業キャッシュ・フローの計算方法は直接法と間接法の2つがあり、どちらで計算しても最終的な金額は変わりません。日本では、営業キャッシュ・フローの計算に間接法を採用するケースが一般的です。

直接法・間接法、それぞれの計算方法を以下で解説します。

直接法の計算方法

直接法では、営業活動に直接関わる営業収入や支出などの取引ごとに金額を計算して営業キャッシュ・フローを求めます。

直接法で算出するときの計算手順

- ①販売代金や回収した売掛金などの現金収入を計算する

- ②支払った仕入れ代金や給与、営業活動のコストなどの現金支出を計算する

- ③現金収入から現金支出を差し引く

直接法では、現金の流れに関する項目ごとに金額を直接記載するため、現金収支のわかりやすさがメリットです。

しかし、貸借対照表や損益計算書には、営業活動の現金収入・支出を示す項目がありません。直接法で計算する際は、取引ごとの現金収入・支出を用いて計算するため、別途算出する手間が生じます。

【関連記事】

キャッシュ・フロー計算書の直接法とは? 作り方や間接法との違いをわかりやすく解説

間接法の計算方法

間接法では、損益計算書上の税引前当期純利益から営業キャッシュ・フローに関係しない項目を加算・減算して営業キャッシュ・フローを求めます。

間接法で算出するときの計算手順

- ①損益計算書の当期純利益を参照する

- ②現金が増減しない項目の金額を加算・減算して調整する

- ③投資キャッシュ・フロー、財務キャッシュ・フローに該当する項目を加算・減算して調整する

- ④売掛金や買掛金、在庫などの変化を加算・減算して調整する

- ⑤①から④の金額を合計する

直接法で計算する場合、営業活動の現金収入・支出を別途求める作業が必要ですが、間接法では計算に必要な項目を損益計算書や貸借対照表から参照できます。そのため、直接法と比較して、容易に計算できる点が間接法のメリットです。

しかし、現金の流れに関する項目ごとの金額を記載しないため、現金収支はわかりにくくなります。

【関連記事】

キャッシュ・フロー計算書の間接法とは?作り方や直接法との違いをわかりやすく解説

営業キャッシュ・フローの見方

営業キャッシュ・フローを分析することで、企業が本業でどれだけの現金を生み出しているかを把握でき、資金繰りの健全性や利益の実態を判断するのに役立ちます。

損益計算書には、収益から費用を差し引いた「利益」が記載されています。しかし、損益計算書では現金の流れを直接示しているわけではなく、減価償却費などの非資金項目も含まれるため、実際の資金繰り状況はわかりません。

営業キャッシュ・フローから、以下のような企業の資金状況を読み取ることができます。

営業キャッシュ・フローから読み取れる資金状況

- 営業キャッシュ・フローがプラス:本業で得た利益が、実際に現金として回収できている状態

- 営業キャッシュ・フローがマイナス:売上は計上されていても、現金回収がうまくいっていない、または営業活動に対する支出が大きくなっている状態

一般的には、営業キャッシュ・フローはプラスであることが望ましいとされますが、マイナスだからといって必ずしも資金状況が悪いとはいえません。

たとえば、新規事業への投資や一時的な仕入れの増加が原因であれば、将来的な成長に向けた前向きな投資と考えることもできます。重要なのは、なぜマイナスなのか、その状態が一時的か恒常的かを見極めることです。

以下で、営業キャッシュ・フローを確認する際のポイントを解説します。

プラスなら利益を出して現金を回収できている

営業キャッシュ・フローがプラスであれば、本業による現金収入が営業活動の支出を上回り、投資または借入返済にまわせる資金が増えている状態です。これは、本業で利益を生み出し、その利益がしっかり現金として回収できている健全な状態であることを示します。

ただし、営業キャッシュ・フローがプラスでも、減価償却費の割合が多い場合は注意が必要です。減価償却費は営業キャッシュ・フロー上ではプラス項目として扱いますが、実際は現金収支を伴わない項目であり、見かけ上プラスが増えているだけの可能性があります。

たとえば、大規模な設備投資を行った場合、その減価償却費が数年間にわたって営業キャッシュ・フローを押し上げます。しかし、減価償却が終わるとこのプラス要因は消え、営業キャッシュ・フローが低下する恐れがあります。

営業キャッシュ・フローを評価する際には、損益計算書の営業利益と比較することも重要です。通常、営業活動が順調な企業は、営業キャッシュ・フローが営業利益よりも大きくなる傾向があります。

しかし、営業利益のほうが大きく、営業キャッシュ・フローと大幅な開きが生じている場合、現金回収に問題があるかもしれません。

営業利益は取引完了時に計上しますが、営業キャッシュ・フローの加算・減算は、実際に入出金されたタイミングで行います。営業利益の増加に対して、営業キャッシュ・フローが少ない状態だと、現金回収できていない状態を示します。

回収不能にならないよう、現金回収を急ぎましょう。現金回収に問題がなく、営業利益と営業キャッシュ・フローが乖離していると、利益操作を疑われる可能性があります。

マイナスだと利益や現金回収に問題が生じている

営業キャッシュ・フローがマイナスの場合、営業活動による支出が収入を上回り現金が減っている状態です。これは、企業の資金繰りになんらかの問題が発生している可能性を示唆します。

しかし、営業キャッシュ・フローがマイナスの状態が必ずしも悪いとは限りません。以下は、営業キャッシュ・フローがマイナスでも問題ないケースです。

営業キャッシュ・フローがマイナスでも問題ないケース

- 成長投資のために一時的な支出の増加

- 急激な売上成長による資金需要の増加

これらは一時的なマイナスであり、今後、収入が支出を上回る見込みが立っている状況だと判断できます。

一方で、継続的なマイナスが続くような問題が生じているならば、早急な対策が求められます。具体的には、以下のようなケースです。

営業キャッシュ・フローのマイナスが問題になるケース

- 業績悪化による収入減

- 売上が増えているのに、現金回収は遅延

売上増の状態でも現金回収ができていないと、支払いに回す現金は不足します。資金繰り悪化から黒字倒産のリスクが生じるため、売掛金などの売上金の回収を急ぐべき状況です。

黒字倒産とは、帳簿のうえでは利益が出ているにもかかわらず、資金不足から倒産してしまうことを指します。詳しく知りたい方は、別記事「黒字倒産とは?起こる理由や回避するためのポイントを解説」をご覧ください。

営業キャッシュ・フローが悪化する原因と対処法

営業キャッシュ・フローのマイナスが続くならば、早急な対応策が必要です。営業キャッシュ・フローの悪化の原因を検証し、以下で解説する対処法を取りましょう。

十分な利益が出ていない

本業で十分な利益がないと、営業活動の支出をまかなえないため、営業キャッシュ・フローはマイナスを示します。収益性の悪い商品・サービスの提供、コスト増で利益が縮小しているなどの問題が考えられます。

このとき、対処法は以下の4点です。

十分な利益が出ていない場合の対処法

- 売上を増やす

- 経費を減らす

- 在庫量を最適化する

- 不要な固定資産を売却する

それぞれの対処法を、以下で詳しく解説します。

【対処法①】売上を増やす

売上不振によって利益が出ていないなら、売上高を増加させて現金収入を増やすことで、営業キャッシュ・フローの改善につながります。

営業活動を見直し、新規顧客の開拓や販売数の増加につなげるなど、売上高を増やす取り組みが必要です。商品・サービスの販売価格を見直し、収益性を高められないかも検討します。

【対処法②】経費を減らす

同じ売上高でも、売上にかかるコストを削減すると利益が増し、収益性は高まります。経費の増加から営業キャッシュ・フローに多くのマイナスが生じているなら、経費削減が有効です。

具体的には、生産方法の効率化や仕入先・仕入価格の見直しなどが考えられます。

【対処法③】在庫量を最適化する

経費の増加だけでなく、過剰な在庫の保持も営業キャッシュ・フローを悪化させます。在庫が必要なときに不足すると機会損失ですが、在庫は販売に至らなければ現金化できません。

必要なタイミングと適切な量を把握して在庫を最適化すると、営業キャッシュ・フローの改善が期待できます。さらに、過剰な在庫保持から発生する、在庫管理のコスト削減にもつながります。

【対処法④】不要な固定資産を売却する

不要な固定資産を売却するとまとまった現金を得られ、一時的に現金収入が増加します。固定資産の売却によるキャッシュ・インを本業の営業活動に回して、収益性を高める場合にも有効です。

ただし、この方法は売却する価値があり、手放して問題のない固定資産を保有する場合しか選択できません。不採算部門の縮小・撤退に伴い、固定資産を売却するなら問題ありませんが、必要な固定資産を売却し、営業活動に支障が出るのであれば違う方法を検討すべきです。

利益が出ていても売上を回収できていない

営業活動で利益を出していても売上金の回収ができていないと、現金は手元に入りません。プラスの要素が増えず、営業キャッシュ・フローの悪化につながります。

この場合、売上債権の回収に時間がかかる・未回収の状態であるなどが考えられます。売上債権の回収を早め、利益の現金化を進める対処法が必要です。

【対処法】売上債権の回収を早める

売上債権の回収を早めて早急に売上金を現金化すれば、営業キャッシュ・フローの改善を見込めます。

現金回収までの期間が長期化すると手持ち資金が少なくなり、支払いに資金を回せない状態に陥ります。その結果、営業活動や設備投資などに資金を使えなくなるほか、黒字倒産のリスクも高まるでしょう。

支払期日が過ぎた売掛金は早急に回収し、現金化を進めましょう。売上発生から取引先の支払日までが長いなら、回収条件の見直しや交渉も必要です。

現金支出が早く手元に残らない

売上の回収ができていても、すぐに支払日が来て現金が残らないと、営業キャッシュ・フローはマイナスを示します。

支払いのタイミングを見直し、現金回収から現金支出までの期間を長く取れば、営業キャッシュ・フローの改善を期待できます。

【対処法】支払いタイミングを見直す

買掛金や手形などの支払期日を長めに設定することで、手元に現金がある期間が長くなり、資金繰りに余裕が生まれます。その結果、営業キャッシュ・フローを改善できます。

また、支払方法に後払いやクレジットカード払いを選択する場合も、現金支出のタイミングを遅らせられるでしょう。

ただし、状況によっては取引相手との関係に影響する可能性があります。また、支払いを遅くする対処法は短期的な改善方法である点には注意が必要です。

来期以降に収入増を見込めるならば構いませんが、問題を先送りしているだけなら根本的な改善にはなりません。ほかにも営業キャッシュ・フローの悪化原因がないかを考え、そのほかの対処法とあわせて取り組みます。

まとめ

営業キャッシュ・フローは、キャッシュ・フロー計算書に記載する項目のひとつであり、営業活動の現金収支を表します。企業の資金繰りを確認でき、利益を生み出せているかの判断に役立つ指標です。

営業キャッシュ・フローは、プラスの状態が望ましく、マイナス続きならばなんらかの課題があると判断できます。利益が出ていない・現金回収ができていないなど、状況に合わせた対策が必要です。

マイナスが続いているなら売上増やコストカット、債権回収を早めるなどの対処法を取り、経営状況の改善を図りましょう。

大変な法人決算と税務申告を効率的に行う方法

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

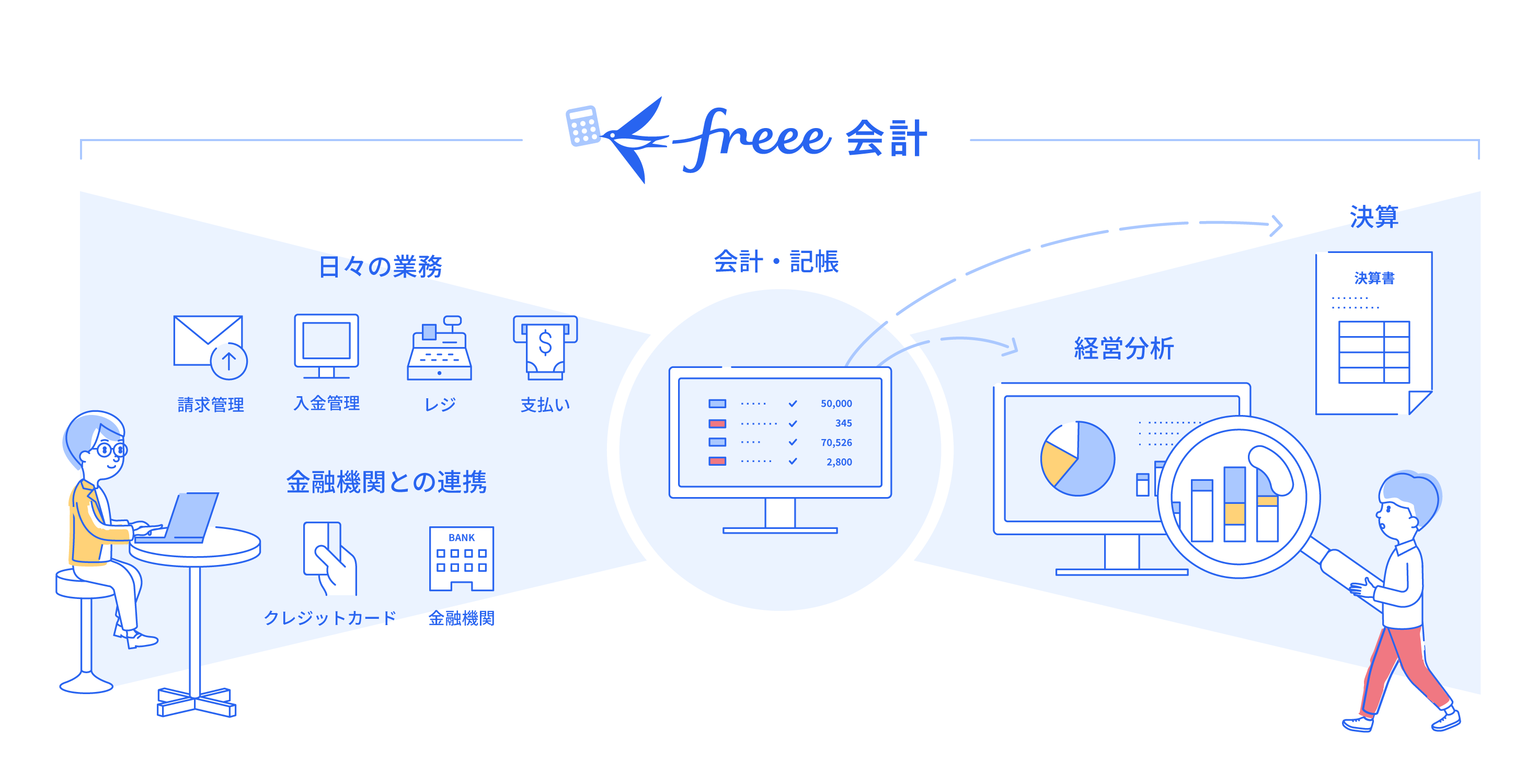

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

よくある質問

営業キャッシュ・フローとは?

営業キャッシュ・フローとは、収入から必要経費を差し引き、営業活動の現金収支を表したものです。

詳しくは記事内「営業キャッシュ・フローとは?」をご覧ください。

営業キャッシュ・フローがマイナスだと問題になる?

営業キャッシュ・フローのマイナスは、営業活動の支出を収入でまかなえていない状態を示します。マイナスが継続しているなら、営業活動に問題が生じている可能性があるため、対策が必要です。

詳しくは記事内「マイナスだと利益や現金回収に問題が生じている」をご覧ください。

監修 北田 悠策(きただ ゆうさく)

神戸大学経営学部卒業。2015年より有限責任監査法人トーマツ大阪事務所にて、製造業を中心に10数社の会社法監査及び金融商品取引法監査に従事する傍ら、スタートアップ向けの財務アドバイザリー業務に従事。その後、上場準備会社にて経理責任者として決算を推進。大企業からスタートアップまで様々なフェーズの企業に携わってきた経験を活かし、株式会社ARDOR/ARDOR税理士事務所を創業。