監修 橋爪 祐典

借方(かりかた)・貸方(かしかた)とは、帳簿上の取引を左右に分けて記録する会計のルールのことです。複式簿記によって取引を記帳する際には、内容に応じて「借方」または「貸方」に振り分ける必要があります。

借方・貸方を理解することは、仕訳や貸借対照表(B/S)や損益計算書(P/L)といった財務諸表の作成・分析を正しく行い、企業の財務状況を判断するのに役立ちます。

本記事では、複式簿記で用いる借方・貸方の意味や違いを整理するとともに、仕訳方法について具体例を挙げながら解説します。

目次

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

借方と貸方とは

借方・貸方とは、複式簿記によって取引を記帳する際に使用される会計用語です。単にお金の出入りを記録するだけでなく、その取引が会社にとって何を意味するのかを明確にするためのルールです。

すべての取引には、「増えるもの」と「減るもの」があり、それらを借方または貸方で記録します。一般に、資産や費用が増えると借方に、負債や資本、収益が増えると貸方に記録されます。取引は必ず「借方」と「貸方」の両方に記録され、金額は常に一致します。

記録方法を左右に分けることで、どのような取引も必ずバランスが取れる仕組みになっているため、正確な帳簿や決算書の作成が可能です。

初心者にとっては難しく感じやすいですが、「取引を増減に分けて整理する仕組み」と捉えると理解しやすくなります。

複式簿記の詳細について知りたい方は、別記事「複式簿記とは?複式簿記の記帳方法や単式簿記との違いをわかりやすく解説」をご覧ください。

借方と貸方の基本的なルール

借方と貸方には、簿記の基本となる以下の重要なルールが3つあります。

借方と貸方の基本的なルール

- 借方は左側・貸方は右側に記載する

- 借方と貸方の金額は必ず一致する

- 取引内容は5つに分類される

借方は左側・貸方は右側に記載する

帳簿を付ける際には、「借方は左・貸方は右」に記載すると決まっています。どのような取引でも、この位置は変わりません。

会計ソフトを導入した際にも、必ず「借方=左」「貸方=右」で表示されるため、位置関係を体で覚えておくと、作業がスムーズになるでしょう。

複式簿記での記帳に慣れないうちはどちらに何を書くのか混乱しやすいため、左右どちらに書くべきか迷ったら、以下の考え方を参照してください。

借方・貸方の文字(ひらがな)に注目し、借方(かりかた)の「り」は左ばらいのため左側に、貸方(かしかた)の「し」は右ばらいのため右側に記帳する、と覚えましょう。

借方と貸方の金額は必ず一致する

複式簿記の大原則は「借方と貸方の金額が必ず一致する」ということです。ひとつの取引を借方・貸方の両面から記録しているだけなので、金額が一致しないことはありません。

たとえば、商品を1万円で売って現金を受け取ったとき、借方に現金1万円、貸方に売上1万円と記録します。

記帳の際に金額が合わなければ、仕訳ミスや入力漏れの可能性が高いと考えられます。

取引内容は5つに分類される

取引は、会計上では「資産」「負債」「純資産」「収益」「費用」の5つに分類されます。

| 概要 | 勘定科目の例 | |

|---|---|---|

| 資産 | 企業が所有する財産やモノ | 現金・商品・前渡金・土地・借地権・創立費 など |

| 負債 | 支払義務や返済義務のあるもの | 支払手形・買掛金・短期借入金・長期借入金・退職給付引当金 など |

| 純資産 | 返済義務のない事業者の資産 | 資本金・資本剰余金・利益剰余金・自己株式・新株予約権 など |

| 収益 | 企業が得た収入 | 売上・受取利息・受取配当金・雑収入・固定資産売却益 など |

| 費用 | 利益を獲得するために要した経費 | 仕入高・給料・地代家賃・支払利息・手形売却損 など |

借方・貸方に記載する取引内容は、以下のとおりです。

| 取引内容 | 借方 | 貸方 |

|---|---|---|

| 資産 | 増加 | 減少 |

| 負債 | 減少 | 増加 |

| 純資産 | 減少 | 増加 |

| 費用 | 増加 | 減少 |

| 収益 | 減少 | 増加 |

たとえば、資産が増加したときは借方に、減少したときは貸方に記入します。一方、負債が増加した際には貸方に、減少した際には借方に記入します。

勘定科目について詳しく知りたい方は、別記事「勘定科目とは?仕訳方法や設定のポイントについてわかりやすく解説」をご覧ください。

借方と貸方の仕訳方法と具体例

借方・貸方の仕訳方法を理解するために、ここでは以下の5パターンの具体例を挙げて解説します。

- 借方と貸方の仕訳方法の具体例

- 現金で商品が売れたとき

- 掛取引で商品を仕入れたとき

- 銀行からお金を借り入れたとき

- 株主から出資を受けたとき

なお、本記事では、支払った代金や売上金などを消費税を含めて経理処理する、税込経理方式を採用しています。

現金で商品が売れたとき

たとえば、税込1,100円の商品を現金で販売した取引が生じたとします。

この取引は「商品が売れた(原因)」と「1,100円の現金が手に入った(結果)」に分けられます。勘定科目に当てはめると、商品が売れたことは「売上高」、1,100円の現金が手に入ったことは「現金」となります。

売上高の増加は「収益の増加」を意味するため貸方(右側)に、現金の増加は「資産の増加」を意味するため借方(左側)に記帳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 1,100円 | 売上高 | 1,100円 |

現金で商品を仕入れたとき

たとえば、税込5,500円の商品を現金で仕入れたとします。

この取引は「商品を仕入れた(原因)」と「現金を支払った(結果)」に分けられます。勘定科目に当てはめると、商品の仕入れは「仕入(費用)」、現金の支払いは「現金」です。

仕入は「費用の増加」のため借方(左側)に、現金は資産の減少のため貸方(右側)に記録します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入 | 5,500円 | 現金 | 5,500円 |

商品を仕入れた際の勘定科目について詳しく知りたい方は、別記事「仕入れとは?商品を仕入れた際の勘定科目や仕訳方法について解説」をご覧ください。

掛取引で商品を仕入れたとき

掛取引とは、商品やサービスが提供されたときに支払いをせず、期日を決めて後日支払いを行う取引のことです。商品やサービスの販売や購入において、後日受け取る代金は「売掛金」、後日支払う代金は「買掛金」といいます。

税込5万5,000円の商品を掛け(後払い)で仕入れた取引を例とします。この取引は「商品を仕入れた(原因)」と「5万5,000円を後日支払う(結果)」に分けられます。勘定科目に当てはめると、商品を仕入れたことは「仕入高」、5万5,000円を後日支払うことは「買掛金」となります。

仕入高の増加は「費用の増加」を意味することから借方(左側)に、買掛金の増加は「負債の増加」を意味するため貸方(右側)に記帳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 仕入高 | 55,000円 | 買掛金 | 55,000円 |

掛取引では、後日入金または支払いがなされた際に、入出金情報と請求情報を照合して売掛金(債権)と買掛金(債務)の残高を消す「消込作業」をしなければなりません。

消込について詳しく知りたい方は、別記事「掛取引における消込とは?消込のやり方と効率化の方法について解説」をご覧ください。

【関連記事】

売掛金とは?買掛金・未収入金との違いや仕訳例を解説

買掛金とは?未払金・売掛金との違いや仕訳の流れについて解説

銀行からお金を借り入れたとき

事業の継続や成長のために、銀行からお金を借り入れるケースも考えられます。

たとえば銀行から150万円を借り入れたとき、この取引は「銀行から150万円借り入れた(原因)」と「借り入れたお金が普通預金口座に入金された(結果)」に分けられます。勘定科目に当てはめると、銀行から150万円借り入れたことは「借入金」、借り入れたお金が普通預金口座に入金されたことは「普通預金」となります。

借入金の増加は「負債の増加」を意味するため貸方(右側)に、普通預金の増加は「資産の増加」を意味するため借方(左側)に記帳します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 1,500,000円 | 借入金 | 1,500,000円 |

また借入金の元本1万円を利息200円とともに返済したときの借方・貸方の動きは、以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 借入金 | 10,000円 | 普通預金 | 10,200円 |

| 支払利息 | 200円 | ||

この取引は「借入金を返済する・利息が発生した(原因)」と「普通預金口座から支払った(結果)」に分けられます。借入金を返済することは「借入金」であり、利息が発生したことは「支払利息」に普通預金口座から支払ったことは「普通預金」の勘定科目に該当します。

借入金の減少は「負債の減少」を、支払利息の増加は「費用の増加」を意味するため、どちらも借方(左側)に、普通預金の減少は「資産の減少」を意味するため貸方(右側)に計上します。

一度の仕訳で借方や貸方に複数の勘定科目が生じる場合も、借方・貸方それぞれの合計額は必ず一致します。

株主から出資を受けたとき

株式会社であれば、創業時や事業拡大時に株主から出資を受けることがあります。

株主から150万円の出資を受けたとき、この取引は「150万円の出資を受けた(原因)」と「提供されたお金が普通預金口座に入金された(結果)」に分けられます。該当する勘定科目は、150万円の出資を受けたことは「資本金」、提供されたお金が普通預金口座に入金されたことは「普通預金」です。

資本金の増加は「純資産の増加」を意味するため貸方(右側)に、普通預金の増加は「資産の増加」を意味するため借方(左側)に記載します。

| 借方 | 貸方 | ||

|---|---|---|---|

| 普通預金 | 1,500,000円 | 資本金 | 1,500,000円 |

出資を受けたときの仕訳は、出資の方法が多様であることや会社設立時の処理と連動することなどから、複雑になる場合があります。仕訳方法に迷ったら、税理士や公認会計士に相談してみてください。

勘定科目には「出資金」もありますが、出資金はお金を出す側になったときに使用するもので、資本金とは意味が異なります。

サブスクリプションサービスを提供したとき

たとえば、月額1,000円のサブスクリプションサービスを12ヶ月プランで提供し、代金を先に一括で受け取ったとします。

その場合は、全額を前受金(売上高として計上するまでの一時的な処理項目)として計上したうえで、月額分を毎月売上に振替していく必要があります。

代金を受け取った時点の仕訳は、以下のとおりです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 現金 | 12,000円 | 前受金 | 12,000円 |

その後、1ヶ月経過するごとに、代金1万2,000円を12ヶ月で割った金額を売上として計上します。1ヶ月ごとに前受金を取り崩すイメージです。

| 借方 | 貸方 | ||

|---|---|---|---|

| 前受金 | 1,000円 | 売上 | 1,000円 |

借方・貸方と財務諸表との関係

借方と貸方による記録は、財務諸表の作成に必要となります。

財務諸表とは、企業の経営状態を投資家や銀行など外部に示すための公式な報告書であり、貸借対照表と損益計算書がその代表です。これらは、仕訳で記録した「資産・負債・純資産・収益・費用」の情報を集計して作成されるため、仕訳の正確さがそのまま財務情報の正確さを左右します。

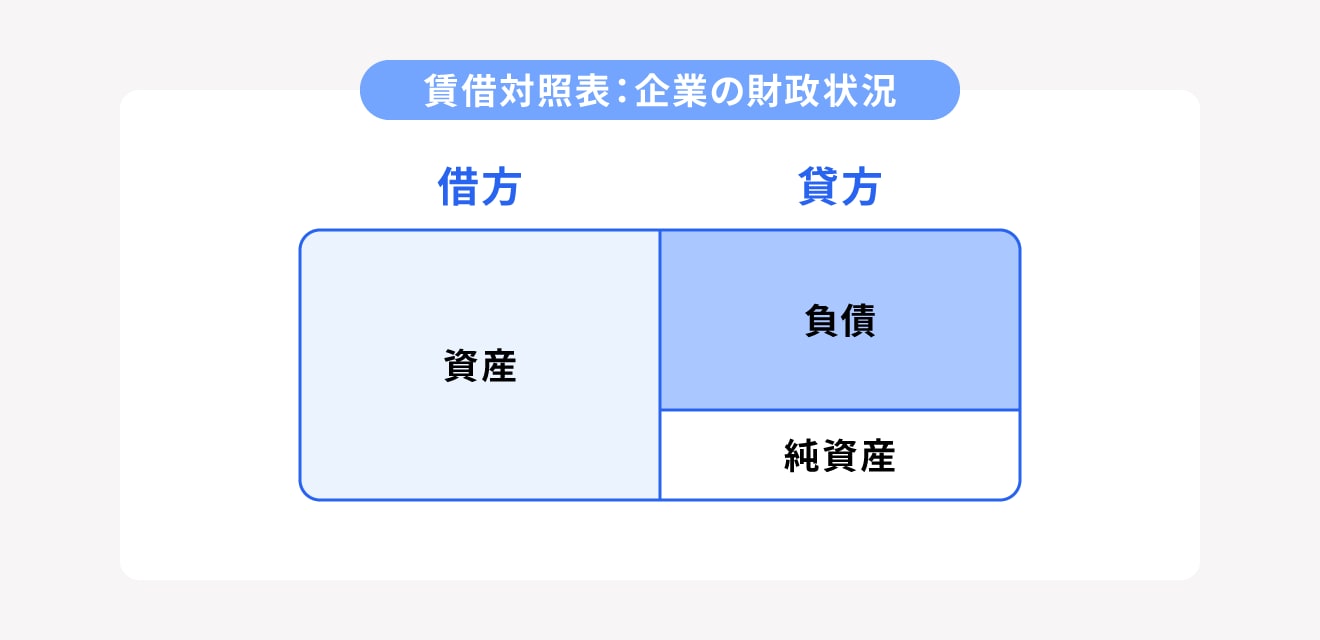

貸借対照表

貸借対照表とは、特定の時点における企業の資産・負債・純資産の状況を一覧できる決算書類です。残高(バランス)を示す書類であるため「バランス・シート(Balance Sheet)」と呼ばれ、B/Sと記載されることもあります。

一般的に、貸借対照表の作成は各決算時期に行われますが、毎月の財務状況を正確に把握するために月次決算を行う企業では、月次で作成する場合もあります。

貸借対照表では、借方(左側)に資産、貸方(右側)に負債と純資産を記入します。ここでも借方と貸方の金額は一致する、つまり資産(借方)=負債+純資産(貸方)となります。

貸借対照表について詳しく知りたい方は、別記事「貸借対照表とは? 財務状況を分析するための見方やポイントを解説」をご覧ください。

損益計算書

損益計算書とは、企業の一定期間における経営成績を示す決算書です。「プロフィット・アンド・ロス・ステイトメント(Profit and Loss statement)」とも呼ばれ、P/Lと記載されることがあります。

貸借対照表が「特定の時点」における企業の資産・負債・純資産の状況を把握するために用いられるのに対し、損益計算書は「一定の期間」における企業の利益の把握に用いられ、収益性を分析する際に役立ちます。

損益計算書は収益・費用・利益の3つで構成され、収益は貸方(右側)に、収益を得るために支払った費用と収益から費用を差し引いた利益は借方(左側)に記帳します。ここでも借方と貸方の金額は一致する、つまり収益の額(貸方)=費用+利益(借方)となります。

損益計算書について詳しく知りたい方は、別記事「損益計算書とは? 項目別の見方やチェックポイント、活用法を解説」をご覧ください。

まとめ

複式簿記では、借方・貸方の2つの側面から取引を記帳することで、お金の動きをより詳細に把握できます。

仕訳の際は、取引内容を「資産」「負債」「純資産」「収益」「費用」の5つに分類し、適切な勘定科目を設定したうえで、各取引内容の増減に応じて借方・貸方に割り振ります。借方には資産・費用の増加または負債・純資産・収益の減少を、貸方には負債・純資産・収益の増加または資産・費用の減少を記入しましょう。

借方・貸方を用いた複式簿記の記帳方法は、決算書である貸借対照表や損益計算書を作成する際にも用います。

借方・貸方の意味や違いを理解し、正しい仕訳や決算書の作成・分析に活用しましょう。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

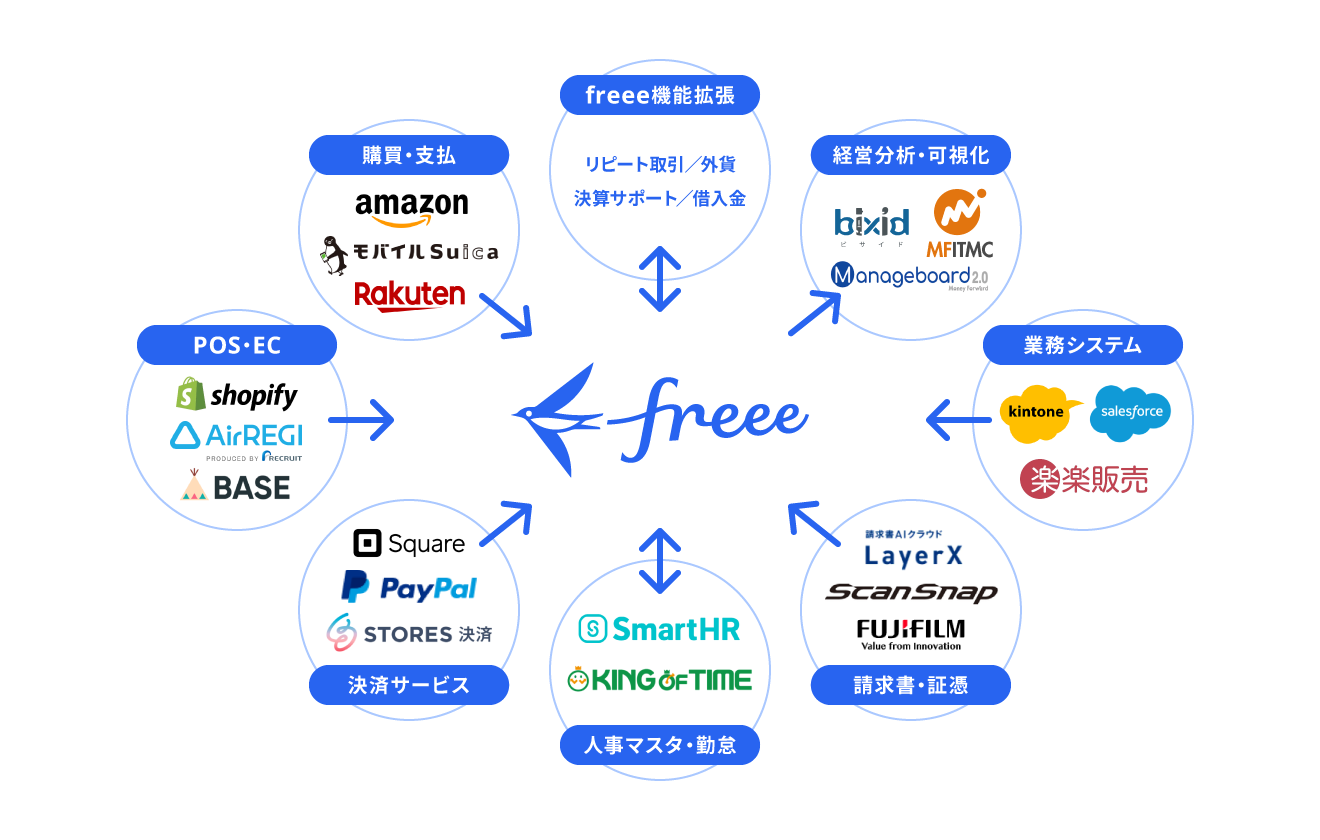

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

よくある質問

借方と貸方の違いは?

借方と貸方の違いは、記録する内容の性質と記載する位置にあります。

詳しくは記事内「借方と貸方とは」をご覧ください。

借方と貸方の記帳場所のわかりやすい覚え方は?

借方(かりかた)と貸方(かしかた)の平仮名に注目し、「り」と「し」の文字がはらわれる方向に記帳する、と覚えましょう。

詳しくは記事内「借方は左側・貸方は右側に記載する」をご覧ください。

借方と貸方ではどっちがプラス?

借方と貸方には「どっちがプラス」という決まりはありません。

勘定科目によって記入する場所が異なるため、「借方がプラス」「貸方がマイナス」と単純に覚えると混乱を招きます。

詳しくは記事内「取引内容は5つに分類される」をご覧ください。

借方と貸方を理解できないときは?

借方と貸方がなかなか理解できないときは、具体例で考えるのが効果的です。

たとえば「商品を現金で販売したときは、借方に現金、貸方に売上高」といったように、日常的な取引をイメージすると理解が深まります。

また、簿記のテキストや会計ソフトの練習機能を活用し、繰り返し仕訳作業を実践することも有効です。

監修 橋爪 祐典(はしづめ ゆうすけ)

2018年から現在まで、税理士として税理士法人で活動。中小企業やフリーランスなどの個人事業主を対象とした所得税、法人税、会計業務を得意とし、相続業務や株価評価、財務デューデリジェンスなども経験している。税務記事の執筆や監修なども多数経験している。