監修 安田亮 安田亮公認会計士・税理士事務所

確定申告の内容を間違えたら申告後でも修正できます。修正方法は訂正申告・更正の請求・修正申告の3つです。修正の時期や内容によって修正のやり方が変わります。

申告内容を修正するときは、書類の作成方法や添付書類を間違えて余計な手間や時間がかからないよう、手続きのやり方をあらかじめ確認しておくことが大切です。

本記事では、訂正申告・更正の請求・修正申告の違いや期限、必要書類を紹介するとともに、正しく確定申告をしなかったときのペナルティについても解説します。

目次

- 確定申告の3つの修正方法

- 訂正申告|確定申告の期限前の修正

- 訂正申告のやり方と必要書類

- 訂正申告の期限

- 訂正申告の注意点

- 1. 提出済みの添付書類の取り扱いを確認する

- 2. 表題の余白に赤字で訂正申告と明記する

- 3. 還付や納税の状況を確認する

- 更正の請求|確定申告の期限後の修正

- 更正の請求のやり方と必要書類

- 更正の請求書の書き方

- 更正の請求の期限

- 更正の請求をすることが多い具体的なケース

- 更正の請求の注意点

- 修正申告|確定申告の期限後の修正

- 修正申告のやり方と必要書類

- 修正申告書の書き方

- 修正申告の期限

- 修正申告のペナルティ

- 確定申告で不正をした場合のペナルティ

- 悪質な場合は刑事罰の対象に

- やむを得ない理由がある場合は期限の延期申請もできる

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

\確定申告は簡単オンライン!/

freee会計は、税務署に行かずにオンラインで簡単に確定申告ができます。

e-taxが初めてという方でも安心です!

確定申告の3つの修正方法

確定申告を修正するための手続きは、修正を行う時期や修正内容によって「訂正申告」「更正の請求」「修正申告」の3つに分けられます。訂正申告は「確定申告の期限までに行う修正」、更正の請求と修正申告は「確定申告の期限を過ぎた後に行う修正」です。

すでに確定申告書を提出しており、内容に誤りがあることに気付き、申告期限までに再度提出して修正する場合は、「訂正申告」の取り扱いになります。

一方で、確定申告期限を過ぎた後に誤りに気付いた場合は、下表の通り、「更正の請求」と「修正申告」のいずれのやり方で対応するかは修正の内容によって変わります。

| 修正を行う時期 | 修正方法 |

|---|---|

| 確定申告の期限前 | ・訂正申告 |

| 確定申告の期限後 | ・更正の請求(納税額を過大または還付金額を過少に申告していた場合) |

| ・修正申告(納税額を過少または還付金額を過大に申告していた場合) |

なお、2024年分の確定申告書の提出期限は、所得税等(贈与税を含む)は2025年3月17日(月)、個人事業主の消費税等は2025年3月31日(月)です。詳しくは国税庁のホームページをご確認ください。

訂正申告|確定申告の期限前の修正

訂正申告は、確定申告の提出期限前に行う修正です。税務署では、申告期間内に2つ以上の確定申告書が同じ人から提出された場合、最後に提出された申告書を正式なものとして扱います。

確定申告書を一度提出した後でも、申告期限までに誤りや不備に気付いたら「訂正申告」によって訂正が可能です。

訂正申告のやり方と必要書類

訂正申告のやり方は通常の確定申告と基本的に同じです。正しい数字で確定申告書を作成し直して提出し、追加で提出が必要な控除証明書などがあれば申告書とともに提出します。最初の確定申告で提出した添付書類の再提出は必要ありません。

訂正申告に必要なもの

- 訂正済の確定申告書

- 本人確認書類(書面提出の場合)

- 新たに必要になった添付書類

申告書の提出方法も一般的な確定申告のやり方と同じなので、税務署への持ち込みや郵送、e-Taxで提出できます。

持ち込みや郵送で申告する場合

訂正申告のために確定申告書を作成し直すときには、訂正が必要な箇所だけでなく、訂正が不要な箇所も含めて記載して再提出します。訂正が必要な部分だけ記載した申告書の提出は認められていません。

表題の余白などに赤字で「訂正申告」と明記し、併せて訂正前の確定申告書の提出年月日も赤字で記載しましょう。

e-Taxで申告する場合

e-Taxで訂正申告するときは以下の手順で行います。

e-Taxで訂正申告する方法

- 「申告・申請等一覧」画面から再送信するデータを選択する

- 訂正する帳票を開き、内容を訂正した後で『作成完了』ボタンをクリックする

- 「別名保存確認」画面が表示されるので、「申告・申請等名」欄に30文字以内で入力し、『別名で保存』ボタンをクリックする

- 「署名可能一覧」画面から再送信するデータを選択し、電子署名を付与する

- 「送信可能一覧」画面から送信する

出典:国税電子申告・納税システム「当初、提出した申告データに誤りがあり、訂正したいのですがどうすればいいですか。」

訂正した部分だけでなく、すべての帳票の送信が必要です。

追加提出する添付書類があれば、申告書等送信票(兼送付書)とともに提出します。添付書類の追加提出分がないときは、添付書類送付書の再度の送付は不要です。

また、訂正したデータを送信した旨を税務署に連絡する必要はありません。

訂正申告の期限

訂正申告の期限は確定申告の期限と同じです。確定申告の期間は原則として2月16日から3月15日までなので、この期間内であれば訂正申告により申告内容を修正できます。

ただし、確定申告期間の初日や最終日が土日にあたる年は、その翌営業日が確定申告期間の初日や最終日になります。2024年分の所得税の確定申告期間は、2025年2月17日(月)から2025年3月17日(月)までです。

期限を過ぎてから修正すると手続き方法が変わり、ペナルティとして追加で課税されることもあるので、間違いに気付いたときは必ず期限までに手続きをするようにしてください。

訂正申告の注意点

訂正申告のやり方は確定申告と基本的に同じですが、通常の確定申告とは異なる点で注意すべき点があります。作業の手間をかけないためにも、以下の3点に注意が必要です。

訂正申告の注意点

- 提出済みの添付書類の取り扱いを確認する

- 表題の余白に赤字で訂正申告と明記する

- 還付や納税の状況を確認する

1. 提出済みの添付書類の取り扱いを確認する

添付書類のうち再提出が必要なものと不要なものが何なのか、勘違いをすると、再提出不要な書類まで準備して余計な手間をかけることになりかねません。

書面で提出する場合は、本人確認書類については再度提示・提出が必要です。また、前述の通り、当初の申告時に提出済の控除証明書などは再提出不要ですが、追加分の添付書類は提出する必要があります。

2. 表題の余白に赤字で訂正申告と明記する

税務署内で手違いが起きないようにするため、訂正申告で提出する確定申告書には、表題の余白などに赤字でわかりやすく「訂正申告」と明記しましょう。また、併せて訂正前の確定申告書の提出年月日を赤字で記載します。

赤字で記載すれば、訂正申告であることが即座に判断でき、税務署職員も対応しやすくなるため、当初の申告で提出済みの添付書類の確認なども含めてスムーズに対応できます。

3. 還付や納税の状況を確認する

提出した確定申告書が還付申告に該当し、すでに税務署側で還付の処理を行っていると、期限内に訂正申告を行っても訂正が間に合いません。

このような場合は「税金の精算手続き」が必要です。気付いた時点で、すぐに税務署に問い合わせましょう。一般的に、還付金の振り込みまでには申告してから1ヶ月~1ヶ月半程度かかり、e-Taxで提出した還付申告では3週間程度かかります。

また、当初の確定申告時にすでに納税を終えていると、税金の精算が必要になる場合があるので、訂正申告をする際は手続き前に税務署に確認が必要です。

更正の請求|確定申告の期限後の修正

更正の請求は、先の申告で税金を多く申告してしまった場合や、還付される税金を少なく申告していた場合に、確定申告の期限を過ぎた後に修正するときの手続きです。

更正の請求を行って税務署に認められれば還付が行われ、正しい納税額や還付金額との差額を受け取れます。

更正の請求のやり方と必要書類

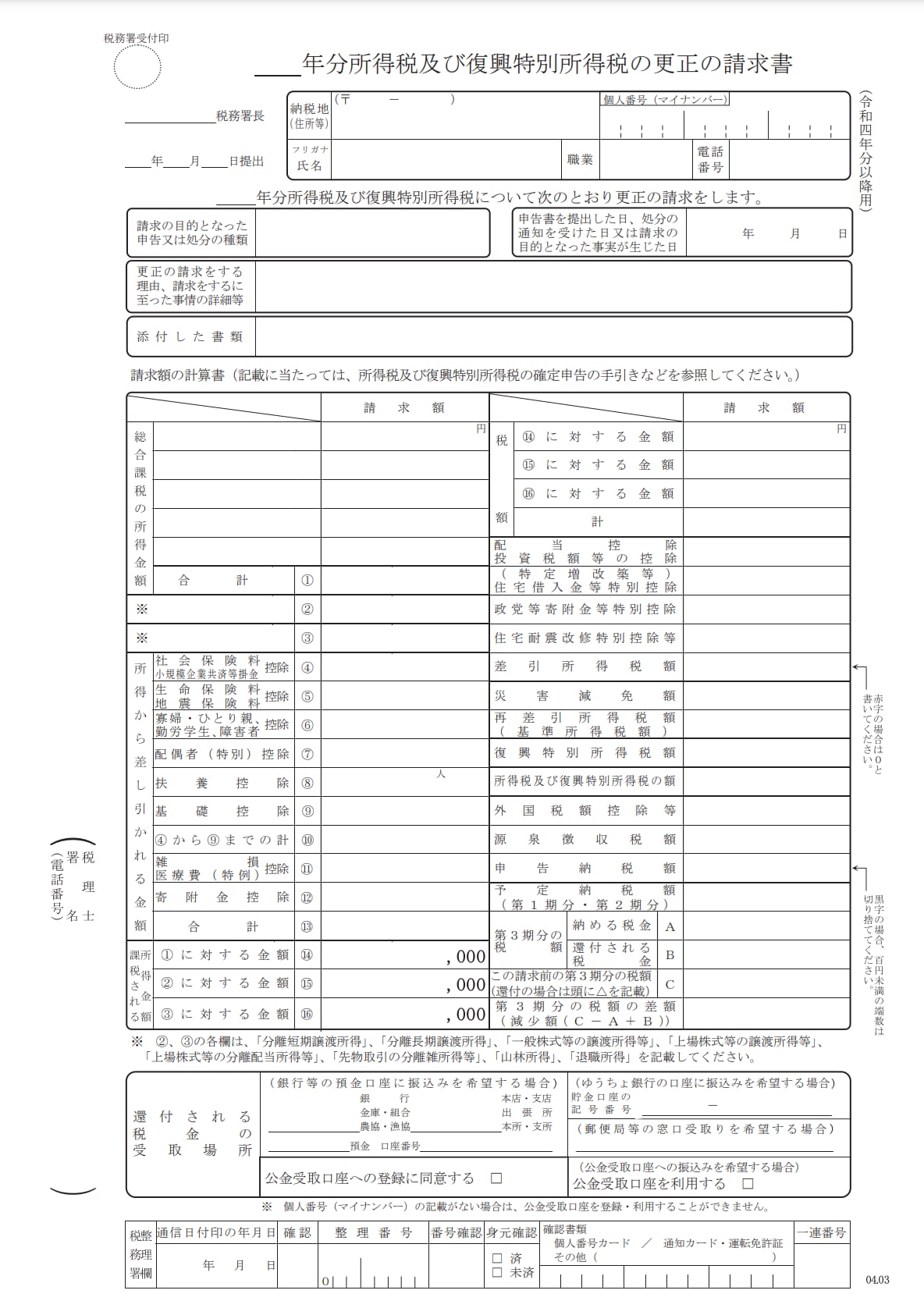

更正の請求を行うためには、「所得税及び復興特別所得税の更正の請求書」を作成して、請求の理由の基礎となる事実を証明する書類を添付して税務署に提出します。

更正の請求に必要なもの

- 所得税及び復興特別所得税の更正の請求書

- 請求の理由の基礎となる事実を証明する書類

- 本人確認書類(書面提出の場合)

「事実を証明する書類」とは、たとえば、国民年金保険料の金額の記載漏れがあって社会保険料控除の金額が過少だったケースであれば、国民年金保険料の控除証明書など保険料の支払金額を証明する書類が該当します。

一般的な確定申告のやり方と同様、更正の請求の手続きは、税務署への持ち込みや郵送、e-Taxで行えます。

持ち込みや郵送で申告する場合

更正の請求書を国税庁サイトからダウンロードして記入して作成するか、「確定申告書等作成コーナー」の「更正の請求書・修正申告書作成コーナー」で入力して作成・印刷して、税務署に提出します。

「確定申告書等作成コーナー」を活用して請求書を作成すれば、画面の案内どおりに金額を入力すると税額などを自動で計算してくれるので便利です。

その請求内容が正当と認められると、税務署から更正通知書が送付されます。

e-Taxで申告する場合

更正の請求書はe-Taxでも提出できます。ただし、スマートフォンでは更正の請求書は作成できません。e-Taxで提出する場合はパソコンを使って提出します。

電子証明書を利用して更正の請求書をe-Taxで提出する人は、税務署から送付される更正通知書をe-Taxで交付を受けられます。

更正の請求書の書き方

更正の請求によって還付を受けるためには、虚偽の申告であると疑われることがないよう、請求をするに至った事情の詳細や請求額などを詳しく適切に請求書に記載する必要があります。

出典:国税庁「A1-2、H1-1 所得税及び復興特別所得税の更正の請求手続」

主な記入欄の書き方は以下の通りです。

| 記入欄 | 書き方 |

|---|---|

| 請求の目的となった申告又は処分の種類 | ・令和○年分確定申告 ・令和○年分確決定通知 など |

| 更正の請求をする理由、請求をするに至った事情の詳細等 | ・令和〇年〇月〇日に診察を受けた際、△△病院に支払った医療費□□円について記載漏れがあり、医療費控除額が過少となっていたため ・特定扶養親族に該当する子〇〇について一般の控除対象扶養親族としており、扶養控除額が過少となっていたため など |

また、「請求額の計算書」の各欄は、請求の対象となった年分の確定申告の手引きなどを参照しながら記入しましょう。所得控除額をはじめとして、所得税の計算方法は法改正によって年ごとに変わることがあるので、請求対象の年の税制に基づいて計算する必要があります。

更正の請求の期限

更正の請求ができるのは、原則として法定申告期限から5年以内です。たとえば、2020年分の所得の確定申告であれば、申告期限である2021年3月15日から5年以内に更正の請求を行えます。

ただし、確定申告の義務のない人が還付を受けるための申告をしていた場合は、提出した日から5年以内です。会社員が医療費控除を受けるために還付申告をするようなケースでは、5年の期限はその提出日を基準に考えます。

更正の請求をすることが多い具体的なケース

更正の請求を行うケースとして、医療費の記入漏れを適用するケースが挙げられます。

医療費の記入漏れ

医療費の記入漏れは、医療費控除を受けられるはずの医療費を計上していなかったために、更正が必要となるケースです。更正理由を証明できる病院の領収書などを添付すれば、基本的に還付を受けられます。

扶養控除の記入の誤り

扶養控除の記入の誤りは、特定扶養控除を受けられる親族について、誤って一般の扶養家族として税務申告してしまったケースです。この場合、一般の扶養家族控除は38万円なので、特定扶養家族の扶養控除63万円との差額25万円の控除分を修正します。

このケースでは、基本的に証明書類は必要ありません。ただし、配偶者控除の場合は「配偶者の所得を証明する書類」が必要です。

更正の請求の注意点

更正の請求をしても、内容が認められず却下されるケースもあります。更正の請求をすれば必ず還付を受けられるわけではありません。

却下された理由は通知されるので、もしも不服があれば、税務署長に対して再調査の請求または国税不服審判所長に対して審査請求をすることができます。不服申立ができるのは、処分の通知を受けた日の翌日から起算して3ヶ月以内です。

虚偽の内容で更正の請求を行った場合は罰則が定められており、1年以下の懲役または50万円以下の罰金が科されます。

また、還付が見込まれるとしても、当初の申告にて確定した税金を納める義務がなくなることはありません。まずは税金を納め、その後に更正の請求により税金が還付されるかどうかの決定を待ちましょう。

修正申告|確定申告の期限後の修正

修正申告は、先の申告で税金を少なく申告してしまった場合や、還付される税金を多く申告していた場合に、確定申告の期限を過ぎた後に修正するときの手続きです。

税金を過少に申告していたケースでは、確定申告の期限までに正しく納税がされていなかったことになるので、不足額だけでなく延滞税なども納付することになります。

修正申告のやり方と必要書類

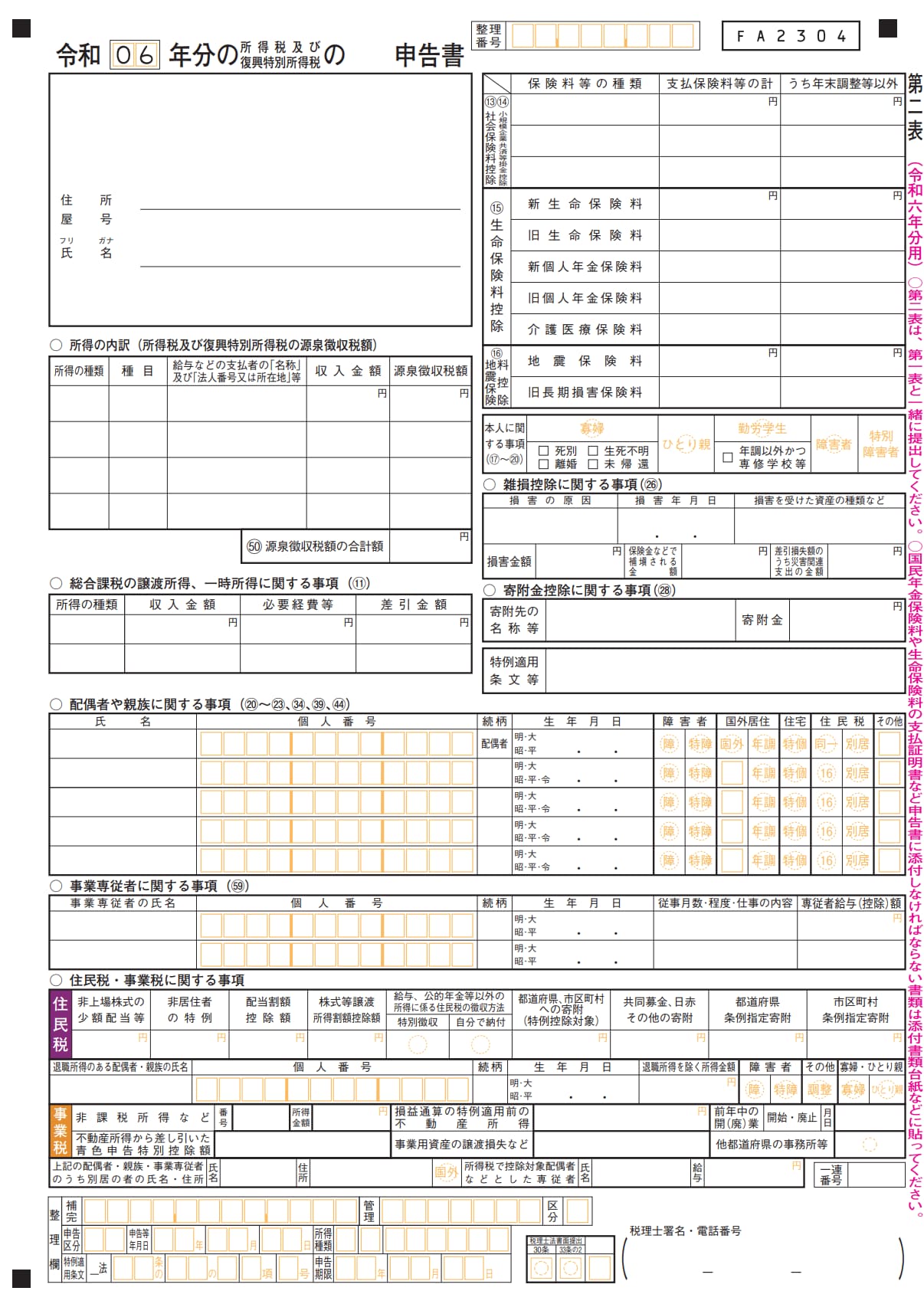

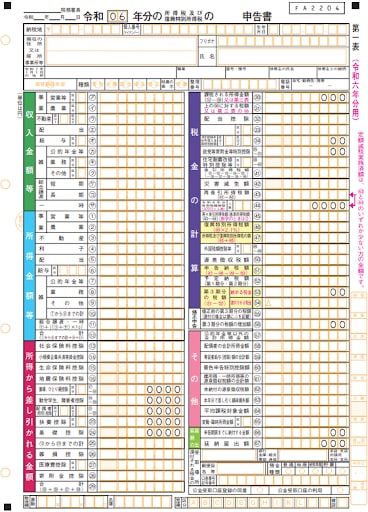

修正申告を行うためには、確定申告書の第一表と第二表を作成して提出します。分離課税の所得があれば第三表の提出も必要です。ただし、2021年分以前の所得税の修正申告をするときは、確定申告書Bの第一表と第五表(修正申告書・別表)を作成して提出します。

修正申告に必要なもの

- 確定申告書 第一表・第二表

- 確定申告書 第三表(分離課税の所得がある場合)

- 本人確認書類(書面提出の場合)

一般的な確定申告のやり方と同様、修正申告の手続きは、税務署への持ち込みや郵送、e-Taxで行えます。

持ち込みや郵送で申告する場合

確定申告書の第一表・第二表を国税庁サイトからダウンロードして記入して作成するか、「確定申告書等作成コーナー」で入力して作成・印刷して、税務署に提出します。

以前の修正申告では第五表を提出していましたが、2022年分の所得税の確定申告から第五表が廃止されました。修正申告で使う用紙を間違えないように注意してください。

e-Taxで申告する場合

申告期限内であれば申告書を訂正し、e-Taxでも提出できます。訂正した旨を税務署に連絡する必要はありません。

追加で資料を送付する場合は、申告書等送信票(兼送付書)を同封し提出しましょう。

修正申告書の書き方

収入金額や所得金額、税額などを記入する点は、通常の確定申告書の作成と同じです。ただし、修正申告では、申告書の記入方法に関して通常の確定申告とは異なる点があるので、書き方のポイントをおさえておく必要があります。

第一表

出典:国税庁「令和6年分の所得税等の確定申告書(案)」

確定申告書の上部の「◯◯申告書」に「修正」と記入し、「種類」の欄の「修正」に◯をつけます。

「税金の計算」欄の下の「修正申告」欄には、修正申告前の税額および税額の増加額を記入します。

第二表

「特例適用条文等」欄の記載例

- 給与所得誤り(株式会社A(〇〇市〇〇区XX-XX、収入1,235,000円、源泉32,500円)に関する給与の計上が漏れていたため)

- 配偶者控除誤り(妻の合計所得金額が1,823,000円であったため、配偶者控除を適用しない)

- 社会保険料控除誤り(妻の源泉徴収票に記載されている社会保険料125,000円を誤って計上していたため)

出典:国税庁「申告に誤りがあった場合など」

修正申告の期限

修正申告の手続きをする時点では、すでに確定申告の法定申告期限を過ぎています。そのため、修正申告に関して期限は特にありません。

しかし、修正申告をする日が遅れるほど、後述する延滞税が多くかかります。確定申告書の誤りに気付いた時点で速やかに修正を行いましょう。また、税務署による更正がなされると修正申告ができなくなり、追加納税額が課されるので注意が必要です。

修正申告のペナルティ

修正申告は、単に修正した確定申告書を提出したり本来の税額との差額を納付したりすれば終わるわけではなく、罰則が科される場合には延滞税などの納付も必要になることがあります。

延滞税などの罰則を含めた納付額がいくらになるのか、納税資金としてどれほどの額のお金を準備しなければいけないのか、確認するには罰則の内容を理解しておく必要があります。

延滞税

法定納期限までに納税が行われなかった場合、納期限の翌日から納付する日までの日数に応じて、利息に相当する延滞税が課されます。

2022年1月1日から2024年12月31日までの延滞税の税率は、納期限までの期間及び納期限の翌日から2ヶ月を経過する日までは年2.4%です。2ヶ月を経過した日以後は、税率が年8.7%に上がります。

過少申告加算税

確定申告で申告・納付した税額が、正しい税額よりも少なかった場合、過少申告加算税が課されます。

過少申告加算税の税率は、修正申告書の提出が税務調査の通知を受ける前と後のどちらで行われたかなどによって変わります。

税務調査の事前通知の後に修正申告をするケースでは、過少申告加算税の税率は5%です。ただし、新たに納める税金が当初の申告納税額と50万円とのいずれか多い金額を超えていると、超える部分は10%の税率が適用されます。

また、税務調査の事前通知の前に自主的に修正申告をすれば、過少申告加算税はかかりません。

無申告加算税

法定納期限までに確定申告をせず、期限を過ぎた後に申告をすると、無申告加算税が課されます。

無申告加算税の税率は、修正申告書の提出が税務調査の通知を受ける前と後のどちらで行われたかなどによって変わります。

税務調査の事前通知の前に自主的に期限後申告をしたケースでは、無申告加算税の税率は5%です。税務調査の事前通知の後に期限後申告をしたり、税務調査を受けた後に期限後申告をしたりすると、より高い税率が適用されます。

なお、確定申告の期限後、1ヶ月以内に自主的に確定申告をしているなど、一定の場合には無申告加算税は課されません。

重加算税

正しく申告せず仮装隠蔽があったと判断されると、過少申告加算税や無申告加算税に代えて重加算税が課されます。

重加算税の税率は、過少申告加算税に代えて課されるケースでは35%、無申告加算税に代えて課されるケースでは40%です。さらに、過去5年内に無申告加算税または重加算税を課されたことがあるときは、税率が10%加算されます。

確定申告で不正をした場合のペナルティ

帳簿の改ざんや虚偽の記載といった「所得の悪質な偽造」は、「ほ脱」という犯罪行為に該当します。もし「ほ脱」と認められたら、無申告加算税と延滞税、さらには重加算税が課されるので注意が必要です。

前述の通り、重加算税の税率は税額の35%~40%と高く、納税者が納税できない場合には住まいなどの資産を差し押さえられます。

一般的に確定申告の不正は、国税庁による税務調査で発覚します。銀行口座の動きや請求書・領収書などの証憑、取引先の会計帳簿などによって国税庁は不正を把握できるので、「不正をしてもばれないだろう」などと考えてはいけません。

悪質な場合は刑事罰の対象に

所得を少なく申告したり、売上げを隠蔽したりするなどの悪質な脱税行為は、上記の罰則に加えて刑事罰が科される可能性があります。

最高刑は10年以下の懲役または1,000万円以下の罰金(または併科)ですので、くれぐれも確定申告書の偽造などに注意が必要です。

やむを得ない理由がある場合は期限の延期申請もできる

災害などのやむを得ない理由があり、期限までに確定申告手続きを終えられない場合は「災害による申告、納付等の期限延長申請書」を提出します。延長申請書には、災害の原因の種類又は名称などを記入します。

審査でその正当性が認められれば、延期申請の理由が解消してから2ヶ月後まで期間の延期が可能です。延長申請書は、原則として災害のやんだ日から1ヶ月以内に提出してください。

【関連記事】

【2024年最新】確定申告書の書き方を記入項目別にわかりやすく解説

インボイス制度の開始で確定申告のやり方は変わる?消費税と所得税の違いについて解説

まとめ

確定申告後に間違いに気付き、訂正申告や更正の請求、修正申告をすると、書類を作成する手間や手続きのための時間がかかります。確定申告する場合は、修正によって余計な手間や時間がかからないよう、余裕をもって準備を進めてミスなく手続きを終えることが大切です。

忙しく事業を運営する個人事業主にとって、帳簿作成の時間はできるだけ短く、また、簡単にできる方法を選ぶことが、間違いを防ぐ第一の対策といえるでしょう。

確定申告ソフトfreeeなら、仕訳に迷うことも少なく、計算もソフトが自動で行うのでミスが発生しづらくなります。正確でスムーズな確定申告のためにおすすめの会計ソフトです。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

確定申告の提出期限内に申告内容を修正したい場合はどうしたらいい?

確定申告の期限前である3月15日以前に、提出した確定申告書の内容に誤りを発見して申告書を再度提出する場合は、「訂正申告」の取り扱いになります。

訂正申告の方法については「訂正申告のやり方と必要書類」をご覧ください。

確定申告の期限を過ぎてから税金を多く納め過ぎていることに気付いたらどうしたらいい?

税金を多く納めすぎたことや還付金額を少なく申告したことに申告期限後に気付いたら「更正の請求」をします。

詳しくは「更正の請求|確定申告の期限後の修正」をご覧ください。

確定申告の期限を過ぎてから税金を少なく納めていたことに気付いたらどうする?

税金を少なく納めていたことや還付金額を多く申告していたことに申告期限後に気付いたら「修正申告」を行います。

詳しくは「修正申告|確定申告の期限後の修正」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。