監修 前田 昂平(まえだ こうへい) 公認会計士・税理士

裏書手形とは、受け取った手形を第三者への支払いに充てる目的で譲渡する方法で、企業の資金繰りを助ける重要な手段のひとつです。経理担当者にとって、裏書手形の仕組みやメリット・デメリット、適切な会計処理を理解することは業務上必須といえます。

本記事では、裏書手形の基本から仕訳方法、注意点までわかりやすく解説します。また、2026年度末に予定されている紙の手形廃止に向けた対応についても触れていますので、参考にしてください。

目次

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

裏書手形とは

裏書手形(うらがきてがた)とは、受け取った約束手形や為替手形に裏書をして、支払期日の前に第三者への支払いに充てる手形です。手形は本来、期日まで待たなければ現金化できませんが、裏書をすればその権利を他者に譲渡することが可能です。

裏書とは手形の裏面に譲渡相手の名称と譲渡する側の署名を記入し、捺印することを指します。裏書した手形を相手に渡すことで、譲渡が完了します。裏書した人(裏書人)は現金を使わずに、手形を受け取った人(被裏書人)に対する買掛金などの支払いができます。

なお、手形を振り出す人を振出人、受け取る人を受取人といいます。裏書を行う場合、受取人が裏書人となり、譲渡される第三者が被裏書人になると覚えておきましょう。

【関連記事】

手形とは? 手形取引の基礎知識と注意点

回し手形との違い

回し手形は裏書手形と同じ意味で使われますが、法律上の正式名称ではありません。手形が裏書によって次々と第三者へ譲渡されて流通していく様子から、ビジネスシーンでは裏書によって譲渡された手形全般を指す言葉として使われています。

「裏書手形」は手形の法的な状態や手続きであるのに対し、「回し手形」はその流通している状況を表す言葉といえます。

裏書手形のメリット

裏書手形には、資金調達や債務返済においてさまざまなメリットがあります。特に、資金繰りが厳しい状況にある企業にとって、裏書手形の活用は大きな助けとなる可能性があります。

キャッシュフローの改善が期待できる

裏書手形の活用には、支払期日を待たずに買掛金などの支払いに充当でき、手元の現金を減らさずに済むメリットがあります。

これにより、資金繰りの負担を軽減することも可能です。特に、短期的な資金ショートを回避する手段として有効です。

すぐに支払いを完了させられる

裏書手形は譲渡することで迅速な決済が可能になります。現金を用意したり、銀行振込の手続きをしたりする手間なく、受け取った手形をそのまま支払いに利用できるためです。

受け取り側がさらに裏書譲渡できる

裏書手形には、受け取った側がさらに別の支払いのために裏書譲渡できる特徴があります。また、万が一、手形の振出人が支払不能(不渡り)の状態となった場合でも、裏書人に対して支払いを請求する権利(遡求権)を持つため、ある程度の安全性も確保されています。

裏書手形のデメリット

裏書手形には、いくつかの重要なリスクや注意点が存在します。裏書手形を活用する際は、適切にリスク管理を行うことが大切です。

遡求義務が発生する

手形を裏書譲渡した裏書人には「遡求義務(そきゅうぎむ)」が生じます。遡求義務とは、手形の振出人が期日に支払いをできなかった場合、裏書人が代わりに手形代金の支払義務を負うものです。

この義務は手形が決済されるまで残るため、万が一のときには支払い義務が課せられるリスクがあります。

不渡りなどのリスクがある

不渡りとは、振出人が期日までに手形の代金の支払いを行わないことを指します。裏書手形の受取人にとっては、振出人やそれまでの裏書人の信用力が低い場合、不渡りになるリスクがあります。

たとえ遡求権があるとはいえ、裏書人も含めて支払い能力がない場合は、回収が困難になる可能性が否定できません。

管理が複雑になりやすい

複数の裏書人が関わる場合、権利関係が複雑になることがあります。また、手形そのものを紛失・盗難しないよう、厳重に管理しておくことも大切です。紙の手形は管理が複雑になりやすい点がデメリットだといえます。

裏書手形の仕訳

実際に裏書手形を使用する場合の、会計上の仕訳方法について解説します。

たとえば、A社に対する買掛金30万円を、B社から受け取った額面30万円の約束手形を裏書譲渡して支払った場合、仕訳は以下のとおりです。

<直接減額法による仕訳>

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 300,000円 | 受取手形 | 300,000円 |

この仕訳では、負債である「買掛金」と資産である「受取手形」が同時に減少します。ただし、裏書譲渡した手形には遡求義務が残るため、将来的に発生する可能性のある「偶発債務」として扱われます。そのため、貸借対照表には裏書譲渡した手形の金額を注記しておくことが重要です。

なお、この直接減額法のほかにも「評価勘定法」「対照勘定法」という方法があります。それぞれの仕訳は以下のとおりです。

<評価勘定法による仕訳>

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 300,000円 | 裏書手形 | 300,000円 |

<対照勘定法による仕訳>

| 借方 | 貸方 | ||

|---|---|---|---|

| 買掛金 | 300,000円 | 受取手形 | 300,000円 |

| 手形裏書義務見返 | 300,000円 | 手形裏書義務 | 300,000円 |

どの仕訳方法を採用するかは、会社の会計方針によって異なります。重要なのは、選択した方法を一貫して適用すること、また期末時点で裏書譲渡した手形が残っている場合には、貸借対照表に適切に注記することです。

裏書手形の注意点

裏書手形を利用する際には、いくつかの重要な注意点があります。これらを押さえて、裏書手形に関連するリスクを最小限に抑えましょう。

振出人の信用を確認する

手形には不渡りのリスクがあります。裏書手形を受け取る場合はもちろん、受け取った手形を裏書譲渡する場合でも、振出人の信用状態を確認することが重要です。

裏書の連続を確認する

手形の裏書は、最初の受取人から最終的な被裏書人まで連続している必要があります。裏書の連続が途切れていると手形の権利を主張できなくなる可能性があるため、受け取る際には裏書が正しく連続しているかを確認しましょう。

遡求義務について理解する

手形の裏書譲渡は、不渡り時に自社が支払義務を負うことになる「遡求義務」を念頭に置いておく必要があります。安易な裏書譲渡は将来的なリスクにつながる可能性があるため、裏書譲渡を行う際は、財務状況を考慮して慎重に判断しましょう。

不渡り時の手続きを理解する

万が一、手形が不渡りとなった場合には、遡求権を行使できます。ただし、権利行使には支払拒絶証書の作成など法的な手続きが必要になるケースがあると理解しておきましょう。迅速に対応するためには、弁護士などに相談することが大切です。

厳重な現物管理を行う

手形は有価証券であり現物そのものが重要です。紛失や盗難、汚損などがないように、厳重に保管・管理する必要があります。特に、金庫での保管や、取扱責任者の明確化など、社内での適切な管理体制を整えておくことが大切です。

紙の手形・小切手は2026年度末までに廃止

紙の手形や小切手は、2026年度末までの廃止が予定されています。理由としては、以下のようなデメリットが懸念されているためです。

- 現金化できるまでの期間が長い

- 手形割引の割引料が高い

- 事務手続きが煩雑

- 郵送料や印紙税がかかる

- 紛失や盗難のリスクがある

約束手形は受け取り側にとって、資金繰り上の負担が大きいという問題があります。手形の振り出しから支払いまで、一般的には3~4ヶ月かかるとされており、受け取り側が現金を手にするまでに時間がかかってしまうのです。

とはいえ、事務手続きや郵送料、紛失や盗難リスクについては、電子化を進めることで改善できると見込まれています。紙の手形や小切手は2026年度末に廃止予定となるものの、電子記録債権(でんさい)など電子化されているものは引き続き利用できます。

また、でんさいにおいても裏書は可能です。仕訳方法も紙の場合と変わりません。

【関連記事】

2026年度末までに手形・小切手の利用が廃止に!手形の代わりとなる「でんさい」についても解説

電子記録債権(でんさい)を用いるメリットとは?手形との違いや利用の流れなどわかりやすく解説

まとめ

裏書手形は企業間の支払いにおいて有用な手段ですが、活用するには正しい知識が必要です。メリットにはキャッシュフローの改善や迅速な決済がある一方、遡求義務や不渡りリスクにも注意が必要です。会計処理では選択した仕訳方法を一貫して適用し、貸借対照表への適切な注記も重要となります。

なお、紙の手形や小切手は2026年度末で廃止予定ですが、でんさいを利用することで、従来の機能を維持しながら紙媒体特有のデメリットを解消できる見込みです。この機会にでんさいの利用を考えている場合は、導入の準備を進めていきましょう。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

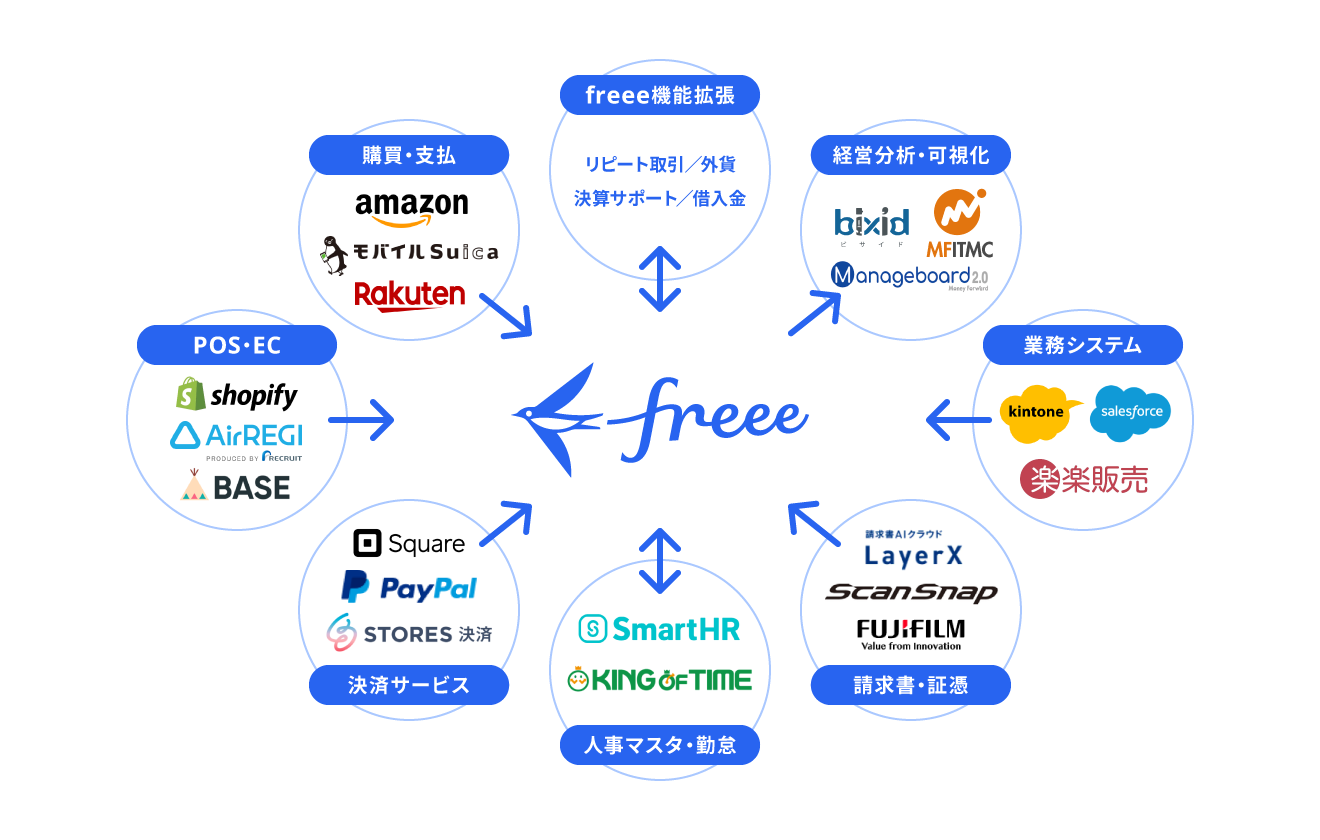

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

よくある質問

裏書手形とは?

裏書手形とは、振出人から受け取った約束手形や為替手形に裏書をして、支払期日の前に第三者への支払いに充てる手形です。

詳しくは記事内「裏書手形とは」をご覧ください。

裏書手形を仕訳する際の勘定科目は?

仕訳方法により異なります。直接減額法の場合は、借方「買掛金」貸方「受取手形」となります。

そのほか仕訳方法については、記事内「裏書手形の仕訳」で解説しています。

監修 前田 昂平(まえだ こうへい)

2013年公認会計士試験合格後、新日本有限責任監査法人に入所し、法定監査やIPO支援業務に従事。2018年より会計事務所で法人・個人への税務顧問業務に従事。2020年9月より非営利法人専門の監査法人で公益法人・一般法人の会計監査、コンサルティング業務に従事。2022年9月に独立開業し現在に至る。