監修 橋爪 祐典

一括償却資産とは、取得価額10万円以上20万円未満の資産を、3年間で均等償却できる制度です。条件に該当する資産なら、月割り計算なしで償却できるため、節税に利用できます。

本記事では、一括償却資産の基本的なルールや仕訳方法、一括償却資産を利用するメリット・デメリットについて解説します。

目次

- 一括償却資産とは

- 少額減価償却資産とは

- 固定資産とは

- 一括償却資産のルール

- 対象は条件を満たす固定資産

- 3年均等償却が必要

- 一括償却資産の仕訳方法

- 決算調整方式

- 申告調整方式

- 一括償却資産を選ぶ3つのメリット

- 償却資産税の申告対象資産にならない

- 会計処理が簡単

- 青色申告の要件がない

- 一括償却資産のデメリット

- 少額減価償却資産に比べて節税効果が減少する

- 残存簿価の処理ができなくなる

- ほかの減価償却方法へ変更できない

- 減価償却を行う際の3つの注意点

- 取得価額10万円以上20万円未満か確認する

- 除却時は残存簿価を除去損に計上できない

- 税抜経理と税込経理では取得価額が異なる

- まとめ

- よくある質問

- はじめての経理でも、自動化で業務時間を1/2以下にする方法

はじめての経理はfreee会計で簡単・安心・確実に

経理未経験でも、freee会計で帳簿や決算書を作成できます。銀行口座と同期すると、複雑な仕訳を自動化したり、日々の記帳を行うと、1クリックで決算書を作成できたり、初心者の方でも安心して進められます。

一括償却資産とは

一括償却資産とは、取得価額が10万円以上20万円未満の減価償却資産を、3年間で均等に費用化できる制度です。資産の価値の減少分を、法定耐用年数にわたり少しずつ費用化する手続きを「減価償却」と呼びます。

少額減価償却資産・固定資産との違いは、下表の通りです。

| 項目 | 一括償却資産 | 少額減価償却資産 | 固定資産 |

|---|---|---|---|

| 対象金額 | 10万円以上20万円未満 | 10万円以上30万円未満(青色申告限定) | 10万円以上 |

| 償却方法 | 3年間で均等償却 | 購入年度に全額を損金算入 | 法定耐用年数に従って減価償却 |

| 償却資産税の有無 | 課税対象外 | 課税対象 | 課税対象 ※一部例外あり |

通常、減価償却資産は法定耐用年数に従って、毎期一定の割合で償却します。しかし、一括償却資産については例外が認められており、少額(取得価額が10万円以上20万円未満)の資産を対象として、事務負担を軽減するために3年間均等で償却できる処理が適用可能です。

たとえば、取得価額15万円のパソコンを購入した場合、通常であれば「器具及び備品(パソコン等)」の法定耐用年数4年に基づき計上します。しかし、一括償却資産として処理すれば、毎期5万円ずつ3年間で経費計上が可能です。

出典:国税庁 「タックスアンサー No.2100『減価償却のあらまし』内 主な減価償却資産の耐用年数表」

出典:e-GOV法令検索「法人税法施行令第49条」

出典:e-GOV法令検索「法人税法施行令第133条」

少額減価償却資産とは

少額減価償却資産の特例とは、青色申告を行っている中小企業者や個人事業主が、取得価額10万円以上30万円未満の減価償却資産について、購入・使用開始した事業年度に全額を損金算入できる制度です。

たとえば、25万円のパソコンを購入した場合、本来であれば法定耐用年数に基づき数年にわたって費用化します。しかし、特例を適用すれば25万円の全額を購入年に経費計上することが可能です。

ただし、少額減価償却資産特例で損金算入できる年間の合計限度額は、300万円までとされています。また、少額減価償却資産は「償却資産税」の課税対象に含まれるため、固定資産税の一部として毎年申告・納付が必要です。

出典:国税庁 「タックスアンサー No.5408『中小企業者等の少額減価償却資産の取得価額の特例』」

出典:e-Gov法令検索「租税特別措置法 第28条の2」

出典:e-Gov法令検索「租税特別措置法 第67条の5」

出典:e-Gov法令検索「地方税法 第341条」

出典:e-Gov法令検索「地方税法 第383条」

固定資産とは

固定資産とは、会社や事業で1年以上にわたって使用する資産です。会計上、時間の経過とともに、価値が減少していくと考えられ、パソコンやエアコンなど、10万円以上の備品が該当します。

会計には「費用収益対応の原則」があり、資産が将来にわたり生み出す収益と対応させて、費用も各年度に分割して計上するルールがあります。本原則は、企業会計原則の基本的考え方であり、減価償却の理論的な根拠です。

仮に、固定資産の取得価額を購入年度に全額計上した場合、年度の利益が不当に低く表示され、期間損益計算の正確性が損なわれます。

そこで導入されているのが「減価償却」です。さらに、金額の小さい資産については、「一括償却資産」と「少額減価償却資産」の対象となるため、短期間での経費化が可能です。

出典:財務会計基準機構(ASBJ)「 企業会計審議会 企業会計原則・同注解」

一括償却資産のルール

一括償却資産は、「取得価額が10万円以上20万円未満の減価償却資産」を対象とし、3年間で均等に費用化するという特例が設けられています。

対象は条件を満たす固定資産

一括償却資産として処理できるのは、取得価額が10万円以上20万円未満の事業用資産です。業務で使うパソコンやプリンター、店舗のエアコンなどが対象となります。新品だけでなく、中古資産の購入にも適用可能です。

ただし、資産本体の価格だけでなく、購入にかかった送料や運送費・設置費用などの付随費用も、すべて含めた額が10万円以上20万円未満でなければなりません。たとえば、19万円のパソコンを購入した場合、送料や手数料で合計が20万円以上になってしまうと、特例の対象外です。

3年均等償却が必要

一括償却資産として計上する資産は、法定耐用年数に関係なく、取得価額を3年間で均等に分割計上します。計算式は以下の通りです。

取得価額 ÷ 3

この金額を3年間、減価償却費として計上します。3年均等償却を行うと、年度の途中に取得した場合でも、月割計算が不要になります。

たとえば、18万円のパソコンを決算日である3月31日に購入し、使い始めた場合を考えましょう。購入初年度から「18万円 ÷ 3 = 6万円」の全額が経費になるため、決算間際に投資しても、同年度の資産として計上可能です。

出典:国税庁 「No.2100 減価償却のあらまし」

出典:国税庁 「第1款 減価償却資産(基本通達)」

一括償却資産の仕訳方法

一括償却資産の仕訳方法は、事業規模にあわせて以下の2つのどちらかを選びます。

一括償却資産の仕訳方法

- 決算調整方式

- 申告調整方式

決算調整方式

決算調整方式は、決算時の仕訳を3年間繰り返す方法です。明解で分かりやすいため、経理初心者や個人事業主に向いています。たとえば、18万円のパソコンを現金で購入した場合、仕訳は次のとおりです。

<購入時>

| 借方 | 貸方 | ||

|---|---|---|---|

| 一括償却資産 | 180,000円 | 現金 | 180,000円 |

<決算時(毎期末)>

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 60,000円 | 一括償却資産 | 60,000円 |

計上のタイミングは、購入時と、毎期末(3年間)です。会計帳簿の資産残高と、実際の損金算入額が一致するため、直感的な管理ができます。

申告調整方式

申告調整方式は、主に法人が利用する仕訳方法です。購入時に全額を費用として処理し、2年目以降は法人税の申告書(別表四や別表五(一))で税務調整を行います。18万円のパソコンを購入した場合の仕訳は、次のとおりです。

| 年度 | 借方 | 貸方 | ||

|---|---|---|---|---|

| 1年目(購入時) | 消耗品費 | 180,000円 | 現金 | 180,000円 |

| 1年目(償却時) | 損金算入限度 (税務調整) | 120,000円 | 消耗品費(加算戻入) | 120,000円 |

| 2年目※ | 繰延費用償却 (減算調整) | 60,000円 | 損金算入(税務調整) | 60,000円 |

| 3年目※ | 繰延費用償却 (減算調整) | 60,000円 | 損金算入(税務調整) | 60,000円 |

※2年目・3年目は「帳簿の仕訳」ではなく「法人税申告書の調整欄」で処理

初年度は、18万円から損金分の6万円を差し引いて、12万円分を利益に加算します。2年目、3年目は、6万円ずつ利益から減算しましょう。結果的に、3年で均等償却と同じ効果になります。

出典:国税庁 「第2款 少額の減価償却資産等(法人税基本通達 通達文書)」

一括償却資産を選ぶ3つのメリット

一括償却資産を利用すると、以下のようなメリットがあります。

一括償却資産のメリット

- 償却資産税の申告対象資産にならない

- 会計処理が簡単

- 青色申告の要件がない

償却資産税の申告対象資産にならない

一括償却資産を選択すると、対象資産が「償却資産税」の課税対象になりません。償却資産税とは、事業で使用するパソコンや備品・機械装置などの固定資産に対して、市区町村が課す地方税です。

通常、事業用の資産を保有していると、毎年1月末までにその明細を申告する必要があります。また、資産の合計額(課税標準額)が150万円以上になると、税金(標準税率1.4%)の納付が必要です。

しかし、一括償却資産の対象資産は、地方税法の規定により申告対象から除外されます。

会計処理が簡単

一括償却資産は、会計処理がシンプルです。資産ごとの複雑な法定耐用年数を調べる必要がなく、単純な計算だけで、毎年の減価償却費を決められます。また、年度の途中で資産を購入した場合でも、面倒な月割計算が不要です。

たとえば、3月決算の会社が、決算間際の3月20日に18万円のパソコンを購入した場合を考えましょう。通常の減価償却であれば、使用した期間が短いため、わずかな金額しか経費にできません。しかし、一括償却資産であれば、年度に「18万円÷3=6万円」を経費として計上できます。

青色申告の要件がない

一括償却資産制度は、青色申告をしていない事業者でも活用できます。税務申告の種類を問わず、すべての法人および個人事業主が利用可能です。青色申告を行っている事業者のみが利用できる「少額減価償却資産の特例」に対し、一括償却資産は利用のハードルが低いといえます。

たとえば、青色申告の承認申請が間に合わなかった個人事業主や、何らかの理由で白色申告を選択した事業者も、利用可能です。事業者の状況を選ばないため、誰でも安心して活用できるでしょう。

一括償却資産のデメリット

一括償却資産は利便性が高いものの、以下のようなデメリットもあります。

一括償却資産のデメリット

- 少額減価償却資産に比べて節税効果が減少する

- 残存価値の処理ができなくなる

- 他の減価償却方法へ変更できない

少額減価償却資産に比べて節税効果が減少する

一括償却資産で購入した初年度の節税効果は、「少額減価償却資産の特例」よりも小さくなります。

たとえば、18万円のパソコンを購入したとします。少額減価償却資産の特例を使えば、18万円全額を同年度の経費として計上できます。しかし、一括償却資産では、同年度の経費計上額は取得価額の3分の1に相当する6万円のみです。残りの12万円は翌年度以降に分割して費用化されるため、節税効果が複数年度に分散します。

出典:中小企業庁 「少額減価償却資産の特例」

残存簿価の処理ができなくなる

一括償却資産の制度には、償却期間中の資産の処分に関して制限が設けられます。3年の償却が終わる前に対象資産を売却したり、故障して廃棄(除却)したりしても、資産価値(未償却残高)を一度に経費として計上できません。

ほかの減価償却方法へ変更できない

一括償却資産として処理を始めた資産は、定額法や定率法など、ほかの減価償却方法へ途中で変更することは認められていません。一括償却資産は「取得価額を3年間で均等に費用化する」特例であり、一度選択したら、最後までルールに従う必要があります。

変更ができない理由は、会計や税務の一貫性を保ち、恣意的な方法変更によって利益操作を防ぐためです。仮に、任意に減価償却方法を切り替えることが可能であれば、利益が出ている年度は費用を多く計上し、赤字の年度には償却を控えるといった操作もできます。

恣意的な会計処理を避けるために、「一括償却資産」として処理を始めた資産は、必ず3年間の均等償却を継続しましょう。

減価償却を行う際の3つの注意点

一括償却資産は、金額や償却方法に条件があります。

一括償却資産の注意点

- 取得価額10万円以上か確認する

- 除却時は残存簿価を除去損に計上できない

- 税抜経理と税込経理では取得価額が異なる

取得価額10万円以上20万円未満か確認する

一括償却資産の対象となる資産は、取得価額10万円以上20万円未満の物品のみです。

取得価額には、資産本体の購入代金に加えて、資産を事業で使える状態にするためにかかった付随費用も含まれます。設置にかかった費用や送料、購入手数料なども対象です。

除却時は残存簿価を除去損に計上できない

一括償却資産の会計処理では、資産を処分(除却)しても、3年均等償却を続ける必要があります。

通常の固定資産は、耐用年数の途中で故障して廃棄した場合、帳簿に残っている価値(残存簿価)を費用として計上可能です。しかし、一括償却資産の場合、一括での廃棄処理ができません。

一括償却資産を適用する資産は、少なくとも3年間は使えるものに限定しましょう。

税抜経理と税込経理では取得価額が異なる

採用する消費税の経理方式によって、資産の取得価額は変わります。一括償却資産の対象となる「10万円以上20万円未満」の基準も変化するため、金額計算は正確に行いましょう。

「税抜経理」方式を採用しているなら、取得価額は税抜きの金額で判定します。「税込経理」方式を採用している事業者や、免税事業者は、取得価額は税込の合計金額です。

まとめ

一括償却資産は、10〜20万円の資産を3年均等で処理する特例です。仕訳は、「購入時の計上」+「期末の均等償却(または申告で按分調整)」で行われます。少額減価償却資産の特例と比較して、適用する制度を選ぶのが重要です。

全額を即時償却できる少額減価償却資産の特例に比べると、初年度の節税インパクトは小さくなります。節税と業務効率のどちらを重視するか、自社の状況にあわせて選択し、正確な会計処理を実現しましょう。

よくある質問

一括償却資産は売却できる?

3年の償却期間が終わる前でも、資産を売却することは可能です。しかし、売却した時点で、購入額と売却額の差額を、「固定資産売却損」として費用計上できません。一括償却資産は、原則3年間は使用する物品に限って適用するのが賢明です。

詳しくは、記事内「残存簿価の処理ができなくなる」をご覧ください。

一括償却資産の月割計算はできる?

一括償却資産の減価償却費を計算する際に、月割計算は不要です。経理処理の簡素化を目的としているため、資産を使い始めた月(事業供用月)から決算月までの月数に応じた按分計算の必要はありません。

詳しくは、記事内「一括償却資産の仕訳方法」をご覧ください。

一括償却資産を1円残す必要はある?

一括償却資産では、通常の固定資産の減価償却で行われる「備忘価額として1円を残す」処理は必要ありません。3年間の償却期間が終了すると、帳簿上の資産価値はちょうど0円になります。

一括償却資産制度は、税法上3年間で、取得価額の全額を損金(経費)に算入する制度です。したがって、備忘価額を残すという概念自体がありません。

はじめての経理でも、自動化で業務時間を1/2以下にする方法

経理業務は日々の入出金管理のほか、請求書や領収書の作成・保存、仕訳作成まで多岐にわたります。

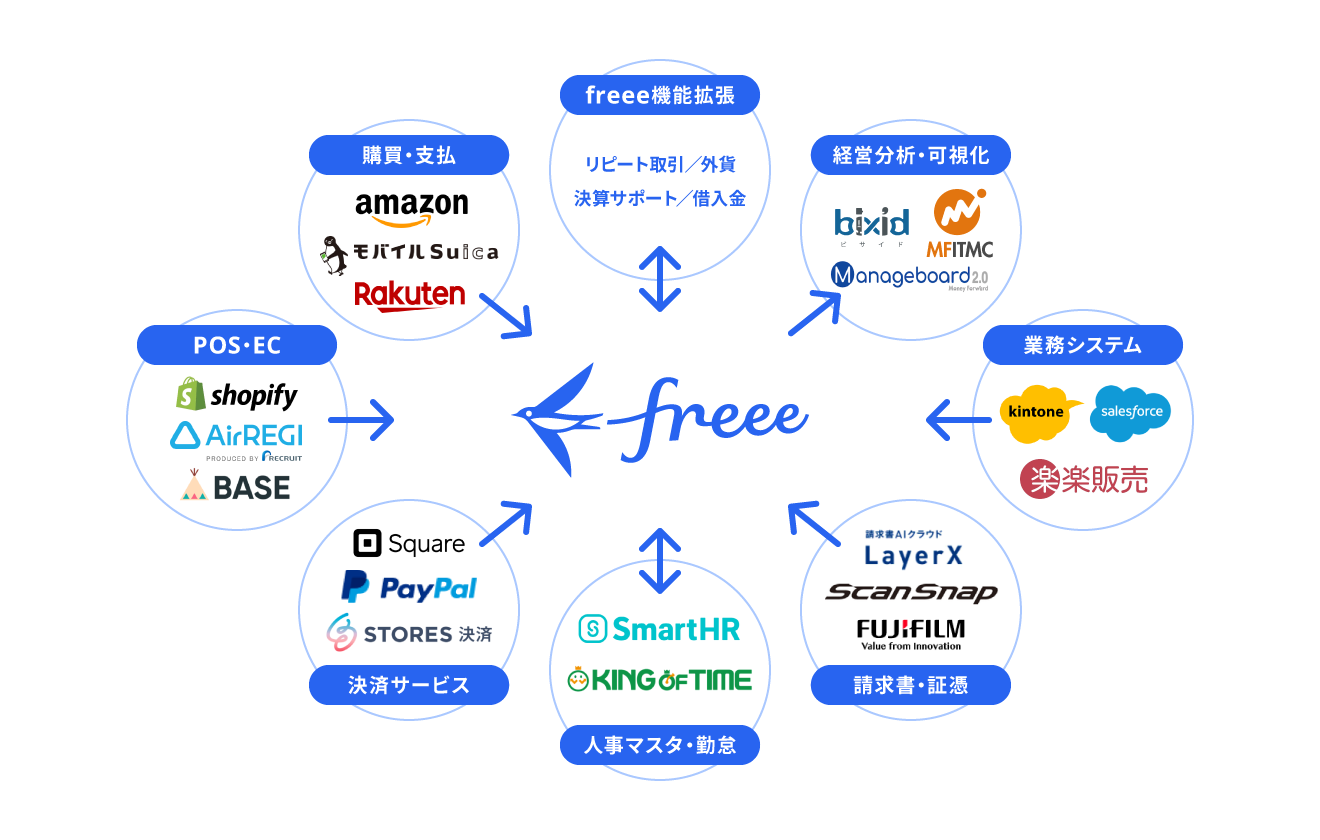

シェアNo.1のクラウド会計ソフト*1「freee会計」は、面倒な入力作業や仕訳を自動化し、見積書や請求書も簡単に作成できるため、経理業務にかかる時間を半分以下*2に削減できます。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、一度の入力で複数の業務が完了するため、重複作業や転記作業はほぼ発生しません。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく分けて以下の3つです。

- AI-OCR機能で自動入力・自動仕訳

- 全国ほぼすべての銀行・160以上の外部サービスと連携

- 充実のサポート体制

それぞれの特徴についてご紹介していきます。

AI-OCR機能で自動入力・自動仕訳

領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込めば、読み取り機能(OCR機能)が取引先名や金額などをAI解析し、仕訳に必要な情報を自動で入力。そのまま支払管理・仕訳まで自動で作成できます。

全国ほぼすべての銀行・160以上の外部サービスと連携

freee会計は全国ほぼすべての銀行やクレジットカード、決済サービスなどと連携可能。同期していれば自動で利用明細を取り込むので、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳が、freee会計の画面だけで行えます。

さらに、地代家賃や役員報酬など定期的に入金・支払金が発生する取引は、登録さえしておけばfreee会計が自動で記帳まで完了します。

充実のサポート体制

freee会計には、経理をするうえでの不安を解消できる充実したサポートコンテンツを用意しています。

それでも解決できないお悩みはfreeeの専任スタッフにご相談いただける体制も整っているため、はじめて経理される方でも安心して始めることができます。

監修 橋爪 祐典(はしづめ ゆうすけ)

2018年から現在まで、税理士として税理士法人で活動。中小企業やフリーランスなどの個人事業主を対象とした所得税、法人税、会計業務を得意とし、相続業務や株価評価、財務デューデリジェンスなども経験している。税務記事の執筆や監修なども多数経験している。