監修 安田亮 安田亮公認会計士・税理士事務所

法人税とは、企業が得た所得(利益)に対して課される税金のことです。企業は事業年度ごとに法人税について税務署へ確定申告することが義務付けられており、この時に必要となる書類が「法人税申告書」です。

法人税申告書は複数の「別表」という書類から構成され、正確な確定申告のためには、多岐にわたる別表についての理解が求められます。

本記事では、法人税申告書の種類や作成手順、書き方、提出方法を網羅的に解説します。

目次

- 法人税申告書とは

- 法人税申告書(別表)の種類

- 法人税申告書の作成手順と書き方

- ①申告書の作成に必要な書類を用意する

- ②「別表二」に株主構成を記載する

- ③「別表六」以降を完成させて内容を「別表四」にまとめる

- ④「別表七」への記載を行う

- ⑤「別表五(一)」を作成する

- ⑥「別表一」で法人税を確定させる

- ⑦「別表五(一)」と「別表五(二)」に税額を記載する

- 法人税申告書を作成する際のポイント

- 決算書を正確に作成する

- 必要な申告書類を選別する

- 決算書の情報を正しく転記する

- 添付書類も余裕を持って準備を

- 紙で提出する場合は部数に注意する

- 法人税申告書の提出方法

- e-Taxを使用して電子データで提出

- 郵送または信書便による提出

- 税務署に直接持参して提出

- 法人税申告書の提出期限

- 期限後に自ら申告した場合

- 税務署に指摘されるまで対応しなかった場合

- 申告期限を延長したい場合

- 法人税申告書をスムーズに作成するには

- まとめ

- 大変な法人決算と税務申告を効率的に行う方法

- よくある質問

法人税申告書とは

法人税申告書とは、株式会社や合同会社などの法人が事業で得た各年度の所得に対して課せられる「法人税」を申告するための書類です。

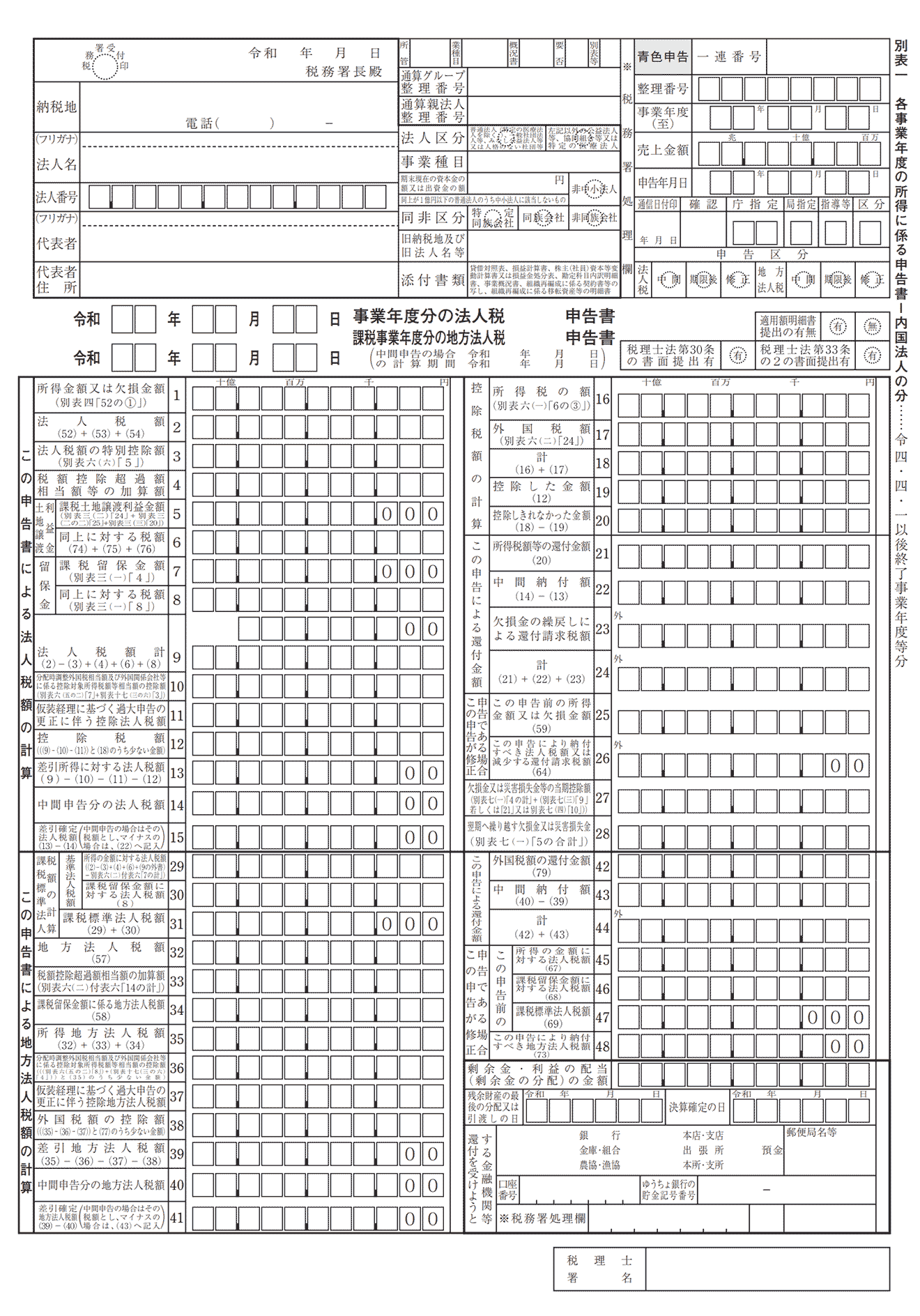

法人税申告書は「一」から「二十」までの別表で構成されており、「別表一」は「確定申告書」と呼ばれます。青色申告と白色申告で記載する内容に違いはありません。

「別表二」以降は、納税額を計算するための明細書です。これらは「別表一(確定申告書)」に記載された法人税額が適正であることを補足する資料で、細かい明細書や届出書などの付表をあわせると、その種類は100を超えます。

ただし、全ての別表を提出する必要はなく、企業の規模・業種・適用される税法などに応じて必要なものだけを提出します。

【関連記事】

法人の確定申告のやり方は?提出書類や期限、手続きの流れについても解説

法人税申告書(別表)の種類

法人税申告書(別表)の各フォーマットは、国税庁が公開する「令和6年4月から令和7年3月の間に提供した法人税等各種別表関係(令和6年4月1日以後終了事業年度等分)」からダウンロード可能です。

各法人の決算内容によって、法人税申告の際に提出する別表の種類は異なります。特に以下7つの別表は重要性が高く、「別表一」から「別表五(二)」はどの法人でも必ず提出が求められます。

| 別表番号 | 別表名 | 内容 |

|---|---|---|

| 別表一 | 各事業年度の所得に係る申告書 | 法人の基本情報の記載や、納税額の計算に使用 |

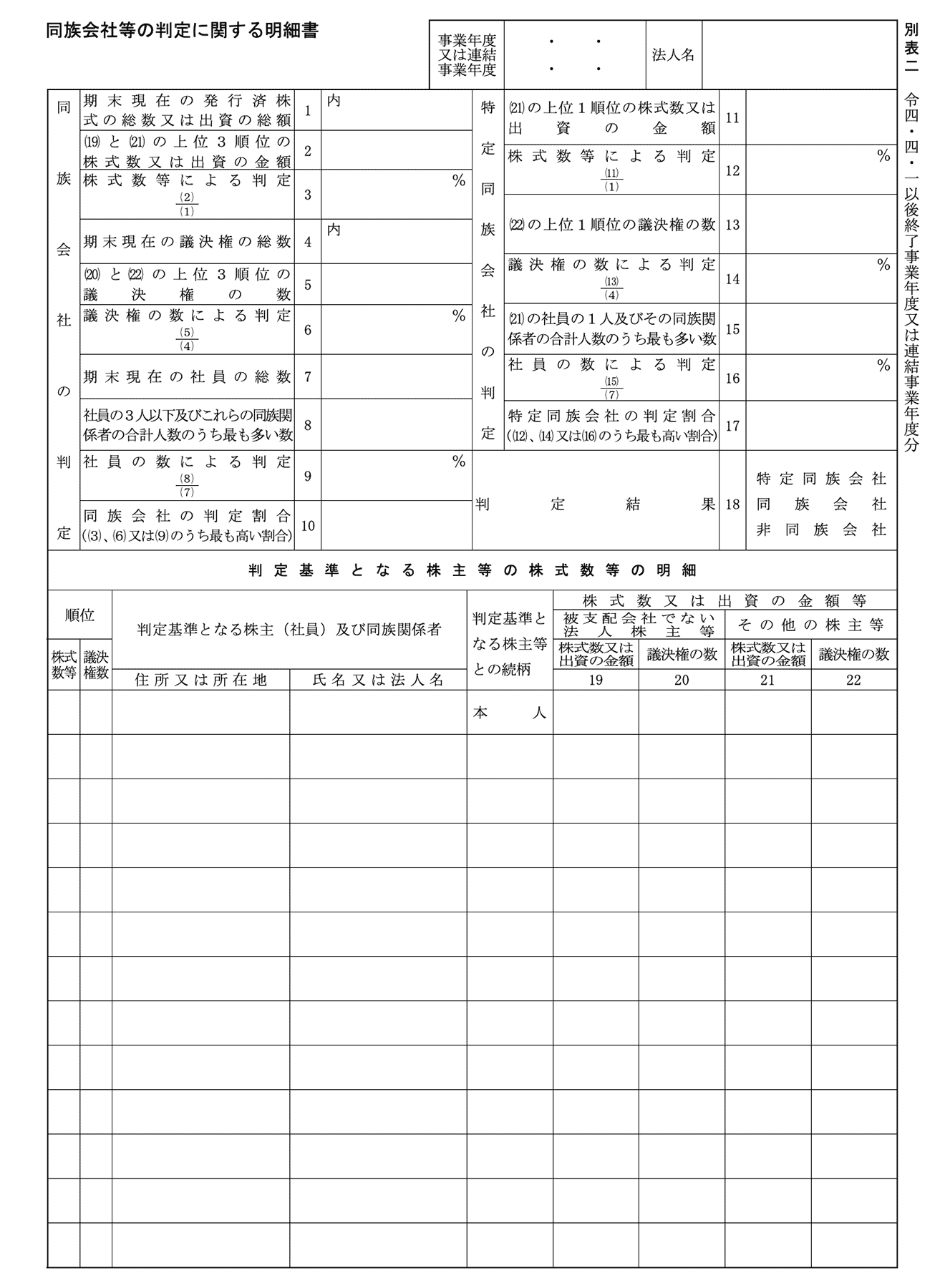

| 別表二 | 同族会社等の判定に関する明細書 | 同族会社や特定同族会社に該当するかどうかの判定に使用 |

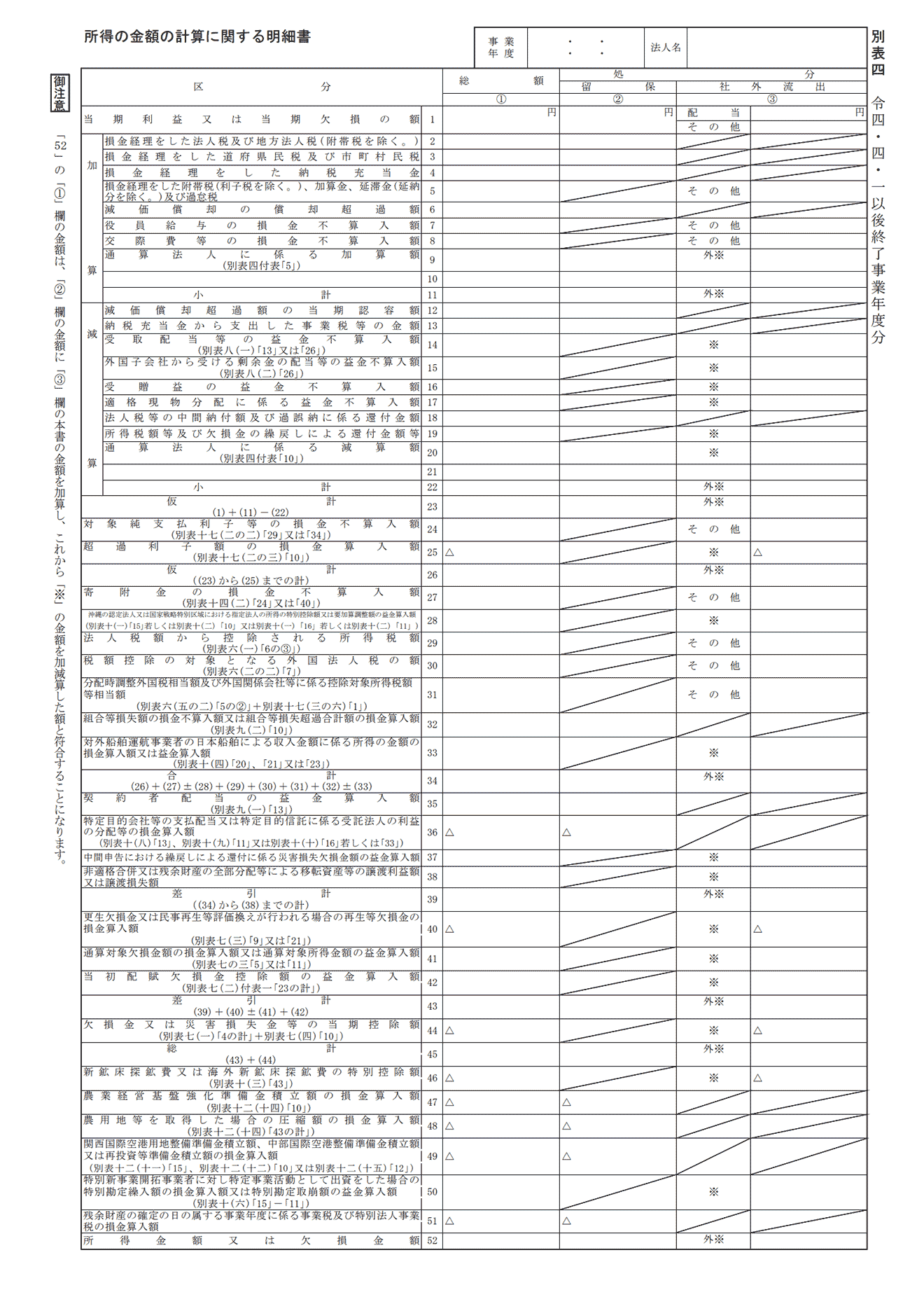

| 別表四 | 所得の金額の計算に関する明細書 | 該当年度の課税所得金額の計算に使用 |

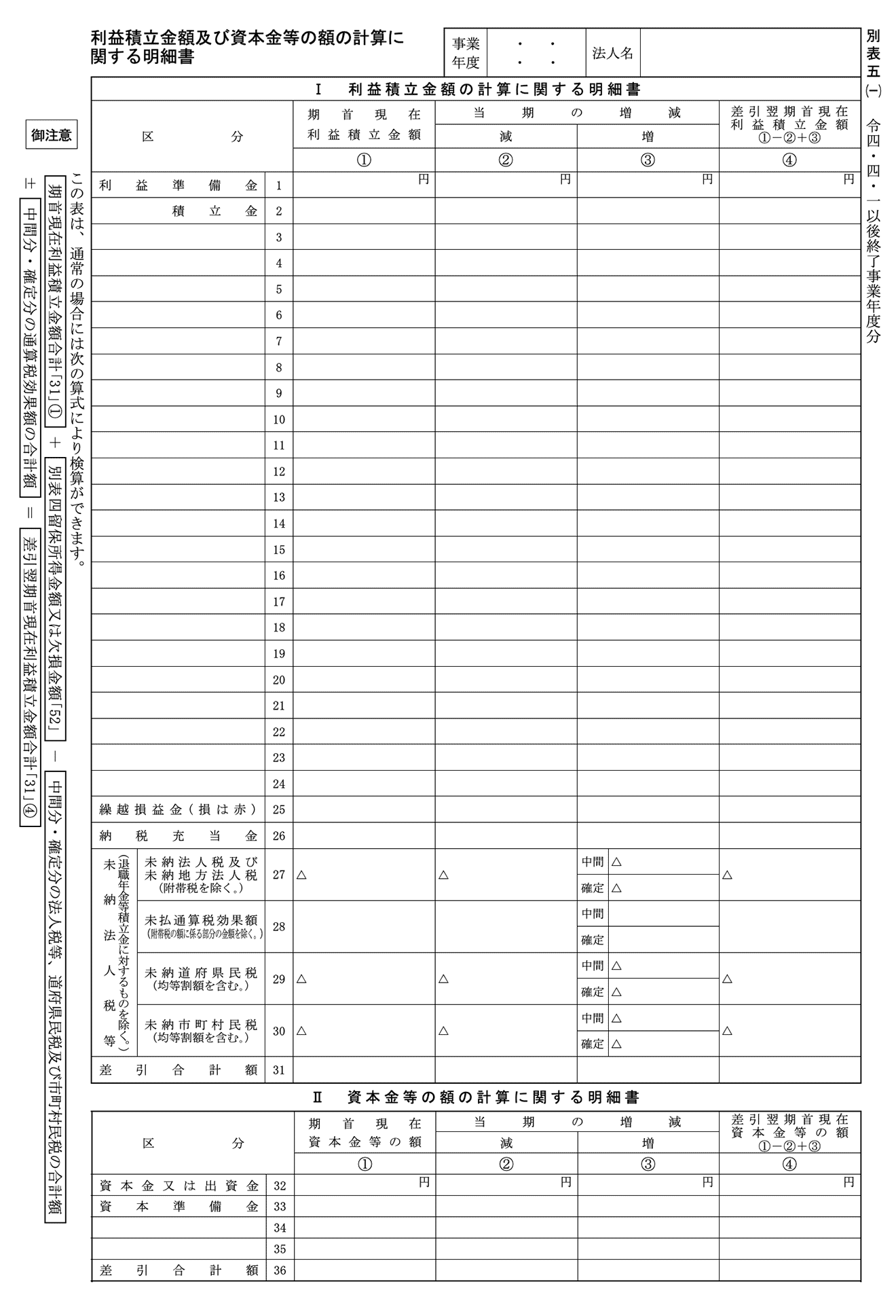

| 別表五 (一) | 利益積立金額及び資本金等の額の計算に関する明細書 | 法人の税務上の純資産を記載 |

| 別表五 (二) | 租税公課の納付状況等に関する明細書 | 該当年度に発生した租税公課の納付状況を記載 |

| 別表六 (一) | 所得税額の控除に関する明細書※ | 法人税額から控除される所得税額の詳細を記載 |

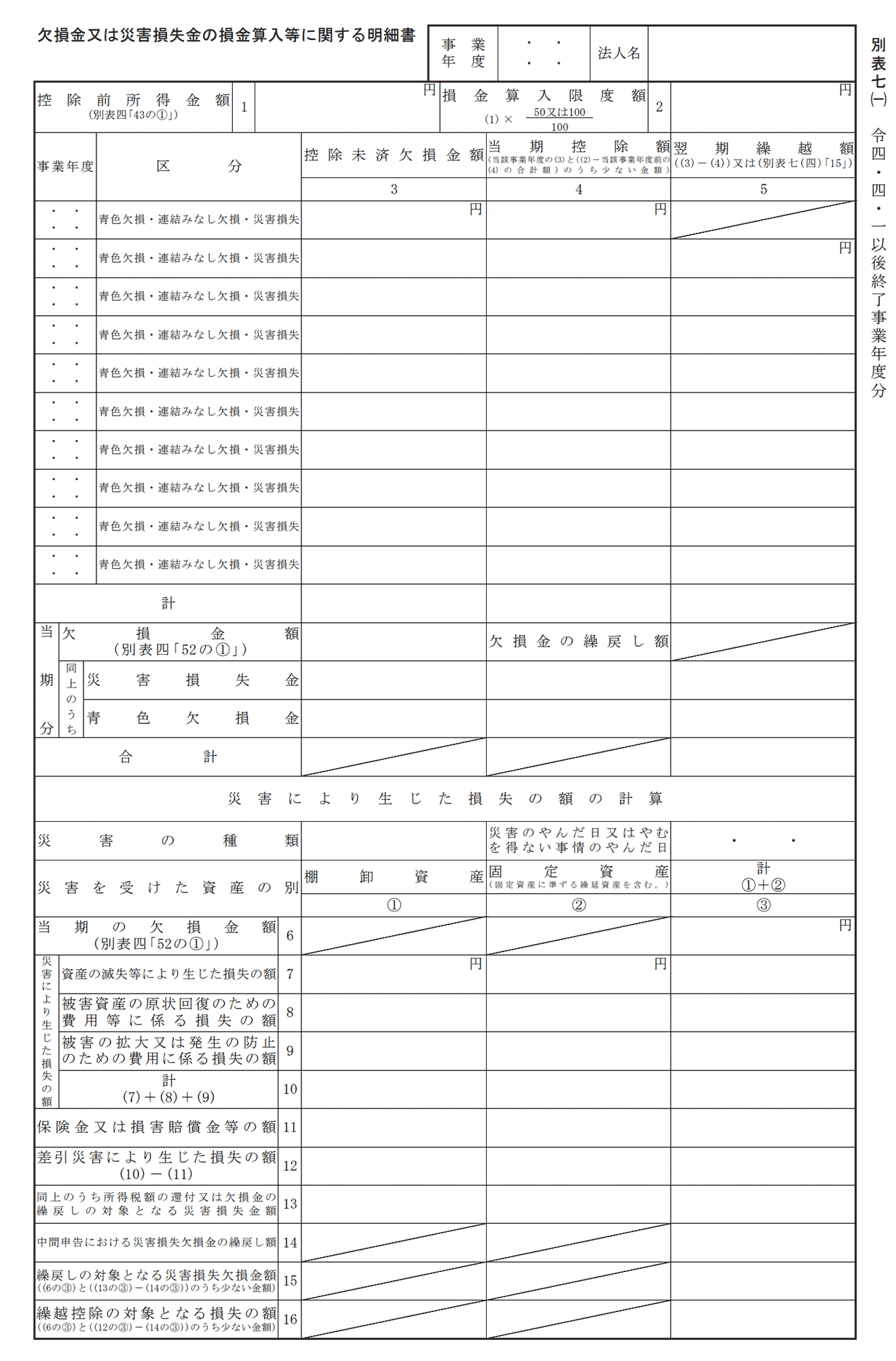

| 別表七 (一) | 欠損金又は災害損失金の損金算入に関する明細書※ | 当期に損金として算入する欠損金や災害損失金の詳細を記載 |

※「別表六(一)」と「別表七(一)」は該当する法人のみが提出

法人税申告書の作成手順と書き方

法人税申告書は、決算書類や各種証憑書類をもとに、正確な課税所得や税額を計算しながら作成しなければなりません。万が一、確定申告・納期限後に記載内容の誤りが発覚すると修正申告が必要となり、追徴課税が課されるリスクがあります。

法人税申告書の作成手順は以下の通りです。

法人税申告書の作成手順

①申告書の作成に必要な書類を用意する

②「別表二」に株主構成を記載する

③「別表六」以降を完成させ、内容を「別表四」にまとめる

④「別表七」への記載を行う(該当する法人のみ)

⑤「別表五(一)」を作成する

⑥「別表一」で法人税を確定させる

⑦「別表五(一)」と「別表五(二)」に税額を記載する

①申告書の作成に必要な書類を用意する

まずは法人税申告書の作成にあたって、以下の書類を用意します。

法人税申告書の作成に必要な書類

- 決算報告書(決算書)

- 勘定科目内訳明細書

- 法人事業概況説明書

【関連記事】

決算書の作り方を解説!作成手順や必要書類とは?

②「別表二」に株主構成を記載する

同族会社や特定同族会社に該当するかを判定するために、「別表二:同族会社等の判定に関する明細書」を作成します。同族会社や特定同族会社に該当するのであれば、使用人兼務役員の制限などの対象となります。

同族会社および特定同族会社の概要はそれぞれ以下の通りです。

| 種類 | 概要 |

|---|---|

| 同族会社 | 株主の多くが特定の個人(親族など)・法人に集中している会社 |

| 特定同族会社 | 同族会社の中でもひとつの株主グループが50%以上の株式を保有している会社で一定の要件を満たす会社 |

出典:e-Gov法令検索「法人税法 第六十七条」

特定同族会社か否かは、以下の要件に基づいて判断します。

- ・被支配会社に該当するか

- ・当期末における資本金の額又は 出資金の額が1億円以下か

- ・次の法人に該当するか

- ①大法人(次のイ~ハの法人をいいます。)との間に当該大法人による完全支配関係がある普通法人

イ)資本金の額又は出資金の額が5億円以上である法人

ロ)相互会社(外国相互会社を含みます。)

ハ)受託法人- ②普通法人との間に完全支配関係がある全ての大法人が有する株式及び出資の全部を当該全ての大法人のうちいずれか一の法人が有するものとみなした場合において当該いずれか一の法人と当該普通法人との間に当該いずれか一の法人による完全支配関係があることとなるときの当該普通法人(①の法人を除きます。)

- ③投資法人

- ④特定目的会社

③「別表六」以降を完成させて内容を「別表四」にまとめる

税額控除を受けたい場合は「別表六」を、受取配当金・減価償却費・交際費・繰延資産などの個別の事項に関して税務調整が必要な場合は「別表八」以降を作成します。

「別表六」は税額控除を受ける要件を満たしていて、実際に税額控除を受ける際に作成する書類です。

「別表八」以降は、各事項に関する会計上の損益と、税務上の所得金額との差に関する情報などを整理することが目的です。

作成した「別表六」以降の表をもとに、「別表四」の各項目を記入します。「別表四」は「所得の金額の計算に関する明細書」であり、会計上の利益から所得金額を計算するために使用します。

④「別表七」への記載を行う

「別表四」への記入後、該当する法人は「別表七:欠損金又は損害損失金の損金算入等に関する明細書」を作成します。「別表七」は、過去の欠損金を当期の所得と相殺するなど、過去と現在の欠損金の処理のために作成する書類です。

当期以前に発生した欠損金があり、青色申告の適用を受けていたり、災害による損失が発生していたりすれば、それらを翌期以降に繰り越して将来の所得と相殺するために「別表七」を作成します。

ただし、「別表七」で過去の欠損金と当期の所得を相殺した場合は、手順③で記載した「別表四」で内容をまとめる必要があります。

⑤「別表五(一)」を作成する

「別表五(一)」は「利益積立金額及び資本金等の額の計算に関する明細書」であり、作成必須です。この明細書は、法人の利益剰余金や資本金などの額の増減を記載するもので、税務上の貸借対照表としての役割を果たします。

「別表四」上の調整項目のうち、将来的に解消される一時差異については、「別表五(一)」に利益積立金額の増減として記載します。一方、永久差異については、利益積立金額に影響を与えないため、「別表五(一)」には記載しません。

⑥「別表一」で法人税を確定させる

「別表五(一)」の作成後、手順⑤までに作成した別表の内容を集約して「別表一」を作成します。「別表一」の作成をもって、法人税の金額計算および確定がなされます。

⑦「別表五(一)」と「別表五(二)」に税額を記載する

手順⑥までで算出した税額を、「別表五(一)」「別表五(二)」にある「未納法人税及び未納地方法人税」などの各欄に記入します。

出典:国税庁「利益積立金額及び資本金等の額の計算に関する 明細書」

出典:国税庁「租税公課の納付状況等に関する明細書」

法人税申告書を作成する際のポイント

法人税申告書を適切に作成し、手続きに関するトラブルを未然に防ぐためには、以下の5つのポイントをおさえましょう。

法人税申告書の作成時のポイント

- 決算書を正確に作成する

- 必要な申告書類を選別する

- 決算書の情報を正しく転記する

- 添付書類も同時に準備する

- 紙で提出する場合は部数に注意する

決算書を正確に作成する

法人税申告書は「決算書」をもとに作成するため、正確な税額計算や申告のためには正確な決算書の作成が求められます。

上場企業は監査法人による会計監査が義務付けられているため、決算書の正確性は担保されます。しかし、監査を受けていない非上場企業は、ミスを防ぐためにも、法人税申告書の作成過程で顧問税理士のチェックを漏れなく受けるようにしましょう。誤りが見つかった場合は経理部へ修正を依頼するなど、迅速かつ適切な対応が求められます。

必要な申告書類を選別する

法人税申告書には多くの別表があり、その中から「自社にとって必要な書類」を選別しなければなりません。自社で必要な申告書類を過不足なく選別するには、税務に関する専門知識が必要です。

顧問税理士がいれば、税理士に申告書の作成を任せられます。顧問税理士がいない場合は、税務署に相談するか、法人税申告書の作成に対応した税務会計ソフトの活用も検討しましょう。

決算書の情報を正しく転記する

法人税申告書には、決算書上の情報を正しく転記する必要があるため、転記ミスなどのヒューマンエラーを未然に防ぐことが重要です。

担当者が申告書へ転記したら別の担当者がダブルチェックをするなど、転記の正確性を確保する方策を検討しましょう。

添付書類も余裕を持って準備を

法人税申告書の提出時には、以下の資料を添付します。

法人税申告書とともに提出する書類

- 決算報告書(決算書)

- 勘定科目内訳明細書

- 法人税事業概況説明書

- 適用額明細書(租税特別措置を適用する場合)

決算報告書は法人税申告書の作成前に完成させる書類ですが、その他の添付書類については、法人税申告書を作成した後に用意するのが一般的です。

添付書類は決算内容や申告書に記載した内容を整理しながら作成するため、添付書類の作成時に決算書や申告書のミスが発覚することもあります。確定申告の期限に全ての書類をミスなく用意できるよう、時間に余裕を持って作成を進めることが大切です。

紙で提出する場合は部数に注意する

紙で法人税申告書を提出する場合、資本金が1億円以下の企業は2部必要です。なお、大法人は電子申告が義務付けられています。

税務署から送られてくる申告書には、前期の中間申告の内容を踏まえて提出部数に関する注意点が書かれています。当期の資本金の金額によっては提出部数が変わる可能性もあるため、事前に確認のうえ提出部数を準備してください。

出典:e-Taxホームページ「大法人の電子申告の義務化について」

法人税申告書の提出方法

法人税申告書の提出方法は、以下の3つの手段があります。

法人税申告書の提出方法

- e-Taxを使用して電子データで提出

- 郵送または信書便による提出

- 税務署に直接持参して提出

それぞれ特徴や利便性が異なるため、自社に適した方法を選ぶことが重要です。

e-Taxを使用して電子データで提出

e-Tax(国税電子申告・納税システム)は、オンラインで法人税申告書を提出できます。税務署の開庁時間にかかわらず、24時間いつでも(メンテナンス時間を除く)法人税申告書の提出が可能です。

詳細な利用可能時間は、e-Taxの「利用可能時間カレンダー」から確認できます。

資本金1億円超など、大法人にあたる法人は電子申告が義務付けられています。e-Taxを利用するには、市区町村等での電子証明書の発行や代表者のマイナンバーカードの登録などが事前に必要です。

出典:e-Taxホームページ「国税電子申告・納税システム」

出典:e-Taxホームページ「e-Taxの利用可能時間」

出典:e-Taxホームページ「大法人の電子申告の義務化について」

郵送または信書便による提出

郵送または信書便で法人税申告書を郵送する場合は、消印日付が提出した日となります。

郵送や信書便で提出期限の最終日にポストへ投函しても、投函した時間によっては消印日が翌日になってしまう場合があります。消印日がずれてしまうと、期限後申告の対象となるため、最終日に提出する場合は税務署の窓口で直接提出したほうが確実です。

税務署に直接持参して提出

税務署に書類を持参する場合、法人の本社・本店所在地を管轄している税務署で行います。税務署では、提出する書類がそろっているかの確認をしてくれるため、書類の不備がないか不安であれば直接提出しましょう。

法人税申告書の提出期限

法人税申告書の提出期限は、各法人が定める決算日から原則として2ヶ月以内です。

たとえば、決算日が4月30日だとすると、原則として2ヶ月後の6月30日までに申告・納税しなければなりません。2ヶ月後の決算日が土・日曜、祝日であれば、次の開庁日が申告期限日です。

法人税申告書の提出期限を過ぎても申告しなかったり、申告期限を過ぎてから申告したりすると「期限後申告」とみなされ、無申告加算税や重加算税、延滞税が科せられる場合があります。

出典:国税庁「確定申告書の提出期限」

期限後に自ら申告した場合

法定申告期限を過ぎてから1ヶ月以内に自ら確定申告と納税(期限後申告)を行えば、ペナルティは延滞税の支払いのみで済みます。

確定申告を忘れていると気付いたタイミングで、速やかに申告を行いましょう。

申告前に税務調査が入ったり、所得金額や税額を確定させる通知が税務署から届いたりした場合は、期限後申告を行えません。

税務署に指摘されるまで対応しなかった場合

税務署に指摘されるまで期限後申告をしなかった場合、税務調査の対象となる可能性があります。税務調査とは、税務署が所得金額や納めるべき税額を判断して納税額を通知することです。期限内に申告しなかった場合に科せられるペナルティを「無申告加算税」といいます。

無申告加算税について詳しく知りたい方は、別記事「無申告課税とは?確定申告の期日が遅れたらペナルティも発生?」をご覧ください。

また、申告期限を過ぎて税額を納付しなかった場合、法定納期限の翌日から「延滞税」が発生します。延滞税は、納付が遅れた期間に応じて加算されるため、放置するほど負担が増します。

通知を受け取った納税対象者は、税務調査の決定に基づき法人税、無申告加算税および延滞税を納付しなければなりません。指示にしたがわない場合は督促があり、それでも納付しないと「重加算税」が科せられたり、財産差し押さえなどの処分が下されたりする場合があります。

申告期限を延長したい場合

申告期限を延長したいのであれば、事前に特例申請をしておきましょう。

たとえば3月決算の場合、決算に基づいた株主総会を6月頃に実施する企業が多く見受けられます。しかし、株主総会の内容を受けてから法人税申告書を提出するのでは、「決算日から原則として2ヶ月以内」の確定申告期限に間に合いません。

このとき、法人税申告書の申告期限延長の特例申請手続きをしておけば、申告期限を1ヶ月延長することが可能です。期限後申告の延滞税や、税務署の指摘後の無申告加算税などを避けるためにも、できる限り早めに税務署へ申請しましょう。

出典:国税庁「C1-17 定款の定め等による申告期限の延長の特例の申請」

法人税申告書をスムーズに作成するには

法人税申告書の作成業務は、別表の選出や作成、添付書類の準備など多くのコストがかかるほか、作業が煩雑でミスが生じやすいといえます。

人的ミスを減らし、効率よく法人税申告書を作成するためには、会計ソフトや法人税申告ソフトの導入も検討しましょう。

会計ソフトや法人税申告ソフトを利用すれば、日常的な取引データを漏らさず入力しておけば、その後の税金計算などは自動で処理してくれます。クラウドソフトであれば、毎年の税制改正に自動で対応してくれるのも、大きなメリットです。

まとめ

法人税申告書は、企業が事業で得た所得に対する税金を正確に計算し、期日内に遅滞なく申告するための重要な書類です。

仮に申告内容に誤りが見つかり修正申告が必要になった場合や、期限後申告となった場合は、追徴課税や重加算税、延滞税などが科される可能性があり、企業の資金繰りに悪影響をおよぼす恐れがあります。

法人税申告書は多数の書類で構成されるため、作成業務は担当者に大きな負担がかかります。法人税申告書を正確かつ効率的に作成するために、専用の会計ソフトや法人税申告ソフトの利用を検討しましょう。

大変な法人決算と税務申告を効率的に行う方法

決算に向けて、日々の記帳時間を少しでも短縮して、経理業務を楽にしたいですよね。

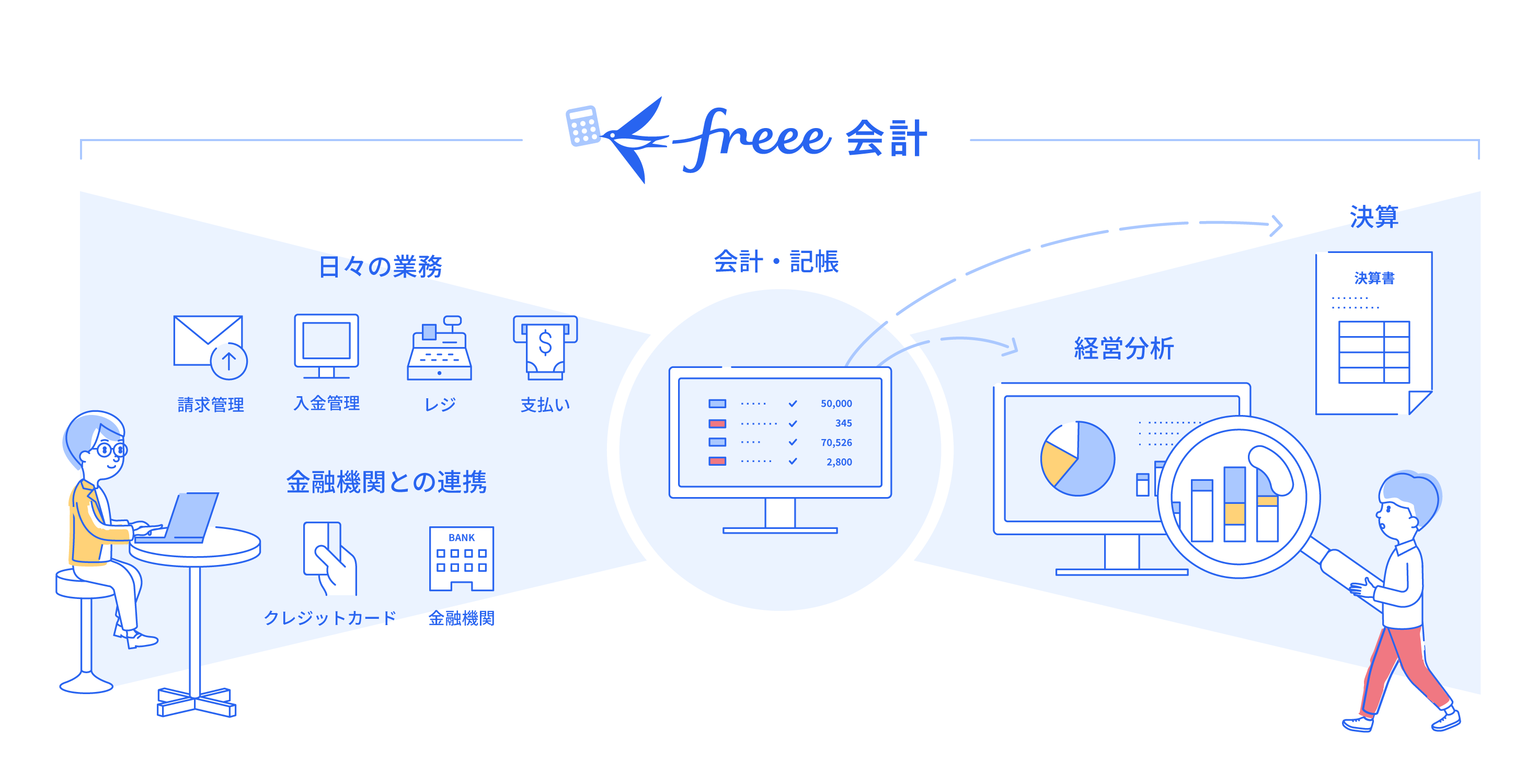

シェアNo.1のクラウド会計ソフト*1「freee会計」では、面倒な入力作業や仕訳を自動化し、経理業務にかかる時間を半分以下*2に削減。ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

※1リードプラス「キーワードからひも解く業界分析シリーズ:クラウド会計ソフト編」(2022年8月)

※2 自社調べ。回答数1097法人。業務時間が1/2以上削減された法人数

また、「freee申告」を併用すれば、法人で必要な申告書の作成から電子申請までを一気通貫で完結できます。

数ある会計ソフトの中でも、freee会計が選ばれる理由は大きく3つ。

- 一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

- 決算業務は正しく、確実に対応できる!

- 国内で唯一、法人税申告書の作成まで一気通貫で行える!

それぞれの特徴についてご紹介していきます。

一度の入力で複数の業務が完了。重複作業や転記作業はほぼ発生なし!

見積書・請求書をfreee会計で発行すると、書類へ入力した金額をもとに、自動で入金管理・売上仕訳まで完了。銀行口座やクレジットカード、POSレジなどと同期すれば、自動で利用明細を取り込み、勘定科目の登録はもちろん、売掛金や買掛金の消し込み、入金仕訳などの記帳も簡単に行えます。

さらに、領収書・受取請求書などをスマホのカメラで撮影しfreee会計に取り込むだけで、取引先名や金額などをAI解析し、自動で入力。支払管理・仕訳も自動で作成できます。

freee会計は一度の入力で複数の業務が完了するうえ、自動入力・自動仕訳によって手作業の少ない経理を実現します。

決算業務は正しく、確実に対応できる!

freee会計には、正しい決算書を作るためのチェック機能も充実。預金残高との一致や会計ルールとの整合性をfreeeが自動判定し、修正が必要そうなリストを自動作成します。修正後は、ボタンクリックひとつで貸借対照表・損益計算書などの決算書が作成可能です。

<作成可能な書類例>

- 貸借対照表・損益計算書

- 仕訳帳・総勘定元帳

- 固定資産台帳

- 試算表

- 現金出納帳 など

PDFやCSVファイルへの出力も可能なため、士業の方への共有や、社内での資料作成にも活用できます。また、領収書1枚・仕訳1件単位でコメント機能を使ってやりとりできるため、士業の方ともスムーズにコミュニケーションがとれます。

国内で唯一、法人税申告書の作成まで一気通貫で行える!

freee申告を併用すれば、freee会計のデータと自動連携して、法人税の申告書の書類選択や税額計算、入力作業のほとんどを自動化。申告書類作成の時間削減や転記ミスを防ぐことができます。さらに、e-Taxなどで事前準備を済ませておけば、freee申告上から電子申告まで一気に完結させることが可能です。

よくある質問

法人税申告書の提出は必須?

法人税法の第74条に基づき、「法人は、各事業年度終了日の翌日から2ヶ月以内に申告書を提出しなければならない」と定められているため、法人税申告書の提出は必須です。

また、法人申告書の提出期限を過ぎても申告しなかったり、申告期限を過ぎてから申告したりすると「期限後申告」と見なされ、無申告加算税や重加算税、延滞税などのペナルティが発生するリスクもあります。

詳しくは記事内、「法人税申告書の提出期限」をご覧ください。

法人税申告書の提出書類は?

法人税の申告では、「別表」と呼ばれる書類の提出が必要です。別表は、細かい明細書や届出書などの付表を合わせると100種類以上ありますが、全ての別表を提出する必要はなく、企業の規模・業種・適用する税法の特例などに応じて、必要なものだけを提出します。

なお、別表一・別表二・別表四・別表五(一)・別表五(二)の5つは特に重要性が高く、どの法人でも必ず提出が求められます。

詳しくは記事内、「法人税申告書(別表)の種類」をご覧ください。

法人税申告書の作成手順は?

法人税申告書を作成する際は、まず作成に必要な決算報告書(決算書)・勘定科目内訳書・法人事業概況説明書を用意します。次に、用意した書類に基づいて別表を作成していきます。別表は各法人の決算内容によって提出する項目が異なります。

詳しくは記事内、「法人税申告書の作成手順と書き方」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。