監修 好川寛 プロゴ税理士事務所

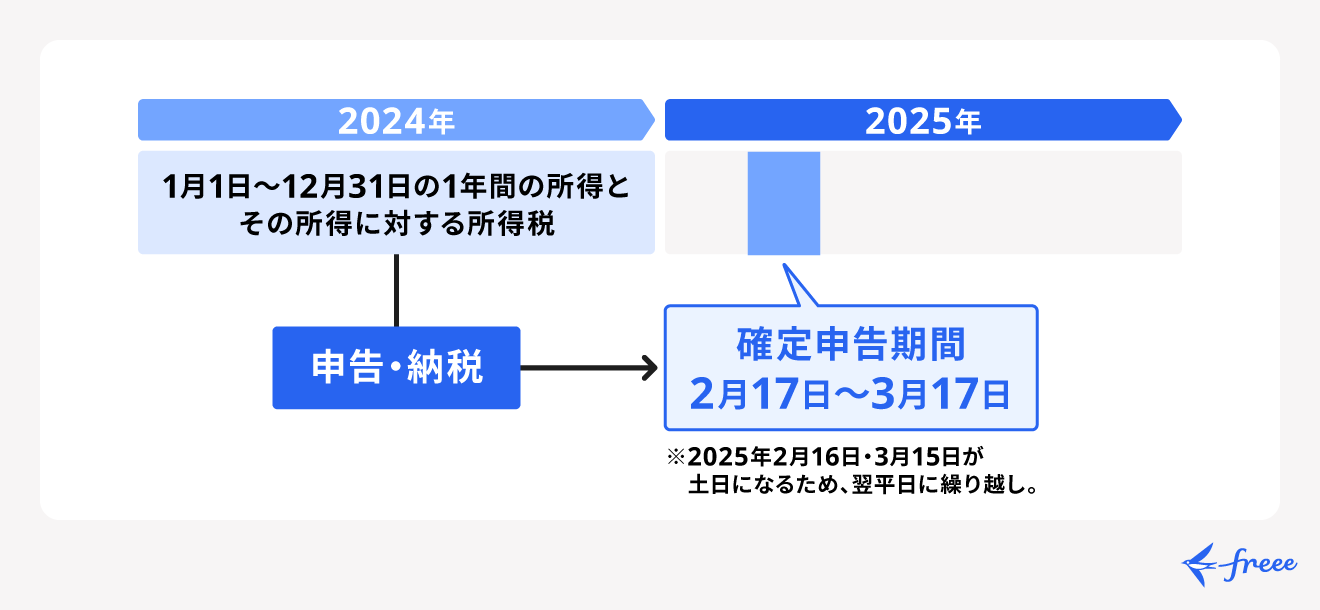

確定申告とは、1月1日から12月31日までの1年間に発生した所得や経費をもとに、所得税を自分で計算して税務署へ申告する手続きのことです。

確定申告の期間は毎年2月16日〜3月15日と定められていますが、開始日・最終日が土日にあたる場合は、翌営業日に繰り越されます。そのため、2025年の確定申告期間は2月17日(月)から3月17日(月)です。

本記事では、確定申告のやり方を流れに沿って解説します。また、控除・対象者別に確定申告の仕方や必要書類についてもまとめているので、ぜひ参考にしてください。

まずは確定申告の仕組みや対象者について知りたいという方は、別記事「確定申告とは?全くわからない人向けに対象者・やり方について詳しく解説!」をご覧ください。

目次

- 確定申告の対象者

- 確定申告をしなければならない人

- 確定申告をすることで還付を受けられる人(義務ではない)

- 確定申告のやり方を流れに沿って解説

- STEP0. 確定申告の方法を決める

- STEP1. 必要書類を準備する

- STEP2. 確定申告書を作成する

- STEP3. 税務署へ確定申告書と必要書類を提出する

- STEP4. 所得税の納付をする(還付金が振り込まれているか確認する)

- STEP5. 提出した帳簿・書類は一定期間保管しておく

- 【ケース別】確定申告のやり方・必要書類

- 1. 医療費控除の確定申告のやり方

- 2. ふるさと納税(寄附金控除)の確定申告のやり方

- 3. 住宅ローン控除の確定申告のやり方

- 4. 株式を売却して利益があったときの確定申告のやり方

- 5. 事業で赤字が出たときの確定申告(損失申告)のやり方

- 6. 年の途中で退職し、年内に再就職していないときの確定申告のやり方

- 2024年分の確定申告は定額減税の記載漏れに注意!

- 2024年分の確定申告はいつからいつまで?

- 確定申告を自分でやるときの注意点

- 確定申告のやり方にまつわるよくある質問

- 確定申告をかんたんに終わらせる方法

確定申告の対象者

日本では所得税の納税に「申告納税制度」を採用しており、納税者自身が納税額の計算から納税まで手続きしなければなりません。これが確定申告です。

会社員など年末調整を受けている人や、一定の収入以下で確定申告の義務がない人を除き、収入を得ている人は所得に応じた所得税を納める必要があります。

確定申告をしなければならない人

確定申告の対象となる代表的なケースとして、以下が挙げられます。

確定申告が必要な代表例

- 個人事業主やフリーランスで年間所得が48万円以上ある人

- その年の給与所得が2,000万円を超える人

- 副業の所得が年間20万円を超える人

- 一定額の公的年金を受給している人

- 給与所得者だが年末調整をできなかった人

- 土地・建物・株式などの保有している資産を売却し、一定の利益があった人

- 家賃収入で20万円以上の所得があった人

なお、確定申告の対象となるかは、1年間の所得額や条件によって異なります。上記に該当する場合は、国税庁のホームページを確認するようにしましょう。

上記の対象者について、別記事「確定申告とは?全くわからない人向けに対象者・やり方について詳しく解説!」で詳しく解説しているので、あわせてご確認ください。

確定申告をすることで還付を受けられる人(義務ではない)

上述したように、年末調整を受けている会社員やアルバイト・パートなどの給与所得者は基本的に確定申告は不要です。

ただし、年末調整の対象外である医療費控除や寄附金控除(ふるさと納税)などの控除を受けたい場合には、個人で確定申告をする必要があります。

この場合は確定申告をしなくてもペナルティの対象にはなりません。ただし、確定申告をして控除を受けることで払い過ぎた分を還付してもらえる可能性があるため、確定申告したほうがよいでしょう。

還付を受けられる可能性がある代表的な例は、以下のとおりです。

確定申告をすることで還付を受けられる例

- 1年間の医療費が10万円を超えた

- 住宅ローン控除を申請した

- ふるさと納税をした

- 事業で赤字が出た

- 災害や泥棒、事故で資産に損害があった(雑損控除)

- 年の途中で退職し、年内に再就職していない

- 「退職所得の受給に関する申告書」を提出していない

上記の対象者について、別記事「確定申告とは?全くわからない人向けに対象者・やり方について詳しく解説!」で詳しく解説しているので、あわせてご確認ください。

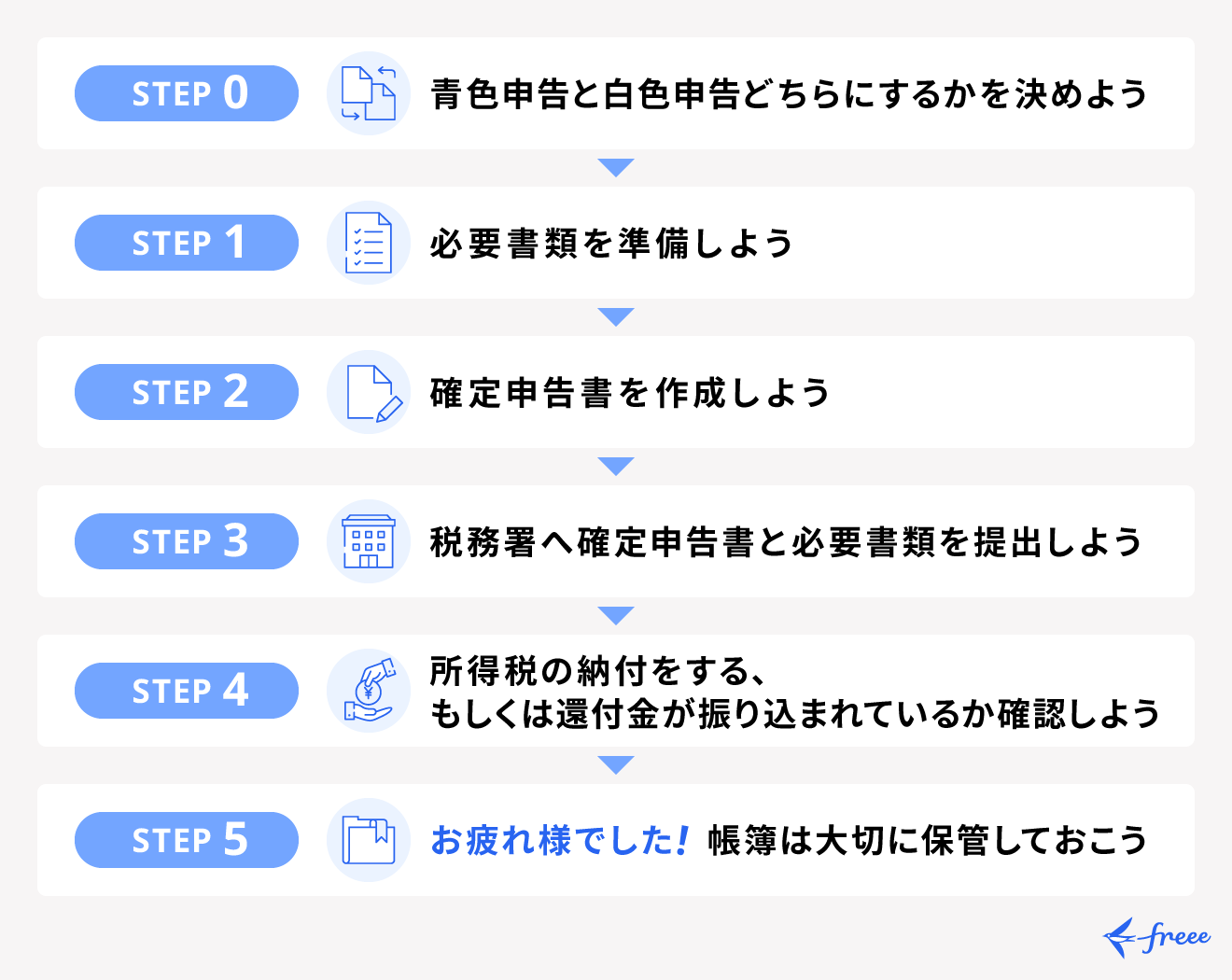

確定申告のやり方を流れに沿って解説

ここからは確定申告の準備から申告・納税までのやり方を以下の手順に沿って解説していきます。

STEP0. 確定申告の方法を決める

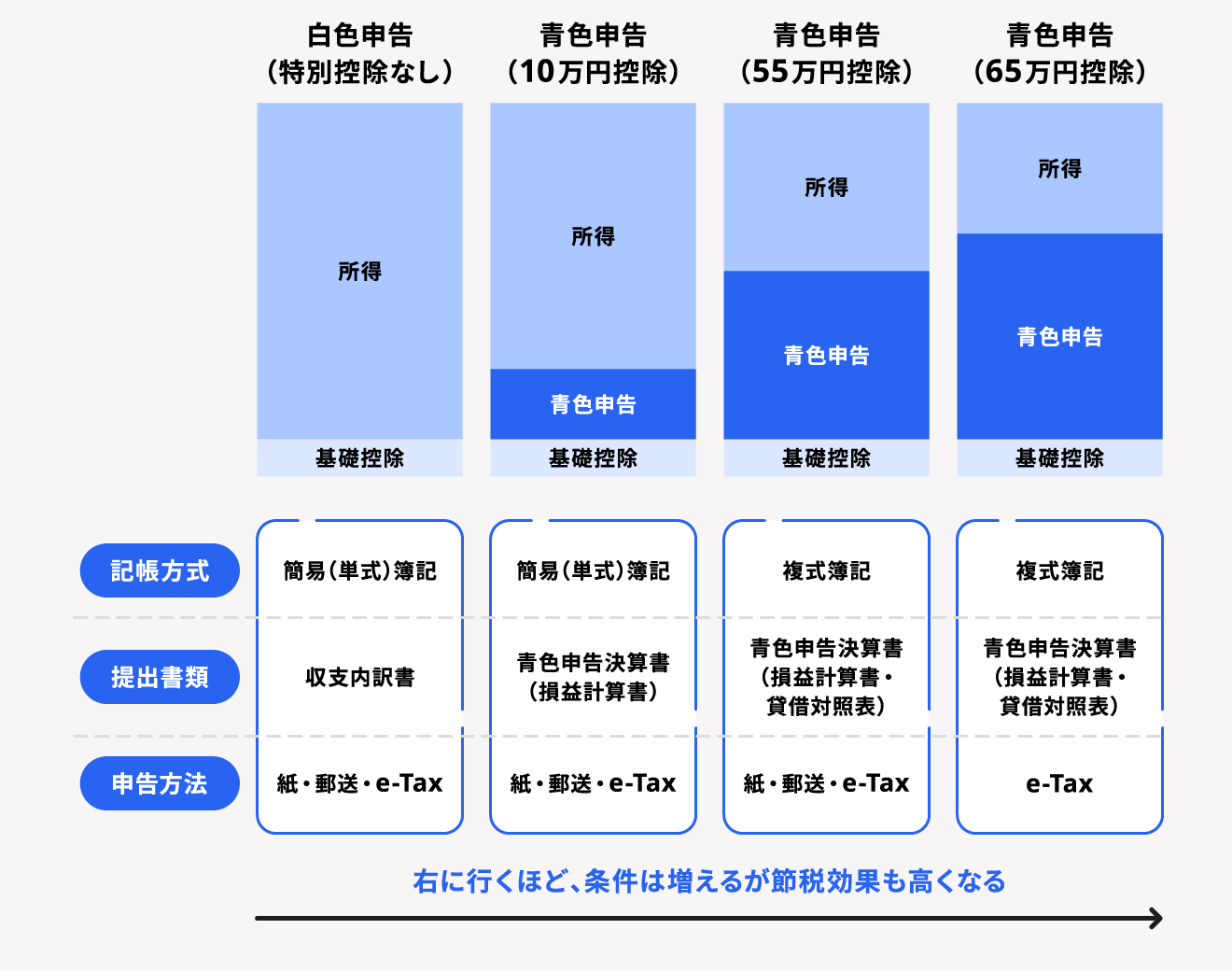

確定申告には、青色申告と白色申告の2つの申告方法があります。確定申告の準備を始める前に、どちらで申告するかを決めておきましょう。

なお、青色申告で確定申告する場合には、確定申告をする年の3月15日までに「青色申告承認申請書」を管轄の税務署へ提出しなければならないので注意が必要です。

青色申告と白色申告の違い

青色申告と白色申告の大きな違いは、節税効果の高さです。青色申告は、最大65万円の青色申告特別控除が受けられたり、節税につながる税制上の優遇措置が設けられたりしているのに対し、白色申告にはそういった制度がありません。

ただし、青色申告で確定申告をする場合には、仕訳帳や総勘定元帳、現金出納帳などの帳簿の作成・保存が必要になるため、白色申告よりも会計処理や書類作成の手間がかかります。

STEP1. 必要書類を準備する

確定申告に共通して必要な書類は以下のとおりです。

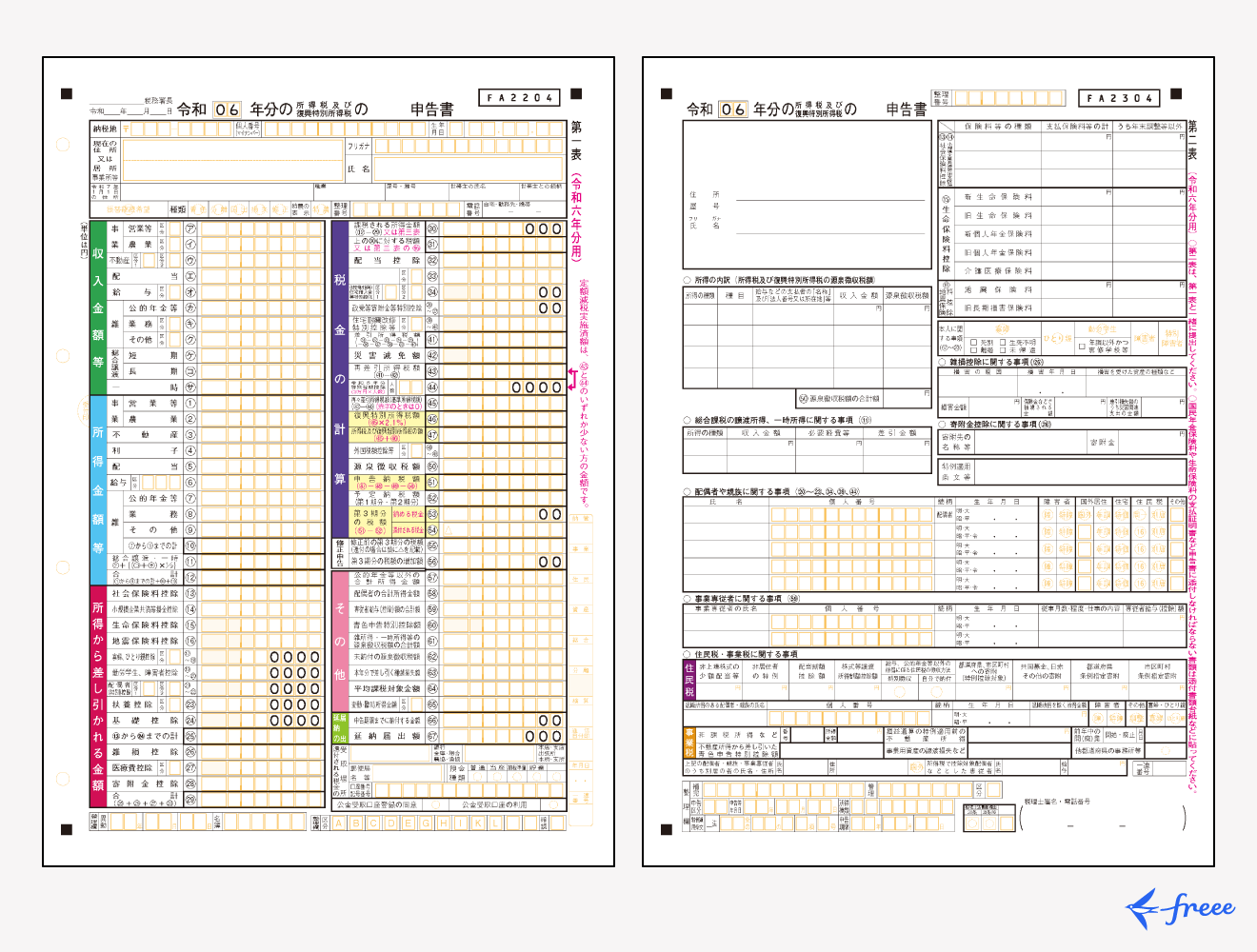

確定申告書

2022年分の確定申告から確定申告書Aは廃止になり、確定申告書Bの様式に一本化されました。

確定申告書の入手方法は以下のとおりです。

- 国税庁のウェブサイトからダウンロードする

- 国税庁の確定申告書等作成コーナーから出力する

- 税務署や市区町村役場の税務課、確定申告相談会場で受け取る

- 税務署から郵送で取り寄せる

- 確定申告に対応した会計ソフトを利用する

国税庁の確定申告書等作成コーナーや、確定申告対応の会計ソフトを活用すれば、所得や控除額を自動計算してくれるので、計算・入力ミスを防ぎ、正確な確定申告書を効率的に作成することができます。

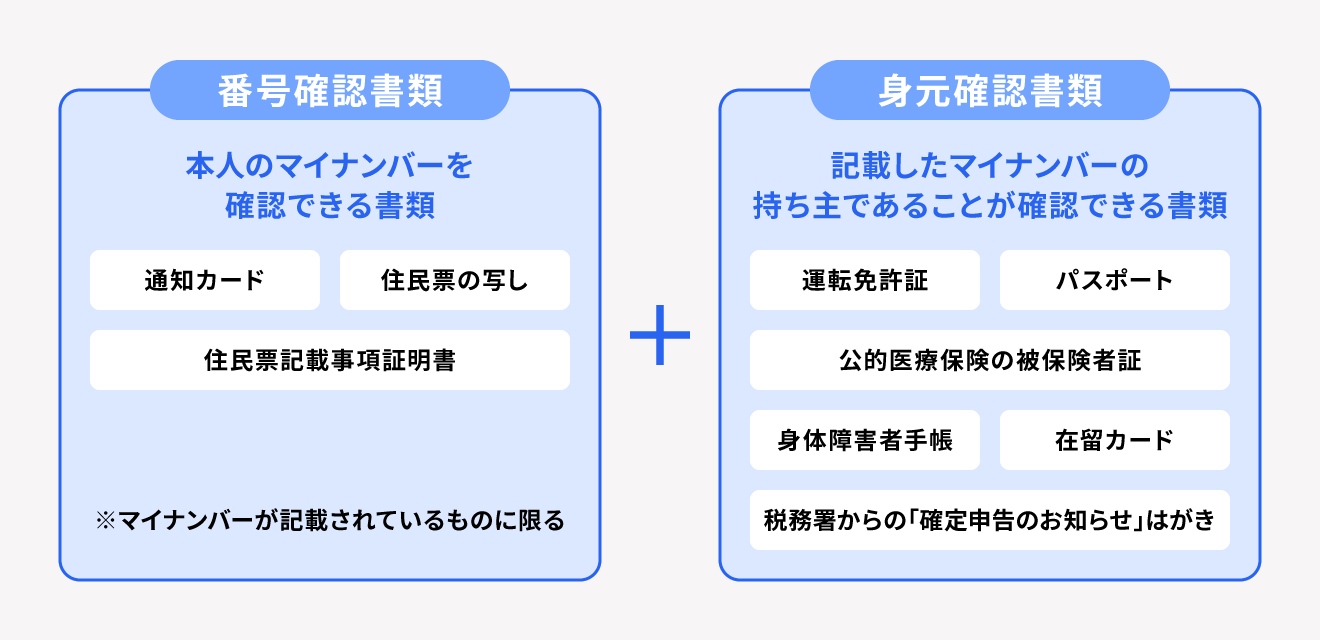

マイナンバーがわかる書類

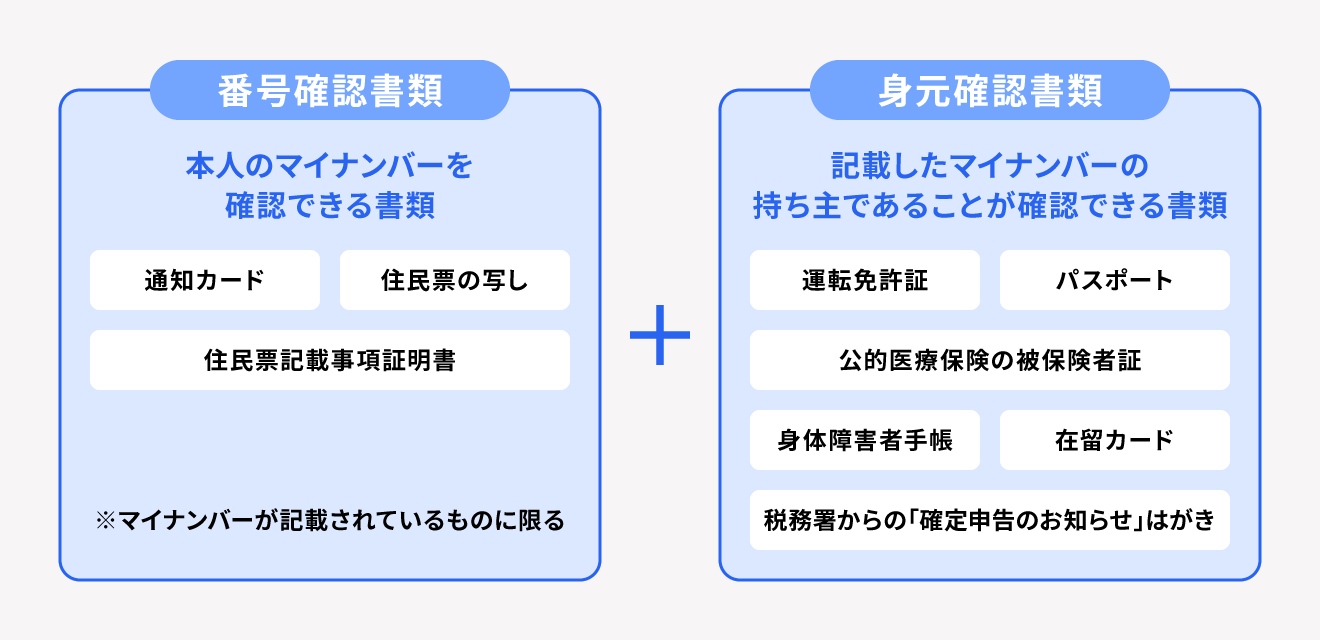

確定申告書にはマイナンバーが記載されている本人確認書類が必要です。

マイナンバーカードを所持している人はそれだけで問題ありません。マイナンバーカードを持っていない人は、マイナンバーが確認できる書類とそのマイナンバーの持ち主であることを確認できる書類の2つを用意する必要があります。

控除を受けるために必要な各種控除証明書

所得控除や税額控除の中には確定申告時に控除証明書が必要になるものがあります。

たとえば、医療費控除を受けるためには医療費控除の明細書、ふるさと納税をして寄附金控除を受けるためには寄付金額を証明する書類の添付が必要です。

基礎控除など、証明書が不要な控除もあるので、国税庁のページから確認して早めに用意しておきましょう。

収入がわかる書類

確定申告書には、収入額を記載する必要があります。そのため、収入がわかる書類を用意しなければなりません。

個人事業主で青色申告する場合は「青色申告決算書」、白色申告をする場合は「収支内訳書」がこれにあたります。

なお、会社員や年金受給者が確定申告する場合は、収入がわかる書類(給与所得の源泉徴収票や退職所得、公的年金等の源泉徴収票)の添付は不要です。

口座番号がわかる通帳など(※ 税金の還付を受ける場合)

確定申告で税金を払いすぎていたことが発覚した場合には還付を受けることができます。

所得税が還付される場合は確定申告書に銀行口座を記載する必要があるので、通帳やカードといった口座番号がわかるものを用意しておきましょう。

STEP2. 確定申告書を作成する

必要書類の準備ができたら確定申告書を作成します。確定申告書の作成方法は主に以下の4つです。

確定申告書の主な作成方法

確定申告ソフトを利用する

確定申告ソフトでは、日々の記帳を簡略化でき、確定申告書やそのほか必要書類の作成が可能なものが多いです。

freee会計では、〇✕形式の質問で確定申告書やそのほか必要書類を作成できます。必要な計算は自動で行ってくれるため、計算・入力ミスを削減でき、初めて確定申告をする人におすすめのツールです。

確定申告ソフトは利用料がかかる点がデメリットですが、freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

確定申告書等作成コーナーを利用する

国税庁が提供している「確定申告書等作成コーナー」でも確定申告書の作成が可能です。作成開始のボタンをクリックし、案内に沿って所得などの金額を入力していくと、自動的に計算を行ってくれます。

利用料などは特にかからないので、コストをかけずに確定申告書を作成できます。

ただし、日々の記帳などは別で用意しなければなりません。日々の会計業務も効率化したい人には、確定申告ソフトのほうがおすすめです。

手書きで作成する

確定申告書のフォーマットは、税務署の窓口でもらう以外にも、国税庁のホームページから無料で印刷ができます。手書きの場合は、計算ミスや記入漏れがないかなど確認要素が多いため、確定申告が初めての人はほかの手段にしたほうが安心です。

また、手書きの確定申告書はe-Taxでの提出ができません。青色申告の場合は、優良な電子帳簿の保存がないと65万円の特別控除が受けられないので、節税効果を高めたい人はほかの方法で作成しましょう。

【関連記事】

令和6年分確定申告書の見方と書き方を項目別にわかりやすく解説

税理士などの専門家に代行依頼する

会計知識がなく不安な人は、税理士などの専門家に代行依頼する方法もあります。

日々の記帳から経費精算、確定申告の手続きまで会計業務をまるっとお任せできる場合もあるため、事務工数が大幅に削減されます。また、会計まわりのことで悩んだときの相談もしやすい環境になるでしょう。

ただし、税理士や専門家に代行依頼するとほかの方法よりも費用がかかるデメリットがあります。

STEP3. 税務署へ確定申告書と必要書類を提出する

確定申告書の作成や必要書類の準備が揃ったら税務署へ提出します。提出する税務署は、納税地を管轄している税務署と決められています。一般的には、住民票に記載している「住所地」が納税地とみなされます。

具体的な提出方法は以下のとおりです。

確定申告書の提出方法

e-Tax(電子申告)

e-Taxとは、所得税や消費税などをはじめとした国税の申告や申請、納税に関するオンラインサービスです。e-Taxを利用することで、税務署へ直接足を運んだり郵送したりしなくても、自宅から簡単に確定申告ができるようになります。

最大65万円の青色申告控除を受けるためには、e-Taxからの申告が必須条件です。

【関連記事】

e-Tax(電子申告)で確定申告をするには?利用方法やメリット・デメリットについて解説

郵送

確定申告書は信書に該当するため、「郵便物」または「信書便物」として郵送しなければなりません。

また、郵送での確定申告書提出日は消印の日付となります。そのため、消印が3月17日(月)*を過ぎると期限後申告として扱われるため注意が必要です。*2024年度の確定申告期日

申告書の控えが欲しい場合は、控えの申告書と切手を貼った返信用封筒を忘れずに同封しましょう。

【関連記事】

確定申告書は郵送できる?郵送方法や封筒の書き方・注意点について解説

税務署へ直接持参

税務署の開庁時間は平日8:30〜17:00までの土日祝休みです。確定申告期間中は、税務署内に専用窓口が設けられているので、申告内容や提出物に不備がないかを確認してもらうことも可能です。

また、すべての税務署に設置されている時間外収受箱であれば土日祝でも24時間投函ができます。ただし、こちらの場合は職員に事前に確認してもらうことはできません。

STEP4. 所得税の納付をする(還付金が振り込まれているか確認する)

確定申告は書類の提出(申告)だけでなく、税金の納付までを期限内にしなければなりません。

所得税の納付方法

納付方法はいくつかありますが、どの方法で納税をするかは本人の自由です。

▼ キャッシュレスの納付方法

・e-Taxによる口座振替(ダイレクト納付)

・インターネットバンキングやATMからの納付

・クレジットカード納付

・スマホアプリ納付(30万円まで)

▼ キャッシュレス以外の納付方法

・金融機関または税務署窓口での現金納付

・コンビニ納付

(1)QRコード(30万円まで)

(2)バーコード(納付書1枚につき30万円まで)

出典:国税庁「G-2 国税の納付手続(納期限・振替日・納付方法)」

それぞれの納付方法の詳細は、別記事「確定申告後の納税方法7つ! メリット・デメリットの比較とおすすめの方法」で解説しています。

還付金は指定口座に振り込まれる

確定申告書の「還付される税金の受取場所」の欄に記載した口座情報や振込方法に応じて還付が行われます。

振込目安としては、確定申告書を税務署の窓口で直接提出・郵送した場合は1〜2ヶ月程度、e-Tax(電子申告)で提出した場合は3週間程度です。

還付金の金額や振込予定日などの処理状況は、e-Taxのマイページから確認ができます。

【関連記事】

還付申告とは?対象となるケースや確定申告・年末調整との違いを解説

STEP5. 提出した帳簿・書類は一定期間保管しておく

帳簿や書類の種類によって異なりますが、確定申告期限の翌日から5〜7年間の保存が義務付けられています。大切に保管しておきましょう。

保存対象となる帳簿や書類は主に以下のとおりです。

| 青色申告 (65万円控除・55万円控除) | 青色申告 (10万円控除) | 白色申告 | |

|---|---|---|---|

| 保存帳簿 |

・総勘定元帳

・仕訳帳 ・現金出納帳 ・売掛帳 ・買掛帳 ・固定資産台帳など |

・現金出納帳

・売掛帳 ・買掛帳 ・固定資産台帳 ・経費帳など |

・法定帳簿

・任意帳簿など |

| 保存書類 | 決算に関して作成した棚卸表など | ||

【ケース別】確定申告のやり方・必要書類

ここからは、以下のケース別に確定申告のやり方・必要書類について解説します。

▼クリックしたところにジャンプします

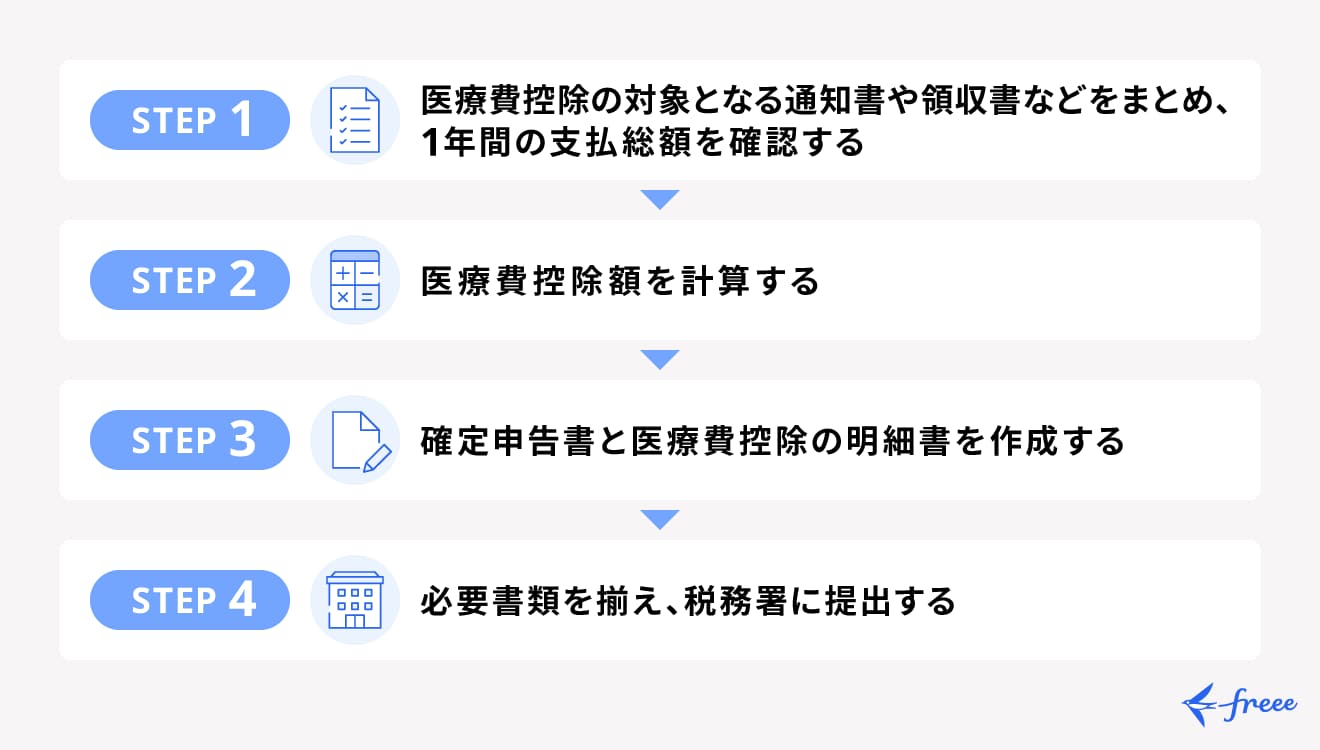

1. 医療費控除の確定申告のやり方

医療費控除とは、1月1日〜12月31日の1年間で支払った医療費が10万円(総所得金額が200万円未満の人は総所得金額×5%)以上だった場合に受けることのできる所得控除の1つです。

まずは、1年間に支払った医療費の総額が10万円以上(総所得金額が200万円未満の人は総所得金額×5%)であるかを確認しましょう。

なお、医療費控除は納税者本人だけでなく、本人が同居している家族の医療費も含まれます。

医療費控除の確定申告で必要な書類

医療費控除を受けるために必要な書類は以下のとおりです。

- 医療費控除の明細書

- 確定申告書

- マイナンバーが記載された本人確認書類

- 医療費控除の対象となる費用が記載されている医療通知書や領収書 *提出は不要

医療費控除の対象となる医療費の領収書等については税務署へ提出する必要はありません。ただし、確定申告してから5年間は保管しておかなければならないので、大切に保管しましょう。

具体的な計算方法や各書類の書き方については、別記事「医療費控除とは?確定申告の流れや対象費用についてわかりやすく解説」で詳しく解説しています。

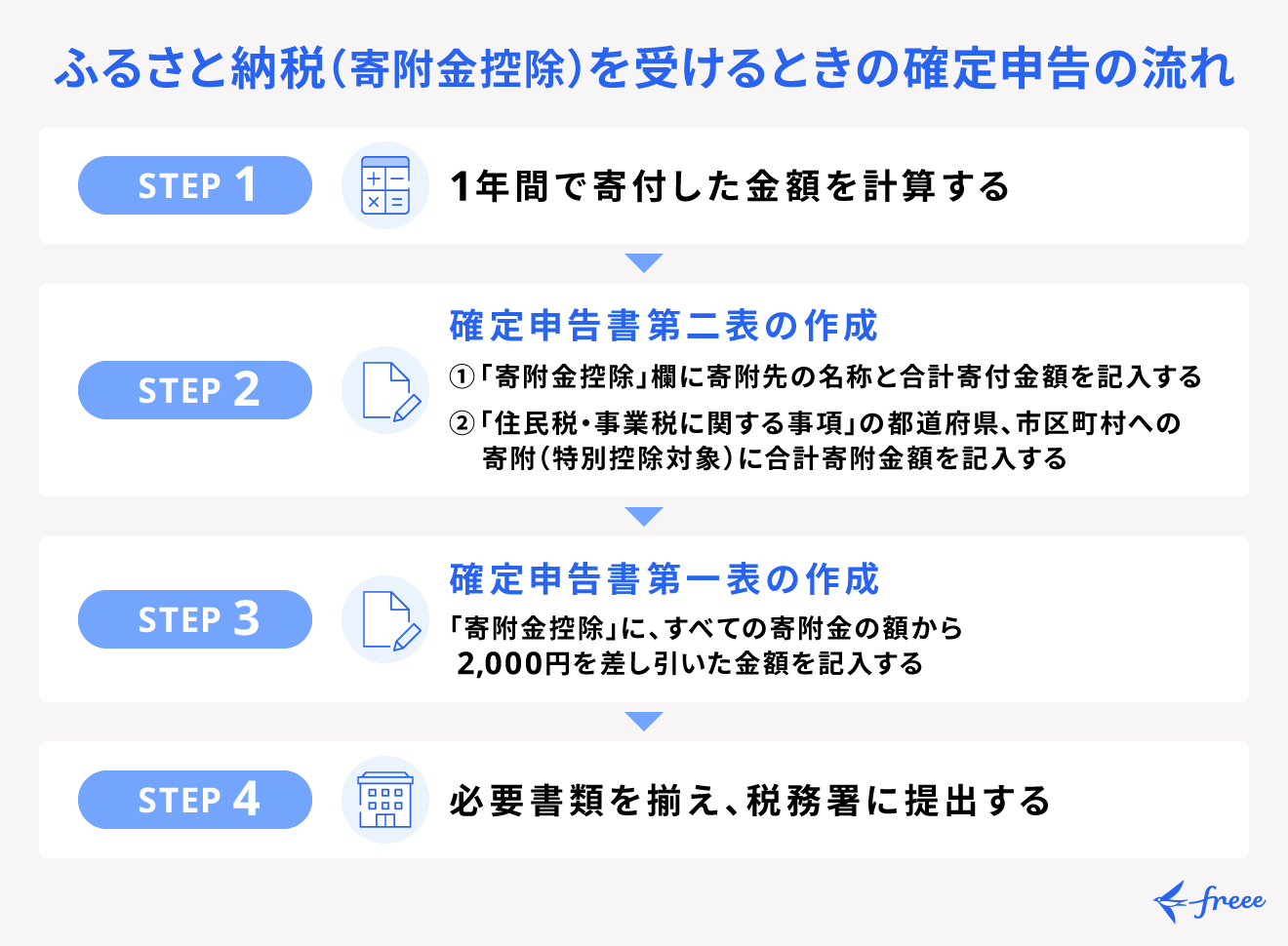

2. ふるさと納税(寄附金控除)の確定申告のやり方

ふるさと納税をすると、寄付額に含まれる2,000円を越える部分が所得税及び住民税から控除されます。また寄付先に応じて、さまざまな返礼品をもらえるのもふるさと納税の特徴です。

ふるさと納税をして、以下の項目に該当する場合には個人で確定申告をしなければなりません。

- ふるさと納税をした自治体が6ヶ所以上ある

- 寄付した自治体の1ヶ所でもワンストップ特例の申請書が提出できなかった

- 給与所得者かつ確定申告が必要な控除が別にある

ふるさと納税(寄附金控除)の確定申告の流れは以下のとおりです。

ふるさと納税(寄附金控除)の確定申告で必要な書類

ふるさと納税(寄附金控除)の確定申告で必要な書類は以下のとおりです。

- 寄付金受領証明書

- 対象の年の源泉徴収票または収入が分かる書類

- マイナンバーが記載された本人確認書類

- 確定申告書

ふるさと納税をすると、寄付した自治体から「寄附金受領証明書」という書類が送られてきます。確定申告時に必要になるので捨てないように気をつけましょう。なお、e-Taxで確定申告する場合には紙の受領証明書の提出は不要です。

【関連記事】

確定申告でふるさと納税の控除を受けるには?やり方や必要書類についても解説

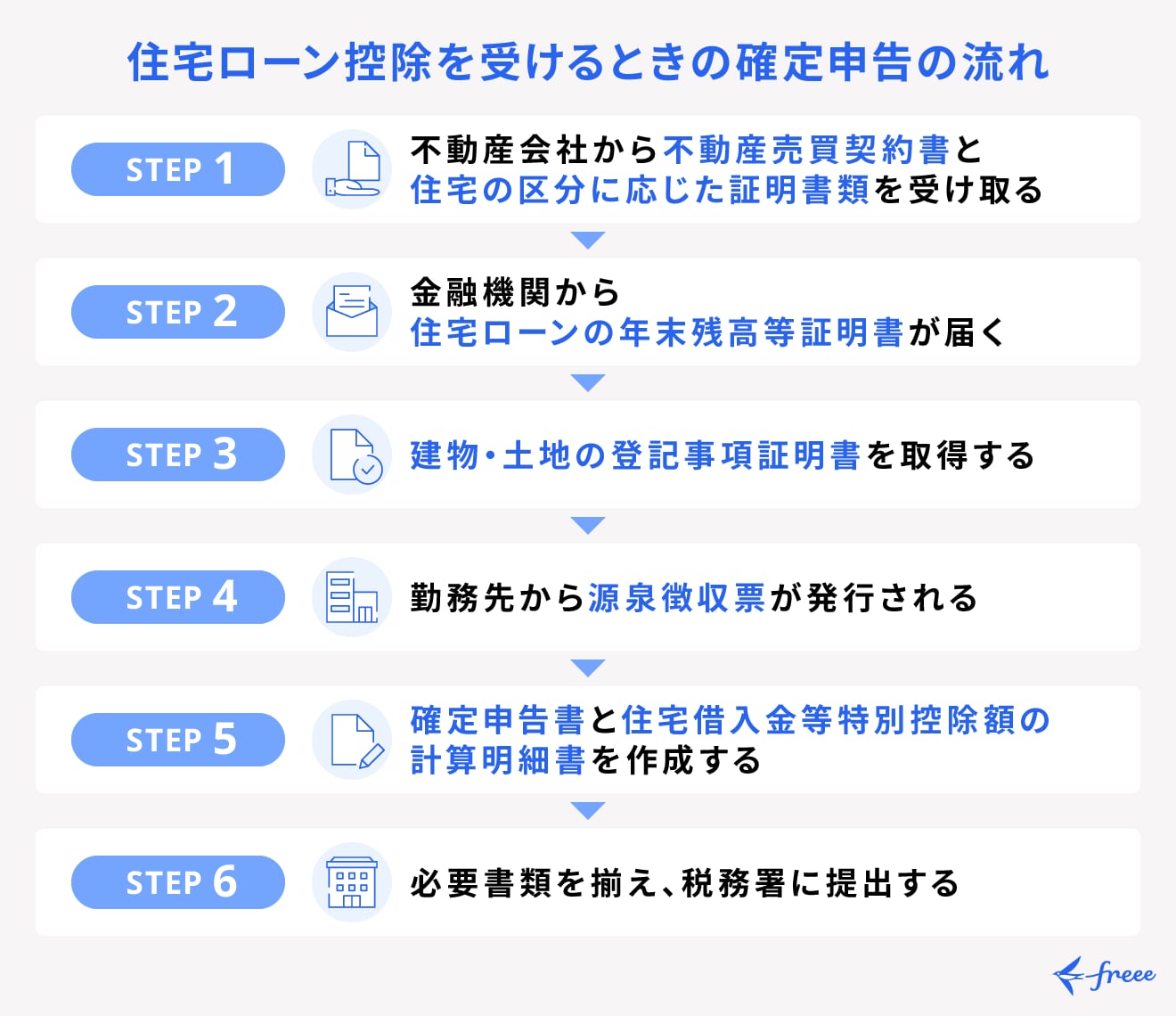

3. 住宅ローン控除の確定申告のやり方

住宅ローン控除を受ける初年度は確定申告をしなければなりません。2年目以降は年末調整で対応が可能です。

住宅ローン控除の確定申告は必要書類が多く、書類の入手時期にあわせて進める必要があります。書く書類の入手から確定申告書作成までの具体的なスケジュールは以下のとおりです。

住宅ローン控除の確定申告で必要な書類

住宅ローン控除の確定申告で必要な書類は以下のとおりです。

- 確定申告書

- 本人確認書類の写し

- 源泉徴収票

- 住宅借入金等特別控除額の計算明細書

- 住宅ローンの年末残高等証明書

- 建物・土地の登記事項証明書

- 建物・土地の不動産売買契約書(請負契約書)の写し

- 住宅の区分に応じた証明書類

住宅ローン控除の適用条件や確定申告書の書き方については、別記事「住宅ローン控除を受けるための確定申告のやり方や必要書類を解説」をあわせてご確認ください。

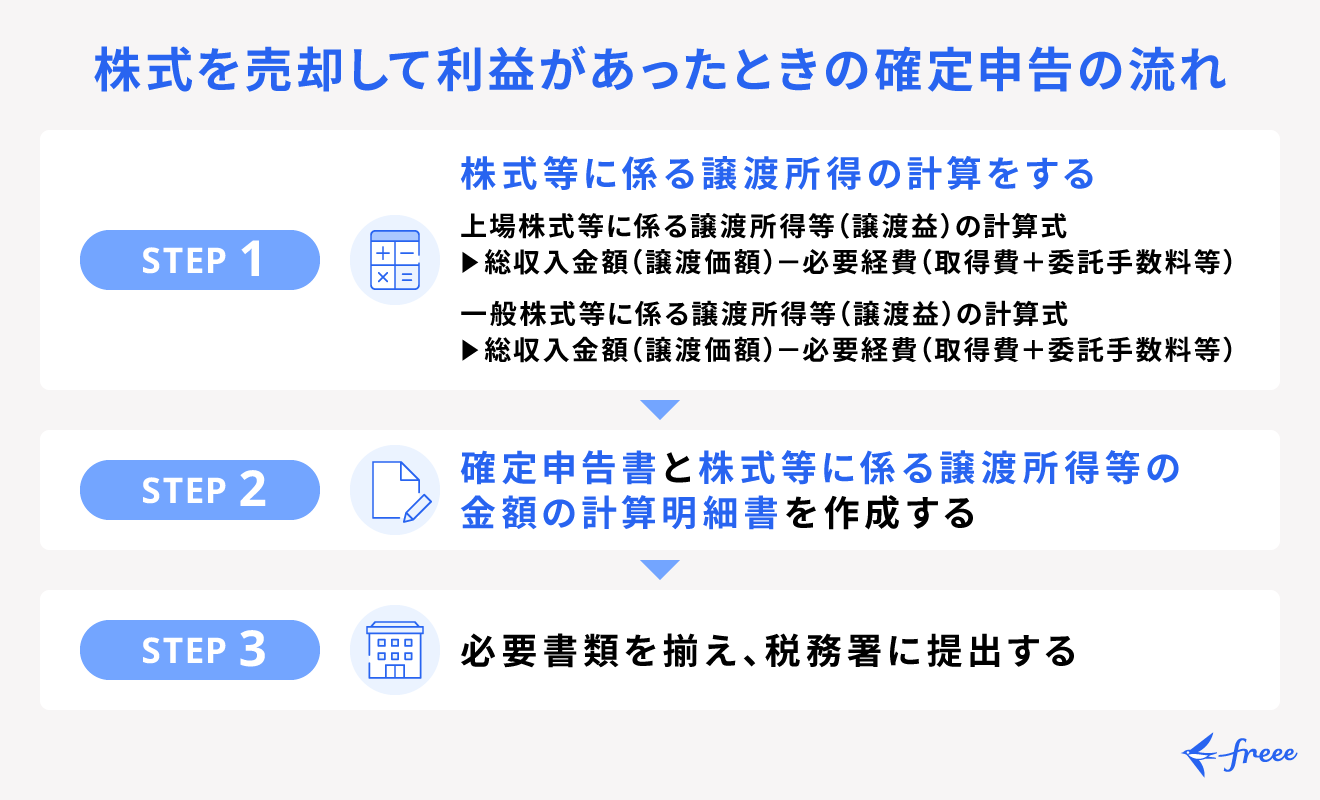

4. 株式を売却して利益があったときの確定申告のやり方

所有している株式を売却して利益があったときは原則として確定申告が必要です。ただし、給与所得の有無や株式投資で利用している口座の種類によっても異なるので注意しましょう。

株式を売却して利益があったときの確定申告で必要な書類

株式を売却して利益があったときの確定申告で必要な書類は以下のとおりです。

- 株式等に係る譲渡所得等の金額の計算明細書

- 確定申告書第一表・第二表

- 確定申告書第三表(分離課税用)

- 特定口座年間取引報告書

株式を売却して利益が出た以外に、損失があったり配当金を受け取ったりした場合には別途対応が必要になる可能性があります。詳しくは別記事「株式投資の確定申告は必要?方法や必要書類なども解説」をあわせてご確認ください。

出典:国税庁「株式の売却をした方や配当等を受け取った方へ」

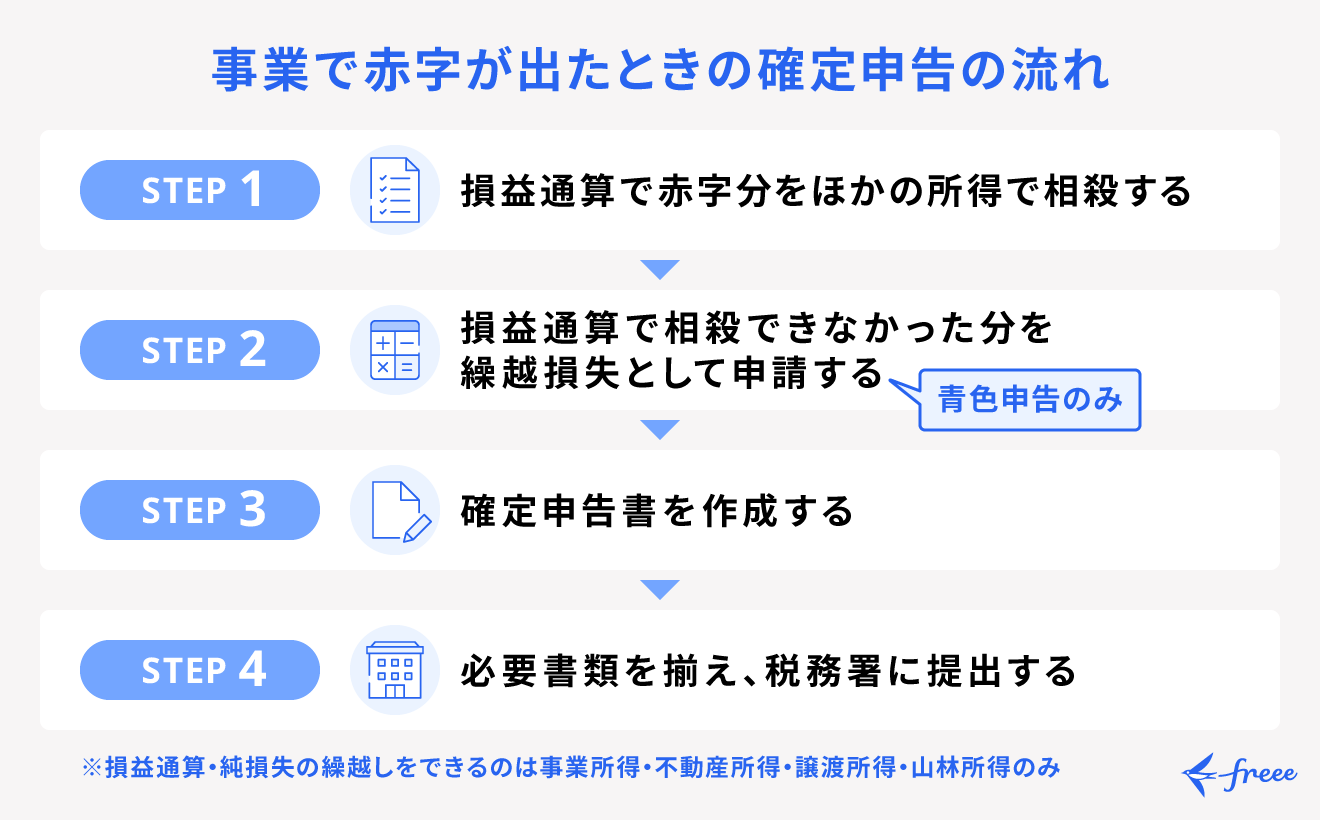

5. 事業で赤字が出たときの確定申告(損失申告)のやり方

事業所得・不動産所得・譲渡所得・山林所得のいずれかで赤字が発生した際、その年のほかの所得と相殺できる制度が設けられています。これを損益通算といいます。

また、損益通算を行っても赤字があった場合、青色申告であれば、その損失額を原則として翌年から最長3年間まで繰り越すことができます。

純損失を翌年以降に繰り越すことで、翌年以降の黒字と相殺でき、余計な税金を払わずに済む可能性があります。つまり、赤字になった年の翌年に黒字化しても、昨年の赤字分だけ節税ができる仕組みです。

ただし、繰越損失の適用を受けるためには、毎年連続して確定申告書を提出し、損失申告しなければなりません。

事業で赤字が出たときの確定申告(損失申告)で必要な書類

事業で赤字が出たときの確定申告(損失申告)で必要な書類は以下のとおりです。

・確定申告書(第一表・第二表・第四表)

▼以下の損失を繰り越す場合は、損失を証明する書類

・被災事業用資産の損失

・上場株式等にかかる譲渡損失

・特定投資株式に係る譲渡損失

・先物取引やFXに係る損失

確定申告書の詳しい書き方などについては、別記事「青色申告の繰越損失とは? 適用の条件や申告書の書き方も解説」で詳しく解説していますので、あわせてご確認ください。

6. 年の途中で退職し、年内に再就職していないときの確定申告のやり方

年の途中で退職し、年内に再就職すると、原則として新しい勤務先で前の勤務先の給与を含めて年末調整をしてもらうことができます。

ただし、年内に再就職をしていないと年末調整がされず、源泉徴収されていた所得税が精算されないままになってしまいます。また、年末調整をしないままだと社会保険料控除や扶養控除、基礎控除などの所得控除の適用がされません。

そのため、年内に再就職をしていない場合には個人で確定申告をすることで、払い過ぎていた分の還付を受けられる可能性があります。

この場合は、上述した「確定申告のやり方を流れに沿って解説」を参考に確定申告を行いましょう。なお、還付を受ける場合には退職した年の翌年1月1日から5年以内に提出すれば問題ありません。

出典:国税庁「No.1910 中途退職で年末調整を受けていないとき」

年内に再就職していないときの確定申告で必要な書類

年内に再就職していないときの確定申告で必要な書類は以下のとおりです。

- 確定申告書

- マイナンバーがわかる書類

- 控除を受けるために必要な各種控除証明書

- 給与所得の源泉徴収票 *提出は不要

- 口座番号がわかる通帳など

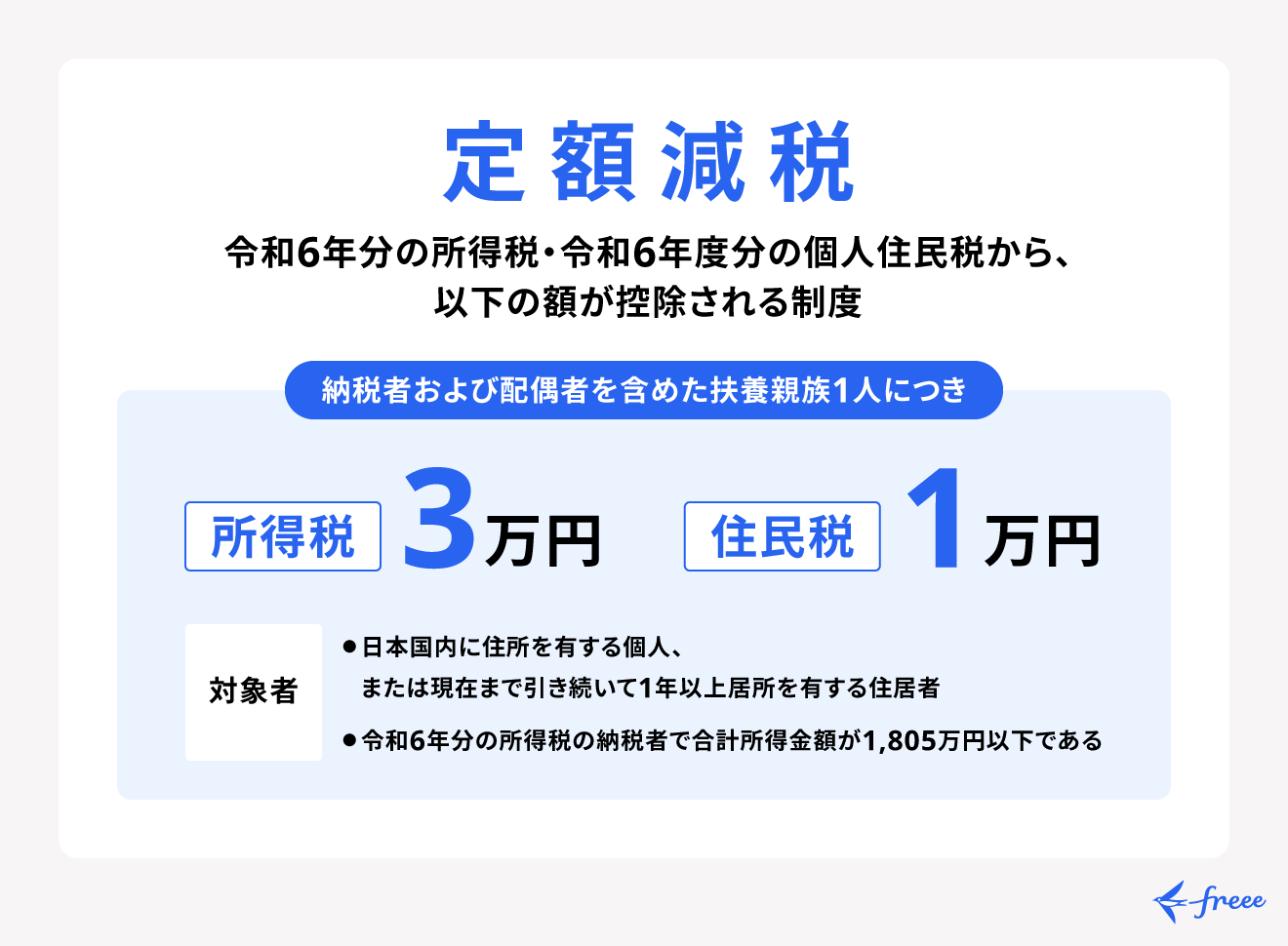

2024年分の確定申告は定額減税の記載漏れに注意!

定額減税とは、2024年6月に設けられた1人あたり所得税3万円・住民税1万円の計4万円が減税される制度のことです。

個人事業主など主な所得が事業所得の人は、確定申告をすることで所得税分の定額減税を受けることができます。※住民税分は普通徴収から減税されるので、特に手続きなどは必要ありません。

会社員やアルバイト・パートなどの給与所得者の場合、基本的に減税分は2024年の源泉所得税から差し引かれてます。ただし、医療費控除やふるさと納税を受けるために個人で確定申告をする場合は、定額減税分も記載が必要です。

確定申告書に定額減税分の記載がないと適切に反映されない可能性があるため、忘れずに記載しましょう。

確定申告書の書き方について詳しく知りたい方は、別記事「【2025年最新】令和6年分確定申告書の見方と書き方を項目別にわかりやすく解説」をあわせてご覧ください。

2024年分の確定申告はいつからいつまで?

2024年(令和6年)分の確定申告期間は、2025年(令和7年)2月17日(月)〜3月17日(月)までです。

所得税を納める義務があるにもかかわらず、確定申告をしなかったり、期限を過ぎてから申告をしたりすると、延滞税や無申告加算税などのペナルティが課せられる可能性があります。

本来、納税する額より多く払わなければならなくなるため、確定申告の対象となる場合は必ず期限内に申告するようにしましょう。

なお、確定申告の義務はないものの、確定申告することで還付が受け取れる場合(還付申告)には、対象の年度の翌年5年間申告が可能です。

【関連記事】

確定申告しないとどうなる? 追加課税や差押え以外のデメリット、その対処法を解説

確定申告を自分でやるときの注意点

確定申告は日々の帳簿付けや確定申告書の作成など、会計知識が一定必要になります。確定申告を自分でやるときには計算や入力の間違いがないように気をつけましょう。

また、上述したように確定申告は期間が設けられています。期間を過ぎてしまうと、延滞税や無申告加算税などのペナルティが課せられる可能性があるため、対象の人は必ず期限内に申告・納税をできるよう準備を進めましょう。

確定申告を簡単・ラクに終わらせるなら会計ソフトがおすすめ

確定申告ソフトは日々の記帳を簡略化し、確定申告書やそのほか必要書類の作成もツール内で行うことができます。

クラウド確定申告ソフトのfreee会計では、〇✕形式の質問で確定申告書やそのほか必要書類を作成できます。必要な計算は自動で行ってくれるため、計算・入力ミスを削減でき、初めて確定申告をする人におすすめのツールです。

確定申告ソフトは利用料がかかる点がデメリットですが、freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

確定申告のやり方にまつわるよくある質問

Q1. 確定申告をスマホでやるにはどうしたらいい?

Q2. マイナンバーカードがないけど確定申告できる?

Q3. 新卒で入社する前にアルバイトしてたら確定申告は必要?

Q4. 自分で確定申告するには?

Q5. 納税額の計算方法は?

Q6. 必要経費にできる費用にはどんなものがある?

Q1. 確定申告をスマホでやるにはどうしたらいい?

2019年より、スマートフォンでの確定申告が可能になりました。スマホがあれば、e-Tax(イータックス)を通じて、自宅にいながら確定申告の手続きを完了できます。

確定申告をスマホで行うには、事前に以下の準備が必要です。

- マイナンバーカードの取得

- マイナポータルアプリのダウンロード

- マイナポータルの連携

スマホで確定申告をするやり方については、別記事「スマホの確定申告のやり方を解説!マイナンバーカードなどの必要な準備とは」で詳しく解説しています。

Q2. マイナンバーカードがないけど確定申告できる?

確定申告はマイナンバーカードがなくても、「マイナンバー」が確認できる書類さえあれば申告は可能です。マイナンバーカードのない人は、通知カードもしくは住民票を取得して自分のマイナンバーを確認ができます。

確定申告時は、マイナンバーが確認できる書類とそのマイナンバーの持ち主であることを確認できる書類の2つを用意しましょう。

マイナンバーカードがなくても確定申告をする方法は、別記事「確定申告はマイナンバーカードなしでできる? 注意点と2つの申告方法を解説」で詳しく解説しています。

Q3. 新卒で入社する前にアルバイトしてたら確定申告は必要?

新入社員は3月に学校を卒業して4月から入社することが多いです。そのため、新卒入社する年の1月から3月にアルバイトをしていた場合には、入社後にその分を含めて年末調整をしなければなりません。

アルバイト先から源泉徴収票を発行されるので、それを新卒入社した会社に提出をすれば、アルバイトの給与分を含めて年末調整をしてくれます。

会社員になってから確定申告が必要になるケースについては、別記事「会社員で確定申告が必要な人とは?ふるさと納税や副業など事例別にやり方を解説」で詳しく解説しています。

Q4. 自分で確定申告するには?

国税庁が提供している「確定申告書等作成コーナー」では無料で確定申告書の作成ができます。所得や控除の計算は自動で行ってくれるので、自分で計算・記入するよりもミスを減らすことができるでしょう。

ただし、帳簿などの必要書類は別で用意しなければなりません。日々の会計業務も効率化したい人には、確定申告ソフトのほうがおすすめです。

Q5. 納税額の計算方法は?

確定申告で実際に納税する所得税額は、以下の流れで算出します。

- 所得税の対象となる「課税所得」を求める

- 課税所得にかかる「所得税額」を求める

- 納税する「納税額」を求める

それぞれの計算方法は、別記事「確定申告とは?全くわからない人向けに対象者・やり方について詳しく解説!」で詳しく解説しています。ぜひあわせてご確認ください。

Q6. 必要経費にできる費用にはどんなものがある?

必要経費として計上できる費用・勘定科目には、例として以下があります。

| 勘定科目 | 具体例 |

|---|---|

| 租税公課 | 個人事業税、事業利用資産の固定資産税、印紙税、事業用自動車の自動車税 |

| 荷造運賃 | 運送料、箱やガムテープといった梱包資材代 |

| 水道光熱費 | 事務所の水道代、ガス代、電気代 |

| 旅費交通費 | 事業に関係する交通費、宿泊費、コインパーキング代 |

| 通信費 | 事業で使用する切手やはがき代、電話料金、ネット回線の使用料 |

| 広告宣伝費 | Webなどへの商品の広告掲載料、ポスターやチラシなどの印刷費 |

| 接待交際費 | 取引先への接待における飲食代や贈答品代 |

| 損害保険料 | 事務所の火災保険料や、事業用の自動車の保険料 |

| 修繕費 | 事業に関係する店舗や機械、器具などの修理代 |

| 消耗品費 | 事業で使用する文房具やデスク、10万円未満のパソコン |

| 減価償却費 | 自動車や建物などの固定資産(法定耐用年数に応じて一部を経費計上する) |

| 福利厚生費 | 従業員の健康診断や慰安旅行などにかかる費用 |

| 給料賃金 | 従業員に対する給料や手当、賞与 |

| 外注工賃 | 外部に業務を発注した際にかかる費用 |

| 支払利息 | 事業に関する借入金の利子や手形の割引料 |

| 地代家賃 | 事業用の建物の家賃や礼金、駐車場代 |

| 貸倒損失 | 回収できなくなった売掛金や貸付金 |

| 雑費 | 上記のいずれにも該当しない、事業に関係する費用 |

個人事業主が経費にできるものについては、別記事「個人事業主が経費にできるものは?計上の可否や金額の上限などを解説」で詳しく解説していますので、あわせてご確認ください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所代表。20年以上のキャリアをもつ国税OB税理士。税務調査や複雑な税務判断に精通し、幅広い税務相談に対応。クライアントの事業を深く理解し、長期的な視点で最適な税務戦略を支援しています。