個人事業主の確定申告においては、2つの制度が用意されています。白色申告と青色申告、2つの制度についてその概要や違いを確認しましょう。この違いを理解しているかどうかで、納税額が大きく変わってきます。

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

▶︎ 青色申告について、まずはこちらの記事!

会計帳簿に対する考え方の違い

両制度の違いは、以下のようにまとめられます。

◯会計帳簿について、白色申告はより簡易に、青色申告は厳密性が求められる

◯税金の計算において、青色申告には特典があり、白色申告にはない

日本の所得税では、申告納税制度が採用されています。少し言い換えると、納税者は「自分で自分の所得、つまり儲けを計算して、自分がいくらの税金を支払わなければならないのか確定させなければならない」といえます。この作業を問題なく行うためには、自分自身の経済活動について会計帳簿を作成する必要があります。

会計帳簿を作成するためには色々な方法が考えられますが、当然ながら「より精密な帳簿を作成した方が、所得計算は正確に行われる」でしょう。そこで、より精密な会計帳簿を作成した人に対しては、税金を計算するに当たっていくつかの特典を用意しましょう、ということで設けられているのが青色申告制度です。そのため、青色申告を選択した場合には、より精密な会計帳簿を作成する必要があります。

一方で、白色申告の場合には簡易な会計帳簿で構わないです。しかし、当然のことながら白色申告者は各種特典の恩恵をうけられません。

白色申告に実はメリットはない?

先に結論から述べてしまうと、白色申告のメリットは「ほぼない」というのが実情です。これから継続的に個人事業を続けていこうとしている場合には、問答無用で青色申告を選んだ方が良いと思われます。

確かに、白色申告者は簡易な会計帳簿の作成で良いこととされています。売上や仕入、経費などについて「一日ごとにまとめて記載をしておけば良い」といった勘弁的な方法が認められています。

しかし、それはあくまでも「会計帳簿の作成について簡易的な方法が認められている」というだけのお話です。領収書やレシート、請求書や納品書など、各種取引に関する書類を管理していくことに関していえば、白色だろうが青色だろうが関係ありません。

また、青色申告でも簡易簿記と呼ばれる方式は認められています。青色申告の特典を最大限に活用するためには複式簿記と呼ばれる厳密な手続きが必要ですが、簡易簿記でもある程度の特典を受けることが可能です。この青色申告における簡易簿記ですが、白色申告において課せられている記帳義務とそれほど大きな差があるとは言えません。

白色だろうが青色だろうが、どちらにせよ会計帳簿は作成しなければなりません。それであれば、特典が受けられる青色申告を選んでおくのが賢明です。特典を最大限に活かしたい場合には厳密な処理が求められますが、簡易簿記の採用による特典だけでもかなり大きなメリットとなります。

青色申告特別控除で税額は大きく減らせる?

青色申告制度における特典の一つに、青色申告特別控除があります。事業の規模などにもよるのですが、厳密な複式簿記を採用した場合には65万円の特別控除が適用されます。言い換えるなら「厳密な会計帳簿を作成すると、経費(のようなもの)が65万円だけ上乗せされる」ものです。

仮に、30%の税率が適用されている人の場合、65万円の控除があればそれだけで 65万円 ✕ 30% = 195,000円 の税金が減ることになります。所得税はその人の所得に応じて適用される税率が異なるため、減税額は常に一定というわけではありません。それでも、税率が低い人でも数万円、税率が高い人であれば20万円を超えるような額が節税できることになります。

また、他にも、赤字が3年繰り越せる繰越控除や、家族の給与を課税対象額から控除したり、自宅を仕事場にしている場合は家賃や光熱費も経費として計上できるなどの特典もあります。

なお、65万円の控除を受けるには、複式簿記による記帳で、貸借対照表や損益計算書を作成しなければなりませんが、簡易帳簿で確定申告をしても、10万円の控除を受けることができます。

青色申告をするには事前に税務署へ申請書(所得税の青色申告承認申請書)を出す必要があります。一度提出すれば、毎年申請を行う必要はありません。

開業当初などは、少しでも支出を抑えたいもの。青色申告を選択し、厳密な会計帳簿を作成するだけで節税ができるのは大きなメリットです。会計ソフトの活用なども含め、記帳の労力は大きく下がっています。個人事業においては、今後は青色申告を基本に考えていくことが非常に大切です。

白色申告を簡単に終わらせる方法

確定申告は個人事業主・フリーランスの人だけでなく、副業で収入を得た会社員の方など、多くの人に関わりが深い一大イベントです。

確定申告には青色申告と白色申告の2種類があり、対象者は期限までに書類を作成し納税をすることが義務づけられています。青色申告するには事前に税務署への届出が必要になるため、その手続きをしていない場合は自動的に白色申告となります。

青色申告に比べると簡単と言われる白色申告ですが、書類作成に不安をお持ちの方は少なくありません。はじめての確定申告で不安な人にはfreee会計がおすすめです。

freee会計は、〇✕形式の質問に答えることで簡単に白色申告に必要な書類を作成できます。

ここからはfreee会計を使って書類完成までの3ステップを紹介します。

STEP1: 基本情報を入力する

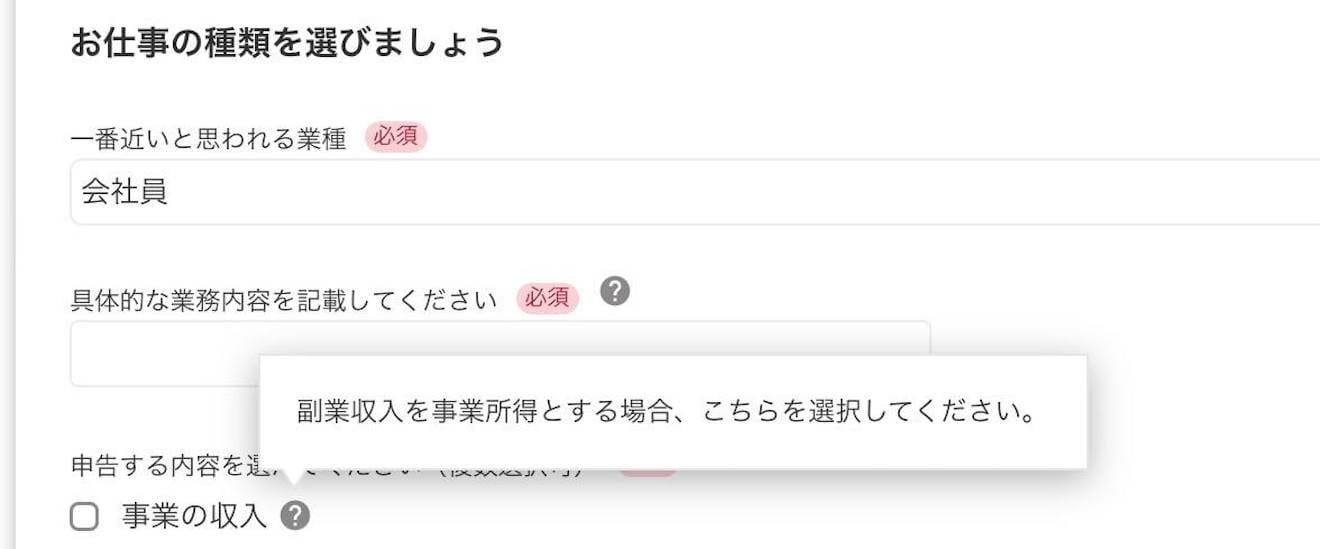

自身の情報や仕事(事業)の内容について入力し、青色申告・白色申告のいずれかを選択します。各項目の横には「?」マークがついており、カーソルを当てると詳しい説明を見ることもできます。

自身の仕事(事業)内容などの基本情報を入力!

STEP2: 申告書作成に必要な情報を◯✕形式で回答

次に、白色申告書を作成する際に必要な情報を入力していきます。1年間の収支に関して画面の指示に沿って○✕形式で15の質問に答えていきます。

月額980円(※年払いで契約した場合)から利用できる有料プランでは、チャットサポートがついているので、わからないことがあったらすぐに質問ができます。

STEP3: 白色申告に必要な書類が完成!

上記の2ステップで白色申告に必要な確定申告書が自動で作成されます。有料プランでは、プリントアウトも可能なので、印刷して税務署に郵送すれば確定申告が完了です。※無料プランでは申告書作成まで可能。

また、マイナンバーカードとカードリーダがあれば自宅からでもすぐに提出が完了するので、税務署に行ったり郵送したりする手間も削減されます。

税務署に行かずに確定申告を終わらせるなら、e-tax(電子申告)がおすすめです。e-tax(電子申告)を検討している人はこちらをご覧ください。

STEP2で入力した内容を元に確定申告書が完成!