監修 安田亮 安田亮公認会計士・税理士事務所

退職金を受け取った際、基本的に確定申告は必要ありません。勤務先に必要な書類を提出していれば、源泉徴収で所得税の精算が完了するためです。ただし、退職するタイミングや状況によっては、確定申告が必要になるケースがあります。

また、退職金は通常の給与と異なり、「退職所得控除」や「分離課税」など税制上の優遇措置を受けられます。適切に申告を行うことで税の負担を軽減できるため、退職金を受け取る人は確定申告の要否を確認しましょう。

本記事では、退職金に関する手続きを説明したうえで、確定申告が必要なケースを解説します。退職金にかかる税金の算出方法も説明するため、参考にしてください。

\確定申告は簡単オンライン!/

freee会計は、税務署に行かずにオンラインで簡単に確定申告ができます。

e-taxが初めてという方でも安心です!

目次

- 退職金とは

- 退職金の確定申告は原則不要

- 退職金の確定申告で還付金を受け取れる場合がある

- 退職所得控除とは

- 退職所得の受給に関する申告書とは

- 申告書を提出せずに退職金を受け取るとどうなる?

- 確定申告をしたほうがいいケース

- 転職先で年末調整したが前職の源泉徴収票を提出しなかった場合

- 退職時に「退職所得の受給に関する申告書」を提出しなかった場合

- 年の途中で退職して年末調整を行っていない場合

- 不動産所得や事業所得があり、赤字が発生した場合

- 退職金の確定申告が必要なケース

- 公的年金等にかかる雑所得以外の所得金額が20万円を超す場合

- 所得控除を受けたい場合

- 公的年金等の収入金額の合計が400万円を超す場合

- 退職所得にかかる税金の種類

- 住民税

- 所得税

- 退職所得にかかる税金の計算方法

- ①退職所得控除額を計算する

- ②退職所得を計算する

- ③退職所得の税額を算出する

- ④住民税を算出する

- 退職金に関する確定申告の特殊なケース

- 退職金を受け取る本人が亡くなった場合

- 1年で複数回の退職金を受け取る場合

- 退職金の確定申告のすすめ方

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

退職金とは

退職金とは、退職時に勤務先から支払われる手当です。

退職金は「退職手当」とも呼ばれ、その所得は給与所得ではなく「退職所得」として扱われます。退職所得のうち課税対象となるのは、退職所得から退職所得控除を差し引いた金額です。なお、退職所得控除の控除額は、勤務年数・退職事由によって変動します。

退職所得は、給与所得や事業所得のように総合課税ではなく、分離課税の対象です。長年の勤務に対する報酬という意味があるため、納税者の税負担が軽くなるよう配慮されています。

出典:国税庁「No.1420 退職金を受け取ったとき(退職所得)」

【関連記事】

所得とは? 収入との違いや種類別の計算方法を解説

退職金の確定申告は原則不要

退職金を受け取った際、原則として確定申告を行う必要はありません。「退職所得の受給に関する申告書」を勤務先に提出していれば、退職金の支給時に源泉徴収されるためです。

上記の手続きによって、退職金が支払われる際に退職所得控除が適用され、納めるべき所得税等・住民税が源泉徴収または特別徴収されます。

出典:国税庁「退職金と税」

退職金の確定申告で還付金を受け取れる場合がある

退職金に対して源泉徴収が行われる場合でも、確定申告をすることで還付金を受け取れる可能性があります。

還付金とは、源泉徴収などで税金を納め過ぎている場合に戻ってくるお金です。還付金を受け取るには、確定申告を行わなければなりません。

還付金が生じるケースとして、年度の途中で転職・退職した場合や、「退職所得の受給に関する申告書」の提出が漏れた場合などが挙げられます。還付金が受け取れるケースについては後述するため、参考にしてください。

出典:国税庁「確定申告をすれば税金が還付される方」

退職所得控除とは

退職所得控除は、退職金にかかる税負担を軽減するための控除制度です。

退職金から控除される「退職所得控除額」は、勤続年数が長いほど多くなります。以下の通り、「勤続年数が20年以下」の場合と「勤続年数が20年を超える」場合で、異なる計算式が適用されます。

| 勤続年数が20年以下 | 40万円×勤続年数(最低80万円) |

|---|---|

| 勤続年数が20年を超える | 800万円+70万円×(勤続年数−20年) |

勤続年数に伴って控除額が増加し、長く働いた人がより多くの控除を受けられる仕組みです。なお、退職所得控除の具体的な計算方法は後述します。

出典:企業年金連合会「退職所得控除額」

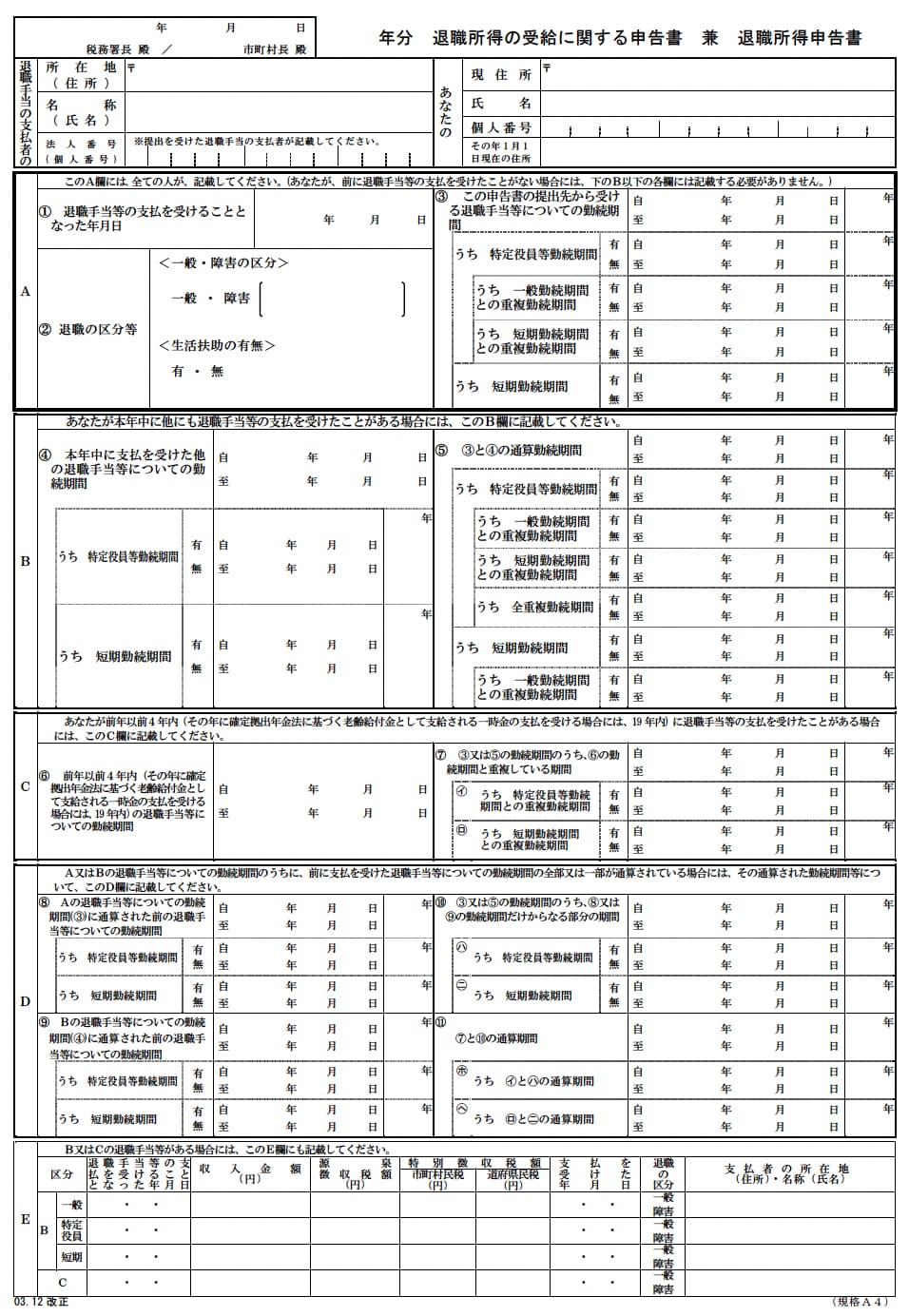

退職所得の受給に関する申告書とは

「退職所得の受給に関する申告書」とは、退職金を受け取る際、適切な源泉徴収を行うために必要な書類です。退職金の支払いを受ける前日までに、勤務先に提出する必要があります。

出典:国税庁「退職所得の受給に関する申告書(退職所得申告書)」

「退職所得の受給に関する申告書」の主な記入項目は以下の通りです。

| 主な記入項目 | 内容 |

|---|---|

| 受給者(退職金を受け取る人)の情報 | 現住所・氏名・個人番号を記入する |

| 支払者(勤務先)の情報 | 所在地・名称を記入する |

| 退職手当等の支払を受けることとなった年月日 | 退職する年月日を記入する |

| 退職の区分等 | 以下に該当する項目を選択・記入する ・在職中に障害者となったことが理由で退職した人は「障害」を選び、状態や身体障害者手帳等の交付年月日を記入する ・上記以外の人は「一般」を選ぶ ・その年の1月1日現在で生活保護法による生活扶助を受けている人は「有」、そのほかの人は「無」を選ぶ |

| この申告書の提出先から受ける退職手当等についての勤続期間 | 支払を受ける退職手当等に関する勤続期間・年数を記入する |

申告する退職金以外で退職手当等がある人は、上記以外にも記載が必要な項目があります。

適切な税額を算出するためには、正確な情報が必要です。記入方法や内容に不明点がある場合は、勤務先や税務署に相談しましょう。

出典:国税庁「退職所得の受給に関する申告(退職所得申告)」

申告書を提出せずに退職金を受け取るとどうなる?

「退職所得の受給に関する申告書」を提出せずに退職金を受け取ってしまうと、退職金の20.42%(復興特別所得税を含む)が一律で源泉徴収されます。

退職金にかかる税負担を軽減する「退職所得控除」が受けられないため、本来納めるべき税額より多く徴収されることになります。

万が一、「退職所得の受給に関する申告書」の提出が漏れた場合は、所得税を精算するための確定申告が必要です。手続きの手間が増えるため、「退職所得の受給に関する申告書」は忘れずに提出しましょう。

出典:国税庁「退職所得の受給に関する申告(退職所得申告)」

確定申告をしたほうがいいケース

上述した通り、退職金の確定申告は原則不要です。ただし、退職のタイミングなどによっては、確定申告を行うことで税金の一部が還付される場合もあります。

以下では、転職・退職のタイミングや状況によって、確定申告をしたほうがよい3つのケースを解説します。

転職先で年末調整したが前職の源泉徴収票を提出しなかった場合

原則、以前の勤務先から受け取った給与が年間で20万円を下回っていれば、確定申告は不要です。

ただし、転職後の企業での年末調整時に、以前の勤務先の源泉徴収票を提出していない場合は、確定申告をすることで払い過ぎた所得税が還付される可能性があります。その場合、退職所得についても確定申告書に反映させる必要があります。

退職時に「退職所得の受給に関する申告書」を提出しなかった場合

退職前に「退職所得の受給に関する申告書」を提出していない場合、退職所得控除を加味した課税対象額の計算がされません。そのため、受け取る退職所得の全額に一律20.42%の所得税・復興特別所得税が源泉徴収されてしまいます。

この場合、受け取る退職所得額や各種条件によって異なりますが、一般的に確定申告を行うことで源泉徴収税が還付されます。

出典:国税庁「別紙 退職所得の源泉徴収税額の速算表」

出典:国税庁「No.2732 退職手当等に対する源泉徴収」

年の途中で退職して年末調整を行っていない場合

給与所得者は毎月の給与や賞与の源泉徴収で所得税を納め、年末調整で正しい納税額を確定します。社会保険料控除・扶養控除・基礎控除などの所得控除は、年末調整時に適用されます。

ただし、年の途中で退職し年末調整がされていない場合、源泉徴収税として天引きされていた所得税が精算されません。また、所得控除が適用されず、所得税を納め過ぎている状態になることもあるため注意が必要です。

この場合、退職所得を含めた確定申告を行うことで払い過ぎた源泉徴収税が還付されます。なお、退職後に失業保険を受け取る場合、失業保険は所得税の課税対象ではないため、受け取った分の失業保険(給付)の申告は不要です。

出典:国税庁「No.1910 中途退職で年末調整を受けていないとき」

不動産所得や事業所得があり、赤字が発生した場合

不動産や事業を経営している人で、退職した年に赤字が発生した場合、確定申告により退職所得と損益の通算が可能です。

この場合、退職所得と損益通算する前に、給与所得・配当所得・雑所得と損益通算し、それでも損益通算しきれない赤字がある場合にのみ退職所得と損益通算できます。

出典:国税庁「No.2250 損益通算」

退職金の確定申告が必要なケース

退職金の確定申告は原則不要ですが、所得額が規定よりも大きかったり、控除を受けたりする場合は確定申告が必要です。

また、年金受給者は受給金額に応じて確定申告が義務づけられる場合があります。

【関連記事】

定年退職したら確定申告は必要?確定申告が必要なケースとは

公的年金等にかかる雑所得以外の所得金額が20万円を超す場合

公的年金を受け取っている場合、公的年金等にかかる雑所得以外の所得金額が20万円を上回る場合に確定申告を行う必要があります。

公的年金等にかかる雑所得以外の所得には退職所得も含まれるため、退職所得の金額が20万円を超える場合は確定申告が必要となります。その場合、退職所得も確定申告に含めましょう。

出典:国税庁「No.1600 公的年金等の課税関係」

所得控除を受けたい場合

所得控除は15種類あり、その中で主な所得控除は以下の通りです。

- 医療控除

- 雑損控除

- 社会保険料控除

- 生命保険料控除

- 地震保険料控除

- 扶養親族関連の各種控除

- 寄附金控除

退職の有無に関わらず、年末調整を受けていない場合に所得控除を受けるには、確定申告が必要です。また、雑損控除・医療費控除・雑損控除・寄附金控除を自ら確定申告をすることで、還付される可能性があります。

出典:国税庁「給与所得者の確定申告」

【関連記事】

確定申告の所得控除は15種類! 対象となる条件や控除額、税額控除との違いについて解説

公的年金等の収入金額の合計が400万円を超す場合

公的年金等の収入金額が400万円を上回る場合は、確定申告が必要です。公的年金等を複数受給している場合は、受給金額の合計が確定申告の対象となります。

出典:国税庁「No.1600 公的年金等の課税関係」

退職所得にかかる税金の種類

退職所得は、給与所得などとは異なり、税制上の負担が軽減される仕組みが設けられています。しかし、実際に課税されないわけではありません。

退職所得にかかる税金は、主に「住民税」と「所得税」の2種類です。以下で、それぞれどのような税金なのかを解説します。

住民税

住民税とは、都道府県や市区町村に納める地方税です。公共施設・上下水道・ごみ処理・学校教育といった行政サービスの活動費に充てられます。

住民税には「所得割」と「均等割」があり、以下の基準に基づいて、納めるべき住民税の金額を算出します。

| 計算方法 | |

|---|---|

| 所得割 | 所得金額×10%(都道府県民税4%+市区町村民税6%) |

| 均等割 | 4,000円(都道府県民税1,000円+市区町村民税3,000円) |

「所得割」は、個人の所得金額に応じて課せられます。所得金額とは、収入から必要経費を差し引いた金額です。所得金額に関わらず一律に課税される「均等割」は、地域社会の会費的な役割があります。

なお、実際は上記の基準をもとに、都道府県・市区町村が各自の判断で税率を定めます。

出典:総務省「個人住民税」

所得税

所得税とは、個人の所得に対して課税される国税です。「累進課税制度」を採用しているため、所得金額が多いほど税額も増えます。

課税所得金額に応じた税率・控除額は、以下の通りです。

所得税率の速算表

| 課税対象の所得金額 | 税率 | 控除額 |

| 1,000円〜1,949,000円 | 5% | 0円 |

| 1,950,000円〜3,299,000円 | 10% | 97,500円 |

| 3,300,000円〜6,949,000円 | 20% | 427,500円 |

| 6,950,000円〜8,999,000円 | 23% | 636,000円 |

| 9,000,000円〜17,999,000円 | 33% | 1,536,000円 |

| 18,000,000円〜39,999,000円 | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

なお、2013年度分の所得税から、「復興特別所得税」もあわせて課税されています。復興特別所得税は、東日本大震災に関する施策を実施するうえで必要な財源を確保するために創設されました。

出典:国税庁「所得税の税率」

出典:国税庁「所得税のしくみ」

出典:国税庁「個人の方に係る復興特別所得税のあらまし」

退職所得にかかる税金の計算方法

退職所得にかかる所得税・住民税は、以下の手順で算出します。

●●

- 退職所得控除額を計算する

- 退職所得を計算する

- 退職所得の税額を算出する

- 住民税を算出する

なお、以下の条件に基づいて解説します。

想定する条件

- 勤続30年

- 定年退職

- 退職金2,000万円

①退職所得控除額を計算する

退職所得控除額は勤続年数20年を基準に、金額が変動します。

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円(80万円以下の場合は80万円) × 勤続年数 |

| 20年超 | 800万円 + 70万円 × (勤続年数 - 20年) |

出典:国税庁「No.1420 退職金を受け取ったとき(退職所得)」

今回は勤続30年を想定しているため、退職所得控除額は以下のように計算できます。

- 8,000,000円 + 700,000円 × (30年 - 20年)= 15,000,000円

なお、勤続年数に1年未満の端数がある場合は、たとえ1日のみでも「1年」として計算します。そのため、仮に30年と2ヶ月勤務した場合は、端数の2ヶ月が「1年」にカウントされるため、計算式は以下の通りです。

- 8,000,000円 + 700,000円 ×(31年 - 20年)= 15,700,000円

また、障害状態が原因で退職せざるを得ない場合は、退職所得控除額に100万円が上乗せされます。

②退職所得を計算する

課税対象になる退職所得は、一般的に以下の方法で計算します。

課税退職所得金額の計算方法

- (退職金(源泉徴収される前の金額)- 退職所得控除額)× 1/2 = 課税退職所得金額

今回の想定である「退職金2,000万円」に先ほど算出した退職所得控除額を適用することで、以下の退職所得が導き出されます。

課税退職所得金額の計算方法

- (20,000,000円 - 15,000,000円円)× 1/2 = 2,500,000円

源泉徴収票に「収入金額」や「退職に起因する源泉徴収前の収入金額」と記載されているものが、源泉徴収前の退職金額です。

確定給付企業年金規約に基づき支給される退職一時金などで、従業員本人が負担した保険料・掛金がある場合、支給額から従業員が負担した保険料・掛金の金額を差し引いた残額が退職所得の金額とされます。

ただし、退職手当等が「特定役員退職手当等」に該当する場合は注意が必要です。

役員等としての勤続年数が5年以下の人が勤続年数に応じた退職金を受け取る場合、退職金の額から退職所得控除額を差し引いた額が退職所得の金額になります。よって、上記の計算式における「2分の1計算」は適用されません(2013年分以後)。

役員等としての勤務年数とは、勤続年数のうち役員等として働いた期間(1年未満切り上げ)を指します。ここでいう「役員等」に該当するのは、以下の役職です。

役員等の役職例

- 企業の取締役

- 執行役

- 監査役

- 理事

- 清算人

- 国会議員

- 地方公共団体の議員

- 国家公務員

- 地方公務員

また、退職手当等が「短期退職手当等」に該当している場合は、短期勤続年数に対して退職手当等として支払いを受けます。

短期勤続年数は、勤務期間により計算した勤続年数が「5年以下」の場合が対象です。(役員等以外)。勤続年数内に役員等としての勤務期間がある場合、役員等の勤務期間を含めて計算しなければなりません。

この場合、特定役員退職手当等に該当しないものについて、退職金の額から退職所得控除額を差し引いた額が300万円を上回る部分は、上記の計算式における「2分の1計算」は不要です。

出典:国税庁「No.1420 退職金を受け取ったとき(退職所得)」

③退職所得の税額を算出する

退職所得の所得税額を求める計算式は、以下の通りです。

所得税の計算方法

- (課税退職所得金額 × 所得税率 - 控除額)× 102.1% = 退職金の所得税額

上記の計算式を①と②で算出した数字に当てはめると、退職所得の税額が算出可能です。なお、税額に1円未満の端数がある場合は「切り捨て」とします。

- (2,500,000円 × 10% - 97,500円)× 102.1% = 155,702円(端数切捨て)

課税退職所得金額から源泉徴収すべき所得税・復興特別所得税の額は退職所得金額に応じて変動するため、以下の速算表を参考にしてください。

| 課税退職所得金額(A)※ | 所得税率 (B) | 控除額(C) | 税額=((A)×(B)-(C))×102.1% |

|---|---|---|---|

| 195万円超330万円以下 | 10% | 9万7,500円 | ((A)× 10% - 9万7,500円) |

| 330万円超695万円以下 | 20% | 42万7,500円 | ((A)× 20% - 42万7,500円)× 102.1% |

| 695万円超900万円以下 | 23% | 63万6,000円 | (A)× 23% -63万6,000円)× 102.1% |

| 900万円超1,800万円以下 | 33% | 153万6,000円 | ((A)× 33% - 153万6,000円)× 102.1% |

| 1,800万円超4,000万円以下 | 40% | 279万6,000円 | ((A)× 40% - 279万6,000円)× 102.1% |

| 4,000万円超 | 45% | 479万6,000円 | ((A)× 45% - 479万6,000円)× 102.1% |

課税退職所得金額(A)に1,000円未満の端数があるときは、これを切り捨てます。

出典:国税庁「別紙 退職所得の源泉徴収税額の速算表」

④住民税を算出する

住民税の「所得割」は、課税退職所得金額に住民税率を乗じることで算出できます。

住民税の計算方法

- 課税退職所得金額 × 住民税率(10%) = 所得割

2で算出した課税対象の退職所得金額を、上記の計算式に当てはめて住民税を算出しましょう。

- 2,500,000円 × 10% = 250,000円

また、住民税には「均等割」があります。均等割は所得金額に関わらず、一律で「4,000円」負担するのが原則です。今回は、所得割と均等割とあわせて「25万4,000円」となります。

1の計算式で算出した所得税額と、算出した住民税をあわせると以下の通りです。

- 155,702円(所得税)+ 254,000円(住民税)= 409,702円

勤続30年で定年退職する人が退職金2,000万円を受け取った場合、退職所得にかかる税金は「40万9,702円」です。

退職金に関する確定申告の特殊なケース

ここでは、退職金を受け取る際に発生する以下のような特殊なケースの場合に必要な対応について紹介します。

退職金を受け取る本人が亡くなった場合

退職金を受け取る本人が亡くなり、被相続人に支給されるべきであった退職手当金や功労金のほか、これに準じる給与などを「退職手当金等」といいます(物品による支給の場合も「退職手当金等」に含まれます)。

亡くなった後、3年以内に支払いが確定した「退職手当金等」を相続する者が受け取った場合、相続税の課税対象です。

非課税限度額の計算方法は以下の通りです。

非課税限度額の計算方法

- 5,000,000円 × 法定相続人の数 = 非課税限度額

たとえば、法定相続人が3人の場合は以下のように計算します。

- 非課税限度額:5,000,000円 × 3(法定相続人の数) = 15,000,000円

法定相続人の数は、相続の放棄をした人も相続人の数に含みます。また、法定相続人の中に養子がいる場合の法定相続人の数に含める養子の数は、実子がいるときは1人、実子がいないときは2人までです。

出典:国税庁「No.4117 相続税の課税対象になる死亡退職金」

1年で複数回の退職金を受け取る場合

複数の企業に所属していた等の理由で、同じ年に2回以上の退職金を受け取る場合は「退職所得の受給に関する申告書」の記入や提出時に注意が必要です。

同時に2つ以上の企業(支払者)に申告書を提出する際は、申告書に順番を記載して提出します。

また、すでに受け取り済みの退職金がある場合は、支払者の名称・退職金額・源泉徴収税額などを申告書に記入し、受け取り済みの源泉徴収票を添付して勤務先に提出してください。

退職金の確定申告のすすめ方

退職金の還付を受けるためには確定申告を行う必要があります。確定申告の一般的な手順は以下の通りです。

確定申告の手順

- 必要書類の準備

- 申告書の作成

- 申告書の提出

- 納税または還付の手続き

確定申告を行うにあたり、源泉徴収票・医療費控除の明細書・寄附金受領証明書など、申告に必要な書類を集めましょう。自営業者や副業収入がある場合は、売上や経費の帳簿も必要です。

確定申告書は、国税庁の「確定申告書等作成コーナー」や専用ソフトを利用して作成できます。記入する収入額や控除の内容は、誤りがないように正しく入力してください。還付される金額がある場合、振込先の情報も必要です。

確定申告書が作成できたら、以下のいずれかの方法で提出します。

確定申告書の提出方法

- e-Taxでオンライン提出する

- 郵送する

- 税務署へ直接持参する

原則、確定申告の期限は翌年の3月15日であるため、期限に遅れないように申告しましょう。また、税額を算出した結果、納税が必要な場合は支払手続きを行います。

確定申告の具体的な手続きを知りたい方は、以下の記事をご覧ください。

【関連記事】

「確定申告のやり方(方法)は?初めての人に向けて流れを解説!」

まとめ

退職金は源泉徴収後に支払われるため、確定申告は原則不要です。ただし、場合によっては確定申告が義務づけられます。また、確定申告により、源泉徴収税が還付される場合もあります。

本記事で紹介した、退職控除額・退職所得・退職所得の税額・住民税の計算方法を用いながら、自身がどのケースに該当するかを確認したうえで確定申告を行いましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

退職金を受け取ったら確定申告は必要?

退職金を受け取った際、確定申告は原則として不要です。ただし、確定申告を不要とするには「退職所得の受給に関する申告書」を提出しなければなりません。

詳しくは記事内「退職金の確定申告は原則不要」をご覧ください。

退職金にかかる税金はどうやって計算する?

退職金にかかる税金は、主に所得税と住民税です。納めるべき税額を計算するには、まず退職所得控除額や退職所得の税額を算出する必要があります。

詳しくは記事内「退職所得にかかる税金の計算方法」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。