監修 安田亮 安田亮公認会計士・税理士事務所

マイホームを建てるときや省エネ、バリアフリーなど特定の改修工事をする際に利用できるのが住宅ローンです。住宅ローンを組んで住まいを購入すると、住宅ローン控除が適用されて所得税や住民税から税額控除を受けられます。

ただし、住宅ローン控除を受けるためには適用要件を満たし、初年度に確定申告を行う必要があります。単に住宅ローンを組んだだけでは税金は控除されません。

本記事では、住宅ローン控除の申請方法や確定申告に必要な書類、控除申請時の確定申告書の書き方まで詳しく解説します。

目次

- 住宅ローン控除とは

- 住宅ローン控除の控除額

- 住宅ローン控除の条件

- 2024年以降クリアする必要がある省エネ基準

- 住宅ローン控除の申請方法

- 初年度は確定申告が必要

- 2年目以降は年末調整で申請できる

- 住宅取得から確定申告までのスケジュール

- 住宅ローン控除を確定申告で申請する際の必要書類

- 確定申告書

- 本人確認書類の写し

- 源泉徴収票

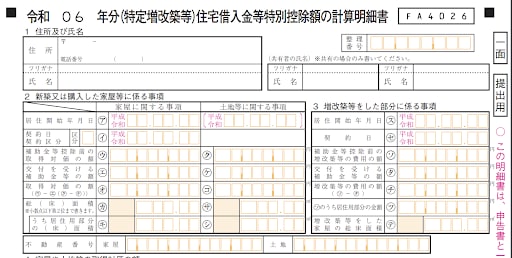

- (特定増改築等)住宅借入金等特別控除額の計算明細書

- 住宅ローンの年末残高等証明書

- 建物・土地の登記事項証明書

- 建物・土地の不動産売買契約書(請負契約書)の写し

- 住宅の区分に応じた証明書類

- 住宅ローン控除を申請する際の確定申告書の書き方

- 新築又は購入した家屋等に係る事項

- 家屋や土地等の取得対価の額

- (特定増改築等)住宅借入金等特別控除額

- 確定申告書の作成方法

- 住宅ローン控除の確定申告書の提出方法

- 税務署に直接持参する

- 税務署または業務センターに郵送する

- e-Taxで電子申告する

- 住宅ローン控除の申請を忘れても還付申告ができる

- 確定申告を簡単に終わらせる方法

- まとめ

- 1.銀行口座やクレジットカードは同期して自動入力が可能!

- 2.現金取引の入力もカンタン!

- 3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

- 4.確定申告書を自動作成!

- freee会計を使うとどれくらいお得?

- よくある質問

- 住宅ローン控除の確定申告のやり方は?

- 住宅ローン控除の確定申告を忘れたら?

- 住宅ローン控除を受けるために必要な書類は何ですか?

住宅ローン控除とは

住宅ローン控除とは、住宅ローンを組んで住宅を取得した場合に、一定の条件を満たすことで所得税や住民税が控除される制度です。正式名称を「住宅借入金等特別控除」といいます。

家の建築や購入(中古住宅も含む)だけでなく、省エネ設備の導入やバリアフリーの改修工事などのリフォームにも適用されます。

住宅ローン控除は、いくつかの要件を満たすことで利用可能です。2022年以降であれば、年末時点の住宅ローン残高の0.7%分の税金が13年間控除されます。ただし、借入の限度額や税金の控除額などは、住宅の種類および入居時期によって異なります。

住宅ローン控除の控除額

住宅ローン控除の控除額は、新築や買取再販住宅の場合は0.7%で適用期間は13年です。中古住宅の場合は、税額控除の適用期間は10年までです。

| 新築/既存等 | 住宅の環境性能等 | 令和6年入居の借入限度額 | 令和7年入居の借入限度額 | 控除期間 |

|---|---|---|---|---|

| 新築住宅・買取再販 | 認定長期優良住宅・低炭素住宅 | 子育て世帯・若者夫婦世帯:5,000万円 そのほかの世帯:4,500万円 | 4,500万円 | 13年 |

| ZEH水準省エネ住宅 | 子育て世帯・若者夫婦世帯:4,500万円 そのほかの世帯:3,500万円 | 3,500万円 | 13年 | |

| 省エネ基準適合住宅 | 子育て世帯・若者夫婦世帯:4,000万円 そのほかの世帯:3,000万円 | 3,000万円 | 13年 | |

| そのほかの住宅 | 0円 | 0円 | - | |

| 既存住宅 | 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅 | 3,000万円 | 10年 | |

| そのほかの住宅 | 2,000万円 | 10年 | ||

2024年度税制改正により、2024年に入居した子育て世帯・若者夫婦世帯には借入限度額の優遇措置が設けられました。また、2024年1月以降は、省エネ基準を満たす住宅に限り、住宅ローン控除を受けられます。

住宅ローン控除の条件

住宅ローン控除の適用を受けるための条件は以下の通りです。

新築住宅の場合の住宅ローン控除適用条件

- 工事完了または引き渡しから6ヶ月以内に入居していること

- 控除を受ける年分の12月31日まで居住していること

- 床面積が50㎡以上あることかつ床面積の2分の1以上が自己の居住用であること

- 控除を受ける年分の合計所得金額が2,000万円以下であること

- 住宅ローンの借入期間が10年以上であること

- 2つ以上の住宅を所有している場合は、主として居住していると認められている住居であること

- 居住年とその前年、前々年の3年間に居住用財産を譲渡した場合の特例を利用していないこと

- 生計を一にする親族や特別な関係のある者からの取得でないこと

- 贈与による住宅の取得でないこと

出典:国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

住宅ローン控除の適用を受けるためには、自分が入居するための住宅で、6ヶ月以内に入居することが条件です。また、入居するだけではなく、申請対象となるそれぞれの年の12月31日まで継続して住む必要があります。

なお、2024年末までに建築確認を受けた新築住宅の場合、床面積が40㎡以上50㎡未満で、かつ床面積の2分の1以上が住宅用であれば住宅ローン控除が適用されます。ただしこの場合、控除を受ける年分の合計所得金額は1,000万円以下でなければなりません。

上記の条件は新築住宅を購入または増改築した場合の条件で、中古住宅や買取再販住宅の場合は条件が異なります。たとえば中古住宅の場合は新耐震基準に適合していること(1982年以降に建築されていること)も条件に含まれます。

住宅ローン控除の各条件を詳しく知りたい方は、以下の記事もあわせてご覧ください。

【関連記事】

住宅ローン控除の対象とは?計算方法や確定申告の方法まとめ

出典:国土交通省「住宅ローン減税」

2024年以降クリアする必要がある省エネ基準

2024年以降に建築確認を受ける新築住宅で、省エネ基準適合住宅以外の住宅は住宅ローン減税対象の適用外になります。そのため、これから新築住宅を建てて控除を受けたい場合、省エネ基準適合住宅にする必要があります。

省エネ基準適合住宅の基準は以下の通りです。

省エネ基準適合住宅の基準

- 断熱性能等級4以上

- 一次エネルギー消費量等級4以上

断熱性能等級とは、建物の外部の面積あたりの断熱および日射遮熱性の基準です。一次エネルギー消費量等級4以上の要件をクリアするためには、開口部には複層ガラスを使用し、隙間がないように断熱材でくるむ必要があります。

また、一次エネルギー消費量等級4以上の基準を満たすためには、高効率給湯器や太陽光発電など省エネ性能の高い設備機器を使用しなければなりません。

出典:国土交通省「令和4年度税制改正における住宅ローン減税の延長Q&A」

住宅ローン控除の申請方法

要件を満たしたうえで住宅ローン控除を申請するためには、確定申告を行う必要があります。1年目は確定申告が必要ですが、会社員の場合、2年目以降は年末調整でも行うことが可能です。

初年度は確定申告が必要

住宅ローン控除を受けるためには、新たに購入した住宅に入居した翌年に確定申告をする必要があります。

一般的に公務員や会社員など給与所得がある人は、一定の条件に該当しなければ個人の確定申告は不要です。具体的には、複数の勤務先から給与が支給されていること、給与収入が合計で2,000万円以上であることなどの条件です。

しかし、給与所得者が住宅を購入した場合は、初年度(住宅に入居した翌年)に限り住宅ローン控除を年末調整では申告できません。そのため、どの職業の人でも管轄の税務署で確定申告を行います。

2年目以降は年末調整で申請できる

2年目以降は年末調整で住宅ローン控除を申請できます。2年目以降の年末調整で住宅ローン控除を行う際は、一般的な年末調整で提出する書類に加えて以下が必要です。

年末調整で住宅ローン控除を行う際に必要な書類

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼年末調整のための(特定増改築等)住宅借入金等特別控除証明書

- 住宅取得資金に係る借入金の年末残高等証明書

年末調整時に必要な(特定増改築等)住宅借入金等特別控除証明書と住宅借入金等特別控除申告書は、1枚の用紙にまとめられて送付されます。住宅ローン控除を申請した初年度の確定申告後の10月頃に、勤務先を管轄する税務署から届きます。

また、住宅取得資金に係る借入金の年末残高等証明書は、毎年10月頃に借り入れをしている金融機関から届きますが、金融機関によって名称が異なることがあるので念頭に置いておきましょう。

2年目からの住宅ローン控除を詳しく知りたい方は、以下の記事もあわせてご覧ください。

【関連記事】

令和6年最新 住宅借入金等特別控除申告書の書き方まとめ!住宅ローン控除などを解説

住宅取得から確定申告までのスケジュール

住宅ローン控除の確定申告は書類の入手時期にあわせて進める必要があり、具体的なスケジュールは以下の通りです。

住宅取得から確定申告までのスケジュール

- 不動産会社から「不動産売買契約書」と「住宅の区分に応じた証明書類」を受け取る

- 金融機関から「住宅ローンの年末残高等証明書」が届く

- 「建物・土地の登記事項証明書」を取得する

- 勤務先から「源泉徴収票」が発行される

- 確定申告書と住宅借入金等特別控除額の計算明細書を作成する

まず、住宅の引き渡し時に不動産会社から「不動産売買契約書」と「住宅の区分に応じた証明書類」を受け取ります。これらの書類は確定申告に必要な重要書類なので、大切に保管してください。

10月中旬頃になると、住宅ローンを組んだ金融機関から「住宅ローンの年末残高等証明書」が郵送で届きます。余裕をもって確定申告の準備に取りかかるため、同じ時期に、住宅ローン控除に必要な「建物・土地の登記事項証明書」も法務局で取得しておきましょう。オンラインによる交付請求も可能です。

年が明けて1月中旬になると、勤務先から「源泉徴収票」が発行されます。「本人確認書類」はマイナンバーカードや運転免許証のコピーで代用できるため、時間があるときに準備しておきましょう。

2月中旬になったら、「確定申告書」と「住宅借入金等特別控除額の計算明細書」の作成に入ります。これらの書類は、国税庁のウェブサイトからダウンロード可能です。

2025年の確定申告期間は、2月17日(月)から3月17日(月)までの1ヶ月間です。準備した書類は期間中に忘れずに提出してください。初年度の確定申告では特に書類が多いため、早めの準備を心がけましょう。

出典:法務局「登記事項証明書等の請求にはオンラインでの手続が便利です」

住宅ローン控除を確定申告で申請する際の必要書類

確定申告で住宅ローン控除を申請する場合には、以下の書類が必要です。

住宅ローン控除を確定申告で申請する際の書類

- 確定申告書

- 本人確認書類の写し

- 源泉徴収票

- 住宅借入金等特別控除額の計算明細書

- 住宅ローンの年末残高等証明書

- 建物・土地の登記事項証明書

- 建物・土地の不動産売買契約書(請負契約書)の写し

- 住宅の区分に応じた証明書類

下記にて詳しく解説します。

確定申告書

必要事項を記載した確定申告書が必要です。確定申告書は、国税庁のホームページからダウンロードするか、もしくは近くの税務署に直接出向くことで入手可能です。

本人確認書類の写し

確定申告には、マイナンバーが記載された本人確認書類が必要です。マイナンバーカードであれば単体で本人確認書類として認められますが、マイナンバーカードがない場合は、通知カードまたは個人番号が記載された住民票のほか、運転免許証・パスポート・健康保険証など本人確認書類の写しを用意します。

ただし、通知カードは令和2年5月25日に廃止されています。通知カードに記載された氏名、住所などが住民票に記載されている内容と一致していない場合は確認書類として利用できません。

なお、通知カード以外にもマイナンバーが記載された住民票の写しや住民票記載事項証明書で代用することも可能です。これらの書類は、居住する市区町村の役場で入手できます。

源泉徴収票

会社員などで給与所得がある場合は、源泉徴収票が必要です。源泉徴収票は、確定申告書の給与所得欄を記載するときに使用しますが、税務署へ提出する必要はありません。もし、源泉徴収票を紛失した場合は、勤務先に再発行を依頼してください。

(特定増改築等)住宅借入金等特別控除額の計算明細書

特定増改築等の住宅借入金等特別控除額の計算明細書とは、住宅ローンの対象となる住宅の価格・広さ・年末残高などを記入するもので、住宅ローン控除を受けるために必要な書類です。

住宅借入金等特別控除額の計算明細書へ必要事項を記入する際には、売買契約書や登記事項証明書を参考にします。

もし、住宅ローンを連帯債務にしている場合は、連帯債務がある場合の住宅借入金等の年末残高の計算明細書もあわせて用意しましょう。

どちらの書類も、国税庁のホームページでダウンロードが可能です。また、住まいのある地域の税務署で入手、または郵送でも取り寄せられます。

住宅ローンの年末残高等証明書

年末残高等証明書は、年末時点の住宅ローン残高が記載された書類で、借り入れを行っている金融機関から送られてくる書類です。複数の金融機関から住宅ローンの借り入れがある場合、全ての金融機関の年末残高証明書が必要です。

12月末になっても届かない場合は金融機関に早めに問い合わせましょう。

建物・土地の登記事項証明書

建物・土地の登記事項証明書は、法務局で取得する登記簿のことです。証明書には住宅を取得した年月日や面積などが記載されています。法務局に出向いて取得するかオンラインでも申請可能です。

建物・土地の登記事項証明書は確定申告の際に提出しなければなりませんが、(特定増改築等)住宅借入金等特別控除額の計算明細書に不動産番号を記載すれば提出を省略できます。

建物・土地の不動産売買契約書(請負契約書)の写し

建物や土地を取得した年月日や取得価額などが記された売買契約書の写しも必要です。確定申告で住宅ローン控除を行う場合は、土地の売買契約書と建物の工事請負契約書のコピーを用意してください。

不動産売買契約書は、土地や家の購入、建築を依頼した不動産会社や建築業者から入手できます。

住宅の区分に応じた証明書類

住宅ローン控除の対象となる住宅には、認定長期優良住宅・低炭素建築物・ZEH水準省エネ住宅・省エネ基準適合住宅の区分が設けられています。住宅ローン控除の申請には、住宅がそれぞれに該当することを証明する書類の提出が必要です。

| 住宅の区分 | 必要な書類 |

|---|---|

| 認定長期優良住宅 | ・都道府県・市区町村などの長期優良住宅建築等計画(または低炭素建築物新築等計画)の認定通知書の写し ・市区町村の住宅用家屋証明書もしくはその写し、または建築士などの認定長期優良(または認定低炭素)住宅建築証明書 |

| 低炭素建築物 | |

| ZEH水準省エネ住宅 | 建築士などの住宅省エネルギー性能証明書、または登録住宅性能評価機関の建設住宅性能評価書の写し |

| 省エネ基準適合住宅 |

各種証明書は、所管行政庁や市区町村、登録住宅性能評価機関、建築士などが発行します。どこで受け取れるかわからないときは、建築を依頼した工務店や施工会社などに相談しましょう。

出典:国土交通省「住宅ローン減税」

出典:横浜市「長期優良住宅Q&A」

住宅ローン控除を申請する際の確定申告書の書き方

住宅ローン控除を受けるためには、初年度に確定申告が必要です。「(特定増改築等)住宅借入金等特別控除額の計算明細書」に必要事項を記入して、申告を行いましょう。

新築又は購入した家屋等に係る事項

「(特定増改築等)住宅借入金等特別控除額の計算明細書」の「新築又は購入した家屋等に係る事項」の欄の居住開始年月日に入居日を記載しましょう。

取得対価の額は契約書に書かれており、建物は消費税込みの金額を記載します。土地は消費税が非課税なので、土地本体価格のみの記載となるため注意が必要です。

総(床)面積は登記事項証明書をもとに記入、居住部分の(床)面積の欄は事務所や店舗などに使用している部分がなければ総(床)面積と同じ面積を記載します。

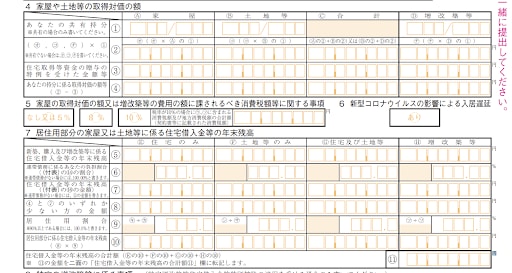

家屋や土地等の取得対価の額

「家屋や土地等の取得対価の額」の「あなたの持分に係る取得対価の額等」は、共有者がいなければ取得対価の額と同じ金額を記入します。

次に、「居住用部分の家屋又は土地等に係る住宅借入金等の年末残高」の項目の「新築、購入及び増改築等に係る住宅借入金等の年末残高」は、住宅取得資金に係る借入金の年末残高等証明書を参照に記入します。

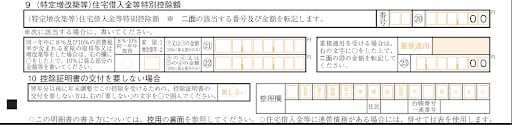

(特定増改築等)住宅借入金等特別控除額

「(特定増改築等)住宅借入金等特別控除額の計算明細書」に住宅の購入額やローン残高などの必要情報を記載したうえで住宅ローン控除額を算出します。算出した住宅ローン控除額は、確定申告書の「(特定増改築等)住宅借入金等特別控除額」の欄に転記します。

また、翌年以降に年末調整で控除を受けたい場合は、書類の1番下、「控除証明書の交付を要しない場合」の欄に丸を付けないよう注意しましょう。丸を付けた場合、税務署から控除証明書の発行がされず、年末調整での控除が受けられなくなります。

確定申告書の作成方法

確定申告書は、以下の3つの方法で作成できます。

確定申告書の作成方法

- 国税庁の「確定申告書等作成コーナー」を利用する

- 市販の確定申告ソフトウェアを使用する

- 確定申告書を手書きで作成する

国税庁のウェブサイトにある「確定申告書等作成コーナー」は、無料で利用できるサービスです。画面の案内にしたがって必要事項を入力するだけで、自動的に確定申告書が作成されます。

市販の確定申告ソフトウェアは、入力項目の解説が充実しており、初めての人でも簡単に作成できます。データの保存や印刷もスムーズに行えるため、次年度以降の申告も効率的に進めることが可能です。

パソコンの操作に不安がある人は、税務署で配布される用紙に直接記入する方法もあります。用紙は国税庁のウェブサイトからダウンロードすることもできます。ただし、ほかの方法よりも計算ミスや記入ミスが発生しやすいため、記入例を参考にしながら丁寧に作業を進めましょう。

住宅ローン控除の確定申告書の提出方法

確定申告書の提出方法は、以下の3通りです。

住宅ローン控除の確定申告書の提出方法

- 税務署に直接持参する

- 税務署または業務センターに郵送する

- e-Taxで電子申告する

それぞれ詳しく紹介します。

税務署に直接持参する

確定申告期間中は、税務署内に専用窓口が設けられます。管轄の税務署に直接持参する場合は、担当者に記載内容や不備をチェックしてもらえるメリットがあります。

ただし、窓口での対応を受けられるのは開庁時間内のみです。また確定申告期間中は窓口が混雑し、長時間待つ可能性があるため注意しましょう。提出のみであれば税務署の時間外収受箱へ24時間投函可能です。

税務署または業務センターに郵送する

郵送での提出は、住所地等の所轄税務署又は業務センター宛てに送付します。確定申告書は信書に該当するため、「郵便物」または「信書便物」として郵送します。郵送での確定申告書提出日は消印の日付です。

郵送の場合は、税務署に足を運ぶ手間がなく時間を有効活用できるのがメリットです。書類の紛失や未着トラブルを防ぐため、簡易書留などの追跡可能な方法で送付しましょう。不備があると再提出が必要になり、手続きに時間がかかる可能性がある点がデメリットです。

e-Taxで電子申告する

e-Taxは、パソコンやスマートフォンを使用して24時間いつでも利用できる電子申告システムです。ほかの方法とは違い、1月上旬から申告が可能で、納税まで一括して行えます。また、還付までの時間が短い傾向にあることもメリットです。

提出が必要な住宅ローン控除に関する書類は、郵送や窓口提出以外にイメージデータ(PDF)で送信することも可能です。提出した書類の内容は電子データで保存されるため、次年度以降の申告時に過去の申告内容を参照できます。

確定申告の効率化が可能なe-Taxですが、デメリットとしては、利用に事前登録や、対応機材などの準備が必要な点が挙げられます。

e-Taxを利用するには、インターネット環境や対応端末などを用意しなければなりません。また、マイナンバーカードが必要なため、ない場合にはマイナンバーカードを取得するか、事前に税務署でe-Taxを利用するためのID・パスワードを発行してもらう必要があります。

出典:国税庁「申請書の提出方法」

出典:国税庁「住宅ローン控除はスマホで簡単!自宅申告!」

住宅ローン控除の申請を忘れても還付申告ができる

2025年の確定申告期間は、2月17日(月)から3月17日(月)までの1ヶ月です。もし、この期間に住宅ローン控除の申請を忘れても、5年以内であれば還付申告ができます。

還付申告の期間は、確定申告の対象となる年の翌年1月1日から5年間です。5年間の還付申告の期限が過ぎてしまった場合は、払い過ぎた所得税の還付はできません。

また、住宅ローン控除は所得税で控除しきれなかった場合、翌年の6月から支払う住民税で控除されます。そのため、住民税で住宅ローンの控除を受けるためには、納税通知書が発送される前に申告を済ませなければなりません。

なるべく、住宅購入の翌年に確定申告を済ませましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

まとめ

住宅ローン控除は、住宅ローンを組んで家の購入、建築、増改築などをするときに税金を控除できる制度です。

適用要件を満たせば、新築の場合13年間所得税や住民税が控除されます。住宅ローン控除を受けるためには、購入や建築の翌年に確定申告を行う必要があります。2年目以降は年末調整で処理できるので、初年度は忘れずに申告しましょう。

よくある質問

住宅ローン控除の確定申告のやり方は?

確定申告に必要な書類を用意し、確定申告書を作成します。書類は税務署に直接出向いて提出するか、郵送またはe-Taxで提出できます。

詳しくは記事内「住宅ローン控除の申請方法」をご覧ください。

住宅ローン控除の確定申告を忘れたら?

原則として確定申告ができるのは毎年2月16日〜3月15日までです。しかし、忘れてしまった場合、5年以内であれば還付申告が可能です。

詳しくは記事内「住宅ローン控除の申請を忘れても還付申告ができる」をご覧ください。

住宅ローン控除を受けるために必要な書類は何ですか?

住宅ローン控除の確定申告を行うために必要な書類は、確定申告書・本人確認書類の写し・源泉徴収票・(特定増改築等)住宅借入金等特別控除額の計算明細書・住宅ローンの年末残高等証明書・建物・土地の登記事項証明書・建物・土地の不動産売買契約書(請負契約書)の写しです。

詳しくは記事内「住宅ローン控除を確定申告で申請する際の必要書類」をご覧ください。

監修 安田 亮(やすだ りょう)

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。