確定申告の際に必要な書類の一つに「源泉徴収票」があります。確定申告を正しく行うためには、この源泉徴収票の理解が欠かせません。

2019年4月1日から、確定申告に源泉徴収票を添付する必要がなくなりました。また、2020年分の確定申告からは、所得控除や基礎控除、公的年金控除などの控除額の取り決めが変わるので注意が必要です。

この記事では、確定申告と源泉徴収票の関係についてご説明します。

2024年提出(令和5年分)の確定申告アップデート情報

所得税の確定申告期間:2024年2月16日(金)〜2024年3月15日(金)

消費税の確定申告期間:2024年2月16日(金)〜2024年4月1日(月)

※ 贈与税の申告・納税期間:2024年3月15日(金)まで

<2024年(令和5年分)の確定申告のポイント>

- 「源泉徴収票・国民年金基金掛金・iDeCo・小規模企業共済掛金」が追加されるなど、マイナポータル連携をすることで自動入力できる対象が増えます。

- 国税庁の確定申告書等作成コーナーでも、消費税の申告書を作成できるようになる予定です。今回、インボイス登録によって課税事業者になり、消費税の納付が必要になった方はチェックしましょう!

詳しくは国税庁ホームページ「令和5年分 確定申告特集」をご参照ください。

目次

- 確定申告をするには源泉徴収票の理解が必要

- 源泉徴収票とは

- 3種類の源泉徴収票と確定申告の注意

- 1.給与所得の源泉徴収票

- 2.退職所得の源泉徴収票

- 3.公的年金等の源泉徴収票

- 源泉徴収票が発行されるタイミング

- 1.年末調整の計算後

- 2.従業員の退職時

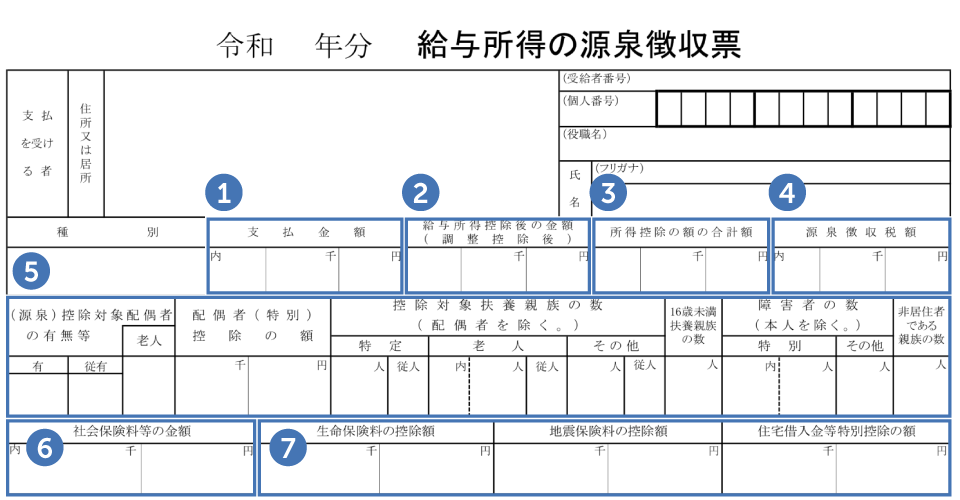

- 確定申告で抑えたい源泉徴収票の7つの項目

- ①支払金額

- ②給与所得控除後の金額

- ③所得控除の額の合計額

- ④源泉徴収税額

- ⑤配偶者控除や扶養親族の情報など

- ⑥社会保険料等の金額

- ⑦各種控除の金額

- 源泉徴収票がない場合は会社に相談

- 源泉徴収票が入手できない場合は過去の給与明細で確定申告

- 源泉徴収票にはマイナンバーは記載されない

- 2022年の確定申告では源泉徴収票の添付が不要

- 令和2年分の所得税確定申告から控除の見直しが適用される

- 確定申告を簡単に終わらせる方法

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

確定申告をするには源泉徴収票の理解が必要

会社勤めの方は、年に1回会社から渡される「給与所得の源泉徴収票」に馴染み深いのではないでしょうか。

副業をしているサラリーマンの方、会社を辞めて個人事業主になったフリーランスの方、退職して退職所得がある方などは、自分で確定申告をしなければならないので源泉徴収票について詳しく理解しておく必要があります。

源泉徴収票とは

源泉徴収とは、給与や報酬を支払う側があらかじめ税金を差し引き、差し引いた税金を国に納める制度のことです。そして、給与や報酬額、及び差し引いた税額などが記載された書類を源泉徴収票といいます。

給与・報酬の支払者は、翌年の1月31日までに税務署と源泉徴収した従業員などに源泉徴収票を交付しなければなりません。これは法律で定められています。

「給与所得の源泉徴収票」は、上記提出範囲に該当するものを、支払者の所轄税務署へ支払いの確定した年の翌年の1月31日までに提出しなければなりません。

また、給与等の支払を受ける方には、その年の翌年の1月31日まで(年の中途で退職した方の場合は、退職の日以後1か月以内)に全ての受給者に交付しなければなりません。

3種類の源泉徴収票と確定申告の注意

源泉徴収票は、支払われる所得の種類によって3つに分かれます。

1.給与所得の源泉徴収票

「給与所得の源泉徴収票」には、1月1日から12月31日までに支払われた給与などの金額と、源泉徴収された所得税の金額が記載されています。パートやアルバイト、正社員など雇用形態に関わらず、会社から給与をもらっている場合は、「給与所得の源泉徴収票」が送られてきます。

会社は給与額に応じて源泉徴収し、年末調整をしているので、他に控除などがある場合は税金を払いすぎている可能性もあります。医療費控除や住宅ローン控除の対象となる方は、確定申告をすることで過払いとなっている税金の還付を受けることができます。

医療費控除について詳しく知りたい方は、「医療費控除のしくみとは? 控除対象や申請方法・確定申告での手続きについて」を、住宅ローン控除について詳しく知りたい方は、「住宅ローン控除の対象とは?計算方法や確定申告の方法まとめ」をご覧ください。

2.退職所得の源泉徴収票

「退職所得の源泉徴収票」には、退職手当の支給額と源泉徴収された所得税額が記載されています。

なお、退職した年の12月31日までにこの「退職所得の源泉徴収票」を再就職先に提出しない場合や、退職した年の12月31日までに再就職しない場合は、確定申告が必要になります。

退職、転職した場合の確定申告については、「サラリーマンが転職・退職したら「確定申告」は必要?」をご覧ください。

3.公的年金等の源泉徴収票

「公的年金等の源泉徴収票」には、1月1日から12月31日までに支払われた公的年金などの金額や源泉徴収された所得税の金額が記載されています。「公的年金等の源泉徴収票」は支払いを受けた年の翌年の1月31日までに発行されます。

公的年金受給者でも医療費が多く発生している場合は、確定申告をすることで、事前に納めていた税金の一部が還付される可能性があります。

公的年金を受給されている方の確定申告は、「年金受給者も確定申告が必要?確定申告をすべきケースとは」をご覧ください。

源泉徴収票が発行されるタイミング

源泉徴収票が発行されるタイミングはおもに次の2パターンです。

1.年末調整の計算後

源泉徴収票は、毎年12月に行われる年末調整が終わった後に発行されます。いわば、年末調整の「最終報告書」として作成されていることになります。

パート・アルバイト、正社員など雇用形態に関わらず、会社から給与をもらっている場合は、翌年の1月31日までに「給与所得の源泉徴収票」が送られてきます。

参考:国税庁「[手続名]給与所得の源泉徴収票(同合計表)」

なお、源泉徴収票は複写式となっていて、通常は従業員用1枚、税務署用1枚、市区町村用2枚の計4枚です。市町村に提出するものは「給与支払報告書」になります。

参考:国税庁「No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等」

2.従業員の退職時

会社を退職すると、その年の1月1日から退職時までの給与に応じた「給与所得の源泉徴収票」、退職手当などがあれば「退職所得の源泉徴収票」が退職日から1ヶ月以内に会社から発行されます。

上記提出範囲に該当する退職所得の源泉徴収票等は、原則として退職後1ヶ月以内に支払者の所轄税務署及び支払った年の1月1日現在の受給者の住所地の市区町村に提出しなければなりません(その年中に退職した受給者分を取りまとめて翌年の1月31日までに提出しても差し支えありません。)。

なお、退職所得の源泉徴収票等は、上記提出範囲にかかわらず、退職後1か月以内に全ての受給者に交付しなければなりません。

受け取った源泉徴収票は、年内に就職しなかった場合は確定申告に、再就職や転職をした場合は次の職場での年末調整に使用します。

なお、「退職所得の源泉徴収票」は、退職手当などを支払った全員分を作成して発行しなければなりません。ただし、税務署や市区町村に提出する必要があるのは、受取人が法人の役員である場合に限られます。この場合の「役員」には、顧問、相談役、その他これに準ずる者が含まれます。

確定申告で抑えたい源泉徴収票の7つの項目

確定申告書を作成する際に源泉徴収票で必要な情報は大きく分けて7つあります。以下の表の青枠で囲った①~⑦について詳しくご紹介します。

①支払金額

「支払金額」は、給与、残業代、賞与、その他諸手当などを含めた額面の金額のことです。1年間の総額が記載されており、これがいわゆる年収となります。

なお、交通費や出張のための宿泊費などの非課税となる手当は、「支払金額」には含まれません。

②給与所得控除後の金額

「給与所得控除後の金額」は、源泉徴収票の「支払金額」から以下の給与所得控除額を差し引いて計算します。

給与所得控除は、会社だけでなく従業員にも必要な経費があるという考え方で、年収から一定の金額を経費として差し引くことで、納めるべき税金を減らすことができます。

| 給与等の収入金額 (給与所得の源泉徴収票の支払金額) | 給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

引用:国税庁「No.1410 給与所得控除」

※令和2年分以降から控除額が変更されています。

③所得控除の額の合計額

「所得控除の額の合計額」では、上記の②で説明した「給与所得控除」以外の控除額の合計額が記載されています。この合計額には、大きく分けて以下の2つの控除が含まれています。

これまで毎月の給与計算で控除してきた金額

毎月の給料から天引きされている健康保険料、厚生年金保険料、雇用保険料、会社の共済保険料の年間合計額です。前職のものがある場合は、それらも含まれます。

年末調整で初めて控除される金額

配偶者控除や基礎控除など、年末調整で初めて登場する控除です。これらの控除の内訳は、源泉徴収票の下部に記載されています。

<年末調整の際に適用される控除の例>

| 控除の種類 | 控除が受けられる場合 | 控除額 |

| 雑損控除 | 災害や盗難、横領によって損害を受けた時に適用される控除 | 以下のいずれか多い方 ・(差引損失額)-(総所得金額等)×10% ・(差引損失額のうち災害関連支出の金額)-5万円 |

| 医療費控除 | 一定額以上の医療費を支払った場合。生計を一にする配偶者その他の家族も含まれる。 | (支払った医療費-保険金などで補填される金額)ー10万円

※その年の所得金額が200万円未満の人は所得金額×5% |

| 社会保険料控除 | 健康保険料、国民健康保険料、後期高齢者医療保険料、介護保険料、国民年金保険料、国民年金基金の掛金、厚生年金保険料などを支払った場合に適用される控除。生計を一にする配偶者その他の家族も含まれる。 | 支払った保険料の合計 |

| 小規模企業共済等掛金控除 | 小規模企業共済の掛金を支払った場合に適用される控除 | 支払った掛金の合計額 |

| 生命保険料控除 | 生命保険や介護医療保険、 個人年金保険で、支払った保険料がある場合に適用される控除 | 一定の方法で計算した金額 |

| 地震保険料控除 | 地震保険料を支払った場合に適用される控除 | 一定の方法で計算した金額 (最高5万円) |

| 寄附金控除 | ふるさと納税や認定NPO法人等に対して寄付をした場合に適用される控除 | 「寄附金支出合計額」と 「所得 ×40%」のいずれか 少ない方-2,000円 |

| 障害者控除 | 納税者や控除対象配偶者、扶養親族が障害者である場合に適用される控除 | 一人につき、 ①障害者27万円 ②特別障害者40万円 ③同居特別障害者75万円 |

| 寡婦(寡夫)控除 | 配偶者と死別または離婚して扶養家族がいる場合に適用される控除 ※寡夫控除は、2020年度分より、ひとり親控除に変更 | 27万円 (一定の要件を満たす場合35万円) |

| ひとり親控除 | 納税者がひとり親であるときに適用される控除 ※ひとり親控除は令和2年分の所得税から適用 | 35万円 |

| 勤労学生控除 | 学校に行きながら働いている場合に適用される控除 ※ただし、前年分の合計所得金額が75万円以下 | 27万円 |

| 配偶者控除 | 配偶者の合計所得が48万円以下の場合に適用される控除 | ①一般控除対象配偶者:最大38万円 ②老人控除対象配偶者:最大48万円 (控除対象配偶者のうち年齢が70歳以上) |

| 配偶者特別控除 | 納税者の合計所得が1,000万円以下で、配偶者の合計所得が48万円以上133万円未満である場合に適用される控除 | 配偶者の所得金額によって 最大38万円 |

| 扶養控除 | 16歳以上の子供や両親などを扶養している場合に適用される控除 | ①一般の控除対象扶養親族:38万円 ②特定扶養親族:63万円 (扶養親族が19歳以上23歳未満の方) ③老人扶養親族:最大58万円 |

| 基礎控除 | すべての人に適用される控除 | 48万円(所得合計が2,4000万円以下の場合) |

※令和2年分から変更になっている控除があります。詳しくは国税庁の「令和2年分 確定申告特集:税制上の主な変更点」をご参照ください。

※住宅ローン控除は所得控除とは異なり、所得税を最終的に計算したものから直接差し引くことが可能です。住宅ローン控除について詳しく知りたい方は、「住宅ローン控除の対象とは?計算方法や確定申告の方法まとめ」をご覧ください。

④源泉徴収税額

「源泉徴収税額」は、その年に徴収された所得税の合計額が記載されています。

「②給与所得控除後の金額」から「③所得控除の額の合計額」を差し引くと、課税対象となる所得金額が算出されます。この金額に税率を掛けて控除額を引いたものが「④源泉徴収税額」となります。

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え330万円以下 | 10% | 97,500円 |

| 330万円を超え695万円以下 | 20% | 427,500円 |

| 695万円を超え900万円以下 | 23% | 636,000円 |

| 900万円を超え1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 | 40% | 2,796,000円 |

引用:国税庁「No.2260 所得税の税率」

これら①~④は、確定申告書を作成する際に転記する内容です。このように、確定申告と源泉徴収票は切っても切れない関係なのです。

⑤配偶者控除や扶養親族の情報など

⑤は、配偶者控除に関する情報(控除対象の配偶者がいるかどうか、控除額など)や扶養親族の人数などが記載されています。

2016年分の源泉徴収票から、扶養親族の人数だけでなく、誰を扶養親族としているかが明記されるようになりました。記入漏れがないか、扶養親族でなくなった配偶者や親族が記載されていないかを確認してください。

⑥社会保険料等の金額

「社会保険料等の金額」は、1年間に支払った社会保険料の額が記載されています。

「健康保険料」、「介護保険料」、「厚生年金保険料」、「雇用保険料」の合計額が記載されているため、毎月の給与明細書に記載されている金額の合計額が、源泉徴収票の「社会保険料等の金額」と一致します。

⑦各種控除の金額

「生命保険料の控除額」には、生命保険などの保険料を支払っている場合の所得控除額が記載されています。生命保険料控除は、所得税で12万円、住民税で7万円が上限となっています。

| 年間の支払保険料等 | 控除額 |

| 20,000円以下 | 支払保険料等の全額 |

| 20,000円超 40,000円以下 | 支払保険料等×1/2+10,000円 |

| 40,000円超 80,000円以下 | 支払保険料等×1/4+20,000円 |

| 80,000円超 | 一律40,000円 |

引用:国税庁「No.1140 生命保険料控除」

「地震保険料の控除額」も同様に、地震保険などの支払保険料に応じて生じる所得控除の金額が記載されます。地震保険料控除は、所得税で5万円まで、住民税で2万5千円まで課税所得から控除されます。

| 区分 | 年間の支払保険料の合計 | 控除額 |

| (1)地震保険料 | 50,000円以下 | 支払金額の全額 |

| 50,000円超 | 一律50,000円 | |

| (2)旧長期損害保険料 | 10,000円以下 | 支払金額の全額 |

| 10,000円超 20,000円以下 | 支払金額×1/2+5,000円 | |

| 20,000円超 | 15,000円 | |

| (1)・(2)両方がある場合 | ー | (1)、(2)それぞれの方法で 計算した金額の合計額 (最高50,000円) |

引用:国税庁「No.1145 地震保険料控除」

「住宅借入金等特別控除」とは、一般的に住宅ローンを組んだ際に生じる控除を指します。住宅ローン控除は、所得控除と違って、最終的に計算された所得税から直接引くことができます。

※源泉徴収票の情報を確定申告書に転記する方法は、こちらのページで詳しくまとめています。

源泉徴収票がない場合は会社に相談

年度途中で退職したために源泉徴収票が手元にない方や、紛失してしまった方もいるかもしれません。

年度途中で退職して源泉徴収票が手元にないという方は、退職した職場に発行するよう頼んでみましょう。会社によっては何も言わなくても年度末に発行してくれるところもありますが、心配な場合は電話をして発行してもらうといいでしょう。

また、紛失してしまった場合は、職場に再発行してもらってください。給料の管理がしっかりしている職場であれば、すぐに再発行してくれるはずです。

源泉徴収票が入手できない場合は過去の給与明細で確定申告

勤めていた会社や退職した会社に相談したものの、源泉徴収票が手に入らなかった(退職した会社が倒産してしまい、給与担当者がどこにもいないなど)というケースもあるでしょう。

源泉徴収票が手元にない場合は、確定申告をする年の1月1日から12月31日までの給与明細を用意し、自分で計算して確定申告書を作成する必要があります。その際には、税務署で「源泉徴収票不交付の届出手続」を行います。

参考:国税庁「[手続名]源泉徴収票不交付の届出手続」

本来会社には源泉徴収票を発行する義務があります。このため、会社が源泉徴収票を発行してくれない旨を所轄の税務署に相談すれば、その会社に対し指導をしてくれます。指導が入れば、後に源泉徴収票を発行してもらうことが出来るでしょう。

源泉徴収票にはマイナンバーは記載されない

会社にマイナンバーを提出したにも関わらず、よく見ると実は源泉徴収票にはマイナンバーの記載がありません。これは、個人情報保護のため、各社員に渡す源泉徴収票にはマイナンバーは記載しない取り扱いになっているためです。

反対に、会社から税務署や自治体に提出する税金関係の書類には本人や控除対象配偶者、扶養親族のマイナンバーが記載されています。

なお、給与の支払者が税務署に提出する平成28年1月1日以後の支払に係る給与所得の源泉徴収票には、給与の支払を受ける方等のマイナンバー又は法人番号を記載する必要があります。

ただし、受給者に交付する給与所得の源泉徴収票には、マイナンバー及び法人番号を記載しませんので、ご注意ください。

2022年の確定申告では源泉徴収票の添付が不要

ペーパーレス化を推進する政府の方針により、2019年4月1日から確定申告書を提出する際に源泉徴収票などの添付が不要になりました。

ここで注意しておきたいのが、源泉徴収書の内容は確定申告書に記載しなければならないという事です。「確定申告書第2表」には源泉徴収票の内容を記載する必要があるので、改正された基準に沿って控除額を正しく記入する必要があります。

参考:国税庁「国税関係手続が簡素化されました」

令和2年分の所得税確定申告から控除の見直しが適用される

繰り返しになりますが、令和2年分以後の所得税に関して、控除の見直しが適用されます。見直されるのは「給与所得控除」「公的年金控除」「基礎控除」などで、同時に扶養親族等の合計所得金額の要件なども変更されます。これにより、サラリーマンも公的年金受給者も納税額が変わります。

詳しくは国税庁の「令和2年分 確定申告特集:税制上の主な変更点」をご参照ください。

各種控除により税金を払いすぎてしまっている場合は、確定申告をすることで還付を受けられる可能性があります。また、それにより住民税も減額になる可能性もありますので、忘れずに確定申告をしましょう。

確定申告の時期になると、市役所でも確定申告の相談を受け付けているところがあります。住宅ローン控除や医療費控除、ふるさと納税などで確定申告をする必要がある場合は、市役所の確定申告相談を活用してみてはいかがでしょうか。

参考:千葉市「市・県民税、所得税の申告はお早めに」

参考:大和市「大和市役所で相談・作成する令和2年分確定申告書の受付対象者などが変わります。また、事前に電話予約が必要となります。」

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!