確定申告や還付手続きを電子申告にて行うことで、納税や還付金の受領までの手続きを完了できます。もちろん、従来からある納付書による税金の現金払いや口座振替、金融機関窓口での還付金受領も可能です。納税や還付手続きにはどのような方法があるのか、概要をまとめて紹介していきます。

\確定申告は簡単オンライン!/

freee会計は、税務署に行かずにオンラインで簡単に確定申告ができます。

e-taxが初めてという方でも安心です!

自宅で手続きが完了できる!便利な電子納税とは

電子納税とは、e-Tax(国税電子申告・納税システム)を使った「ダイレクト納付」や、インターネットバンキングなど、ネット上で納税ができるシステムです。わざわざ金融機関まで足を運ぶ必要もなく、自分の都合に合わせて納付手続きが行えるメリットがあります。ただし、電子納税を利用した場合には、領収書は発行されません。

どうしても領収書が必要であれば、納付書での支払いを選択されることをおすすめします。なお、電子納税を利用するには、事前に電子納税等に対応している金融機関の口座を開設しておくことが前提となります。国税庁やペイジーのホームページで、利用したい金融機関が対応しているかどうか、確認しておきましょう。

・国税庁のホームページはこちら

・ペイジーのホームページはこちら

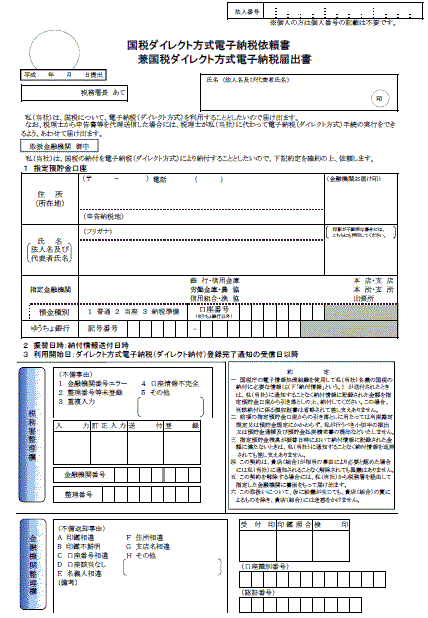

ダイレクト納付を利用するためには、「ダイレクト納付利用届出書」(画像1参照)や、e-Taxの開始届出書を、事前に税務署に提出することが必要です。また、e-Taxを利用した電子申告または納付情報の登録をしておくことも必須となります。これらの事前の手続きをおこなっておけば、納税時には、画面上のクリックボタン(画像2参照)を押下するだけで簡単に済ませることが可能となります。

一方、インターネットバンキングを利用する場合には、事前にe-Taxへの情報登録が必要な「登録方式」と、登録なしで利用できる「入力方式」が選択できます。また、納付手段としては、モバイルバンキングやATMの利用も可能です。

現金および口座振替での納税方法

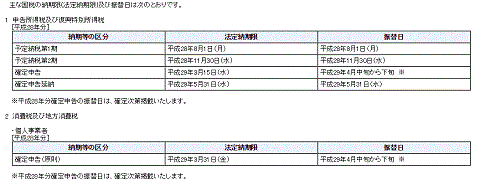

確定申告等により、支払うべき税額が確定したら、国税庁が指定する「法定納期限」までに、各種税金を納付する義務が納税者には課されています。支払期限は、毎年国税庁のホームページで案内されますので、支払うべき税の種類と支払期限を確認しておきましょう。例えば、平成28年分の支払期限は以下のとおりとなります。

○現金で納税をする場合(「現金納税」)

現金で税金を支払う場合には、支払期限までに、所轄の税務署または金融機関の窓口にて手続きをおこないます。各窓口に備え付けられている納付書を入手し、税額相当の現金を添えて提出すれば、支払い手続きは完了です。なお、所得税の予定納税等をおこなう場合などで、税務署からバーコード付の納付書が送付されてきた場合に限り、コンビニエンスストアでも税金の支払いができます。もし、あらかじめコンビニ納付をしたいとの希望があれば、確定申告書の提出時にその旨を税務署に伝えておくことで、バーコード付納付書を発行してもらうことも可能です。

○口座振替により納税をする場合(「振替納税」)

振替納税とは、指定した銀行等の預貯金口座から、納付期限に合わせて税額相当を振替処理する方法です。振替納税を利用するには、所轄税務署に口座振替依頼書を提出する必要があります。次年度以降は、基本的に税務署に行く必要はなく、指定した口座の預貯金残高を確認しておけば、期限内に税金の支払いが自動的におこなえます。ただし、転居等により所轄税務署が変更となった場合には、改めて振替納税の開始手続きが必要となりますので、注意が必要です。

還付手続きと還付金の受領方法

○還付手続き

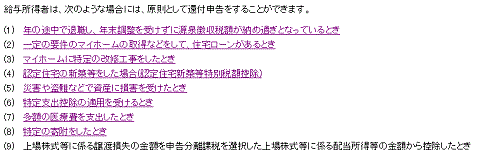

所得税の予定納税による税金の過払いなど、還付申告の要件を満たしていれば、納め過ぎている税金の還付をしてもらうことができます。還付申告ができる具体的な条件は、下記(画像4)を参考にしてみましょう。還付申告ができる期間は、翌年の1月1日から5年間のあいだと定められており、通常の確定申告期間以外でも手続きが可能です。還付手続きに必要な様式は、国税庁のホームページ「確定申告書等作成コーナー」にアクセスし、所定の内容を画面に沿って入力して印刷すれば用意できます。必要事項が入力できていることを確認し、所轄の税務署へ郵送または持参することで、還付手続きを終えることができます。また、もちろんe-Taxでも還付申告が可能です。

○還付金の受領

還付金の受領方法としては、自身の預貯金口座に振り込んでもらう方法と、近くの郵便局やゆうちょ銀行の窓口で受け取る方法のいずれかが選択できます。預貯金口座への振込を選択する場合には、口座名義が本人となっているかどうかなど、再度確認しておきましょう。また、還付金の受取口座として、一部のインターネット専用銀行は対応していない場合もあります。したがって、振り込みへの対応可能かどうか、あらかじめインターネット専用銀行側に確認しておくと安心です。

確定申告での納税や還付金の手続きをできるだけスムーズにおこなえるよう、e-Taxや国税庁のホームページにある「確定申告書等作成コーナー」を活用してみましょう。事前の手続きや預貯金口座の確認などは、期限までに済ませておくと安心ですね。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。