監修 eel税理士法人

2023年度分の確定申告期間は、2024年(令和6年)2月16日(金)から2024年3月15日(金)です。

本記事では、2024年の確定申告期間や提出時の注意点について詳しく解説します。また、還付申告の手続きや修正方法についてもまとめているので、ぜひ参考にしてください。

目次

- 2024年提出分の確定申告期間はいつからいつまで?

- 所得税及び復興特別所得税の申告・納税期間

- 所得税以外の税金に関する申告・納税期間

- 確定申告書の提出方法

- 税務署の窓口で直接提出する

- 郵送で提出する

- e-Tax(電子申告)で提出する

- 所得税の納税方法と注意点

- 振替納税制度

- 金融機関や税務署での窓口納付

- クレジットカード納付

- コンビニ納付

- e-Taxを使って納付する(電子納税)

- スマホアプリ納付

- 還付申告の申告期間はいつからいつまで?

- 確定申告の修正方法

- 申告の内容を誤った場合は「訂正申告」

- 申告・納税額が多くなる場合は「修正申告」

- 所得税を納め過ぎていた場合は「更正の請求」

- 確定申告の申告漏れや申告忘れによるペナルティ

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

2024年提出分の確定申告期間はいつからいつまで?

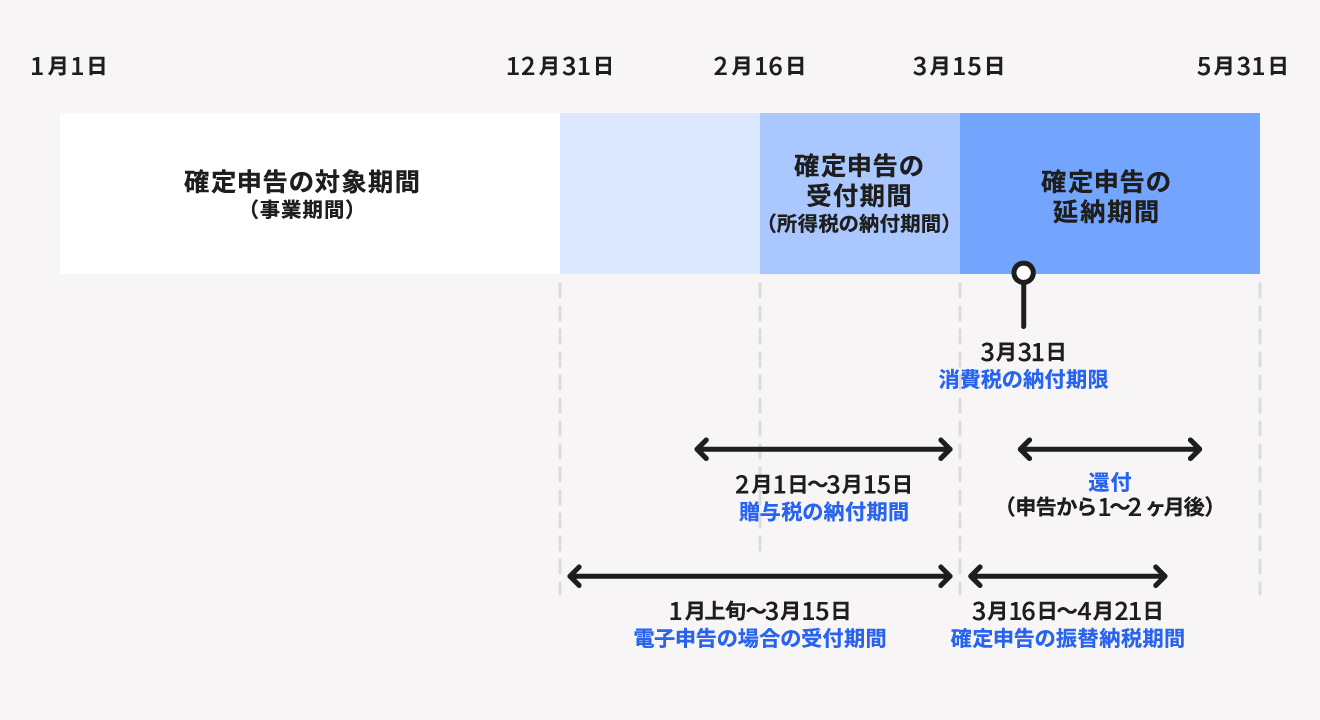

確定申告とは、1月1日から12月31日までの1年間に得た収入と支出に基づき、所得税の額を計算して翌年に申告・納税手続きをすることです。申告・納税手続きには次のような期間が設けられています。

所得税及び復興特別所得税の申告・納税期間

2024年提出分の所得税に関する確定申告と納税の期間は、2024年2月16日(金)から2024年3月15日(金)です。なお、これは所得税(申告所得税)及び復興特別所得税の申告・納税期間であり、所得税以外の税金もそれぞれ申告・納税期間が設けられています。

2023年5月段階の最新情報では、新型コロナウイルス感染症の影響で期限までに2024年提出分の確定申告・納付などができない場合は、国税庁による延長制度の対象とされています。

出典:国税庁「申告・納付等の期限の個別延長関係」

所得税以外の税金に関する申告・納税期間

所得税や消費税に関する申告を「確定申告」といいますが、所得税のほかにも、源泉所得税、贈与税なども申告と納税が必要です。ここでは、それぞれの申告要件や対象者について解説します。

消費税及び地方消費税

2024年提出(2023年分)の消費税及び地方消費税の申告期間と納税期限は、2024年4月1日(月)までです。

その課税期間の基準期間における課税売上高が、1,000万円以下の事業者は免税事業者と呼ばれ、その課税期間に発生した消費税の納税が免除されます。

基準期間はその年の前々年です。たとえば、その課税期間が2023年の場合は、基準期間は2021年分ということになります。

ただし、2023年10月からインボイス制度が導入され、請求書の様式や消費税の扱いに関するルールが変更されたため注意しなければなりません。

インボイス制度についての詳細は別記事「インボイス制度で個人事業主はどうなる?売上1000万円以下の免税事業者が押さえておきたいポイントについて解説」をあわせてご確認ください。

源泉所得税及び復興特別所得税

事業の専従者や業務委託先に支払った報酬などから源泉徴収した場合、源泉徴収義務者は源泉徴収した所得税を納付する必要があります。

ただし、給与の支給人員が常時10人未満の源泉徴収義務者は、源泉徴収した所得税及び復興特別所得税を半年分まとめて納められる特例が設けられています。

所得税及び復興特別所得税の納付期限

納期の特例の承認を受けている場合(給与など特定の所得に限る)

・2023年7月から12月までに支払った分は2024年1月22日(月)までに納付

納期の特例を受けていない場合

源泉徴収の対象となる所得を支払った月の翌月10日までに納付

出典:国税庁「No.2505 源泉所得税及び復興特別所得税の納付期限と納期の特例」

贈与税

贈与税の申告期限及び納付期限は2024年3月15日(金)で、申告の受け付けは2024年2月1日(木)から行われます。

贈与税は、個人から受け取った財産が年間110万円を超えた場合に課税されます。原則として納付期限までに一括で納付しなければなりませんが、一定の条件を満たすことで最長5年間の分割納付が可能です。

贈与税を分割で納付できる条件

- 贈与を受けた翌年3月15日までに「贈与税の延納申請書」を税務署へ提出する

- 贈与税の納税額が10万円を超えている

- 納期限までに一括納付をすることで生活や事業継続が困難になる

- 納税額が100万円を超える場合や延納期間が3年を超える場合には税務署に担保提供をする

出典:国税庁「延納・物納申請等」

法人から財産を受け取った場合は、贈与税はかかりません。ただし、一時所得として所得税がかかるので注意してください。

確定申告書の提出方法

確定申告書を提出する方法は以下の3つです。

確定申告書の提出方法

- 税務署の窓口で直接提出する

- 郵送で提出する

- e-Tax(電子申告)で提出する

いずれも、2024年2月16日(金)から3月15日(金)までが提出期間となっています。確定申告書の提出方法についての詳細は別記事「確定申告書は郵送できる?確定申告書の提出方法や特徴、注意点について解説」をあわせてご確認ください。

税務署の窓口で直接提出する

確定申告を行う税務署の開庁時間は、平日(月曜日〜金曜日)の8時30分から17時00分までです。

土日や祝祭日は税務署が閉庁しているため、窓口で確定申告に関する相談や検算はできません。ただし、確定申告書の提出のみであれば時間外収受箱へ投函が可能です。

一部の税務署では、確定申告期間中の日曜日に、確定申告書の提出や相談対応のため開庁している場合もあります。確定申告書の記載方法や一般的な税に関することを相談したい場合は、税務署の窓口に行って担当者に確認しましょう。

郵送で提出する

郵送で確定申告書を提出する場合は、3月15日消印であれば期限内に提出されたものとして受理されます。

たとえば、3月15日にポストに投函した場合、投函した時間によっては翌日の3月16日消印になる場合があります。その場合は、期限を過ぎての提出となってしまい、無申告加算税などのペナルティ対象になることがあります。

e-Tax(電子申告)で提出する

e-Taxを利用し電子申告を行う場合は、確定申告期間である2024年2月16日(金)から3月15日(金)であればメンテナンス時間を除いた全日で確定申告を行えます。

e-Taxで確定申告をするメリットは、全日対応していることだけではありません。

たとえば、医療費控除の申請時に必要な源泉徴収票や保険料控除証明書などの添付書類の提出を省略できます。また、窓口や郵送での提出に比べ、還付金を早く受け取れるのもメリットです。

なお、最高65万円の青色申告特別控除を受けるためには、電子帳簿保存または、e-Taxによる申告が必要になります。e-Tax(電子申告)での確定申告についての詳細は別記事「e-Tax(電子申告)で確定申告をするには?やり方や必要書類、提出方法について解説」をあわせてご確認ください。

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

所得税の納税方法と注意点

所得税の納税方法には、以下6つがあります。

6つの納税方法

- 振替納税制度

- 金融機関や税務署での窓口納付

- クレジットカード納付

- コンビニ納付

- e-Taxでの納付(電子納税)

- スマホアプリ納付

なお、所得税の納付は、確定申告で納付すべき所得税が確定した後に行う必要があります。確定申告後の納税方法についての詳細は別記事「【2023年最新】確定申告後の納税方法7つ! メリット・デメリットの比較とおすすめの方法」をあわせてご確認ください。

振替納税制度

振替納税とは、所得税や消費税などの税金を指定の預貯金口座から自動的に引き落として納税する方法です。ただし、インターネットバンキングは振替納税の引き落とし口座としては利用できません。インターネットバンキングとは、インターネットを通じてATMや金融機関のインターネットバンキングで納税する方法のことです。

振替納税を利用するには、確定申告の期限までに「預貯金口座振替依頼書」を所轄の税務署に提出する必要があります。預貯金口座振替依頼書は一度提出すれば、以降は書類を提出しなくても毎年振替納税となります。

通常、所得税は3月15日までに、消費税は3月31日までに納税しなくてはなりませんが、振替納税の場合は4月中旬から下旬に口座から引き落とされるので、納付を1ヶ月ほど先延ばしできます。

2023年分の確定申告分における所得税の振替日は2024年4月23日(火)、消費税の振替日は2024年4月30日(火)となっています。振替日が異なる場合もありますので、詳しくは国税庁のWebサイトでご確認ください。

出典:国税庁「主な国税の納期限(法定納期限)及び振替日」

金融機関や税務署での窓口納付

金融機関や税務署の窓口で所得税を納付する場合は、納付書をもらう必要があります。納付書に、所得税の金額を記載することで納付可能です。納付書に記載する金額を誤らないために、申告書もしくは申告書の控えを持参すると良いでしょう。

なお、窓口納付は現金のみの利用が可能になるため注意してください。また、窓口納付の場合は領収書が発行されるので、領収書が必要な場合は窓口納付を利用しましょう。

クレジットカード納付

所得税は、国税庁の「国税クレジットカードお支払サイト」から手続きすることで、クレジットカードでの納付が可能です。あくまでWebを経由した納付のみ対象で、金融機関や税務署の窓口でクレジットカード納付はできません。

なお、クレジットカード納付の場合は、納付金額に応じた決済手数料がかかります。また、引き落とし日はクレジットカードによって変動するので、実質後払いになることも覚えておきましょう。

コンビニ納付

QRコードの作成・利用により、所得税をコンビニで納付することも可能です。確定申告書作成コーナーもしくはコンビニ納付用のQRコード作成画面から、QRコードを作成することで、コンビニのレジで所得税を納付できます。

なお、コンビニ納付では、利用できる支払い方法は現金のみです。また、納税額が30万円以下の場合のみ、コンビニで納付できます。所得税の納付が可能なコンビニは、Loppi端末が設置されているローソン・ナチュラルローソン・ミニストップもしくは、マルチコピー機が設置されたファミリーマートです。

出典:国税庁「コンビニ納付(QRコード)」

e-Taxを使って納付する(電子納税)

所得税は、e-Taxを利用することでダイレクト納付もしくはインターネットバンキングで納付できます。

ダイレクト納付とは、事前に事前に届出をした預貯金口座から、e-Taxによる操作で振替納付する方法です。納税1ヶ月前までに所轄の税務署へ「国税ダイレクト方式電子納税依頼書兼国税ダイレクト方式電子納税届出書」を提出し、手続きをとる必要があります。

インターネットバンキングとは、前述したようにインターネットを通じて納税する方法のことです。e-Taxに納付情報を事前登録する「登録方式」と、登録しない「入力方式」の2種類があります。なおインターネットバンキングはPay-easyでの納付が可能ですが、Pay-easyに対応していない金融機関もあるため注意してください。

出典:e-Tax|国税電子申告・納税システム「電子納税」

スマホアプリ納付

2022年12月から、所得税はスマホアプリから納付できるようになりました。国税庁の「国税スマートフォン決済専用サイト」にアクセスし、情報登録のうえ決済が可能です。

納付が可能なスマホ決済アプリは以下のとおりです。

納付が可能なスマホ決済アプリ

- PayPay

- d払い

- au PAY

- LINE Pay

- メルペイ

- amazon pay

なお、スマホアプリ納付は、納税金額が30万円以上の場合は利用できないため注意してください。

出典:国税庁「G-2-5 スマホアプリ納付の手続」

還付申告の申告期間はいつからいつまで?

過去の確定申告で控除の申請漏れがある人や、年末調整を受けていない給与所得者は「還付申告」をすることで、還付金を受け取れます。還付申告の手続きや書類は確定申告書と同様ですが、申告期間は対象年の翌年から5年間で、通年で申告が可能です。

たとえば、2023年に納めた所得税の還付期間は、2024年1月1日(月)から2028年12月31日(日)です。還付申告についての詳細は別記事「還付申告とは?対象となるケースや確定申告・年末調整との違いを解説」をあわせてご確認ください。

出典:国税庁「還付申告」

確定申告の修正方法

確定申告した内容に間違いがあった場合は、3つの対処方法があります。

| 修正内容 | 申告方法 |

|---|---|

| 申告内容を誤った場合 | 訂正申告 |

| 申告・納税額が多くなる場合 | 修正申告 |

| 所得税を納め過ぎていた場合 | 更正の請求 |

修正内容によって対処方法が異なるため、注意してください。

確定申告の修正についての詳細は別記事「確定申告の間違いはどう修正する? 条件別、訂正・修正申告と更正の請求について解説」をあわせてご確認ください。

申告の内容を誤った場合は「訂正申告」

確定申告の内容が誤っていた場合は、確定申告期限内に「訂正申告」を行う必要があります。最初の確定申告よりも納税額が多くなる場合は、不足分を追加で納税しますが、税額を納め過ぎた場合は還付されます。

申告・納税額が多くなる場合は「修正申告」

確定申告後に納税額の不足を税務署から指摘された場合は税額の10%もしくは15%の「過少申告加算税」が課されますが、税務署から指摘を受ける前に自主的に修正申告を行えば過少申告加算税は課されません。

なお、過少申告加算税ではなく35%もしくは40%の重加算税が課されることもあるので、確定申告の期限が過ぎた場合でも過少申告に気が付いたらすぐに修正申告を行いましょう。

出典:国税庁「申告が間違っていた場合」

所得税を納め過ぎていた場合は「更正の請求」

税金を多く納めていた場合や還付が少なかった場合は、更正の請求を行えます。確定申告してから5年以内に更正の請求を行えば、税額の過払い分を還付として受けることが可能です。

出典:国税庁「所得税及び復興特別所得税の更正の請求手続」

確定申告の申告漏れや申告忘れによるペナルティ

確定申告や納税の期間を過ぎた場合や、確定申告の内容が誤っていた場合はペナルティが課される可能性があるため注意しなければなりません。

申告期限が過ぎてからの申告は「期限後申告」となり、確定申告時の納税額に加えて「無申告加算税」が課せられます。無申告加算税は、税務署から指摘があった場合と、自主的に期限後申告した場合では税率が変動します。

無申告加算税の税率

税務署から指摘があった場合の無申告加算税

- 納付すべき税額が50万円以下:15%の税率で算出された金額

- 納付すべき税額が50万円を超える場合:20%の税率で算出した金額

税務署から指摘される前に自主的に期限後申告を行った場合

- 5%の税率で算出した金額

なお、期限後申告となった場合、確定申告書の提出期限から納付日までの期間の「延滞税」が無申告加算税とあわせて税務署からの調査の有無にかかわらず発生します。加えて、税務署から悪質な不正事実がある旨を指摘された場合は、35%もしくは40%の重加算税も課されるため注意しなければなりません。

確定申告しない場合のペナルティについての詳細は別記事「確定申告しないとどうなるの? 無申告のペナルティと対処法を解説」をあわせてご確認ください。

まとめ

2024年の確定申告の提出期間は、2024年2月16日(金)から3月15日(金)までとなっております。確定申告の対象者は、この期間内に確定申告書の作成・提出を終えるようにしましょう。

確定申告書の提出方法には窓口での直接提出や郵送での提出、e-Taxによる電子申告があります。また所得税の納税方法には、振替納税制度や窓口での納付、クレジットカードやコンビニ、スマホアプリを利用した方法が挙げられます。

なお、納税を期間内に終えられないとペナルティが発生するため、期限後申告にならないよう早めに準備を進めておくことが大切です。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

2024年提出分の確定申告期間は?

2024年2月16日(金)から3月15日(金)までです。

詳しくは記事内「2024年提出分の確定申告期間はいつからいつまで?」をご覧ください。

所得税はいつまでに納税する?

2024年提出分に該当する所得税は、3月15日(金)までに納税する必要があります。また、振替納税の場合は、4月23日(火)が振替日です。

詳しくは記事内「所得税の納税方法と注意点」をご覧ください。

確定申告の期限を過ぎたらどうすればいいですか?

確定申告や納税を忘れて期限を過ぎてしまった場合は、気付き次第できるだけ早く申告または納税する必要があります。

ただし、特定の条件を満たせば受けられる救済措置もあるので、対象になるか確認しましょう。

救済措置の詳しい内容については、「確定申告が遅れた場合の対策や申請方法について解説!」の記事で解説しています。

監修 eel税理士法人

eel税理士法人は、30代の若手税理士が運営するITと創業支援が強みの税理士事務所です。お客様に合わせたツールで、気軽にコミュニケーションをお取りいただける環境を用意しています。また、創業融資を強みとしておりますので、融資に関してもご相談がある方はお気軽にご相談ください。