監修 安田 亮 安田亮公認会計士・税理士事務所

確定申告には大きく分けて青色申告と白色申告の2種類があり、それぞれ提出する書類や帳簿の記帳方法などが異なります。青色申告の場合は特別控除を受けられますが、事前に開業届と「所得税の青色申告承認申請書」を税務署に提出しなければなりません。

本記事では、青色申告を行う際に提出が必要な青色申告承認申請書の書き方や開業届と合わせた提出期限について解説します。

また記事後半では、青色申告を利用した確定申告の手順も解説しているので、全体像の把握に役立ててください。

目次

- 所得税の青色申告承認申請書とは

- 青色申告とは

- 青色申告特別控除を受ける方法

- 青色申告承認申請書と開業届の提出期限・ダウンロード方法

- 青色申告承認申請書と開業届のダウンロード方法

- 青色申告承認申請書は開業日から2ヶ月以内に提出

- 開業届は開業日から1ヶ月以内に提出

- 青色申告承認申請書と開業届の提出方法・注意点

- 青色申告承認申請書・開業届の提出方法

- 失業保険が終了

- 複式簿記だとの知識が必要

- 青色申告承認申請書の書き方

- ① 所轄の税務署と提出日

- ② 基本情報

- ③ 開始年度

- ④ 事業の所在地

- ⑤ 所得の種類

- ⑥ 青色申告の取り消しまたは取りやめの履歴

- ⑦ 開業日

- ⑧ 事業継承について

- ⑨ 簿記の形式

- ⑩ 帳簿について

- ⑪ 特記事項

- ⑫ 関与税理士

- 青色申告を利用した確定申告の手順

- (1)確定申告に必要な書類の準備

- (2)確定申告書の記入

- (3)青色申告決算書の記入(個人事業主は一般用)

- (4)確定申告書の提出

- まとめ

- 確定申告を簡単に終わらせる方法

- よくある質問

\税務署に行かずに開業届をカンタン作成!/

freee開業は開業に必要な書類を無料でかんたんに作れるサービスです。

しかも、 全ての手続きがオンラインで完結!

所得税の青色申告承認申請書とは

青色申告承認申請書の正式名称は「所得税の青色申告承認申請書」といいます。確定申告を青色申告で行う場合、その年の3月15日までに「個人事業の開業・廃業等届出書(開業届)」と一緒に所轄の税務署に必ず提出しなければなりません。

青色申告承認申請書を提出をしていない場合は自動的に白色申告となります。

青色申告とは

青色申告とは、日々の取引を所定の帳簿に記帳し確定申告することで、税金の面で有利な特典を受けられる申告方法です。

白色申告に比べて、提出しなければならない書類が多かったり、帳簿への記帳方法が複雑だったりと手間はかかりますが、その分多くのメリットがあります。

青色申告のメリット

- 最大65万円の青色申告特別控除

- 純損失の繰越しと繰戻し

- 青色事業専従者給与

- 貸倒引当金の計上

詳しいメリットは、「青色申告とは? 節税メリットや必要な手続きをわかりやすく解説」をご覧ください。

青色申告特別控除を受ける方法

青色申告特別控除を受けるには、複式簿記を用いて記帳し、確定申告書と合わせて貸借対照表や損益計算書を提出します。

複式簿記での記帳は、会計知識のない人には難しいですが、会計ソフトを用いれば作成するのは簡単でしょう。

また、青色申告を申請しただけでは、控除額は最大の65万円にはなりません。

令和2年分の申告から、青色申告の利用で55万円、e-Taxで申請すれば+10万円で最大65万円の控除となりました。

そのため65万円の青色申告特別控除を受けるためには、会計ソフトで記帳し、e-Taxで申請する必要があります。

e-Taxを使った電子申告の方法は、「e-Tax(電子申告)で確定申告をするには?やり方や必要書類、提出方法について解説」をご覧ください。

青色申告承認申請書と開業届の提出期限・ダウンロード方法

青色申告に必要な青色申告承認申請書と開業届には、それぞれ提出期限があります。

新規開業した場合や、開業後1年以上経過しているけれど青色申告に切り替えたい場合など、それぞれの提出期限について解説します。

青色申告承認申請書と開業届のダウンロード方法

青色申告承認申請書と開業届は、以下のリンクからダウンロードできます。

ダウンロードの他にも、所轄の税務署の窓口でもらうこともできます。

青色申告承認申請書は開業日から2ヶ月以内に提出

青色申告承認申請書の提出期限は以下の通りです。期限までに提出が間に合わなかった場合、自動的に白色申告となってしまうため注意しましょう。

青色申告承認申請書の提出期限

- 青色申告承認申請書は、原則として開業日から2ヶ月以内に提出すること

- 1月1日から1月15日の間に開業した場合は、その年の3月15日までに提出すること

- 既に開業していて、これまで白色申告をしていたが青色申告に変更したいという人は、青色申告をする年度の3月15日までに青色申告承認申請書を提出すること

また、元の事業主から相続によって事業を継承した場合は、相続開始を認知した日(死亡日)の時期に応じて、それぞれ下記の期間内に提出する必要があります。

- 相続開始が1月1日から8月31日までの場合:死亡の日から4ヶ月以内

- 相続開始が9月1日から10月31日までの場合:その年の12月31日まで

- 相続開始が11月1日から12月31日までの場合:その年の翌年の2月15日まで

開業届は開業日から1ヶ月以内に提出

開業届の提出期限は以下のとおりです。提出をしなくても罰則などは課せられませんが、未提出の場合は青色申告を行うことができません。

開業届の提出期限

- 開業届は、原則として開業日から1ヶ月以内に提出すること

- 既に開業しており1ヶ月以上経過してしまっている場合は早めに提出すること

- 白色申告から青色申告に切り替えたい場合は、切り替えたい年度の3月15日までに提出すること

青色申告承認申請書と開業届の提出方法・注意点

ここでは、青色申告承認申請書と開業届の提出方法と、注意点について解説します。

青色申告承認申請書・開業届の提出方法

青色申告承認申請書と開業届はどちらも税務署へ提出する書類なので、同じタイミングで提出するのが望ましいです。

青色申告承認申請書・開業届の提出方法は、次の3つです。

開業届の提出方法

- 税務署の窓口へ直接提出する

- 税務署へ郵送する

- e-Taxを使いオンラインで提出する

窓口で提出する場合、その場で記入ミスを修正できたり、不明点を直接質問できたりするのがメリットです。ただし平日の8時30分〜17時までしか開いていないため、時間が固定される点・直接持って行く手間が発生する点がデメリットです。

郵送は、開業届とその控え・本人確認書類・マイナンバーがわかる書類のコピー・受付印が押印された控えが欲しい場合は切手を貼った返信用の封筒・青色申告承認申請書を同封して提出します。郵送の場合、提出時間に決まりはありません。

e-Taxを使った提出は、スマホやパソコンを用いる方法で、時間や場所にとらわれずに提出できるのがメリットです。また開業ソフトで作成した書類をそのまま提出できるため、手書きの手間がない・記入ミスが少ないのも特徴です。

【関連記事】

開業届の提出方法とは?提出に必要な書類や手順を具体的に解説!

失業保険が終了

開業届を提出すると、失業保険の受給資格が失われることがあります。失業保険は働くことができない状態の人に支給されるものであるため、開業届を提出すれば就労可能な状態であるとみなされるからです。

そのため失業保険を受け取っている人は、開業届の提出前に失業給付に関するルールをよく理解し、必要に応じて専門家に相談してみましょう。

複式簿記の知識が必要

青色申告を行うには、複式簿記の知識が必要になります。複式簿記とはお金の出入りを借方・貸方両方の視点から記帳する方法で、会計の知識がない人には少し難しい帳簿方法です。

そのため、青色申告を利用する人は税理士を雇ったり、会計ソフトを使用して帳簿作成を行ったりするのが一般的です。

帳簿作成についての詳しい内容は、下記の記事をご覧ください。

【関連記事】

freeeを活用した帳簿の付け方|今日からできる帳簿作成の基本を解説!

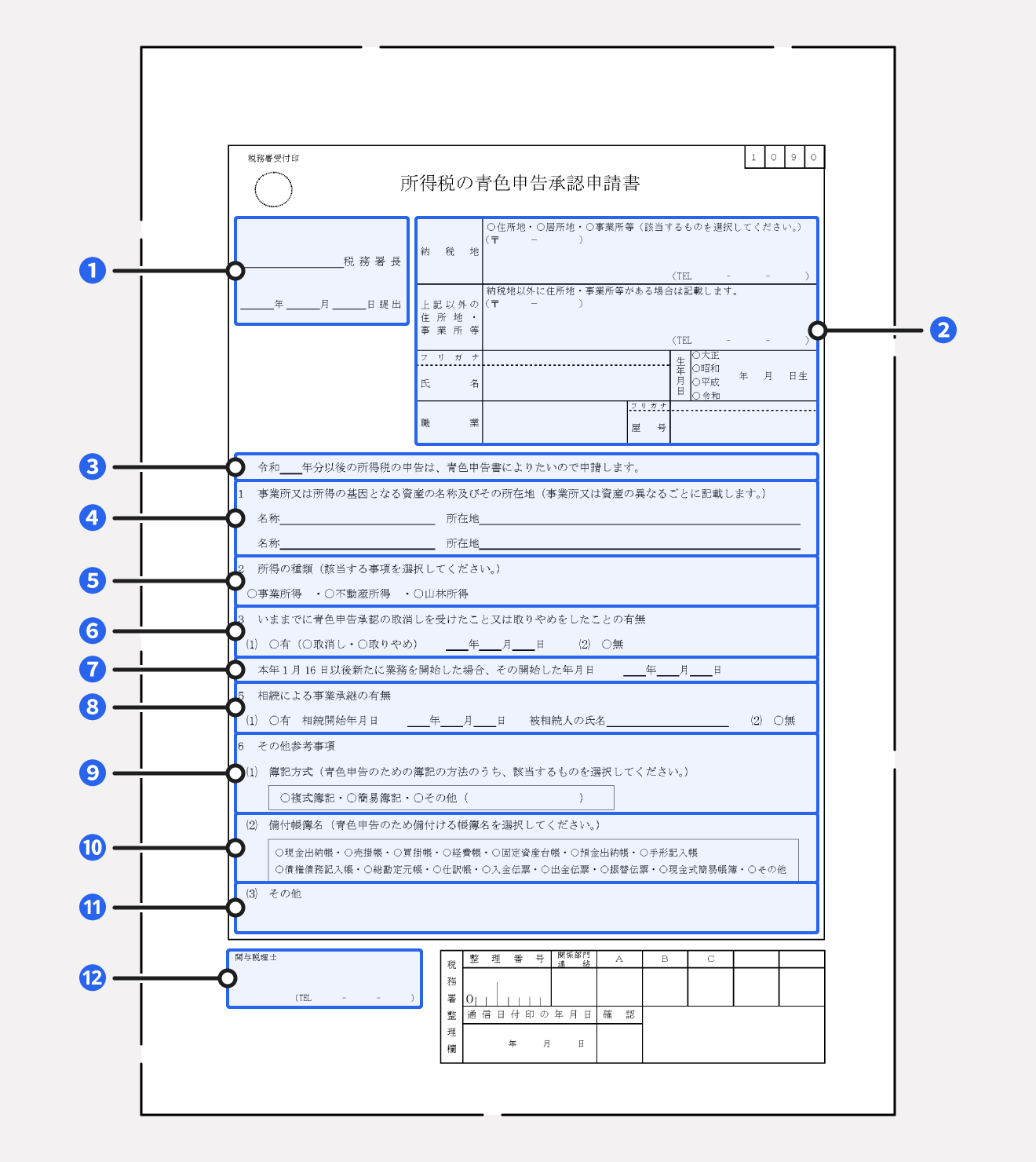

青色申告承認申請書の書き方

① 所轄の税務署と提出日

自身が青色申告承認申請書を提出する所轄の税務署名と提出日を記入します。

② 基本情報

事業と事業主の基本情報です。自宅を事業所として使う場合は「住所地」の項目にチェックをします。「居所地」とは自身が継続して生活している場所です。たとえば、海外を本拠地としている人が、一時帰国し日本での活動の拠点としている場所などがあたります。

オフィスを持っている場合は、「事業所」の項目にチェックを入れ、住所を記入しましょう。電話番号は携帯電話の番号でも問題ありません。事業主の名前、生年月日、職業、屋号を書いて印鑑を押します。

③ 開始年度

青色申告を開始したい年度を記入します。

④ 事業の所在地

複数の店舗・事務所がある場合などに記入します。「◯◯カフェ 五反田店」「◯◯デザイン 品川営業所」など、名称と住所を記入します。店舗や事務所が1つの場合は空欄で問題ありません。

⑤ 所得の種類

自身の所得の種類にチェックをつけます。個人事業の所得区分は事業所得となります。事業所得の他に不動産所得や山林所得がない場合には、事業所得のみにチェックをつけましょう。

【関連記事】

所得とは? 収入との違いや種類別の計算方法を解説

⑥ 青色申告の取り消しまたは取りやめの履歴

過去に青色申告承認の取消しを受けたり、取りやめをしたことがある場合はチェックをつけて年月日を記入します。特にない場合は「無」にチェックをしましょう。

⑦ 開業日

届出を提出する年の1月16日以降に個人事業を新規開業する場合は、開業日を記入します。すでに開業している場合は、空欄で問題ありません。

⑧ 事業継承について

相続などで事業継承した場合は、相続開始年月日と被相続人の名前を記入します。特に相続のない場合には「無」にチェックをします。

⑨ 簿記の形式

青色申告で55万円(65万円)の控除を受けたい場合は「複式簿記」に、10万円控除の場合は「簡易簿記」にチェックを入れます。

⑩ 帳簿について

55万円(65万円)の控除を受けるには以下8つにチェックを入れます。

- 現金出納帳

- 売掛帳

- 買掛帳

- 経費帳

- 固定資産台帳

- 預金出納帳

- 総勘定元帳

- 仕訳帳

10万円控除の場合は、現金出納帳にのみチェックを入れます。

【関連記事】

【個人事業主向け】帳簿の種類とつけ方は? 単式・複式簿記や現金・発生主義について徹底解説!

⑪ 特記事項

特記事項があれば記入します。

⑫ 関与税理士

確定申告の代行を依頼する税理士がいる場合は、名前と連絡先を記入します。

青色申告を利用した確定申告の手順

青色申告承認申請書と開業届の提出方法がわかったところで、具体的な確定申告の手順も見ておきましょう。

青色申告を利用した確定申告の手順

- 確定申告に必要な書類の準備

- 確定申告書の記入

- 青色申告決算書の記入(個人事業主は一般用)

- 確定申告書の提出

(1)確定申告に必要な書類の準備

確定申告に必要な書類は、以下の3つです。

- 確定申告書

- 青色申告決算書

- 控除証明書

確定申告書と青色申告決算書は、国税庁のサイトからダウンロードするか、税務署の窓口から取得できます。

住宅ローンの控除や、ふるさと納税による寄附金控除などを利用したい場合は、追加で控除証明書が必要になります。

実は、確定申告で受けられる控除は15種類もあります。

控除が受けられるとその分税金の支払いが軽減されるため、青色申告特別控除の65万円と合わせて利用していきましょう。

(2)確定申告書の記入

確定申告書の記入方法は、手書きで行う・国税庁の確定申告等作成コーナーを利用する・会計ソフトで入力するの3択です。

確定申告書へは、1年間の収入と所得、控除額などを記入します。手書きで行う場合、税金の計算や所得から引かれる金額も自分で計算・記入しなくてはいけません。

(3)青色申告決算書の記入(個人事業主は一般用)

青色申告決算書の記入には、複式簿記を用います。

複式簿記とは、1年間のお金の出入りを仕訳して、記録・集計する記帳方法で、原因と結果の2つの面から記録します。白色申告(控除額10万円)は、お金の出入りだけを記録する単式簿記です。

複式簿記は会計の知識がないと難しいですが、調べて記入することもできます。しかしミスがあったり経費の計算が漏れていたりすると、税金を多く払わないといけないだけでなく、税務署に呼び出される可能性もあります。

確定申告書だけなら自力での作成もできますが、青色申告を利用して確定申告するなら、会計ソフトを用いるのがおすすめです。

freee会計なら、質問に答えるだけで確定申告書と青色申告決算書の作成が可能なので、間違える心配もありません。

(4)確定申告書の提出

確定申告書と青色申告決算書の記入が終わったら、税務署へ提出しましょう。

提出方法は、直接持っていく・郵送・e-Taxを使った電子申告です。控除額の最大65万円を得るためには電子申告が必要なので、e-Taxを使った提出方法がいいでしょう。

e-Taxの使い方を複雑に感じるかもしれませんが、freee会計の画面通りに進めていけばとても簡単です。

e-Taxを使った確定申告方法

- 「自動で経理」で帳簿を作成

- 「◯✕質問」に答えて、確定申告書と青色申告決算書を作成

- 画面の指示に従い電子申告

複雑な計算や記帳はほとんどfreee会計が終わらせています。最後の質問に答えていくだけで、書類は完成します。

判断が難しい各種控除も、◯✕の質問に答えるだけでいいので、申告漏れがありません。

質問に答えたあとは、e-Taxの提出画面に切り替わるので、そのまま電子申告できます。

freee開業で青色申告承認申請書・開業届を提出したあとは、freee会計を使い65万円の控除額を受け取りましょう。

まとめ

青色申告は白色申告に比べ、手間がかかりますが、その分、青色申告特別控除で最大65万円の控除を受けれたり、純損失の繰越し・繰戻しができたり、さまざまな節税メリットがあります。

青色申告にするためには、その年の3月15日までに「開業届」と「青色申告承認申請書」の提出が必須です。それぞれ提出期限を過ぎると自動的に白色申告となってしまうため、早めの準備・提出を心がけましょう。

確定申告の仕方について詳しく知りたい方は、別記事「【2023年提出分】確定申告のやり方が分かる! 必要書類の準備から提出まで徹底解説」をあわせてご確認ください。

確定申告を簡単に終わらせる方法

確定申告には青色申告と白色申告の2種類があります。どちらを選択するにしても、期限までに正確な内容の書類を作成し申告しなければいけません。

確定申告書を作成する方法は手書きのほかにも、国税庁の「確定申告等作成コーナー」を利用するなどさまざまですが、会計知識がないと記入内容に悩む場面も出てくるでしょう。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。必要な計算は自動で行ってくれるため、計算ミスや入力ミスを軽減できます。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

1年分の経費の入力は時間がかかる作業のひとつです。freee会計に銀行口座やクレジットカードを同期すると、利用した内容が自動で入力されます。

また、freee会計は日付や金額だけでなく、勘定科目も予測して入力します。

溜め込んだ経費も自動入力でカンタン!

2.現金取引の入力もカンタン!

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿づけが可能です。自動的に複式簿記の形に変換してくれるため、初心者の方でも安心できます。

さらに有料プランでは、チャットで確定申告について質問ができるようになります。オプションサービスに申し込めば、電話での質問も可能です。

freee会計の価格・プランについて確認したい方はこちらをご覧ください。

3.〇✕形式の質問に答えると、各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-tax(電子申告)にも対応しています。e-taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-tax(電子申告)を検討されている方はこちらをご覧ください。

完成した確定申告書を提出・納税して確定申告が完了!

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

よくある質問

青色申告承認申請書はオンラインでも提出できる?

青色申告承認申請書は、オンラインでも提出できます。国税庁のe-Taxソフトで作成するか、開業届ソフトを使いましょう。

freee開業を使えば、開業届と同時に青色申告承認申請書も簡単に提出できます。

青色申告承認申請書はいつまでに提出するべき?

青色申告承認申請書は、申告をする年の3月15日までです。つまり2023年分の確定申告から適用する場合は、2023年の3月15日までが提出期限です。

ただしそれだと、2023年3月15日以降に開業した場合、青色申告が受けられなくなります。

そのため1月16日以後、新たに事業を開始した人は、事業開始日から2月以内までのみなし承認期限があります。

本記事を読んでいる方が、例えば2023年6月に開業した場合は、2023年8月までが青色申告承認申請書の提出期限です。

個人事業主が青色申告承認申請書を出し忘れた場合は?

3月15日までに提出できていなかった、あるいは開業後2ヶ月以内に提出できなかった場合は、その年度の申告は白色申告になります。

開業届の提出期限が事業が始まった1ヶ月以内なので、freee開業を使って同時に提出すれば、申告忘れを防げるでしょう。

監修 安田 亮

1987年香川県生まれ、2008年公認会計士試験合格。大手監査法人に勤務し、その後、東証一部上場企業に転職。連結決算・連結納税・税務調査対応などを経験し、2018年に神戸市中央区で独立開業。