監修 好川寛 プロゴ税理士事務所

2019年より、スマートフォンでの確定申告が可能になりました。スマホがあれば、e-Tax(イータックス)を通じて、自宅にいながら確定申告の手続きを完了できます。

年末調整の対象外である医療費控除やふるさと納税(寄付金控除)の確定申告もスマホから手続きが可能です。

本記事では、スマホで確定申告をするやり方について、実際の操作画面を見ながら解説します。確定申告の対象かどうかをまず知りたい人は、別記事「確定申告とは?全くわからない人向けに申告の流れ・対象者について解説!」をご覧ください。

目次

確定申告はスマホから手続きできる!

2019年以降、スマホからでも確定申告が可能になりました。スマホがあれば、e-Tax(国税電子申告・納税システム)を通じて、自宅にいながら確定申告の手続きを完了できます。

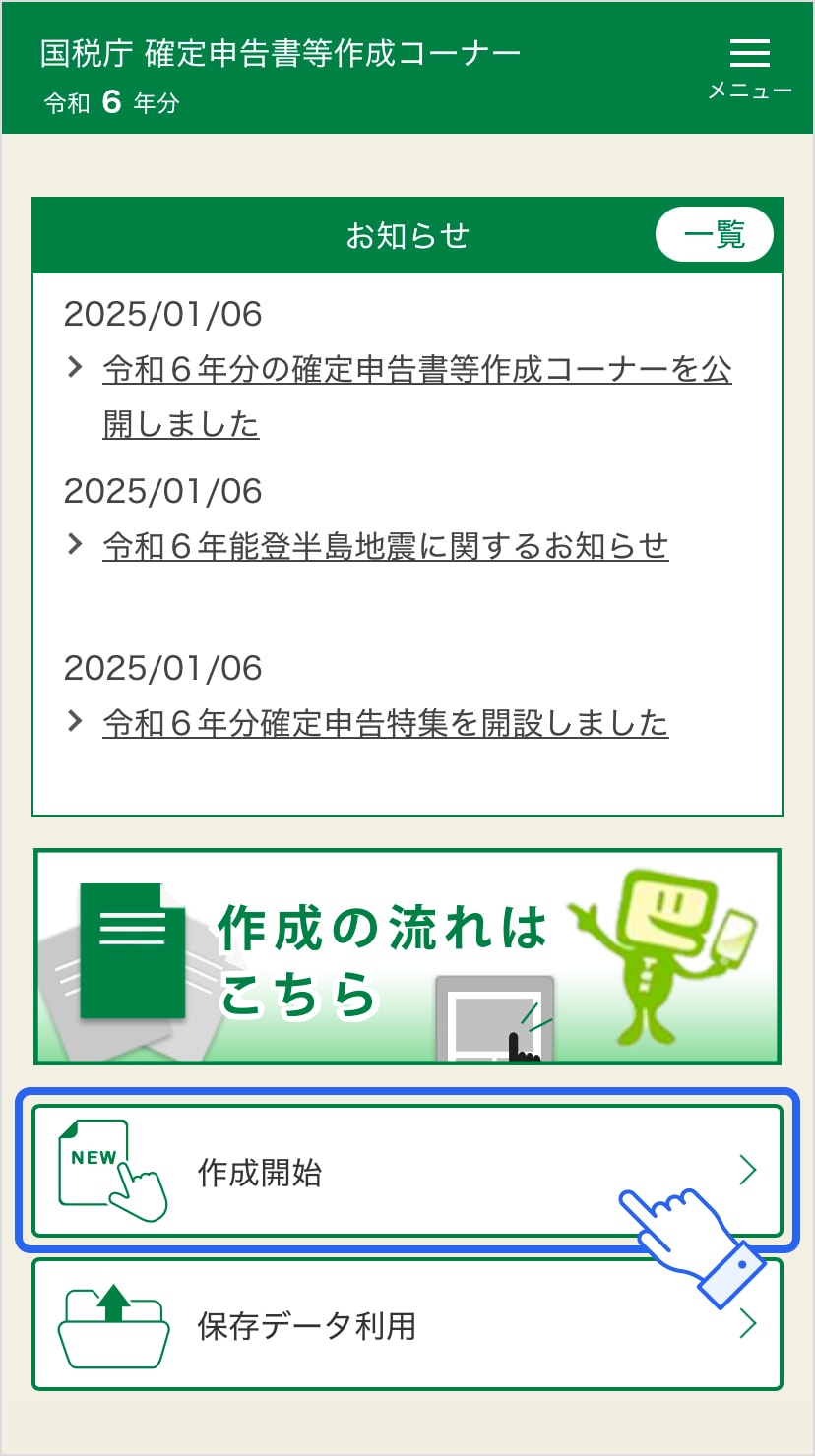

スマホで確定申告する具体的な方法としては、国税庁の確定申告書等作成コーナーと会計ソフトがあります。

国税庁の確定申告書等作成コーナーは無料で利用することができ、所得や控除額の計算も自動で行ってくれるため、計算ミスなどを削減できます。ただし、日々の帳簿付けなどはできないため、それは別で用意しなければなりません。

確定申告の準備から効率化したい人には、会計ソフトの活用がおすすめです。

freee会計であれば、日々の帳簿付けから自動入力・仕訳が可能です。確定申告書の作成も○×形式の質問に答えていくだけなので、簡単に正確な書類が完成します。

確定申告をスマホで行うやり方を手順に沿って解説

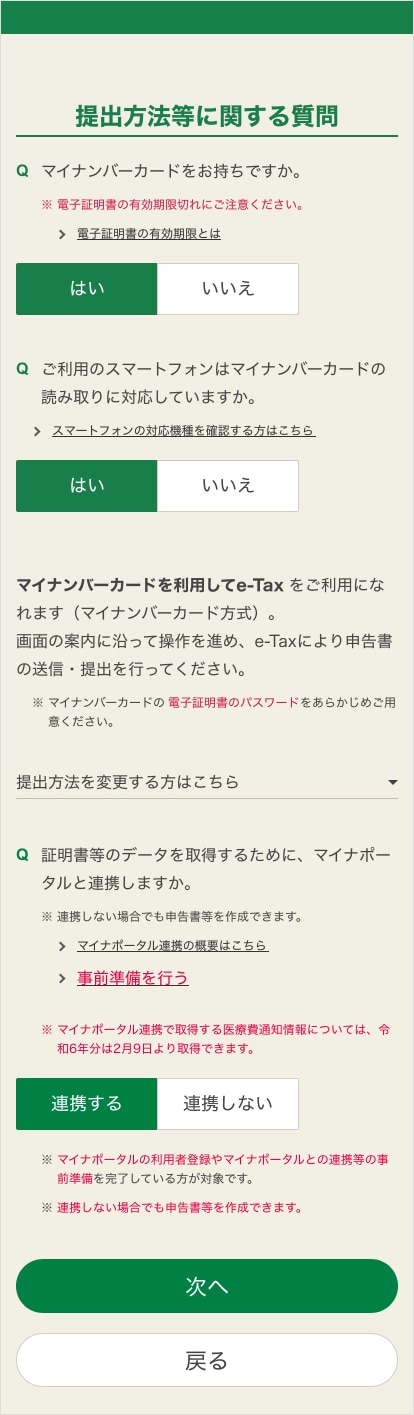

ここからはスマホで確定申告書を作成する手順について、実際の操作画面を見ながら解説します。なお、本記事ではマイナンバーカード方式を採用した手順で進めます。

手順1. 申告準備

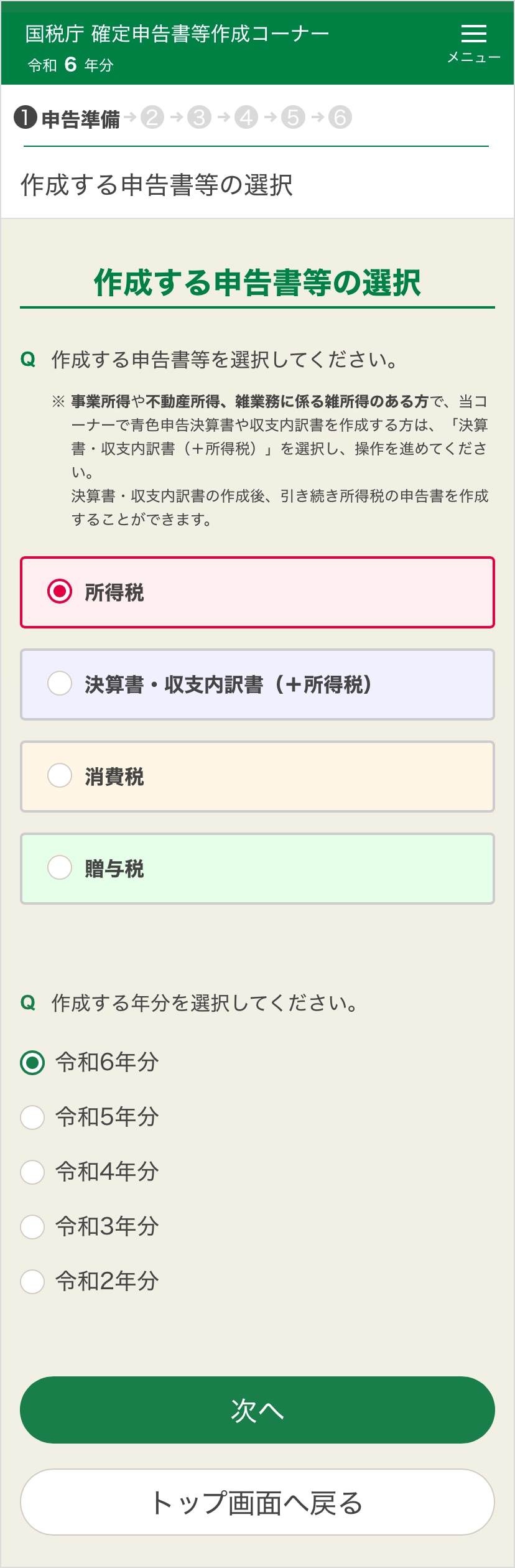

作成する申告書と提出方法を選択する

まず作成する申告書の選択します。会社員で医療費控除やふるさと納税(寄附金控除)の確定申告を行うのであれば、「所得税」を選択します。 個人事業主などの確定申告の義務がある人で決算書の作成をする場合は、「決算書・収支内訳書(+所得税)」を選びましょう。

スクロールしていくと、提出方法の選択があるので「e-Tax(マイナンバーカード方式)」にチェックを入れます。

マイナンバー方式以外の提出方法(書面またはID・パスワード方式)にしたい場合は、「提出方法を変更する方はこちら」をタップし、変更が可能です。

また、同画面でマイナポータルとの連携可否の選択をします。連携をしなくても確定申告書の作成は可能ですが、控除証明書などの必要書類を取得する場合は連携すると便利です。

マイナポータル経由で取得できる書類は、上述の「マイナポータルの連携」をご確認ください。

マイナポータル連携し、必要なデータを取得する

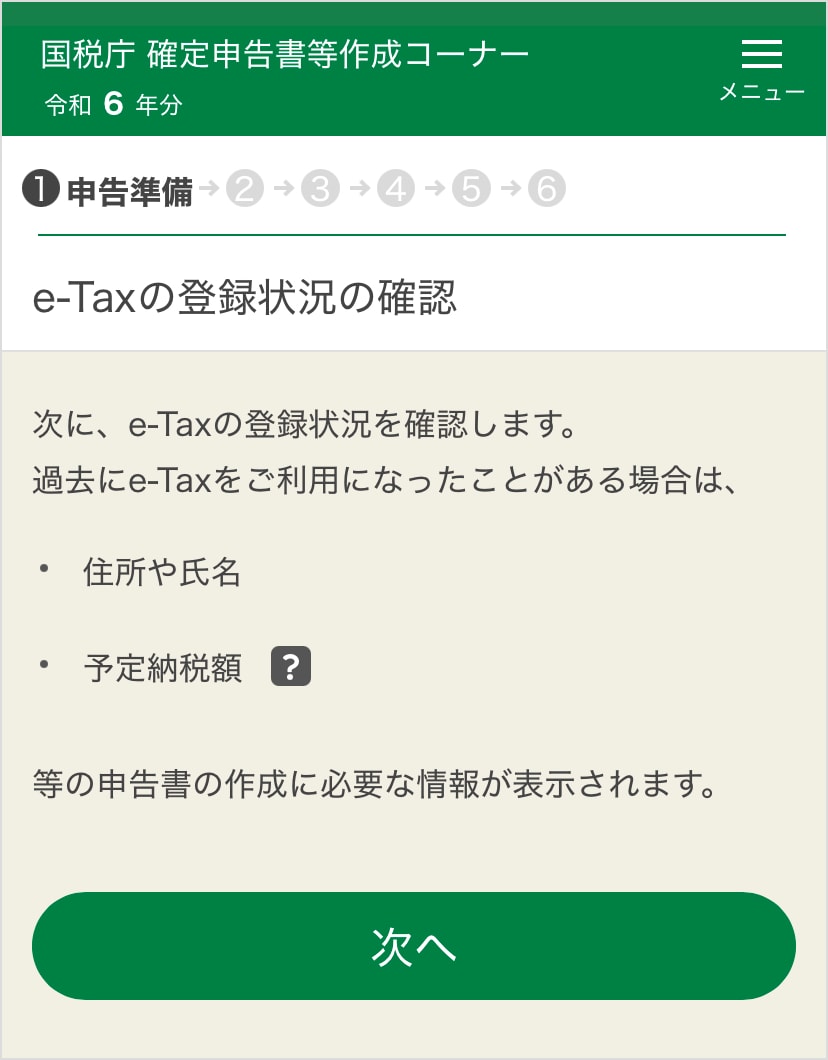

マイナポータルとe-Taxの認証が完了すると、e-Taxの登録状況の確認画面に進みます。

過去にe-Taxを利用したことがある人は、すでに登録されている氏名や住所などが書類に反映されます。変更がある場合はこの時点で訂正が可能です。

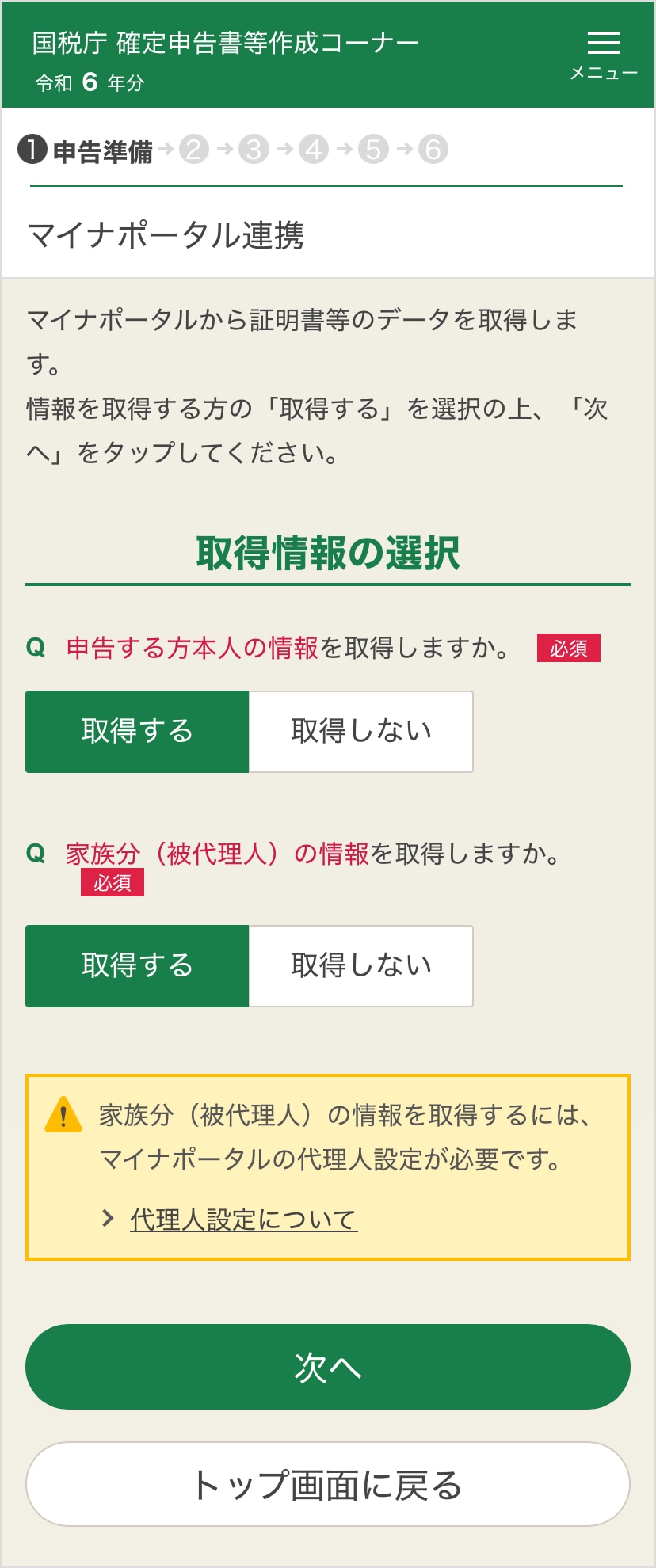

次に、マイナポータル連携で取得するデータを選択します。本人の情報以外に、家族分のデータを取得する場合は、マイナポータルの代理人設定が必要になるので注意しましょう。

「次へ」をタップすると、マイナポータルとの連携に同意する画面が表示されるので、「同意」をタップし、案内に沿って進めていきます。

国税庁のマイナポータル等連携プラットフォームに自動移管された「控除証明書等の取得」のページから必要な証明書にチェックし、留意事項を確認してチェックを入れたら「次へ」をタップします。

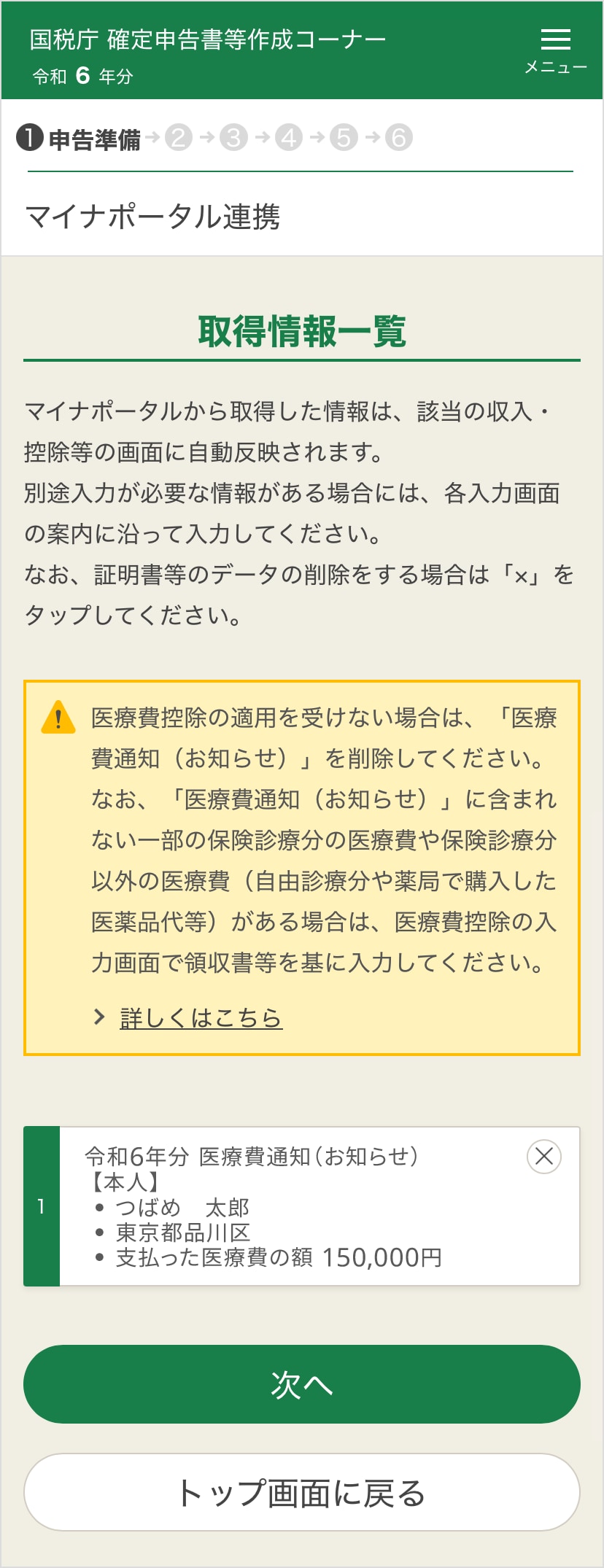

確定申告書等作成コーナーの画面に戻り、「取得情報一覧」が表示されるので、そこで取得した内容を確認します。もし、不要なデータがあれば「×」で削除が可能です。

問題なければ「次へ」をタップします。

次にxmlデータの読み込み画面が表示されるので、医療費通知や寄附金控除(ふるさと納税)などに関する電子データを持っている人は、ここでファイルを選択してデータを読み込みます。

特に電子データを所持していない人は、そのまま「次へ」をタップします。

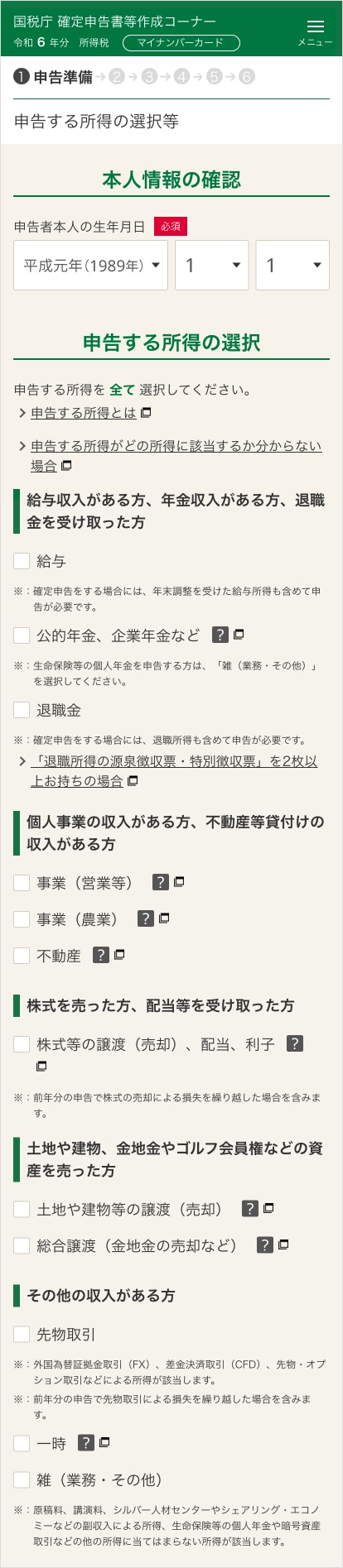

本人情報の確認と申告する所得を選択する

ここでは納税者本人の生年月日に間違いがないかを確認します。申告する所得はすべてにチェックを入れます。

たとえば、就業中の会社員であれば「給与」と「公的年金、企業年金など」の両方をチェックします。

ページの最下部に「申告する所得に関する質問」が表示されますが、これは上記で選択した所得によって異なるので、質問内容に沿って回答してください。

手順2. 収入・所得金額を入力する

上記で選択した所得ごとに金額を入力していきます。会社員やアルバイト・パートなどの給与所得者で源泉徴収票が手元にある人はカメラで読み取ることも可能です。

案内に沿って進めていき、「次へ」をタップします。なお、ページ最下部に「ここまでの入力内容を保存する」のボタンがあるので、保存しておくと安心です。

手順3. 「控除の入力」画面で各種控除の入力・確認を行う

次に、各種控除の入力を行います。すでにマイナポータルから所得したデータが反映されているので、内容に間違いがないか確認します。

なお、会社員などの給与所得者の場合は、源泉徴収票の情報を手順2で入力済みなので、反映されているか併せて確認しましょう。

手順4. 計算結果(納税額)の確認をし、納付方法を選択する

手順2.と3の入力内容をもとに納税額が算出されます。内容に問題がなければ「次へ」をタップし、納付方法を選択します。

なお、各種控除によって還付を受ける場合には、計算結果が「還付金額」になります。還付される場合は受取方法の選択が必要になるので、自身の都合の良い方法を選択しましょう。

次のページでは「財産債務調書、住民税等に関する事項」について確認・記入します。該当する項目にチェックを入れて案内に沿って進めていきましょう。

特に該当する項目がなければ「次へ」をタップします。

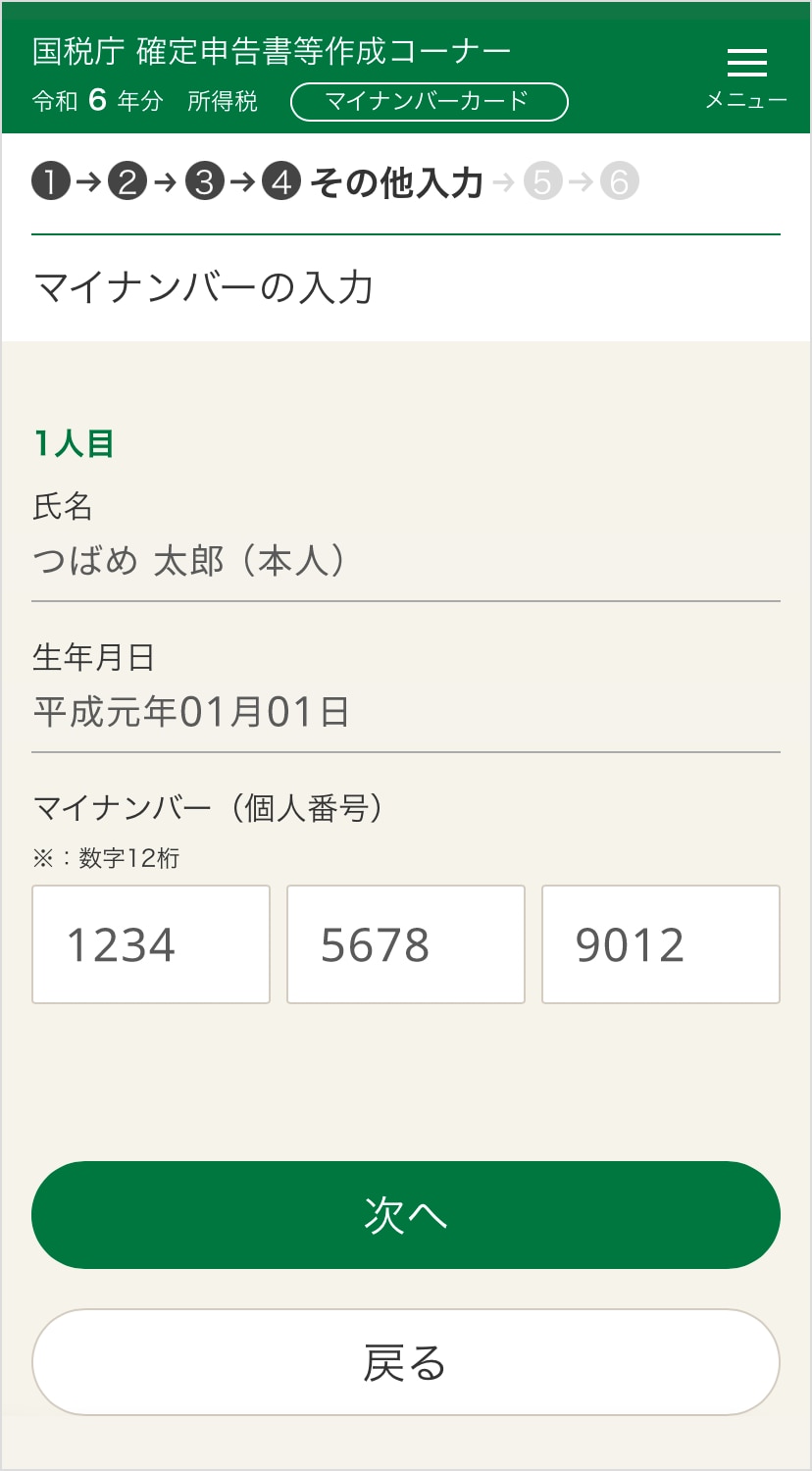

手順5. 基本情報の確認・入力をする

次のページでは、納税者本人の氏名や電話番号、住所などの基本情報がすでに反映されているので、間違いがないか確認します。

「次へ」をタップし、マイナンバーを入力します。

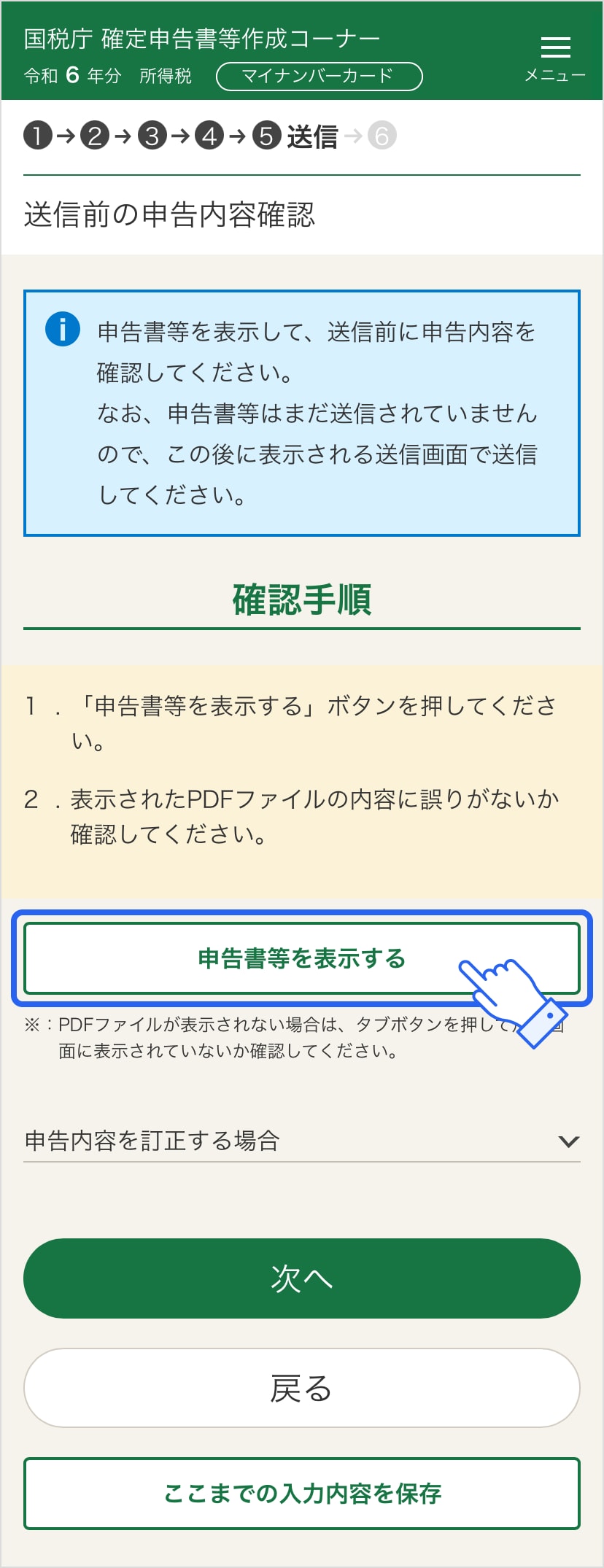

手順6. 申告書の内容の最終確認・送信する

税務署に送信する申告書の内容を「申告書等を表示する」から確認します。問題なければ「次へ」をタップします。

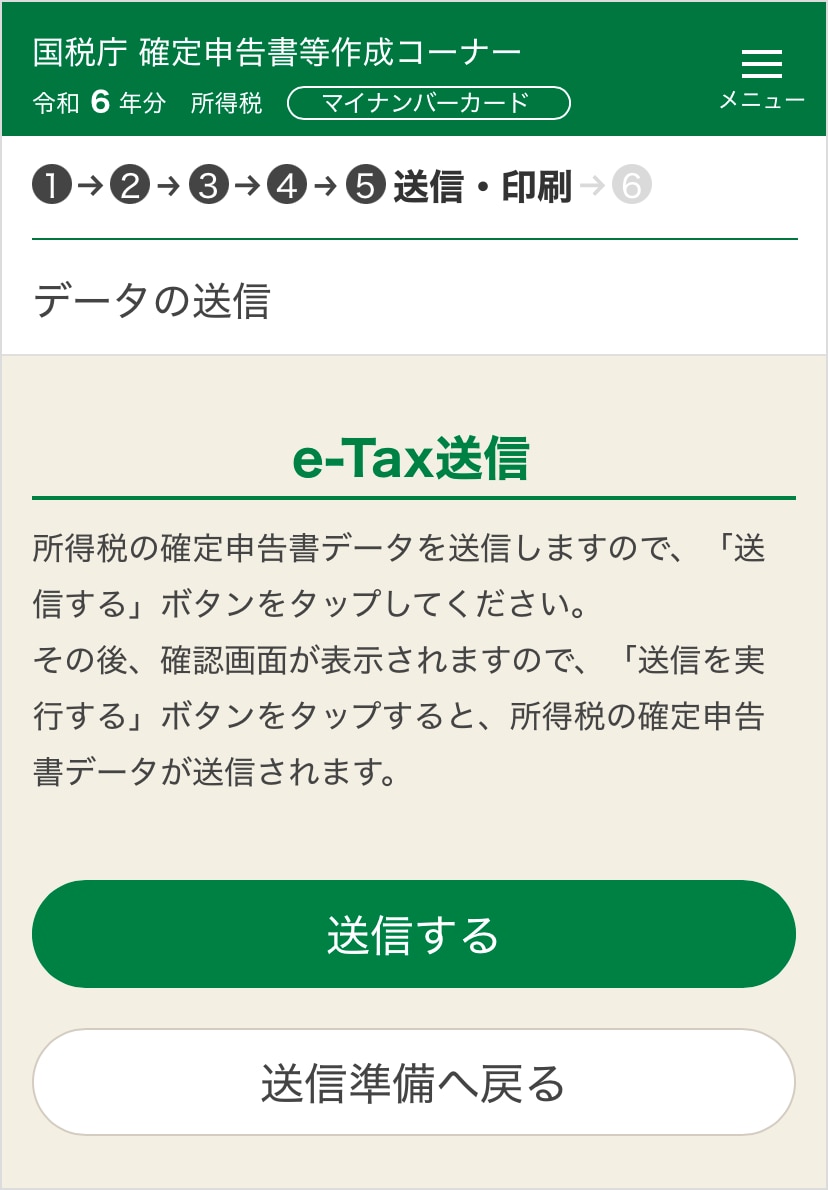

特記事項や税理士に関する内容があれば入力し、「次へ」をタップします。e-Tax送信の画面に切り替わったら「送信する」をタップして、完了です。

申告書の控えは印刷・保存が可能なので、忘れずに保存しておきましょう。万が一、印刷・保存を忘れた場合でも、e-Taxに再度ログインすれば申告書等のPDFファイルをダウンロードできます。

【ケース別】スマホで確定申告する方法

ここからは、スマホで確定申告する方法を控除や所得別に解説します。

医療費控除の確定申告をスマホで行う場合

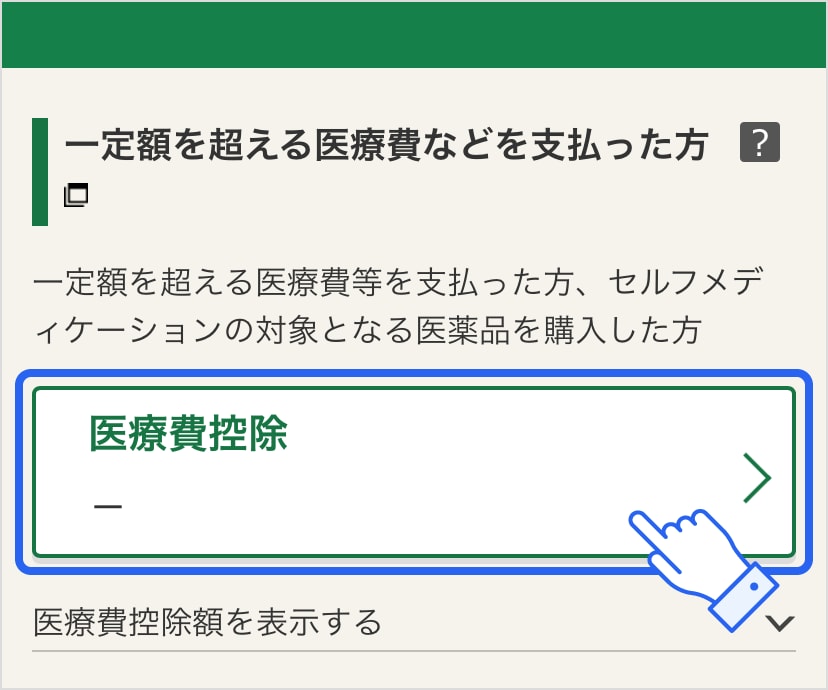

医療費控除を受ける人は、上記手順3の「控除の入力」で、「一定額を超える医療費などを支払った方」の箇所を入力します。

なお、医療費の情報はマイナポータル経由で取得することができます。上記の手順1でマイナポータルと連携しておくと、入力画面に自動反映されるので便利です。

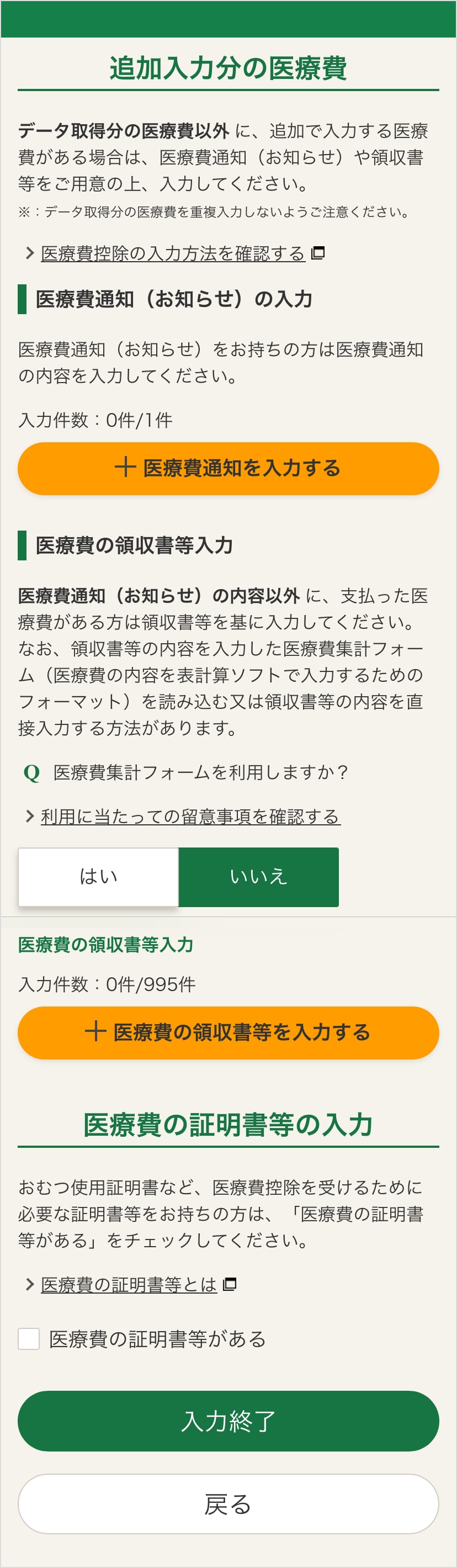

マイナポータル経由以外に追加で入力したい分は、「医療費控除」をタップして、スクロールすると入力箇所があるので、そこに入力します。

ふるさと納税(寄附金控除)の確定申告をスマホで行う場合

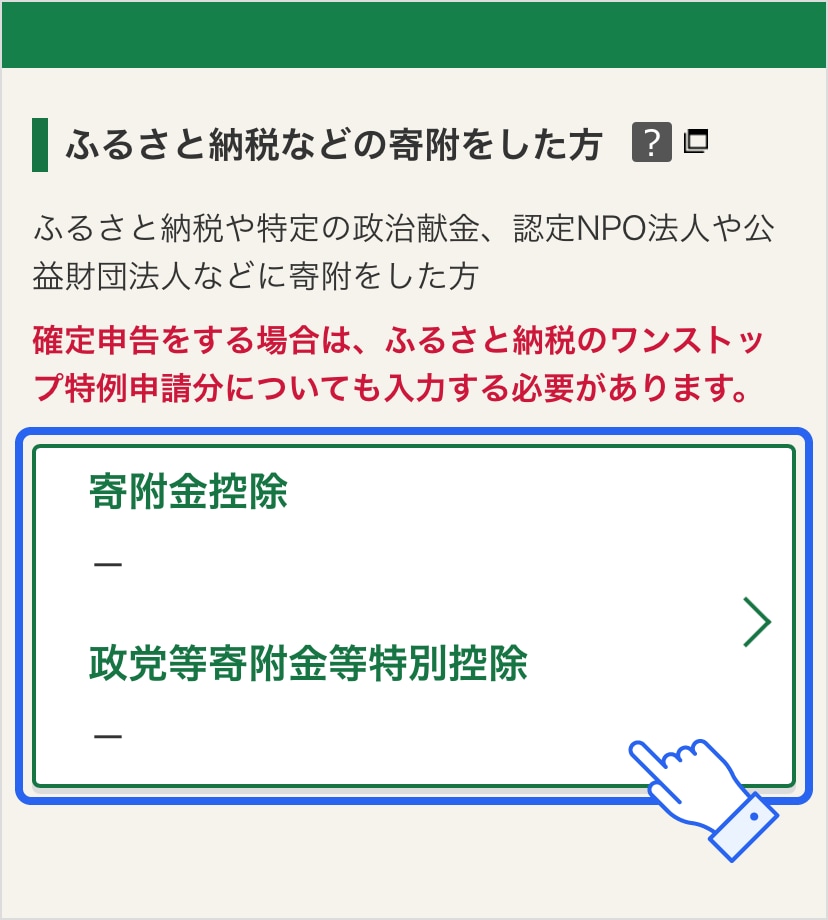

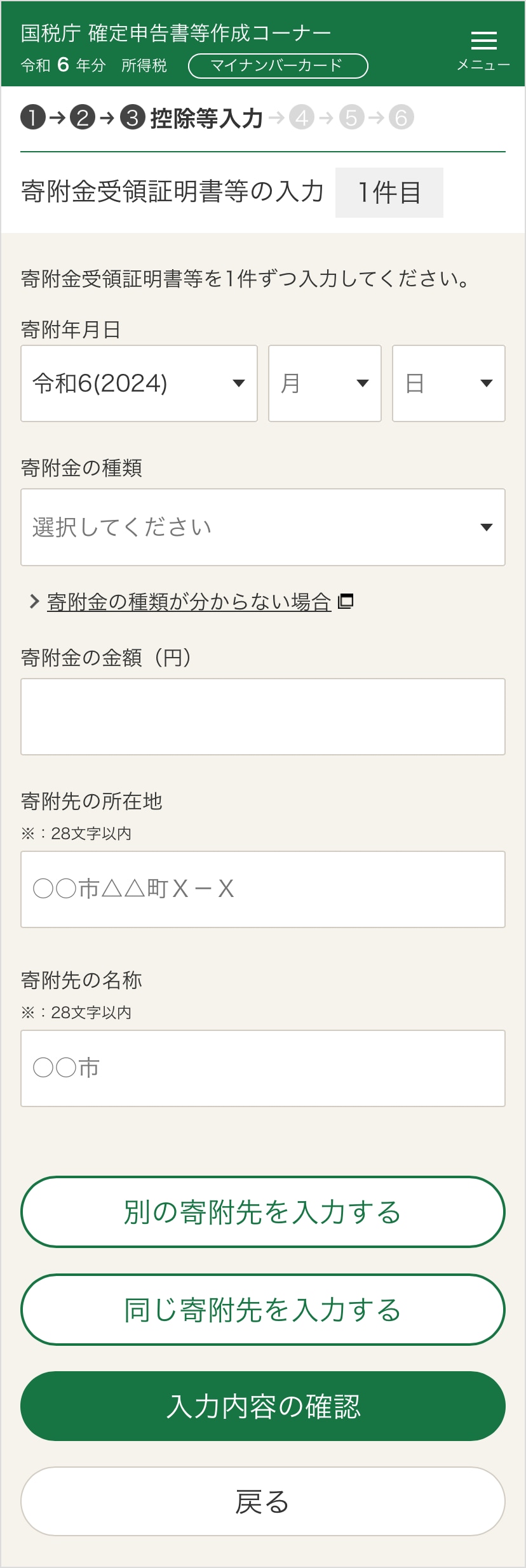

ふるさと納税をした人は、寄附金控除を受けることができます。上述の手順3「控除の入力」の「ふるさと納税などの寄附をした方」の欄に入力します。

ふるさと納税をした自治体から寄附金受領証明書が交付されるので、そこに記載されている内容を1件ずつ転記していきましょう。

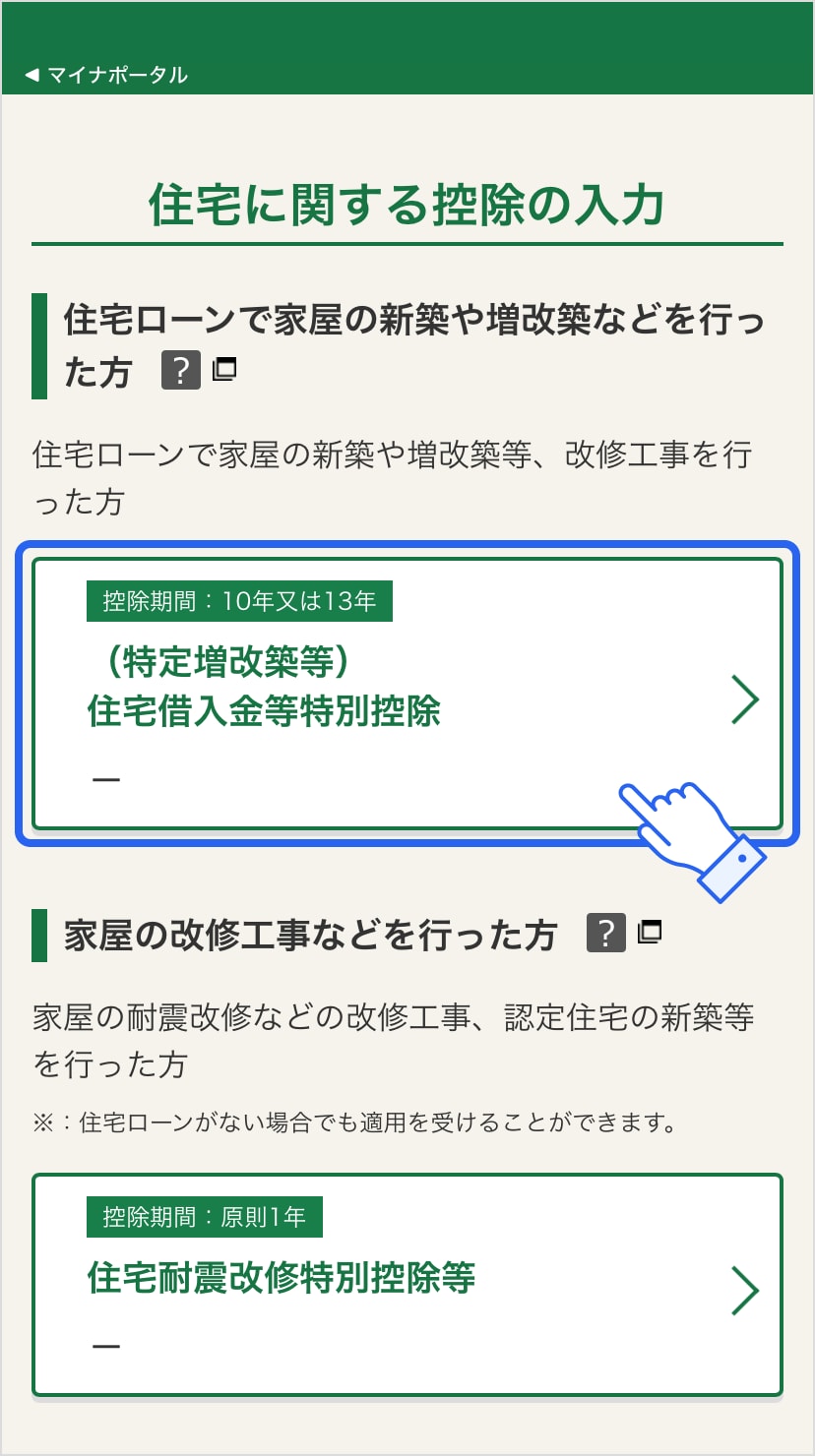

住宅ローン控除の確定申告をスマホで行う場合

住宅ローン控除の適用を受ける1年目は会社員などの給与所得者も個人で確定申告が必要です。上記手順3の「控除の入力」の2ページ目にある「受託に関する控除入力」の箇所を入力します。

住宅ローンで新築を建てたり、リフォームをしたりした人は「住宅借入金等特別控除」をタップし、質問に回答していきます。

家の耐震改修などの改修工事や、認定住宅の新築などを行なった人は「住宅耐震改修特別控除」をタップし、質問に回答します。

なお、住宅ローン控除の確定申告には、以下の書類が必要です。

- 建物・土地の不動産売買契約書(請負契約書)の写し

- 建物・土地の登記事項証明書(原本)

- 住宅の区分に応じた証明書類

- 住宅ローンの年末残高等証明書

- 住宅借入金等特別控除額の計算明細書

- 源泉徴収票

- 確定申告書

- 本人確認書類の写し

上記のうち1〜5の書類は、スマホで確定申告する場合でも、税務署へ提出しなければならないので注意しましょう。

【関連記事】

住宅ローン控除を受けるための確定申告のやり方や必要書類を解説

個人事業主が事業所得の確定申告をスマホで行う場合

個人事業主やフリーランスで確定申告の対象となる人は、基本的に上述した「確定申告をスマホで行うやり方を手順に沿って解説」の手順で進めていけば問題ありません。

ここでは、個人事業主やフリーランスがスマホで確定申告するときのポイントを解説します。

所得の種類は「事業所得」

個人事業主やフリーランスで働く人の所得は「事業所得」に分類されることが一般的です。

収入のわかる書類を準備しておく

確定申告書には、収入額を記載する必要があります。そのため、収入がわかる書類を用意しなければなりません。

個人事業主で青色申告する場合は「青色申告決算書」、白色申告をする場合は「収支内訳書」がこれにあたります。

確定申告書等作成コーナーでも作成が可能なので、同時に作成するときは、作成する申告書等で「決算書・収支内訳書(+所得税)」を選択して進めましょう。

青色申告特別控除の額は要件によって変動する

青色申告の場合、青色申告特別控除を受けることができます。青色申告特別控除は要件に合わせて控除額が65万円・55万円・10万円と変動します。

最大65万円の控除を受けるための要件は以下のとおりです。

- 不動産所得または事業所得がある

- 不動産所得の場合は事業的規模である

- 単式簿記ではなく複式簿記で記帳している

- 現金主義ではなく発生主義で記帳している

- 申告時に貸借対照表と損益計算書を添付する

- 確定申告の法定期限の厳守

- e-Taxによる申告(電子申告)または電子帳簿保存

出典:国税庁「No.2072 青色申告特別控除」

55万円控除の要件は、65万円控除の要件の7(e-Taxによる申告または電子帳簿保存)以外です。55万円・65万円控除どちらの要件にも該当しない場合は10万円控除となります。

確定申告書等作成コーナーの画面では、青色申告特別控除の額は自身で入力をします。控除の要件を満たしているかを確認して、適切な額を入力するようにしましょう。

青色申告の場合は複式簿記での記帳が必要だったり、確定申告に必要な書類・帳簿が多かったりと手間がかかります。スマホからの確定申告をスピーディーに終わらせたい人には、会計ソフトの活用がおすすめです。

会社員が副業(雑所得)の確定申告をスマホで行う場合

会社員などの給与所得者で年末調整を受けている場合でも、副業など本業以外での所得が20万円を超える場合は確定申告が必要になる可能性があります。

副業で得た所得は「雑所得」もしくは「事業所得」に該当します。どちらに該当するかは、継続性や規模などの実態に応じて判断されます。たとえば、不定期で不要品を売って得る収入などは、一般的に「雑所得」とみなされます。

確定申告の手順自体は、上述した「確定申告をスマホで行うやり方を手順に沿って解説」の手順で進めていけば問題ありません。所得の種類を間違えないように気をつけましょう。

【関連記事】

会社員の副業はいくらから確定申告が必要?副業の開始前に知るべき手続きや注意点について解説

スマホで確定申告するためには事前準備が必要

マイナンバーカード方式でスマホから確定申告を行うためには、以下の事前準備が必要です。

スマホで確定申告するための事前準備

マイナンバーカードの取得

スマホで確定申告を行う際、マイナンバーカード方式でe-Taxを利用するにはマイナンバーカードの取得が必要です。

マイナンバーカードの申請はオンラインからでも行うことができます。

ただし、申請からマイナンバーカードの取得までには最低でも約1ヶ月かかるため、余裕をもって手続きを行いましょう。

また、マイナンバーカードを所有していない場合でも、税務署で本人確認を行えば「ID・パスワード方式」で確定申告できます。ただし、ID・パスワード方式は暫定的な対応であるため、「マイナンバーカード方式」を推奨します。

【関連記事】

確定申告はマイナンバーカードなしで申告できる?注意点と2つの申告方法を解説

マイナポータルアプリのダウンロード

e-Taxへログインするには、マイナンバーカードを読み取らなければなりません。マイナンバーカードを読み取るには、「マイナポータルアプリ」が必要です。

そのため、スマホで確定申告を行う前に、マイナポータルアプリをダウンロードしておきましょう。

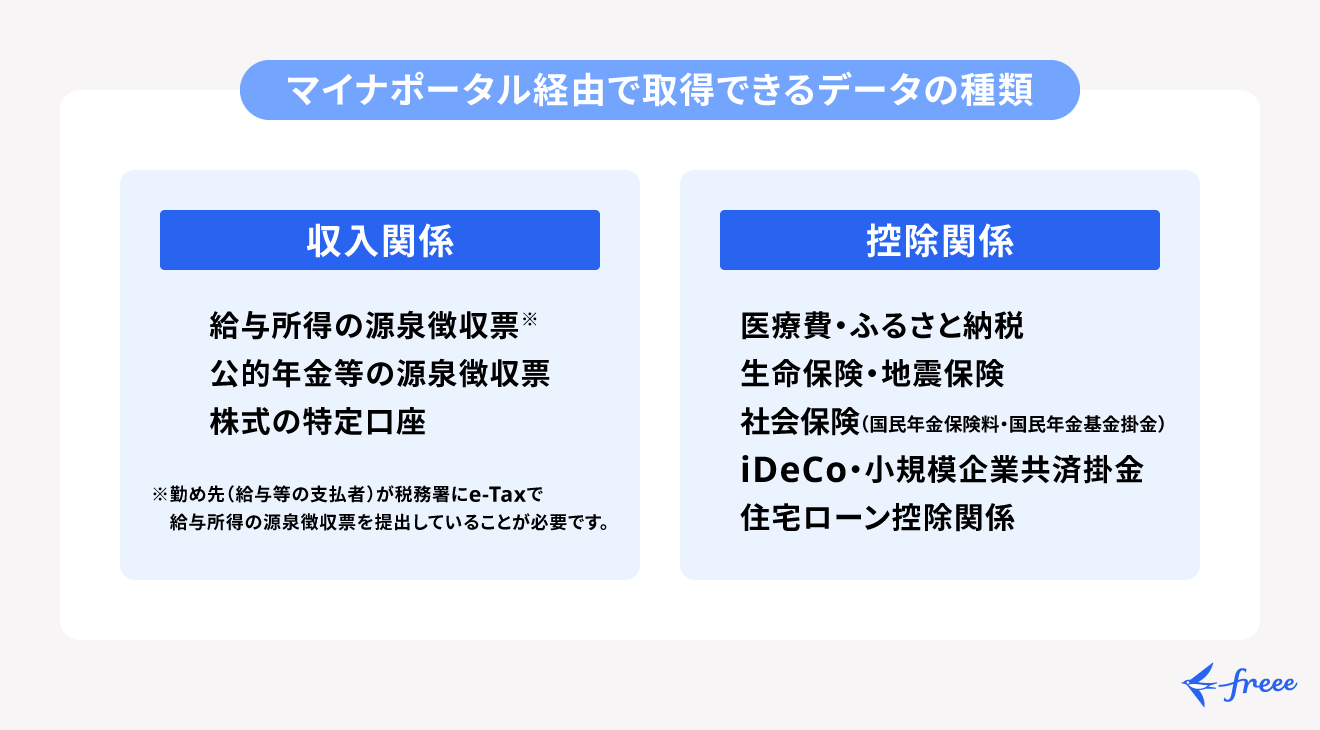

マイナポータルの連携

スマホでの確定申告をスムーズに進めたい方は、マイナポータルの連携を行いましょう。

e-Taxとマイナポータルを連携しておくと、控除証明書などの必要書類の一部をマイナポータル経由で一括取得できます。2024年1月以降は、以下の書類が連携の対象です。

出典:国税庁「令和6年分の確定申告はスマホとマイナポータル連携でさらに便利に!」

確定申告書の作成に必要な書類

マイナンバーカード方式で確定申告をするために必要な書類は、主に以下のとおりです。

確定申告書の作成に必要な書類

マイナポータル連携により自動入力できスムーズに手続きできますが、入力内容に漏れがないよう注意しましょう。

マイナンバーカード

e-Taxをマイナンバーカード方式で利用する場合は、マイナンバーカードが必要です。

なお、ID・パスワード方式を利用する場合でもマイナンバーは必要なので、マイナンバーが記載された住民票や通知カードなど、マイナンバーがわかるものを用意しましょう。

領収書や各種控除の証明書

事業所得や雑所得がある場合や各種控除を受ける場合、必要な領収書や明細書を準備しなくてはいけません。

たとえば、医療費控除を受ける場合、医療費の領収書を用意しましょう。確定申告書に添付する必要はありませんが、「医療費控除の明細書」を作成するために必要です。

なお、医療費控除や寄附金控除を受ける場合は、マイナポータル連携により、控除証明書のデータを確定申告書に自動入力できるので便利です。

(給与所得がある場合)源泉徴収票

会社から発行された源泉徴収票は、支払われた給与の金額や源泉徴収税額を確認するために必要です。

確定申告書等作成コーナーで給与所得を入力する際、スマホのカメラで源泉徴収票を読み取ると内容が自動で入力されます。なお、2024年1月より、給与所得の源泉徴収票がマイナポータル連携で自動入力できるようになりました。

また、給与所得以外の事業所得や雑所得、不動産所得がある場合は、その金額が分かる書類を用意しましょう。

【関連記事】

確定申告の必要書類・添付書類は?準備するものをケース別にわかりやすく解説

スマホで納税手続きを行う方法

確定申告は申告のみだけでなく、納税までを期間内に完了させなければなりません。納税方法はいくつかありますが、どの方法にするかは個人の自由です。

▼ キャッシュレスの納付方法

・e-Taxによる口座振替(ダイレクト納付)

・インターネットバンキングやATMからの納付

・クレジットカード納付

・スマホアプリ納付(30万円まで)

▼ キャッシュレス以外の納付方法

・金融機関または税務署窓口での現金納付

・コンビニ納付

(1)QRコード(30万円まで)

(2)バーコード(納付書1枚につき30万円まで)

出典:国税庁「G-2 国税の納付手続(納期限・振替日・納付方法)」

それぞれの納税方法については、別記事「確定申告後の納税方法7つ! メリット・デメリットの比較とおすすめの支払方法」で詳しく解説しています。あわせてご確認ください。

スマホで確定申告を行うときの注意点

確定申告時に使用した書類・帳簿は、確定申告期限の翌日から5〜7年間の保存が義務付けられています。スマホで確定申告をする場合でも、大切に保管しておきましょう。

保存対象の書類や帳簿は、申告方法によってことなります。具体的には以下のとおりです。

青色申告した場合の保存帳簿・書類

| 保存が必要なもの | 保存期間 | ||

|---|---|---|---|

| 帳 簿 | 仕訳帳・総勘定元帳・現金出納帳・売掛帳・買掛帳・経費帳・固定資産台帳など | 7年 | |

| 書 類 | 決算関係書類 | 益計算書・貸借対照表・棚卸表など | 7年 |

| 現金預金取引等関係書類 | 領収証・小切手控・預金通帳・借用証など | 7年* | |

| その他の書類 | 取引に関して作成または受領した上記以外の書類 (請求書・見積書・契約書・納品書・送り状など) | 5年 | |

*前々年分の事業所得及び不動産所得の金額が300万円以下の方は、5年

出典:国税庁「記帳や帳簿等保存・青色申告」白色申告した場合の保存帳簿・書類

| 保存が必要なもの | 保存期間 | |

|---|---|---|

| 帳 簿 | 収入金額や必要経費を記載した帳簿(法定帳簿) | 7年 |

| 業務に関して作成した上記以外の帳簿(任意帳簿) | 5年 | |

| 書 類 | 決算に関して作成した棚卸表その他の書類 | 5年 |

| 業務に関して作成または受領した請求書・納品書・送り状・領収書などの書類 | ||

まとめ

e-Taxを利用することでスマホからでも確定申告ができます。税務署へ出向く必要がなく、自宅や職場などにいながら24時間手続きが可能です。

確定申告に必要な帳簿の作成も効率化したい人には、freee会計がおすすめです。freee会計はe-Taxと連携されているため、スマホからより簡単に確定申告をすることができます。

日々の帳簿付けも自動仕訳・自動計算されるため、入力の手間を削減するだけでなく、計算ミスのない正確な書類作成を実現します。

よくある質問

確定申告はスマホからでもできる?

2019年より、スマートフォンでの確定申告が可能になりました。スマホがあれば、e-Tax(イータックス)を通じて、自宅にいながら確定申告の手続きを完了できます。

具体的なやり方については、「確定申告をスマホで行うやり方を手順に沿って解説」をご覧ください。

確定申告で1番簡単な方法は?

国税庁の確定申告書等作成コーナーを利用すれば、スマホからでも確定申告ができます。ただし、確定申告に必要な帳簿などは自分で準備しなければなりません。

確定申告を簡単に済ませたい人は会計ソフトの活用がおすすめです。freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減につながります。

詳しく知りたい人は、「確定申告をかんたんに終わらせる方法」をご覧ください。

医療費控除の確定申告はスマホからでも手続きできる?

医療費控除の確定申告はスマホからでも手続き可能です。スマホで医療費控除の確定申告を行うには、e-Tax(イータックス)を利用します。e-Taxとは、所得税などの国税に関する各種手続きをインターネット上で行えるシステムです。

具体的な手順については、別記事「医療費控除の確定申告をスマホでやるには?事前準備・手順をわかりやすく解説」をご覧ください。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。

freee会計を使うとどれくらいお得?

freee会計には、会計初心者の方からも「本当に簡単に終わった!」というたくさんの声をいただいています。

税理士などの専門家に代行依頼をすると、確定申告書類の作成に5万円〜10万円程度かかってしまいます。freee会計なら月額980円(※年払いで契約した場合)から利用でき、自分でも簡単に確定申告書の作成・提出までを完了できます。

余裕をもって確定申告を迎えるためにも、ぜひfreee会計の利用をご検討ください。

監修 好川寛(よしかわひろし)

プロゴ税理士事務所代表。20年以上のキャリアをもつ国税OB税理士。税務調査や複雑な税務判断に精通し、幅広い税務相談に対応。クライアントの事業を深く理解し、長期的な視点で最適な税務戦略を支援しています。