ふるさと納税は、税法上「寄付金控除」の対象となります。したがって、ふるさと納税をした後、ワンストップ特例申請や確定申告をすることにより、納めるべき税金を少なく抑えられる節税メリットがあります。ワンストップ特例制度の対象となる具体的な要件やメリット、注意点を含めてご紹介していきましょう。

freee会計で電子申告をカンタンに!

freee会計は〇✕形式の質問で確定申告に必要な書類作成をやさしくサポート!口座とのデータ連携によって転記作業も不要になり、入力ミスも大幅に削減します。

ふるさと納税の基本とワンストップ特例制度のメリット

ふるさと納税が「寄付金控除」の対象ってどういうこと?

総務省によれば、ふるさと納税(寄附)をおこなった場合、寄付金額のうち2,000円を超える額は、基本的に所得税や住民税から全額控除されるルールがあります。このルールがいわゆる「寄付金控除」といわれるもので、節税対策のひとつとなります。ふるさと納税をおこなう都道府県や市区町村は、自分の好きなところを任意に選択することが可能です。応援したい街や、ふるさと納税の返礼品が魅力的な自治体など、自分に合った選び方ができます。

納税者の給与収入や家族構成によって、税額控除金額の上限が定められているので、上限を超えて寄付しても、2,000円を超える額のうち上限までしか控除されません。

ワンストップ特例制度の概要とそのメリットとは

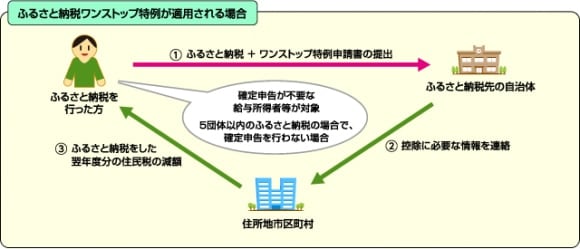

ふるさと納税をおこない、寄付金控除による節税メリットを得たいのであれば、原則として、確定申告の手続きが必要です。しかし、平成27年4月以降の寄付から「ふるさと納税ワンストップ特例制度」が創設された結果、確定申告なしで税額控除が受けられるケースも出てきました。本特例制度により、年末調整のみで所得税等の精算が完了し、もともと確定申告の必要性がない、会社等に勤務する給与取得者などは、気軽にふるさと納税ができるメリットがあります。

ワンストップ特例制度を利用する際の注意点

ワンストップ特例制度を利用するためには事前準備が必要

確定申告が不要となる「ふるさと納税ワンストップ特例制度」を利用するためには、事前の手続きとして、特例の申請書を提出する必要があります。提出期限は、ふるさと納税をおこなった翌年の1月10日までです。申請書の様式は、ふるさと納税をする各自治体により異なる場合がありますので、よく確認する必要があります。インターネットで各自治体に寄付を申し込むときにワンストップ特例申請書を希望すると、後日送付されます。

また、各自治体の該当ホームページから様式を取得できるところもあるようです。公式サイト上にも様式がなく、ふるさと納税をおこなったあと、ふるさと納税先の自治体から申請書が届かなければ、該当の自治体に問い合わせをしてみましょう。

確定申告とは異なる点も!税額控除の名目に注意

ワンストップ特例制度を利用した場合の税額控除金額は、確定申告をおこなった場合と同額となります。ただし、ワンストップ特例制度を利用した場合には、すべて翌年度の住民税から控除される点で確定申告とは異なっています。ちなみに、確定申告をおこなった場合には、所得税と住民税の2つの名目にて、所定の算式に基づきそれぞれ控除がなされる仕組みです。したがって、ワンストップ特例制度の利用者は、税額控除がきちんとなされているかどうかを確認する際には、住民税のみチェックすればよいわけです。

確認しておきたい!ワンストップ特例制度が利用できない場合とは

確定申告手続きを省略できて便利なワンストップ特例制度ですが、なかには本制度が利用できないケースもあります。念のため、その具体的なケースを確認しておきましょう。

ケース1:もともと確定申告をしなければならない人

ふるさと納税をするか否かに関係なく、毎年確定申告が必要な人は、ワンストップ特例制度を利用することはできません。例えば、事業所得がある人や、会社員等であっても年収2,000万円超の人などが該当します。確定申告とワンストップ特例申請の併用は不可で、もし両方おこなった場合には、確定申告が優先されます。ワンストップ特例制度を申請したとしても、確定申告する場合には寄付先の各自治体から寄付金領収書を取り寄せる必要があります。

ケース2:ふるさと納税先の自治体数が6つ以上の人

ワンストップ特例制度は、ふるさと納税先である自治体数が5団体以内と決められています。例えば、事前に特例の申請書を各自治体に提出していた人であっても、結果的に1年間にふるさと納税をおこなった団体が6つ以上となれば、確定申告をしなければ税額控除の適用を受けることができません。

いざというときに役立つ!ワンストップ特例申請を忘れた場合の対処法

ふるさと納税をしたものの、ワンストップ特例申請をおこなうことを忘れてしまった場合、そのまま何もしなければ、税額控除のメリットを享受することはできません。その場合、自分の給与収入や家族構成等に応じた税額控除をしてもらえるようにするための唯一の方法は、「還付申告」のみとなります。

また、「還付申告」とは、減税を目的とした制度で、ふるさと納税は、税法上の「特定の寄附をしたとき」の要件に該当します。還付申告は、通常の確定申告期間とは関係なく、その翌年の1月1日から5年以内におこなうことが可能です。手続きをおこなう際には、ふるさと納税先の自治体より受領した領収書の添付が必要となります。

まとめ

もともと確定申告をしなくてもよい給与取得者などは、ワンストップ特例申請をするだけで、気軽にふるさと納税をすることができるようになっています。本制度を最大限に活用し、税額控除のメリットを得ながら、気になる自治体をふるさと納税で応援していきましょう。

確定申告をかんたんに終わらせる方法

確定申告の期間は1ヶ月です。それまでに正確な内容の書類を作成し、申告・納税しなければいけません。

ほかにも、青色申告の場合に受けられる特別控除で、最大65万円を適用するためにはe-Taxの利用が必須条件であり、はじめての人には難しい場面が増えることが予想されます。

そこでおすすめしたいのが、確定申告ソフト「freee会計」の活用です。

freee会計は、〇✕形式の質問で確定申告に必要な書類作成をやさしくサポートします。また、所得額や控除額の計算は自動で行ってくれるため、計算・入力ミスの削減できるでしょう。

ここからは、freee会計を利用するメリットについて紹介します。

1.銀行口座やクレジットカードは同期して自動入力が可能!

確定申告を行うためには、1年間のお金にまつわる取引を正しく記帳しなければなりません。自身で1つずつ手作業で記録していくには手間がかかります。

freee会計では、銀行口座やクレジットカードの同期が可能で、利用した内容が自動で入力されていきます。

日付や金額を自動入力するだけでなく、勘定科目も予測して入力してくれるため、日々の記帳がほぼ自動化でき、工数削減につながります。

2.現金取引の入力もカンタン!

会計ソフトでも現金取引の場合は自身で入力し、登録しなければなりません。

freee会計は、現金での支払いも「いつ」「どこで」「何に使ったか」を家計簿感覚で入力できるので、毎日手軽に帳簿付けが可能です。

自動的に複式簿記の形に変換してくれるため、会計処理の経験がない人でも正確に記帳ができます。

さらに有料プランでは、チャットで確定申告について質問ができるようになるので、わからないことがあったらすぐに相談できます。また、オプションサービスには電話相談もあるので、直接相談できるのもメリットの1つです。

freee会計の価格・プランについてはこちらをご覧ください。

3.〇✕形式の質問に答えるだけで各種控除や所得税の金額を自動で算出できる!

各種保険やふるさと納税、住宅ローンなどを利用している場合は控除の対象となり、確定申告することで節税につながる場合があります。控除の種類によって控除額や計算方法、条件は異なるため、事前に調べなければなりません。

freee会計なら、質問に答えることで控除額を自動で算出できるので、自身で調べたり、計算したりする手間も省略できます。

4.確定申告書を自動作成!

freee会計は取引内容や質問の回答をもとに確定申告書を自動で作成できます。自動作成した確定申告書に抜け漏れがないことを確認したら、税務署へ郵送もしくは電子申告などで提出して、納税をすれば確定申告は完了です。

また、freee会計はe-Tax(電子申告)にも対応しています。e-Taxからの申告は24時間可能で、税務署へ行く必要もありません。青色申告であれば控除額が10万円分上乗せされるので、節税効果がさらに高くなります。

e-Tax(電子申告)を検討されている方はこちらをご覧ください。